В статье мы разберем такое экономический коэффициент как фондоемкость, а также формулу расчета показателя для бизнес-плана.

Содержание

- Фондоемкость

- Формула расчета коэффициента фондоемкости

- Анализ коэффициента фондоемкости. Норматив

- Фондоемкость отраслей

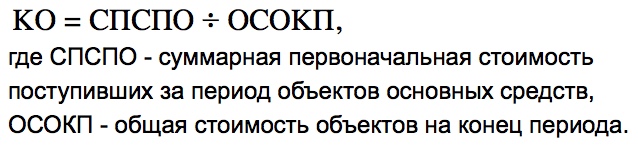

- Коэффициенты движения и состояния внеоборотного капитала

- Коэффициенты эффективности использования внеоборотного капитала и инвестиционной активности

- Оборачиваемость всего капитала (капиталоотдача)

- Фондоотдача основных средств и прочих внеоборотных активов

- Коэффициент оборачиваемости оборотных активов

- Коэффициент оборачиваемости материальных оборотных активов

- Новые записи:

Фондоемкость

Фондоемкость – финансовый показатель, который показывает эффективность управления основными производственными фондами и показывает величину основных средств на единицу произведенной (проданной) продукции. К основным средствам производства относят: здания, сооружения, оборудование, машины, транспорт, производственный инвентарь, т.е. то что обеспечивает производственный процесс предприятия. Данный показатель активно применяется в странах с социалистической экономикой для обоснования планов производства в разрезе всей страны.

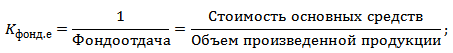

Формула расчета коэффициента фондоемкости

Коэффициент фондоемкости обратно пропорционален фондоотдаче и формула расчета имеет следующий вид:

Для расчета данного коэффициента используется как бухгалтерская, так и производственная отчетность, показывающая объем произведенной продукции.

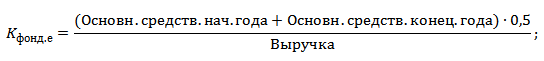

На практике используется модификация коэффициента фондоемкости, где используются среднегодовое значение основных производственных фондов, а также выручка от реализации произведенной продукции. Данный показатель рассчитывается только по бухгалтерскому балансу, и формула имеет следующий вид:

Данная формула фондоемкости отражает степень окупаемости основных производственных фондов.

Анализ коэффициента фондоемкости. Норматив

Данный коэффициент не имеет общепринятого нормативного значения и анализируется в динамике за несколько лет. В таблице ниже показан анализ фондоемкости предприятия в динамике.

|

Значение показателя |

Анализ динамики коэффициента |

|

Кфонд.е ↗ |

Увеличение показателя фондоемкости показывает снижение эффективности производства продукции. |

|

Кфонд.е ↘ |

Снижение коэффициента фондоемкости показывает увеличение эффективности использования производственного оборудования и мощностей при выпуске продукции. |

|

Кфонд.е > К*фонд.е |

Превышение уровня фондоемкости над среднеотраслевым значением (*) показывает снижение эффективности производства продукции по отношению к аналогичным компаниям отрасли. |

|

Кфонд.е < К*фонд.е |

Снижение уровня фондоемкости по отношению к среднеотраслевому значению (*) показывает увеличение результативности использования основных производственных фондов. |

Фондоемкость отраслей

Коэффициент фондоемкости характеризует уровень оптимизации всего процесса производства продукции и применяется в оценке эффективности, как предприятий, так и отраслей. Фондоемкость отрасли показывает отношение производственных фондов к валовой товарной продукции.

Выделяют два типа фондоемкости отрасли: прямую и полную. Прямая отражает результативность основных производственных фондов задействованных в создании продукции, тогда как полная фондоемкость включает помимо основных средств, фонды косвенно участвующие в производстве продукции. В настоящее время данный показатель является вспомогательным, нежели фондоотдача. Более подробно про фондоотдачу читайте в статье «Фондоотдача основных производственных фондов».

к.э.н. Жданов Иван Юрьевич

Анализ внеоборотных активов предусматривает расчет относительных коэффициентов на основе данных бухгалтерской отчетности. Они подразделяются на две группы:

-

коэффициенты движения и состояния внеоборотного капитала;

-

коэффициенты эффективности использования внеоборотного капитала и инвестиционной активности.

Коэффициенты движения и состояния внеоборотного капитала

Коэффициенты движения и состояния внеоборотного капитала, эффективности использования внеоборотного капитала рассчитываются для всех видов внеоборотного капитала: нематериальных активов, основных средств и доходных вложений в материальные ценности. Рассмотрим методику построения аналитических таблиц и оценки данных коэффициентов на примере основных средств.

Движение и состояние основных средств организации характеризуют показатели, отраженные в ниже приведенной таблице.

Коэффициенты движения и состояния основных средств

| Наименование показателя | Формула | Расшифровка | Экономическое содержание показателя |

|---|---|---|---|

| Показатели движения | |||

| Коэффициент поступления (Ко) (обновления) | ОСпост / ОСкг | ОСпост — стоимость поступивших основных средств. ОСкг -стоимость основных средств на конец года. |

Характеризует долю вновь введенных в эксплуатацию основных средств в общей стоимости основного капитала на конец года, а также степень его обновления. |

| Коэффициент выбытия (Кв) | ОСвыб / ОСнг | ОСвыб — основные фонды выбывшие. ОСнг — основные фонды на начало года. |

Характеризует долю выбывших основных средств в общей стоимости основного капитала на начало года. |

| Показатели состояния | |||

| Коэффициент износа (Ки) | ОСизн / ОС | ОСизн — сумма износа основных средств. ОС — первоначальная стоимость основных средств. |

Характеризует степень изношенности основных средств организации. |

| Коэффициент годности (Кг) | ОСост / ОС | ОСост — остаточная стоимость основных средств. | Характеризует долю основных средств, которые могут использоваться в хозяйственной деятельности (неизношенную часть основных средств). |

| Коэффициент реальной стоимости основных средств в имуществе (Крс) (по ф. №1) | ОСс / АК | ОСс — среднегодовая остаточная стоимость основных средств. АК — среднегодовая стоимость активов |

Характеризует долю реальной стоимости основных средств (рассчитанную как среднегодовая стоимость основных средств) в общем итоге актива баланса (рассчитанного как среднегодовая стоимость имущества) и эффективность использования основных средств для текущей хозяйственной деятельности. |

Коэффициенты могут быть рассчитаны на начало и конец года. В этом случае возможна оценка изменения показателей движения и состояния внеоборотного капитала за отчетный год. Показатели движения и состояния целесообразно рассчитывать не только в целом по основному капиталу, но и в разрезе его основных видов. Необходимость такого анализа обусловлена управленческими целями и выработкой оптимальной политики управления процессом воспроизводства основного капитала.

Коэффициенты эффективности использования внеоборотного капитала и инвестиционной активности

Для полной характеристики использования внеоборотных активов применяют систему коэффициентов, включающую обобщающие и частные технико-экономические показатели. Результаты их анализа подтверждают эффективность использования внеоборотного капитала и инвестиционной активности организации.

Коэффициенты эффективности использования внеоборотного капитала и инвестиционной активности

| Наименование показателя | Расчетная формула | Экономическое содержание показателя |

|---|---|---|

| Эффективность внеоборотного капитала (фондоотдача) (Кфо) | стр 2110 ф.№2 / ((стр. 1130)нг + (стр. 1130)кг ф.№1) где нг – данные на начало отчетного года; кг – данные на конец отчетного периода. |

Показывает, какая сумма выручки от продажи приходится на единицу стоимости основных средств. Характеризует эффективность использования основных средств организации, соответствие общего объема имеющихся в распоряжении организации основных средств масштабу ее бизнеса Меньшее значение показателя эффективности внеоборотного капитала по сравнению с аналогичным среднеотраслевым свидетельствует о недостаточной загруженности оборудования в том случае, если в рассматриваемый период организация не приобретала новых дорогостоящих основных средств. Чрезмерно высокое значение показателя может свидетельствовать как о полной загрузке оборудования и отсутствии резервов, так и о значительной степени физического и морального износа устаревшего производственного оборудования. |

| Коэффициент фондоемкости (Кфе) | ((стр. 1130)нг + (стр. 1130)кг ф.№1) / стр. 2110 ф.№2 | Показатель, обратный фондоотдаче. Отражает потребность в основном капитале на единицу стоимости результата. Определяя фондоемкость сопоставлением стоимости основных средств и выручки от продажи, устанавливают затраты основного капитала на единицу произведенной и проданной продукции, товаров, работ, услуг. |

| Коэффициент амортизациеемкости (Ка) | Сумма амортизации за период / стр. 2110 ф.№2 | Отражает долю амортизации основных средств в общей сумме выручки от продажи, а, следовательно, в себестоимости Рост значения этого показателя свидетельствует об отрицательной тенденции в деятельности организации, одновременно подчеркивает степень изношенности основного капитала |

| Коэффициент инвестиционной активности (Ки) | (стр. 1170 + 1140 + 1150 ф.№1) / стр. 1100 ф.№1 | Характеризует инвестиционную активность организации. Исчисляет объем средств, направленных организацией на модификацию и усовершенствование собственности и на финансовые вложения в другие организации Низкое значение показателя свидетельствует о неверной стратегии развития организации, не уделяющей должного внимания расширению сфер деятельности и изысканию резервов получения дополнительных доходов. Высокая доля этой группы активов в составе внеоборотного имущества подчеркивает излишние вложения организации в эти активы, которые неоправданно превышают суммы, затраченные на приобретение запасов для обеспечения бесперебойной и эффективной хозяйственной деятельности организации. |

Партнëров по договорным отношениям, как и банки, интересует, конечно, ликвидность и платëжеспособность организации. Однако договорные отношения шире, чем отношения с банками. Поэтому для партнëров, кроме того, важны финансовая устойчивость организации, еë способность маневрировать собственными средствами.

Для установления финансовой устойчивости должен быть выполнен анализ динамики валюты баланса организации. Уменьшение (в абсолютном выражении) валюта баланса однозначно свидетельствует о сокращении хозяйственного оборота, что может повлечь за собой снижение платëжеспособности организации. В таком случае требуется тщательный анализ причин (сокращение платëжеспособного спроса на продукцию, ограничение доступа на рынки сырья, материалов и полуфабрикатов и др.). в зависимости от того, какие обстоятельства обусловили сокращение хозяйственного оборота, могут быть рекомендованы конкретные пути повышения финансовой устойчивости.

При увеличении валюты баланса необходимо учесть влияние переоценки основных средств. В условиях инфляции без этого невозможно сделать однозначным вывод о том, является ли увеличение валюты баланса следствием расширения хозяйственной деятельности организации или же причины необходимо искать в нерациональности проводимой ею кредитнофинансовой политики, ошибках при определении ценовой стратегии и др.

Общее представление о финансовом состоянии организации даëт структура стоимости еë активов. Еë изменение в сторону увеличения доли оборотных средств может свидетельствовать не только о формировании более мобильной структуры активов, способствующей ускорению оборачиваемости средств, но и об отвлечении части оборотных активов на кредитование потребителей и прочих дебиторов, то есть о фактической иммобилизации этой части оборотных средств из производственного процесса.

Увеличение в составе активов доли нематериальных активов (стоимость партнëров, авторских прав, ноу-хау, торговых марок) косвенно характеризует избранную организацией финансовую стратегию как инновацию, так как она вкладывает средства в интеллектуальную собственность. В то же время увеличение доли долгосрочных финансовых вложений указывает на инвестиционную направленность вложений. Для уточнения этого предположения необходимо на основе дополнительной информации изучить портфель инвестиционных ценных бумаг и дать оценку их ликвидности, а также эффективности отвлечения средств на данные вложения.

При анализе I раздела баланса необходимо обратить внимание на тенденции в изменении незавершëнного строительства. Данные активы не участвуют в производственном обороте и, следовательно, увеличение их доли может неблагоприятно сказаться на результатах финансовой и хозяйственной деятельности организацию

Увеличение удельного веса запасов в составе оборотных активов может свидетельствовать как о наращивании производственного потенциала организации, еë стремлении за счет вложений в производственные запасы защитить денежные активы от обесценивая под воздействием инфляции, так и о нерациональности выбранной еë хозяйственной стратегии, вследствие которой значительная часть текущих активов иммобилизована в запасах, ликвидность которая может быть невысокой.

Высокие темпы роста дебиторской задолженности по расчëтам с покупателями и заказчиками могут свидетельствовать о том, что организация активно использует стратегию товарных ссуд для потребителей своей продукции, кредитует их. Однако при задержке платежей она вынуждена брать кредиты для обеспечения своей хозяйственной деятельности, увеличивая собственную кредиторскую задолженность. Основная задача анализа дебиторской задолженности — оценка еë ликвидности, то есть возвратности долгов организации.

Поскольку денежные средства и краткосрочные финансовые вложения — наиболее легко реализуемые активы, то увеличение их доли в структуре баланса при низких темпах инфляции и эффективно функционирующем рынке ценных бумаг может рассматриваться как положительная тенденция. Однако, чтобы сделать определëнные выводы, необходимо оценить ликвидность краткосрочных ценных бумаг, находящихся в инвестиционном портфеле организации, а также скорость оборота денежных средств, сопоставив еë с темпами инфляции.

Для оценки финансового состояния организации необходим также тщательный анализ структуры пассивов, то есть источников собственных и заëмных средств. Увеличение доли собственных средств за счëт любого источника способствует повышению финансовой устойчивости организации.

Далее должна быть проанализирована структура краткосрочных обязательств, прежде всего кредиторской задолженности. Выявленная тенденция к увеличению доли заëмных средств в источниках образования активов свидетельствует об усилении финансовой неустойчивости организации и повышение степени финансовых рисков.

Исследование структуры пассива баланса и динамики еë изменения позволяет установить одну из важнейших возможных причин финансовой неустойчивости организации, которая может привести к еë неплатëжеспособности, — излишне высокую долю заëмных средств в сумме всех источников, привлекаемых для финансирования хозяйственной деятельности.

Сопоставление состояния пассивов и активов даëт возможность оценить, в какой степени организация готова к погашению долгов и может ли она рассчитывать на дальнейшее получение заëмных средств от банков и партнëров по деловым отношениям.

Показатели финансовой устойчивости организации можно разделить на три группы, характеризующие: состояние оборотных средств; состояние основных средств; обобщающие, показывающие степень финансовой независимости.

Финансовую устойчивость организации по состоянию оборотных средств можно проанализировать путëм использования следующих показателей: доля оборотных средств в активах (мобильность имущества); коэффициент обеспеченности собственными оборотными средствами; коэффициент обеспеченности материальных запасов собственными оборотными средствами; коэффициент манëвренности собственных средств.

Доля оборотных средств в активах (мобильность имущества) определяется отношением всей суммы оборотных активов (итог II второго раздела баланса) к стоимости имущества в распоряжении организации (итог актива баланса минус стр.220, 244, 252).

Коэффициент обеспеченности собственными оборотными средствами Кс, показывает, какая часть оборотных активов финансируется за счëт собственных средств организации. Его величину определяют как отношение собственных оборотных средств к фактической их стоимости (итог II второго раздела баланса). Размер собственных оборотных средств как источник покрытия оборотных активов рассчитывают следующим образом: из стоимости собственного капитала (итог III раздела баланса плюс стр.640, 650 из V раздела баланса) вычитают величину, необходимую для покрытия внеоборотных активов (итог I второго раздела баланса). Норматив коэффициента принимается равным 0,1 — это минимальный допустимый уровень для всех производящих отраслей.

Коэффициент обеспеченность материальных запасов собственными оборотными средствами Ко — частный случай коэффициента обеспеченности собственными оборотными средствами Его величину устанавливают как частное от деления суммы собственных оборотных средств на величину имеющихся в организации материальных запасов, он характеризует то, в какой мере материальные запасы покрыты собственными источниками и не нуждаются в привлечении заемных. Нормативное значение коэффициента 1. В случаях, когда его значение превышает 1, можно констатировать, что при формировании материальных запасов организация не зависит от заемных источников. Если значение коэффициента ниже I, необходимо выяснить, в какой мере собственные оборотные средства покрывают хотя бы производственные запасы — элемент оборотных средств, в первую очередь обеспечивающий бесперебойную деятельность организации.

Коэффициент маневренности собственных средств Км, определяет долю собственных оборотных средств в общей величине источников собственного капитала и рассчитывается делением суммы собственных оборотных средств (итог III раздела баланса минус итог I раздела баланса минус стр. 244, 252) на стоимость собственного капитала (итог Ш раздела баланса минус стр. 244, 252). Величина коэффициента маневренности может существенно варьировать в зависимости от отраслевой принадлежности и характера деятельности организации: в фондоемких производствах нормальный уровень должен быть ниже, чем в материалоëмких.

Увеличение значения коэффициента маневренности возможно тремя путями: более быстрый рост собственных оборотных средств по сравнению с ростом источников собственного капитала; сохранение величины собственных оборотных средств пои снижении суммы источников собственного капитала — уменьшение стоимости внеоборотных активов при увеличении источников собственного капитала. Все эти пути могут привести к росту коэффициента маневренности собственных средств при снижении удельного веса основных средств в имуществе организации. Однако такое снижение опасно для финансовой устойчивости организации, если оно означает недостаточность производственных помещений или оборудования. Когда снижение происходит постоянно, есть вероятность того, что такая недостаточность рано или поздно наступит, особенно при высоком уровне изношенности основных средств.

Если же коэффициент маневренности собственных средств увеличивается не в результате уменьшения стоимости внеоборотных активов, а за счет опережающего роста собственного капитала по сравнению с увеличением этой части активов, то повышение значения данного коэффициента свидетельствует о росте финансовой устойчивости организации.

Для оценки финансовой устойчивости организации по состоянию ее основных средств (производственного потенциала) используют ряд показателей.

Коэффициент реальной стоимости имущества (коэффициент реальной стоимости основных и материальных оборотных средств в имуществе организации) Кр. Его рассчитывают делением суммы реальных активов (основные средства по остаточной стоимости, запасы и затраты минус расходы будущих периодов — из I и II разделов баланса) на общую стоимость имущества в распоряжении организации (итог актива баланса минус стр. 230, 244, 252) Расчет коэффициента важен в том случае, если организация пред полагает установить договорные отношения с новыми партнера ми (поставщиками или покупателями). Если коэффициент реальной стоимости имущества в производственной организации ниже 0,5, это должно насторожить и саму организацию, и ее партнеров.

Коэффициент (индекс) постоянного актива Кп, рассчитывают как отношение стоимости внеоборотных активов (итог I раздела баланса) к стоимости собственного капитала (итог III раздела баланса минус стр.244, 252). Он отражает долю собственного капитала, вложенную во внеоборотные активы. Чем выше значение этого коэффициента, тем более организации необходимо привлечение долгосрочных кредитов и займов или же она должна решать вопрос о возможностях уменьшения внеоборотных активов. Во всех случаях для улучшения финансового состояния необходимо, чтобы источники собственных средств увеличивались более быстрыми темпами, чем стоимость внеоборотных активов. Тогда коэффициент (индекс) постоянного актива снижается, а мобильность имущества увеличивается. У каждой организации есть свой разумный предел данного показателя, ниже которого его снижение нецелесообразно.

Коэффициент долгосрочного привлечения заемных средств Кд определяют отношением суммы долгосрочных обязательств (итог IV раздела баланса) к сумме собственных и долгосрочных заемных средств (итог III и IV разделов баланса плюс стр. 640, 650 из V раздела баланса). Он позволяет оценить, насколько интенсивно организация использует заемные средства для обновления и расширения производства.

Коэффициент структуры покрытия долгосрочных вложений Ксп, определяют как отношение суммы долгосрочных обязательств (итог IV раздела баланса) к сумме внеоборотных активов (итог I раздела баланса) Он показывает степень участия долгосрочных обязательств в формировании внеоборотных активов, то есть какая часть внеоборотного капитала профинансирована внешними инвесторами.

Доля основных средств в активах выражается отношением основных средств по остаточной стоимости (из I раздела баланса) к стоимости имущества в распоряжении организации (итог актива баланса минус стр. 220, 244, 252). Увеличение коэффициента означает рост производственного потенциала организации, но в то же время и снижение мобильности, ликвидности ее имущества.

Доля активной части основных средств в общей их стоимости по состоянию на конец года в оценке по первоначальной стоимости (из ф. 5 «Приложение к бухгалтерскому балансу»). Чем больше величина этого показателя, тем выше ликвидность основных средств организации, и наоборот.

Интенсивность формирования одного из собственных источников средств на капитальные вложения определяется коэффициентом износа основных средств Ки. Он рассчитывается как отношение начисленной суммы износа по основным средствам за весь период эксплуатации к их балансовой стоимости по состоянию на конец года (ф. 5 «Приложение к бухгалтерскому балансу») и показывает, какая доля первоначальной стоимости основных средств погашена амортизационными отчислениями, и какой степени их замена и обновление профинансированы за счет износа. Чем дольше служат основные средства, то есть чем более они старые, тем выше этот коэффициент. Он может быть высоким также и за счет ускоренной амортизации основных средств, направленной на интенсивное их обновление.

Коэффициент годности основных средств Кгодн, определяют по формуле:

Кгодн = 1 — Ки.

Чем меньше его величина, тем менее пригодны к эксплуатации основные средства.

Коэффициент износа активной части основных средств определяют отношением начисленного износа активной части основных средств к их балансовой стоимости на конец года (из ф. 5 «Приложение к бухгалтерскому балансу»). Уровень коэффициента позволяет судить о степени изношенности активной части основных средств.

Коэффициент обновления (выбытия) основных средств определяют отношением стоимости поступивших (выбывших) за год основных средств к их балансовой стоимости соответственно на конец (начало) года. Уровень показателей позволяет судить о темпах поступления новых и выбытия устаревших и изношенных основных средств.

Коэффициент прироста (уменьшения) основных средств Кпр, равен отношению разности основных средств, поступивших и выбывших в течение года, к основным средствам в начале года. Он дает обобщающее представление о темпах прироста (уменьшения) производственного потенциала организации.

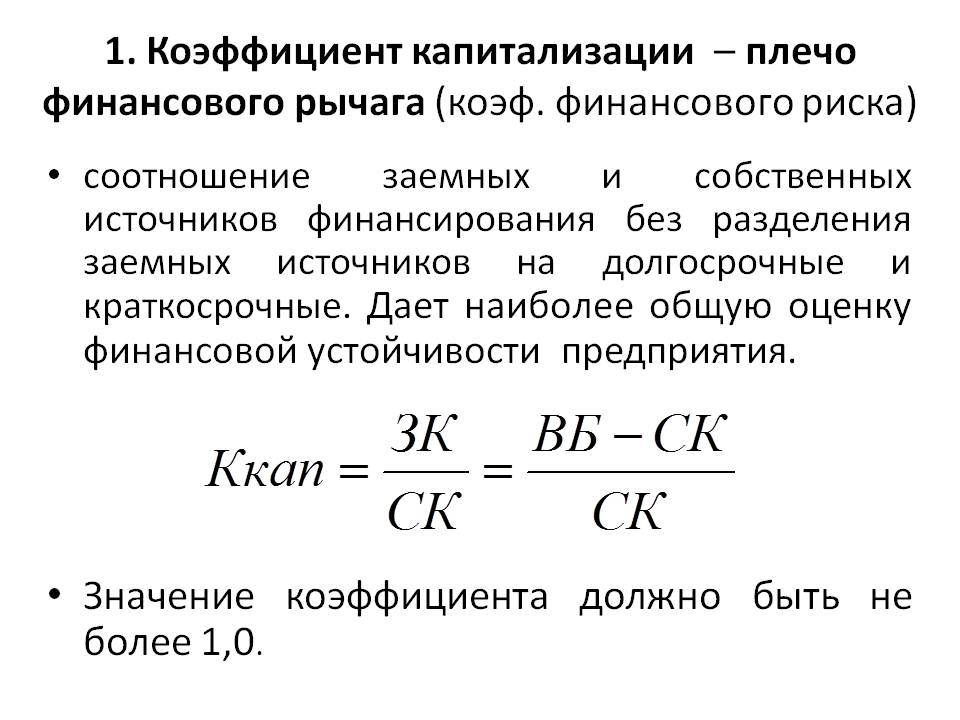

Оценку финансовой независимости организации можно дать с использованием следующих показателей:

— коэффициент автономии (финансовой независимости, концентрации собственного капитала, собственности) — его значение и методика расчëта приведены выше;

— коэффициент концентрации заëмного капитала, который рассчитывают как отношение заëмного капитала (итог III и IV разделов баланса плюс стр.640, 650 из V раздела баланса) к общей сумме источников средств предприятия стр. 700; сумма двух указанных коэффициентов равна 1;

— коэффициент финансовой устойчивости: его определяют отношением суммы собственного капитала и долгосрочных обязательств (итог III иIV разделов баланса минус стр.640, 650 из V раздела баланса) к общей величине источников средств предприятия; показывает, какую долю в источниках средств занимают собственные средства и долгосрочные обязательства(средства, приравненные к собственным);

— коэффициент манëвренности собственных средств — значение и методика расчëта приведены выше.

— коэффициент соотношения заëмных и собственных средств (плечë финансового рычага, коэффициент капитализации) — значение и методика расчëта приведены выше;

— коэффициент структуры заëмного капитала показывает долю долгосрочных обязательств во всей сумме заëмных источников и рассчитывается как отношение долгосрочных обязательств (итог IV раздела баланса) к сумме заëмного капитала (итог IV и V разделов баланса);

— коэффициент структуры покрытия долгосрочных вложений рассчитывают как отношение долгосрочных обязательств (итог IV раздела баланса) к общей сумме внеоборотных активов (итог I раздела баланса); логика расчëта основана на предположении что долгосрочные займы и кредиты используются для финансирования основных средств и иных внеоборотных активов.

Оборачиваемость всего капитала (капиталоотдача)

Расчеты сделаны по предприятию ОАО «ВОМЗ» в сравнении с предприятием из одной сферы деятельности ОАО «Загорский оптико-механический завод» за один и тот же расчетный период.

Выручка / Средняя стоимость активов = с.2110 / .

ВОМЗ Конец 2013 4952118/ = 20.5

ЗОМЗ Конец 2013 736435/ = 1,24

Показывает скорость оборота собственного капитала компании за расчетный период, т.е. сколько копеек выручки с продажи продукции мы получили на 1 рубль активов, задействованных в производственном процессе. Делая вывод, можно сказать что ОАО «ВОМЗ» получает на выручки на каждый рубль актива в 16,5 раз больше, чем ОАО «ЗОММЗ», что говорит об эффективной деятельности предприятия.

Фондоотдача основных средств и прочих внеоборотных активов

Выручка / Средняя стоимость внеоборотных активов = с.2110 / .

ВОМЗ Конец 2013 4952118/ = 4.65

ЗОМЗ Конец 2013 736435/ = 3,42

Характеризует эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной продаж, приходящейся на единицу стоимости средств, т.е. сколько копеек выручки с продажи продукции мы получили на 1 рубль внеоборотных активов, задействованных в производственном процессе. Данный показатель на ОАО «ВОМЗ» выше значения того же показателя ОАО «ЗОМЗ», а значит вологодское предприятие более эффективно использует для производства основные средства и внеоборотные активы.

Коэффициент оборачиваемости оборотных активов

Выручка / Средняя стоимость оборотных активов = с.2110 / .

ВОМЗ Конец 2013 4952118/ = 2,5

ЗОМЗ Конец 2013 736435/ = 1,95

Характеризует эффективность использования (скорость оборота) оборотных активов. Он показывает сколько раз за период (за год) оборачиваются оборотные активы или сколько рублей выручки от реализации приходится на рубль оборотных активов. Оборачиваемость оборотных средств на ОАО «ВОМЗ» выше чем на ОАО «ЗОМЗ», что говорит о более эффективном использовании денежных и материальных ресурсов, уменьшении потребности предприятия в оборотных средствах.

Коэффициент оборачиваемости материальных оборотных активов

Выручка / Средняя величина запасов = с.2110 / .

ВОМЗ Конец 2013 4952118/ = 5,83

ЗОМЗ Конец 2013 736435/ = 4,45

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток материальных оборотных активов. Показатель ОАО «ВОМЗ» выше 1, что говорит о высокой оборачиваемости материальных оборотных активов предприятия, т.е. возвращения денежных средств в форме выручки от реализации готовой продукции, а значит высокой деловой активности предприятия, но очень большое значение может характеризовать недостаточность запасов на складах и как следствие перебои в производстве.