Содержание

- Приказ о возмещении расходов сотруднику

- Что должно быть отображено

- Гарантии для кадров организации

- Какие расходы должна компенсировать организация

- Сколько лет хранится документ в архиве

- Требования, которые необходимо соблюдать при заполнении документа

- Ошибки, которые допускаются во время заполнения документа

- Как исправить допущенные ошибки

- Условия выплаты компенсации за использование личного автомобиля сотрудника в интересах работодателя

- Как оформляется выплата сотруднику компенсации за эксплуатацию личного автомобиля – выплата компенсации согласно платежным документам

- Оформление выплаты компенсации за использование личной машины в интересах работодателя путем составления договора аренды

- Какие документы понадобятся, чтобы получить компенсацию за использование личного автомобиля в интересах предпринимателя

- Образец приказа на компенсацию сотруднику за ГСМ – скачать

- Экспертное мнение к вопросу о том, облагается ли налогом компенсация за использование личного автомобиля

- Законодательные акты по теме

- Типичные ошибки

- Ответы на распространенные вопросы о том, как выглядит образец приказа на компенсацию сотруднику за ГСМ

- Работодатель платит за проезд работников: нужно ли начислять страховые взносы?

- Когда страховые взносы на оплату проезда можно не начислять

- Компенсация проезда к месту работы: кому и когда положена

- Какие транспортные расходы сотрудникам возмещают

- Компенсация за личный транспорт

- Оплата билетов к месту отдыха и обратно

- Оплата дороги в командировку

- Оплата проезда в общественном транспорте

- Размеры выплат

- Как написать заявление на возмещение проездных расходов

- Порядок возмещения транспортных расходов сотрудников

- Что такое компенсация, и какие расходы персонала относятся к транспортным?

- Приказ, заявление о компенсации и иные документы для подтверждения транспортных расходов

- Учет транспортных затрат, подлежащих возмещению сотрудникам

- Итоги

- Какие КОСГУ и КВР использовать и как отразить в учете возмещение сотруднику расходов на проезд к месту учебы?

- Новые правила компенсации проезда в отпуск и провоза багажа северянам

- Новые правила компенсации проезда в отпуск и провоза багажа северянам

- Что изменилось

- Компенсация расходов на проезд и провоз багажа в коммерческих компаниях

- Периодичность выплаты компенсации

- Варианты определения размера компенсации

- Как пытаются сэкономить работодатели

- Если в коммерческой компании не установлен порядок компенсации расходов на проезд

- Компенсация расходов на проезд и провоз багажа в бюджетной организации

- Перечень компенсируемых расходов

- Размер компенсации стоимости проезда

- Какие расходы на проезд можно компенсировать

- Если место отдыха — за рубежом

- Как соблюсти условие об оплате стоимости проезда один раз в два года

- Налоги и взносы с компенсации стоимости проезда и провоза багажа в отпуск и обратно

- Зависимость обложения компенсации расходов на проезд от маршрута и состава семьи отдыхающего работника

- Страховые взносы

- Компенсация расходов на проезд по территории РФ не облагается НДФЛ

- НДФЛ с компенсации расходов на проезд за границей РФ

- Налог на прибыль

- Бухгалтерский учет

- Компания компенсирует работникам расходы на проезд: налоги и взносы

- Налог на прибыль

- Налог на доходы физических лиц

- Страховые взносы

- Компенсация проезда к месту работы налогообложение

- За какие транспортные расходы сотрудникам положена компенсация

- Возмещение транспортных расходов в силу закона

- Иные случаи, когда за дорогу платит работодатель

- Учет возмещения транспортных расходов

- Размеры компенсаций

- Компенсация проезда как материальная помощь отдельным сотрудникам

- Расходы на проезд сотрудников в трудовом договоре

- Доставка сотрудников до работы и обратно: учет без страха и упрека

- Когда претензий не должно быть

- Когда и какие проблемы возможны

- Новые записи:

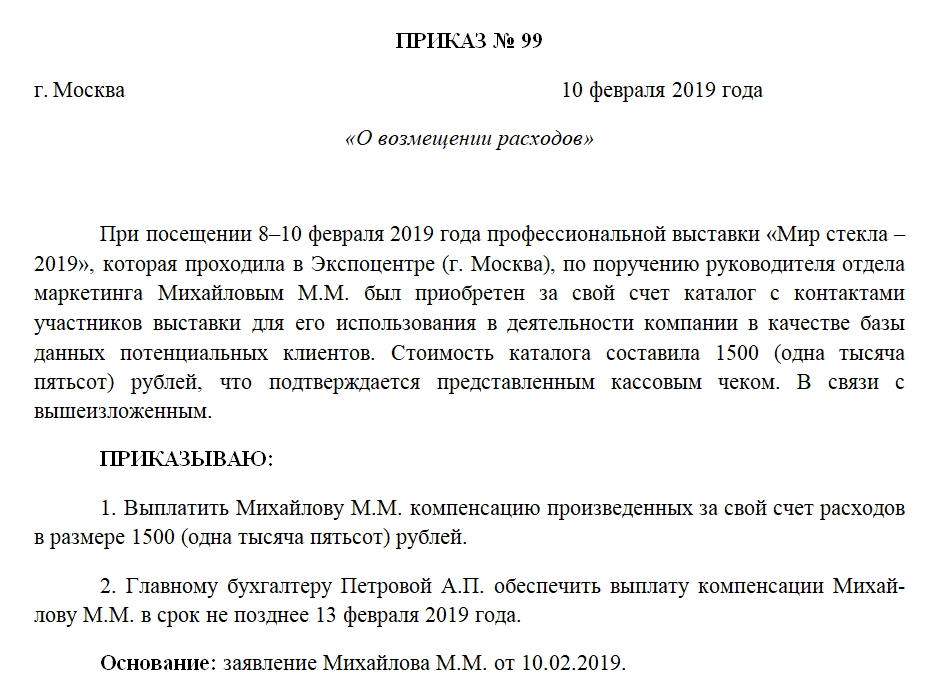

Приказ о возмещении расходов сотруднику

Приказ о возмещении расходов сотруднику — это официальное распоряжение директора. На основании документа работнику возмещаются все финансовые средства, которые были потрачены им из собственного кармана на нужды компании в период нахождения в командировке или в других обстоятельствах.

ФАЙЛЫ

Скачать пустой бланк приказа о возмещении расходов сотруднику .docСкачать образец приказа о возмещении расходов сотруднику .doc

Что должно быть отображено

В шапке документа должно содержаться следующее:

- полное название организации;

- дата, когда был составлен приказ;

- регистрационный №;

- заголовок;

- формулировка: «На основании отчетных документов, предоставленных… (здесь пишется полное ФИО сотрудника) ПРИКАЗЫВАЮ»;

- текст;

- подпись лица, несущего ответственность за исполнение приказа, и ее расшифровка;

- подпись директора и ее расшифровка;

- подпись сотрудника (которому необходимо возместить расходы) и ее расшифровка в графе ознакомления.

В самом тексте должна быть указана следующая информация:

- ФИО сотрудника, которому надо возместить затраты.

- Структурное подразделение, в котором работает сотрудник, а также его должность, разряд, класс, квалификация.

- Формулировка: «Выплатить в качестве возмещения расходов сверх аванса, полученного в связи с нахождением в … с… по… год …руб….коп…(сумма прописью)».

- Основание и перечисление подтверждающих документов.

- Формулировка: «Контроль за исполнением настоящего приказа возложить на … (должность и ФИО ответственного лица)».

Гарантии для кадров организации

В статье 167 ТК РФ прописаны немаловажные моменты, на которые стоит обратить внимание, когда составляется приказ. Если компания решила отправить своего работника в командировку, то за ним в обязательном порядке сохраняются должность и среднемесячная оплата труда, кроме того, организация должна компенсировать все затраты.

Из вышесказанного следует, что для кадров организации (которые были отправлены в служебную командировку) установлены следующие гарантии:

- Сохраняется рабочее место.

- Сохраняется прежний оклад.

- Директор организации покрывает все расходы на нахождение в командировке.

Какие расходы должна компенсировать организация

Опираясь на статью 168 ТК РФ, организация, решившая отправить кого-либо из своего рабочего персонала в командировку, должна в обязательном порядке компенсировать:

- Транспортные расходы:

- если сотрудник использовал свою личную машину;

- если сотруднику пришлось взять в аренду собственность, например, автомобиль;

- если сотруднику пришлось ездить на общественном транспорте или воспользоваться услугами такси.

- Расходы на снятое жилое помещение по договору найма.

- Суточные (затраты работника на личные нужды, например, питание).

- Другие расходы:

- мобильная связь;

- интернет;

- обмен валюты.

Обратите внимание! Приказ о возмещение расходов должен оформляться только после того, как сотрудник приехал из командировки.

Сколько лет хранится документ в архиве

В архиве любой организации приказы хранятся:

- 5 лет;

- 75 (50) лет.

В первом случае хранятся те приказы, в которых сотрудники были отправлены директором в международные командировки и командировки по РФ, срок которых составляет не более 10 дней. А что касается второго случая, то столько времени хранятся такие приказы о возмещении расходов, в которых было указано, что сотрудник отправляется:

- в командировку по РФ на срок от 10 до 60 дней;

- в международные командировки на срок от 10 до 60 дней.

Требования, которые необходимо соблюдать при заполнении документа

Во время составления приказа специалист должен соблюдать следующие требования:

- Придерживаться установленного законом расстояния между краями страницы и текстом.

- Документ издается на белом и высококачественном листе бумаги формата А4.

- Прописывать дату документа арабскими цифрами

- Компенсируемая сумма должна быть написана цифрами и прописью.

- В документе должны быть все подписи плюс их расшифровка.

- Печать.

Ошибки, которые допускаются во время заполнения документа

Чаще всего, заполняя приказ, специалист может допустить такие ошибки:

- неправильно написать название организации;

- не проставить или написать неправильно дату составления документа;

- не указать регистрационный номер;

- не написать компенсируемую сумму прописью;

- неправильно написать ФИО сотрудника, которому необходимо возместить расходы;

- не указать должность;

- не указать ответственное лицо;

- внести поправки простым карандашом или ручкой другого цвета;

- написать текст неразборчивым почерком;

- сделать много исправлений в документе;

- сделать орфографические ошибки;

- неправильно указать сумму, которую необходимо возместить;

- искусственно состарить документ;

- затереть ластиком текст.

Как исправить допущенные ошибки

Если в документе была обнаружена ошибка, то необходимо выполнить следующее:

- Переписать/перепечатать документ. Воспользоваться таким способом можно, если ошибка была замечена:

- до того, как была поставлена подпись руководителя;

- в момент подписания.

- Издать новый приказ. Но перед тем как приступить к изданию нового, необходимо создать приказ, аннулирующий приказ, в котором присутствуют различного рода ошибки. В нем должно содержаться следующее:

- регистрационный №;

- дата, когда он был составлен;

- название документа;

- начало текста, начинающееся со слов: «Признать утратившим силу» или «Считать недействительным»;

- основания для отмены;

- кто несет ответственность за исправления;

- подпись.

Итак, если сотрудник потратил свои денежные средства на нужды организации во время служебной командировки, то компания обязана возместить ему все. Для этого необходимо правильно и грамотно составить приказ. В нем фиксируется максимальная денежная сумма, которую работник потратил из своего кармана на нужды компании. Но перед тем как издать приказ, работник в течение двух недель должен подать заявление о возмещении расходов вместе с подтверждающими документами.

Если сотрудник покупает товары для компании за свой счет, а она потом компенсирует ему расходы, инспекторы не против признания таких затрат в налоговом учете и освобождения их от НДФЛ.

Но для этого они требуют представить заявление работника и приказ о возмещении расходов. В некоторых инспекциях считают эти два документа достаточными.

Но в других запрашивают еще и общий приказ по компании о порядке возмещения таких расходов (см. образец). Поэтому, чтобы проверяющие не посчитали компенсацию доходом, облагаемым НДФЛ, а также не сняли расходы по налогу на прибыль и вычеты НДС со стоимости приобретенных товаров, такой приказ безопаснее иметь в компании.

Он к тому же позволит избежать ситуации, когда излишне инициативные сотрудники приобретают товары, в которых компания на самом деле не нуждается.

Унифицированной формы приказа нет, поэтому содержание свободное. Но в нем стоит предусмотреть возможность того, что сотрудники приобретают товары (работы, услуги) за свой счет, а компания им компенсирует расходы.

При этом можно перечислить конкретные ситуации, когда сотрудники вправе покупать товары в пользу компании, предварительно не получив деньги под отчет.

Обязательно также регламентировать порядок возмещения затрат: в течение какого срока сотрудник должен написать заявление о возмещении расходов и какие подтверждающие документы приложить к заявлению, в какой срок ему обязаны компенсировать затраты и т. д.

В приказе можно зафиксировать максимальную сумму покупок, которую сотрудник может осуществить за счет собственных средств с последующим возмещением расходов.

С приказом сотрудников необходимо ознакомить под роспись.

Общество с ограниченной ответственностью «Компания»

ПРИКАЗ № 139

О порядке возмещения расходов, осуществленных сотрудниками за свой счет в интересах ООО «Компания»

В связи с необходимостью регламентировать порядок возмещения сотрудникам расходов, осуществленных ими за счет собственных средств в интересах ООО «Компания»,

ПРИКАЗЫВАЮ:

1. Установить, что сотрудники службы административно-хозяйственного обеспечения ООО «Компания» вправе приобретать товары (работы, услуги) в интересах компании за счет собственных средств с последующим возмещением им расходов.

2. Приобретение товаров (работ, услуг) за счет собственных средств сотрудников осуществляется, только если это необходимо в целях своевременного обеспечения производственной деятельности ООО «Компания» приобретаемыми товарами (работами, услугами) и при этом сотрудник не имеет возможности предварительно получить деньги под отчет.

3. Представить заявление с просьбой компенсировать осуществленные в интересах компании расходы и документы, подтверждающие стоимость покупки, сотрудник обязан в течение 15 рабочих дней со дня приобретения товаров (работ, услуг). Заявление о возмещении расходов визирует руководитель службы административно-хозяйственного обеспечения.

4. Установить, что максимальная сумма разового приобретения товаров (работ, услуг) в интересах компании за счет собственных средств сотрудников не должна превышать 50 000 (пятидесяти тысяч) рублей.

5. Главному бухгалтеру Петровой А. П. обеспечить выплату компенсации сотрудникам в течение 10 рабочих дней со дня представления соответствующего заявления и подтверждающих документов.

6. Инспектору по кадрам Смирновой В.В. ознакомить сотрудников службы административно-хозяйственного обеспечения ООО «Компания» с настоящим приказом.

Генеральный директор ООО «Компания» Иванов (Иванов И.И.)

С приказом ознакомлены:

Если работник предприятия согласился на то, чтобы эксплуатировать свой личный автомобиль в производственных нуждах, работодатель обязан регулярно компенсировать ему затраты на обслуживание транспортного средства, ремонт и горюче-смазочные материалы (ГСМ). Размеры компенсационных выплат не ограничены на законодательном уровне, поскольку машина может быть использована в течение нескольких часов в день или на протяжении целой рабочей смены. К тому же, все зависит от модели авто, марки, потребления бензина, мощности и иных характеристик. В данной статье мы рассказываем о том, на каких основаниях сотрудник может получить компенсацию за использование своей машины, кто имеет право требовать компенсацию, как она оформляется, как выглядит образец приказа на компенсацию сотруднику за ГСМ, какие документы понадобятся для обоснования суммы компенсации.

Условия выплаты компенсации за использование личного автомобиля сотрудника в интересах работодателя

Важно! Если сотрудник самостоятельно решил, что будет пользоваться своей машиной во время работы, не оповестив об этом работодателя и не оформив соответствующие бумаги, наниматель не обязан возмещать расходы на ГСМ, ремонт и техосмотр авто.

Претендовать на компенсацию по расходам, связанным с использованием транспортного средства во время работы, могут не все водители, трудоустроенные на предприятиях. Должны выполняться следующие условия:

- У водителя в наличии должны быть документальные подтверждения того, что автомобиль действительно эксплуатируется в интересах предприятия (расчеты, документы).

- Расходы на ГСМ, ремонт, техосмотр и т.д. подтверждены соответствующими платежными документами.

- Работодатель дал свое согласие на использование машины в нуждах компании на возмездной основе – доказательством тому является договор с сотрудником или дополнительно соглашение к трудовому договору.

- Величина компенсационных сумм или способ ее расчета должен быть оговорен в бумагах.

- Работник управляет транспортным средством, будучи владельцем машины или обладателем доверенности от собственника авто.

Как оформляется выплата сотруднику компенсации за эксплуатацию личного автомобиля – выплата компенсации согласно платежным документам

Важно! Если работника не устраивают условия, на которых работодатель предлагает компенсироваться расходы за использование его машины в нуждах компании, сотрудник вправе отказаться от предоставления своего автомобиля – это не может служить поводом для увольнения.

Чаще всего, если подчиненный согласен предоставить свой автомобиль для использования его в нуждах предприятия, он же и будет являться водителем. И, как правило, сумма компенсации оговаривается заранее и прописывается в договоре. Обычно при расчетах бухгалтер опирается на технические характеристики автомобиля и его возраст. Способ выплаты компенсации на основании расчетов по фактическим расходам сотрудника имеет свои плюсы и минусы:

| Преимущества | Недостатки |

| Если размер компенсации согласован с работником, заключать соглашение не требуется. | Налоговое законодательство позволяет не облагать налогом лишь малую часть компенсационной выплаты, которая сама по себе не может покрыть расходы водителя. |

| Величина компенсации легко регулируется при изменении цен на ГСМ и прочие статьи расходов. | Если работодатель выплачивает сотруднику компенсацию, по размеру больше максимально возможной суммы, установленной ФНС, он не может учесть убытки при расчете налога на прибыль. |

Если решено было использовать данный метод компенсации расходов сотрудника на бензин, масло, дизельное топливо и т.д., необходимо действовать следующим образом:

- Обговорить с работником детали возмещения затрат на автомобиль.

- Оформить дополнительное соглашение к трудовому контракту, в котором оговаривались бы условия эксплуатации авто в интересах предприятия.

- Издать приказ о выплате сотруднику компенсации за горюче-смазочные материалы (смотреть Образец приказа на компенсацию сотруднику за ГСМ).

- Передать в бухгалтерию предприятия заявление сотрудника о выплате ему компенсации за использование личного транспорта (ежемесячную).

Читайте также статью ⇒ “Компенсация за использование личного имущества сотрудника в служебных целях в 2020 году”.

Оформление выплаты компенсации за использование личной машины в интересах работодателя путем составления договора аренды

Заключение договора аренды транспортного средства, принадлежащего сотруднику фирмы, считается оптимальным вариантом для выплаты ему компенсации. Поскольку работник является владельцем автомобиля, составить договор найма машины с экипажем не получится (получилось бы, что договор работник заключает сам с собой). Такой подход также имеет свои плюсы и минусы:

| Преимущества | Недостатки |

| Работодатель имеет право учитывать убытки, связанные с оплатой найма автомобиля сотрудника, при расчете налогооблагаемой базы по налогу на прибыль. | Сумма арендной платы должна облагаться налогом на доходы физических лиц (НДФЛ) по ставке 13%. |

| Предприятие может по договору взять на себя обязательство по погашению всех издержек, связанных с использованием транспорта, а затем учесть расходы при вычислении суммы взносов в бюджет. | Необходимо заключать с сотрудником договор. |

Подобный метод эксплуатации автомобиля сотрудника компанией позволяет учитывать особенности таких взаимоотношений, а именно:

- величину платы за найм транспортного средства;

- компенсацию владельцу машины затрат на уплату налога на транспорт и оплату страховки;

- кто (наниматель или владелец авто) будет оплачивать ГСМ и ремонт.

Заключение договора по аренде транспортного средства работника предполагает прохождение следующих этапов:

- Обсуждение вопроса эксплуатации личного автомобиля работника в интересах предприятия, согласование всех основных моментов.

- Определение оптимального для обеих сторон сделки способа компенсации расходов по эксплуатации автомобиля.

- Заключение договора аренды машины.

- Обращение в страховую компанию за повторным оформлением полиса ОСАГО, связанным с изменившимся количеством лиц, имеющих доверенность на управление ТС.

- Подписание документов о передаче машины предприятию на конкретный срок.

Какие документы понадобятся, чтобы получить компенсацию за использование личного автомобиля в интересах предпринимателя

Важно! В период основного оплачиваемого отпуска, периодов нетрудоспособности и служебных поездок компенсация за использование личного авто сотрудника не выплачивается.

Чтобы обосновать наличие у сотрудника прав на получение компенсационных сумм в счет расходов по содержанию транспортного средства, используемого в нуждах предприятия, потребуется представить бухгалтеру фирмы следующие документы:

- документ, подтверждающий факт владения автомобилем;

- доверенность (если водить управляет машиной на основании доверенности);

- свидетельство о государственной регистрации транспортного средства;

- паспорт автомобиля;

- путевые листы, доказывающие эксплуатацию авто в нуждах компании;

- платежные документы (чеки из АЗС, автосервиса и т.д.).

Читайте также статью ⇒ “Компенсация за использование личного автомобиля в служебных целях в 2020 году”.

Образец приказа на компенсацию сотруднику за ГСМ – скачать

Перейдите по ссылке, чтобы посмотреть, как выглядит ⇒ Образец приказа на компенсацию сотруднику за ГСМ.

Экспертное мнение к вопросу о том, облагается ли налогом компенсация за использование личного автомобиля

Согласно сведениям, предоставленным экспертами Федеральной налоговой службы, работодатели вправе отнести к расходам затраты на выплату сотрудникам компенсации за использование их автомобилей в интересах фирмы:

| Характеристика автомобиля | Сумма для уменьшения налога на прибыль |

| Легковой автомобиль мощностью до 2,000 л.с. | 1,200 рублей |

| Легковой автомобиль мощностью более 2,000 л.с. | 1,500 рублей |

| Мотоцикл | 600 рублей |

| Грузовой транспорт | Не регламентируется |

С суммы компенсации, выплаченной сотруднику-владельцу автомобиля, не должны удерживаться:

- налог на доходы физических лиц (НДФЛ);

- страховые отчисления в Пенсионный Фонд и Фонд социального страхования.

Законодательные акты по теме

| ст. 188 ТК РФ | Варианты оплаты затрат на эксплуатацию личного автомобиля сотрудника |

| Постановление Правительства РФ от 08.02.2002 № 92 | О нормативах компенсаций за эксплуатацию автомобиля сотрудника в интересах предприятия |

| ст. 217 НК РФ | О том, что компенсация а использование машины в работе не облагается НДФЛ |

| Письмо Минфина РФ от 23.09.2013 № 03-03-06/1/39239, от 16.05.2005 № 03-03-01-02/140 | О выплате компенсация сотрудникам за использование личного транспорта |

Типичные ошибки

Ошибка: Человек добирается до своей работы около 1,5 часов, столько же времени уходит на возвращение домой. Он претендует на получение компенсации за использование машины в интересах работодателя.

Комментарий: Работодатель не отвечает за то, насколько далеко от работы проживает сотрудник. И в обязанности нанимателя не входит компенсация расходов работников на то, чтобы добраться до места работы.

Ошибка: Предприятие заключило договор с сотрудником о безвозмездной аренде его автомобиля с целью избежания налогообложения.

Комментарий: Тот факт, что услуга предоставляется бесплатно, не означает, что не нужно платить налоги. Напротив, налогооблагаемая база по расчету налога на прибыль увеличивается на сумму, пропорциональную рыночной стоимости аренды автомобиля.

Ответы на распространенные вопросы о том, как выглядит образец приказа на компенсацию сотруднику за ГСМ

Вопрос №1: Выплачивается ли компенсация за эксплуатацию автомобиля сотруднику, который управляет транспортным средством на основании доверенности?

Ответ: Да, однозначно. Пояснения по этому поводу неоднократно давали эксперты Федеральной миграционной службы. На правомерность действий указывает и судебная практика.

Вопрос №2: Зависит ли возможность получения компенсации за использование личного автомобиля сотрудника фирмы в интересах работодателя от вида транспортного средства?

Ответ: Нет. Не важно, идет ли речь о легковом или грузовом автомобиле, или же мотоцикле – если транспорт эксплуатируется в ходе выполнения трудовых обязанностей, и работодатель дал на то свое согласие, компенсация должна регулярно выплачиваться.

Оцените качество статьи. Нам важно ваше мнение:

Работодатель платит за проезд работников: нужно ли начислять страховые взносы?

Когда страховые взносы на оплату проезда можно не начислять

Оплата проезда к месту работы

Участвовать в доставке сотрудников к месту работы и обратно работодатель может разными способами, например:

— организовать доставку работников на своем транспорте или привлечь для этого транспортную компанию;

— выплачивать работникам денежную компенсацию на оплату проезда.

Доставка транспортом

Ситуация. Работодатель заключил договор с транспортной компанией, которая в установленное время доставляет любого работника от метро до офиса (и обратно) на автобусе. Учет работников, воспользовавшихся автобусом, не ведется.

Решение. Страховыми взносами облагаются выплаты и вознаграждения, которые работодатель начисляет пользу сотрудников в рамках трудовых отношений (ч. 1 ст. 7 Федерального закона от 24.07.09 № 212-ФЗ). При определении расчетной базы по страховым взносам должны учитываться выплаты как в денежной, так и в натуральной форме. Натуральные выплаты в виде товаров, работ и услуг принимаются как стоимость этих товаров (работ, услуг) (ч. 6 ст. 8 Закона № 212-ФЗ). Это значит, что стоимость доставки, в принципе, может расцениваться как вознаграждение в пользу работников в натуральной форме (несмотря на то, что сами работники денежных средств не получают).

Однако автобусом может воспользоваться каждый работник. Это значит, что оплата проезда осуществляется безотносительно к вкладу сотрудников в работу организации и результаты этой работы. При таких обстоятельствах объекта обложения взносами, по мнению судей, не возникает (Определение ВАС РФ от 10.01.13 № ВАС-17525/12).

Более того, если персонифицированный учет работников, которые воспользовались автобусом, не ведется, то и определить базу для расчета страховых взносов по каждому работнику нельзя. Поэтому страховые взносы можно не начислять (см., например, постановление ФАС Северо-Западного округа от 18.01.13 по делу № А26-2680/2012).

Заметим, что страховые взносы в отличие от НДФЛ не начисляются вне зависимости от того, есть ли у работников возможность добираться до офиса общественным транспортом или нет. То, как наличие общественного транспорта влияет на начисление взносов и НДФЛ, покажем в таблице.

|

Наличие общественного транспорта |

Страховые взносы |

НДФЛ |

|---|---|---|

|

У работников есть возможность добираться до офиса и обратно самостоятельно, на общественном транспорте. |

Возможность выбора варианта проезда до офиса и обратно (на общественном транспорте или на корпоративном автобусе) не влияет на факт возникновения объекта обложения страховыми взносами. Страховые взносы не начисляются. |

Оплата проезда работников при условии, что работники имеют возможность добираться до места работы самостоятельно, признается их доходом, полученным в натуральной форме. Стоимость оплаты облагается НДФЛ (письмо Минфина России от 12.10.11 № 03-04-05/6-728; см. «Оплата проезда сотрудников до места работы облагается НДФЛ, если они могут добраться до работы на общественном транспорте»). |

|

Общественный транспорт до офиса (и обратно) не ходит. |

У работников нет возможности добираться до работы на общественном транспорте, поэтому представленные им услуги по доставке до офиса (и обратно) не могут рассматриваться как выплаты в их пользу. Страховые взносы не начисляются. |

Если транспорт не ходит, то оплата проезда не может быть признана экономической выгодой (доходом) работников и, соответственно, являться объектом обложения НДФЛ (письмо Минфина России от 06.03.13 № 03-04-06/6715; «Минфин разъяснил, в каком случае оплата проезда сотрудников на служебном транспорте к месту работы не облагается НДФЛ»). |

Компенсация стоимости проезда

Ситуация. Организация расположена в Москве. Коллективным договором предусмотрено, что работникам из других городов полагается ежемесячная денежная компенсация стоимости проезда до Москвы и обратно.

Решение. Перечень сумм, не облагаемых страховыми взносами, содержится в статье 9 Закона № 212-ФЗ. Компенсация стоимости проезда от места жительства до места работы и обратно в этом перечне отсутствует. Поэтому данные выплаты облагаются страховыми взносами. Такие разъяснения недавно были приведены в письме Минтруда России от 13.05.14 № 17-4/ООГ-367 (см. «Суммы оплаты работникам проезда от дома до работы и обратно на общественном транспорте включаются в базу для начисления страховых взносов»).

Очевидно, что многие страхователи могут не согласиться с таким подходом, заявив, что компенсация проезда элементом оплаты труда не является. Однако на этот счет официальные органы возражают: взносами облагаются все выплаты, производимые работодателем в пользу работников в силу наличия трудовых отношений между ними, а не только выплаты, которые являются непосредственно оплатой за труд (письмо Минтруда России от 17.04.14 № 17-4/В-158).

Ситуация. Работник добирается до офиса (и обратно) на собственном автомобиле. Работодатель ежемесячно выплачивает ему денежную компенсацию, покрывающую расходы на бензин. Помимо этого у собственника бизнес-центра арендуется парковочное место для работника. Работа получающего компенсацию сотрудника не является разъездной.

Решение. Компенсация стоимости проезда от места жительства до места работы и обратно в статье 9 Закона № 212-ФЗ не названа, поэтому облагается страховыми взносами (письмо Минтруда России от 13.05.14 № 17-4/ООГ-367). Следовательно, страховые взносы на компенсацию стоимости бензина лучше начислить.

Оплата стоимости парковки личного транспорта работника в статье 9 Закона № 212-ФЗ тоже не указана, поэтому данные суммы облагаются страховыми взносами (письмо Минтруда России от 17.04.14 № 17–4/В-158). На наш взгляд, такая позиция небесспорна. Дело в том, что в силу части 1 статьи 7 Закона № 212-ФЗ выплаты и вознаграждения должны производиться именно в пользу работника (ч. 1 ст. 7 Закона № 212-ФЗ). В данном же случае оплата парковки направляется собственнику бизнес-центра. Поэтому объекта обложения взносами, на наш взгляд, не возникает. В арбитражной практике есть судебные решения, которые подтверждают: если плата за услуги производится по безналичному расчету между двумя юридическими лицами в рамках гражданско-правовых отношений, то стоимость оплаченных услуг в базу для начисления страховых взносов не включается (см., например, постановление ФАС Уральского округа от 19.11.2013 № Ф09-10055/13).

Оплата рабочих поездок

Компенсации курьеру

Ситуация. У работника разъездной характер работы (курьер). Работодатель ежемесячно компенсирует ему стоимость проездных билетов на общественный транспорт (это прописано в коллективном договоре).

Решение. Сотрудникам с разъездным характером работы должны возмещаться затраты, связанные со служебными поездками, в том числе расходы на проезд (ст. 168.1 ТК РФ). Страховыми взносами не облагаются все виды установленных законодательством РФ компенсационных выплат (в пределах норм, определенных в соответствии с законодательством РФ), которые связаны с выполнением физическим лицом трудовых обязанностей (пп. «и» п. 2 ч. 1 ст. 9 Закона № 212-ФЗ). Поэтому компенсация стоимости проездного билета, предусмотренная коллективным договором, освобождается от обложения страховыми взносами. Контролирующие органы с таким подходом не спорят (письмо Минздравсоцразвития России от 27.02.10 № 406-19). Добавим, что компенсация должна возмещать фактически понесенные курьером затраты. Если ежемесячно компенсировать фиксированную сумму, возможны споры с проверяющими (см. постановление ФАС Западно-Сибирского округа от 01.11.2013 № А45-29823/2012).

Отметим, что в законодательстве РФ прямо не сказано, какая именно работа признается разъездной. Однако работа, связанная с разъездами, должна носить постоянный характер (письмо Роструда от 12.12.13 № 4209-ТЗ).

Оплата такси

Ситуация. Работникам, чья работа не является разъездной, в течение рабочего дня для встреч с клиентами требуется совершать поездки по городу. Работодатель заключил договор с транспортной компаний. Теперь для поездок работники могут пользоваться услугами такси. Работодатель ведет учет совершенных работниками поездок.

Решение. Законодательство РФ не обязывает работодателя оплачивать проезд работникам, чья работа не носит разъездного характера. Однако в описанной ситуации поездки работников совершаются в целях выполнения трудовых обязанностей и совершаются в интересах работодателя. При таких обстоятельствах оплата такси не должна облагаться взносами на основании подпункта «и» пункта 2 части 1 статьи 9 Закона № 212-ФЗ (даже при условии, что работодатель ведет персонифицированный учет поездок).

Отметим, что судьи разделяют такой подход. Однако в случае спора компания должна быть готова доказать, что работники пользовались такси именно в целях выполнения трудовых обязанностей (определение ВАС РФ от 19.03.14 № ВАС-2662/14).

Нередко организация оплачивает проезд физлицу, которое сотрудничает с ней на основании договора гражданско-правового характера. В этой ситуации страховые взносы на компенсацию стоимости проезда можно не начислять. Но только при условии, что оплата проезда предусмотрена договором подряда и подтверждена документами (письмо Минтруда России от 26.02.14 № 17–3/В-80).

Минфин России согласился, что компания, которая наняла иностранного или иногороднего работника и оплатила ему дорогу к месту исполнения трудовых обязанностей, понесла оправданные затраты.

Правильное оформление трудового и (или) коллективного договора позволит включить их в расходы на оплату труда. В то же время специалисты главного финансового ведомства указали, что недопустимо расценивать такие затраты как выплату подъемных и признавать в составе прочих расходов. (ПИСЬМО МИНИСТЕРСТВА ФИНАНСОВ РФ от 23.07.09 № 03-03-05/138)

ВЕРОЯТНОСТЬ ПРЕТЕНЗИЙ НАЛОГОВИКОВ СТАНОВИТСЯ МИНИМАЛЬНОЙ

Опубликованное письмо полезно организациям, которые привлекают на работу лиц из других городов (стран). Если к месту своей новой работы такие лица добираются за счет компании, она может уменьшить налогооблагаемую прибыль на сумму произведенных трат. Главное, чтобы в трудовом и (или) коллективном договоре было условие, по которому оплату дороги берет на себя работодатель. Тогда затраты можно будет признать в налоговом учете на основании пункта 25 статьи 255 НК РФ. Этот пункт определяет, что любые выплаты в пользу работников, предусмотренные в трудовом и (или) коллективном договоре, являются расходами на оплату труда. Такие благоприятные разъяснения дал Минфин России.

Они выпущены в ответ на запрос ФНС России. Поэтому можно рассчитывать, что разногласия компаний с налоговиками по поводу затрат на билеты для приглашенных работников прекратятся* 1. Судебная практика показывает, что проверяющие не всегда принимали в качестве расходов для целей налогообложения такие затраты. Судьи же, напротив, поддерживали налогоплательщиков (см., например, постановление ФАС Дальневосточного округа от 06.12.06 № Ф03-А51/06-2/4410).

* 1 Разъяснения Минфина России по поводу применения налогового законодательства, адресованные налоговым органам, являются для них обязательными (ст. 34.2 НК РФ, письма Минфина России от 20.07.09 № 03-01-11/4-176, от 07.08.07 № 03-02-07/2-138).

ПОТЕНЦИАЛЬНЫМ СОТРУДНИКАМ ПОДЪЕМНЫЕ НЕ ПОЛАГАЮТСЯ

Специалисты главного финансового ведомства еще раз предупредили, что по подпункту 5 пункта 1 статьи 264 НК РФ учитывать затраты на переезд приглашенного работника нельзя. Напомним, что этот подпункт относит к прочим расходам суммы выплаченных подъемных (см. справку «Если сотрудник переводится на работу в другую местность»). По мнению контролирующих органов, необходимо различать ситуации, когда переезжает будущий работник и когда переезжает сотрудник, с которым трудовой договор уже заключен. Минфин России считает, что трудовое законодательство (ст. 169 ТК РФ) обязывает работодателей возмещать расходы на переезд сотрудника только во втором из названных случаев. А в отношении лица, которого компания только намеревается нанять, у нее нет такой обязанности. Такое же заключение сделано и в письме Минфина России от 14.07.09 № 03-03-06/2/140.

ЕСЛИ СОТРУДНИК ПЕРЕВОДИТСЯ НА РАБОТУ В ДРУГУЮ МЕСТНОСТЬ Сотруднику, который, для того чтобы продолжить работу в компании, согласился сменить место жительства, должны быть выплачены подъемные. Такое правило закреплено в статье 169 Трудового кодекса РФ. Она обязывает работодателя компенсировать следующие расходы:

— стоимость переезда самого сотрудника, членов его семьи, а также провоза имущества (кроме тех случаев, когда организация обеспечивает сотрудника транспортом);

— затраты по обустройству на новом месте жительства.

Конкретный размер возмещения определяется соглашением компании и работника.

Необходимость перевода персонала в другую местность может быть связана, например, с образованием филиала или с переездом самой компании.

СУДЬИ НЕ ВОЗРАЖАЮТ ПРОТИВ ВАРИАНТА УЧЕТА, ОТВЕРГНУТОГО МИНФИНОМ

Арбитражная практика показывает, что вывод главного финансового ведомства о том, что в отношении потенциальных работников не действуют нормы статьи 169 ТК РФ, нельзя признать бесспорным. Так, ФАС Московского округа считает, что с момента, когда организация пригласила человека на работу, он становится ее сотрудником. Следовательно, на него распространяются все нормы трудового законодательства, в том числе и правила статьи 169 ТК РФ о выплате подъемных (постановление от 21.08.08 № КА-А40/7732-08). Такой же подход применил ФАС Поволжского округа (постановление от 16.03.06 № А72-5629/05-6/435).

Споры, приведенные здесь в качестве примеров, касаются НДФЛ и ЕСН* 2. Однако использованные в них аргументы пригодятся компании, если она проигнорирует мнение Минфина России и налоговиков в отношении налога на прибыль. Ведь для работодателя более предпочтительно квалифицировать суммы, потраченные на привлечение персонала, как подъемные. Тогда можно включить в расходы не только стоимость проезда приглашенного сотрудника, но и затраты на жилье, если компания предоставляет его такому сотруднику. Причем оплату жилья получится признать без ограничений* 3. Кроме того, в пользу компании решится вопрос с налогообложением НДФЛ и ЕСН* 4.

* 2 Компании рассматривали оплату переезда, а также проживания привлеченных работников в качестве выплаты подъемных. Это позволило не включать суммы такой оплаты в налоговую базу по НДФЛ и ЕСН (п. 3 ст. 217, подп. 2 п. 1 ст. 238 НК РФ). Однако налоговики предъявили работодателям претензии, которые удачно оспорены в суде.

* 3 Главное финансовое ведомство считает, что для целей налогообложения стоимость жилья для иногороднего (иностранного) работника является расходом только в части, не превышающей 20 процентов от его зарплаты (см. письма Минфина России от 17.03.09 № 03-03-06/1/155, от 27.08.08 № 03-03-06/2/109, от 08.08.07 № 03-03-06/2/149).

* 4 т этих налогов освобождаются все компенсации, полагающиеся работнику по законодательству (п. 3 ст. 217, подп. 2 п. 1 ст. 238 НК РФ). Это положение распространяется в том числе и на суммы подъемных, выплаченные по статье 169 ТК РФ.

Реализовать описанный вариант (учесть расходы в качестве подъемных) проще всего, если компания позаботится о том, чтобы ко времени переезда работника с ним уже был заключен трудовой договор. В нем необходимо определить условия и размер компенсации.

ЗАТРАТЫ МОЖНО НЕ СЧИТАТЬ ВЫПЛАТАМИ РАБОТНИКАМ

Но на наш взгляд, наиболее удачна для компании и соответствует содержанию перечисленных трат третья точка зрения на них: они являются расходами, связанными с производственной деятельностью работодателя, а не выплатами в пользу его сотрудников. Для налога на прибыль такие расходы в полном объеме можно отнести к прочим на основании подпункта 49 пункта 1 статьи 264 НК РФ. Что касается НДФЛ и ЕСН, то по этим налогам объект не возникает. Закономерность такого подхода подтверждают постановления ФАС Поволжского округа от 31.05.07 № А65-8701/2006-СА1-19, от 06.04.07 № А65-14563/2006-А1-29.

Очевидно, что любой из предложенных вариантов учета, если он не соответствует позиции Минфина России, придется отстаивать в суде.

МИНФИН СОГЛАСЕН, ЧТО ВСЮ СУММУ ПОДЪЕМНЫХ МОЖНО ВКЛЮЧИТЬ В РАСХОДЫ Для целей налогообложения затраты в виде подъемных нормируются. В подпункте 5 пункта 1 статьи 264 НК РФ сказано, что они списываются в пределах норм, установленных законодательством РФ. Однако такие лимиты определены только для организаций, которые финансируются из бюджета (постановление Правительства РФ от 02.04.03 № 187 «О размерах возмещения организациями, финансируемыми за счет средств федерального бюджета, расходов работникам в связи с их переездом на работу в другую местность»; далее — постановление № 187). Для остальных компаний каких-либо ограничений не утверждено. Нет их и в Трудовом кодексе. Минфин России разъяснил, что для организаций, которые не относятся к бюджетным, расходом является вся величина возмещения, выданного работнику в связи с переездом в другую местность. Об этом говорится и в комментируемом, и в более ранних письмах Минфина России (например, в письме от 17.12.08 № 03-03-06/1/688).

Заметим, что долгое время главное финансовое ведомство настаивало на том, что все без исключения работодатели должны руководствоваться постановлением № 187 и ограничивать расходы в виде подъемных (см. письма Минфина России от 22.05.07 № 03-04-06-01/152, от 17.01.06 № 03-03-04/1/30).

Компенсация проезда к месту работы: кому и когда положена

Компенсация транспортных расходов сотрудникам — это возмещение затрат, понесенных работником в части оплаты расходов на то, чтобы добраться до места работы, командировки или по другому рабочему заданию. Она положена:

- Командированным сотрудникам.

- Работникам Крайнего Севера.

- За использование личного транспорта.

Разберемся, какие траты и в каком размере должны быть компенсированы.

Какие транспортные расходы сотрудникам возмещают

В России по закону есть несколько видов компенсаций работникам по тратам, понесенным ими при исполнении должностных обязанностей. Статья 165 ТК РФ разъясняет, в каких случаях компенсируются расходы на проезд сотрудников к месту работы и обратно, и содержит исчерпывающий перечень компенсационных выплат, среди которых отдельно выделены транспортные расходы.

Какие предусмотрены компенсации в части затрат на транспорт:

- возмещение трат за эксплуатацию личного автомобиля сотрудника;

- компенсация проезда к месту работы и обратно, в том числе на общественном транспорте и такси;

- оплата командировочных расходов в части приобретения билетов (авиа, ж/д, наземный, водный и прочие виды транспорта);

- оплата билетов к месту отдыха работника и обратно;

- возмещение расходов на проезд к месту работы при переезде в другую местность.

Ограничений по суммам для каждого вида компенсационных доплат не предусмотрено, и работодатели самостоятельно устанавливают нормативы в отношении работников. Эти нормы не должны противоречить текущим положениям трудового законодательства и закрепляются локальными приказами по организации.

Разберем особенности предоставления каждого вида компенсационных выплат и процедуру, как оформить компенсацию проезда к месту работы и обратно правильно.

Компенсация за личный транспорт

Работники часто используют личный автотранспорт для выполнения служебных обязанностей: для транспортировки грузов, доставки отчетности, развозки товаров. А вот то, что утром работник прибыл в офис на своей машине, не относится к основаниям для назначения компенсации.

Условия расчета и выплаты компенсации за использование личного автомобиля необходимо обговорить с начальством и закрепить договоренности в специальном документе — договоре или соглашении об эксплуатации личного транспорта подчиненного. Без договора претендовать на компенсационные выплаты не приходится.

Насколько велика компенсация расходов на проезд к месту работы и обратно — вопрос договоренности (ст. 188 ТК РФ). Максимального и минимального ограничений по закону нет; работодатель и его подчиненный имеют возможность договориться практически о любой сумме компенсационной выплаты.

Работодателю следует помнить о налоговых рисках в части компенсирования транспортных затрат. В действующей редакции НК РФ затраты на эксплуатацию личного транспорта работника учитываются в составе прочих расходов в пределах утвержденных норм (подп. 11 п. 1 ст. 264 НК, п. 1 Постановления № 92 от 08.02.2002, Письмо Минфина № 03-03-06/1/465 от 09.08.2011). Это значит, что только норматив компенсации организация сможет легально не учитывать при уплате налога на прибыль, а все, что сверху, увеличит ее налоговую базу. Поэтому в большинстве организаций возмещение проезда к месту работы на личном автомобиле не превышает этот установленный законом норматив.

Примеры сумм:

- для легкового авто с объемом двигателя 2000 см³ и менее сумма компенсации не должна превышать 1200 рублей в месяц;

- если объем двигателя более 2000 см³, то компенсировать положено до 1500 рублей в месяц;

- для мотоцикла возмещают только 600 руб. в месяц, независимо от марки мотоцикла.

Оплата билетов к месту отдыха и обратно

Работникам Крайнего Севера и приравненных к нему районов предусмотрена компенсация за проезд к месту отдыха и обратно. Эта норма закреплена в ст. 325 ТК РФ и предоставляется один раз в два года.

Компенсируется оплата проезда не только самого работника, но и членов его семьи, но только за отдых на территории России. На заграничные путевки компенсации не будет, да и возместят не фактические затраты, а только сумму, рассчитанную исходя из наименьшей стоимости проезда, притом наикратчайшим путем (есть специальная методика расчета).

Оплату дороги к месту отдыха получают не только северяне, но и военнослужащие контрактники. Коммерческим организациям, которые, по закону, не обязаны возмещать сотрудникам затраты на проезд, не запрещено это делать по собственной инициативе.

Оплата дороги в командировку

При командировании в другую местность компенсация за проезд к месту работы и обратно обязательна, наряду с оплатой проживания и выплатой суточных. Основанием для выплаты станет приказ о командировании, служебное задание и другие документы, подтверждающие расходы (чеки, квитанции).

Компенсация за проезд к месту работы при командировке законодательных ограничений не имеет. Работодатель обязан возместить все издержки по факту, но он вправе установить индивидуальные требования в части рационального и экономного расходования бюджета компании: запретить работникам использовать для проезда к месту командировки такси вместо общественного транспорта или приобретать билеты класса люкс, бизнес, первого класса. Такие ограничения распространены в бюджетной сфере.

Командированный работник по возвращению подтверждает понесенные траты документально, предоставляя чеки, квитанции, билеты, выписки и прочие платежные документы, подтверждающие факт оплаты услуг перевозчика. Комиссии, страховки и прочие дополнительные платежи, взимаемые транспортными компаниями при продаже билетов, компенсируются тоже.

Оплата проезда в общественном транспорте

Некоторые работодатели возмещают своим работникам не только командировочные и отпускные траты на билеты, но и ежедневные поездки на общественном транспорте к месту работы, когда место работы находится за чертой города или удалено от жилого сектора. Одни организуют развозку, а другие оплачивают проезд.

В индивидуальном порядке устанавливается оплата проезда к месту работы в общественном транспорте. Закон ничего не говорит нам на эту тему, нормы и суммы — прерогатива конкретного работодателя.

Выплаты компенсации за проезд (кроме командировок) следует относить к выплатам в части вознаграждения за труд. А это значит, что работодателю придется начислить и уплатить страховые взносы. Такое мнение выразили чиновники в Письмах Минфина от 13.03.2018 № 03-15-06/15287 (п. 1) и ФНС от 30.10.2017 № ГД-4-11/22062@.

Размеры выплат

Конкретных размеров компенсационных выплат закон не установил. Суммы определяются в индивидуальном порядке.

Размеры выплат закрепляются приказами, распоряжениями или постановлениями в организации. Без этого они невозможны.

Нормы компенсаций за проезд прописываются:

- в трудовом договоре с работником;

- в соглашении на эксплуатацию транспортного средства;

- в коллективном договоре;

- в отдельных положениях и нормативах, например, в положении о командировании работника.

Как написать заявление на возмещение проездных расходов

Для получения компенсации работник пишет заявление, в котором обосновывает необходимость выплаты. К заявлению прикладываются подтверждающие документы (чеки с заправок, билеты, выписки и прочее). При командировках деньги выдаются авансом, и подтверждающие документы следует приложить уже к авансовому отчету.

Обычно заявление на компенсацию проезда составляют в письменной форме. Унифицированного бланка нет. В шапке документа пропишите Ф.И.О. и должность руководителя, укажите наименование организации. Затем собственные Ф.И.О., должность в компании.

В тексте заявления подробно опишите обстоятельства, которые являются основанием для выплаты: с датами, ссылками на нормативные или законодательные акты. Подпишите заявление, укажите дату составления и передайте в бухгалтерию на рассмотрение.

Порядок возмещения транспортных расходов сотрудников

Возмещение транспортных расходов сотруднику нередко становится темой обсуждения у бухгалтеров. В данной статье мы рассмотрим, какие нормы права регулируют этот вопрос, какие затраты относятся к транспортным, а также приведем алгоритм бухгалтерского и налогового учета компенсации транспортных издержек работнику.

Что такое компенсация, и какие расходы персонала относятся к транспортным?

Приказ, заявление о компенсации и иные документы для подтверждения транспортных расходов

Учет транспортных затрат, подлежащих возмещению сотрудникам

Итоги

Что такое компенсация, и какие расходы персонала относятся к транспортным?

В штате большинства компаний работают сотрудники, функционал которых связан с поездками. Это могут быть водители, курьеры, торговые агенты, менеджеры, а также офисные работники. Например, кассиру периодически нужно сдавать денежные средства в банк, а бухгалтеру – представлять документы в инспекцию. Такие издержки должны компенсироваться работодателем.

Компенсация – денежная выплата, которая связана с возмещением сотруднику затрат, возникших при выполнении его трудовых обязанностей (ст. 164 ТК РФ).

К транспортным издержкам, которые подлежат возмещению работникам, относятся:

- Компенсации за использование личного автотранспорта.

- Оплата арендуемой собственности (например, автомобиля или компьютера работника) и затраты на его содержание.

- Компенсации за билеты общественного и иного транспорта, а также услуги такси и т. д.

Если же работа сотрудника имеет разъездной характер, то работодатель должен возместить и затраты на аренду жилого помещения, и затраты на проезд, суточные и иные издержки, предусмотренные ст. 168.1 ТК РФ.

Приказ, заявление о компенсации и иные документы для подтверждения транспортных расходов

Все расходы компании, в том числе и транспортные, подлежащие возмещению сотруднику, должны удовлетворять условиям ст. 252 НК РФ: быть экономически оправданными и подтверждаться корректно оформленными документами. При этом работодатель может их компенсировать лишь при условии, что они осуществлены с его ведома и разрешения (письмо Минфина от 10.09.2015 № 03-03-07/52139). Рассмотрим, какие документы необходимо оформить в каждом конкретном случае.

- Локальные акты компании

Размеры и алгоритм возмещения расходов разъездным сотрудникам нужно прописать в коллективном договоре и соответствующих дополнительных соглашениях с ними (ст. 168.1 ТК РФ). Условие о разъездном характере работы также необходимо зафиксировать в трудовом договоре (ст. 57 ТК РФ).

Для обоснования служебных поездок как офисных, так и разъездных работников можно оформить единый нормативный акт компании, например, положение о компенсации транспортных затрат сотрудникам, в котором прописать все должности и порядок выплаты возмещений. Такой документ позволит оправдать разъезды как кассира, так и торгового агента и др.

- Документы для оформления и выплаты компенсации за использование личного автомобиля в служебных целях

Возмещению также подлежат расходы за использование автомобиля сотрудником в рабочих целях (ст. 188 ТК РФ). Для обоснования выплаты компенсации работник должен предоставить работодателю копию ПТС, заявление с перечислением должностного функционала, для которого требуется автомобиль, и указанием на то, как часто он используется.

Размер данной выплаты указывается в дополнительном соглашении с работником. А основанием для включения этих затрат при исчислении налога на прибыль служит приказ руководителя (письмо УФНС РФ по г. Москве от 13.01.2012 № 20-15/001797@). При этом в расходы по прибыли можно включить сумму возмещений в пределах норм, предусмотренных постановлением Правительства от 08.02.2002 № 92: не более 1 200 руб. в месяц за авто с объемом двигателя до 2 000 м3 и 1 500 руб. – свыше 2 000 м3.

Если сумма компенсации больше нормы, то в состав расходов, уменьшающих базу по прибыли, разница не включается (подп. 11 п. 1 ст. 264 НК РФ), а между бухгалтерским и налоговым учетом возникает расхождение.

ВАЖНО! Если работнику не принадлежит транспортное средство на праве собственности, то налоговики могут потребовать рассчитать с сумм компенсации НДФЛ и страховые взносы (письмо Минфина от 21.02.2012 № 03-04-06/3-42).

Если сотрудник использует собственный автомобиль в рабочих целях, то для оправдания затрат на ГСМ налоговики требуют оформить путевой лист (письмо ФНС от 02.06.2004 № 04-2-06/419@).

Алгоритм оформления путевого листа см. в материале «Какой порядок заполнения путевых листов (образец, бланк)?».

Однако Минфин считает, что налоговики не вправе обязать налогоплательщиков использовать какие-либо формы для налогового учета (письмо Минфина от 01.11.2013 № 03-03-06/1/46664).

- Документы при аренде авто у работника

Компания-работодатель также может заключить с сотрудником договор аренды авто и установить определенную сумму ее стоимости. Такие затраты включаются в состав прочих на основании подп. 10 п. 1 ст. 264 НК РФ. Расходы на содержание автомобиля, такие как ГСМ, страхование, ремонт, техобслуживание и проч., по договору аренды несет арендатор, то есть работодатель (ст. 646 ГК РФ). В данном случае Минфин считает все расходы, при условии оформленных надлежащим образом первичных документов, обоснованными и подлежащими учету при расчете прибыли (письмо Минфина от 15.10.2010 № 03-03-06/1/649).

О нюансах учета при аренде авто у сотрудника читайте в статье «Нужно ли удерживать страховые взносы с аренды автомобиля?».

- Возмещение транспортных затрат на такси

Такую компенсацию можно учесть только в том случае, если ее возможность прописана в коллективном договоре или положении о компенсации транспортных издержек. Кроме этого, обязательно наличие подтверждающих первичных документов, а для обоснования – заявления сотрудника о компенсации с детальным пояснением причин использования такси (например, ранний вылет самолета и т. п.). Если все вышеперечисленные условия выполнены, то такие издержки можно учесть при подсчете налога на прибыль (письмо Минфина от 08.11.2011 № 03-03-06/1/720).

Учет транспортных затрат, подлежащих возмещению сотрудникам

В целях бухгалтерского учета компенсации, связанные с возмещением работникам затрат, понесенных при исполнении трудовых обязанностей согласно ст. 164 ТК РФ, собираются на счете 73 «Расчеты с персоналом по прочим операциям» в корреспонденции с затратными счетами. Проводки:

Дт 20 (23, 25, 26, 44) Кт 73 – отражена компенсация;

Дт 73 Кт 50 (51) – компенсация выплачена.

К налоговому учету при исчислении прибыли принимаются все компенсационные выплаты, за исключением сумм, превышающих нормы подп. 11 п. 1 ст. 264 НК РФ.

Пример

Менеджер отдела продаж ООО «Деметра» Петров В. В. использует собственный автомобиль в рабочих разъездах. Объем двигателя – более 2 000 м3. Сумма компенсации равна 6 900 руб. Блок проводок будет выглядеть следующим образом:

Дт 26 Кт 73 – 1 500 руб. – начислена компенсация в пределах норм;

Дт 91.2 Кт 73 – 5 400 руб. (6 900 – 1 500) – компенсация, не принимаемая в налоговом учете.

Таким образом, сумма расходов в бухгалтерском учете превышает затраты в налоговом, и образуется постоянное налоговое обязательство, регулируемое нормами ПБУ 18/02.

Дт 99 Кт 68 – 1 080 руб. (5 400 × 20%) – начислен условный расход.

НДФЛ с компенсационных выплат работнику удерживать не нужно (письмо Минфина от 11.04.2013 № 04-03-06/11996).

Итоги

Компенсация транспортных расходов должна быть подтверждена корректно заполненной первичкой и экономически обоснована. Суммы затрат на выплату компенсаций учитываются при расчете прибыли в полном объеме, за исключением тех, что превышают установленные законом нормы.

Какие КОСГУ и КВР использовать и как отразить в учете возмещение сотруднику расходов на проезд к месту учебы?

ОБОСНОВАНИЕ

Выбор статьи КОСГУ для отражения расходов на оплату проезда работника к месту обучения и обратно зависит от того, самостоятельно учреждение приобретает билеты или компенсирует (возмещает) сотруднику транспортные расходы.

Если учреждение самостоятельно покупает проездные билеты сотрудникам, которые совмещают работу с учебой, то расходы отразите по подстатье 222 «Транспортные расходы» КОСГУ в увязке с кодом видом расходов 244 «Прочая закупка товаров, работ и услуг» (п. 10.2.2 Порядка N 209н, п. 51.2.4.4 Порядка N 132н).

112 — для сотрудников бюджетного, казенного или автономного учреждения (Письмо Минфина России от 21.06.2019 N 02-08-05/46141);

122 — для персонала государственных (муниципальных) органов;

134 — для военнослужащих и сотрудников, имеющих специальные звания;

142 — для сотрудников государственных внебюджетных фондов.

Готовое решение: По какому коду КОСГУ и КВР учреждению отразить расходы на оплату проезда работника к месту обучения (КонсультантПлюс, 2019).

Отражение в учете казенных учреждений:

В бюджетном учете компенсацию отразите проводками (пункт 102 Инструкции № 162н):

Дебет 1 401 20 214* Кредит 1 302 14 737 Начислена компенсация за проезд к месту учебы и обратно.

Дебет 1 302 14 837 Кредит 1 201 34 610 Выплачена компенсация из кассы.

Одновременно увеличение забалансового счета 18 (КВР 112, КОСГУ 214).

Или

Дебет 1 302 14 837 Кредит 1 304 05 214 Перечислена компенсация на банковский счет работника.

* Если данные расходы формируют себестоимость продукции, работ, услуг, которые реализуете за плату, спишите их на счет 109.00 (п. 40 Инструкции № 162н).

Новые правила компенсации проезда в отпуск и провоза багажа северянам

Новые правила компенсации проезда в отпуск и провоза багажа северянам

В Трудовой кодекс внесены изменения. Теперь четко указано, каким работникам северных районов нужно компенсировать стоимость проезда в отпуск и провоза багажа.

В статье 325 Трудового кодекса установлены особые гарантии работникам, которые трудятся в районах Крайнего Севера и приравненных к ним местностях. Сотрудникам положена компенсация стоимости:

проезда к месту проведения отпуска и обратно;

провоза багажа.

Примечание. Районы Крайнего Севера и приравненные к ним местности

Территории, относящиеся к районам Крайнего Севера и местностям, приравненным к ним, перечислены в постановлении Совета Министров СССР от 03.01.83 N 12 (разд. 6 Обзора, утвержденного Президиумом Верховного суда РФ 26.02.2014).

Что изменилось

Изменения в статью 325 Трудового кодекса внесены Федеральным законом от 01.01.2001 N 50-ФЗ. Теперь в ней сказано, что все работники организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, имеют право на оплату один раз в два года за счет средств работодателя стоимости проезда и провоза багажа в пределах территории РФ к месту использования отпуска и обратно.

Право на компенсацию указанных расходов возникает у работника одновременно с правом на получение ежегодного оплачиваемого отпуска за первый год работы у данного работодателя (ч. 1 ст. 325 ТК РФ). Изменения вступили в силу с 13 апреля 2014 года.

До внесения изменений структура статьи 325 Трудового кодекса была такова, что у администрации коммерческих организаций возникали сомнения в обязательности компенсации «отпускных» расходов работникам северных регионов.

В результате некоторые коммерческие компании не платили компенсацию. Однако судьи их не поддерживали (п. 4 и 6 постановления Конституционного суда РФ от 01.01.2001 N 2-П). Теперь неясность устранена.

Компенсация расходов на проезд и провоз багажа в коммерческих компаниях

Размер, условия и порядок компенсации расходов на проезд в отпуск сотрудникам коммерческих компаний и членам их семей устанавливаются с учетом мнения выборных органов первичных профсоюзных организаций (ч. 8 ст. 325 ТК РФ):

коллективными договорами;

локальными нормативными актами;

трудовыми договорами.

Периодичность выплаты компенсации

Право на компенсацию расходов на проезд и провоз багажа возникает у работников один раз в два года (ч. 1 ст. 325 ТК РФ). Напомним, что в Трудовом кодексе установлен минимальный уровень гарантий работникам. Коммерческие компании вправе выплачивать компенсацию чаще. Для этого им нужно внести соответствующее положение в трудовой (коллективный) договор или локальный нормативный акт.

Варианты определения размера компенсации

Несмотря на внесение поправок, остались неясности по поводу определения размера компенсации для работников коммерческой организации. Этот вопрос изменения не затронули. В локальном нормативном акте коммерческой компании может быть прописано, что проезд оплачивается по наименьшей стоимости достижения места отдыха независимо от способа перемещения: по прямому маршруту или с пересадкой.

Другой вариант — оплата производится в размере фактически израсходованных сумм при предъявлении работником проездных документов.

Форма оплаты проезда и провоза багажа должна быть установлена в локальном нормативном акте (коллективном договоре). Поскольку для коммерческих компаний нет четких правил выплаты компенсации, на практике возникает немало вопросов.

Как пытаются сэкономить работодатели

Некоторые коммерческие компании устанавливают компенсацию в неполной сумме стоимости проезда, например в размере 60%. Установление пониженного размера компенсации работодатели объясняют своим финансовым положением.

В последнее время суды признают это незаконным — установленный коммерческими компаниями уровень гарантий и компенсаций в любом случае не может быть ниже уровня гарантий и компенсаций, установленных законом (см., например, Апелляционное определение Верховного суда Республики Карелия от 01.01.2001 N 33-343/2013).

Еще один пример. Судьи Иркутского областного суда указали, что работодатели вправе лишь повысить размер компенсации проезда и провоза багажа, а не снижать его (Апелляционное определение от 01.01.2001 N 33-4459/13).

Размер компенсации должен быть таким, чтобы обеспечивать работникам возможность выехать на период отпуска за пределы Севера для отдыха и оздоровления (разд. 6 Обзора, утвержденного Президиумом Верховного суда РФ 26.02.2014, далее — Обзор).

Если в коммерческой компании не установлен порядок компенсации расходов на проезд

Даже если компенсация не предусмотрена в локальных нормативных актах, это не лишает работника права на ее получение. Законодатель связал ее предоставление исключительно с работой и проживанием в неблагоприятных природно-климатических условиях (п. 4 и 6 постановления КС РФ от 01.01.2001 N 2-П).

В этом случае для определения размера и порядка выплаты компенсации необходимо руководствоваться нормами статьи 325 Трудового кодекса и статьи 33 Закона РФ от 19.02.93 N 4520-1 (Определения Верховного суда РФ от 01.01.2001 N 53-КГ12-4, от 01.01.2001 N 34-КГ12-7).

Таким образом, уровень гарантий работникам коммерческих компаний не может быть ниже, чем у работников бюджетных организаций.

Примечание. К бюджетным организациям относятся федеральные государственные органы, государственные внебюджетные фонды РФ и федеральные государственные учреждения (ст. 2 Федерального закона от 01.01.2001 N 50-ФЗ).

Компенсация расходов на проезд и провоз багажа в бюджетной организации

В Трудовом кодексе установлен порядок компенсации расходов на проезд и провоз багажа в бюджетных организациях в зависимости от уровня финансирования: федерального, регионального или местного (ч. 1 и 8 ст. 325 ТК РФ).

Если организация финансируется:

из регионального бюджета — условия компенсации устанавливаются органами государственной власти субъектов РФ;

местного бюджета — органами местного самоуправления.

В статье 325 Трудового кодекса указаны нормы компенсации:

для федеральных государственных органов;

государственных внебюджетных фондов;

федеральных государственных учреждений.

Однако следует иметь в виду, что нормативные акты субъектов РФ не должны противоречить Трудовому кодексу и федеральным законам (ч. 9 ст. 5 ТК РФ). Уровень компенсаций в бюджетных организациях регионального или местного финансирования не может быть ниже, чем в учреждениях федерального финансирования.

Перечень компенсируемых расходов

проезд к месту использования отпуска на территории РФ и обратно.

стоимость провоза багажа (до 30 кг);

стоимость проезда и провоза багажа неработающим членам семьи работника (мужу, жене, несовершеннолетним детям, фактически проживающим с работником) независимо от времени использования им отпуска.

Примечание. Кому не положена компенсация стоимости проезда

Если районный коэффициент и процентная надбавка начисляются, но территория не отнесена к районам Крайнего Севера или приравненным к ним местностям, компенсация стоимости проезда не предоставляется (разд. 6 Обзора).

Размер компенсации стоимости проезда

Правила компенсации расходов сотрудникам федеральных органов государственной власти и федеральных государственных учреждений, расположенных в районах Крайнего Севера и приравненных к ним местностях, и членов их семей утверждены постановлением Правительства РФ от 01.01.2001 N 455 (далее — Правила) (ч. 5 ст. 325 ТК РФ).

В бюджетных организациях, находящихся в северных регионах страны, расходы на проезд к месту проведения отпуска и обратно (в пределах территории РФ) возмещаются в размере 100% (п. 5 Правил).

Какие расходы на проезд можно компенсировать

Расходы на проезд, подлежащие компенсации, в частности, включают (п. 5 Правил) оплату стоимости проезда:

железнодорожным транспортом — в купейном вагоне скорого фирменного поезда;

воздушным транспортом — в салоне экономического класса;

автомобильным транспортом — в автомобильном транспорте общего пользования (кроме такси).

Если место отдыха — за рубежом

В случае использования отпуска за пределами Российской Федерации работнику должны быть компенсированы расходы по проезду железнодорожным, воздушным, морским, речным, автомобильным транспортом до ближайших к месту пересечения границы железнодорожной станции, аэропорта, морского (речного) порта, автостанции.

В случае беспосадочного перелета к месту отдыха за границей работник должен представить справку о стоимости перевозки по территории РФ, включенной в стоимость перевозочного документа (билета).

Справка должна быть выдана транспортной организацией, осуществившей перевозку. При расчете стоимости перелета по территории РФ в таком случае могут применяться значения ортодромических расстояний. На это указали арбитры ВАС РФ в разделе 6 Обзора.

Примечание. Ортодромическим называется кратчайшее расстояние между двумя точками.

При отсутствии справки фактического авиаперевозчика расходы на проезд оплачиваются на основании справки другой транспортной организации по минимальному тарифу в салоне экономического класса.

Кроме перевозочных документов, работник должен представить копию заграничного паспорта с отметкой органа пограничного контроля (пункта пропуска) о месте пересечения государственной границы Российской Федерации (п. 10 Правил, письмо ФНС России от 01.01.2001 N ВЕ-6-5/773, письмо Минфина России от 01.01.2001 N /2/72).

Как соблюсти условие об оплате стоимости проезда один раз в два года

Право на компенсацию стоимости проезда к месту проведения отпуска и обратно у работника-северянина возникает по истечении 12 месяцев работы.

То есть право возникает начиная со второго года работы и действует до начала четвертого года работы, затем с четвертого по шестой год работы и так далее независимо от времени использования.

Примечание. Совместителю-северянину компенсация не положена

Работодатель не обязан выплачивать компенсацию стоимости проезда и провоза багажа к месту отпуска и обратно работникам-совместителям (ч. 1 ст. 287, ч. 7 ст. 325 ТК РФ). Но в коллективном договоре коммерческая компания может установить любые условия.

Следовательно, работник может получить компенсацию стоимости проезда к месту отпуска и обратно на третий, пятый, седьмой и так далее годы работы. К такому выводу пришли арбитры ФАС Северо-Западного округа в постановлении от 01.01.2001 N А42-1934/2006.

Пример 1. Сотрудник работает в организации, расположенной на Крайнем Севере, с 1 февраля 2011 года. Первую компенсацию работник получил на второй год работы — в сентябре 2012 года. Затем в мае 2014 года он берет отпуск и планирует использовать компенсацию, выплачиваемую на четвертый год работы. Может ли работодатель пойти ему навстречу?

Решение. Согласно письму Минфина России от 01.01.2001 N /200 отсчитывать 24 месяца с даты предоставления компенсации не нужно. Поэтому предоставить работнику компенсацию стоимости проезда в мае 2014 года можно (см. схему ниже).

Если работник не использовал льготу по оплате проезда в том двухлетнем периоде работы, в котором он получил на нее право, льгота не пропадает. Но и не суммируется. Сотрудник не может накопить и использовать две льготы в одном году (ч. 6 ст. 325 ТК РФ, п. 4 Правил).

Не использованная в срок льгота отодвигает срок использования следующей льготы.

Пример 2. Сотрудник имел право на компенсацию за период с 01.03.2010 по 29.02.2012. Но ею не воспользовался. Очередной отпуск у работника — в июле 2013 года. И так как неиспользованная льгота не пропадает, работодатель в июле 2013 года оплатил работнику проезд в отпуск и провоз багажа.

Когда работник сможет получить следующую компенсацию расходов на проезд?

Решение. Право на оплачиваемый проезд возникло у работника в 2012 году.

Если бы он воспользовался льготой в этот же год, работодатель оплатил бы ему проезд и в 2014 году. Но первый раз работник воспользовался льготой в 2013 году, тем самым отодвинув срок предоставления очередной льготы на 2015 год.

Налоги и взносы с компенсации стоимости проезда и провоза багажа в отпуск и обратно

В отношении обложения страховыми взносами и налогами компенсации расходов на проезд и провоз багажа в отпуск и обратно работника и членов его семьи действуют особые правила. Их краткий свод показан в таблице на с. 67.

Таблица

Зависимость обложения компенсации расходов на проезд от маршрута и состава семьи отдыхающего работника

|

Список лиц, расходы которых на проезд компенсированы работнику, занятому на Крайнем Севере |

Территория, по которой проложен маршрут проезда к месту отдыха |

Страховые взносы |

НДФЛ |

Налог на прибыль |

|

Работник и не работающие члены его семьи |

РФ |

Не облагается |

Не облагается |

Признается в расходах |

|

За пределами РФ |

Облагается |

Облагается |

Не признается в расходах |

|

|

Работающие члены семьи работника |

РФ |

Не облагается |

Облагается |

Не признается в расходах |

|

За пределами РФ |

Облагается |

Страховые взносы

Предусмотренная трудовым или коллективным договорами компенсация расходов на проезд к месту отдыха и провоз багажа работника-северянина и членов его семьи не облагается страховыми взносами в части расходов, относящихся к проезду по территории РФ (п. 7 ч. 1 ст. 9 Федерального закона от 01.01.2001 N 212-ФЗ, п. 1 ст. 20.2 Федерального закона от 24.07.98 N 125-ФЗ).

Компенсация расходов на проезд по территории РФ не облагается НДФЛ

В перечне доходов, освобождаемых от обложения НДФЛ, в статье 217 Налогового кодекса сумма компенсации расходов работников-северян на проезд к месту проведения отпуска и обратно прямо не указана.

Специалисты Минфина России считают, что от начисления НДФЛ освобождаются суммы оплаты стоимости проезда работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, и членов их семей к месту проведения отпуска в пределах территории РФ (письмо Минфина России от 01.01.2001 N /48310).

Компенсация этих расходов не облагается налогом на доходы физических лиц даже в том случае, если производится чаще, чем один раз в два года. Такое мнение специалисты финансового ведомства выразили в письме Минфина РФ от 01.01.2001 N /6-114. Они напомнили, что коммерческие компании сами устанавливают порядок компенсации стоимости проезда и провоза багажа.

НДФЛ с компенсации расходов на проезд за границей РФ

Со стоимости проезда (перелета) от места пересечения границы РФ к месту проведения отпуска за границей и обратно к границе РФ нужно удержать НДФЛ (письмо Минфина России от 01.01.2001 N /31979).

При этом если работник летит в отпуск за границу без промежуточной посадки в ближайшем к границе РФ аэропорту, то местом пересечения границы признается не аэропорт, а место ее фактического пересечения (постановление Президиума ВАС РФ от 01.01.2001 N 7828/12).

В таком случае сумму не облагаемой НДФЛ и страховыми взносами компенсации можно определить на основании справки о стоимости перевозки по территории Российской Федерации от места отправления до ближайшего от государственной границы аэропорта (постановление ФАС Восточно-Сибирского округа от 01.01.2001 N А58-4557/2011).

Обратите внимание: порядок налогообложения расходов на проезд к месту отдыха членов семьи работника, занятого на Крайнем Севере и в приравненных к ним районах, зависит от того, трудятся они или нет. Компенсация расходов на проезд к месту отдыха и провоз багажа работающих членов семьи работника-северянина облагается НДФЛ даже в пределах территории РФ (п. 3 письма Минфина России от 01.01.2001 N /31979).

Налог на прибыль

Компенсация расходов на проезд к месту отдыха и провоз багажа неработающих членов семьи работника-северянина уменьшает облагаемую базу по налогу на прибыль, если одновременно выполняются следующие условия:

компенсация предусмотрена коллективным договором или локальным нормативным актом компании (п. 7 ст. 255 НК РФ);

маршрут поездки проложен по территории РФ (письмо Минфина России от 01.01.2001 N /159);

работник представил подтверждающие документы (письмо Минфина России от 01.01.2001 N /1/2).

Компенсация расходов по проезду за пределами РФ не учитывается в составе расходов на оплату труда. Также не учитывается компенсация расходов по проезду и провозу багажа работающих членов семьи работника-северянина (п. 3 письма Минфина России от 01.01.2001 N /300).

Бухгалтерский учет

В бухучете стоимость проезда работника к месту проведения отпуска и обратно, оплаченная в соответствии с коллективным договором, признается расходом по обычным видам деятельности (п. 5 и 8 ПБУ 10/99).

Начисление отражается записями: Дебет, 26, 44…) Кредит 70, выплата — Дебет 70 Кредит

После выхода из отпуска на работу сотрудник должен представить в бухгалтерию оригиналы проездных и перевозочных документов (билетов, багажных квитанций, справки о стоимости проезда, выданной транспортной организацией, и т. п.), подтверждающие сумму подлежащих компенсации расходов на проезд к месту проведения отпуска и провоз багажа самого работника и членов его семьи.

Срок представления подтверждающих расходы документов нужно установить в коллективном договоре.

,

эксперт журнала «Зарплата»

«Зарплата», N 5, май 2014 г.

По материалам системы Гарант

Компания компенсирует работникам расходы на проезд: налоги и взносы

Журнал «Учет в строительстве»

В строительной организации принято решение о компенсации расходов на проезд некоторым работникам. Причем с разъездным характером труда и с командировками это не связано. Обоснованно ли учитывать компенсации в расходах на оплату труда? Если ежемесячно издавать приказы, следует ли начислять НДФЛ и страховые взносы?

Направляя работника в служебную командировку, а также если постоянная работа осуществляется в пути или имеет разъездной характер, работодатель обязан возмещать работникам расходы на проезд в соответствии со статьями 168, 168.1 Трудового кодекса РФ. В рассматриваемом случае возмещение расходов на проезд не является законодательно установленной выплатой. В то же время в коллективном договоре могут содержаться обязательства работодателя по выплате компенсаций, в том числе на оплату проезда работника к месту работы и обратно (ст. 40, 41 Трудового кодекса РФ).

Налог на прибыль

Сначала решим, учитывать ли такие затраты в расходах при налогообложении прибыли. В соответствии с пунктом 26 статьи 270 Налогового кодекса РФ при определении налоговой базы не учитываются расходы на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом.

Исключение из этого правила сделано для сумм, подлежащих включению в состав расходов на производство и реализацию товаров (работ, услуг) в силу технологических особенностей производства. А также для случаев, когда расходы на оплату проезда к месту работы и обратно предусмотрены трудовыми договорами (контрактами) или коллективными договорами.

По мнению автора, если ежемесячная выплата компенсации расходов на проезд будет предусмотрена коллективным договором, то сумма компенсации признается расходом на основании пункта 25 статьи 255 Налогового кодекса РФ.