Содержание

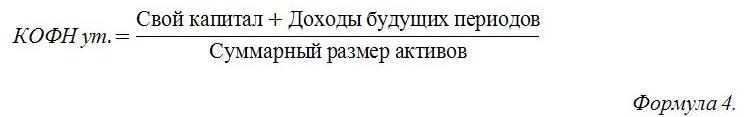

Формула для расчета коэффициента задолженности

Коэффициент задолженности (КЗ) — один из расчетных показателей, используемых при анализе финансового состояния компании. Он отражает долю активов, сформированных в результате привлечения долгового финансирования, и рассчитывается по формуле:

КЗ = (КЗ + ДЗ) / А,

где:

(КЗ + ДЗ) — общая сумма задолженности фирмы;

А — суммарные активы.

Формула расчета КЗ, представленная через строки баланса, имеет следующий вид:

КЗ = (стр. 1400 + стр. 1500) / стр. 1600.

С детализацией балансовых строк знакомьтесь с помощью статьи «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Нормальным считается следующий диапазон значений КЗ:

0 ≤ КЗ ≤ 0,5.

Если КЗ близок к нулю, это свидетельствует о наличии у компании крайне незначительных долговых обязательств в сравнении с ее собственным капиталом. Это один из показателей финансовой устойчивости.

Приближение коэффициента к 1 указывает на то, что практически весь собственный капитал сформирован за счет заемных средств. В большинстве случае такое значение КЗ показывает высокую степень зависимости от контрагентов и кредиторов, что может негативно повлиять на финансовую устойчивость компании при неблагоприятном развитии событий.

Регулярный расчет КЗ позволяет своевременно отследить негативные тенденции в финансовой ситуации предприятия и принять меры по их устранению.

Как анализируется финансовая устойчивость компании? узнайте из материала «Проведение анализа коэффициентов финансовой устойчивости».

Базовые понятия и порядок расчета коэффициентов для проведения финансового анализа хозяйственной деятельности предприятия можно найти в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Типовую ситуацию.

Разновидности коэффициентов задолженности (текущей, краткосрочной и др.)

Коэффициент задолженности, рассмотренный в предыдущем разделе, имеет значение при оценке общего финансового состояния компании, поскольку при его расчете используется общий (суммарный) показатель долгов. Для более детализированного анализа требуется расчет дополнительных коэффициентов задолженности, например:

- Коэффициент текущей задолженности (КТЗ)

КТЗ показывает долю краткосрочной задолженности в общей сумме капитала и рассчитывается по формуле:

КТЗ = ТЗ / ВБ,

где:

ТЗ — суммарная величина текущей задолженности;

ВБ — валюта баланса.

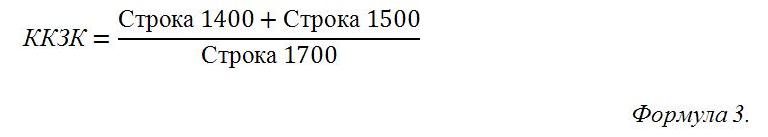

- Коэффициент краткосрочной задолженности (ККЗ)

ККЗ отражает долю долгов компании со сроком погашения менее 12 месяцев в общей структуре задолженности:

ККЗ = КЗ / (КЗ + ДЗ),

где:

КЗ — объем краткосрочной задолженности;

(КЗ + ДЗ) — сумма краткосрочных и долгосрочных долгов компании.

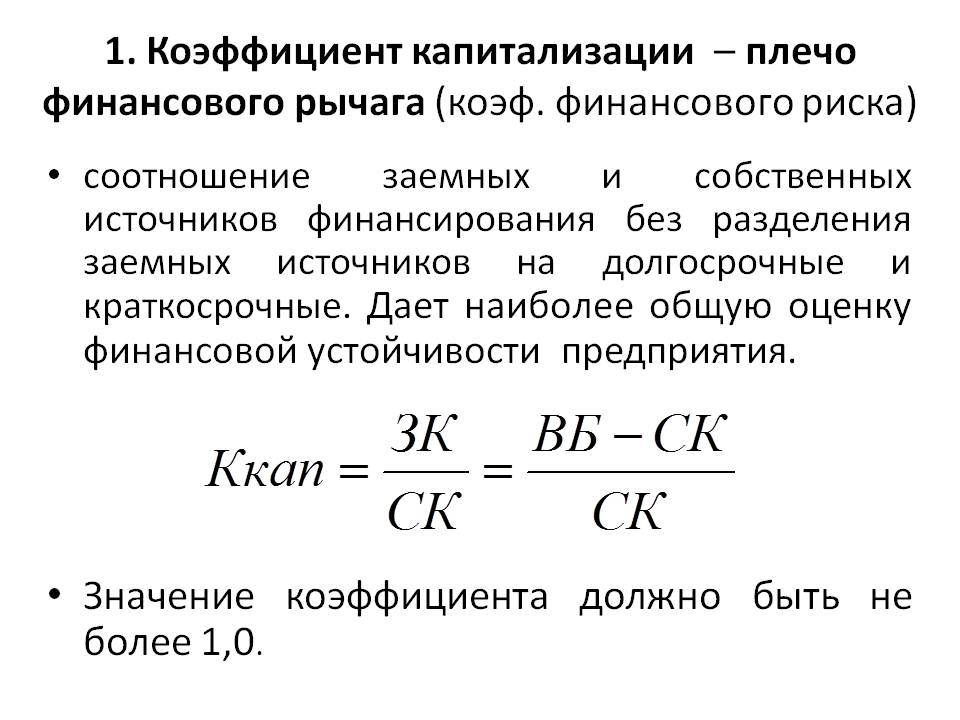

- Коэффициент финансового левериджа (КФЛ)

КФЛ демонстрирует степень зависимости компании от внешних источников заимствования и рассчитывается (как и вышеуказанные коэффициенты) по показателям, отражаемым в балансе:

КФЛ = ЗК / СК,

где:

ЗК — заемный капитал;

СК — собственный капитал.

Методику расчета показателя СК см. в материале «Собственный капитал в балансе — это…»

При проведении финансового анализа коэффициенты финансовой задолженности применяются вместе с другими коэффициентами, что значительно расширяет возможности анализа и позволяет оценивать финансовое состояние компании с различных позиций.

Знакомьтесь с алгоритмами расчета разнообразных коэффициентов с помощью размещенных на нашем сайте материалов:

- «Основные финансовые коэффициенты и формулы их расчета»;

- «Нормативный коэффициент эффективности капитальных вложений».

Итоги

Коэффициент задолженности показывает долю активов, сформированных в результате привлечения долгового финансирования. Данный коэффициент отражает степень финансовой устойчивости компании, а нормативное его значение находится в диапазоне от 0 до 0,5.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

вычисляется как частное от деления суммы обязательств по строкам «Поставщики и подрядчики», «Выданные векселя», «Задолженность перед дочерними и зависимыми обществами», «Авансы полученные» и «Прочие кредиторы» на среднемесячную выручку. Все эти строки приложения к балансу (форма № 5) функционально относятся к обязательствам организации перед прямыми кредиторами или ее контрагентами:

Кб = (Задолженность другим организациям) / К 1.

Коэффициент задолженности фискальной системе (К 7)

вычисляется как частное от деления суммы обязательств по строкам «Задолженность перед государственными внебюджетными фондами» и «Задолженность перед бюджетом» на среднемесячную выручку;

К 7 = (из стр. 620) (форма № 1) / К 1.

Коэффициент внутреннего долга (К8) вычисляется как частное от деления суммы обязательств по строкам «Задолженность перед персоналом организации», «Задолженность участникам (учредителям) по выплате доходов», «Доходы будущих периодов», «Резервы предстоящих расходов», «Прочие краткосрочные обязательства» на среднемесячную выручку:

К8 = (из стр. 620 + стр. 630 + стр. 640 + + стр. 650 + стр. 660) (форма № 1) / К 1.

Степень платежеспособности общая и распределение показателя по виду задолженности представляют собой значения обязательств, отнесенные к среднемесячной выручке организации, и являются показателями оборачиваемости по соответствующей группе обязательств организации. Кроме того, эти показатели определяют, в какие средние сроки организация может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в данном отчетном периоде, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами.

Степень платежеспособности по текущим обязательствам (К 9) определяется как отношение текущих заемных средств (краткосрочных обязательств) организации к среднемесячной выручке:

К 9 = стр. 690 (форма № 1) / К1.

Данный показатель характеризует ситуацию с текущей платежеспособностью организации, объемами ее краткосрочных заемных средств и сроками возможного погашения текущей задолженности организации перед ее кредиторами.

Коэффициент покрытия текущих обязательств оборотными активами (К 10) вычисляется как отношение стоимости всех оборотных средств в виде запасов, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных активов к текущим обязательствам организации:

К 10 = стр. 290 / стр. 690 ( форма № 1 )

Данный коэффициент показывает, насколько текущие обязательства покрываются оборотными активами организации. Кроме того, показатель характеризует платежные возможности организации при условии погашения всей дебиторской задолженности (в том числе невозвратной) и реализации имеющихся запасов (в том числе неликвидов). Снижение данного показателя за анализируемый период свидетельствует о снижении уровня ликвидности активов или о росте убытков организации.

Собственный капитал в обороте (К11) вычисляется как разность между собственным капиталом организации и ее внеоборотными активами:

К11 = (стр. 490 — стр. 190) (форма № 1).

Наличие собственного капитала в обороте (собственных оборотных средств) является одним из важных показателей финансовой устойчивости организации. Отсутствие собственного капитала в обороте организации свидетельствует о том, что все оборотные средства организации, а также, возможно, часть внеоборотных активов (в случае отрицательного значения показателя) сформированы за счет заемных средств (источников).

Доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) (К12) рассчитывается как отношение собственных средств в обороте ко всей величине оборотных средств:

К12 = (стр. 490 — стр. 190) / стр. 290 (форма № 1).

Показатель характеризует соотношение собственных и заемных оборотных средств и определяет степень обеспеченности хозяйственной деятельности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости.

Коэффициент автономии (финансовой независимости) (К13) вычисляется как частное от деления собственного капитала на сумму активов организации:

К13 = стр. 490 / (стр. 190 + стр. 290) (форма № 1).

Коэффициент автономии, или финансовой независимости, (К13) определяется отношением стоимости капитала и резервов организации, очищенных от убытков, к сумме средств организации в виде внеоборотных и оборотных активов. Данный показатель определяет долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств. Показатель характеризует соотношение собственного и заемного капитала организации.

Коэффициент обеспеченности оборотными средствами (К14) вычисляется путем деления оборотных активов организации на среднемесячную выручку и характеризует объем оборотных активов, выраженный в среднемесячных доходах организации, а также их оборачиваемость:

К14 = стр. 290 (форма № 1) / К 1.

Данный показатель оценивает скорость обращения средств, вложенных в оборотные активы. Показатель дополняется коэффициентами оборотных средств в производстве и в расчетах, значения которых характеризуют структуру оборотных активов организации.

Коэффициент оборотных средств в производстве (К15) вычисляется как отношение стоимости оборотных средств в производстве к среднемесячной выручке. Оборотные средства в производстве определяются как средства в запасах с учетом НДС минус стоимость товаров отгруженных:

К15 = / К 1.

Коэффициент оборотных средств в производстве характеризует оборачиваемость товарно-материальных запасов организации. Значения данного показателя определяются отраслевой спецификой производства, характеризуют эффективность производственной и маркетинговой деятельности организации.

Коэффициент оборотных средств в расчетах (К16) вычисляется как отношение стоимости оборотных средств за вычетом оборотных средств в производстве к среднемесячной выручке:

К16 = (стр. 290 — стр. 210 — стр. 220 + стоимость товаров отгруженных из стр. 210) (форма № 1) / К1.

Коэффициент оборотных средств в расчетах определяет скорость обращения оборотных активов организации, не участвующих в непосредственном производстве. Показатель характеризует в первую очередь средние сроки расчетов с организацией за отгруженную, но еще не оплаченную продукцию, т.е. определяет средние сроки, на которые выведены из процесса производства оборотные средства, находящиеся в расчетам.

Кроме того, коэффициент оборотных средств в расчетах показывает, насколько ликвидной является продукция, выпускаемая организацией, и насколько эффективно организованы взаимоотношения организации с потребителями продукции. Он отражает эффективность политики организации с точки зрения сбора оплаты по продажам, осуществленным в кредит. Рассматриваемый показатель характеризует вероятность возникновения сомнительной и безнадежной дебиторской задолженности и ее списания в результате непоступления платежей, т. е. степень коммерческого риска.

Возрастание данного показателя требует восполнения оборотных средств организации за счет новых заимствований и приводит к снижению платежеспособности организации.

Рентабельность оборотного капитала (К17) вычисляется как частное от деления прибыли, остающейся в распоряжении организации после уплаты налогов и всех отчислении, на сумму оборотных средств:

К17 = Чистая прибыль (форма № 2) / стр. 290 (форма № 1).

Данный показатель отражает эффективность использования оборотного капитала организации. Он определяет, сколько рублей прибыли приходится на один рубль, вложенный в оборотные активы.

Рентабельность продаж (К18) вычисляется как частное от деления прибыли, полученной в результате реализации продукции, на выручку организации за тот же период:

К18 = Прибыль от продаж (форма №2) / Выручка от продаж (форма № 2).

Показатель отражает соотношение прибыли от реализации продукции и дохода, полученного организацией в отчетном периоде. Он определяет, сколько рублей прибыли получено организацией в результате реализации продукции на один рубль выручки.

Среднемесячная выработка на одного работника (К19) вычисляется как частное от деления среднемесячной выручки на средне списочную численность работников:

К 19 = К 1 / К З.

Этот показатель определяет эффективность использования трудовых ресурсов организации и уровень производительности труда. Выработка дополнительно характеризует финансовые ресурсы организации для ведения хозяйственной деятельности и исполнения обязательств, приведенные к одному работающему в анализируемой организации.

Эффективность внеоборотного капитала (фондоотдача) (К20) определяется как отношение среднемесячной выручки к стоимости внеоборотного капитала:

К20 = К1 / стр. 190 (форма № 1).

Показатель характеризует эффективность использования основных средств организации, определяя, насколько соответствует общий объем имеющихся основных средств (машин и оборудования, зданий, сооружений, транспортных средств, ресурсов, вкладываемых в усовершенствование собственности, и т. п.) масштабу бизнеса организации.

Значение показателя эффективности внеоборотного капитала меньшее, чем значение аналогичного среднеотраслевого показателя, может характеризовать недостаточную загруженность имеющегося оборудования в том случае, если в рассматриваемый период организация не приобретала новых дорогостоящих основных средств. В то же время чрезмерно высокие значения показателя эффективности внеоборотного капитала могут свидетельствовать как о полной загрузке оборудования и отсутствии резервов, так и о значительной степени физического и морального износа устаревшего производственного оборудования.

Коэффициент инвестиционной активности (К21) вычисляется как частное от деления суммы стоимости внеоборотных. активов в виде незавершенного строительства, доходных вложений в материальные ценности и долгосрочных финансовых вложений на общую стоимость внеоборотных активов:

К 21 = (стр. 130 + стр. 135 + стр.140) / стр.190 (форма № 1).

Данный показатель характеризует инвестиционную активность и определяет объем средств, направленных организацией ив модификацию и усовершенствование собственности и на финансовые вложения в другие организации. Неоправданно низкие или слишком высокие значения данного показателя могут свидетельствовать о неправильной стратегии развития организации или недостаточном контроле собственников организации за деятельностью менеджмента.

Коэффициенты исполнения текущих обязательств перед федеральным бюджетом (К22), бюджетом субъекта Российской Федерации (К23), местным бюджетом (К24), а также перед государственными внебюджетными фондами (К25) и Пенсионным фондом Российской Федерации (К26) вычисляются как отношение величины уплаченных налогов (взносов) к величине начисленных налогов (взносов) за тот же отчетный период:

Кi = налоги (взносы) уплач. / налоги (взносы) начисп.,

где i = 22,23, 24, 25, 26

Эти соотношения характеризуют состояние расчетов организации с бюджетами соответствующих уровней и государственными внебюджетными фондами и отражают ее платежную дисциплину.

Дальнейший анализ отчетных данных может быть направлен на оценку ликвидности.

Коэффициент абсолютной ликвидности характеризует мгновенную платежеспособность организации и показывает, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в. случае надобности. Рассчитывается этот коэффициент как отношение ликвидных активов к сумме краткосрочных обязательств, кредиторской задолженности и прочим краткосрочным обязательствам организации и показывает, какая часть текущих обязательств может быть погашена средствами, имеющими абсолютную ликвидность (деньги, ценные бумаги со сроком погашения до одного года):

К ал = (стр. 250 + стр. 260) (форма № 1) / (стр. 690 — стр. 640) (форма № 1).

Коэффициент текущей ликвидности характеризует платежеспособность организации с учетом предстоящих поступлений от дебиторов. Рассчитывается этот коэффициент как отношение оборотных средств к сумме краткосрочных обязательств, кредиторской задолженности и прочим краткосрочным обязательствам организации и показывает, какую часть текущих обязательств можно погасить, мобилизовав все оборотные средства предприятия:

К тл = (стр. 240 + стр. 250 + стр. 260) (форма № 1):

: (стр. 690 — стр. 640) (форма № 1).

Показатели ликвидности имеют нормативное значение и в зависимости от величины характеризуют степень финансовой устойчивости организации:

1 класс — предприятия с хорошим запасом финансовой устойчивости, гарантирующим возвратность заемных средств;

2 класс — предприятия, имеющие невысокий уровень риска невозврата задолженности кредиторам;

3 класс — предприятия с высоким уровнем риска банкротства, характеризующимся невосприимчивостью профилактических мер по финансовому оздоровлению;

4 класс — наличие ярко выраженных признаков банкротства;

5 класс — фактический банкрот.

Необходимым элементом анализа является исследование результатов финансовой деятельности и направлений использования полученной прибыли. Исходная для анализа информация содержится в. прилагаемой к балансу предприятия форме № 2.

Могут быть проанализированы структура финансового результата, удельный вес чистой прибыли, динамика финансового результата по сравнению с предыдущим периодом.

В том случае, если предприятие убыточно, можно сделать вывод об отсутствии источника пополнения собственных средств для ведения им нормальной хозяйственной деятельности.

Результаты анализа являются обоснованием для принятия управленческих решений менеджерами организации.

В соответствии с Правилами и Приказом ФСФО от 23 января 2001г. №16 главной целью проведения анализа финансового состояния организаций является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой и инвестиционной активности, эффективности деятельности.

Для проведения анализа финансового состояния организаций используются следующие показатели, характеризующие различные аспекты финансовой деятельности компании. Такими показателями являются:

2) Показатели платежеспособности и финансовой устойчивости: степень платежеспособности общая (К4); коэффициент задолженности по кредитам банков и займам (К5); коэффициент задолженности другим организациям (К6); коэффициент задолженности фискальной системе (К7); коэффициент внутреннего долга (К8); степень платежеспособности по текущим обязательствам (К9); коэффициент покрытия текущих обязательств оборотными активами (К10); собственный капитал в обороте (К11); доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) (К12); коэффициент автономии (финансовой независимости) (К13).

3) Показатели эффективности использования оборотного капитала (деловой активности), доходности и финансового результата (рентабельности), коэффициент обеспеченности оборотными средствами (К14); коэффициент оборотных средств в производстве (К15); коэффициент оборотных средств в расчетах (К16); рентабельность оборотного капитала (К17); рентабельность продаж (К18); среднемесячная выработка на одного работника (К19).

4) Показатели эффективности использования внеоборотного капитала и инвестиционной активности организации: эффективность внеоборотного капитала (фондоотдача) (К20); коэффициент инвестиционной активности (К21).

5) Показатели исполнения обязательств перед бюджетом и государственными внебюджетными фондами; коэффициенты исполнения текущих обязательств перед бюджетами соответствующих уровней (К22 — К24); коэффициент исполнения текущих обязательств перед государственными внебюджетными фондами (К25); коэффициент исполнения текущих обязательств перед Пенсионным фондом Российской Федерации (К26).

В случае проведения финансового анализа в рамках оценки вероятности банкротства, результаты можно оформить по рекомендуемой Форме заключения о финансовом состоянии организации. Для отслеживания полной картины в динамике, желательно произвести помесячный анализ финансового состояния должника за три последних года. Проведем мониторинг финансового состояния предприятия.

Таблица №1. Общие показатели деятельности предприятия

| № п/п | Показатели | Код по методике | Методика расчета | 1 квартал | 6 месяцев | 9 месяцев | ГОД |

|---|---|---|---|---|---|---|---|

| 1 | Среднемесячная выручка, тыс. руб | К1 | Валовая выручка по оплате / Количество месяцев в периоде | 50803 | 78642 | 101215 | 109615 |

| 2 | Доля денежных средств в выручке | К2 | Денежные средства в выручке / Валовая выручка организации по оплате | 0,945 | 0,936 | 0,965 | 0,949 |

| 3 | Среднесписочная численность работников | К3 | 1681 | 1725 | 1771 | 1791 |

С помощью графиков рассмотрим динамику общих показателей деятельности предприятия. Среднемесячная выручка характеризует объем доходов организации за рассматриваемый период и определяет основной финансовый ресурс предприятия, который используется для осуществления хозяйственной деятельности, в том числе для исполнения обязательств перед фискальной системой государства, другими организациями, своими работниками. Тенденция к росту данного показателя характеризует предприятие с положительной точки зрения. Исследуя динамику среднемесячной выручки, можно судить о присутствии сезонных колебаний, характерных для предприятия, что четко просматривается на данном примере. При отсутствии сезонных колебаний линия тренда проходит параллельно оси ОХ.

Рисунок №1. Динамика среднемесячной выручки предприятия

Рисунок №2. Динамика среднесписочной численности предприятия

Рост численности во втором и третьем кварталах, как правило, свидетельствует о дополнительном приеме работников, связанном с сезонным увеличением работ. Рассмотрим следующий блок показателей платежеспособности и финансовой устойчивости.

Таблица №2. Показатели платежеспособности и финансовой устойчивости предприятия

Для оценки и анализа рассчитанных показателей построим соответствующие графики

Рисунок №3. Динамика показателей, характеризующих платежеспособность предприятия

Показатель «степень платежеспособности общая» характеризует общую ситуацию с платежеспособностью предприятия, объемами ее заемных средств и сроками возможного погашения задолженности организации перед ее кредиторами. Кроме того, данный показатель показывает, в какие средние сроки предприятие может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в данном отчетном периоде, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами. Тенденция к снижению данного показателя положительно характеризует экономику предприятия. Показатель «степень платежеспособности по текущим обязательствам» характеризует ситуацию с текущей платежеспособностью предприятия, объемами ее краткосрочных заемных средств и сроками возможного погашения текущей задолженности предприятия перед его кредиторами. Тенденция данного показателя к снижению также положительно характеризует ситуацию текущей платежеспособности на предприятии. Коэффициент покрытия текущих обязательств оборотными активами показывает, насколько текущие обязательства покрываются оборотными активами предприятия. Кроме того, показатель характеризует платежные возможности предприятия при условии погашения всей дебиторской задолженности и реализации имеющихся запасов. Снижение данного показателя за анализируемый период свидетельствует о снижении уровня ликвидности активов или о росте убытков предприятия (см. рисунок 4).

Рисунок №4. Динамика показателей задолженности предприятия