Содержание

- Срок сдачи ЕСХН

- Кто сдает декларацию и в какие сроки?

- Структура и правила подготовки декларации

- Декларация по ЕСХН: кто сдает

- ЕСХН: срок сдачи декларации

- Если не сдать декларацию ЕСХН в срок

- Налоговая декларация по единому сельскохозяйственному налогу

- Куда сдавать ЕСХН-декларацию?

- Правила заполнения декларации по ЕСХН

- Бланк фискальной отчетности

- Кто отчитывается

- Уточняем сроки сдачи

- Куда сдавать

- Способы подачи отчета

- Правила оформления

- Инструкция по заполнению

- Ответственность и штрафы

- КФХ: суть и правила основания

- Единый сельскохозяйственный налог: нормы и правила, пакет документов

- Упрощенная система: основные аспекты

- ОСНО: когда она выгодна?

- Отчетность КФХ на ЕСХН в 2019 году (без работников)

- Общие правила подачи налоговой декларации по единому сельскохозяйственному налогу

- Состав налоговой декларации по единому сельскохозяйственному налогу

- Налоговая декларация по ЕСХН для ИП и ООО в 2018 году

- Сроки предоставления

- Бланк

- О наказаниях

- Как подать через интернет

- Форма декларации по ЕСХН за 2018 год и порядок ее заполнения

- Бланк декларации по есхн за 2017 год

- Правила подачи декларации ЕСХН

- Штрафы

- Бланк декларации ЕСХН

- Налоговая декларация по ЕСХН: куда сдавать

- Способ представления декларации

- Срок сдачи декларации по ЕСХН

- Состав декларации по ЕСХН

- Заполнение декларации по ЕСХН

- Коды в декларации по ЕСХН

- Проверка декларации по ЕСХН

- Автоправозащита.RU

- Понятие

- От каких налогов освобождает

- Порядок перехода

- На что обратить внимание

- Правила заполнения налоговой декларации ЕСХН

- В какие сроки подается

- Программы и сервисы

- Штрафные санкции

- Новые записи:

Срок сдачи ЕСХН

Кто сдает декларацию и в какие сроки?

Подавать декларацию по ЕСХН в фискальные органы обязаны организации и ИП, перешедшие на единый налог, вне зависимости от факта получения дохода в истекшем году. Документ содержит сведения о предыдущем налоговом периоде (годе). Срок его представления – до 01 апреля.

Срок сдачи декларации по ЕСХН за 2017 год – до 2 апреля (включительно). Этот дедлайн установлен для юридических лиц, ИП и КФХ.

Налогоплательщики обязаны сдавать декларацию:

- компании – по месту регистрации бизнеса;

- ИП – по месту прописки.

Важно! При прекращении деятельности коммерческая структура сдает окончательную декларацию до 26 числа месяца, следующего за месяцем, когда фискальные органы были уведомлены о закрытии бизнеса.

Способ сдачи отчетности зависит от численности персонала коммерческой структуры. Если в ней трудится не более 100 человек, то можно передать документ на бумажном носителе (лично или через представителя на основании нотариальной доверенности). Если число сотрудников превышает указанный порог, допускается только электронное представление документа.

Срок сдачи и особенности заполнения пенсионной страховой формы ДСВ 3

Структура и правила подготовки декларации

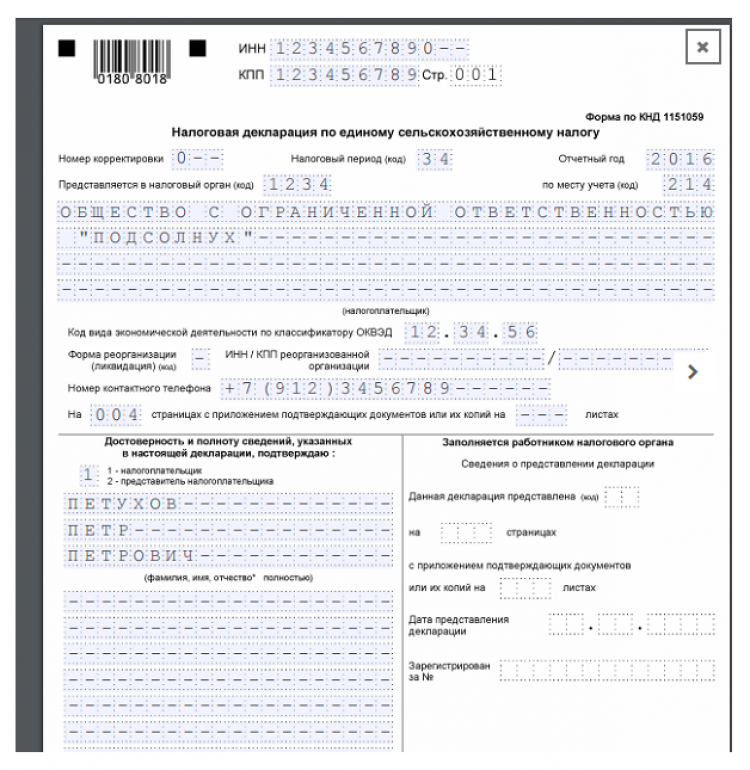

Декларация ЕСХН 2017 (бланк КНД 1151059) состоит из следующих разделов:

- титульника;

- раздела №1;

- №2;

- №2.1;

- №3.

Чтобы правильно заполнить документ с первого раза и не нарушить срок сдачи ЕСХН, нужно начать с титульника, потом перейти к второму разделу, а после – к первому. Разделы № 2.1 и 3 обязательны только для отдельных категорий налогоплательщиков.

При заполнении отчетности следует учитывать следующие важные правила:

- Сумма всегда округляется до рублей по правилам математики.

- Ошибки, помарки не допускаются: при их обнаружении нужно распечатать новый, исправленный вариант.

- Каждая страница должна содержать порядковый номер – 001, 002 и т.д.

- Не допускается двухсторонняя печать декларации.

- Листы нельзя сшивать, скреплять степлером.

- Текстовые данные пишутся печатными заглавными буквами.

- Одна ячейка предназначена для одного показателя.

- Если информация отсутствует или значение равно нулю, нужно ставить прочерк. Оставлять поля абсолютно пустыми нельзя.

Упростить задачу по составлению отчетности поможет образец заполнения налоговой декларации по ЕСХН. Сверьте с ним свой вариант и внесите нужные коррективы.

При заполнении документа на компьютере необходимо использовать шрифт Courier New с размером 16 или 18. При подготовке формы на бумажном носителе важно не ошибиться с выбором ручки: допустимы только черные, синие и фиолетовые чернила. Пишите максимально разборчиво печатными буквами.

Шаг 1. Заполняем титульник

Оформление титульного листа не составит труда для тех, кто ранее сдавал отчетные формы в фискальные органы. Первая страница содержит следующие данные:

- ИНН и КПП (только для компаний).

- Номер листа – 001.

- Значение корректировки – «0», если вы сдаете декларацию за конкретный год впервые. Если вы заменяете представленные ранее неверные формы, используйте значения «1», «2» и т. д. Номер отражает, какая форма по счету.

- Налоговый период – при сдаче документа по итогам года нужно ставить «120». Если форма представляется при прекращении деятельности – «50», при переходе на другую систему налогообложения – «95».

- Отчетный год – номер года, за который подаются сведения.

- Код налоговой инспекции – можно узнать на сайте «своей» ИФНС.

- Код места представления – «120» для ИП и «210» для юридических лиц.

- Полное наименование компании или ФИО предпринимателя.

- Код ОКВЭД.

- Номера телефонов для связи.

- Количество страниц (обычно их три) и приложений (обычно они отсутствуют).

В нижней части титульника находится блок лица, подтверждающего представленные сведения. Если это руководитель фирмы, ставится код «1», если доверенное лицо – «2» и прописывается № доверенности. Далее следует подпись и оттиск печати.

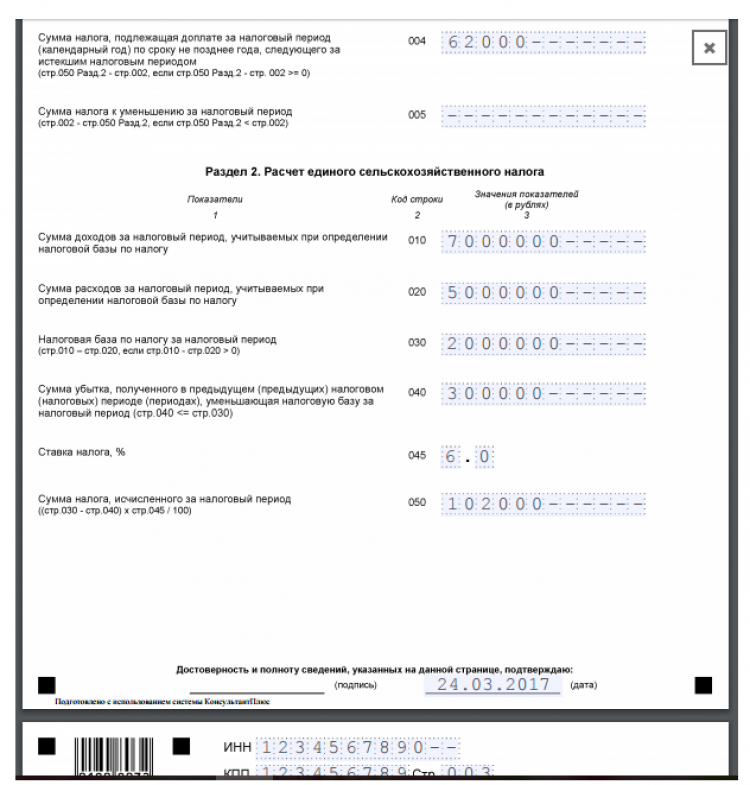

Шаг 2. Заполняем второй раздел

Налоговая декларация по единому сельскохозяйственному налогу 2017 предполагает наличие следующих данных в разделе №2:

| № строки | |

| 010 | Сумма фактически полученных доходов (включая авансы). |

| 020 | Величина оплаченных затрат (в рамках перечня по НК РФ). |

| 030 | Дельта между доходной и расходной частью. Проставляется положительное значение или прочерк вместо отрицательного. |

| 040 | Сумма убытка, переносимого на отчетный период. |

| 045 | Применяемая налоговая ставка. |

| 050 | Величина рассчитанного налога. |

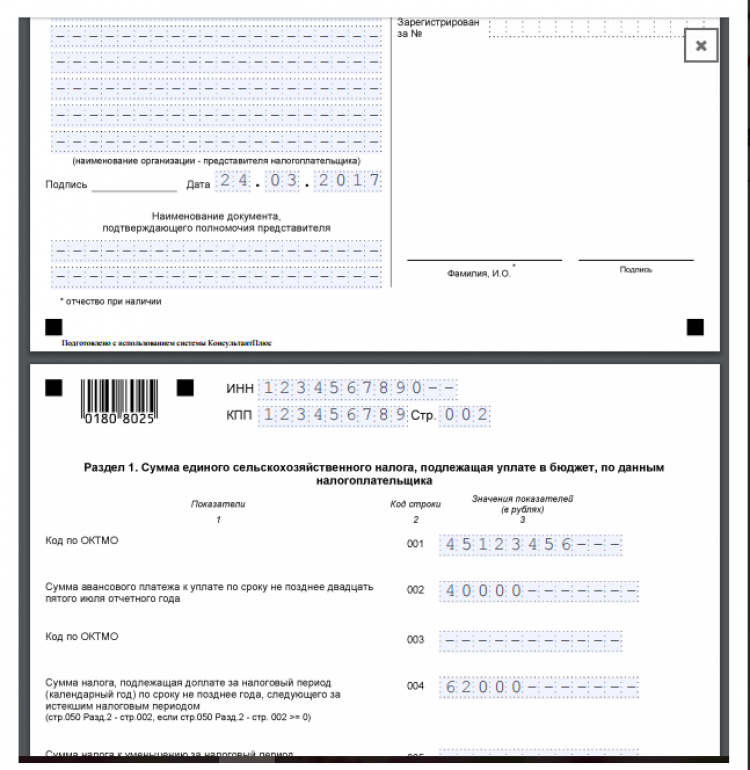

Шаг 3. Заполняем первый раздел

Налоговая декларация по единому сельскохозяйственному налогу в первом разделе содержит следующие сведения:

| № строки | |

| 001 | ОКТМО организации (зависит от ее юридического адреса). |

| 002 | Величина оплаченного аванса по ЕСХН по итогу 6 месяцев. |

| 004 | Размер рассчитанного в разделе №2 годового налога, уменьшенного на аванс. |

| 005 | Превышение аванса над годовым обязательством (если его нет, ставится прочерк). |

В нижней части листа ставится подпись лица, визировавшего титульник, и текущая дата.

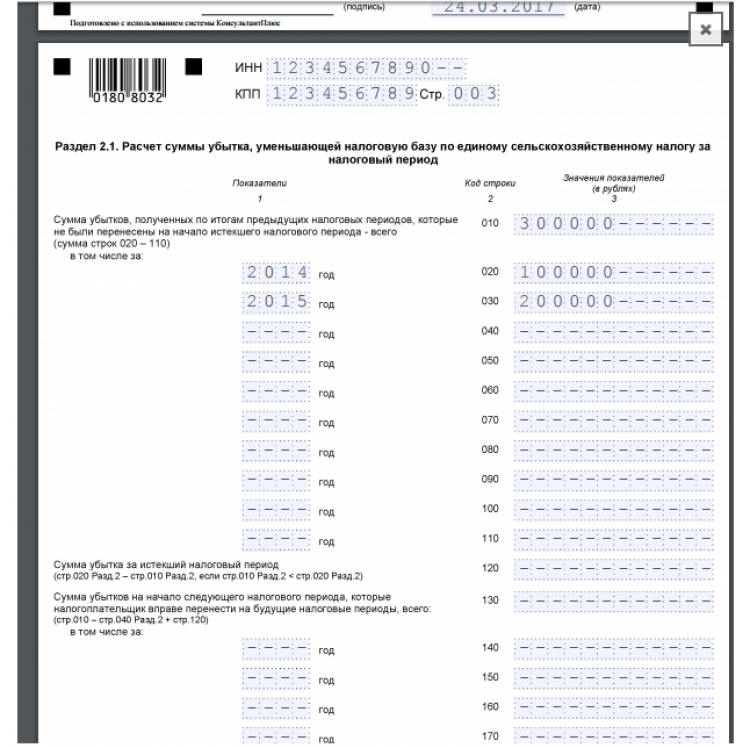

Шаг 3. Заполнение разделов № 2.1 и 3

Раздел №2.1 заполняют организации и ИП, получившие в прошлых периодах убытки, и уменьшающие на них налогооблагаемую базу. На листе нужно:

- проставить общую сумму убытка;

- распределить его по годам получения в хронологическом порядке;

- проставить величину неперенесенного убытка, который перейдет на будущие периоды.

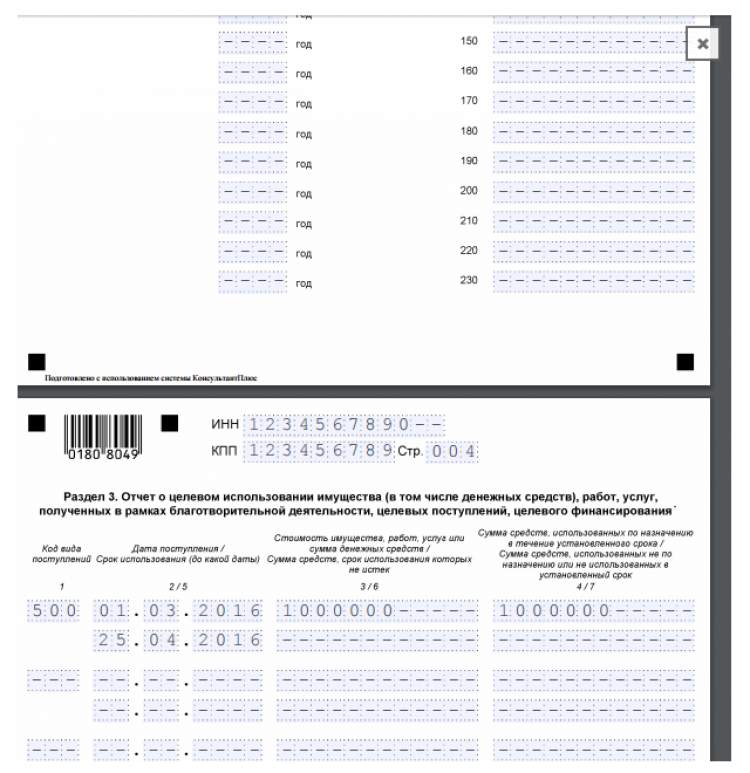

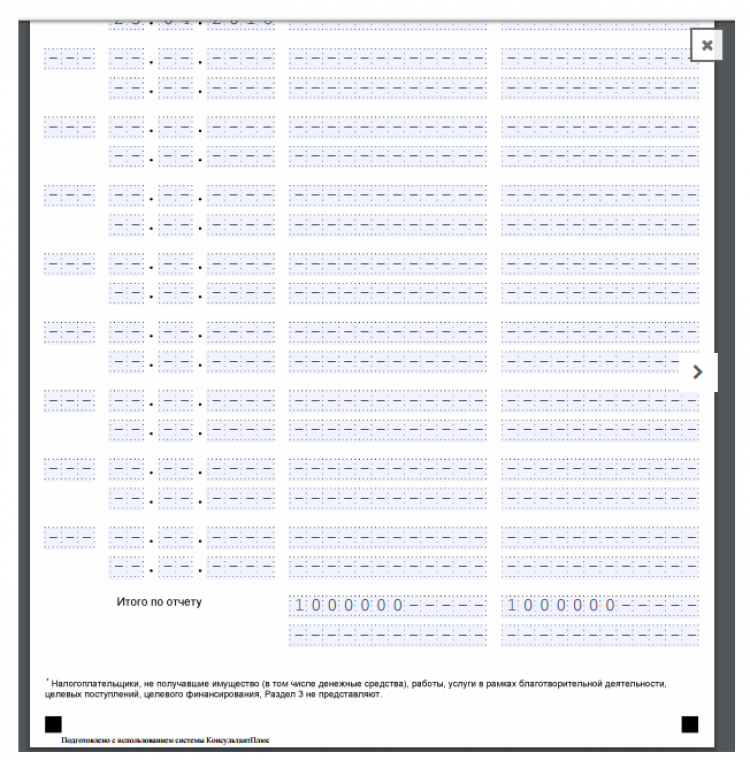

Раздел №3 адресован компаниям и ИП, использующим целевой капитал: государственные субсидии, целевое финансирование, благотворительные взносы. Здесь проставляется:

- код вида поступлений;

- дата получения средств, сумма или стоимость имущества;

- сумма использованных по назначению средств;

- крайний срок использования целевого капитала (если дедлайна нет – прочерк);

- сумма средств, подлежащих распределению;

- сумма денег, использованных не по назначению.

Отчетным периодом по сельскохозяйственному налогу является полугодие, но все разделы декларации содержат данные за истекший календарный год.

Срок уплаты НДФЛ с заработной платы

Документ отправляется по системе ТКС или распечатывается в двух экземплярах: один сдается в ИФНС, второй остается коммерческой структуре с пометкой о принятии.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

ЕСХН – специальная налоговая система для тех, кто производит, перерабатывает и продает продукцию сельского хозяйства, а доход от такой деятельности составляет не менее 70%. Плательщики ЕСХН должны отчитываться в ИФНС, представляя декларацию о начислении и уплате сельхозналога. Рассмотрим подробнее сроки и порядок подачи декларации по ЕСХН за 2016 год.

Декларация по ЕСХН: кто сдает

Сдавать декларацию должны сельхозтоваропроизводители, применяющие ЕСХН – юрлица и ИП, которые производят и реализуют сельхозпродукцию (в том числе рыбохозяйства), а также те, кто оказывает услуги в части растениеводства и животноводства (обработка семян, посев и уборка урожая, выпас и перегонка скота, уход за сельхозживотными и т.п.). При этом, на уплату ЕСХН не вправе перейти те, кто занимается только первичной или промышленной переработкой и продажей продукции, не производя ее.

За 2016 год для отчета по ЕСХН нужно применять форму декларации, утвержденную приказом ФНС России от 28.07.2014 № ММВ-7-3/384 (в ред. от 01.02.2016). Форма содержит четыре раздела и титульный лист, заполнять которые следует в соответствии с Порядком, утвержденным тем же приказом.

ЕСХН: срок сдачи декларации

Налоговый период по единому сельхозналогу – календарный год, а отчетный – полугодие. До 25 июля рассчитывается и перечисляется авансовый платеж по ЕСХН, но отчитываться в ИФНС за полугодие налогоплательщику не нужно.

Декларация по ЕСХН подается за весь налоговый период один раз в год. Срок сдачи одинаковый для организаций и предпринимателей (в том числе КФХ): не позднее 31 марта следующего за отчетным года (пп. 1 п. 2 ст. 346.10 НК РФ).

Когда последний день представления декларации выпадает на выходной или праздничный нерабочий день, срок передвигается на ближайший последующий рабочий день.

Крайний срок сдачи декларации по ЕСХН за 2016 год – 31 марта 2017 года. Это рабочий день, поэтому срок не переносится.

Иной срок предусмотрен только для плательщиков ЕСХН, решивших прекратить свою деятельность. Они должны подать декларацию по единому сельхозналогу не позже 25 числа месяца, следующего за месяцем подачи уведомления о прекращении сельхозпроизводственной деятельности (пп. 2 п. 2 ст.346.10 НК РФ).

Для плательщиков ЕСХН срок сдачи декларации от способа ее представления не зависит (на бумаге или электронно). Бумажный вариант можно сдать лично, через представителя по доверенности или отправить почтой с описью и уведомлением. Такой способ возможен при среднем количестве сотрудников не более 100 человек, все остальные сельхозпроизводители должны отчитываться только электронно – по телекоммуникационным каналам связи.

Организации подают декларацию ЕСХН в ИФНС по месту своего нахождения, а предприниматели – в инспекцию по месту жительства.

Перечислить единый сельхозналог за 2016 год в бюджет необходимо в те же сроки, что установлены для подачи декларации – до 31 марта 2017 года.

Если не сдать декларацию ЕСХН в срок

Тем, кто не успеет отчитаться в установленный срок, следует помнить, что за опоздание с декларацией ЕСХН, даже на один день, грозит штраф, предусмотренный ст. 119 НК РФ. Размер штрафа зависит от указанной в декларации суммы неуплаченного налога и количества просроченных месяцев. Нарушитель заплатит от 5% до 30% от неуплаченной суммы сельхозналога за каждый полный и неполный месяц со дня, установленного как срок сдачи ЕСХН-декларации, но в любом случае минимум штрафа — 1000 рублей.

Если нарушен способ подачи декларации ЕСХН, и вместо электронного варианта представлен бумажный, то штраф составит 200 рублей (ст. 119.1 НК РФ).

В случае, если в установленный срок рассчитанный сельхозналог не будет уплачен в бюджет или будет уплачен неполностью, плательщику тоже будет начислен штраф – от 20% до 40% от неуплаченной суммы (ст. 122 НК РФ).

Налоговая декларация по единому сельскохозяйственному налогу

Обновление: 19 декабря 2018 г.

Налогоплательщики единого сельскохозяйственного налога (ЕСХН) – это организации и индивидуальные предприниматели, которые являются сельскохозяйственными товаропроизводителями и перешли на уплату ЕСХН в порядке, установленном гл. 26.1 НК РФ (п. 1 ст. 346.2 НК РФ).

К обязанностям плательщиков ЕСХН относятся не только исчисление и уплата налога, но и представление соответствующей налоговой декларации по спецрежиму. Какой срок сдачи ЕСХН-декларации в 2019 году, куда и по какой форме ее представлять, расскажем в нашей консультации.

Куда сдавать ЕСХН-декларацию?

Организации-плательщики ЕСХН сдают декларацию в налоговую инспекцию по месту своего нахождения, а ИП, применяющие ЕСХН, — по месту своего жительства (п. 1 ст. 346.10 НК РФ).

Налоговая декларация по спецрежиму сдается по итогам налогового периода. Напомним, что отчетным периодом по единому сельскохозяйственному налогу признается полугодие, а вот налоговым – календарный год (ст. 346.7 НК РФ).

Сдается декларация по итогам года не позднее 31 марта следующего года (пп. 1 п. 2 ст. 346.10 НК РФ). При этом, если крайняя дата срока сдачи декларации придется на выходной или нерабочий праздничный день, сдать ее можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ).

Так, например, декларацию за 2018 год нужно сдать не позднее 01.04.2019, поскольку 31.03.2019 – воскресенье. А по итогам 2019 года крайняя дата для сдачи декларации – 31.03.2020.

Если плательщик ЕСХН в течение календарного года прекратил вести деятельность, в отношении которой применялся спецрежим, и уведомил о таком прекращении налоговую инспекцию в срок не позднее 15 рабочих дней, сдать налоговую декларацию по ЕСХН нужно не позднее 25-го числа месяца, следующего за месяцем подачи такого уведомления (пп. 2 п. 2 ст. 346.10 НК РФ).

Правила заполнения декларации по ЕСХН

Декларация по ЕСХН — это основной фискальный отчет для плательщиков единого сельскохозяйственного налога. Последние обновления отчетного формуляра были утверждены еще в 2016 году. КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Получить доступ

Бланк фискальной отчетности

Налоговый формуляр, обязательный к предоставлению для всех плательщиков ЕСХН, закреплен Приказом ФНС России от 28.07.2014 № ММВ-7-3/384@. Отчет имеет стандартизированный код — КНД 1151059. Последние изменения формы были введены еще в 2016 году.

ВАЖНО! Использовать для сдачи отчетности иные формы или устаревшие бланки недопустимо. Перед отправкой декларации обязательно проверьте актуальность документа. Иначе ФНС не примет отчетность и наложит штрафные санкции.

Кто отчитывается

Подавать отчетную декларацию в ИФНС обязаны все категории плательщиков единого сельхозналога. К таковым относятся товаропроизводители сельскохозяйственной продукции, не только организации, но и индивидуальные предприниматели и субъекты, которые оказывают услуги в области растениеводства и животноводства для сельскохозяйственных товаропроизводителей.

Обратите внимание, что в соответствии с п. 2.1 ст. 346.2 НК РФ, рыбохозяйственные организации и коммерсанты, которые осуществляют вылов водных биологических ресурсов, тоже признаются плательщиками ЕСХН.

Фирмы, которые осуществляют только первичную или вторичную переработку сельхозпродукции, не вправе применять ЕСХН. Также не вправе перейти на сельхозналог бюджетные организации, производители подакцизных товаров и участники игорного бизнеса.

Уточняем сроки сдачи

Отчетным периодом для ЕСХН является календарный год. Следовательно, все плательщики обязаны отчитаться в ИФНС по итогам отчетного года.

Срок сдачи отчета — не позднее 31 марта года, следующего за отчетным. Например, налоговая декларация ЕСХН за 2019 сдается до 31.03.2020. Если день сдачи выпадает на выходной или праздник, то сроки переносят. Отчитаться в таком случае следует в первый рабочий день.

ВАЖНО! Если предприниматель или организация прекратили деятельность, облагаемую ЕСХН, то отчитаться перед инспекцией придется гораздо раньше. Срок подачи декларации 1151059 — до 25 числа месяца, следующего за месяцем, в котором прекращен вид деятельности.

Куда сдавать

Отчет подают в то территориальное отделение ФНС, в котором зарегистрирован налогоплательщик. Но для ИП и компаний есть особенности. Индивидуальные предприниматели сдают отчетность в ИФНС по месту своего жительства — по месту фактической регистрации или прописки.

Компании, фирмы и организации обязаны подавать отчетность в ИФНС по месту своего нахождения — по юридическому адресу головного офиса.

Способы подачи отчета

Отчитываются перед ИФНС одним из трех способов:

- Личное посещение инспекции. Отчет подается на бумажном носителе. Сдает декларацию руководитель или доверенный представитель. Обязательно возьмите с собой 2 экземпляра отчета (один останется в ИФНС, а второй, с отметкой контролера, сохраните в организации). Также захватите паспорт, доверенность и иные документы, удостоверяющие полномочия заявителя.

- Отправка информации по почте. Декларационный формуляр направляется в ИФНС почтовым отправлением. При отправке почтой важен вариант отправки: используйте заказное письмо с описью вложений. Конечно, отчетность не запрещено отправить и простым письмом. Но у налогоплательщика не останется никаких подтверждений факта отправки. А опись вложений является документальным подтверждением, ее можно использовать при разрешении споров с инспекцией.

- Электронная отправка отчетности. Есть возможность подать декларационный отчет через интернет: через личный кабинет налогоплательщика или по защищенным каналам связи. Декларация формируется в электронном виде. Отчет заверяют усиленной цифровой подписью. Обязательно получите подтверждение от ФНС, что отчет принят.

Заполняют отчетный документ с помощью специализированных бухгалтерских программ или используют интернет-ресурсы. Но некоторые сервисы и программы взимают плату за оказание услуг.

Правила оформления

Декларационный формуляр заполняйте с учетом стандартных правил оформления фискальной отчетности. Напомним основные рекомендации:

- запрещена двусторонняя печать и скрепление страниц между собой;

- исправления недопустимы, корректор использовать нельзя;

- текстовые значения вносят заглавными печатными буквами;

- при отсутствии данных ставят прочерк;

- заполнение полей и строк начинают с первой левой ячейки;

- числовые показатели указываются в полных рублях, с учетом округления.

ВАЖНО! Сведения о начисленных и уплаченных суммах штрафов и пеней по ЕСХН в декларации не отражаются. Эти суммы не относятся к расчету налога.

Инструкция по заполнению

Подробная инструкция по составлению декларации ЕСХН утверждена Приказом ФНС России от 28.07.2014 № ММВ-7-3/384@.

Титульный лист

ИНН и КПП: регистрируем коды налогоплательщика. Если отчет составляет ИП, то шифр КПП не заполняйте, а проставьте прочерки.

Налоговый период: укажите код «34», если сдаете отчет за полный календарный год. Если деятельность, облагаемая ЕСХН, прекращена, то укажите код «96». При переходе на другую систему обложения — код «95».

Отчетный год: впишите год, за который составляете отчетность.

Код ИФНС: впишите четырехзначный шифр принимающей инспекции.

Коды налогоплательщика по месту учета:

- 120 — указывается декларация для КФХ и ИП;

- 214 — для российских организаций;

- 213 — для крупнейших налогоплательщиков;

- 331 — для иностранных фирм.

Далее укажите полное наименование налогоплательщика или Ф.И.О. предпринимателя. Впишите код ОКВЭД. Внесите номер телефона.

Сведения о лице, подписавшем отчет, заполните только для организации. ИП в соответствующем разделе титульного листа ставят прочерки.

Раздел № 1

Строчки 001 и 003 — это коды ОКТМО, идентифицирующие муниципальные образования, в которых зарегистрированы налогоплательщики.

В строке 002 указываем сумму аванса за первое полугодие.

Строчка 004 — это сумма налога, подлежащего перечислению в бюджет.

Строчка 005 заполняется только в том случае, если аванс превысил сумму годового налога.

Раздел № 2

Рассчитываем налог к уплате в бюджет. Указываем в соответствующих строках бланка:

- доходы, полученные налогоплательщиком;

- сумму затрат, понесенных в отчетном периоде;

- налогооблагаемую базу (разницу между поступлениями и расходами);

- сумму убытков, которые были получены в прошлых периодах;

- налоговую ставку, применяемую в регионе;

- исчисленную сумму налога.

Раздел № 2.1

Раздел заполните только при условии, что налогоплательщиком были получены убытки. Потери компания вправе учитывать при исчислении налоговой базы в течение 10 лет. Убыток 2019 года можно учитывать до 2029 года включительно.

Раздел № 3

Раскройте информацию о полученном целевом финансировании за отчетный период. Если налогоплательщик не получал целевого имущества, благотворительных взносов, грандов и прочих целевых вложений, то раздел № 3 заполнять не нужно.

Теперь отчет проверьте, подпишите и укажите дату составления.

Ответственность и штрафы

За срыв срока сдачи декларации налогоплательщика ждут штрафные санкции. Например, если отчетность не была предоставлена вовремя, но налог уплачен, то сумма штрафа составит 1000 рублей за каждый полный и неполный месяц просрочки.

Если налог недоплатили, то сумма штрафа исчисляется в размере 5% от суммы налога в декларации за каждый полный и неполный месяц задержки. Но не более 30% в общем, но не менее 1000 рублей.

Добавлено в закладки: 0

Любое крестьянско-фермерское хозяйство подчиняется законодательно определенным правилам отчетности и налоговых выплат. Поэтому и состав отчетности определяют в зависимости от действующей формы собственности и системы налогообложения, применяемой в конкретном случае. Всем начинающим фермерам важно знать, какая из существующих систем предлагает наибольшие преимущества для каждого конкретного вида сельскохозяйственной деятельности.

КФХ: суть и правила основания

Крестьянско-фермерское хозяйство с юридической точки зрения – это организация коммерческого характера, занимающаяся изготовлением, переработкой и продажей сельхозпродукции, а также оказывает услуги в этой отрасли. Главным нормативным актом, который регулирует деятельность таких хозяйств, по состоянию на год является Федеральный закон № 74 (http://www.consultant.ru/document/cons_doc_LAW_42662/). В нем установлены основные нормы, действующие для предприятий, занимающихся данным видом деятельности. В том числе законом определяются организационные формы, допустимые для ведения фермерской деятельности, права и обязанности главы и всех членов предприятия, правила приема новых членов и наемный персонал, особенности оформления земельных участков в собственность и налогообложения.

На видео: Отчетность КФХ особенности

Учредителю КФХ необходимо предварительно определиться с юридическим статусом нового предприятия. В этом случае допустимо открытие ИП и ООО в зависимости от стратегии и масштабов будущей деятельности. В большинстве случаев фермерское хозяйство регистрируют как ИП, поскольку эта форма предусматривает упрощенную форму отчетности и налогообложения.

Существует несколько основных видов налогообложения, и все они допустимы для ведения фермерской деятельности. Несмотря на то, что наиболее распространен в этом случае специально созданный для предприятий такого рода единый сельскохозяйственный налог, востребованы и другие системы, прежде всего упрощенная система налогообложения, или УСН, общий режим, известный как ОСНО.

Единый сельскохозяйственный налог: нормы и правила, пакет документов

Лицо, организующее фермерское хозяйство, еще на начальном этапе должно определиться с подходящей системой налогообложения. Как правило, КФХ могут выбирать для своей деятельности единый сельскохозяйственный налог. Но перейти на такой режим можно не сразу, а лишь после основания предприятия, подав в ИФНС специальное заявление в первый месяц после регистрации в налоговой службе. Еще один допустимый срок, позволяющий перейти на ЕСНХ – последний день календарного года. В этом случае новый режим можно начать применять с начала следующего года.

ЕСНХ предполагает 6-процентную налоговую ставку, которая высчитывается от чистой прибыли предприятия. Но при наличии определенного решения местных органов власти ставка может быть снижена до 4%.

На видео: Получение гранта на развитие КФХ

Несмотря на свое прямое предназначение, режим ЕСНХ могут использовать не все фермерские хозяйства. Так, эта возможность предлагается только предприятиям, имеющим не менее 70 процентов дохода непосредственно от производства и продажи собственной сельскохозяйственной продукции, или сельскохозяйственные потребительские кооперативы, 70% дохода которых приходится на реализацию продукции, произведенной их членами. Индивидуальные предприятия, специализирующиеся на рыбохозяйственной деятельности и претендующие на возможность оформления ЕСНХ, должны иметь в штате в среднем в год не больше 300 сотрудников. Доход от продажи улова в рыбохозяйственных предприятиях по итогам отчетного периода не может быть меньше 70 процентов от общей выручки. Предприятия, занимающиеся исключительно переработкой сельхозпродукции, не могут перейти на ЕСНХ.

Основным правилом и преимуществом этой формы отчетности является сдача декларации производится только 1 раз в год. Максимальный срок для этой процедуры – 31 марта следующего после отчетного. Популярности ЕСНХ способствует именно такой упрощенный формат подачи декларации, кроме того, перечень документов, предоставляемых в налоговую службу, не слишком обширный.

Одно из важных требований по отношению к налогоплательщикам, избравшим единый сельскохозяйственный налог, – обязательное ведение книги учета доходов и расходов. Заверению в ИФНС она в текущем году уже не подлежит. До 1 марта в территориальное отделение ПФР, соответствующее адресу регистрации предпринимателя, должна быть подана отчетность по форме РСВ-2. Эта форма утверждается специальным постановлением Правления ПФ РФ от 2015 года (http://www.consultant.ru/document/cons_doc_LAW_187349/). Именно содержание данного нормативного акта определяет конкретный перечень документов, и формат налоговой декларации, подаваемой физическим или юридическим лицом.

Перечень подаваемых документов может увеличиваться в зависимости от действующей организационной формы. Так, для ООО необходима ежегодная подача деклараций по транспортному и земельному налогам (эти документы должны быть готовы до 1 февраля года, следующего за отчетным), а также заполнение форм бухгалтерской отчетности – до 31 марта. Нормы относительно заполнения перечисленных форм излагаются в статьях 361, 398 и 23 Налогового кодекса (http://www.consultant.ru/document/cons_doc_LAW_28165/a0e8f30a0f0fb615518d89883d8dda9d82411ff7/,http://www.consultant.ru/document/cons_doc_LAW_28165/4f04afb0320c9c586d3279dff1bbd8bed211365a/, http://www.buhgalteria.ru/nalogoviy-kodeks/glava3/stat23/).

Упрощенная система: основные аспекты

Фермерское хозяйство, учредитель которого имеет статус индивидуального предпринимателя, может действовать на основе упрощенной системы налогообложения. Если руководство хозяйства планирует работать по УСН, нужно подать соответствующее заявление в налоговый орган сразу при регистрации. Эта особенность существенно отличает УСН от предыдущей системы налогообложения.

В зависимости от уровня деятельности и масштабов расходов, которые несет компания, его учредитель может выбрать систему «Доходы» или «Доходы минус расходы». В первом случае налог на прибыль предусматривает 6-процентный налог, во втором – 15%.

При упрощенной системе налогообложения декларация требует подачи таких форм отчетности:

- декларация по упрощенной системе налогообложения – ее в соответствии со ст. 346 Налогового кодекса (http://www.consultant.ru/document/cons_doc_LAW_28165/bc20a061630473795bd6b2cce4f0201912e9c97e/), нужно подать максимум до 30 апреля года, наступившего после отчетного периода;

- книга учета расходов и доходов: в соответствии с положениями Налогового кодекса (http://www.buhgalteria.ru/nalogoviy-kodeks/glava3/stat23/), должна предоставляться при наличии соответствующих требований. В остальном бухгалтерская отчетность при системе УСН имеет упрощенный характер.

В тех случаях когда по УСН работает фермерское хозяйство, являясь при этом ООО, налоговые органы требуют к заполнению дополнительные формы. Как правило, это те же формы бухгалтерской отчетности, земельный и транспортный налоги.

ОСНО: когда она выгодна?

Наиболее сложной системой налогообложения, по которой приходится работать фермерским хозяйствам, считается ОСНО. Соответственно применяется она достаточно редко, только в тех случаях, когда это является необходимой мерой. Основная система налогообложения будет нужна в тех случаях, когда КФХ сотрудничает с крупными сетевыми компаниями и другими оптовыми покупателями. Поскольку такие корпорации работают исключительно с НДС, проведение партнерских операций с ними допускает только формат ОСНО. При этом объем и сложность отчетности при общей системе налогообложения существенно увеличены в сравнении с другими более простыми вариантами.

Применительно к ОСНО следует знать, что этот режим вступает в действие автоматически, если учредитель фермерского хозяйства своевременно не подаст заявление на переход на УСН или ЕСНХ.

При наличии определенных оснований ОСНО предусматривает возможность существенного снижения размера налога на прибыль. Чтобы узнать точный перечень существующих льгот и условия их применения, следует изучить статью 284 Налогового кодекса.

Среди преимуществ системы ОСНО для фермерских хозяйств – автоматическое освобождение членов и участников начинающих КФХ от выплат по НДФЛ. Так, на протяжении первых 5 лет необходимость выплат с доходов от производства, переработки и продажи сельхозпродукции снимается с главы и участников хозяйства. Но эта льгота может быть использована только один раз.

На видео: Ввод залежных земель в севооборот

Если КФХ зарегистрировано как ИП, то его глава предоставляет в налоговый орган такие виды отчетности:

- декларация по НДС. Она подается несколько раз на протяжении отчетного года: 25 числа в январе, апреле, июле и октябре. Сроки и порядок уплаты определяет соответствующая статья НК: http://www.buhgalteria.ru/nalogoviy-kodeks/glava3/stat23/;

- форма 3-НДФЛ. Ее, в соответствии со ст.229 НК (http://www.consultant.ru/document/cons_doc_LAW_28165/36b2179632378c984cf6fbf0ea28e731baa919eb/), нужно подавать 1 раз в год – до 30.04 следующего после отчетного года;

- отчетность по форме 4-НДФЛ. Ее формат, правила подачи и заполнения определяются той же 229 статьей Налогового кодекса.

Соответственно, при оформлении предприятия как ООО пакет отчетности существенно расширяется. Дополнительно должны подаваться несколько видов декларации: на прибыль, имущество, декларации по транспортному и земельному налогу и основные формы бухгалтерской отчетности. Нормы и правила заполнения и подачи этих видов отчетности определяются статьями 289 (http://www.consultant.ru/document/cons_doc_LAW_28165/e1a5f8ba9742b3e8b843c3ee97e6f6a5bcdcd066/), и 386 (http://www.consultant.ru/document/cons_doc_LAW_28165/4f507e739ce3c81321b1ec33582d942dbb8b9cf4/) действующего Налогового кодекса. В этом же пакете подают баланс и отчет о финансовых результатах компании, а также все необходимые приложения.

Отдельного внимания заслуживает составление и подача отчетности при наличии наемных работников. В этом случае, вне зависимости от формы налогообложения, на основе которой совершает отчетность предприятие, обязательно подать несколько дополнительных форм. Так, в ИФСН один раз в год до 20.04 предоставляют форму о средней численности (ее определяет статья 80 НК), формы, определяющие эту деятельность (2-НДФЛ и 6 НДФЛ), также прописанные в Кодексе (в том числе статья 230). Отчетность по форме 2-НДФЛ подается только раз в год – до 1 апреля, тогда как 6 НДФЛ – 1 апреля и в последние дни апреля, июля и октября. В Пенсионный фонд подаются такие виды отчетности: по истечении каждого квартала предпринимателем должны быть представлены в соответствующий орган персонифицированный учет и заполненная форма РСВ-1. Кроме того, до 10 числа каждого месяца в ПФ необходимо подавать данные обо всех застрахованных лицах.

Отдельный пакет отчетных документов нужно подавать в Фонд социального страхования

Вся необходимая отчетность должна подаваться по адресу официальной регистрации: для ИП этот адрес – место прописки его учредителя, для ООО – юридический адрес самой компании.

Формат отчетности в любом из возможных случаев будет зависеть преимущественно от численности персонала, который трудится в составе крестьянско-фермерского хозяйства: если общая численность не превышает 100 человек, документация может быть выполнена и передана на бумажном носителе. При большем количестве работников предстоит делать электронную версию.

Независимо от системы налогообложения, действующей для конкретного предприятия, отчетность, соответствующую выбранному виду деятельности, необходимо подавать своевременно и в полном объеме. При нарушении существующих норм физическое или юридическое лицо ожидает штраф или пеня.

Отчетность КФХ на ЕСХН в 2019 году (без работников)

Крестьянское (фермерское) хозяйство (далее – КФХ) представляет собой объединение граждан, связанных родством и (или) свойством, имеющих в общей собственности имущество и совместно осуществляющих производственную и иную хозяйственную деятельность (производство, переработку, хранение, транспортировку и реализацию сельскохозяйственной продукции), основанную на их личном участии (п.1 ст. 1 Федерального закона от 11.06.2003 №74-ФЗ «О крестьянском (фермерском хозяйстве», далее – Закон №74-ФЗ).

Главой фермерского хозяйства по взаимному согласию членов фермерского хозяйства признается один из его членов. В случае если фермерское хозяйство создано одним гражданином, он является главой фермерского хозяйства (п.1 ст. 16 Закона №74-ФЗ).

Из положений п. 2 ст.430 НК РФ, п.3 и п.4 ст.432 НКРФ следует, что глава КФХ признается плательщиком страховых взносов в порядке, определенном НК РФ. При этом для уплаты страховых взносов не имеет значения, в какой форме создано КФХ.

На основании п.2 ст.430 НК РФ главы КФХ уплачивают страховые взносы на ОПС и ОМС за себя и за каждого члена КФХ.

С 1 января 2018 года и до 2020 года страховые взносы для глав и членов КФХ не зависят от МРОТ. Страховые взносы на ОПС и ОМС уплачиваются главами КФХ не зависимо от суммы полученного дохода.

Вновь зарегистрированное КФХ должно уведомить налоговый орган о переходе на ЕСХН в течение 30 календарных дней с даты постановки на налоговый учет (п. 2 ст. 346.3 НК РФ).

Учет доходов и расходов при ЕСХН ведется кассовым методом. Налоговый учет для целей исчисления ЕСХН у организаций ведется на основании данных бухгалтерского учета.

Налоговая ставка устанавливается в размере 6 процентов от доходов, уменьшенных на величину расходов (доходы минус расходы 6 %).

С 1 января 2019 года вступил в силу Закон Кемеровской области от 23 ноября 2018 года № 91-ОЗ о снижении ставки по единому сельскохозяйственному налогу (ЕСХН) с 6% до 3% на три года. Действовать он будет до 31 декабря 2021г.

Законом было определенно установить налоговую ставку единого сельскохозяйственного налога на территории Кемеровской области в размере 3 процентов для всех категорий налогоплательщиков, указанных в статье 346.2 Налогового кодекса Российской Федерации.

С 1 января 2019 года КФХ на ЕСХН признаются плательщиками налога на добавленную стоимость. Освобождены от уплаты НДС будут только те сельхозпроизводители, у которых доход от реализации за 2018г. не превысит в совокупности 100 млн. рублей. Таким образом, для того что бы вас освободили от уплаты НДС необходимо написать уведомление об освобождении уплаты НДС.

БЕЗ РАБОТНИКОВ

Сдача отчетности Инспекцию Федеральной налоговой службы (ИФНС):

1. КФХ сдают в налоговую инспекцию декларацию по ЕСХН в срок не позднее 31 марта года, следующего за истекшим налоговым периодом (1 раз в год).

2.Так же необходимо вести Книгу доходов и расходов. Книгу можно заполнять вручную либо вести ее в электронном виде, заверять ее в ИФНС с 2013 года не нужно.

3. Главы КФХ представляют в налоговый орган по месту учета расчет по страховым взносам (ЕССС) до 30 января календарного года следующего за истекшим расчетным периодом (п.3 ст.432 НК РФ) (1 раз в год).

4. Сдача декларации НДС поквартально: I кв.– до 25.04., II кв. – до 25.07., III кв. – до 25.10., IV кв. – до 25.01.

Оплата налогов и взносов:

1. После окончания отчетного периода – полугодия, не позднее 25 календарных дней нужно перечислить авансовый платеж по налогу в связи с ЕСХН. За год оплата налога должна быть не позднее 31 марта следующего календарного года.

2. Срок уплатыстраховых взносов в ФОМС и ПФР за 2019 год (36 238 руб.) – не позднее 31 декабря 2019 г. Взносы могут быть уплачены ежемесячно (3 019,84 руб.) или ежеквартально (9 059,50руб.) до 31 числа текущего месяца фиксированными платежами.

Глава КФХ не уплачивает 1% от суммы доходов, превышающих 300 000 рублей.

Плательщики единого сельскохозяйственного налога обязаны отчитываться по данному платежу раз в год. Форма декларации по ЕСХН, а также порядок ее заполнения утверждены приказом ФНС от 28 июля 2014 года № ММВ-7-3/384@. Бланк декларации по ЕСХН за 2016 актуален в редакции приказа ФНС России от 1 февраля 2016 года № ММВ-7-3/51@. Рассмотрим основные моменты, связанные с подачей отчетности по сельхозналогу.

Общие правила подачи налоговой декларации по единому сельскохозяйственному налогу

За 2016 год подать отчет в ИФНС необходимо в срок до 31 марта 2017 года. Бланк отчета, утвержденный выше приведенным приказом, един как для юрлиц, так и для индивидуальных предпринимателей. Подается декларация в ИФНС по месту регистрации организации или ИП – плательщиков ЕСХН.

Также стоит напомнить, что в тот же срок необходимо уплатить и сам налог, точнее его окончательную годовую сумму. В то же время, в рамках применения ЕСХН предусмотрена уплата авансового платежа по итогам полугодия. Это означает, что налогоплательщик самостоятельно рассчитывает налоговую базу и перечисляет соответствующую сумму налога без подачи при этом декларации. Срок уплаты аванса по полугодию – не позднее 25 июля. Разумеется, при этом окончательный годовой платеж уплачивается за минусом ранее перечисленного аванса.

Налоговая же декларация содержит данные за весь год, то есть в ней отражается налоговая база, включающая как ту часть, по которой рассчитывался авансовый платеж, так и для окончательного подведения итогов по году.

Годовая сумма налога также представлена в разбивке на два платежа, так что, если по каким-то причинам плательщик ЕСХН не исполнил свою обязанность по перечислению аванса, но уплатил, скажем, всю сумму налога по итогам года, о такой просрочке контролерам станет известно как раз после подачи декларации. Так что уплаты пеней в этом случае избежать не удастся.

Но вернемся к вопросу заполнения декларации. При составлении отчета следует придерживаться общих стандартных правил. Декларацию можно оформить от руки в бумажном виде или с помощью компьютера. В последнем случае ее нужно или распечатать, подписать и также подать в бумажном виде или же передать по электронным каналам связи через специального оператора. Для этого налогоплательщику понадобится цифровая подпись.

Декларация заполняется в национальной валюте – в рублях. Значения при этом округляются до целых, то есть суммы менее 50 копеек отбрасываются, более 50 копеек – округляются до полного рубля.

На титульном листе указывают код налогового периода – 34. Если отчетность по сельхозналогу подается, например, при закрытии организации или снятия с учета индивидуального предпринимателя, то есть до окончания календарного года, то указывают код 50. В подобной ситуации отчет должен быть подан в налоговую инспекцию в срок до 25 числа месяца, следующего за месяцем, в котором деятельность в качестве сельскохозяйственного товаропроизводителя была прекращена в соответствии с уведомлением о прекращении уплаты ЕСХН. Требование о подаче такого уведомления предусмотрено в пункте 9 статьи 346.3 Налогового кодекса.

Состав налоговой декларации по единому сельскохозяйственному налогу

В бланк декларации по ЕСХН, в том числе и за 2016 год, помимо традиционного титульного листа с указанием основных данных о налогоплательщике входит 4 раздела.

В первом разделе указывается непосредственно сумма налога с разбивкой на авансовый полугодовой платеж и окончательную сумму расчетов по итогам года. Раздел 2 содержит основные данные по налоговой базе: сумму доходов и расходов сельхозпроизводителя, общую сумму убытка прошлых лет, на который налоговая база по ЕСХН уменьшается, а также расчетную сумму годового налога. В разделе 2 суммы убытка прошлых лет необходимо представить по годам их получения. Напомним, что сама по себе возможность уменьшать налоговую базу текущего календарного года за счет убытков прошлых лет предусмотрена пунктом 5 статьи 346.6 Налогового кодекса. В последнем разделе 3 отражаются данные об использовании имущества или денежных средств, полученных и используемых в рамках целевых программ.

Налоговая декларация по ЕСХН для ИП и ООО в 2018 году

Для тружеников сельского хозяйства в Российской Федерации введена особая система налогообложения. Организациями и частными (индивидуальными) предпринимателями, выбравшими ее при регистрации, подается налоговая декларация по единому сельскохозяйственному налогу. Она обязательна для всех субъектов экономической деятельности, практикующих данный спецрежим.

Скачать для просмотра и печати:

Бланк уведомления о переходе на ЕСХН

Порядок заполнения декларации по ЕСХН

Бланк налоговой декларации по ЕСХН

Сроки предоставления

Налоговая декларация по ЕСХН должна оказаться в государственном органе по завершении отчетного периода. Им является календарный год. Таким образом, сроки подачи документа таковы:

- до 31 марта года, следующего за отчетным (за 2017 подается до 31.03.2018);

- до 25 числа месяца, следующего за датой закрытия предприятия (ИП).

Для сведения: если указанная выше дата выпадает на праздник или выходной, то срок передвигается на ближайший рабочий день (по календарю).

Особенности оплаты налога

Важным для заполнения формы является учет сроков уплаты полагающихся сумм. По закону она делится на два взноса:

Важным для заполнения формы является учет сроков уплаты полагающихся сумм. По закону она делится на два взноса:

- Авансовый. Выплачивается до 25 июля, по завершении полугодия. Засчитывается в общую сумму годовой оплаты.

- Закрывающий. Перечисляется до 1 апреля года, следующего за отчетным периодом. Сумма должна корректироваться по реальным показателям и учитывать аванс.

Для сведения: закрывающий платеж за 2017 год необходимо внести в бюджет до 31 марта 2018 года.

Куда предоставлять отчетный документ

Предприниматели, независимо от объемов оборотов, работают с конкретным отделением ФНС. Принцип возникновения таковой рабочей связи следующий:

- Организации привязаны к месту регистрации. Они работают с отделением, которому подведомственна данная территория.

- ИП ориентируются по адресу проживания.

Внимание: самостоятельные филиалы ООО сдают отчетность в отделение ФСН по месту своей регистрации.

Способы подачи декларации

Данный вид отчётности подается в госорган такими же способами, как все остальные. Всего их три:

- Лично или через представителя. В налоговый орган необходимо принести два экземпляра документа:

- один остается у инспектора;

- на втором ставятся данные о приеме.

Внимание: представитель должен иметь нотариальную доверенность, которая прилагается к декларации.

- Посредством почтовой связи. Необходимо оформить письмо с описью вложений. При этом датой сдачи отчетности считается день на штемпеле отправления.

- Через интернет. При использовании данного способа необходимо иметь:

- доступ к спецсервисам;

- цифровую подпись.

Для сведения: закон не ограничивает предпринимателя в выборе способа предоставления отчетности. Допустим любой, при котором соблюдены все необходимые формальности.

Бланк

В соответствии с действующим законодательством обязанность по разработке форм отчетности возложена на ФНС. Бланк по ЕСНХ действует с 2014 года:

В соответствии с действующим законодательством обязанность по разработке форм отчетности возложена на ФНС. Бланк по ЕСНХ действует с 2014 года:

- утвержден приказом № ММВ-7-3/384 от 28.07.2014;

- документ содержит рекомендации по заполнению.

Внимание: изучая практику внедрения формы в работу, ФСН регулярно вносит изменения в регламентирующие документы. Использовать следует последнюю утвержденную форму. Скачать для просмотра и печати:

Тонкости внесения данных

Как и ко всем отчетным документам к данной декларации применяются стандартные требования по заполнению:

- использование чернил черного, синего или фиолетового цвета;

- внесение данных заглавными буквами:

- в одной ячейке — один символ;

- при электронном заполнении рекомендуется шрифт Courier New, 16-18;

- округление финансовых показателей до рубля;

- использование только данных в национальной валюте;

- в ячейках, по которым отсутствуют данные, ставятся прочерки;

- допускается только односторонняя печать страниц;

- их нужно пронумеровать по порядку, используя форму «001», «002» и так далее;

- не допускается:

- исправление внесенной информации;

- ошибки;

- помарки;

- использование средств корректировки;

- сшивание и скрепление листов.

Внимание: печать организации ставится только на титульном листе. Страницы 1-го, 2-го разделов и титул должны содержать:

- подпись налогоплательщика;

- дату заполнения.

Для сведения: при внесении данных не учитываются размеры пеней и штрафов.

Что писать в титуле

Совет: форма составлена довольно просто и понятно. Необходимо отвечать на вопросы, обозначенные в графах.

Образец декларации по ЕСХН, страница 1

Некоторые показатели, которые следует вписывать в соответствующие ячейки, имеют шифры. Их следует учитывать при заполнении документа:

- Корректировка — это показатель порядка поданной отчетности. Его шифруют следующим образом:

- 0 обозначает, что декларация подается впервые (за соответствующий отчетный период);

- цифрами 1, 2, 3 и так далее отмечают повторную форму, исправляющую неправильные сведения в нулевой.

- Налоговый код говорит о том, за какой период отчитывается налогоплательщик:

- 34 — за год;

- 50 — за то же время, но организация проходит стадию изменений:

- реорганизацию;

- прекращение деятельности;

- 95 показывает, что плательщик решил сменить режим налогообложения;

- 96 используется, когда предприниматель отказывается от дальнейшего использования спецрежима ЕСХН.

- В графе периода проставляется год, за который отчитывается плательщик.

- Принимающее подразделение ФНС также кодируется четырехзначным числом. Найти его можно на официальном сайте службы.

- Место подачи документа следует вписать таким образом:

- 120 вписывают ИП;

- код «213» показывает, что отчитывается крупный налогоплательщик;

- 214 — организация, отчитывающаяся по месту регистрации.

- Персональные данные отражаются так:

- ИП вписывает Ф.И.О.;

- руководитель организации — название ООО из устава.

- Отдельно указывается основной вид деятельности по ОКВЭД (как в регистрационных бумагах).

- Форма вписывания информации о телефонном номере является свободной.

- Количество страниц у всех одинаково — их четыре.

- число листов приложений следует тщательно пересчитать и вписать в соответствующую ячейку.

- Заверение декларации:

- код «1» говорит о том, что предоставляет документ ИП или руководитель;

- «2» — официальный представитель.

- ИП ставит подпись;

- данные руководителя фирмы указываются полностью и заверяются:

- его подписью;

- печатью;

- в обязательном порядке ставится дата заполнения.

Внимание: если документ подается представителем предпринимателя, то следует внести в него данные этого человека, а также номер доверенности.

Данная страница содержит немного сведений. Правила их внесения указаны построчно в таблице:

| Номер ячейки | Разъяснения |

| 001 | Код ОКТМО |

| 003 | Заполняется, если плательщик сменил место регистрации |

| 002 | Указывается сумма аванса |

| 004 | Вносится доплата, если аванс оказался ниже необходимого |

| 005 | Переплата, которая учитывается в следующем налоговом периоде |

Подсказка: данная страница заверяется подписью и датой заполнения.

Образец декларации по ЕСХН, страница 2

Образец декларации по ЕСХН, страница 3

В данной части учитываются суммы:

- налогооблагаемой базы (доходов);

- расходов предприятия;

- налога;

- потери и другое.

Образец декларации по ЕСХН, страница 4

Заполнять лист следует, придерживаясь таких принципов:

| Номер ячейки | Рекомендации |

| 010 | Доходы |

| 020 | Расходы, учитывая налоги |

| 030 | Разница между доходами и тратами (если она отрицательная, то ставится 0) |

| 040 | Сумма уменьшения на убытки прошлых периодов (если они показывались ранее) |

| 045 | Ставка налогообложения (обычно 6%) |

| 050 | Показатель налога ((010 — 040) х 045) |

Для сведения: этот лист также подписывается, на нем проставляется дата.

Данная часть предназначена для декларирования убытков всех периодов:

- В ячейках с 020 по 110 фиксируются потери прошлых лет:

- 110 — итоговая сумма.

- 120 должна содержать отрицательную разницу между доходами и затратами (если она оказалась таковой).

- В ячейку 130 вписываются убытки для учета в последующей отчетности. Они расшифровываются в строках с 140 по 230.

Данная часть предназначена для декларирования целевых поступлений. Они фиксируются следующим образом:

- Вид поступлений:

- 010 — гранды;

- 500 — остальные целевые средства.

- Время оприходования денег указывается во второй графе.

- 5 — период их использования.

- 3 — размер средств.

- 6 — остаток неиспользованных денег.

- 7 — сумма средств, использованных не по назначению.

Образец декларации по ЕСХН, страница 5

Образец декларации по ЕСХН, страница 6

О наказаниях

При несвоевременном предоставлении отчетности на предпринимателя (должностное лицо) может быть наложен штраф:

- В размере 1000 рублей, если налог уплачен.

- Если деньги не поступили в бюджет, то взимается сумма, равная 5% налога за каждый месяц (даже неполный) просрочки, ограничено:

- максимум — 30% от задекларированной суммы;

- минимум — одна тысяча рублей.

Как подать через интернет

Данный вид отчётности можно заполнить без скачивания бланка. Для этого используются специальные сервисы:

- «Налогоплательщик ЮЛ» создан ФНС. Услуги предоставляются бесплатно.

- Некоторые предприниматели ведут учет с помощью программы «1С: Предприниматель». Она предоставляет возможность формирования отчетности, в том числе и по форме ЕСХН.

- Существуют платные сервисы:

- «Мое дело»;

- «Контур.Бухгалтерия» и другие.

Для сведения: допускается передача функций по формированию и предоставлению декларации специализированным фирмам. Делать это следует на основании официального договора.

Посмотрите видео об ЕСХН в 2018 году Предыдущая статья: Налоговая декларация по налогу на прибыль организаций в 2018 году Следующая статья: Правила внутреннего трудового распорядка организации

Форма декларации по ЕСХН за 2018 год и порядок ее заполнения

Форма налоговой декларации по ЕСХН и порядок ее заполнения утверждены Приказом ФНС от 28.07.2014 № ММВ-7-3/384@.

Декларация состоит из Титульного листа и четырех разделов:

- раздел 1 «Сумма единого сельскохозяйственного налога, подлежащая уплате в бюджет, по данным налогоплательщика»;

- раздел 2 «Расчет единого сельскохозяйственного налога»;

- раздел 2.1 «Расчет суммы убытка, уменьшающей налоговую базу по единому сельскохозяйственному налогу за налоговый период»;

- раздел 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

Налоговая декларация по единому сельскохозяйственному налогу заполняется от руки или распечатывается на принтере с использованием чернил черного, фиолетового или синего цвета. При этом двусторонняя печать декларации не допускается. Не допускается и исправление ошибок с помощью корректирующего или иного аналогичного средства.

Заполнение полей декларации значениями текстовых, числовых, кодовых показателей производится слева направо, начиная с первого (левого) знакоместа. При заполнении полей декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу. Текстовые поля декларации заполняются заглавными печатными символами. При подготовке декларации на компьютере и распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. При этом печать знаков должна выполняться шрифтом Courier New высотой 16 — 18 пунктов (п.п. 2.3, 2.4 Порядка, утв. Приказом ФНС от 28.07.2014 № ММВ-7-3/384@).

Если у налогоплательщика не было по итогам предыдущих лет убытка по спецрежиму, раздел 2.1 не заполняется.

Раздел 3 не заполняется, если налогоплательщик в календарном году не получал средства целевого финансирования, целевые поступления и другие средства, указанные в п.п. 1, 2 ст. 251 НК РФ.

Декларация может сдаваться как на бумаге, так и в электронном виде. Те же плательщики ЕСХН, у кого за предыдущий календарный год среднесписочная численность работников превысила 100 человек, обязаны сдавать декларацию исключительно через ТКС (п. 3 ст. 80 НК РФ).

Организации-плательщики ЕСХН сдают декларацию в налоговую инспекцию по месту своего нахождения, а ИП, применяющие ЕСХН, — по месту своего жительства (п. 1 ст. 346.10 НК РФ).

Бланк декларации по есхн за 2017 год

| Название форм, бланков и образцов | Бланки | Образцы | ||

© ООО «НПП «ГАРАНТ-СЕРВИС», 2019. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Согласно Налоговому Кодексу, на территории Российской Федерации для производителей сельскохозяйственной продукции существует специальный режим налогообложения, который подразумевают ежегодное заполнение декларации по ЕСХН.

Единый Сельскохозяйственный Налог (ЕСХН) представляет собой специальный налог, который заменяет собой:

- Налог на прибыль (налог на доходы для ИП);

- Налог на имущество;

- НДС.

Таким образом, участие в системе специального налогообложения для производителей сельскохозяйственной продукции значительно облегчает для предпринимателей налоговый режим.

В этом материале приведены правила подачи, а также пример заполнения декларации ЕСХН.

Правила подачи декларации ЕСХН

Согласно Налоговому Кодексу РФ налоговым периодом считается 1 календарный год. Декларацию за истекший год необходимо подать до 1 апреля следующего года в органы налоговой службы. В случае если предприятие прекратило свою деятельность в рамках специального режима налогообложения для сельскохозяйственных производителей, соответствующую декларацию необходимо подать не позднее 25 числа следующего месяца.

Налоговая декларация по единому сельскохозяйственному налогу включает в себя три раздела.

Штрафы

В случае несвоевременной подачи налоговой декларации стать 119 НК РФ предусмотрена ответственность в виде штрафа в размере от пяти до тридцати процентов от суммы налоговой платы. При этом минимальная сумма штрафа —1000 рублей.

Неправильное заполнение декларации также приравнивается к несвоевременной сдаче.

За неуплату налога также подразумевается штраф в размере от двадцати до сорока процентов от сумму налоговой платы (согласно статье 122 НК РФ).

Раздел обновлен 3 октября 2019 г.

Срок сдачи истек 2 апреля 2018 г.

Сдача отчета в более поздний срок влечет взыскание штрафа. Штраф уплачивается по решению (требованию), полученному от налоговиков. То есть самостоятельно его платить не нужно. Определить, какую сумму штрафа с вас взыщут, можно с помощью калькулятора

Установленная дата сдачи

Фактическая дата сдачи декларации (расчета)

Сумма налога,

отраженная в декларации (расчете) и не уплаченная в установленный законом срок

Представлять декларацию по ЕСХН должны организации и ИП, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на этот спецрежим (п. 1 ст. 346.10, п. 1 ст. 346.2 НК РФ).

Бланк декларации ЕСХН

Скачать бланк декларации ЕСХН можно через систему КонсультантПлюс.

С формой декларации вы можете ознакомиться ниже.

Налоговая декларация по ЕСХН: куда сдавать

Организации представляют декларацию в ИФНС по месту своего нахождения, ИП – в ИФНС по месту своего жительства (п. 1 ст. 346.10 НК РФ).

Способ представления декларации

Если среднесписочная численность работников организации/ИП за предшествующий календарный год превысила 100 человек, то плательщик обязан представить декларацию по ЕСХН в электронном виде (п. 3 ст. 80 НК РФ). Если же среднесписочная численность не превышает этого значения, то декларацию можно сдать на бумаге.

Срок сдачи декларации по ЕСХН

Крайний срок представления декларации зависит от ситуации (п. 2 ст. 346.10 НК РФ):

| Ситуация | Крайний срок представления декларации по ЕСХН |

|---|---|

| Организация/ИП отчитывается по итогам года | Не позднее 31 марта года, следующего за отчетным |

| Организацией/ИП подано уведомление о прекращении ЕСХН-деятельности | Не позднее 25 числа месяца, следующего за месяцев, в котором согласно уведомлению прекращена ЕСХН-деятельность |

При нарушении срока подачи декларации организацию/ИП оштрафуют (п. 1 ст. 119 НК РФ). А если просрочка составит более 10 рабочих дней, то плательщику также будут приостановлены операции по его банковским счетам (пп. 1 п. 3, пп. 2 п. 11 ст. 76 НК РФ).

Рассчитать сумму штрафа за несвоевременную сдачу декларации вам поможет наш Калькулятор.

Состав декларации по ЕСХН

Декларация состоит из:

- Титульного листа;

- Раздела 1 «Сумма единого сельскохозяйственного налога, подлежащая уплате в бюджет, по данным налогоплательщика»;

- Раздела 2 «Расчет единого сельскохозяйственного налога»;

- Раздела 2.1 «Расчет суммы убытка, уменьшающей налоговую базу по единому сельскохозяйственному налогу за налоговый период»;

- Раздела 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

В обязательном порядке плательщики включают в состав представляемой декларации Титульный лист, Разделы 1 и 2.

Раздел 2.1 заполняется и представляется плательщиками, получившими убытки по итогам предыдущего периода (предыдущих периодов).

Раздел 3 должны заполнить и подать в составе декларации по ЕСХН плательщики, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в п. 1, 2 ст. 251 НК РФ.

Заполнение декларации по ЕСХН

Остановимся на некоторых моментах порядка заполнения декларации по ЕСХН:

- Декларация должна быть заполнена чернилами черного, синего или фиолетового цвета (п. 2.3 Порядка заполнения декларации по ЕСХН, утв. Приказом ФНС от 28.07.2014 N ММВ-7-3/384@ (далее — Порядок)).

- Страницы нумеруются, начиная с Титульного листа – ему присваивается номер «001» (п. 2.2 Порядка).

- Текстовые поля декларации заполняются печатными заглавными буквами (п. 2.4 Порядка).

- Стоимостные показатели указываются в декларации в полных рублях: значения менее 50 коп. отбрасываются, более 50 коп. – округляются до рубля (п. 2.1 Порядка).

- Ошибки в декларации нельзя исправлять при помощи корректирующего или иного аналогичного средства (п. 2.3 Порядка).

- Нельзя распечатывать декларацию двусторонним способом (п. 2.3 Порядка).

- Скрепление листов декларации, приводящее к порче бумажного носителя, недопустимо (п. 2.3 Порядка).

- Если организация представляет первичную декларацию, то в поле «Номер корректировки» она должна указать «0—». При подаче первой уточненной декларации указывается «1—», второй – «2—» и т.д. (пп. 2 п. 3.2 Порядка).

Более подробно ознакомиться с правилами заполнения декларации по ЕСХН налогу вы можете в вышеупомянутом Порядке.

Коды в декларации по ЕСХН

Часть информации, указываемой в декларации, плательщик должен отразить в закодированном виде. Так, к примеру, в виде кода указывается информация о периоде, за который представляется декларация (пп. 3 п. 3.2 Порядка, Приложение № 1 к Порядку):

| Период, за который подается декларация по ЕСХН | Код, соответствующий периоду |

|---|---|

| Календарный год | 34 |

| Последний налоговый период при переходе на иной режим налогообложения | 95 |

| Последний налоговый период при реорганизации/ликвидации организации | 50 |

| Последний налоговый период при прекращении предпринимательской деятельности | 96 |

Также в виде кода указывается информация об ИНФС, в которую подается декларация по ЕСХН (пп. 6 п. 3.2 Порядка, Приложение № 3 к Порядку):

| ИФНС, в которую подается декларация | Код, соответствующий ИФНС |

|---|---|

| В ИФНС по месту жительства ИП | 120 |

| В ИФНС по месту учета в качестве крупнейшего налогоплательщика | 213 |

| В ИФНС по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком | 214 |

| В ИФНС по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком | 215 |

| В ИФНС по месту нахождения правопреемника, являющегося крупнейшим налогоплательщиком | 216 |

| В ИФНС по месту ведения деятельности иностранной организации через отделение иностранной организации | 331 |

Кроме того, в виде кодов указывается информация:

- о форме реорганизации или о ликвидации компании (Приложение № 2 к Порядку);

- о способе представления декларации (Приложение № 4 к Порядку). Этот код проставляет сотрудник ИФНС при приеме декларации;

- о видах полученных организацией/ИП целевых средств (Приложение № 5 к Порядку).

Проверка декларации по ЕСХН

Проверить правильность заполнения декларации можно при помощи контрольных соотношений, разработанных ФНС (Письмо ФНС от 13.04.2016 N СД-4-3/6416).

Автоправозащита.RU

Для каждого предпринимателя или организации, осуществляющим законную предпринимательскую деятельность предусмотрена обязанность платить налоги государству.

Для предпринимателей в сфере производства и дальнейшей переработкой сельхозпродукции налоговым законодательством предусмотрен специальный режим налогообложения — единый сельскохозяйственный налог.

Понятие

ЕСХН –относится к специальному режиму налогообложения, применимый для производителей сельхоз продукции.

К сельскохозяйственной относится продукция, полученная в результате:

- растениеводческой деятельности;

- деятельности в области сельского и лесного хозяйства;

- животноводческой деятельности, а также в результате выращивание рыб и иных водных биологических ресурсов.

Плательщики налога – производители сельскохозяйственных товаров:

- ИП, предприятия и организации – деятельность которых направлена на производство сельскохозяйственной продукции, а также оказывающие услуги в этом сфере деятельности;

- предприятия, организации и ИП, длительность которых направлены на выло рыбы или иных биологических ресурсов;

- предприниматели и или юридические лица, осуществляющие первичную и дальнейшую переработку сельскохозяйственной продукции.

С начала года ИП и организации, оказывающие услуги сельхозпроизводителям также могут быть использовать ЕСХН.

Размер дохода в результате предоставления такого рода услуг должна быть не менее 70%

От каких налогов освобождает

ИП (что касается предпринимательской деятельности)

- НДФЛ;

- налога на собственность;

- НДС – кроме оплачиваемого при провозе через таможню, а также по соглашениям доверительного управления имуществом или простого товарищества.

ООО

- налога на прибыль, за исключением налога с дивидендов и иных видов долговых обязательств

- налог предприятия на собственность;

- НДС – кроме оплачиваемого при провозе через таможню, а также по соглашениям доверительного управления имуществом или простого товарищества.

Порядок перехода

Переход на такой режим оплаты налогов является добровольным, и для этого достаточно подать соответствующее заявление в налоговые органы по месту нахождения предпринимателя или ООО.

Важно знать, если осуществляется предпринимательская деятельность на общей или упрощенной системе налогообложения, то переход на ЕСХН возможен только с начала следующего года.

На каких условиях

Переход на ЕСХН возможен при условии получения дохода от такого рода деятельности не менее 70%.

Налоговый кодекс РФ выдвигает дополнительные требования для предпринимателей и организаций, осуществляющих деятельность по вылову рыбы или иных водных биологических ресурсов.

Запрещено переходить на такой налог предпринимателям, осуществляющим свою деятельность в сфере:

- игорного бизнеса;

- производства подакцизной продукции;

- государственным организациям.

ИП

Подают заявление в НС по месту проживания.

Подают заявление в НС по месту нахождения.

На что обратить внимание

Перед тем как приступить к заполнению бланка налоговой декларации ЕСХН, следует внимательно ознакомиться с «Порядком заполнения налоговой декларации» №ММВ-7-3/384.

Декларация должна иметь сквозную нумерацию с титульного листа.

Заполняется документы ручным способом либо с применением компьютера.

Разрешенные цветы к использованию при заполнении:

- черный;

- сиреневый;

- синий.

Запрещено:

- применять двустороннюю печать документа;

- вносить коррективы или исправления в заполненный документ;

- каким-либо способом скреплять листы документа, если это приводит к его повреждению.

Каждая строка должна содержать информацию по одному показателю. Писать необходимо заглавными буквами. В пустые строки вписывается прочерк. Каждая страница декларации должна содержать ИНН и КПП предпринимателя.

Правила заполнения налоговой декларации ЕСХН

Существенные моменты:

- раздел 2.1. предназначен для внесения информации о понесенных убытках за предыдущий период.

- третий раздел заполняется предпринимателями, получившим денежные средства или иное имущество по программам целевого финансирования, либо благотворительности.

- в декларацию необходимо вносить суммы в рублях, округляя их до целых чисел.

- информация вносится печатными и заглавными буквами.

Титульник

- Вносится ИНН и КПП для ООО – физлица оставляют прочерк.

- Номер корректировки – если декларация первичная – ставится «0». Если сдается уточненный документ, то ставится порядковый номер корректировки.

- Налоговый период:

- 34 – за отчетный период;

- 50 – при ликвидации ИП или ООО;

- 95 – переход на другой режим оплаты налогов.

- Отчетный год – год, за которые подается декларация.

- Представляется в налоговый орган – код НС.

- По месту нахождения (учета)(код):

- 120 – для ИП;

- 210 – организации;

- 215 – правопреемники юридических лиц путем реорганизации.

- Наименование ИП или ООО;

- Код:

- ИП – согласно выписке ЕГРИП;

- ООО – согласно выписке ЕГРЮЛ.

- Вносят информацию реорганизованные либо готовящиеся к ликвидации с указанием соответствующего кода. Остальные вносят прочерк.

- ИНН/КПП реорганизованной организации – данные ИНН и КПП до проведения реорганизации.

- Контактные данные.

- Число страниц в декларации.

- Число приложений.

- Достоверность и полноту сведений, указанных в настоящей Декларации подтверждаю – указывается уполномоченное лицо.

- Ф.И.О. – указываются данные лица, уполномоченного вносить информацию в декларацию.

- Полное наименование организации, печать и подпись.

- Наименование документа, подтверждающего полномочия представителя.

Раздел 2

- 010 –доходы за отчетный год.

- 020 – расходы за год.

- 030 – разница между 010 и 020;

- 040 – убыток, если нет, то прочерк;

- 045- налоговая ставка;

- 050 – налог за год.

Раздел 1

- 001 – указывается код ОКТМО;

- 002 – авансовый платеж за 6 месяцев с начала года, который необходимо внести до 25.07 отчетного года;

- 004- исчисленный налог за предыдущий год с учетом 002;

- 055 – сумма уменьшения налога за год;

- Последний раздел подписывается уполномоченным лицом и ставится печать.

Раздел 2.1

- 010 – общая сумма понесенных убытков за весь период;

- 020-110 – убытки по каждому году;

- 120 – убытки за прошедший год;

- 130 – переносимые убытки на будущий период;

- 140-230 убытки по каждому коду отдельно на будущий период.

Раздел 3

- Код вида поступлений денежных средств или имущества.

- Дата их поступления.

- Оценочная стоимость или сумма;

- Сумма, использованная по целевому назначению.

- Срок, до которого были использованы денежные средства.

- Сумма средства, по которым не истек срок использования в предыдущем периоде.

- Сумма нецелевого использования денежных средств.

- Итоговая сумма по пунктам 3 и 6, 4 и 7.

Образец заполнения можно скачать по ссылкам: ИП и ООО.

В какие сроки подается

Налоговый период составляет один календарный год. Декларация подается не позднее конца марта в году, следующим за отчетным. Если планируется прекращение деятельности по ЕСХН, то декларацию необходимо подать в конце месяца, следующего за месяцем прекращения деятельности.

Если граничный срок выпадает на выходной день, то срок подачи декларации смещается на первый рабочий день.

Декларация сдается в ИП по месту жительства, а для организаций – по месту их нахождения.

В письменной форме

Два экземпляра подаются в НС, один из которых остается у плательщика с отметкой о принятии.

Онлайн

Отправить декларацию в электронном виде через интернет, воспользовавшись сервисом на сайте ФНС через интернет.

Почте

Заказным письмом с описью вложения.

Программы и сервисы

Можно отправить декларацию, воспользовавшись услугами ЭДО на договорной основе, а также зайти сайт ФНС, и воспользоваться предоставляемым сервисом.

Штрафные санкции

Несвоевременная подача отчета влечет наложению штрафных санкций в размере 5- 30% от суммы неоплаченного налога, но не менее 1 тыс. рублей. Неоплата налога влечет наложению штрафа в размере 20-40% от суммы неоплаченного налога.