Содержание

- Как заполнить раздел 8 в декларации по НДС

- Кому следует вносить данные в раздел 8 в налоговом отчете по НДС

- Правила отражения сведений в разделе 8 НДС-декларации

- Когда потребуется оформить приложение 1 к разделу 8

- Итоги

- Риски приобретения недвижимости при наличии в Выписке ЕГРН особых условий

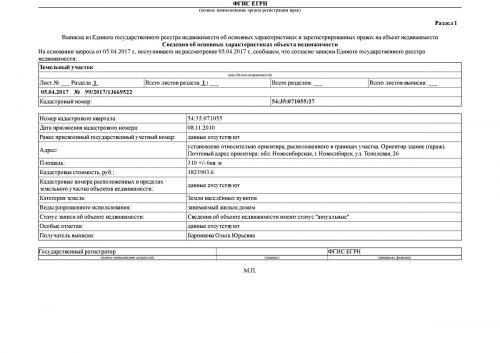

- Как выглядит выписка из ЕГРН об основных характеристиках и правах на недвижимость (образец с фото)

- Из чего состоит и что можно узнать из выписки из ЕГРН?

- Раздел 1 выписки из ЕГРН: «Сведения об основных характеристиках объекта недвижимости»

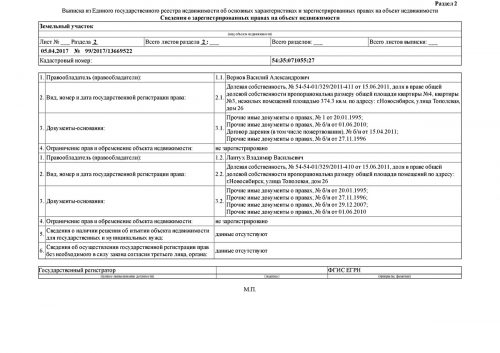

- Раздел 2 выписки из ЕГРН: «Сведения о зарегистрированных правах»

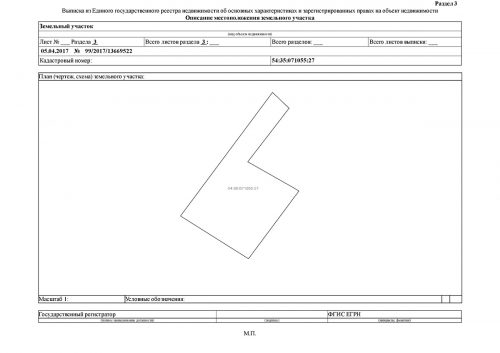

- Раздел 3 выписки из ЕГРН: «Описание местоположения земельного участка»

- Раздел 4 выписки из ЕГРН: «Описание местоположения объекта недвижимости»

- Раздел 5 выписки из ЕГРН: «План расположения помещения, машино-места на этаже (плане этажа)»

- Разделы выписки из ЕГРН

- Структура выписки из ЕГРН

- Общие данные по выписке из ЕГРН

- Распространенные вопросы

- Как оформить выписку из ЕГРН online?

- Заполняем новые разделы НДС-декларации

- Раздел 8 «Сведения из книги покупок…»

- Приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок»

- Раздел 9 «Сведения из книги продаж…»

- «Посреднические» разделы 10 и 11

- Раздел 12 — для неплательщиков, выставивших счета-фактуры с НДС

- Новая декларация по НДС: чем отличается от прежней и как ее заполнить

- Порядок заполнения декларации

- Раздел 1

- Раздел 2

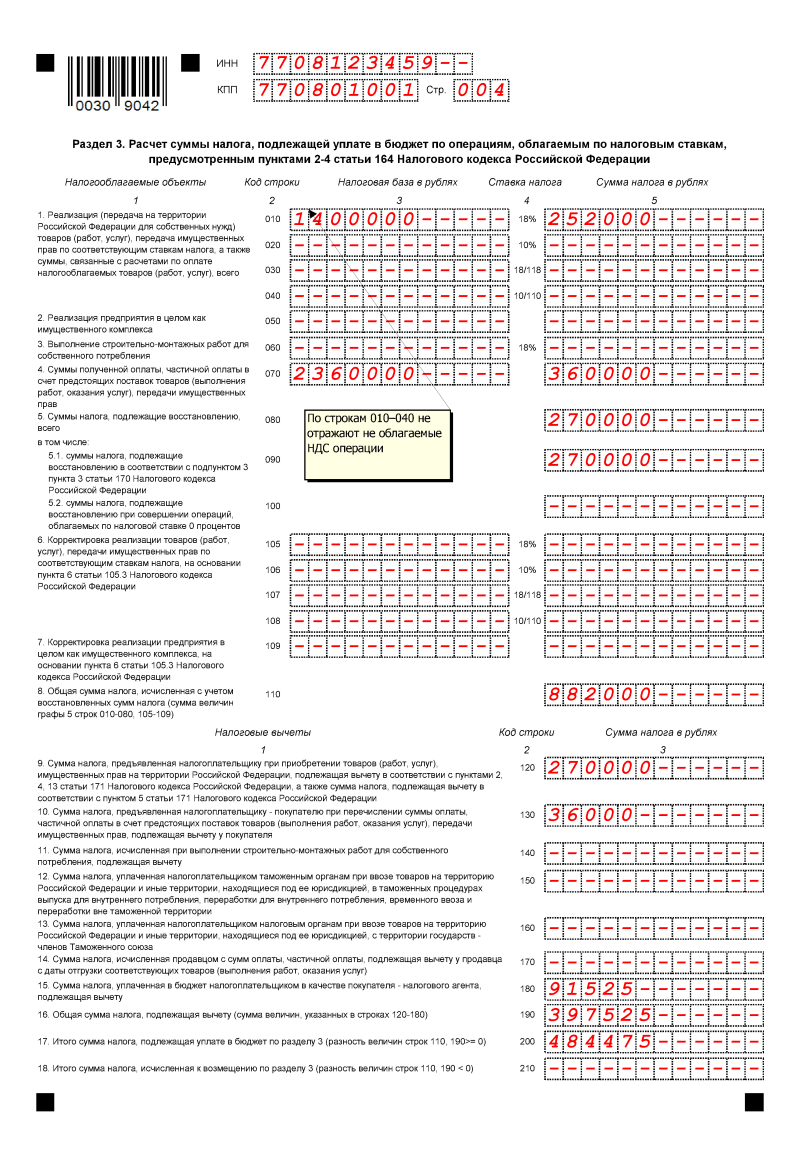

- Раздел 3

- Раздел 4

- Раздел 5

- Раздел 6

- Раздел 7

- Раздел 8

- Приложение 1 к разделу 8 декларации

- Раздел 9

- Приложение 1 к разделу 9 декларации

- Раздел 10

- Раздел 11

- Раздел 12

- Как заполнить раздел 8 в декларации по НДС

- Правила заполнения раздела 8 налоговой декларации по НДС

- Корректировка раздела 8 декларации по НДС

- Когда заполняется приложение 1 к разделу 8 отчета по НДС

- Новые записи:

Как заполнить раздел 8 в декларации по НДС

Кому следует вносить данные в раздел 8 в налоговом отчете по НДС

Правила отражения сведений в разделе 8 НДС-декларации

Когда потребуется оформить приложение 1 к разделу 8

Итоги

Кому следует вносить данные в раздел 8 в налоговом отчете по НДС

Раздел 8 в налоговой декларации по НДС (действующую с 1-го квартала 2019 форму утвердил приказ ФНС России от 29.10.2014 № ММВ-7-3/558, в редакции приказа ведомства от 28.12.2018 № СА-7-3/853) предназначен для отражения сведений, попавших в книгу покупок. Задачей этой книги является детализация суммы примененных за период вычетов по налогу в отношении каждого документа, полученного составителем НДС-отчета от поставщиков.

Заполнение раздела 8 доступно лишь лицам, имеющим право на использование вычетов. Кому предоставлено такое право? Только плательщикам налога (п. 1 ст. 171 НК РФ), т. е. тем, у кого имеется обязанность начислять НДС по каждой операции, облагаемой этим налогом.

Не могут заполнять раздел 8 неплательщики налога и лица, освобождаемые от платежей по НДС по ст. 145 НК РФ, у которых необходимость в подаче НДС-отчетности возникает лишь при появлении ситуации, обязывающей к начислению этого налога (неплательщик оказывается налоговым агентом, платит ввозной налог или выставил контрагенту счет-фактуру с выделением суммы налога). Однако обязанность по составлению декларации и уплате налога у таких лиц не приводит к появлению права на вычет. Соответственно, книгу покупок они не ведут, и данных для внесения в раздел 8 в НДС-отчете у них нет.

Правила отражения сведений в разделе 8 НДС-декларации

Строки, выделяемые в разделе 8, полностью отражают содержание книги покупок, форма которой утверждена постановлением Правительства РФ от 26.12.2011 № 1137. Достигается это повторением в строках 005–180 раздела наименований всех граф (с 1-й по 16-ю), содержащихся в книге.

Число листов раздела равно количеству операций, отразившихся в книге покупок. Кроме того, оно будет увеличиваться при необходимости отражения разных дат уплаты налога или принятия приобретений к учету (строки 100–120) либо информации о разных продавцах (строка 130).

Общее итоговое значение величины вычетов, отображающееся в книге в графе 16 по строке «Всего» в НДС-отчете попадет в строку 190 на последнем из листов раздела 8. На прочих листах в этой строке показываются прочерки (п. 45.5 приложения № 2 к приказу № ММВ-7-3/558@).

В сравнении с книгой раздел 8 дополнен строкой, отражающей код признака актуальности подаваемых данных (строка 001). Она задействуется при подаче уточненного отчета, подлежит заполнению только на первой из страниц раздела и допускает лишь два варианта кода (п. 45.2 приложения № 2 к приказу № ММВ-7-3/558@):

- 0 — когда происходит замена ранее поданных данных;

- 1 — когда замена не требуется.

В первой из этих ситуаций раздел 8 в уточненном НДС-отчете заполняют обновленными (дополненными или исправленными) сведениями, при этом в строку кода актуальности на всех листах, отличающихся от первого, вносятся прочерки. Во второй ситуации оформляется всего 1 лист раздела, и на нем будет отражен код признака, свидетельствующий о том, что уточнение ранее поданных сведений не производится. По всем иным строкам этого единственного листа следует показать прочерки.

Прочерк по строке, предназначенной для кода признака актуальности, появится при составлении исходной (первичной) декларации.

Когда потребуется оформить приложение 1 к разделу 8

Приложение 1 к разделу 8 НДС-декларации задействуется при оформлении к книге покупок доплистов, отражающих появление исправительных или корректировочных счетов-фактур, выписанных поставщиком в периоде, более позднем, чем исходный отчетный.

В части содержания приложение 1 к разделу 8 по строкам 005–190 соответствует форме доплиста, утвержденной постановлением Правительства РФ № 1137. Заполнять его тоже придется в количестве страниц, равном числу соответствующих операций, увеличивая это количество при необходимости показа разных дат уплаты налога или принятия приобретений к учету (строки 100–120) либо сведений о разных продавцах (строка 130).

Как и раздел 8, приложение к нему имеет строку 001 для кода признака актуальности подаваемых данных (с теми же значениями и правилами указания этого кода) и строку 190, предназначенную для отражения итоговой общей величины налога и заполняемую только на последней из страниц приложения.

Итоги

Раздел 8 в НДС-отчете детализирует сумму применяемых налогоплательщиком вычетов согласно данным, попадающим в книгу покупок. Содержание раздела определяется содержанием этой книги. Оформляют его в количестве листов, равном числу операций, попавших в книгу. Отражение доплистов в НДС-отчете предусматривается в приложении к разделу 8. Принципы внесения информации в него аналогичны применяемым при оформлении раздела 8.

- Отчетность по налогу на добавленную стоимость

- Новое в справочнике

- Подготовка к составлению отчетности по НДС в «1С:Бухгалтерии 8»

- Проверка учета операций для целей НДС

- Регламентные операции по учету НДС

- Составление книг продаж и покупок

- Экспресс-проверка состояния налогового учета по НДС

- Помощник по учету НДС

- Составление декларации по НДС в «1С:Бухгалтерии 8»

- Составление декларации по НДС за IV квартал 2019 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за III квартал 2019 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за II квартал 2019 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за I квартал 2019 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за IV квартал 2018 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за III квартал 2018 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за II квартал 2018 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за I квартал 2018 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за IV квартал 2019 года

- Уточнение показателей декларации по НДС

- Уточнение показателей декларации по НДС по требованию налогового органа

- Шаблоны пояснений при нарушении контрольных соотношений показателей декларации по НДС у покупателей сырых шкур и лома, исполняющих обязанности налоговых агентов

- Представление пояснений по требованию налогового органа в программе «1С:Бухгалтерия 8»

- Составление уточненной декларации по НДС

- Представление уточненной декларации по НДС

- Составление уточненной декларации по НДС в программе «1С:Бухгалтерия 8»

- Составление декларации по косвенным налогам в «1С:Бухгалтерии 8»

- Составление декларации по косвенным налогам за январь 2020 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за декабрь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за ноябрь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за октябрь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за сентябрь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за август 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за июль 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за июнь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за май 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за апрель 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за март 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за февраль 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за январь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за декабрь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за ноябрь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за октябрь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за сентябрь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за август 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за июль 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за июнь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за май 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за апрель 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за март 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за февраль 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за январь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за январь 2020 года

- Описание форм отчетности по налогу на добавленную стоимость

- Декларация по налогу на добавленную стоимость

- Декларация по НДС начиная с отчета за I квартал 2019 года

- Кто и куда обязан подавать декларацию по НДС

- Сроки представления декларации по НДС

- Порядок представления декларации по НДС

- Форма и состав декларации по НДС

- Какие разделы декларации по НДС надо заполнять

- Титульный лист

- Раздел 1. Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика

- Код по ОКТМО (строка 010)

- Код бюджетной классификации (строка 020)

- Сумма налога, подлежащая уплате в бюджет для неплательщиков (строка 030)

- Сумма налога, подлежащая уплате в бюджет /исчисленная к возмещению из бюджета налогоплательщиками (строки 040 и 050)

- Сведения о договоре инвестиционного товарищества (строки 060-080)

- Раздел 2. Сумма налога, подлежащая уплате в бюджет, по данным налогового агента

- КПП подразделения иностранной организации (строка 010)

- Наименование налогоплательщика — продавца (строка 020)

- ИНН налогоплательщика — продавца (строка 030)

- Код бюджетной классификации (строка 040)

- Код по ОКТМО (строка 050)

- Расчет суммы налога, подлежащей уплате в бюджет (строки 060 — 100)

- Раздел 3. Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2-4 статьи 164 Налогового кодекса Российской Федерации

- Реализация товаров (работ, услуг) (строки 010 — 042)

- Реализация товаров, вывезенных в таможенном режиме экспорта (строка 043)

- Реализация товаров физическим лицам — гражданам иностранных государств (строка 044)

- Реализация по истечении установленного срока товаров, в отношении которых при таможенном декларировании был исчислен налог в соответствии со ст. 151 НК РФ (строки 045 — 046)

- Реализация предприятия как имущественного комплекса (строка 050)

- Выполнение строительно-монтажных работ для собственного потребления (строка 060)

- Сумма налога с предоплаты (строка 070)

- Суммы налога, подлежащие восстановлению (строки 080-100)

- Корректировка реализации (строки 105-109)

- Уплата налога, исчисленного при таможенном декларировании (строки 110-115)

- Общая сумма налога (строка 118)

- Налоговые вычеты (строки 120-185)

- Общая сумма налога к вычету (строка 190)

- Сумма налога к уплате / возмещению (строки 200-210)

- Приложение 1 к разделу 3 декларации. Сумма НДС, подлежащая восстановлению и уплате в бюджет за истекший календарный год и предыдущие календарные годы

- Основные данные объекта основного средства (строки 010 — 060)

- Исчисление суммы налога к восстановлению (строка 070)

- Приложение № 2 к разделу 3 «Расчет суммы налога…»

- Порядок представления

- Данные по подразделениям

- Всего по иностранной организации

- Раздел 4. Расчет суммы налога по операциям при реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена

- Раздел 5. Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)

- Раздел 6. Расчет суммы налога по операциям при реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена

- Порядок представления

- Раздел 7. Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения

- Раздел 8. Сведения из книги покупок об операциях, отражаемых за истекший налоговый период

- Приложение 1 к разделу 8 декларации. Сведения из дополнительных листов книги покупок

- Раздел 9. Сведения из книги продаж об операциях, отражаемых за истекший налоговый период

- Приложение 1 разделу 9 декларации. Сведения из дополнительных листов книги продаж

- Раздел 10. Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший н

- Раздел 11. Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший нал

- Раздел 12. Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса Российской Федерации

- Декларация по НДС начиная с отчета за I квартал 2017 года

- Кто и куда обязан подавать декларацию по НДС

- Сроки представления декларации по НДС

- Порядок представления декларации по НДС

- Форма и состав декларации по НДС

- Какие разделы декларации по НДС надо заполнять

- Титульный лист

- Раздел 1. Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика

- Код по ОКТМО (строка 010)

- Код бюджетной классификации (строка 020)

- Сумма налога, подлежащая уплате в бюджет для неплательщиков (строка 030)

- Сумма налога, подлежащая уплате в бюджет /исчисленная к возмещению из бюджета налогоплательщиками (строки 040 и 050)

- Сведения о договоре инвестиционного товарищества (строки 060-080)

- Раздел 2. Сумма налога, подлежащая уплате в бюджет, по данным налогового агента

- КПП подразделения иностранной организации (строка 010)

- Наименование налогоплательщика — продавца (строка 020)

- ИНН налогоплательщика — продавца (строка 030)

- Код бюджетной классификации (строка 040)

- Код по ОКТМО (строка 050)

- Расчет суммы налога, подлежащей уплате в бюджет (строки 060 — 100)

- Раздел 3. Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2-4 статьи 164 Налогового кодекса Российской Федерации

- Реализация товаров (работ, услуг) (строки 010 — 040)

- Реализация по истечении установленного срока товаров, в отношении которых при таможенном декларировании был исчислен налог в соответствии со ст. 151 НК РФ (строки 041 — 042)

- Реализация предприятия как имущественного комплекса (строка 050)

- Выполнение строительно-монтажных работ для собственного потребления (строка 060)

- Сумма налога с предоплаты (строка 070)

- Суммы налога, подлежащие восстановлению (строки 080-100)

- Корректировка реализации (строки 105-109)

- Уплата налога, исчисленного при таможенном декларировании (строки 110-115)

- Общая сумма налога (строка 118)

- Налоговые вычеты (строки 120-185)

- Общая сумма налога к вычету (строка 190)

- Сумма налога к уплате / возмещению (строки 200-210)

- Приложение 1 к разделу 3 декларации. Сумма НДС, подлежащая восстановлению и уплате в бюджет за истекший календарный год и предыдущие календарные годы

- Основные данные объекта основного средства (строки 010 — 060)

- Исчисление суммы налога к восстановлению (строка 070)

- Приложение № 2 к разделу 3 «Расчет суммы налога…»

- Порядок представления

- Данные по подразделениям

- Всего по иностранной организации

- Раздел 4. Расчет суммы налога по операциям при реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена

- Раздел 5. Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)

- Раздел 6. Расчет суммы налога по операциям при реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена

- Порядок представления

- Раздел 7. Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения

- Раздел 8. Сведения из книги покупок об операциях, отражаемых за истекший налоговый период

- Приложение 1 к разделу 8 декларации. Сведения из дополнительных листов книги покупок

- Раздел 9. Сведения из книги продаж об операциях, отражаемых за истекший налоговый период

- Приложение 1 разделу 9 декларации. Сведения из дополнительных листов книги продаж

- Раздел 10. Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший н

- Раздел 11. Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший нал

- Раздел 12. Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса Российской Федерации

- Декларация по НДС начиная с отчета за I квартал 2019 года

- Декларация по косвенным налогам

- Декларация по косвенным налогам начиная с отчета за декабрь 2017 года

- Кто должен представлять декларацию

- Когда надо представлять декларацию

- Дополнительный пакет документов

- Форма и состав декларации

- Какие разделы декларации надо заполнять

- Титульный лист

- Раздел 1 «Сумма налога на добавленную стоимость, подлежащая уплате в бюджет в отношении товаров, импортированных на территорию Российской Федерации с территории государств — членов Евразийского экономического союза»

- Кто должен представлять раздел 1 декларации

- Код по ОКТМО (строка 010)

- Код бюджетной классификации (строка 020)

- Сумма налога, исчисленная к уплате (строка 030)

- Строка 031

- Строка 032

- Строка 033

- Строка 034

- Строка 035

- Стоимость импортируемых товаров, не подлежащих налогообложению (освобождаемых от налогообложения) (строка 040)

- Раздел 2 «Сумма акциза, подлежащая уплате в бюджет в отношении подакцизных товаров, импортированных на территорию Российской Федерации с территории государств — членов Евразийского экономического союза, за исключением спирта этилового из всех видов

- Кто должен представлять раздел 2 декларации

- Что рассчитывается в разделе 2 декларации

- Порядок заполнения раздела 2 декларации

- Раздел 3 «Сумма акциза, исчисленная к уплате в бюджет при импорте спирта этилового из всех видов сырья (в том числе денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)

- Кто должен представлять раздел 3 декларации

- Что рассчитывается в разделе 3 декларации

- Порядок заполнения раздела 3 декларации

- Декларация по косвенным налогам начиная с отчета за декабрь 2017 года

- Декларация по налогу на добавленную стоимость

- Учет по налогу

- Исчисление и уплата налога

Риски приобретения недвижимости при наличии в Выписке ЕГРН особых условий

Здравствуйте,

Егрн формировался путем слияния 2 баз данных егрп и кадастра, если между данными этих баз данных были различия то параметру присваивался статус актуальные незасвидетельствованные.

Согласно пункту 179 Порядка ведения Единого государственного реестра недвижимости, утвержденного приказом Минэкономразвития России от 16.12.2015 № 943 при несовпадении данных ЕГРП и ГКН об объекте недвижимости по отдельным характеристикам сведения об объекте недвижимости включаются в раздел ЕГРН, открываемый на соответствующий объект недвижимости, при этом сведениям о характеристиках объекта недвижимости, которые внесены в ГКН и в отношении которых в ЕГРП не вносились изменения в связи с необходимостью соблюдения установленных законодательством Российской Федерации требований для их изменения и отсутствии такого подтверждения, присваивается статус «актуальные незасвидетельствованные». (Наличие данного статуса сведений о характеристике объекта недвижимости в случае, когда в ЕГРН по такой характеристике отсутствует техническая ошибка, является основанием для приостановления осуществления государственного кадастрового учета и (или) государственной регистрации прав в соответствии с пунктом 49 части 1 статьи 26 Закона № 218-ФЗ.)

Основной риск заключается в том что в егрн содержатся сведения не совпадающие с действительностью и их придётся уточнять. Соответственно государственная регистрация прав может быть приостановлена до уточнения сведений.

Как именно нужно будет уточнять сведения зависит от того по какой причине возникло расхождение, возможно будет достаточно просто написать заявление об уточнении сведений, возможно придётся переделывать технические паспорта на дом и кадастровые работы на земельный участок.

Вероятно перед покупкой стоит попросить собственника написать заявление на уточнение сведений по всем параметрам имеющим статус актуальные незасвидетельствованные и после этого уже покупать.

Поскольку право собственности на имущество у вас возникнет только с момента государственной регистрации, в случае если регистрация будет приостановлена вы не будете являться собственником и не сможете без помощи продавца что-либо сделать с регистрацией, если деньги продавцу будут переданы и он не захочет возвращать их в добровольном порядке то придётся обращаться в суд а это соответственно время и расходы

Как выглядит выписка из ЕГРН об основных характеристиках и правах на недвижимость (образец с фото)

С 2017 г. вместо выписки из ЕГРП появилась новая форма – выписка из Единого государственного реестра недвижимости (ЕГРН) об основных характеристиках и зарегистрированных правах на объект недвижимости.

По своему содержанию она примерно такая же как и старая форма выписки. Но имеет свои особенности.

Обратите внимание: по этой ссылке вы можете заказать выписку и ЕГРН онлайн.

Смотрите еще:

- Выписка из ЕГРН на квартиру (образец, формат PDF)

- Выписка из ЕГРН на земельный участок (образец, формат PDF)

- Выписка из ЕГРН на нежилое помещение (образец, формат PDF)

- Выписка из ЕГРН на комнату (образец, формат PDF)

- Выписка из ЕГРН на индивидуальный жилой дом (образец, формат PDF)

- Выписка из ЕГРН на земельный участок с ДДУ (договорами долевого участия в строительстве) (образец, формат PDF)

Если вам нужна актуальная выписка из ЕГРН – вы всегда ее можете заказать на нашем сайте по .

Из чего состоит и что можно узнать из выписки из ЕГРН?

Форма выписки из ЕГРН об основных характеристиках и зарегистрированных правах на объект недвижимости утверждена Приказом Минэкономразвития России от 20.06.2016 № 378.

Содержание выписки достаточно логичное и простое. Выписка состоит из 5-ти разделов:

- Раздел 1: «Сведения об основных характеристиках объекта недвижимости»,

- Раздел 2: «Сведения о зарегистрированных правах»,

- Раздел 3: «Описание местоположения земельного участка»,

- Раздел 4: «Описание местоположения объекта недвижимости»,

- Раздел 5: «План расположения помещения, машино-места на этаже (плане этажа)».

Раздел 1 выписки из ЕГРН: «Сведения об основных характеристиках объекта недвижимости»

- Вид объекта недвижимости. Например, «сооружение» или «земельный участок»,

- Кадастровый номер,

- Номер кадастрового квартала,

- Дата присвоения кадастрового номера,

- Ранее присвоенный государственный учетный номер,

- Адрес,

- Площадь в кв.м.,

- Основная характеристика (для сооружения),

- Степень готовности объекта незавершенного строительства, %,

- Основная характеристика объекта незавершенного строительства и ее проектируемое значение,

- Назначение. Если объектом недвижимости является помещение, то дополнительно указываются: слова «общее имущество собственников помещений в многоквартирном доме», если помещение относится к общему имуществу собственников помещений в здании, слова «имущество общего пользования», если помещение в соответствии с предусмотренными законодательством Российской Федерации о градостроительной деятельности документами, в том числе проектной документацией, предназначено для обслуживания всех остальных помещений и (или) машино-мест в здании, сооружении,

- Проектируемое назначение,

- Наименование,

- Количество этажей, в том числе подземных этажей. Указывается общее число этажей здания или сооружения, в том числе через запятую, начиная со слов «в том числе подземных», число подземных этажей (этажей при отметке пола помещений ниже планировочной отметки земли более чем на половину высоты помещения) и уровней в подвале.

- Номер, тип этажа, на котором расположено помещение, машино-место,

- Вид жилого помещения,

- Год ввода в эксплуатацию по завершении строительства,

- Год завершения строительства,

- Кадастровая стоимость, руб. Указываются сведения о величине кадастровой стоимости объекта недвижимости, применяемой для целей, предусмотренных законодательством; для предприятия как имущественного комплекса указывается стоимость в соответствии со сведениями ЕГРН, а при их отсутствии слова «не определена».

- Кадастровые номера расположенных в пределах земельного участка объектов недвижимости,

- Кадастровые номера иных объектов недвижимости, в пределах которых расположен объект недвижимости,

- Кадастровые номера помещений, машино-мест, расположенных в здании или сооружении,

- Кадастровые номера объектов недвижимости, входящих в состав единого недвижимого комплекса, предприятия как имущественного комплекса,

- Кадастровый номер земельного участка, если входящие в состав единого недвижимого комплекса объекты недвижимости расположены на одном земельном участке,

- Категория земель,

- Виды разрешенного использования,

- Сведения об отнесении жилого помещения к определенному виду жилых помещений специализированного жилищного фонда, к жилым помещениям наемного дома социального использования или наемного дома коммерческого использования,

- Статус записи об объекте недвижимости. «Сведения об объекте недвижимости имеют статус «временные» и дата истечения временного характера сведений об объекте недвижимости — в отношении объекта недвижимости, сведения ЕГРН о котором имеют статус «временные»; «Объект недвижимости снят с кадастрового учета» и дата его снятия с государственного кадастрового учета — в отношении объекта недвижимости, который прекратил существование; «Сведения об объекте недвижимости имеют статус «актуальные» — в отношении объекта недвижимости, сведения о котором имеют статус «актуальные», а в отношении объекта недвижимости, имевшего в государственном кадастре недвижимости статус «ранее учтенный», — также отметка о том, что такой объект недвижимости является ранее учтенным.

- Особые отметки. Указываются слова «Граница земельного участка не установлена в соответствии с требованиями земельного законодательства» в случае отсутствия сведений о координатах характерных точек границы такого земельного участка, а также в случае, если содержащиеся в ЕГРН координаты характерных точек границ таких земельных участков определены с точностью ниже нормативной точности определения координат для земель определенного целевого назначения. Указываются слова «Общее имущество собственников помещений в многоквартирном доме» в отношении земельного участка, относящегося к общему имуществу собственников помещений в многоквартирном доме. При включении в раздел 1 выписки из ЕГРН об основных характеристиках в отношении земельного участка, здания, сооружения, помещения, объекта незавершенного строительства сведений о характеристике (характеристиках) такого объекта недвижимости со статусом «актуальные незасвидетельствованные», в реквизите «Особые отметки» указываются: слова «Право (ограничение права, обременение объекта недвижимости) зарегистрировано на объект недвижимости с»; вид характеристики (характеристик) со статусом «актуальные» и ее (их) значение (содержание) в соответствующем падеже.

- Получатель выписки.

Раздел 2 выписки из ЕГРН: «Сведения о зарегистрированных правах»

- Правообладатель (правообладатели). Указывается ФИО для физлица – полностью или Наименование юридического лица и его ИНН. Если в ЕГРН имеется несколько актуальных записей о государственной регистрации различных видов вещных прав, в соответствующих подпунктах указываются данные обо всех правообладателях (например, «2.1. Российская Федерация», «2.2. федеральное государственное унитарное предприятие «XXXXX», ИНН …» или «2.1. Московская область», «2.2. Иванов Иван Иванович»). Если в ЕГРН вещные права не зарегистрированы, но зарегистрированы ограничение прав и обременение объекта недвижимости (например, аренда), когда федеральный закон предусматривает такие случаи, вносятся слова «данные о правообладателе отсутствуют».

- Вид, номер и дата государственной регистрации права. Указываются вид зарегистрированного права, номер и дата государственной регистрации данного права согласно записи ЕГРН. Если зарегистрировано право общей долевой собственности, также указывается размер доли в праве. Если право восстановлено на основании судебного акта о признании сделки недействительной или ничтожной и применении последствий такой сделки, указываются слова «Право восстановлено по решению суда, дата регистрации: ________ (указывается первоначальная дата регистрации права). Если зарегистрировано право общей совместной собственности, указываются слова «общая совместная собственность», далее — номер и дата регистрации. Если зарегистрировано право общей долевой собственности, в соответствующих подпунктах указываются слова «общая долевая собственность» и размеры всех зарегистрированных долей в праве, номера и даты их государственной регистрации. Если в ЕГРН имеется несколько актуальных записей о государственной регистрации различных видов вещных прав, в соответствующих пунктах указываются данные обо всех видах вещных прав, номерах и датах их государственной регистрации (например, «2.1. собственность, N …, XX.XX.XXXX», «2.2. хозяйственное ведение, N …, XX.XX.XXXX» или «2.1. собственность, N …, XX.XX.XXXX», «2.2. пожизненное наследуемое владение, N … XX.XX.XXXX»). Если в ЕГРН вещные права не зарегистрированы, но зарегистрировано ограничение прав и обременение объекта недвижимости (например, аренда), когда федеральный закон предусматривает такие случаи, вносятся слова «не зарегистрировано».

- Документы-основания,

- Ограничение прав и обременение объекта недвижимости (вид, дата регистрации, номер, срок, на который установлено ограничение прав и обременение, лицо, в пользу которого установлено ограничение прав и обременение объекта недвижимости, основание государственной регистрации). В случае если в ЕГРН зарегистрировано более чем одно ограничение прав и обременение объекта недвижимости (например, ипотека и арест), вносятся сведения обо всех актуальных на момент выдачи выписки записях об ограничении прав и обременениях объекта недвижимости. Если ограничения прав и обременения объекта недвижимости не зарегистрированы вносятся слова «не зарегистрировано».

- Сведения о наличии решения об изъятии объекта недвижимости для государственных и муниципальных нужд,

- Сведения об осуществлении государственной регистрации сделки, права, ограничения права без необходимого в силу закона согласия третьего лица, органа.

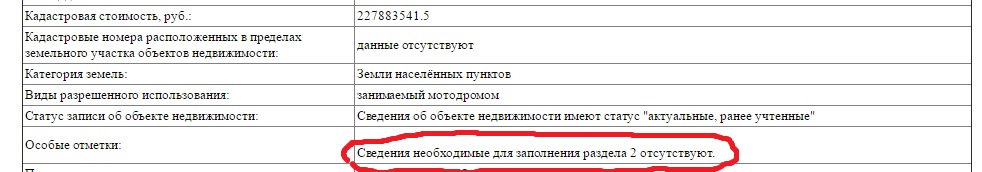

Важно: Иногда бывает так, что Раздела 2 (Сведения о зарегистрированных правах) в выписке нет. В таком случае в графе «Особые отметки» Раздела 1 указывается «Сведения необходимые для заполнения раздела 2 отсутствуют». Это означает, что правообладатель объекта недвижимости не зарегистрирован в ЕГРН, но на кадастровом учете сама недвижимость стоит.

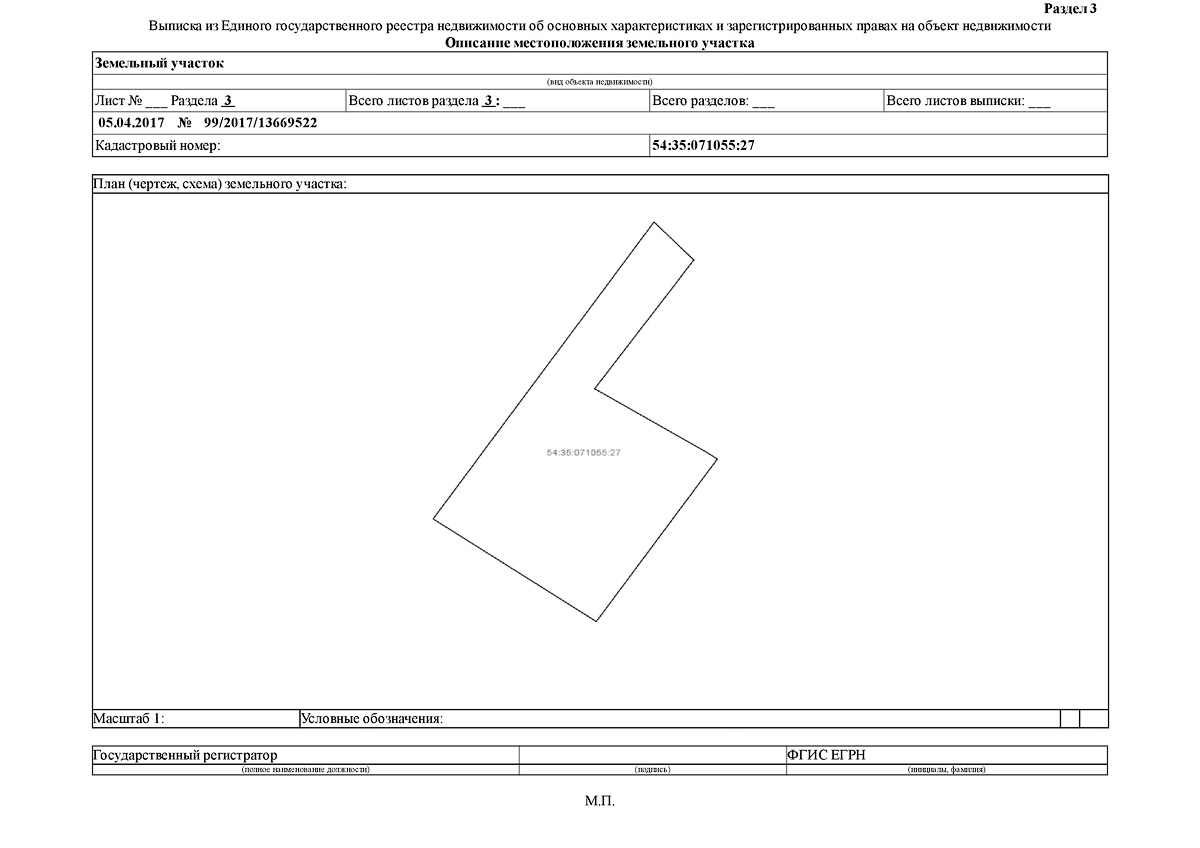

Раздел 3 выписки из ЕГРН: «Описание местоположения земельного участка»

- Кадастровый номер,

- План (чертеж, схема) земельного участка.

На план (чертеж, схему) границ земельного участка могут быть нанесены в качестве топографической основы объекты местности, необходимые для понимания местоположения границ земельного участка. План (чертеж, схема) границ изготавливается любым доступным способом — рукописным или автоматизированным, в том числе с использованием копировально-множительной техники. Для обеспечения читаемости в случае применения масштабов уменьшения допускается отображать отдельные части границы земельного участка упрощенно (без отображения отдельных, близко расположенных характерных точек границы). В этом случае на плане на отдельной выноске отображается в более крупном масштабе часть границы земельного участка. Для ранее учтенного (до 1 марта 2008 г.) земельного участка, представляющего собой единое землепользование (составной земельный участок), на плане отображается схема расположения единого землепользования в пределах соответствующего кадастрового квартала. Если при соблюдении данного условия изображение не умещается на одном листе, допускается размещать его на нескольких листах данного раздела, в том числе с применением выносок (врезок).

При оформлении плана (чертежа, схемы) многоконтурного земельного участка в разделе 3 выписки из ЕГРН об основных характеристиках о земельном участке отображается план (чертеж, схема) многоконтурного земельного участка в пределах соответствующего кадастрового квартала в масштабе, обеспечивающем читаемость изображения (положение характерных точек границы). Если при соблюдении данного условия изображение не умещается на одном листе, допускается размещать его на нескольких листах данного раздела, в том числе с применением выносок (врезок).

Раздел 4 выписки из ЕГРН: «Описание местоположения объекта недвижимости»

- Кадастровый номер,

- Схема расположения объекта недвижимости на земельном(ых) участке(ах).

Раздел 5 выписки из ЕГРН: «План расположения помещения, машино-места на этаже (плане этажа)»

- Кадастровый номер,

- План расположения объекта недвижимости.

Важно: Информацию по собственникам можно узнать с 31.01.1998 г. по сегодняшний день. Именно с этой даты начал работать реестр недвижимости.

Если вам нужна актуальная выписка из ЕГРН – вы всегда ее можете заказать на нашем сайте по .

• Чтобы заказать выписку – заполните форму ниже.

• Чтобы заказать выписку – заполните форму ниже.

barnikov@yandex.ru Выписка придет вам на Email (PDF-файлСмотреть образец и архив с ЭЦП (эл.-цифровой подписью).

Срок получения: от нескольких мин. до 24 ч. Работаем 24 ч./ 7 дней. Стоимость: 350 руб.

* иногда бывают задержки более 24 ч. при сильной загруженности Росреестра

Разделы выписки из ЕГРН

Выписка из ЕГРН об основных характеристиках и зарегистрированных правах на объект недвижимости выдается гражданам и организациям с 2017 года. Оформление документа производится в бумажной и электронной форме (по усмотрению заявителя).

Внимание! Структура, форма и условия выдачи выписки из ЕГРН устанавливаются ФЗ №218 «О гос. регистрации недвижимости» и Приказом Министерства экономразвития РФ №378.

Предлагаем подробно рассмотреть структуру выписки из ЕГРН и требования к оформлению каждого из её разделов.

Структура выписки из ЕГРН

Выписка из ЕГРН онлайн включает данные, ранее находящиеся в ведении ЕГРП (Единый государственный реестр прав) и ГКН (Государственный кадастр недвижимости). Обновленный документ совпадает по содержанию с прежним бланком, но обладает существенными отличиями по форме.

Логичная и несложная структура выписки из ЕГРН сформирована из 5 разделов, включающих данные:

- о технических характеристиках,

- о вещных правах,

- о расположении участка,

- о расположении недвижимого имущества,

- схему расположения объекта.

Данные, указанные в выписке из ЕГРН, являются достоверными. Их оспаривание возможно исключительно через суд.

Раздел №1

Наименование — «Сведения об основных характеристиках объекта недвижимости».

Приводится только в выписке, объектом которой выступает «сооружение». Вносится информация о протяженности, объеме, высоте и иных технических параметрах недвижимости.

- Уровень готовности объекта (только для незавершенного строительства), указывается в процентах.

- Проектируемое назначение объекта, строительство которого не завершено.

- Назначение.

Если недвижимость признается общим имуществом собственников в многоквартирном доме или используется для обслуживания иных объектов, то пометка об этом проставляется в соответствующей графе.

- Проектируемое назначение.

- Наименование.

- Число этажей.

Вписывается общее количество этажей. Если имеются подземные этажи (подвальные уровни), то их число указывается в соответствующей строке.

- Номер этажа, на котором находится объект.

- Категория жилого помещения.

- Год введения в эксплуатацию (по окончанию строительных работ).

- Год окончания строительных работ.

- Кадастровая стоимость (вписывается в руб.).

Вписываются данные о размере кадастровой стоимости конкретного объекта. При оформлении выписки на организацию, рассматриваемую в качестве имущественного комплекса, стоимость вносится на основании записей из базы ЕГРН (при их отсутствии в данной строке указывается, что стоимость не определена).

- Другие кадастровые номера присвоены:

- объектам недвижимости, находящимся на земельном участке,

- помещениям и машино-местам в границах застройки,

- объектам, составляющим недвижимый комплекс предприятия.

- Категория земельного участка, вид его разрешенного использования.

- Данные о включении жилого помещения в специализированный фонд, его

- отнесении к домам, имеющим социальное либо коммерческое назначение.

- Статус записи.

- Особые отметки:

- «Граница участка не установлена» —если нет данных о координатах границ либо при их определении с точностью, не соответствующей показателям для территорий рассматриваемого целевого назначения.

- «Общее имущество собственников помещений в многоквартирном доме» — при получении данных об объектах, отнесенных к общей собственности владельцев помещений.

- «Право зарегистрировано на объект с (присвоенная характеристика) со статусом «актуальные» — при отметке в разделе №1 данных о характеристиках территории, здания или другого объекта имеющего «актуальный» статус.

- Наименование получателя.

Раздел №2

Наименование — «Сведения о зарегистрированных правах».

Раздел №3

Наименование — «Описание местоположения земельного участка».

Схема границ земельного надела оформляется любым способом: «от руки», техническим или с применением копировального оборудования. Содержание плана включает объекты местности, требуемые для определения границ территории.

Чтобы обеспечить читаемость документа, допускается упрощенное отображение некоторых частей границ. Обязательное требование – на обособленной выноске отобразить часть границы в увеличенном масштабе.

Если план невозможно расположить на одном бумажном листе, разрешается его оформление на нескольких листах (в пределах этого раздела). Допускается осуществление выносок (вырезок), обеспечивающих читаемость сведений.

Раздел №4

Наименование — «Описание местоположения объекта недвижимости».

Раздел №5

Наименование раздела — «План расположения помещения, машино-места на этаже (плане этажа)».

В выписку вносятся различные условные обозначения, применимые непосредственно к рассматриваемому объекту недвижимости. Раздел включает графическое изображение, содержащее границы существующих помещений, лестницы, стены, окна, двери. Отдельно отмечается масштаб изображения, полные ФИО ведущего технолога.

Общие данные по выписке из ЕГРН

Выписка из ЕГРН, сформированная из 5 разделов, включает исчерпывающую информации о рассматриваемом недвижимом имуществе. В документе содержатся только открытые данные. Сведения, носящие закрытый характер, предоставляются персонально собственнику.

В документ включены все кадастровые номера, даже те, что были присвоены ранее или являются условными. К примеру, если интересующий вас объект был возведен в 1950-1955 гг., а включен в кадастр только после 1998 г., то эта информация также подлежит указанию.

Заполнение всех разделов выписки из ЕГРН на бумаге происходит «от руки» или с использованием технических средств. Рукописное оформление осуществляется разборчиво с применением синей пасты.

Внимание! Документ признается недействительным при обнаружении чернильных отпечатков, зачеркиваний (слов/фраз) и других исправлений.

Каждый раздел располагается на отдельном листе А4. Печать графических изображений разрешена на бумажных листах, имеющих увеличенный формат. Все листы подлежат сквозной нумерации.

Распространенные вопросы

Почему данные в выписке из ЕГРН в графе «Правообладатель» приведены не в хронологической последовательности?

Очередность перечисления информации не определяется временем регистрации права на недвижимое имущество (данное правило применяется на основании Приказа Министерства экономразвития РФ №378).

Почему в полученной выписке из ЕГРН нет некоторых разделов? Действительна ли она при этом?

Если в базе нет записей, требуемых для составления определенного раздела, то вводится его полное название и проставляется отметка «Сведения, необходимые для заполнения раздела, отсутствуют».

Выписка из ЕГРН, в которой нет нескольких разделов по причине отсутствия информации, является действительной и может использоваться в общем порядке, определяемом действующим законодательством.

Какие могут указываться статусы записи о недвижимом имуществе?

Выделяют следующие статусы:

- временный,

- снятый с кадастрового учета,

- актуальный,

- ранее учтенный.

Почему в выписке из ЕГРН не указывается правообладатель, но содержится информация об обременении в форме аренды?

Это связано с отсутствием в базе данных о вещном праве, но имеются записи об ограничении права (в вашей ситуации – об аренде). В графе «Правообладатель» вписывается «данные о правообладателе отсутствуют».

Как заверяются выписки из ЕГРН? Могут ли они использоваться без заверения у нотариуса?

Способ заверения выписки из ЕГРН определяется формой документа:

- для бумажных носителей — подпись должностного лица, оформившего документ, и печать, принадлежащая выдавшему выписку органу;

- для электронных носителей — усиленная электронная подпись органа, оформившего документ.

Выписка не требует дополнительного нотариального удостоверения, может использоваться сразу после получения.

Можно ли использовать выписку из ЕГРН в электронном виде в суде?

Да, но потребуется приобщить к материалам дела распечатанную выписку ЕГРН путем подачи ходатайства. Укажите, что при несогласии противоположной стороны с данными из выписки, она может самостоятельно запросить её из Росреестра.

В продолжение какого срока разрешено использовать выписку из ЕГРН?

Выписка из ЕГРН имеет неограниченный период действия. Актуальность документа определяется самостоятельно третьим лицом или органом, требующим её к предоставлению. Стандартный срок – 1 месяц. «Идеальный» период – не более 5 дней после оформления выписки.

Почему в ЕГРН нет информации о запрашиваемой недвижимости?

ЕГРН действует с 2017 года и включает данные, ранее составляющие ЕГРП. Получить интересующие вас сведения можно на следующие объекты:

- жилой фонд (после 1998 г.),

- нежилой фонд (после 1998 г.),

- гаражи и машино-места (после 2000 г.).

Регистрация прав, появившихся до 1998 г., производится по усмотрению правообладателей. Следовательно, реестр не располагает сведениями о каждом объекте на территории РФ.

Для чего мне может потребоваться оформление выписки из ЕГРН?

Выписку из ЕГРН о технических параметрах и правах на объект важно оформить при проведении сделок, предметом которых выступает недвижимость.

Другие цели её оформления:

- удостоверение права собственности (иного вещного права),

- уточнение параметров объекта,

- получение информации об обременениях и др.

Зачастую выписка из ЕГРН запрашивается банками для заключения договора кредитования.

Как подтвердить информацию, указанную в полученной выписке из ЕГРН?

Все данные, содержащиеся в выписке из ЕГРН, признаются достоверными и не требуют иного подтверждения или документального обоснования. Оспаривание внесенной информации происходит в суде путем подачи искового заявления.

Как оформить выписку из ЕГРН online?

Для получения простой или расширенной электронной выписки из ЕГРН в online режиме, рекомендуем воспользоваться сервисом «КТОТАМ.ПРО». Время оформления документа — 30 минут.

Сервис «КТОТАМ.ПРО» – это:

- достоверная информация о любом недвижимом имуществе,

- обслуживание физических и юридических лиц,

- возможность мгновенно распечатать выписку через личный кабинет пользователя,

- отсутствие бесконечных очередей и высокая скорость обслуживания.

Чтобы получить информацию по интересующему объекту недвижимости, достаточно указать адрес (регион, населенный пункт, улицу, дом и квартиру) или кадастровый номер. После активации личного кабинета пользователь сможет самостоятельно отслеживать статус заказа.

Внимание! Сервис предоставляет только официальные сведения из базы Росреестра.

Преимущества использования сервиса:

- мгновенная регистрация,

- доступная стоимость услуги (250 рублей),

- оперативное оформление выписки из ЕГРН,

- интуитивный интерфейс,

- sms-информирование,

- удобные способы оплаты.

Возникают сложности с использованием услуги или проведением оплаты? Обратитесь к опытным специалистам нашего сервиса и получите ответы на все интересующие вопросы.

Сервис «КТОТАМ.ПРО» — это возможность просто, легко и быстро получить электронную выписку из ЕГРН.

проект Кто Там 4.0 38212 5 Заказать выписку из ЕГРН

Заполняем новые разделы НДС-декларации

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 20 марта 2015 г.

Содержание журнала № 7 за 2015 г.Л.А. Елина, экономист-бухгалтер

Комментарий к разделам 8—12 новой формы декларации

Больше всего вопросов у бухгалтеров вызывает заполнение разделов 8—12. Именно в этих разделах при тестировании программ для сдачи НДС-декларации в инспекцию часто обнаруживались ошибки. Это заставило многих серьезно понервничать. Особенно много нестыковок было вначале — когда разработчики еще не отладили свое программное обеспечение. В более новых версиях программ ошибок встречается меньше. Так что прежде чем заполнять и отправлять НДС-декларацию в инспекцию по телекоммуникационным каналам связи, обновите «отчетную» программу.

В разделах 8—12 довольно много однотипных полей (001, 010 и др.). Подробно рассмотрим правила их заполнения на примере первого нового раздела — раздела 8. Но и об особенностях заполнения других разделов-новинок и приложений к ним также не забудем.

Раздел 8 «Сведения из книги покупок…»

В этом разделе надо заполнить два листа по каждому счету-фактуре, по которому в книге покупок заявлен НДС к вычету.

Раздел 8. Сведения из книги покупок об операциях, отражаемых за истекший налоговый период (1)

| Показатели | Код строки | Значения показателей |

| 1 | 2 | 3 |

| Признак актуальности ранее представленных сведений (2) | 001 | В первичной декларации в разделах 8—12 в строке 001 ставится прочерк. А в случае представления уточненной декларациипп. 45.2, 46.2, 47.2, 48.2, 49.2, 50.2, 51.2 Порядка, утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/558@ (далее — Порядок): <если>в ранее представленной декларации сведения по конкретному разделу отсутствовали, а в уточненной они есть, либо сведения были неверные или неполные — ставится «0» и далее заполняется сам раздел; <если>сведения раздела первичной декларации были правильные и не требуют изменений — ставится «1». При этом в других строках раздела (к примеру, в строках 005, 010—190 раздела 8) ставятся прочерки. Разделы 8—12 декларации могут состоять из нескольких листов. В таком случае значение в строке 001 указывается только на первом листе, в остальных листах ставится прочерк |

| Порядковый номер | 005 | Отражается порядковый номер записи из графы 1 книги покупок, в которой зарегистрирован счет-фактура |

| Код вида операции | 010 | В разделах 8—11 важно правильно проставлять коды операций. Причем желательно использовать не только ранее утвержденные кодыутв. Приказом ФНС от 14.02.2012 № ММВ-7-3/83, но и новые, рекомендованные налоговой службой в январеПисьмо ФНС от 22.01.2015 № ГД-4-3/794 |

…

| Общая сумма дохода | 020 | Внимательно переписывайте номера счетов-фактур, особенно если они содержат латинские буквы, дефисы и прочие символы. Правда, бывает невозможно угадать, из какого алфавита (русского или латинского) продавец проставил буквы в номере счета-фактуры. В таком случае лучше уточнить правильный номер у контрагента, чтобы ваши данные были идентичны |

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ Ольга Сергеевна Советник государственной гражданской службы РФ 2 класса

“Если продавец выставил счет-фактуру с номером, в котором есть префиксы (буквы и символы), он должен правильно перенести этот номер в книгу продаж, данные из которой будут отражены в разделе 9 декларации. А покупатель, получивший такой счет-фактуру, должен полностью перенести его номер в графу 3 книги покупок, из которой в автоматизированном режиме формируются данные раздела 8 декларации. В таком случае не возникнет сложностей при автоматизированной проверке записей из книги покупок покупателя и из книги продаж продавца”.

| Дата счета-фактуры продавца | 030 | |

| Номер исправления счета-фактуры продавца | 040 | |

| Дата исправления счета-фактуры продавца | 050 |

…

| ИНН/КПП продавца (1) | 130Проверьте ИНН и КПП контрагента через сервис «Проверка контрагента»Письмо ФНС от 27.11.2014 № ЕД-4-15/24519. Если обнаружите явные ошибки, лучше исправьте их. Особое внимание уделите ИНН, ведь КПП у организации может быть несколько. К примеру, в счете-фактуре, полученном от обособленного подразделения, должен быть указан КПП этого подразделения. Программа проверки может указать, что КПП неверный (если на сайте налоговой службы забит КПП только самой организации, а не ее подразделения). Однако из-за этого не должно быть сложностей с прохождением проверки НДС-декларации и ее приемом инспекцией |

|

| ИНН/КПП посредника (комиссионера, агента, экспедитора, застройщика) | 140Проверьте ИНН и КПП контрагента через сервис «Проверка контрагента»Письмо ФНС от 27.11.2014 № ЕД-4-15/24519. Если обнаружите явные ошибки, лучше исправьте их. Особое внимание уделите ИНН, ведь КПП у организации может быть несколько. К примеру, в счете-фактуре, полученном от обособленного подразделения, должен быть указан КПП этого подразделения. Программа проверки может указать, что КПП неверный (если на сайте налоговой службы забит КПП только самой организации, а не ее подразделения). Однако из-за этого не должно быть сложностей с прохождением проверки НДС-декларации и ее приемом инспекцией |

“Если счет-фактура выставлен обособленному подразделению покупателя, то в строке 6б счета-фактуры указывается КПП этого подразделения. Продавец переносит КПП в книгу продаж, так что затем КПП автоматически отражается и в строке 100 раздела 9 декларации по НДС. Когда счет-фактура выставляется обособленным подразделением продавца, то покупатель в графе 10 книги покупок проставляет КПП, который продавец указал в строке 2б счета-фактуры. И этот же код автоматически отражается в строке 130 раздела 8 декларации”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

На сайте ФНС в разделе «НДС 2015» налоговая служба разместила ответы на часто задаваемые вопросы. Один из таких вопросов — о проверке КПП при приеме декларации.

Ответ на него специалисты ФНС дали такой: «Несоответствие КПП в записях книг покупок и продаж при правильном сопоставлении других реквизитов записи не будет являться ошибкой».

Так что не стоит бояться, если сервис проверки контрагента на сайте ФНС выдает, что в КПП ваших контрагентов есть ошибки.

| Номер таможенной декларации | 150 |

…

| Код валюты по ОКВ | 160 | |

| Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая налог), в валюте счета-фактуры | 170Разницы в суммах одного и того же счета-фактуры у продавца и покупателя возможны. Причем не только из-за ошибок, но и, к примеру, из-за неполного принятия к вычету НДС покупателем по причине того, что товары используются как в облагаемой, так и в не облагаемой НДС деятельности. Или же в других ситуациях, когда покупатель заявил изначально лишь часть вычета, а остальное — позже | |

| Сумма налога по счету-фактуре, разница суммы налога по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | 180Разницы в суммах одного и того же счета-фактуры у продавца и покупателя возможны. Причем не только из-за ошибок, но и, к примеру, из-за неполного принятия к вычету НДС покупателем по причине того, что товары используются как в облагаемой, так и в не облагаемой НДС деятельности. Или же в других ситуациях, когда покупатель заявил изначально лишь часть вычета, а остальное — позже |

“Сумма налога, заявленная к вычету покупателем, не должна быть больше, чем сумма налога, отраженная продавцом по конкретному счету-фактуре. Если в соответствии с правилами гл. 21 НК РФ покупатель по одному счету-фактуре применяет вычеты в разных налоговых периодах, то один и тот же счет-фактуру надо регистрировать в книге покупок по мере возникновения права на вычеты (в соответствующих суммах)”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

| Сумма налога всего по книге покупок в рублях и копейках (2) | 190 | Здесь надо показать сумму НДС из строки «Всего» книги покупок. Эту строку надо заполнить только на последней странице раздела 8 декларации. На остальных страницах по строке 190 ставится прочеркп. 45.5 Порядка |

________________________

(1) Заполняется необходимое количество листов с указанным показателем.

(2) Указывается на последней странице, на остальных — ставится прочерк.

Приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок»

Приложение заполняется, к примеру, за квартал, за который уже подана первичная декларация, если в книге покупок обнаружена ошибка, влияющая на сумму НДС-вычетовп. 46 Порядка. Например, если ошибочно не зарегистрирован какой-либо из счетов-фактур либо в зарегистрированном счете-фактуре нашлись критические ошибки и запись в книге покупок нужно аннулировать.

Только не надо забывать, что с 2015 г. вычет входного НДС можно заявить в любом квартале в течение 3 лет после принятия на учет приобретенных товаров, работ, услуг или имущественных правп. 1.1 ст. 172 НК РФ. Так что можно обойтись без доплистов к книге продаж и без уточненки, зарегистрировав «забытый» счет-фактуру в более позднем квартале.

А если вы получили счет-фактуру от продавца после окончания квартала, в котором товары, работы, услуги приняты на учет, но до срока сдачи декларации за этот квартал, то у вас есть право заявить вычет по такому счету-фактуре в декларации за квартал принятия к учету товаров, работ или услугп. 1.1 ст. 172 НК РФ. В этом случае несмотря на то, что уточненную декларацию вы подавать не должны, пригодится приложение 1 к разделу 8. Ведь у вас будет дополнительный лист к книге покупок (если нет возможности внести обычную запись в книгу покупок прошедшего квартала). Как видим, не обязательно приложение 1 будет заполнено только в уточненной НДС-декларации.

Сведения из дополнительных листов книги покупок (1)

…

| Признак актуальности ранее представленных сведений (2) | 001 | |

| Итоговая сумма налога по книге покупок в рублях и копейках (2) | 005 | |

| Порядковый номер | 008 | |

| Код вида операции | 010 | |

| Номер счета-фактуры продавца | 020 |

…

| ИНН/КПП продавца (1) | 130 | |

| ИНН/КПП посредника (комиссионера, агента, экспедитора, застройщика) | 140 |

…

| Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая налог), в валюте счета-фактуры | 170Суммы в этих строках заполняются по тем же правилам, что и показатели граф 15—16 дополнительного листа книги покупокп. 46.5 Порядка. То есть если в доплисте регистрируется счет-фактура (корректировочный счет-фактура), запись по которому надо аннулировать, то суммы надо указать с отрицательным значением (со знаком минус)п. 5 Правил заполнения дополнительного листа книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137. А если в доплисте регистрируется счет-фактура, по которому заявляется вычет НДС, то суммы стоимости покупок и самого налога надо указывать с положительным значением | |

| Сумма налога по счету-фактуре, разница суммы налога по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | 180Суммы в этих строках заполняются по тем же правилам, что и показатели граф 15—16 дополнительного листа книги покупокп. 46.5 Порядка. То есть если в доплисте регистрируется счет-фактура (корректировочный счет-фактура), запись по которому надо аннулировать, то суммы надо указать с отрицательным значением (со знаком минус)п. 5 Правил заполнения дополнительного листа книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137. А если в доплисте регистрируется счет-фактура, по которому заявляется вычет НДС, то суммы стоимости покупок и самого налога надо указывать с положительным значением |

“Дополнительные листы к книге покупок или книге продаж можно заполнить, даже если не требуется аннулировать изначально отраженные в этих книгах записи. Поэтому если, к примеру, покупатель принял к учету товары 31.03.2015 (в I квартале 2015 г.), а получил счет-фактуру от продавца 20.04.2015 (во II квартале), то он вправе зарегистрировать этот счет-фактуру в книге покупок за I кварталп. 1.1 ст. 172 НК РФ. Если налогоплательщик уже успел направить декларацию за I квартал в налоговый орган, можно составить дополнительный лист к книге покупок за I квартал, представить уточненную декларацию за I квартал с заполненным приложением 1 к разделу 8. А можно пойти другим путем и зарегистрировать этот счет-фактуру в книге покупок II квартала — нарушений в этом случае не будет”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

| Сумма налога всего по Приложению 1 к разделу 8 в рублях и копейках (2) | 190 | Заполняется только на последней странице приложения 1 к разделу 8 декларациип. 46.6 Порядка. В ней надо отразить сумму налога, указываемую по строке «Всего» дополнительного листа книги покупок |

________________________

(1) Заполняется необходимое количество листов с указанным показателем.

(2) Указывается на последней странице, на остальных — ставится прочерк.

Раздел 9 «Сведения из книги продаж…»

В разделе 9 надо заполнить два листа по каждому выставленному счету-фактуре, а сведения брать из граф 1—19 книги продаж.

Раздел 9 также включает в себя приложение 1 «Сведения из дополнительных листов книги продаж», в котором надо указывать данные из этих доплистов. Принцип заполнения приложения 1 к разделу 9 такой же, как и приложения 1 к разделу 8.

Как видим, приложения к разделам 8 и 9 заполняются при обнаружении ошибок. Однако форма и порядок заполнения новой декларации предусматривают и возможность заполнения уточненных разделов 8 и 9 без заполнения приложений к ним. Что и в каком случае заполнять, нам пояснили специалисты налоговой службы.

“Если после представления декларации по НДС в налоговый орган обнаружены ошибки в книге покупок или книге продаж, необходимо представить уточненную декларацию с внесенными в нее изменениями, в частности в разделы 8 и 9. Для исправления таких ошибок используются дополнительные листы книги покупок и книги продаж и, соответственно, автоматически заполняемые в уточненной декларации приложения 1 к разделам 8 и 9.

При этом в разделе 8 (разделе 9) в строке 001 «Признак актуальности ранее представленных сведений» надо проставить «1» и далее заполнять этот раздел не нужно. Этот код «1» в строке 001 означает, что ранее представленные в разделе 8 (разделе 9) сведения актуальны, достоверны и в уточненной декларации не изменяются. Однако если допущенные ошибки, которые плательщик НДС желает исправить, не влияют на сумму налога, то у него есть выбор:

- <или>можно подать уточненную декларацию с исправленным разделом 8 или 9. Но имейте в виду, что в уточненной декларации раздел 8 (раздел 9) должен быть полностью заполнен — в нем должны быть отражены абсолютно все операции, а не только те, по которым вносятся исправления. В таком случае в поле 001 проставляется код «0». Этот вариант исправления удобен, если операций, отраженных в разделе 8 или 9, немного;

- <или>можно заполнить дополнительный лист книги покупок и книги продаж, и, соответственно, автоматически заполнится приложение 1 к разделу 8 (разделу 9). Этот вариант проще, если в первоначальной декларации было отражено большое количество операций.

Так что ошибки в разделе 8 (9) декларации по НДС исправляются при подаче уточненной декларации либо в приложении 1 к разделу 8 (разделу 9), либо путем уточнения этих разделов. Не требуется при исправлении одной и той же ошибки одновременно вносить изменения в сам раздел 8 или 9 и заполнять приложение к нему”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

В разделе 9 и приложении к нему надо указывать ИНН и КПП контрагента (покупателя). Однако если покупатели — физические лица, в счете-фактуре (сводном или индивидуальном) могут ставиться прочерки вместо ИНН и КПП. И это не ошибка — счета-фактуры им вообще могут не выставлятьсяподп. 1 п. 3 ст. 169 НК РФ. А в книге продаж можно отразить данные ленты ККТ (если были продажи через кассу) или какого-либо сводного регистра. К примеру, данные справки бухгалтера или обобщенного счета-фактурыПисьмо ФНС от 27.01.2015 № ЕД-4-15/1066@.

“Отсутствие в данных о счетах-фактурах ИНН и КПП покупателей при бесплатной раздаче рекламных товаров или при продажах физическим лицам не является ошибкой”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

Итак, в разделе 9 поставщик должен указать все выставленные за квартал счета-фактуры. По этим данным налоговая служба сможет затем проверить правомерность вычетов входного НДС у покупателей. В идеале в информационной системе налоговой службы ежеквартально должна проводиться перекрестная сверка всех счетов-фактур между продавцами и покупателями.

Если все сходится, вычету НДС у покупателя ничего не грозит. Однако если контрагент не будет найден или обнаружатся серьезные разногласия по суммам, номерам счетов-фактур и другим реквизитам, то налоговая служба может направить покупателю требование о представлении пояснений. В таком случае в течение 6 рабочих дней он обязан направить в ответ квитанцию о приеме требованияп. 5.1 ст. 23 НК РФ. Иначе инспекция может заблокировать банковские счета покупателя. В течение следующих 5 рабочих дней надо ответить на требование по существу — либо представив уточненную декларацию, либо дав необходимые поясненияп. 3 ст. 88 НК РФ.

Если покупатель подтвердит обоснованность своего вычета (у него есть счет-фактура и все документы для вычета), но в декларации поставщик «забыл» про эту отгрузку, у инспекторов могут возникнуть претензии к поставщику — получается, что он занизил базу по НДС.

«Посреднические» разделы 10 и 11

Разделы 10 и 11 надо заполнять в случае выставления/получения счетов-фактур в рамках деятельности в интересах другого лицапп. 49, 50 Порядка:

- на основе договоров комиссии, агентских договоров;

- на основе договоров транспортной экспедиции (если по таким договорам в составе доходов, облагаемых налогом на прибыль и иным «доходным» налогом, учитываются лишь доходы в виде вознаграждения);

- при выполнении функций застройщика.

Но делать это нужно при условии, что организации или ИП, заполняющие декларацию, сами:

- <или>являются плательщиками НДС;

- <или>освобождены от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой НДС, но при этом они являются налоговыми агентами;

- <или>выступают налоговыми агентами и при этом не являются плательщиками НДС.

Как видим, в списке нет лиц, не считающихся плательщиками этого налога (если только они не налоговые агенты). Получается, что спецрежимникам-посредникам заполнять эти разделы вовсе не нужно. Ведь по правилам НК они должны вести журнал учета счетов-фактур и представлять в инспекцию сведения из него (а не сдавать декларацию)п. 3.1 ст. 169, п. 5.2 ст. 174 НК РФ.

“Лица, не являющиеся плательщиками НДС, и лица, освобожденные от исполнения обязанностей плательщика по ст. 145 НК РФ, не признаваемые налоговыми агентами, в случае выставления или получения счетов-фактур в рамках посреднической деятельности от своего имени (или на основе договоров транспортной экспедиции и при выполнении функций застройщика) должны представить в налоговый орган журнал учета полученных и выставленных счетов-фактур в электронной форме по телекоммуникационным каналам связи не позднее 20-го числа месяца, следующего за истекшим кварталомп. 5.2 ст. 174 НК РФ. Делать это нужно начиная с отчетности за I квартал 2015 г. Журнал учета представляется в налоговый орган в рамках документооборота по представлению отдельных документов в налоговые органы (12 ДО)утв. Приказом ФНС от 09.11.2010 № ММВ-7-6/535@ с описью документовутв. Приказом ФНС от 29.06.2012 № ММВ-7-6/465@”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

Как видим, посредникам-спецрежимникам очень важно определиться с тем, что они должны сдавать — НДС-декларацию или журнал учета счетов-фактур, поскольку и виды представляемых данных, и сроки их подачи разные.

Раздел 10 «Сведения из журнала учета выставленных счетов-фактур…» надо заполнять, если компания перевыставляет счета-фактуры как посредник. К примеру, если комиссионер реализует товары, в разделе 10 нужно отразить счет-фактуру, выставленный покупателю. А счет-фактуру на стоимость этих товаров, полученный от комитента, надо отразить в разделе 11 «Сведения из журнала учета полученных счетов-фактур…».

Напомним, что в журнале надо регистрировать только «транзитные» счета-фактуры, полученные (выставленные, перевыставленные) в связи с деятельностью посредника, застройщика или экспедитора. Счета-фактуры, выставленные такими организациями — плательщиками НДС на суммы своего вознаграждения, в журнале учета выставленных счетов-фактур регистрировать не нужно, только в книге продажп. 3.1 ст. 169 НК РФ. Соответственно, эти счета-фактуры будут отражены в разделе 9, а не в разделе 10 декларации.

Раздел 12 — для неплательщиков, выставивших счета-фактуры с НДС

- <или>освобожден от исполнения обязанностей плательщика НДС по ст. 145 НК РФ;

- <или>отгрузил товары (выполнил работы, оказал услуги), операции по реализации которых не подлежат обложению НДС;

- <или>не является плательщиком НДС.

В этом разделе надо отразить информацию по каждому выставленному счету-фактуре — номер, дату, ИНН и КПП покупателя, код валюты, стоимость товаров и сумму налога. На основе этих сведений инспекция может сравнить заявленные вычеты в декларации у покупателя со сведениями, указанными в разделе 12. Ведь поскольку НДС по выставленному счету-фактуре перечисляется в бюджет, покупатель может принять к вычету предъявленный ему налогПисьмо ФНС от 18.12.2014 № ГД-4-3/26274.

***

Как видим, теперь в НДС-декларацию переносятся не обобщенные суммы начислений налога и заявляемых вычетов, а вполне конкретные по каждой отгрузке или покупке. Поскольку увеличился массив указываемых в НДС-декларации данных, вырастет и количество ошибок и нестыковок. Учитывая колоссальный объем информации, которым будут располагать налоговики, можно прогнозировать, что отказов в вычете НДС станет больше. Так что на будущее тщательно проверяйте своих поставщиков.

Однако для того чтобы успешно представить декларацию в инспекцию, важно:

- сдать ее по установленным форме и формату;

- следить за правильностью указания собственных данных (ИНН, КПП и других реквизитов).

Все иные ошибки, недочеты и нестыковки (в том числе если декларация не проходит проверку на контрольные соотношения) инспекция будет выяснять уже в рамках камеральной проверки принятой декларации.

На всякий случай почаще проверяйте почту, приходящую по ТКС из налоговой инспекции. Будьте готовы вовремя представить пояснения, если у вас их затребуют.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Налоговые изменения»:

2020 г.

- Торговый сбор в Москве: что нового, № 2 Важные НДФЛ-поправки для граждан, № 2

- НДФЛ-поправки для организаций с ОП, № 1 «Прибыльные» изменения — 2020, № 1 Точечные поправки для УСН, № 1

Новая декларация по НДС: чем отличается от прежней и как ее заполнить

Порядок заполнения декларации

Новая декларация, утв. Приказом № 558, как уже было отмечено, включает в себя титульный лист, традиционные разделы (1 – 7), а также новые разделы (8 – 12).

В новой декларации, как и в предыдущей, титульный лист и раздел 1 представляются всеми налогоплательщиками (налоговыми агентами), а разделы 2 – 7, приложение к разделу 3, а также новые разделы 8 – 12 и приложения к разделам 8 и 9 включаются в состав декларации только при осуществлении соответствующих операций.

Общие требования к порядку заполнения декларации не изменились.

Раздел 1

Раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика» сохранил прежнее назначение и прежнюю структуру, а привычные строки с 010 по 050 имеют те же названия. Исключение – строка 010, теперь она именуется не «Код по ОКАТО», а «Код по ОКТМО».

И еще одно уточнение. Поскольку далее в расчетных разделах 3 – 6 декларации произошли небольшие изменения в нумерации и значении строк, соответствующие подвижки отражены и в указании на то, какие именно строки и каких разделов используются для формирования итоговых показателей по сумме налога, подлежащей уплате в бюджет (строка 040), и сумме налога, исчисленной к возмещению из бюджета (строка 050).

Помимо этого, в разделе появились новые строки для отражения сведений о договоре инвестиционного товарищества: регистрационный номер (строка 060), дата начала действия (строка 070) и дата окончания действия (строка 080). Строки 060 – 080 заполняются только в том случае, если в титульном листе по реквизиту «по месту нахождения (учета)» указан код 227, соответствующий значению «по месту постановки на учет участника договора инвестиционного товарищества – управляющего товарища, ответственного за ведение налогового учета». В остальных случаях по этим строкам проставляются прочерки.

Раздел 2

Раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента» и порядок его заполнения не изменились.

Раздел 3

Структура основного раздела налоговой декларации полностью сохранена. Из новой формы раздела 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 — 4 статьи 164 Налогового кодекса Российской Федерации» декларации исключено указание в качестве самостоятельного объекта налогообложения сумм, связанных с расчетами по оплате налогооблагаемых товаров (работ, услуг), отражаемых ранее в пункте 5 по строке 080. Теперь такие суммы включаются в общий объем реализации, т. е. отражаются в пункте 1 по строкам 030 или 040 соответственно.

В результате такого изменения суммы налога, подлежащие восстановлению, переместились из пункта 6 (строка 090) и подпунктов 6.1 (строка 100) и 6.2 (строка 110) старой декларации в пункт 5 (строка 080) и подпункты 5.1 (строка 090) и 5.2 (строка 100) новой. Причем эти подпункты поменяли местами: теперь в начале указываются суммы, восстановленные в соответствии с требованиями подпункта 3 пункта 3 статьи 170 НК РФ, а уже потом – по операциям, облагаемым по ставке 0 процентов.