Форма 6-НДФЛ была создана налоговыми органами для того, чтобы производить усиленный контроль за расчетом и перечислением налогов на доходы физических лиц. Налогообложению данного типа подлежит вся прибыль, полученная физическим лицом, в число которой входит также и выходное пособие. Причем выходное пособие в 6-НДФЛ учитывается наряду с другими выплатами, сопровождающими процесс увольнения сотрудника.

Содержание

- Особенности процесса увольнения

- Начисление выходного пособия

- Примечательные моменты

- НДФЛ при увольнении: когда платить

- Что придется заплатить

- Налогообложение «увольнительных» денег

- Подведем итоги

- Образец платежки по налогу на доходы физлиц

- Принципы включения информации в РСВ

- Попадают ли в раздел 3 РСВ уволенные и чем они выделяются?

- Новые записи:

Особенности процесса увольнения

Наибольшее количество вопросов у работодателей возникает в связи с увольнением сотрудников и обложением налогом их доходов, ведь даты расчета, а также исчисления этих налогов не совпадают с теми, в которые происходит отчисление из сотрудников работающих.

По законодательству перечисление сотруднику, который уволен или подлежит увольнению, всех полагающихся выплат происходит в тот день, когда зарегистрировано увольнение. Если же не появляется возможности осуществить расчет именно в этот день, то можно произвести его на следующий после увольнения, что является крайним сроком осуществления расчета между работником и работодателем.

В таком случае:

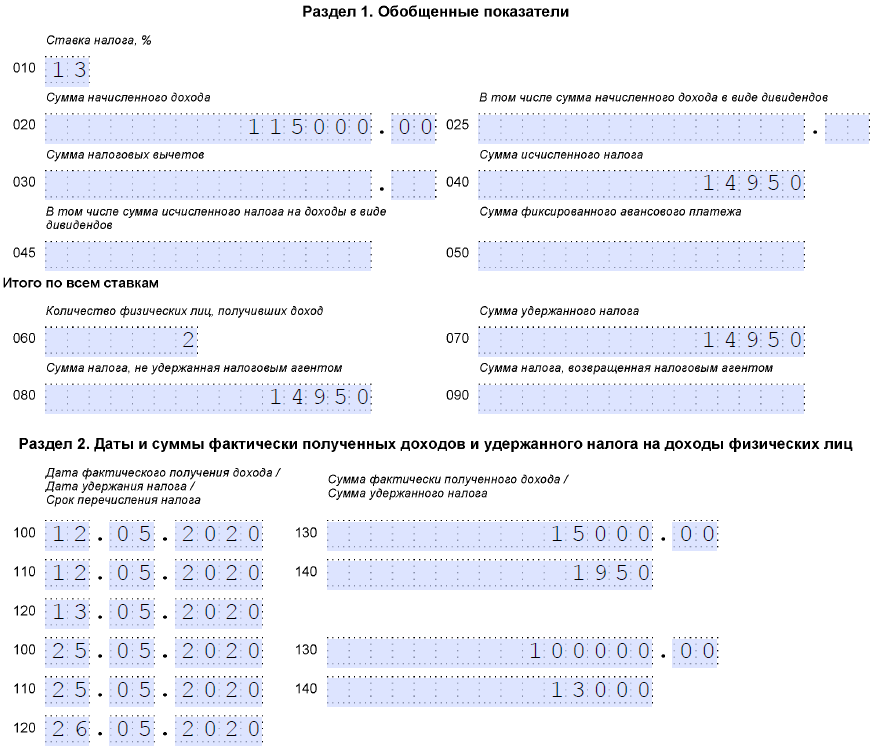

- Строкой 100 отображается день, в который произошло увольнение и, соответственно, получение материального дохода.

- Строкой 110 отражают дату, когда состоялись полностью все расчеты.

- Строкой 120 указывают дату отправки суммы налога. Обычно это день, который следует за датой, указанной в строке 110. Если следующий день выходной, то указывают ближайший будущий рабочий день.

В соответствии с законодательством, в числе других выплат, сопровождающих увольнение, выходное пособие в 6-НДФЛ также указывается в случае превышения им определенного лимита.

Так, например, работник решил уволиться с 30.08. При этом 29.08 — его последний выход на работу, и работодатель решил произвести расчет именно сегодня. Получается, дата состоявшегося увольнения и получения зарплаты сходятся и указываются в строке 100 во 2-м разделе 6-НДФЛ. Расчеты по законной зарплате и компенсация по неиспользованному отпуску состоялись одновременно, а значит, в строке 110 также указывают 29.08. А предполагаемая дата перечисления налога будет 30.08.

Короткое видео про выходное пособие в отчете 6-НДФЛ:

Начисление выходного пособия

Когда ситуация складывается таким образом, что сотрудник подлежит увольнению по согласию сторон, то законопослушные работодатели должны выплатить ему денежное выходное пособие. Если сумма начислений по выходному пособию не превышает суммы трех заработных плат, то ее можно не указывать в 6-НДФЛ. Это из-за того, что выходное пособие, не превышающее указанный лимит, не облагается налогом на доходы физических лиц. В случае же, если его размер превышает указанный выше показатель, то налог будет начисляться и отображаться в 6-НДФЛ.

Свое отображение в отчетности эта сумма находит в строках 020 и 130, а дата получения на руки и вычета налога из дохода будут совпадать и придутся на дату выдачи средств уволенному рабочему, например, в завершающий его рабочий день.

Когда же размер выплаченного выходного пособия превышает указанную лимитированную сумму, то облагается налогом не вся сумма, а только разница между той, которая была выплачена, и суммой трехкратной средней заработной платы.

Например, средняя заработная плата сотрудника, которого предстоит уволить, равна 20 тыс. рублей. Увольнение состоится по согласию сторон, и работодатель готов выплатить выходное пособие в размере 70 000 рублей, из каких-то своих соображений превышая трехкратную заработную плату. Причем расчет будет произведен 3.03, а налог перечислен 4.03. Теперь сотрудник, который увольняется, должен уплатить налог на доходы физических лиц из разницы этих сумм, а налоговой базой выступит сама разница.

- 70 000-60 000=10 000

- 10 000*13%=1 300

Сумма налога из выходного пособия составляет 1 300 рублей.

В такой ситуации выходное пособие в 6-НДФЛ будет отображаться так:

- Строки 100 и 110 – 3.03.ХХ

- Строка 120 – 4.03

- Строка 130 – (разница сумм) 10 000

- Строка 140 – (сумма налога)1 300

Примечательные моменты

Если сотрудник собрался увольняться в конце месяца, то работодатель может принять решение рассчитаться с ним в течение последнего месяца, когда он еще работает, до даты увольнения, например, оплатить сумму компенсации неиспользованного работником отпуска или же выдать определенное выходное пособие. Но согласно законодательству, расчет с рабочим должен состояться непосредственно в день увольнения. Как же в таком случае показать данный расчет в 6-НДФЛ?

В строке 100 надо указать последний день пребывания на работе, а в строке 110 – непосредственно дату получения финансовых средств. Хоть событие строки 110 и будет числиться как произошедшее раньше даты в 100 строке, но это никоим образом не противоречит требованиям закона и никак не повлияет на исход камеральной проверки. То есть у налоговиков не возникнет вопросов по данному поводу.

Пример. В случае, если до увольнения сотрудника работодатель решил выплатить ему выходное пособие, в 6-НДФЛ эта сумма отобразится в отдельном блоке по отношению к зарплате, так как хоть эти суммы и выплачены одновременно, но не являются одним и тем же.

Итак, подводя итоги, можно прийти к выводу, что выходное пособие, выплаченное в размере трех заработных плат, не облагается подоходным налогом государству, а значит, в форме 6-НДФЛ может не учитываться вовсе. Подлежит учету только разница сумм, когда это пособие превышает лимит.

Как известно, при увольнении работнику полагается компенсация за неиспользованный отпуск. Она рассчитывается исходя из среднего заработка сотрудника за последние 12 календарных месяцев. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно) (ст. 139 ТК РФ, п. 4 Положения об особенностях порядка исчисления средней заработной платы, утв. Правительством РФ от 24.12.07 № 922). А нужно ли включать месяц увольнения в расчет среднего заработка? Ответ на этот вопрос зависит от того, на какой день приходится последний календарный день месяца — рабочий или выходной.

Предположим, работник увольняется в последний календарный день месяца, который является рабочим днем (например, так было 30 июня этого года). Поскольку день увольнения является последним рабочим днем сотрудника (ст. 184 ТК РФ), получается, что он отработал весь июнь. Таким образом, нет никаких оснований не учитывать зарплату за этот месяц при расчете суммы компенсации.

Если же сотрудник увольняется в последний рабочий, но не календарный день месяца (например, так было 30 июля этого года), то, как пояснили сотрудники Роструда, этот месяц включать в расчетный период нельзя. Ведь до конца месяца остается еще один день (суббота 31 июля), а значит, календарный месяц отработан не полностью.

НДФЛ при увольнении: когда платить

Сразу определим последние сроки расчетов с бюджетом.

НДФЛ при увольнении, срок перечисления регламентирован в Налоговом кодексе, а именно в п. 6 ст. 226. Так, работодатель обязан перечислить налог не позднее дня, следующего за днем, в котором были произведены выплаты. Следовательно, налог с окончательного расчета должен быть перечислен в ФНС не позднее дня, следующего за днем расторжения трудового договора.

Если дата уплаты НДФЛ при увольнении выпадает на выходной или праздничный, то допустимо перечислить бюджетный фискальный платеж в первые рабочие сутки. Однако налоговики настоятельно рекомендуют осуществлять расчеты с бюджетом одновременно, то есть в день осуществления выплат работникам.

Теперь подробнее разберем порядок налогообложения выплат, начисленных при расторжении трудового договора.

Что придется заплатить

По трудовому законодательству работодатель обязан выплатить увольняющемуся специалисту следующие деньги:

- Провести окончательный расчет по заработной плате за фактически отработанное время. Причем начислить придется не только должностной оклад, но и все стимулирующие и компенсационные выплаты, которые закреплены в положении об оплате труда.

- Исчислить компенсацию при увольнении (код дохода НДФЛ 2020 — «2013»). Размер компенсации зависит от количества неиспользованных дней отпуска. Подробнее о том, как рассчитывать компенсацию, читайте в статье «Компенсация за неиспользованный отпуск в 2020 году».

- Рассчитать сумму выходного пособия, если такое обязательство закреплено в положении по оплате труда или же предусмотрено трудовым законодательством. Например, выходное пособие при сокращении.

- Проконтролировать наличие задолженностей по расчетам с подотчетными лицами и командировочным, провести передачу ценностей, если бывший сотрудник являлся материально ответственным лицом. Проконтролировать иные долги.

ВАЖНО! Все деньги, которые причитаются увольняющемуся специалисту, работодатель обязан выплатить в день расторжения трудового договора. За нарушение предусмотрена административная ответственность. Срок перечисления НДФЛ при увольнении сотрудника 2017-2018 зависит от даты расторжения трудового договора.

Теперь рассмотрим, с каких выплат следует исчислять подоходный налог, а с каких удержание не производится.

Налогообложение «увольнительных» денег

Вопрос налогообложения окончательного расчета по заработной плате не возникает. Всю зарплату, которая положена специалисту за фактически отработанное время, следует обложить подоходным налогом. Отметим, что если сотруднику положены налоговые вычеты, то их применяйте в общем порядке.

Исчисленная компенсация отпуска при увольнении облагается НДФЛ так же, как и обычный отпуск и заработная плата. К компенсационным деньгам применяется ставка 13 %, при наличии права на налоговый вычет налогооблагаемая сумма уменьшается на сумму вычета в общем порядке.

Если специалисту положены выходные пособия, то от вида и размера выплаты зависит и порядок налогообложения. Например, пособие при сокращении штата или ликвидации компании не облагается подоходным налогом, а если сотруднику выплатят премию в качестве выходного пособия, то ее придется обложить подоходным налогом. Все правила налогообложения данного вида выплат в отдельном материале «Облагается ли выходное пособие налогом на доходы физлиц».

Командировочные расходы не должны облагаться подоходным налогом, если размер суточных не превышает лимит, установленный в 217 статье НК РФ. Так, если суточные больше 700 рублей в день на поездки по России, и 2500 рублей — по выездам за рубеж, то с суммы превышения исчислите вычеты в общем порядке. В таком случае оплата НДФЛ при увольнении (сроки) не отличается от общеустановленных.

Подведем итоги

Заработная плата, некоторые виды выходных пособий, а также компенсация при увольнении облагается НДФЛ в общем порядке. Налоговые вычеты применяются в соответствии с НК РФ. Для увольнительных выплат исключений не предусмотрено.

Последний срок уплаты НДФЛ при увольнении — день, следующий за днем перечисления окончательных расчетных выплат, то есть день, следующий за датой расторжения трудового соглашения. Если эта дата выпадает на выходной или праздник, то завершите расчет в первые трудовые сутки (п. 6-7 ст. 6.1 НК РФ).

Образец платежки по налогу на доходы физлиц

Подробную инструкцию вы найдете в статье о том, как правильно заполнить платежку НДФЛ. Там же можно скачать бланк 2020 года.

Принципы включения информации в РСВ

РСВ — это отчет, при создании которого были сохранены основные принципы формирования отчетности, подававшейся ранее во внебюджетные фонды.

Один из этих принципов — наличие того периода (НК РФ называет его расчетным — п. 1 ст. 423), на протяжении которого данные в промежуточную отчетность заносятся нарастающими суммами. Он равен году. Отчетные периоды в нем возникают ежеквартально и имеют каждый свою протяженность, отсчитываемую от начала года.

При этом действует и правило более детального отражения информации, относящейся к последнему кварталу периода отчета, из-за чего РСВ иногда называют отчетом за соответствующий квартал. Относится это правило и к разделу 3 РСВ, показывающему данные о выплаченных физлицу доходах и начисленных на них взносах на ОПС (подраздел 3.2) применительно к месяцам лишь последнего из кварталов периода отчета (п. 20.1 приложения № 2 к приказу ФНС от 18.09.2019 № ММВ-7-11/470@).

Не забудьте в день увольнения на руки работнику выдать персонифицированные сведения о его стаже и взносах. Эти документы лучше подготовить с учетом разъяснений ПФР. Получите пробный бесплатный доступ к КонсультантПлюс и оформите бумаги с учетом требований ведомства.

Образец оформления РСВ смотрите .

ВАЖНО! С отчета за 1-й квартал 2020 года РСВ сдается по новой форме (приказ ФНС от 18.09.2019 № ММВ-7-11/470@).

Попадают ли в раздел 3 РСВ уволенные и чем они выделяются?

В силу действия единого правила показа в течение расчетного периода данных, сформированных нарастающими суммами, в РСВ попадают и уволенные сотрудники. Информацию о них придется отражать в каждом из отчетов, сформированных за соответствующий период года, в котором работник уволился.

Данные об уволившихся попадут:

- в подраздел 1.1 приложения 1 к разделу 1 включенными в цифры по строкам с названием «Всего с начала расчетного периода»;

- раздел 3 в качестве персональных данных.

Однако поскольку начислений сотрудникам после их увольнения нет, подраздел 3.2 по ним не заполняют (п. 20.2 приложения 2 к приказу ФНС от 18.09.2019 № ММВ-7-11/470@). Нужно ли включать персональные сведения об уволенном сотруднике в подраздел 3.1, если начислений в пользу уволенного работника в отчетном квартале не было?

Но в письме ФНС от 05.12.2018 №БС-4-11/23628@ пояснила, что в раздел 3 нужно включать сведения о сотрудниках, в т.ч. и уволенных, только при условии, что им в отчетном периоде выплачивалось вознаграждение. Например, если сотрудник был уволен в марте, а премия по итогам 1 квартала была начислена в апреле и выплачена уже уволенному работнику во 2-м квартале, то сведения об этом уволенном нужно включить в расчет за полугодие. Если же сотрудник рассчитался в марте, то сведения о нем включаются только в отчет за 1 квартал.

Пример заполнения расчета по страховым взносам привели эксперты КонсультантПлюс. Получите пробный доступ к системе и приступайте к изучению материала бесплатно.

О том, что входит в состав таких сведений, читайте в статье «Заполнение раздела 3 расчета по страховым взносам».

В РСВ — отчет, составляемый нарастающими в течение года цифрами, — данные об уволенных сотрудниках должны включаться, пока год их увольнения не завершится. С учетом относящихся к уволенным сведений будут заполняться подраздел 1.1 приложения 1 к разделу 1 и раздел 3 отчета. Подраздел 3.2 при показе персональных сведений в этом случае не заполняется.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.