В статье разберем: как рассчитывается продолжительность операционного цикла в финансовом анализе предприятия и выделим ключевые отличия от финансового и производственного цикла. Данный показатель может быть рассчитан как для существующей компании, так и в бизнес-плане стартапа.

Содержание

- Продолжительность операционного цикла

- Формула расчета продолжительности операционного цикла

- Взаимосвязь операционного цикла с производственным и финансовым циклом

- Анализ продолжительности операционного цикла

- Операционный и финансовый циклы компании

- Модель управления финансовой устойчивостью

- Определение

- Формула

- График

- Отрицательный финансовый цикл

- Пример расчета

- Новые записи:

Продолжительность операционного цикла

Продолжительность операционного цикла – период времени от момента покупки сырья и материалов до оплаты произведенной продукции. Другими словами длительность операционного цикла отражает оборачиваемость оборотных активов предприятия и показывает количество дней необходимое для трансформации сырья и материалов в денежные средства.

Формула расчета продолжительности операционного цикла

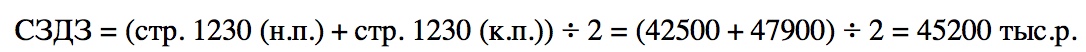

Для оценки времени одного оборота сырья и материалов необходимо сложить периоды оборота дебиторской задолженности и запасов. Формула расчета имеет следующий вид:

где:

Tоц – продолжительность операционного цикла (в днях);

Тодз – период оборота дебиторской задолженности (в днях);

Тоз – период оборота запасов и затрат;

Кодз – коэффициент оборачиваемости дебиторской задолженности предприятия;

Коз – коэффициент оборачиваемости запасов и затрат.

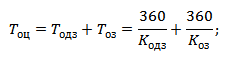

Коэффициент оборачиваемости дебиторской задолженности рассчитывается как отношение выручки от реализации продукции к объему дебиторской задолженности:

Коэффициент оборачиваемости запасов и затрат определяется как отношение выручки от реализации продукции к размеру запасов и затрат предприятия:

Взаимосвязь операционного цикла с производственным и финансовым циклом

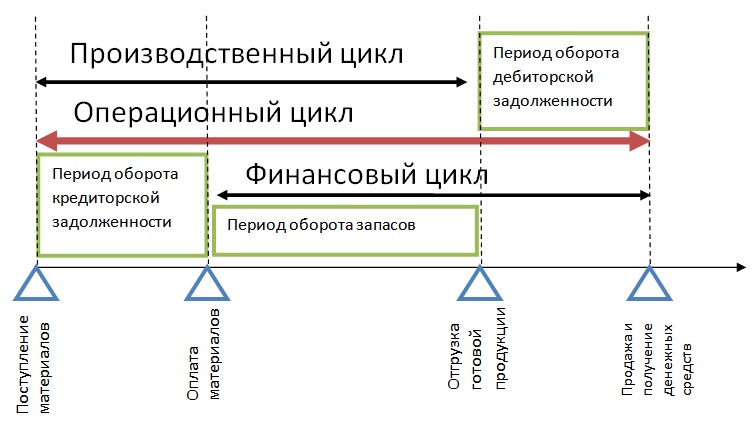

Весь операционный цикл производства продукции состоит из двух циклов: производственного и финансового. Каждый из них отражает различные аспекты управления денежными средствами и производством.

Производственный цикл – период времени преобразования сырья и материалов в готовую продукцию. Более подробно про финансовый цикл предприятия читайте в статье ⇒ «Продолжительность производственного цикла».

Финансовый цикл – период времени от оттока денежных средств на оплату сырья и материалов и до получения денежных средств от реализации готовой продукции. Более подробно про финансовый цикл предприятия читайте в статье ⇒ «Продолжительность финансового цикла».

На рисунке ниже показана взаимосвязь между операционным, производственным и финансовым циклом.

Анализ продолжительности операционного цикла

Для оценки финансового состояния предприятия необходимо оценить тенденцию изменения операционного цикла за несколько лет. В таблице ниже показан данный анализ.

|

Динамика показателя |

Анализ финансового состояния предприятия |

|

Tоц ↗ |

Увеличение длительности операционного цикла приводит к снижению эффективности управления дебиторской задолженностью и запасами предприятия, что приводит к ухудшению финансового состояния предприятия. |

|

Tоц ↘ |

Уменьшение длительности операционного цикла увеличивает активность и интенсивность использования дебиторской задолженности и запасов, это является индикатором роста эффективности управления и улучшения финансового состояния предприятия |

Резюме

Управление операционным циклом является важным критерием долгосрочного устойчивого развития компании. Задачей менеджмента является уменьшение как производственного и финансового цикла, что позволит увеличить оборачиваемость и эффективность управления оборотными активами и бизнес процессами предприятия.

к.э.н. Жданов Иван Юрьевич

Святослав Бирюлин, генеральный директор Sapiens Consulting, объясняет, почему в бизнесе нередко возникает ситуация, когда прибыль есть, а денег нет. Вы узнаете, как этого избежать и причем тут финансовый цикл.

Как-то утром 2010 года, подъезжая к офису, я увидел у проходной столпившихся сотрудников нашего арендатора. Они молча стояли под дождем и ждали своего работодателя, чтобы получить зарплату или хотя бы трудовые книжки. Трудовые книжки позже нашлись в распахнутом сейфе, а вот денег сотрудники так и не увидели. При этом накануне собственник компании хвастал мне, что получил хорошую прибыль.

Прибыль есть, а денег нет

Понятие «прибыль» в смысле «доходы минус расходы» понятно нам интуитивно, даже если мы не занимаемся бизнесом. Такое понимание приводит к ложному представлению о том, что большая прибыль – обязательно хорошо.

Возьмем наш пример. Согласно управленческому учету компания нашего арендатора до последней минуты была прибыльной – в том смысле, что начисленные доходы превышали начисленные расходы. Такую прибыль журналисты часто называют «бумажной», так как на бумаге она есть, а фактически у предприятия нет денег, чтобы рассчитаться с сотрудниками, поставщиками и арендодателями. Где же деньги? А деньги заморожены в складских запасах и дебиторской задолженности.

Склад сырья у нашего арендатора равнялся четырехмесячному обороту компании, хотя все поставщики находились в радиусе 100 километров, и экономического смысла в таких запасах не было. Дилеры расплачивались за продукцию весьма скверно, но ради роста выручки компания им это прощала. Кроме того, компания активно работала с госзаказами. А государственные заказчики, как известно, в вопросах своевременной оплаты не слишком щепетильны. Все это и привело к тому, что собственник сбежал, а работники остались без зарплаты.

Что такое финансовый цикл и зачем им управлять

Круговорот денег в бизнесе, которые заходят в компанию (от клиентов, акционеров или банков), идут на оплату сырья, превращаются в товар, уходят покупателям в виде товара и вновь возвращаются в бизнес – это и есть финансовый цикл. Им необходимо управлять, чтобы не оказаться в ситуации кассового разрыва, когда независимо от того, что у вас написано в строке «прибыль», вам нечем платить по счетам.

В кризисные времена деньги важнее прибыли. Если вы убыточны «на бумаге», но на счетах у вас есть деньги, у вас есть шанс на выживание. А вот если у вас есть «бумажная» прибыль, а на счетах пусто, вам придется думать, чем бы еще заняться в будущем, когда вы решите все проблемы с кредиторами.

Кроме того, грамотное управление финансовым циклом помогает повысить прибыль. Рассмотрим реальный пример.

Производственная компания со среднемесячной выручкой в 15 миллионов рублей и с чистой прибылью 600 000 в месяц держала на складе трехмесячный запас сырья. Валовая прибыль (продажи минус сырье) составляла 40%, и таким образом на складе всегда «валялись» 27 миллионов рублей (15 млн руб. 60% 3 месяца). При этом компания обслуживала банковский кредит в размере 7 миллионов рублей по ставке 15% годовых, платя за него, таким образом, 1 млн 50 тыс. в год живых денег. Мы провели анализ, который показал, что запас можно сократить до 2 месяцев, то есть на 9 миллионов рублей. Эти деньги были запущены в оборот. Компания отказалась от кредита и в результате увеличила свою годовую прибыль на 1 млн 50 тыс. рублей или на 14,5%, а также избавилась от постоянных сложностей, с которыми связано получение и продление кредитов.

Как управлять финансовым циклом грамотно

Наймите финансиста

За деньги во многих компаниях до сих пор отвечают бухгалтера, а для них важнее, чтобы дебет сошелся с кредитом, и чтобы у налоговой не было претензий. Наймите грамотного финансиста и наделите его полномочиями разрабатывать нормативы по запасам, дебиторской задолженности (ДЗ), кредиторской задолженности (КЗ) и т. д.

Мотивируйте сотрудников соблюдать нормативы, разработанные финансистом

Во многих российских компаниях финансисты лишь констатируют «посмертно» факты о прибыли, ДЗ, КЗ, запасах и так далее, но не в силах повлиять на эти цифры. На ДЗ влияет коммерческий директор, на запасы – закупщики или производство. Но ни у коммерческого директора, ни у производства нет, как правило, мотивации на эффективность финансового цикла. Они выполняют планы продаж, выпускают продукцию, обеспечивают поставки, но чаще всего даже не понимают, как их действия влияют на финансовый цикл. Поэтому сделайте так, чтобы соблюдение нормативов влияло на бонусы соответствующих должностных лиц.

Дисконтируйте ДЗ и запасы

В одной из компаний, которой мы помогали, экономист следил за ДЗ, КЗ, кредитами и запасами – основными «пожирателями» оборотного капитала. По его расчетам, все должно было быть хорошо, но в реальности денег вечно не хватало – и компания, как водится, наращивала займы.

Проблема крылась в том, что это были за запасы и что за ДЗ. В балансах компаний ДЗ обычно отражается единой величиной, например – 5 миллионов. Но дебиторка дебиторке рознь: в эти пять миллионов может войти как живая, рабочая ДЗ, так и проблемная (суды с клиентами, просрочки) или вовсе невозвратная, существующая лишь на бумаге, когда должник давно банкрот или исчез. Запасы тоже бывают разными. Что-то действительно скоро уйдет в производство или продажу, но чаще всего на складах любой российской компании пылится много того, что не распродать и с существенным дисконтом. Формально это – оборотные активы, а по сути – либо ноль, либо около того.

Мы предложили дисконтировать ДЗ и запасы, то есть учитывать их в управленческом балансе не по номинальной стоимости, а с учетом вероятности возвращения в оборот. Например, невозвратную ДЗ оценить в 0 рублей, судебную – в 50% от номинала и т. д. Аналогично мы поступили с запасами. И тогда мы увидели, что реальные оборотные активы существенно меньше обязательств, что и порождало вечную денежную дыру.

Итак, управление денежным циклом должно стать неотъемлемой частью вашей работы. Финансовая грамотность (наравне с маркетинговой) обязательна для компаний, которые хотят быть успешными в ближайшие годы.

Святослав Бирюлин

Александр ЛедневЗаместитель генерального директора по экономике и финансам ОАО «ТрансВудСервис» (РЖД)

Журнал «Финансовый директор», №2 за 2011 год

У предприятия не возникнет проблем с нехваткой оборотных средств, если оно станет жестко контролировать соотношение собственного и заемного капитала, за счет которого финансируется операционная деятельность. Все что для этого потребуется — планировать продолжительность финансового и операционного циклов, а также текущую ликвидность.

Многим компаниям хорошо знакома ситуация, когда серьезные неприятности начинались со слов собственника или генерального директора: «Сейчас срочно нужны деньги для нашего нового инвестиционного проекта. Придется снять некоторую сумму с расчетного счета. Потом решим, как рассчитаться с поставщиками. Возьмем кредит в крайнем случае». Разумеется, деньги извлекались из оборота, и дальше события развивались по стандартному сценарию. А именно: через некоторое время выяснялось, что собственных средств на оплату поставок сырья и материалов не хватает. И финансовому директору приходилось срочно искать деньги, чтобы закрыть возникший кассовый разрыв — буквально упрашивать дебиторов пораньше погасить задолженность, пытаться договориться с банком и т.д.

Чем-то похожие события происходили в компаниях, необдуманно меняющих условия расчетов с поставщиками и предоставления отсрочки платежа покупателям. В качестве примера можно привести негативный опыт крупного производственного предприятия. Генеральный директор компании, он же собственник, потребовал от недавно принятого на работу финансового директора сделать все, чтобы вдвое увеличить рентабельность бизнеса. Для решения этой задачи с поставщиками были заключены договоры на новых условиях. Суть перемен сводилась к отказу от использования отсрочки платежа в обмен на снижение закупочных цен. Одновременно с этим покупателям готовой продукции предоставили вдвое большую отсрочку платежа и увеличили цену реализации готовой продукции. Буквально через несколько месяцев компания впервые за долгое время столкнулась с острой нехваткой оборотных средств, пришлось срочно занимать деньги в банке. К счастью, все это происходило до кризиса и с кредитом проблем не возникло.

Избежать подобных проблем можно, если строго следовать нескольким правилам:

— долгосрочные активы должны финансироваться за счет долгосрочных пассивов;

— источников финансирования оборотных активов должно хватать для обеспечения бесперебойной деятельности компании в условиях максимальной загрузки мощностей (как производственных, так и логистических);

— коэффициент текущей ликвидности всегда должен быть не меньше 1.

Несмотря на кажущуюся простоту перечисленных требований, определить потребности компании в оборотном капитале, а также в средствах, необходимых для финансирования рабочего капитала, оказывается непросто. В ОАО «ТрансВудСервис» для этих целей была разработана и с успехом применяется модель, позволяющая решать эти задачи, а также управлять финансовой устойчивостью бизнеса. В ее основе — расчет таких важных для финансового директора любого предприятия показателей, как продолжительность финансового и операционного циклов. Остановимся на них подробнее, прежде чем продемонстрировать, как работает модель управления финансовой устойчивостью ОАО «ТрансВудСервис».

Операционный и финансовый циклы компании

Таблица 1. Данные для расчета продолжительности финансового и операционного циклов

|

Показатель |

Расшифровка |

Источник данных/формулы расчета |

|

Исходные данные |

||

|

Период в календарных днях, за который анализируются данные (месяц, квартал, год)1, дн. |

Календарь |

|

|

В |

Выручка за период без учета НДС, руб. |

Бюджет доходов и расходов2 |

|

ПС |

Полная себестоимость отгруженной продукции, руб. |

Бюджет доходов и расходов |

|

М |

Материальные затраты на отгруженную продукцию, руб. |

Бюджет доходов и расходов |

|

Д |

Остаток денежных средств, руб. |

Прогнозный баланс |

|

МЗ |

Остатки запасов сырья и материалов, руб. |

Прогнозный баланс |

|

НЗ |

Остатки незавершенного производства, руб. |

Прогнозный баланс |

|

ГП |

Остатки готовой продукции, руб. |

Прогнозный баланс |

|

ДЗ |

Дебиторская задолженность, руб. |

Прогнозный баланс |

|

КЗ |

Кредиторская задолженность по поставкам сырья и материалов, руб. |

Прогнозный баланс |

|

ПКЗ |

Прочая кредиторская задолженность, руб. |

Прогнозный баланс |

|

Промежуточные расчетные показатели |

||

|

ПОД |

Период оборота остатков денежных средств, дн. |

(Д х Т) : В |

|

ПОМЗ |

Период оборота запасов сырья и материалов, дн. |

(МЗ х Т) : М |

|

ПОНЗ |

Период оборота незавершенного производства, дн. |

(НЗ х Т) : ПС |

|

ПОГП |

Период оборота запасов готовой продукции, дн. |

(ГП х Т) : ПС |

|

ПОДЗ |

Период инкассации дебиторской задолженности, дн. |

(ДЗ х Т) : (В х 1,18) |

|

ПОКЗ |

Период оборота кредиторской задолженности по поставкам сырья и материалов, дн. |

(КЗ х Т) : (М х 1,18) |

|

ПОПКЗ |

Период оборота прочей кредиторской задолженности, дн. |

(ПКЗ х Т) : (ПС х 1,18) |

С точки зрения любого финансиста, операционный цикл — это время полного оборота всей суммы оборотных активов. Если проще, это количество дней, которое проходит с момента поступления сырья и материалов на склад компании до реализации готовой продукции. Другой, не менее важный показатель, помогающий контролировать финансовую устойчивость предприятия, продолжительность финансового цикла (время с момента оплаты сырья и материалов до поступления средств за отгруженную продукцию). Наглядно смысл операционного и финансового циклов компании представлен на схеме.

Рисунок. Финансовый и операционный циклы производственного предприятия

Рассчитать продолжительность операционного цикла (ПОЦ) можно, если воспользоваться следующей формулой (расшифровки обозначений, источники исходных данных и промежуточные показатели, используемые при расчете операционного цикла, представлены в табл. 1):

ПОЦ = ПОД + ПОМЗ + ПОНЗ + ПОГП + ПОДЗ.

Формула для вычисления продолжительности финансового цикла будет выглядеть так (расшифровка обозначений — в табл. 1):

ПФЦ = ПОЦ — ПОКЗ — ПОПКЗ.

Опыт практика

Михаил Кацнельсон, вице-президент по финансам и экономике ЗАО «Ланч»

Мы бюджетируем и отслеживаем на ежемесячной основе показатели обоих циклов, а отдельные составляющие — еженедельно. Если есть превышение нормативов, то предпринимаем необходимые шаги. Финансирование оборотных средств происходит максимально за счет «кредиторки», а остаток за счет краткосрочных кредитных инструментов (овердрафтов и кредитных линий), так как использование собственного капитала более выгодно в инвестиционной деятельности (открытие новых точек, ERP-системы и т.д.).

Располагая сведениями о продолжительности финансового цикла, несложно определить реальную потребность предприятия в средствах, необходимых ему для финансирования процесса изготовления и реализации продукции. Рассчитывается общая потребность в оборотных средствах как произведение операционного цикла на среднедневные расходы (отношение производственной себестоимости (ПС) к количеству календарных дней в периоде (Т)). Источником финансирования оборотных средств может быть как собственный, так и заемный капитал. Собственно, это не ново, кредиты на пополнение оборотных средств — нормальная практика многих компаний. Но из-за того, что предприятия зачастую прикидывают на глазок, сколько денег взять займы у банка, более того, просят суммы с запасом, снижается рентабельность бизнеса.

Итак, после того как определен порядок вычисления операционного и финансового циклов, можно переходить к модели управления финансовой устойчивостью компании.

Модель управления финансовой устойчивостью

Все что потребуется для создания модели, с помощью которой финансовый директор сможет спланировать и оценить приемлемость уровня текущей ликвидности, рассчитать потребность в краткосрочных займах на пополнение оборотных средств, — это информация из бюджета доходов и расходов (БДР), а также некоторые прогнозируемые значения балансовых статей. Обязательное требование — помесячная разбивка в бюджетах. Чем чаще будет осуществляться контроль исполнения бюджетов и как следствие контроль над финансовой устойчивостью предприятия, тем лучше. Какие конкретно статьи из бюджета доходов и расходов и прогнозного баланса потребуются для расчетов, показано в таблице 2. А также предстоит рассчитать показатели оборачиваемости и определить продолжительность финансового и операционного циклов (см. табл. 3).

Когда все необходимые исходные данные получены, можно приступать к расчету показателей модели управления финансовой устойчивостью бизнеса (см. табл. 4). Для финансового директора в ней будут наиболее важны такие показатели, как:

— потребность в краткосрочных кредитах, привлекаемых на пополнение оборотных средств;

— плановое значение коэффициента текущей ликвидности.

Потребность в краткосрочных кредитах определяется как разница между суммарной потребностью в оборотных средствах за период (о расчете которого было подробно рассказано выше) и собственным оборотным капиталом.

А расчет планового значения коэффициента текущей ликвидности (Ктл) может быть выполнен по следующей формуле:

Плановый Ктл = Продолжительность операционного цикла х Среднедневной расход средств / Краткосрочные пассивы.

Таблица 2. Исходные данные для построения модели финансовой устойчивости, тыс. руб.

|

№ |

Статьи |

Дата, на которую представлены данные |

|||

|

Денежные средства |

Баланс |

6,4 |

6,4 |

6,4 |

|

|

Дебиторская задолженность |

Баланс |

259,6 |

259,6 |

259,6 |

|

|

Запасы сырья и материалов, нетто |

Баланс |

180,0 |

180,0 |

180,0 |

|

|

Незавершенное производство |

Баланс |

10,0 |

10,0 |

10,0 |

|

|

Запасы готовой продукции, нетто |

Баланс |

20,0 |

20,0 |

20,0 |

|

|

Авансы выданные (кроме авансов по основным средствам) |

Баланс |

||||

|

Коммерческая кредиторская задолженность |

Баланс |

212,0 |

212,0 |

212,0 |

|

|

Постоянные пассивы (долги по зарплате и налогам) |

Баланс |

36,0 |

36,0 |

36,0 |

|

|

Авансы полученные — внешние |

Баланс |

||||

|

Выручка от реализации, без НДС |

БДР |

||||

|

Сырье и материалы на реализованную продукцию |

БДР |

||||

|

Себестоимость реализованной продукции |

БДР |

||||

|

Количество дней в периоде |

Календарь |

||||

Таблица 3. Данные об оборачиваемости, дн.

|

№ |

Показатели |

Дата, на которую выполнены расчеты |

|||

|

«Дебиторка» |

|||||

|

Денежные средства |

|||||

|

Авансы выданные* |

|||||

|

Запасы сырья |

|||||

|

Незавершенное производство |

|||||

|

Запасы готовой продукции |

|||||

|

Авансы полученные |

|||||

|

«Кредиторка» по поставкам сырья и материалов |

|||||

|

Прочая «кредиторка» |

|||||

|

Операционный цикл |

|||||

|

Финансовый цикл |

|||||

* За исключением авансов по основным средствам.

Таблица 4. Модель управления финансовой устойчивостью бизнеса

|

№ |

Показатели |

Дата, на которую выполнены расчеты |

|||

|

Среднедневной расход средств, тыс. руб. |

|||||

|

Общая потребность в оборотных средствах, тыс. руб. |

|||||

|

Краткосрочные пассивы, тыс. руб. |

|||||

|

Потребность в финансировании оборотных средств, тыс. руб. |

|||||

|

Собственный оборотный капитал, всего, тыс. руб. |

|||||

|

Потребность в краткосрочных кредитах, тыс. руб. |

|||||

|

Плановая текущая ликвидность, ед. |

1,9 |

1,9 |

1,9 |

1,0 |

|

Предложенная модель позволяет отследить, как изменения операционного и финансового циклов влияют на значение коэффициента текущей ликвидности. Например, из таблицы 4 видно, что в I квартале у компании достаточно высокое значение коэффициента текущей ликвидности — 1,9. После I квартала ситуация кардинально меняется. Компания пересмотрела условия работы с поставщиками — от них была получена отсрочка платежа на два месяца вместо одного. И соответственно текущая ликвидность снизилась до 1. Это означает, что предприятие может обходиться практически без собственного оборотного капитала.

Но, как видно из таблицы 4, в августе и сентябре, когда компания наращивала запасы сырья, роста ликвидности не происходит. Наоборот, значение коэффициента снижается с 1,9 до 1,5. Это объясняется тем, что приобретение дополнительных запасов сырья планируется профинансировать за счет краткосрочной задолженности.

Мнение практика

Дмитрий Костылев, финансовый директор ТД «Олант»

Согласен с автором. Нужно тщательно планировать возможные изменения оборачиваемости, в первую очередь «кредиторки», «дебиторки» и запасов. Если это правило не будет соблюдаться, тогда даже в случае положительной операционной доходности у компании будут просроченные обязательства перед поставщиками, что может повлечь за собой ухудшение условий товарного кредитования со стороны поставщиков. Кроме того, банки, как правило, требуют наличия собственного оборотного капитала. Правда, исторически это относится в первую очередь к компаниям, ведущим оптовую торговлю (необходимо создавать резерв под просроченную дебиторскую задолженность). В нашей компании мы в первую очередь обращаем внимание на регулирование необходимого соотношения периодов оборота кредиторской задолженности поставщикам, с одной стороны, и товарных запасов и дебиторской задолженности по взаиморасчетам с покупателями — с другой. Период оборота этих видов оборотных активов должен быть не ниже периода оборота «кредиторки». Причем практический результат будет, если детализировать аналитику до торговой марки и товарной категории. Особенно это правило важно для обширного ассортимента в несколько десятков и сотен тысяч наименований товара.

В заключение стоит отметить, что понимание сути операционного и финансового циклов дает всю необходимую информацию для расчета потребности в собственных оборотных средствах. Но для этого финансовый директор должен разбираться в сути бизнеса, понимать, как выстроены бизнес-процессы предприятия, насколько они оптимальны и есть ли резервы для их оптимизации.

И еще. При проведении расчетов необходимо учитывать тот факт, что величина собственных оборотных активов постоянно изменяется в течение года, поэтому важно вести постоянный мониторинг изменения параметров модели, ежемесячно сопоставляя плановые и фактические показатели. Предложенная в статье система как нельзя лучше подходит для этих целей. А для того чтобы не только финансовый директор понимал всю значимость и важность сроков финансового и операционного циклов, их влияние на финансовую устойчивость бизнеса, будет нелишним установить за каждый элемент операционного цикла ответственность руководителей. Сделать это можно, если увязать существующую систему бонусов и премий с соответствующими показателями.

1 В дальнейших расчетах, представленных в статье, за основу берется месяц. — Прим. ред.

2 Поскольку в модели, о которой идет речь в статье, рассчитывается плановая продолжительность операционного и финансового циклов, соответственно и данные для расчетов берутся из бюджетов. Фактическое значение операционного цикла можно определить, используя соответственно отчет о прибылях и убытках и баланс. — Прим. ред.

Оригинал статьи: Как планировать продолжительность финансового и операционного циклов

Журнал «Финансовый директор»

Версия для печати

УДК 658.153

ИССЛЕДОВАНИЕ ВЛИЯНИЯ ПРОДОЛЖИТЕЛЬНОСТИ ОПЕРАЦИОННОГО И ФИНАНСОВОГО ЦИКЛОВ

НА ФИНАНСОВУЮ УСТОЙЧИВОСТЬ ПРЕДПРИЯТИЙ

ТУЛЬСКОЙ ОБЛАСТИ

Н.О. Козлова, Т.П. Маркеева

Представлены результаты проведенного исследования о влиянии продолжительности операционного и финансового циклов на платежеспособность и финансовую устойчивость крупных предприятий Тульской области.

Ключевые слова: операционный цикл, финансовый цикл, платежеспособность, финансовая устойчивость.

Одной из задач повышения эффективности работы предприятия и укреплению его платежеспособности является управление взаимосвязанными циклами — операционным циклом и финансовым циклом. Операционный цикл представляет собой время полного оборота оборотных активов предприятия. Финансовый цикл характеризует движение денежных средств от момента оплаты сырья, материалов, комплектующих изделий поставщикам до момента поступления средств от продажи готовой продукции, другими словами, финансовый цикл представляет собой время полного оборота денежных средств, инвестированных в оборотные активы и характеризует период дефицита денежных средств у предприятия .

Операционный цикл включает в себя две разные по экономическому содержанию составляющие: производственно-коммерческий цикл и период инкассации дебиторской задолженности. Производственно-коммерческий цикл характеризует движение материальных потоков от момента поставки на предприятие сырья, материалов, комплектующих изделий до момента продажи готовой продукции (рис.1). Период инкассации дебиторской задолженности представляет собой время оборота дебиторской задолженности, начиная от момента продажи готовой продукции до момента поступления денежных средств за поставленную продукцию на предприятие.

В общем случае связь между финансовым и операционным циклами отражается следующим выражением:

ФЦ = ОЦ-ПОкз, (1)

где ФЦ — продолжительность финансового цикла; ОЦ — продолжительность операционного цикла; ПОкз — период оборота кредиторской задолженности в днях.

Операционный цикл предприятия можно оценить на основе продолжительности оборота отдельных видов оборотных активов предприятия:

ОЦ = ПОм + ПОнп + ПОгп + ПОд3 + ПОАвыд, (2)

где П0М — период оборота запасов сырья, материалов, комплектующих изделий в днях; П0НП — период оборота незавершенного производства в днях; П0ГП — период оборота запасов готовой продукции в днях; П0ДЗ -период оборота дебиторской задолженности в днях; П0Авыд — период оборота авансов, выданных за закупаемые материалы с учетом удельного веса материальных ценностей, поступивших на условиях предоплаты, в днях.

Структура операционного и финансового циклов предприятия

Учитывая (1), (2), а также разную структуру кредиторской задолженности и возможность поступления на счет предприятия частичной или полной предоплаты за поставляемую продукцию, получим окончательное выражение для финансового цикла предприятия:

ФЦ = П0М + П0нп + П0гп + ПОд3 + П0Авыд —

-П0КЗ — П0пкз — П0апол, (3)

где П0ПКЗ — период оборота прочей кредиторской задолженности в днях; П0Апол — период оборота авансов, полученных за поставляемую продукцию с учетом удельного веса готовой продукции, поставляемой на условиях предоплаты, в днях.

С целью укрепления платежеспособности предприятия стремятся сократить как продолжительность операционного цикла, так и продолжительность финансового цикла.

На продолжительность операционного цикла влияют четыре фактора: величина периода оборота запасов сырья, материалов и комплектующих изделий; величина периода оборота незавершенного производства; величина периода оборота запасов готовой продукции; величина периода инкассации дебиторской задолженности.

Два первых фактора зависят от используемой на предприятии технологии производства. Период оборота незавершенного производства характеризует продолжительность процесса производства. Очевидно, что производства с высокой степенью автоматизации имеют меньшую величину продолжительности процесса производства. Используемые в процессе производства сырье и материалы в зависимости от технологии могут обладать разной степенью доступности на рынке как с точки зрения цены, так и объемов предложения, а также ритмичности поставок. Поэтому, выбирая технологию производства, предприятие должно оценить последствия для объема его средств, которые будут связаны в запасах в связи с необходимостью достижения бесперебойности производственного процесса .

На длительность периода оборота запасов готовой продукции влияет степень востребованности продукции рынком, в том числе наличие постоянных потребителей, а также общеэкономические тенденции.

В свою очередь, продолжительность периода инкассации дебиторской задолженности зависит от политики предприятия в сфере управления дебиторской задолженностью.

Следует отметить, что два первых фактора являются более устойчивыми в отличие от двух последних, что требует от предприятия более пристального мониторинга как состояния сбыта готовой продукции, так и ситуации с погашением дебиторской задолженности потребителями.

Рассмотрим, какие результаты по продолжительности операционного и финансового циклов имеют предприятия Тульской области. На основе данных публичной финансовой отчетности нами были рассчитаны периоды оборачиваемости отдельных оборотных активов двух предприятий Тульской области, имеющих устойчивые положительные финансовые результаты деятельности, а именно ОАО «Тулачермет» (производство черных металлов) и ОАО НОК «АЗОТ» (производство удобрений и азотных соединений) (табл.). При расчете соответствующих показателей использовались следующие методические подходы с учетом доступности только публичной отчетности.

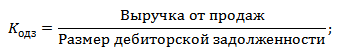

1. Расчет периодов оборачиваемости производственных запасов, незавершенного производства, готовой продукции, дебиторской и кредиторской задолженностей в днях определялся как отношение их среднегодовых величин к выручке за год, помноженное на 360 дней. Среднегодовые величины рассчитывались как полусумма значений соответствующих показателей на начало и конец года.

2. Для расчета потребности в собственном оборотном капитале использован следующий алгоритм:

2.1. Определение средней величины дебиторской задолженности свободной от доли, приходящейся на прибыль от продаж. Для этого по отчету о финансовых результатах рассчитан уровень прибыли от реализации как отношение суммы прибыли от продаж к сумме выручки. Уровень прибыли от продаж принимается за долю дебиторской задолженности, приходящейся на прибыль от продаж.

2.2. Определение средней величины вложенного в текущие активы капитала как суммы средних величин авансов, выданных поставщикам, производственных запасов, остатков незавершенного производства, остатков готовой продукции и средней величины дебиторской задолженности свободной от доли, приходящейся на прибыль от продаж.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

2.3. Расчет потребности в собственном оборотном капитале как разности средней величины вложенного в текущие активы капитала и средних остатков кредиторской задолженности в совокупности с авансами, полученными от покупателей.

Показатели операционного и финансового циклов, платежеспособности и финансовой устойчивости

№ п/п Показатель ОАО «Тулачермет» ОАО НОК «АЗОТ»

2014 г. 2013 г. 2014 г. 2013 г.

1 Длительность хранения производственных запасов, дн. 22,47 25,49 20,11 24,94

2 Длительность процесса производства, дн. 0,397 0,456 0,722 0,608

3 Длительность хранения готовой продукции, дн. 1,319 1,392 4,688 4,884

4 Период погашения дебиторской задолженности, дн. 23,6 22,89 41,46 43,14

5 Продолжительность операционного цикла, дн. 47,79 50,22 66,98 73,58

6 Средний срок погашения кредиторской задолженности, дн. 52,25 33,44 29,98 29,31

7 Продолжительность финансового цикла, дн. -4,46 16,79 37,67 44,27

8 Потребность в собственном оборотном капитале, тыс. руб. -4905778 -547491 1172222 -484489

9 Собственный оборотный капитал, тыс. руб. -96371 -706252 -9309580 914206

10 Потребность в краткосрочных кредитах и займах, тыс. руб. -4809407 158761 10481802 -1398695

11 Фактическая сумма краткосрочных кредитов, тыс. руб. 2889596 3344348 15572560 600814

12 Коэффициент текущей ликвидности 1,000632 0,912645 0,533049 1,437144

13 Коэффициент автономии 0,444731 0,421475 0,358392 0,75392

3. Величина собственного оборотного капитала определялась как разность собственного капитала (раздела III баланса) и стоимости внеоборотных активов (раздела I баланса).

4. Потребность в краткосрочных кредитах и займах рассчитывалась как разность величины потребности в собственном оборотном капитале и величины собственного оборотного капитала.

5. Коэффициент текущей ликвидности рассчитан по отношению величины оборотных активов к величине текущих обязательств.

6. Коэффициент автономии рассчитан как отношение величины собственного капитала к величине валюты баланса.

Длительность операционного цикла в ОАО «Тулачермет» в 2014 г. составила 47,8 дн., что лучше по сравнению с 50,2 дн. в 2013 г. Основной вклад в продолжительность операционного цикла вносят период хранения запасов 22,5 дн. и период погашения дебиторской задолженности 23,6 дн. Срок погашения кредиторской задолженности в 2014 г. существенно увеличился до 52,25 дн. с 33,4 дн. в 2013 г. В связи с чем финансовый цикл стал отрицательным -4,46 дн. (в 2013 г. продолжительность финансового цикла составляла 16,8 дн.). Следовательно, ОАО «Тулачермет» не нуждалось в собственном оборотном капитале, поскольку финансирование осуществлялось за счет кредиторской задолженности.

Кроме того, несмотря на то что собственный оборотный капитал у организации еще является отрицательной величиной (хотя в 2014 г. это значение улучшилось по сравнению с предыдущим годом) в 2014 г. отсутствовала и потребность в краткосрочных кредитах и займах. Однако фактическая сумма краткосрочных кредитов и займов на отчетную дату составила 2889596 тыс. руб. Данная сумма сопоставима с увеличением стоимости внеоборотных активов, поэтому можно предположить, что организация использовала краткосрочные кредиты и займы для финансирования внеоборотных активов, что экономически не выгодно в связи с более высокой стоимостью краткосрочных кредитов.

В предыдущем году организация не испытывала потребности в собственном оборотном капитале, поскольку финансирование оборотных активов также осуществлялось за счет кредиторской задолженности. Однако организация испытывала потребность в заемном финансировании на отчетную дату в объеме 158761 тыс. руб., которых не хватало для финансирования внеоборотных активов. Тем не менее организация привлекла заемное финансирование в двукратно большем объеме (3344348 тыс. руб.). экономически это не было обосновано, что и сказалось на более низком значении коэффициента ликвидности. Поскольку авторы не располагают другой информацией, кроме публичной отчетности, то можно предполагать, что это может быть связано с неравномерностью поступления на предприятие денежных средств от потребителей в течение года. В противном случае можно предположить, что организация компенсирует недо-

статки управления финансовыми потоками посредством увеличения срока погашения кредиторской задолженности.

Рассмотрим ситуацию в ОАО НОК «АЗОТ». У данной организации продолжительность операционного цикла выше и составляет 67 дней в основном за счет длительного периода погашения дебиторской задолженности, составляющего 41,5 дня. Продолжительность периода хранения производственных запасов в 20,1 дн. сопоставима с первой организацией, в то время как длительность хранения запасов готовой продукции несколько больше и составляет 4,7 дн. Следует отметить, что по сравнению с предыдущим годом в ОАО НОК «АЗОТ» на 4,8 дн. сократилась продолжительность хранения производственных запасов, на 1,7 дн. сократился срок погашения дебиторской задолженности. При этом срок погашения кредиторской задолженности практически не изменился и составил 30 дней. Таким образом, продолжительность финансового цикла сократилась с 44,3 дн. в 2013 г. до 37,7 дн. в 2014 г.

В 2013 г. у организации не было потребности в собственном оборотном капитале, а также в краткосрочных кредитах и займах, поэтому незначительная величина привлеченных краткосрочных кредитов в объеме 600814 тыс. руб. существенно не ухудшило текущую платежеспособность организации, коэффициент текущей ликвидности составил 1,44. О достаточной финансовой устойчивости свидетельствовал и коэффициент автономии, составлявший 0,75. В 2014 г. Ситуация поменялась: возможно, вследствие экономического кризиса как результата «войны экономических санкций» или по каким-то другим причинам, акционеры сократили объем собственных источников финансирования деятельности организации более чем на 7 млрд руб. при увеличении валюты баланса на 5 млрд руб. В результате сократился собственный оборотный капитал, появилась потребность в краткосрочных кредитах и займах, снизилась текущая ликвидность организации, коэффициент текущей ликвидности сократился до 0,53, ухудшилась финансовая устойчивость организации, коэффициент автономии сократился до 0,36.

Проведенное исследование показало, что организации используют разные подходы для обеспечения платежеспособности и финансовой устойчивости. В частности, в ОАО «Тулачермет» в кризисной ситуации использовали в качестве источника финансирования оборотных средств кредиторскую задолженность. Однако при этом неоправданно высокими оказались суммы привлеченных краткосрочных займов. Данной организации можно рекомендовать использовать существующие, хорошо себя зарекомендовавшие на практике методики управления продолжительностью операционного и финансового циклов, например .

ОАО НОК «АЗОТ» реализует более эффективные методики управления продолжительностью операционного и финансового циклов и платежеспособностью организации. Однако действия организации в условиях

кризиса продемонстрировали, что платежеспособность и финансовая устойчивость организации зависят не только от контроля продолжительности операционного и финансового цикла, но и от структуры источников финансирования хозяйственной деятельности организации.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Кроме того, можно сделать вывод, что российским компаниям не доступны внешние источники долгосрочного финансирования, поэтому им приходится привлекать для финансирования внеоборотных активов краткосрочные кредиты и займы, что снижает эффективность их использования.

Таким образом, для достижения цели повышения платежеспособности и финансовой устойчивости организации требуется разработка и реализация комплексного подхода, включающего мероприятия по управлению продолжительностью операционного и финансовых циклов и мероприятия по управлению структурой капитала организации, а также механизм координации разрабатываемых мероприятий с целью достижения не локальных максимумов эффективности от отдельных мероприятий, а интегрального максимума эффективности от скоординированного комплекса мероприятий.

Список литературы

1. Ковалев В.В. Финансовый менеджмент: теория и практика. 3-е изд., перераб. и доп. М.: Проспект, 2013. 1104 с.

3. Федорова Т.А., Бельская Е.В. Механизм гармонизации производственной и коммерческой политик промышленного предприятия с учетом экономической безопасности // Известия Тульского государственного университета. Экономические и юридические науки. 2014. № 5. Ч.1. С. 132-143.

4. Официальный сайт Центра раскрытия корпоративной информации . Режим доступа: htpp://e-diselosure.ru.

5. Леднев А. Как планировать продолжительность финансового и операционного циклов // Финансовый директор. 2011. № 2. С.11-19.

Маркеева Татьяна Петровна, канд. экон. наук, доцент, fim@,tsu. tula.ru, Россия, Тула, Тульский государственный университет

N. О. Kozlova, T.P. Markeeva

Keywords: operating cycle, financial cycle, solvency, financial stability.

УДК 339.138 (075.8)

ПРОГРАММНО-ЦЕЛЕВОЙ ПОДХОД В УПРАВЛЕНИИ ПРИРОДООХРАННОЙ ДЕЯТЕЛЬНОСТЬЮ НА МУНИЦИПАЛЬНОМ УРОВНЕ

В.Э. Комов

Рассматриваются проблемы управления природоохранной деятельностью на уровне муниципалитета. В условиях неблагоприятной для жизнедеятельности экологической обстановки обеспечить права граждан РФ, гарантированные Конституцией, стало одной из важнейших задач как государства, так и органов местной власти.

Ключевые слова: местное самоуправление, охрана природы, правовой акт по охране окружающей среды, муниципальная деятельность, муниципальное управление, общественная экологическая экспертиза, экологическое лицензирование.

Объектами охраны окружающей среды от загрязнения, истощения, деградации, порчи, уничтожения и иного негативного воздействия хозяйственной и иной деятельности в муниципальном образовании «Алексин-ский район», согласно Закона «Об охране окружающей среды», являются:

— земли, недра, почвы;

— поверхностные и подземные воды;

— леса и иная растительность, животные и другие организмы и их генетический фонд;

— атмосферный воздух.

Говоря о статусе городского округа муниципального образования, следует отметить тот факт, что по смыслу концепции муниципальной реформы в России предполагалось, что статусом городского округа будут наделяться крупные и экономически самодостаточные города — промышленные центры. И в некоторых регионах при проведении муниципальной реформы и наделении

Определение

Финансовый или денежный цикл (англ. Cash Conversion Cycle) характеризует продолжительность периода времени в днях, который проходит с момента оплаты сырья и материалов до поступления оплаты за реализованную продукцию. Другими словами, это период времени, течение которого денежные средства находятся в форме оборотного капитала.

Продолжительность финансового цикла определяет потребность компании в оборотном капитале. Чем она выше, тем больше потребность и наоборот.

Формула

Для расчета продолжительности финансового цикла можно воспользоваться одной из приведенных ниже формул:

или в расширенном виде

Период оборота товарно-материальных запасов (ТМЗ) в днях рассчитывается как отношение среднего остатка по счету «Товарно-материальные запасы» в отчетном периоде к себестоимости реализованной продукции за отчетный период, умноженное на количество дней в отчетном периоде (Т).

Срок погашения дебиторской задолженности в днях рассчитывается как отношение среднего остатка по счету «Дебиторская задолженность» к выручке от реализации продукции в кредит, умноженное на количество дней в отчетном периоде.

В свою очередь, срок погашения кредиторской задолженности можно рассчитать как отношение среднего остатка по счету «Кредиторская задолженность» в отчетном периоде к сумме закупок в кредит за отчетный период, умноженное на количество дней в отчетном периоде.

График

Схематически структура и продолжительность финансового цикла представлена на рисунке ниже.

Отрицательный финансовый цикл

Как уже было отмечено выше, чем короче продолжительность финансового цикла компании, тем меньше ее потребность в оборотном капитале. В некоторых случаях он может принимать даже отрицательное значение. Это означает, срок погашения кредиторской задолженности превышает продолжительность операционного цикла, а, следовательно, компания не только не нуждается в оборотном капитале, но и располагает свободными денежными средствами.

Пример расчета

В распоряжении аналитика имеется следующая информация о деятельности компании «Силур-Lex».

При этом в отчетном периоде выручка компании составила 5 475 тыс. у.е. (все продажи осуществлялись в кредит), себестоимость реализованной продукции 3 285 тыс. у.е., а сумма закупок в кредит 2 920 тыс. у.е.

Чтобы рассчитать продолжительности финансового цикла компании «Силур-Lex» необходимо определить период обращения товарно-материальных запасов, срок погашения дебиторской задолженности и срок погашения кредиторской задолженности.

Следовательно, продолжительность финансового цикла компании составить 70 дней (60+50-40).