Содержание

- Ставки водного налога в 2017 году: таблица

- Водный налог: ставки в 2017 году

- Водный налог-2017: ставки при заборе воды из поверхностных и подземных водных объектов

- Ставка водного налога для водоснабжения населения

- Ставки водного налога на 2018 год

- Водный налог в 2017 году

- Ставки налога

- Декларация по водному налогу

- Как рассчитать водный налог

- Водный налог в 2017 году ставки

- Новые записи:

Ставки водного налога в 2017 году: таблица

Актуально на: 17 мая 2017 г.

Налоговые ставки по водному налогу установлены Налоговым кодексом (ст. 333.12 НК РФ).

Налоговые ставки водного налога устанавливаются по экономическим районам и бассейнам рек, озер, морей. Также размер ставки зависит от вида использования водного объекта.

Водный налог: ставки в 2017 году

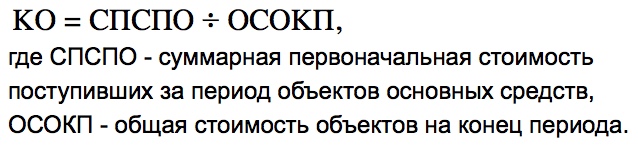

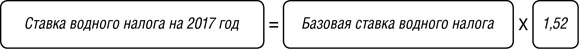

По общему правилу к базовым налоговым ставкам водного налога (п. 1 ст. 333.12 НК РФ) применяется коэффициент (п. 1.1 ст. 333.12 НК РФ). В 2017 году размер коэффициента составляет 1,52. То есть ставка водного налога на 2017 год рассчитывается по следующей формуле:

Водный налог-2017: ставки при заборе воды из поверхностных и подземных водных объектов

Размер ставок водного налога на 2017 год приведем на примере ставок при заборе воды из поверхностных вод/подземных водных объектов.

Если плательщик водного налога производит забор воды из поверхностных водных объектов в пределах установленных лимитов (квартальных/годовых) водопользования и подземных водных объектов в пределах разрешенного (предельно допустимого) водоотбора в сутки/год, установленного в лицензии на пользование недрами для добычи подземных вод, то при расчете налога в 2017 году он должен применять следующие ставки (пп. 1 п. 1, п. 1.1 ст. 333.12 НК РФ):

| Экономический район | Бассейн реки/озера | Ставка в рублях за 1 тыс. куб.м. воды, забранной | |

|---|---|---|---|

| из поверхностных водных объектов | Из подземных водных объектов | ||

| Северный | Волга | 456 | 584 |

| Нева | 401 | 529 | |

| Печора | 374 | 456 | |

| Северная Двина | 392 | 474 | |

| Прочие реки и озера | 465 | 575 | |

| Северо-Западный | Волга | 447 | 593 |

| Западная Двина | 438 | 556 | |

| Нева | 392 | 520 | |

| Прочие реки и озера | 429 | 565 | |

| Центральный | Волга | 438 | 547 |

| Днепр | 420 | 520 | |

| Дон | 447 | 584 | |

| Западная Двина | 465 | 538 | |

| Нева | 383 | 465 | |

| Прочие реки и озера | 401 | 511 | |

| Волго-Вятский | Волга | 429 | 511 |

| Северная Двина | 383 | 474 | |

| Прочие озера и реки | 410 | 502 | |

| Центрально-Черноземный | Днепр | 392 | 483 |

| Дон | 511 | 611 | |

| Волга | 429 | 538 | |

| Прочие реки и озера | 392 | 483 | |

| Поволжский | Волга | 447 | 529 |

| Дон | 547 | 638 | |

| Прочие реки и озера | 401 | 520 | |

| Северо-Кавказский | Дон | 593 | 739 |

| Кубань | 730 | 866 | |

| Самур | 730 | 876 | |

| Сулак | 693 | 821 | |

| Терек | 711 | 848 | |

| Прочие реки и озера | 821 | 994 | |

| Уральский | Волга | 447 | 675 |

| Обь | 429 | 693 | |

| Урал | 538 | 812 | |

| Прочие реки и озера | 465 | 593 | |

| Западно-Сибирский | Обь | 410 | 502 |

| Прочие реки и озера | 420 | 520 | |

| Восточно-Сибирский | Амур | 420 | 502 |

| Енисей | 374 | 465 | |

| Лена | 383 | 465 | |

| Обь | 401 | 529 | |

| Озеро Байкал и его бассейн | 876 | 1031 | |

| Прочие реки и озера | 429 | 520 | |

| Дальневосточный | Амур | 401 | 511 |

| Лена | 438 | 520 | |

| Прочие реки и озера | 383 | 465 | |

| Калининградская область | Неман | 420 | 492 |

| Прочие реки и озера | 438 | 511 | |

Кстати, если подземную воду (кроме промышленной, минеральной, а также термальной воды) вы добываете для розлива и продажи, то к ставке, рассчитанной с учетом годового коэффициента (напомним, что в 2017 году он равен 1,52), применяется также коэффициент 10 (п. 5 ст. 333.12 НК РФ).

Например, вы добываете воду для продажи из бассейна Волги, относящегося к Северному экономическому району. Тогда ставка водного налога в 2017 году для вас будет равна 5840 руб. за 1 тыс. куб. м. забранной воды (384 руб. х 1,52 х 10).

Ставка водного налога для водоснабжения населения

При заборе/изъятии водных ресурсов из водных объектов для водоснабжения населения плательщики водного налога платят налог в 2017 году из расчета 107 руб. за 1 тыс. куб.м. забранных/изъятых водных ресурсов (п. 3 ст. 333.12 НК РФ).

Ставки водного налога на 2018 год

Чтобы получить ставку водного налога на 2018 год, необходимо базовую ставку умножить на коэффициент 1,75 (п. 1, 1.1 ст. 333.12 НК РФ).

Уплачивать водный налог и отчитываться по нему нужно ежеквартально, не позднее 20 числа месяца, следующего за отчетным кварталом. 20 апреля 2017 г. налогоплательщики должны уплатить водный налог за 1 квартал 2017 г. в ИФНС по месту водопользования, а также подать декларацию за этот период.

Кто обязан платить налог и отчитываться по нему, как рассчитать водный налог, каковы его ставки в 2017 году и как заполнить декларацию – обо всем этом расскажем в нашей статье.

Водный налог в 2017 году

Водный налог регулируется главой 25.2 НК РФ. Он уплачивается организациями, ИП и физлицами, которые на основании лицензии занимаются водопользованием, а именно:

- производят водозабор из водных объектов,

- используют акватории водных объектов,

- используют водные объекты для гидроэнергетики без водозабора,

- сплавляют лес.

Все это образует объект водного налога (п. 1 ст. 333.8 НК РФ).

Если водопользование осуществляется на основании договоров, или решений о предоставлении в пользование водных объектов, заключенных после введения нового Водного кодекса РФ 01.01.2007г. — налог не платится.

Налоговая база зависит от вида водопользования и по каждому из них определяется отдельно. Чтобы рассчитать водный налог, необходимо учесть:

- при водозаборе – объем забранной воды за налоговый период; если измерительные приборы отсутствуют, то объем рассчитывается из времени работы и мощности технических средств, либо применяются установленные нормы потребления;

- для акваторий – площадь предоставленного водного пространства, согласно лицензии, или договора;

- для гидроэнергетики – количество электроэнергии, произведенной за налоговый период;

- при лесосплаве — объем сплавляемой древесины в тыс. куб. м, умноженный на расстояние сплава в км, поделенные на 100.

Ставки налога

Для водного налога ставки установлены ст. 333.12 НК РФ. Их размер зависит от ряда факторов: вида водозабора, региона водопользования, от того, производится ли забор воды для обеспечения ею населения. Кроме того, к налоговым ставкам применяются ежегодно повышающиеся коэффициенты – в п. 1.1 ст. 333.12 НК РФ они определены вплоть до 2025 года. В 2017 г. действует коэффициент 1,52.

Помимо этого, к ставке водного налога с учетом ежегодного коэффициента могут применяться коэффициенты дополнительные:

- 5-кратный – при водозаборе сверх установленного лицензией лимита,

- 10-кратный – при добыче подземных вод с целью их продажи, кроме минеральных, термальных и промышленных,

- коэффициент 1,1 – если налогоплательщики не имеют измерительных средств для учета объема водозабора.

Если водные ресурсы применяются для снабжения водой населения, применяются льготные ставки. В 2017 г. 1 тыс. кубометров воды облагается налогом в размере 107 руб., в 2018 г. эта ставка составит уже 122 руб. за 1 тыс кубометров. Для водного налога НК предусматривает рост льготных ставок до 2025 года, после чего повышающий коэффициент придется применять и к ним.

Декларация по водному налогу

Бланк декларации по водному налогу и Порядок ее заполнения утверждены приказом ФНС РФ от 09.11.2015 № ММВ-7-3/497.

Форма содержит титульный лист и два раздела: в разделе 1 указывается сумма налога к уплате, в разделе 2 производится расчет водного налога, причем для расчета налога при водозаборе выделен отдельный подраздел 2.1, а все остальные виды водопользования отнесены к подразделу 2.2.

Если водных объектов несколько, то для каждого из них, и для каждой лицензии заполняется отдельный подраздел 2.1 и 2.2.

Как рассчитать водный налог

По всем видам водопользования налог исчисляется как произведение налоговой базы и ставки налога, скорректированные на повышающие коэффициенты. Расчет производится в декларации по водному налогу.

Рассмотрим пример

ООО «Бриз» производит водозабор из артезианской скважины, оборудованной учетными приборами и расположенной в Центральном экономическом районе (бассейн прочих рек). Лимит водопользования, согласно лицензии – 100 тыс. куб. м. В 1 квартале 2017г. объем водозабора составил 110 тыс. куб. м, из них 10 тыс. куб. м – сверхлимитные.

По объектам водозабора расчет водного налога производится в подразделе 2.1 декларации. В пределах лимита было забрано 100 тыс. куб. м воды. Ставка налога составляет 336 руб. за 1 тыс. куб. м (п. 1 ст. 333.12 НК РФ), повышающий коэффициент в 2017 г. – 1,52:

100 тыс. куб. м Х 336 руб. Х 1,52 = 51 072 руб.

Для водозабора сверх лимита налог считается по 5-кратной ставке, а сумма налога со сверхлимитного объема равна:

10 тыс. куб. м Х (336 руб. Х 5) Х 1,52 = 25 536 руб.

Общая сумма налога за водозабор из скважины составляет 76 608 руб. (51 072 руб. + 25 536 руб.).

Допустим, что у ООО «Бриз» есть еще один объект водопользования: акватория озера в Центральном экономическом районе. Согласно лицензии, площадь объекта – 3 кв. км. Рассчитаем налог в разделе 2.2 декларации.

3 кв. км Х 30 840 руб. Х 1,52 : 4 = 35 158 руб.

Сумма водного налога к уплате за 1 квартал 2017 г.: 111 766 руб. (76 608 руб. + 35 158 руб.).

Пример заполнения декларации по водному налогу:

Водный налог в 2017 году ставки

Главная » Налоги » Водный налог в 2017 году ставки

Главная » Налоги » Водный налог в 2017 году ставки

Статью подготовила начальник отдела по формированию налоговой отчетности Железнова Яна Константиновна. Связаться с автором

Статью подготовила начальник отдела по формированию налоговой отчетности Железнова Яна Константиновна. Связаться с автором

Вернуться назад на Ставки налогов 2017

В тексте гл. 25.2 НК РФ четко приписано, что «водными» налогоплательщиками признаются физлица, коммерсанты и организации, использующие искусственные и естественные водоемы, если эта деятельность предполагает лицензирование в соответствии с нормами российского права.

Фактически обязанность по перечислению налоговых платежей возлагается на две категории хозяйствующих субъектов:

• граждан и юрлиц, получивших лицензию до 2007 года, если ее срок не истек;

• экономических субъектов, добывающих воду подземным способом.

Первая категория лиц остается плательщиками налога до тех пор, пока не истечет срок лицензии. Когда это произойдет, они будут обязаны заключить с местными властями договор аренды и перечислять арендные платежи по прописанным в соглашении реквизитам.

К категории объектов налогообложения относится следующее:

• изъятие воды из искусственных и естественных водоемов;

• использование водного пространства установленной площади;

• транспортировка леса по воде;

• производство гидроэнергии.

По любому из перечисленных объектов существует своя система ставок, в которой из нескольких вариантов нужно выбрать один, соответствующий географии водопользования.

Выбор ставки водного налога в 2017 году

Полный перечень используемых ставок дан в федеральном нормативном документе – НК РФ. Они измеряются в рублевом эквиваленте на единицу налоговой базы.

Особенность водного налога заключается в том, что единое понятие фискальной базы по нему отсутствует. Его трактовка зависит от особенностей деятельности хозяйствующего субъекта.

Существует четыре варианта определения базы:

1. Для компаний, осуществляющих забор воды из различных источников, – тысяча кубометров жидкости.

2. Для организаций, использующих водную акваторию, базой признается площадь эксплуатируемого участка согласно данным лицензии.

3. Для производителей гидроэнергии за базу принимается каждая тысяча киловатт энергии.

4. Для хозяйствующих субъектов, занятых лесосплавом, база рассчитывается в тысячах кубических метров леса на каждые 100 км сплава.

Например, согласно НК РФ для коммерческих структур, осуществляющих забор воды для водоснабжения населения, в 2017 году действует ставка 107 руб. на тысячу кубометров.

Важно! Стандартная система ставок используется в случае, если использование воды не превышает лимитов, установленных для конкретного естественного или искусственного объекта. Если законодательный максимум превышен, используется повышающий коэффициент – 5.

Перечень налоговых ставок, используемых при исчислении водных фискальных обязательств, приведен в ст. 333.12 НК РФ. Их уровень различается в зависимости от объекта налогообложения, типа добычи водных ресурсов (наземный или подземный метод) и водоема, используемого в хозяйственных целях.

Водный налог ставка 2017 определяется по следующему алгоритму:

• Уточните целевое назначение используемого водоема. Оно прописывается в лицензии.

• Определите свой экономический район. Если вы затрудняетесь с выбором, загляните в Общероссийский классификатор экономических районов.

• Определите принадлежность эксплуатируемого водоема к бассейну реки, поименованной в НК РФ. Обычно это прописано в лицензии, если вы не нашли информацию, можно уточнить ее в Бассейново-водном управлении по конкретному субъекту РФ.

Когда вы знаете все три параметра, отыщите соответствующее значение в ст. 333.12 Кодекса. Обратите внимание, что разница в ставках в зависимости от целевого назначения, реки и региона может быть существенной.

Например, для реки Волга ставки на изъятие воды (руб. на 1 000 кубометров) составляют:

|

Наименование района |

Изъятие из недр |

Наземное изъятие |

|

Северный |

||

|

Северо-Западный |

Разница в показателях составляет более ста руб. на тысячу метров кубических, что существенно сказывается на результатах вычислений. Поэтому нужно изначально выбрать верную ставку и подставлять ее в формулу.

Если в разрешительном документе, подтверждающем право водопользования, указано несколько его видов, по ним ведется раздельный учет.

Ставки водного налога: какую цифру подставлять в формулу?

Изучив ст. 333.12 НК РФ, бухгалтер хозяйствующего субъекта находит базовую ставку для своего вида деятельности, района и бассейна реки. Это значение нельзя использовать как окончательное: существует система поправочных коэффициентов, учитывающих ежегодный рост цен в стране.

В 2017 году «инфляционный» коэффициент составляет 1,52. Это значит, что окончательная ставка рассчитывается по формуле:

Налоговая ставка = Базовая ставка* 1,52.

Полученный результат нужно округлить до полных рублей, отбросив копейки по правилам математики.

Пример определения ставки:

ООО «Дельта» в хозяйственной деятельности эксплуатирует скважину, принадлежащую к бассейну Волги. Предприятие располагается на территории Ярославской области, которая, согласно Классификатору, относится к Центральному району. Как определить налоговую ставку?

Исходя из заданных условий, базовая ставка составит 360 руб. за кубометр воды. Чтобы определить значение на 2017 год, нужно умножить ее на 1,52.

Налоговая ставка = 360* 1,52 = 547,2 руб.

Согласно положениям НК РФ, полученное значение нужно округлить по правилам математики. Значит, в формулу по расчету налога следует подставить 547 руб. на тыс. кубометров.

Специальные условия для водоснабжения населения

Согласно фискальному законодательству, изъятие воды из искусственных и естественных объектов – один из объектов «водного» налогообложения. Общие ставки для всех налогоплательщиков прописаны в п. 1 и 1.1 ст. 333.12 НК РФ, а льготные, связанные с водоснабжением населения, – в п.3.

Чтобы иметь возможность пользоваться сниженной ставкой, нужно соответствовать двум условиям:

1. В лицензии предприятия четко приписано, что целевое назначение деятельности – водоснабжение населения.

2. В разрешительном документе обязательно указаны лимиты забора воды по конкретному природному объекту.

Если в лицензии хозяйствующего субъекта не прописано, что компания или ИП осуществляет забор вод подземным способом для водоснабжения населения, она не может пользоваться льготой. Она обязана уплачивать повышенный водный налог: ставки указаны в п. 1 и 1.1 ст. 333.12.

Если в разрешительном документе прописано несколько видов водопользования, например, для снабжения населения питьевой водой, перепродажи и других нужд, по ним следует вести раздельный учет. Несоблюдение этого правила ведет к утрате права на льготную ставку по операциям, связанным с водоснабжением жителей населенного пункта.

Налоговые ставки по водному налогу устанавливаются на федеральном уровне и приводятся в соответствие с текущим уровнем цен благодаря системе повышающих коэффициентов. Задача налогоплательщика – правильно выбрать ставку и произвести корректный расчет бюджетных обязательств.

Социальный инвалид 2017

Социальный инвалид 2017 Социальное обеспечение 2017

Социальное обеспечение 2017 Система налогов 2017

Система налогов 2017 Проверка налогов 2017

Проверка налогов 2017ОСНО 2017

| | Вверх