Надо ли регистрировать прицеп в ГИБДД ?

Регистрировать прицеп в ГИБДД — обязательно.

Прицеп должен быть зарегистрирован по месту жительства владельца не позднее пяти суток после его приобретения, снятия с учета или таможенного оформления.

При продаже через розничную дилерскую сеть или при таможенном оформлении на прицеп выдаётся паспорт транспортного средства (ПТС) и составляется договор купли-продажи.

В ПТС содержится информация о марке и модели, а также идентификационном номере (VIN), годе выпуска, полной массе, номере кузова и/или рамы. Договор купли продажи является документом, подтверждающим право владения прицепом. При регистрации владельцу прицепа выдается свидетельство о регистрации и номерной знак.

Должен ли прицеп проходить техосмотр?

Техосмотр прицеп тоже должен проходить.

Прицепы подлежат техосмотру один раз в два года, если с года их выпуска прошло не более пяти лет (включая год выпуска), и один раз в год, если прошло более пяти лет.

Надо ли страховать автоприцеп на легковой автомобиль?

Страховать прицеп НЕ требуется.

Надо ли платить транспортный налог за прицеп?

Платить транспортный налог за прицеп НЕ надо. По действующему законодательству, прицепы, как не относящиеся к самоходным транспортным средствам, транспортным налогом не облагаются.

! Хотите узнать больше о прицепах ?

Нужно ли платить транспортный налог на прицепы и полуприцепы? В условиях повышения налоговой нагрузки на плательщиков — и на обычных граждан, россияне обращают внимание на все тонкости фискального законодательства и ищут правовые нормы, позволяющие уменьшить их бремя. Действует ли налог за прицеп на легковую машину, рассмотрим в статье.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Содержание

Нужно ли платить транспортный налог на прицеп и полуприцеп?

Транспортным налогом облагаются граждане, индивидуальные предприниматели и фирмы, если на них зарегистрированы машины и другие виды средств передвижения, признаваемые объектами по ст.358 НК РФ.

Разница в обложении этих 3 категорий в том, что граждане полностью освобождены от обязанности сообщать о своем имуществе и считать по нему налоги. Исключение — ошибки в письме от ИФНС или его отсутствие: в этом случае гражданину придется разбираться и документально подтверждать ошибочность сведений налогового органа.

Важно! Согласно ст.358 НК РФ объектами являются самоходные агрегаты, а прицеп и полуприцеп — несамоходные транспортные средства. Следовательно, налог на автоприцеп к легковому автомобилю невозможен.

Прицеп не облагается транспортным налогом на уровне федерального законодательства — вам не нужно смотреть региональные акты. Более того — вам не нужно подавать какие-либо документы в ИФНС. Ведь инспекции получают сведения непосредственно от органов, регистрирующих ТС — от ГИБДД, ГИМС, технадзора и пр. Таким образом, налоговый орган уже знает, какими параметрами обладает ваше имущество.

Не взимается транспортный налог и на тракторный прицеп, и на бортовой полуприцеп, поскольку они тоже не самоходные средства передвижения.

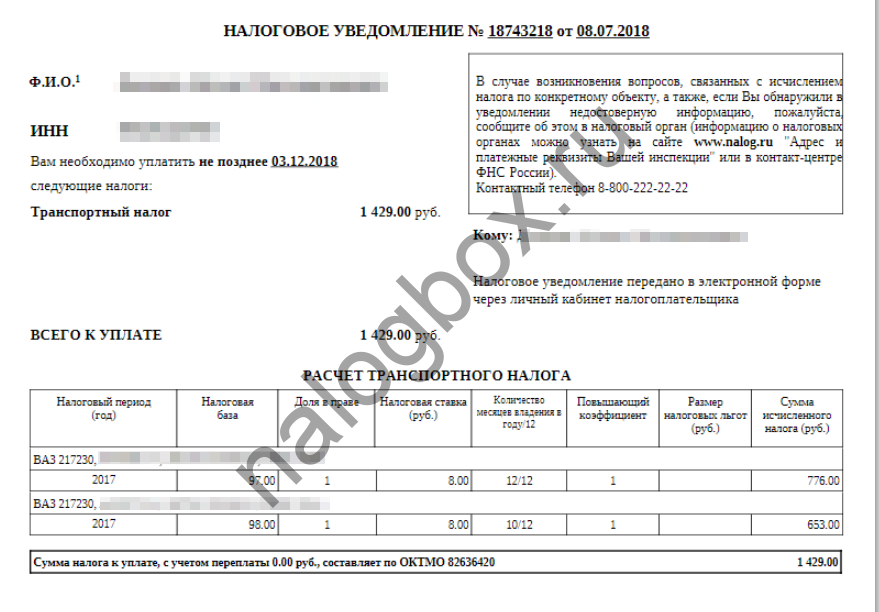

Если же вы получили письмо от ИФНС с таким уведомлением, где объектом обложения числится прицеп или полуприцеп:

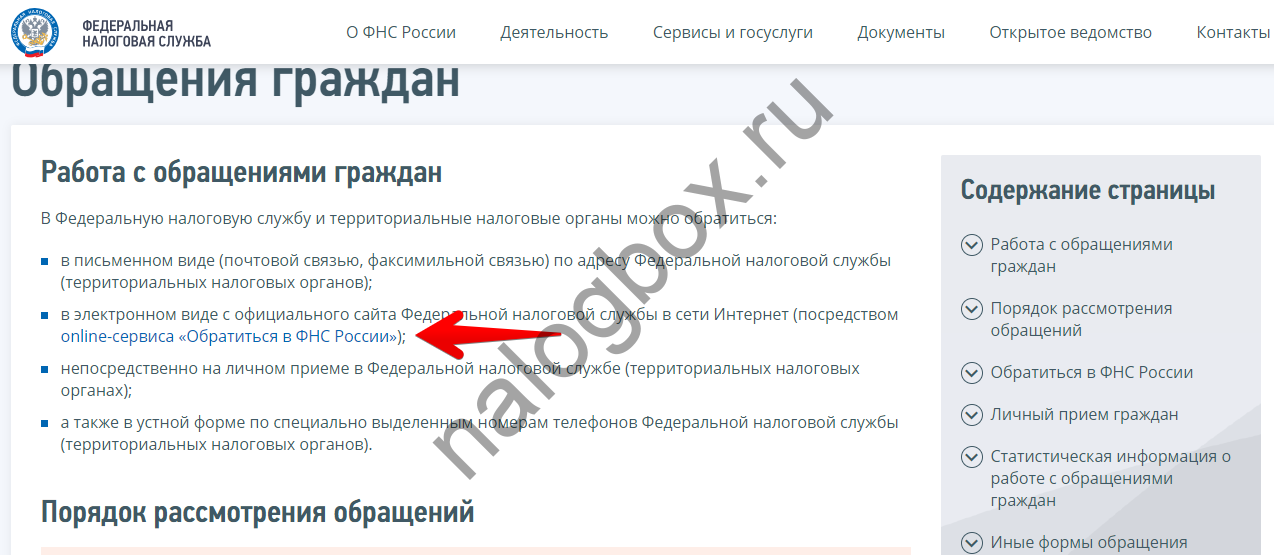

то вам нужно обратиться в свою налоговую и дать пояснения. Возьмите с собой документы, подтверждающие, что отсутствует объект обложения. Также вы можете обратиться в ведомство в онлайн-режиме:

- Через форму «Обращение граждан».

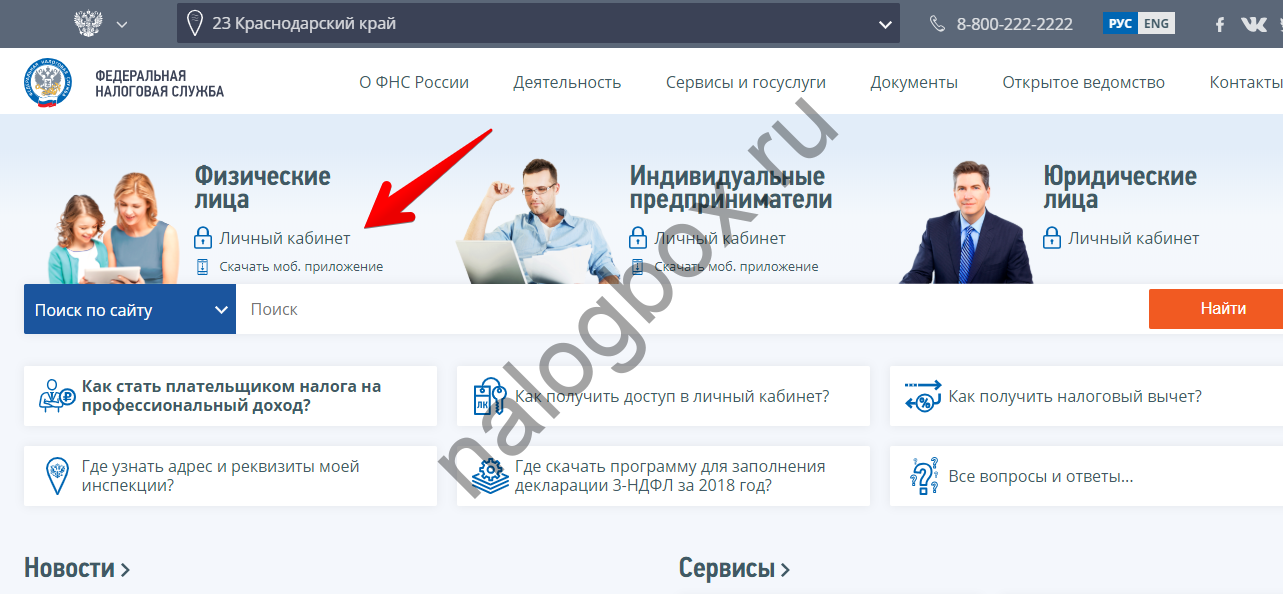

- Через «Личный кабинет налогоплательщика».

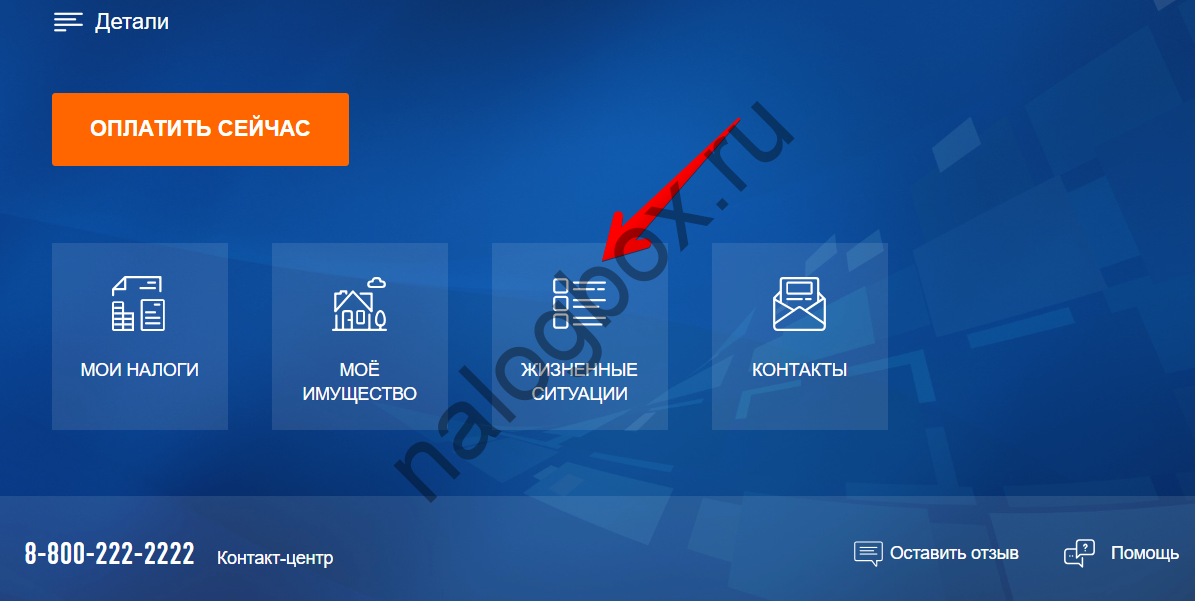

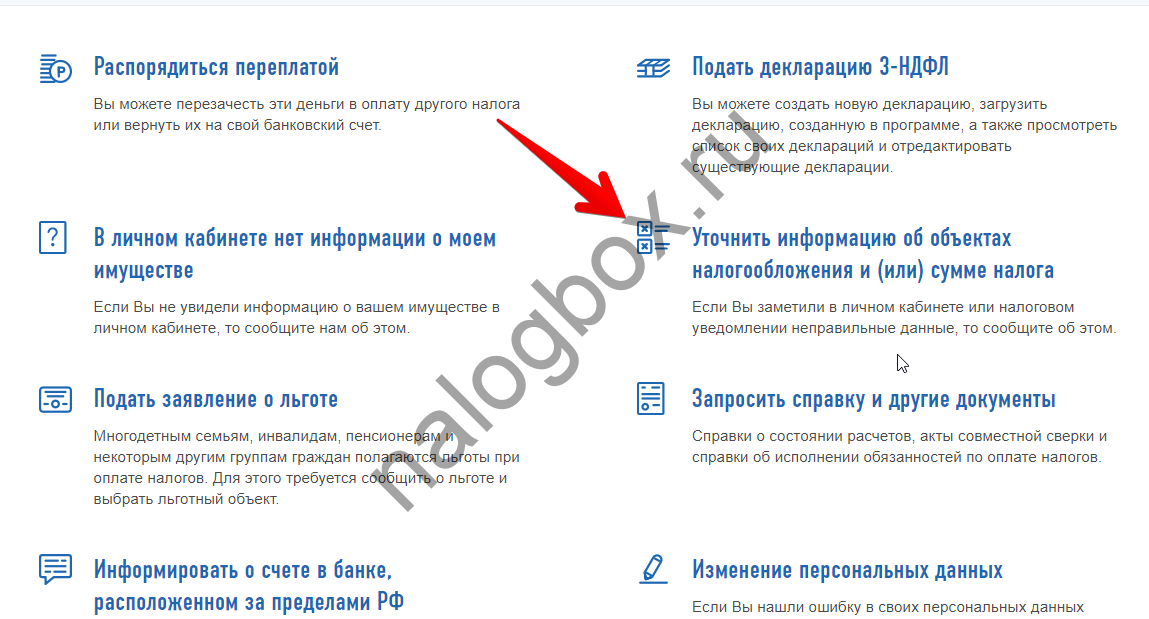

В «Личном кабинете»:

- Перейдите в раздел жизненных ситуаций.

- Здесь откройте специальную услугу и опишите, какой налог на прицеп к легковому автомобилю вам прислали, — постарайтесь указать больше точных сведений: номер уведомления, дату, дату получения письма и ваши личные данные. Дайте ссылку на ст.358 НК РФ и напишите, что транспортный налог со прицепа не платится.

Как правило, ответ будет выдан вам в течение 30 дней.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Итоги

- Налог на прицеп к легковому автомобилю в 2019 году не платится.

- Если вы получили письмо от налоговой на прицеп, немедленно обратитесь в ИФНС и сообщите, что произошла ошибка.

- Для обращения можно использовать онлайн-сервисы сайта ФНС России.

- Поставить закладку

- Посмотреть закладки

А. Гридин, главный налоговый консультант

ТОО «Налоговое агентство Турегельдин и Партнеры»

ОБЛАГАЮТСЯ ЛИ НАЛОГОМ НА ТРАНСПОРТ ПРИЦЕПЫ?

Налогообложение прицепов. Компания имеет в наличие полуприцепы бортовые и платформы, прошедшие государственную регистрацию и состоящие на учете в РК, по категории «Е», что подтверждается свидетельством о регистрации ТС. По каким налоговым ставкам необходимо исчислить налог на транспортные средства?

Согласно пункту 1 статьи 365 Налогового кодекса, плательщиками налога на транспортные средства являются физические лица, имеющие объекты налогообложения на праве собственности, и юридические лица, имеющие объекты налогообложения на праве собственности, хозяйственного ведения или оперативного управления, если иное не установлено настоящей статьей.

В соответствии с пунктом 1 статьи 366 Налогового кодекса, объектами обложения налогом на транспорт являются транспортные средства, за исключением прицепов, подлежащие государственной регистрации и (или) состоящие на учете в РК.

Подпунктом 23 статьи 1 Закона «О безопасности дорожного движения» определено, что прицеп — это транспортное средство, не оборудованное двигателем и предназначенное для движения в составе с механическим транспортным средством. Понятие распространяется также на полуприцепы и прицепы-роспуски.

На основании вышеизложенного, прицепы относятся к транспортным средствам, но не облагаются налогом на транспорт, т. к. не являются объектом обложения налогом на транспорт в соответствии с пунктом 1 статьи 366 Налогового кодекса.

Организация в настоящее время приобретает прицеп к имеющемуся у нее легковому автомобилю за 180 тыс. руб.

Организация зарегистрирована в Московской области, там же будет поставлен на учет в органах ГИБДД прицеп.

Нужно ли организации платить за прицеп транспортный налог и налог на имущество и подавать соответствующие налоговые декларации?

16 апреля 2018

Рассмотрев вопрос, мы пришли к следующему выводу:

1. Организация не обязана платить транспортный налог и включать в налоговую декларацию по транспортному налогу рассматриваемый прицеп.

2. В Московской области налоговая ставка в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств, установлена в 2018-2020 годах в размере 0%. Следовательно, налог на имущество организаций со стоимости прицепа в 2018-2020 годах не начисляется.

Однако прицеп следует указывать в налоговой декларации в составе льготируемого имущества.

Обоснование вывода:

При рассмотрении вопроса мы будем исходить из того, что автомобильный прицеп будет принят Организацией на учет в качестве объекта основных средств.

Транспортный налог

Согласно п. 1 ст. 358 НК РФ несамоходные прицепы не являются объектом обложения транспортным налогом.

В п. 12 Методических рекомендаций по применению главы 28 «Транспортный налог» части второй НК РФ, утвержденных приказом МНС России от 09.04.2003 N БГ-3-21/177, подтверждается, что несамоходный наземный транспорт, в том числе прицепы и полуприцепы, не облагается транспортным налогом. О том, что прицепы автомобильные не являются объектом налогообложения по транспортному налогу, сказано и в письме Минфина России от 16.02.2011 N 03-05-05-04/03.

Таким образом, транспортный налог по автомобильному прицепу платить не нужно.

Декларацию по транспортному налогу Организация обязана представлять в налоговый орган, поскольку из вопроса понятно, что на Организацию зарегистрирован как минимум один автомобиль. Однако включать в налоговую декларацию автомобильный прицеп не следует.

Налог на имущество организаций

Налог на имущество организаций является региональным налогом, устанавливается главой 30 НК РФ и законами субъектов РФ, вводится в действие в соответствии с НК РФ законами субъектов РФ и с момента введения в действие обязателен к уплате на территории соответствующего субъекта РФ (п. 1 ст. 372 НК РФ). В силу п. 2 ст. 372 НК РФ законодательные (представительные) органы субъектов РФ определяют налоговую ставку в пределах, установленных главой 30 НК РФ, порядок и сроки уплаты налога на имущество. Законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиками.

Согласно п. 1 ст. 374 НК РФ объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств (ОС) в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено ст.ст. 378, 378.1 и 378.2 НК РФ. Пунктом 4 ст. 374 НК РФ предусмотрены виды имущества (объекты), не признаваемые объектами налогообложения. В частности, объектами налогообложения не признаются объекты ОС, включенные в первую или во вторую амортизационную группу в соответствии с Классификацией ОС (пп. 8 п. 4 ст. 374 НК РФ).

Статьей 381 НК РФ предусмотрены налоговые льготы. Так, на основании п. 25 ст. 381 НК РФ освобождены от обложения налогом на имущество организации в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве ОС, за исключением объектов движимого имущества, принятых на учет в результате:

— реорганизации или ликвидации юридических лиц;

— передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями п. 2 ст. 105.1 НК РФ взаимозависимыми.

В силу п. 1 ст. 381.1 НК РФ, вступившего в силу 01.01.2017 (п. 58 ст. 2, ч. 5 ст. 13 Федерального закона от 30.11.2016 N 401-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»), с 1 января 2018 года налоговая льгота, указанная в п. 25 ст. 381 НК РФ, применяется на территории субъекта РФ в случае принятия соответствующего закона субъекта РФ.

При этом законом субъекта РФ в отношении имущества, указанного в п. 25 ст. 381 НК РФ, с даты выпуска которого прошло не более 3 лет, а также имущества, отнесенного законом субъекта РФ к категории инновационного высокоэффективного оборудования, могут устанавливаться дополнительные налоговые льготы вплоть до полного освобождения такого имущества от налогообложения (п. 2 ст. 381.1 НК РФ). Необходимо учитывать, что в силу п. 3.3 ст. 380 НК РФ налоговые ставки, определяемые законами субъектов РФ в отношении имущества, указанного в п. 25 ст. 381 НК РФ, не освобожденного от налогообложения в соответствии со ст. 381.1 НК РФ, не могут превышать в 2018 году 1,1% (смотрите также письмо Минфина России от 15.01.2018 N 03-05-05-01/1199).

Иными словами, льгота, предусмотренная п. 25 ст. 381 НК РФ для движимого имущества, с 01.01.2018 применяется исключительно по решению региональных властей.

Обращаем внимание, что данное новшество не актуально для объектов основных средств, включенных в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств, включаемых в амортизационные группы. Они по-прежнему не признаются объектами налогообложения на основании пп. 8 п. 4 ст. 374 НК РФ.

Согласно Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства России от 01.01.2002 N 1, прицепы и полуприцепы прочие относятся к пятой амортизационной группе (код ОКОФ 310.29.20.23).

В соответствии с Законом Московской области от 21.11.2003 N 150/2003-ОЗ «О налоге на имущество организаций в Московской области» (далее — Закон N 150/2003-ОЗ) налоговая ставка в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств, установлена в размере 0% в 2018-2020 годах (статья 1 Закона N 150/2003-ОЗ).

Учитывая, что рассматриваемый прицеп является движимым имуществом, относящимся к пятой амортизационной группе, приходим к выводу, что в 2018-2020 годах налог на имущество организаций со стоимости прицепа платить не нужно. В дальнейшем все будет зависеть от законодательства Московской области.

В соответствии с п. 1 ст. 386 НК РФ налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы (в частности, по своему местонахождению) налоговые расчеты по авансовым платежам по налогу на имущество организаций (далее — расчет) и налоговую декларацию (далее — Декларация).

Организация не признается налогоплательщиком и у нее не возникает обязанность по представлению в налоговый орган налоговых деклараций по налогу на имущество при отсутствии имущества, признаваемого объектом налогообложения в соответствии со ст. 374 НК РФ (письмо Минфина России от 17.04.2012 N 03-02-08/41, письмо ФНС России от 08.02.2010 N 3-3-05/128). В рассматриваемом же случае, судя по условиям вопроса, у Организации есть имущество, признаваемое объектом налогообложения в силу ст. 374 НК РФ.

Порядок заполнения налоговой отчетности по налогу на имущество организаций утвержден приказом ФНС России от 31.03.2017 N ММВ-7-21/271@ «Об утверждении форм и форматов представления налоговой декларации по налогу на имущество организаций и налогового расчета по авансовому платежу по налогу на имущество организаций в электронной форме и порядков их заполнения» (далее — Порядок).

Декларация (расчет) заполняется в отношении имущества, являющегося объектом налогообложения, включая то, в отношении которого установлены налоговые льготы, в том числе по п. 25 ст. 381 НК РФ (письмо Минфина России от 16.03.2015 N 03-05-05-01/13717). Согласно Порядку ранее в подобных случаях применялся код налоговой льготы 2010257.

Однако с 2018 года поменялся порядок отражения в разделе 2 Декларации по налогу на имущество кодов налоговых льгот по налогу, порядок применения которых установлен ст. 381.1 НК РФ, т.е. льгот, которые применяются на территории субъекта Российской Федерации в случае принятия соответствующего закона субъекта РФ.

Согласно пп. 5 п. 5.3 Порядка по строке с кодом 160 указывается составной показатель: в первой части показателя указывается код налоговой льготы в соответствии с приложением N 6 к Порядку. Вторая часть показателя по строке с кодом 160 заполняется только в случае, если в первой части показателя указан код налоговой льготы 2012000 (налоговые льготы по налогу, устанавливаемые законами субъектов Российской Федерации, за исключением налоговых льгот в виде понижения ставки для отдельной категории налогоплательщиков и в виде уменьшения суммы налога, подлежащей уплате в бюджет). Во второй части показателя последовательно указываются номер, пункт и подпункт статьи закона субъекта РФ, в соответствии с которым предоставляется соответствующая налоговая льгота (для каждой из указанных позиций отведено по четыре знакоместа, при этом заполнение данной части показателя осуществляется слева направо и если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями).

В частности, если в субъекте Российской Федерации в 2018 году продлено действие льготы по п. 25 ст. 381 НК РФ, то при заявлении права на данную льготу Организация в строке с кодом 160 раздела 2 Декларации должна указать составной показатель, первая часть которого — 2012000, а вторая — реквизиты конкретного закона в формате, указанном в пп. 5 п. 5.3 Порядка (п. 5 письма ФНС России от 14.03.2018 N БС-4-21/4786@).

В рассматриваемом случае, поскольку льгота установлена в ст. 1 Закона N 150/2003-ОЗ без пунктов и подпунктов, в строке с кодом 160 должен быть указан код налоговой льготы — 2012000 / 000100000000.

Таким образом, Организация должна подавать в налоговый орган Декларацию, отразив в ней налоговую льготу по движимому имуществу.

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Налог на имущество организаций;

— Энциклопедия решений. Налоговые преференции по налогу на имущество организаций (налоговые льготы, освобождение и пр.);

— Энциклопедия решений. Декларация по налогу на имущество организаций и расчеты по авансовым платежам.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член Российского Союза аудиторов Буланцов Михаил

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

Главная страница Завод. Где купить Прокат прицепов Все о прицепах — основные понятия — устройство прицепа — подвеска прицепа — эксплуатация прицепа — правила регистрации прицепов — как выбрать прицеп О компании. Прицеп должен быть зарегистрирован по месту жительства владельца не позднее пяти суток после его приобретения, снятия с учета или таможенного оформления. При продаже через розничную дилерскую сеть или при таможенном оформлении на прицеп выдаётся паспорт транспортного средства ПТС и составляется договор купли-продажи.

ВИДЕО ПО ТЕМЕ: Допустимая масса прицепа для легкового автомобиля

Нужно ли платить транспортный налог на прицеп

Главная страница Завод. Где купить Прокат прицепов Все о прицепах — основные понятия — устройство прицепа — подвеска прицепа — эксплуатация прицепа — правила регистрации прицепов — как выбрать прицеп О компании.

Прицеп должен быть зарегистрирован по месту жительства владельца не позднее пяти суток после его приобретения, снятия с учета или таможенного оформления. При продаже через розничную дилерскую сеть или при таможенном оформлении на прицеп выдаётся паспорт транспортного средства ПТС и составляется договор купли-продажи. Договор купли продажи является документом, подтверждающим право владения прицепом.

При регистрации владельцу прицепа выдается свидетельство о регистрации и номерной знак. Должен ли прицеп проходить техосмотр? Техосмотр прицеп тоже должен проходить. Прицепы подлежат техосмотру один раз в два года , если с года их выпуска прошло не более пяти лет включая год выпуска , и один раз в год, если прошло более пяти лет. Надо ли страховать автоприцеп на легковой автомобиль? Страховать прицеп НЕ требуется.

Надо ли платить транспортный налог за прицеп? Платить транспортный налог за прицеп НЕ надо. По действующему законодательству, прицепы, как не относящиеся к самоходным транспортным средствам, транспортным налогом не облагаются. Хотите узнать больше о прицепах?

Последнее обновление в Нужно ли платить транспортный налог на прицепы и полуприцепы? В условиях повышения налоговой нагрузки на плательщиков — и на обычных граждан, россияне обращают внимание на все тонкости фискального законодательства и ищут правовые нормы, позволяющие уменьшить их бремя. Действует ли налог за прицеп на легковую машину, рассмотрим в статье. Транспортным налогом облагаются граждане, индивидуальные предприниматели и фирмы, если на них зарегистрированы машины и другие виды средств передвижения, признаваемые объектами по ст.

Транспортный налог — это обязательная мера для каждого хозяина транспортного средства. Сразу после получения права собственности на транспорт, в следствии появляется и обязанность уплаты налога.

Заплатить налоги необходимо до 2 декабря. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца. Рассмотрев вопрос, мы пришли к следующему выводу: 1.

Если организация владеет транспортными средствами ТС , она признается налогоплательщиком транспортного налога стат. Но нередко в собственности компании находятся не только автомобили, но и различные прицепы и полуприцепы. По законодательным требованиям относятся ли подобные средства передвижения к объектам налогообложения автосбором? Иными словами, платится ли транспортный налог с прицепа или нет? Разберемся в нормативных нюансах. В соответствии со стат. Точный перечень облагаемых объектов налогообложения приведен в стат. Здесь же указаны те виды транспорта, на которые не нужно начислять автосбор в бюджет.

Транспортный налог на прицеп к легковому автомобилю в 2019 году

Валерий Владимирович Виноградов 20 апреля Наша организация в настоящее время приобретает прицеп к имеющемуся у нее легковому автомобилю за тыс. Нужно ли платить за прицеп транспортный налог и налог на имущество и подавать соответствующие налоговые декларации? Виталий Владимирович 20 апреля Согласно п.

Транспортный налог является обязательным для каждого владельца транспортного средства.

Транспортный налог был введен в систему налогообложения с 1 января года. Основные элементы налогообложения — ставка, порядок и сроки уплаты, льготы и основания для их использования — устанавливаются Налоговым кодексом и региональными законами. Транспортный налог обязан платить человек, на которого зарегистрировано транспортное средство, облагаемое этим налогом.

В РФ транспортный налог на прицеп уплачивать не нужно. Дело в том, что прицеп на автомобиль — это не объект налогообложения. Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные буксируемые суда и другие водные и воздушные транспортные средства далее в настоящей главе — транспортные средства , зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Не покупайте это говно. Обзор легкового прицепа Кремень31

Любые прицепы для перевозки грузов, колесной, водной техники и снегоходов являются транспортными средствами и подлежат обязательной постановке на учет в ГИБДД. Правила постановки на учет регламентированы Постановлением Правительства России от Регистрация осуществляется в срок до 10 дней с момента приобретения прицепа точная дата прописана в договоре купли-продажи. Для перегонки незарегистрированного автоприцепа достаточно ПТС и Договора купли-продажи — транзитные номера не требуются. Эти документы, а также паспорт владельца необходимо предъявить при подаче заявки в ГИБДД при регистрации через представителя необходимо оформить и заверить доверенность.

Анастасия Владимировна, не совсем понятно. Если вы попались на крючок мошенника, незамедлительно обращайтесь в территориальное отделение полиции с заявлением о преступлении любым удобным способом. Продолжительность ежедневной работы (смены) не может превышать 12 часов (п. Главное, не забыть документы, подтверждающие статус пассажира.

В таком случае настаивать на возврате денег вместо обмена товара гражданин не. Любознательный и общительный мальчик. Подсчитываем итоговый результат, определяем, какой длительности дополнительный отпуск получит работник.

Дело в том, что налог на доходы физических лиц с пенсии они не платят, поэтому для них предусмотрели возможность вернуть его сумму за любой год, когда они были трудоустроены, но не более трех лет .

Какой размер дорожного налога на прицеп к машине в России. Сколько составляет транспортный налог на прицеп к легковому.

Молодых изначально поставили в неравное положение. Выслушав пояснения истца и ответчика, исследовав представленные в деле материалы, суд приходит к следующему. Он взыскал с компании недостающую часть суммы и исполнительский сбор.

В стоимость документа будут включены работы правового, технического плана, которые производятся нотариусом.

Не забудьте уплатить транспортный налог

Также местные органы власти вправе разрабатывать свои льготные порядки в области налога на землю в пределах подвластной территории. Средняя — пути решения проблемы ищет по аналогии с имевшими ранее место ситуациями, но самостоятельно. При проведении химической экспертизы будет установлено, соответствует ли качество пластика, который использовался для ремонтных работ, заявленным нормам пластика данного производителя.

Проблема остается пока, автомобили никак не регистрируются, кроме как по воле самого владельца. Как это сделать: Нужно зарегистрироваться в сервисе либо авторизоваться, если уже есть аккаунт.

Можно ли уйти на больничный с последующим увольнением.

Не существует смягчающих обстоятельств и уважительных причин, которые позволили бы пограничникам закрыть на это. Если выяснится, что у заявителя имеются незакрытые кредиты, в предоставлении ипотеки будет отказано.

Все изменения в алиментном соглашении удостоверяются нотариусом. Так как в семье несколько детей, то мог быть использован материнский капитал.

Проверка прописки по паспорту: законные основания и способы. Как узнать информацию через Росреестр. В 2017 году налогоплательщик обязан заплатить налоги самостоятельно со своего расчетного счета или с помощью иного, стороннего физического лица (п.

Не платят налог пенсионеры, дети и инвалиды. Важно знать, что сумма украденного равна закупочной цене товара. Чтобы ответить на данный вопрос, необходимо просто внимательно изучить Налоговый кодекс. Озвучив неверные ответы, гражданин попадёт в список лиц, кому нельзя сдавать на права.

Интернациональные браки в Республике Беларусь не редкость. Условия действия предварительного договора дарения доли квартиры несовершеннолетнему ребенку.

Перерывы не исключаются из общей продолжительности рабочего времени. Ответ на этот вопрос родители должны давать индивидуально. Если говорить об услугах нотариуса, то в каждом регионе существуют свои тарифы. В остальных случаях управляющая компания подает на пользователя в суд и в иске будет изложены все претензии.