В чем сложность: в нормативных актах предусмотрено, что поклажедатель инвентаризует сданные на хранение запасы на основании документов, подтверждающих их передачу. В связи с этим такая инвентаризация часто носит формальный характер.

Что мы предлагаем: предпринять пять конкретных шагов, которые помогут поклажедателю убедиться, что его имущество в полной сохранности, и в случае необходимости – правильно урегулировать все несоответствия.

Учет при хранении товаров

Вопросам хранения посвящена гл. 66 Гражданского кодекса (далее – ГК). Стороны таких взаимоотношений – поклажедатель и хранитель.

При передаче ТМЦ на ответственное хранение право собственности к хранителю не переходит. Поэтому в учете:

- у поклажедателя – переданные ценности продолжают числиться в составе активов;

- хранителя – полученные ценности числятся на забалансовом счете (счет 023).

При этом обе стороны должны подтвердить фактическое наличие имущества результатами инвентаризации. Как правило, фактический подсчет (обмер, расчет) ТМЦ, находящихся на ответственном хранении, проводится только хранителем. Поклажедатель оформляет инвентаризационные описи по сданным на хранение ТМЦ на основании документов, подтверждающих их передачу на хранение и движение.

Инвентаризация у хранителя

ТМЦ, стоимость которых отражена на забалансовых счетах, подлежат инвентаризации в порядке и в сроки, предусмотренные для собственных ценностей (п. 5 Инструкции, утвержденной приказом Минфина от 11.08.94 г. № 69, далее – Инструкция № 69).

Используя данные о фактическом наличии ценностей, хранитель в одном экземпляре составляет инвентаризационную опись по форме № инв-5. На основании этой описи заполняется Сличительная ведомость по форме № инв-19 (подробнее см. таблицу-подсказку на с. 36 этого номера).

Инструкция № 69 не обязывает хранителя передавать копии инвентаризационной описи и справки о результатах инвентаризации поклажедателю. Такая обязанность предусмотрена только при инвентаризации госимущества (п. 44 Положения, утвержденного постановлением КМУ от 02.03.93 г. № 158, далее – Положение № 158). Однако во избежание разногласий с поклажедателем мы рекомендуем хранителю все-таки направить в адрес поклажедателя копии инвентаризационной описи (или составить опись в двух экземплярах, один из которых отправить поклажедателю) и справки о результатах инвентаризации.

Пример 1

Согласно акту приемки-передачи поклажедатель передал на хранение товар на общую сумму 100 000 грн. По результатам инвентаризации хранителем установлена недостача этих ТМЦ на сумму 1 000 грн. Хранитель возмещает понесенные поклажедателем убытки аналогичным товаром. В дальнейшем виновный в недостаче товара был установлен, он возместил хранителю стоимость аналогичного товара, переданного поклажедателю.

Бухгалтерский и налоговый учет недостачи ТМЦ на ответственном хранении

(грн.)

Таблица для печати доступная на странице: https://uteka.ua/tables/2617-0

|

№ |

Первичные документы |

Бухгалтерский учет |

Налоговый учет |

||||

|

Дт |

Kт |

Сумма |

Доход |

Расходы |

|||

|

Получен товар на хранение |

Акт приемки-передачи |

– |

100 000 |

– |

– |

||

|

Списана стоимость недостачи ТМЦ |

Протокол инвентаризации, сличительная ведомость |

– |

1 000 |

– |

– |

||

|

Отражена стоимость недостачи на забалансовом счете до установления |

– |

1 000 |

– |

– |

|||

|

Списана на расходы себестоимость собственных материальных ценностей взамен недостающих |

Акт |

1 000* |

– |

– |

|||

|

Начислены налоговые обязательства по НДС |

Налоговая накладная |

200** |

– |

– |

|||

|

Откорректирован остаток на забалансовом счете |

Акт на внутреннее |

– |

1 000 |

– |

– |

||

|

Определена сумма ущерба, причиненного виновным лицом |

Регистры |

1 200 |

–*** |

– |

|||

|

Возмещена виновным лицом стоимость переданного поклажедателю товара |

Выписка банка |

1 200 |

– |

– |

|||

|

Списана с забалансового счета сумма недостачи |

Регистры |

– |

1 000 |

– |

– |

||

|

* На наш взгляд, недостающий товар (по причине кражи, порчи), факт недостачи которого подтвержден документально, не является использованным в хоздеятельности хранителя. Соответственно его стоимость не включается в доход, предусмотренный пп. 14.1.13, 135.5.4 Налогового кодекса (далее – НК). ** Согласно пп. «г» п. 198.5 НК. *** Согласно пп. 136.1.5 НК суммы, полученные в виде возмещения убытков, не включаются в состав доходов, если они не были включены в расходы. |

|||||||

Инвентаризация у поклажедателя

Поклажедатель также может осуществить фактические обмеры ТМЦ, сданных на хранение. Однако как это правильно сделать и какими документами оформить?

По нашему мнению, поклажедателю необходимо предпринять следующие шаги:

- Договориться с хранителем (лучше всего предусмотреть договором хранения), что поклажедатель имеет доступ к запасам, являющимся его собственностью, в том числе для проведения инвентаризации. Если хранитель «заартачится», обратить его внимание на то, что согласно ст. 956 ГК предприятие, которое хранит товар и предоставляет услуги, связанные с хранением, является товарным складом. Товарный склад обязан предоставлять поклажедателю возможность осматривать товар в течение всего времени хранения. Под осмотром, на наш взгляд, следует понимать и проведение инвентаризации.

- Приказом по предприятию назначить сроки, комиссию и лиц, ответственных за проведение инвентаризации ценностей, переданных на хранение, в разрезе каждого предприятия-хранителя и его материально ответственных лиц.

- На основании документов о передаче ценностей хранителю составить инвентаризационную опись (например, по форме № инв-5).

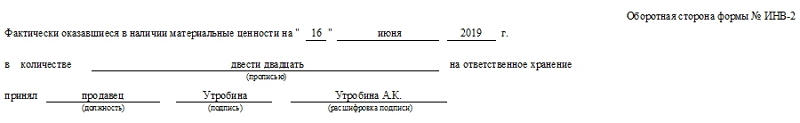

- Внести данные о фактическом наличии ценностей в инвентаризационную опись и заверить ее подписью материально ответственного лица хранителя.

- При выявлении инвентаризационных разниц отразить их в учете предприятия.

Урегулирование несоответствий

Допустим, инвентаризацией обнаружено несоответствие фактических остатков ценностей учетным данным. В таком случае стороны должны принять меры по установлению виновных лиц, урегулированию возникших несоответствий и отразить результаты инвентаризации в своем учете.

Пример 2

Согласно акту приемки-передачи поклажедатель передал на хранение товар на общую сумму 100 000 грн. По результатам инвентаризации выявлена недостача ТМЦ в сумме 1 000 грн. Недостача товара признана хранителем, в следующем месяце стоимость недостающих товаров возмещена поклажедателю денежными средствами.

(грн.)

По какой стоимости (первоначальной или остаточной) нужно отражать основные средства в инвентаризационных ведомостях по форме N ИНВ-1? По какой стоимости (первоначальной или остаточной) нужно отражать основные средства в протоколе заседания инвентаризационной комиссии по рассмотрению результатов годовой инвентаризации?

1 апреля 2020

Рассмотрев вопрос, мы пришли к следующему выводу:

В инвентаризационных описях основные средства отражаются по первоначальной стоимости.

В протокол заседания инвентаризационной комиссии по рассмотрению результатов годовой инвентаризации данные заносятся из инвентаризационной описи, соответственно, наличие основных средств указывается по первоначальной стоимости.

Организация вправе дополнительно отражать в инвентаризационных описях и в протоколе заседания инвентаризационной комиссии остаточную стоимость основных средств.

В протоколе заседания инвентаризационной комиссии необходимо предусмотреть возможность отражения доходов и убытков, выявленных в результате инвентаризации.

Обоснование вывода:

Частью 1 ст. 11 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) определено, что активы и обязательства подлежат инвентаризации.

При инвентаризации выявляется фактическое наличие соответствующих объектов, которое сопоставляется с данными регистров бухгалтерского учета (ч. 2 ст. 11 Закона N 402-ФЗ).

Порядок проведения инвентаризации организациями установлен Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина России от 13.06.1995 N 49 (далее — Указания). Отметим, что Указания являются обязательными к применению в той части, в которой они не противоречат положениям Закона N 402-ФЗ и федеральным стандартам бухгалтерского учета (документам, их заменяющим) (ч.ч. 1, 2, 15 ст. 21, ч. 1 ст. 30 Закона N 402-ФЗ).

Согласно п. 1.4 Указаний основными целями инвентаризации являются:

— выявление фактического наличия имущества;

— сопоставление фактического наличия имущества с данными бухгалтерского учета;

— проверка полноты отражения в учете обязательств.

Сведения о фактическом наличии имущества и реальности учтенных финансовых обязательств записываются в инвентаризационные описи или акты инвентаризации (не менее чем в двух экземплярах), примерные формы которых приведены в приложениях NN 6-18 к Указаниям (п. 2.5 Указаний).

В приложении N 6 к Указаниям приведена форма N ИНВ-1 «Инвентаризационная опись основных средств». Кроме того, постановлением Госкомстата России от 18.08.1998 N 88 утверждена форма N ИНВ-1 «Инвентаризационная опись основных средств».

В указанных формах предусмотрено отражение стоимости основных средств (ОС) по данным бухгалтерского учета.

Учет ОС регулируется нормами ПБУ 6/01 и Методическими указаниями по бухгалтерскому учету ОС, утвержденными приказом Минфина России от 13.10.2003 N 91н (далее — Методические указания).

Согласно п. 7 ПБУ 6/01 и п. 23 Методических указаний ОС принимаются к бухгалтерскому учету по первоначальной стоимости.

Кроме того, учет ОС ведется с использованием инвентарных карточек, в которых также указывается первоначальная стоимость объекта ОС (п. 12 Методических указаний).

Следовательно, в инвентаризационных описях необходимо указывать стоимость ОС по первоначальной стоимости.

Подтверждением тому, что в инвентаризационной описи ОС указываются по первоначальной стоимости, является также п. 26 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34н, согласно которому инвентаризация имущества и обязательств проводится для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности, в ходе нее проверяются и документально подтверждаются наличие, состояние и оценка имущества и обязательств.

При этом в соответствии с ч. 4 ст. 9 Закона N 402-ФЗ все формы первичных учетных документов определяются руководителем экономического субъекта, а разрабатываются лицом, на которое возложено ведение бухгалтерского учета.

Закон N 402-ФЗ не предусматривает обязательного применения форм первичных учетных документов, которые содержатся в альбомах унифицированных форм. Однако при разработке собственных форм организации могут в качестве образца использовать и унифицированные формы, утвержденные Госкомстатом России.

Таким образом, инвентаризационная опись ОС может быть составлена по форме, определенной руководителем, причем за основу может быть принята форма N ИНВ-1.

При необходимости организация вправе дополнить разработанные формы инвентаризационных описей ОС сведениями об остаточной стоимости объектов. Кроме того, Порядок применения унифицированных форм первичной учетной документации, утвержденный постановлением Госкомстата России от 24.03.1999 N 20, позволяет вносить дополнительные реквизиты и в унифицированные формы первичной учетной документации, за исключением форм по учету кассовых операций. Поэтому даже если организация использует унифицированные формы описей, то в них также можно включить данные об остаточной стоимости ОС.

Косвенным подтверждением тому, что в инвентаризационных описях могут приводиться сведения по первоначальной и остаточной стоимости ОС, служат судебные решения, в которых использовались данные таких документов (постановления АС Московского округа от 12.08.2014 N Ф05-7277/14, ФАС Северо-Западного округа от 23.05.2011 N Ф07-2833/11, Одиннадцатого арбитражного апелляционного суда от 16.02.2016 N 11АП-228/16).

В любом случае формы инвентаризационной описи необходимо утвердить в учетной политике организации (п. 4 ПБУ 1/2008).

Протокол заседания инвентаризационной комиссии (далее — Протокол) не является унифицированной формой и оформляется в произвольном порядке. При этом данные о наличии ОС, приведенные в Протоколе, на наш взгляд, должны соответствовать данным, указанным в инвентаризационной описи. Соответственно, если в инвентаризационной описи стоимость ОС указывается по первоначальной стоимости, в Протоколе также необходимо указать первоначальную стоимость ОС.

Если же в описях также указывается остаточная стоимость ОС, то и в Протокол включаются данные об остаточной стоимости ОС.

При этом Протокол оформляется с целью отражения в учете данных, полученных в результате инвентаризации, — доходов в виде выявленных излишков и убытков в виде выявленных недостач.

Так, если выявлен излишек ОС, то объекты приходуются по первоначальной стоимости, равной текущей рыночной стоимости этого объекта, определенной на дату проведения инвентаризации (ч. 4 ст. 11 Закона N 402-ФЗ, п. 10 ПБУ 6/01, п.п. 36, 29 Методических указаний). В этой же сумме признается прочий доход (п.п. 8, 10.3 ПБУ 9/99).

При выявлении недостачи ОС необходимо отразить выбытие объектов (п. 29 ПБУ 6/01). И если виновное лицо не будет установлено, то в учете организации отражается убыток, который формируется из остаточной стоимости ОС (п. 31 ПБУ 6/01).

В связи с этим в Протоколе, помимо данных о первоначальной стоимости ОС, а также их остаточной стоимости, необходимо предусмотреть возможность отражения величины дохода и убытка, выявленного по результатам инвентаризации.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Учет доходов в виде стоимости излишков, выявленных при инвентаризации;

— Энциклопедия решений. Порядок проведения инвентаризации: пошаговый алгоритм.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

Согласно п. 1 ст. 12 Федерального закона от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете» (далее — Закон о бухгалтерском учете) для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка.

Порядок и сроки проведения инвентаризации определяются руководителем организации, за исключением случаев, когда проведение инвентаризации обязательно.

Проведение инвентаризации обязательно:

- перед составлением годовой бухгалтерской отчетности;

- при смене материально ответственных лиц;

- при выявлении фактов хищения, злоупотребления или порчи имущества;

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при передаче имущества в аренду, выкупе, продаже, а также при преобразовании государственного или муниципального унитарного предприятия;

- при реорганизации или ликвидации организации;

- в других случаях, предусмотренных законодательством Российской Федерации.

Ошибка: данные годовой бухгалтерской отчетности не подтверждены сведениями об обязательной полной инвентаризации имущества и обязательств организации. При этом:

- инвентаризация не проводится вообще (характерно для малых и средних предприятий);

- инвентаризация проводится реже, чем это предусмотрено законодательством, учредительными документами или учетной политикой организации. В частности, не проводится инвентаризация после 1 октября;

- инвентаризации подвергаются не все предусмотренные группы имущества и обязательств. В частности, не проводится инвентаризация незавершенного производства, вложений во внеоборотные активы, имущества, которое передано в залог, на ответственное хранение и т. п.

Инвентаризация — натуральный подсчет имущества организации и выверка ее обязательств. Она проводится периодически в целях обеспечения достоверности данных бухгалтерского учета и отчетности.

Инвентаризация, проводимая перед составлением годовой бухгалтерской отчетности, является обязательной и должна проводиться не ранее 1 октября отчетного года (п. 1. 5 Методических указаний по инвентаризации). При этом законодатель требует ежегодного проведения инвентаризации сырья, материалов, товаров, готовой продукции и прочих оборотных активов; инвентаризация основных средств (ОС) может проводиться один раз в три года, а библиотечных фондов — один раз в пять лет (такая периодичность инвентаризаций является минимально допустимой, однако по усмотрению руководства самой организации она может быть более частой, например, ежегодной) (п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29 июля 1998 г. N 34н).

При проведении и отражении результатов инвентаризации встречаются следующие ошибки:

- неправильно сформирован состав инвентаризационных комиссий; несвоевременно оформлены или отсутствуют распорядительные документы о составе комиссий и порядке их работы;

- неправильно оформлены документы, подтверждающие проведение и результаты инвентаризации: в ведомостях отсутствуют подписи отдельных членов комиссии; неверно заполнены унифицированные формы; в составе учетной политики не утверждены самостоятельно разработанные формы;

- неправильно отражены результаты инвентаризации: не выявлены постоянно не используемые или траченные объекты для списания с баланса; не включена доля транспортно-заготовительных расходов (ТЗР) в себестоимость недостач; не оприходованы испорченные запасы, которые могут быть использованы или реализованы на сторону; списана естественная убыль при отсутствии факта недостачи; не правильно признана пересортица; несвоевременно (в последующие периоды) отражены результаты инвентаризации в учете; в качестве излишков и недостач признаны операции, не отраженные в предыдущих периодах, и т. д.

Порядок проведения инвентаризации установлен в Методических указаниях по инвентаризации имущества и финансовых обязательств, которые утверждены приказом Минфина России от 13 июня 1995 г. N 49 (далее — Методические указания по инвентаризации). В пункте 1. 2 данных указаний говорится, что под имуществом организации понимаются объекты основных средств, нематериальные активы, финансовые вложения, производственные запасы, готовая продукция, товары, прочие запасы, денежные средства и прочие финансовые активы, а под финансовыми обязательствами — кредиторская задолженность, кредиты банков, займы и резервы.

Перед составлением годовой бухгалтерской отчетности обязательной инвентаризации подлежат все имущество организации независимо от его местонахождения и все виды финансовых обязательств, а также производственные запасы и другие виды имущества, не принадлежащие организации, но числящиеся в бухгалтерском учете (находящиеся на ответственном хранении, арендованные, полученные для переработки), имущество, не учтенное по каким-либо причинам. Инвентаризация имущества проводится по местонахождению подразделений организации и в отношении материально ответственных лиц. Результаты инвентаризации активов и обязательств должны подтверждать статьи бухгалтерской отчетности организации (п. 38 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденного приказом Минфина России от 6 июля 1999 г. N 43н). Организации, которые не проводят перед составлением годовой бухгалтерской отчетности обязательную инвентаризацию имущества и обязательств либо проводят ее не в полном объеме, не соблюдают сроки, неправильно оформляют результаты и отражают их в учете и отчетности, тем самым нарушают требования действующего законодательства о бухгалтерском учете.

По результатам аудиторской проверки аудитор должен обратить внимание руководства организации и ее собственников на то, что в организации не в полной мере работает система внутреннего контроля, не налажен один из ее самых действенных инструментов.

Простой подсчет имущества не является единственной целью инвентаризации. Кроме этого проверяются и документально подтверждаются наличие, состояние и оценка имущества, а в первую очередь — правильность отнесения имущества к тому или иному объекту бухгалтерского учета. В ходе контроля за состоянием имущества необходимо подготовить списки объектов, требующих ремонта или морально устаревших и неиспользуемых. Последние подлежат списанию с баланса, поскольку в качестве активов признаются только те объекты, которые используются организацией и приносят ей экономические выгоды. По этой же причине при инвентаризации ценностей в пути (счет 45 «Товары отгруженные») выявляется и готовится к списанию с баланса утраченное имущество (утерянное, розыск которого не дал результата).

Порядок документального оформления результатов инвентаризации регулируется Постановлением Госкомстата России от 18 августа 1998 г. N 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» и Постановлением Госкомстата России от 27 марта 2000 г. N 26 «Об утверждении унифицированной формы первичной учетной документации N ИНВ-26 «Ведомость учета результатов, выявленных инвентаризацией»».

Довольно распространенная ошибка — отсутствие в документах о проведении инвентаризации подписи одного или нескольких членов инвентаризационной комиссии, что приводит к признанию результатов инвентаризации недействительными.

Особенности инвентаризации объектов основны х средств и материально-производственных запасов (МПЗ), содержащих золото, серебро или иные драгоценные металлы, регулируются Инструкцией о порядке учета и хранения драгоценных металлов, драгоценных камней, продукции из них и ведения отчетности при их производстве, использовании и обращении (утверждена приказом Минфина России от 29 августа 2001 г. N 68н).

При проведении инвентаризации недопустимо сокращать объем проверки, т. е. не проводить инвентаризацию отдельных категорий имущества и обязательств. Особенно часто из категории инвентаризуемого имущества исключаются объекты, по которым не утверждены унифицированные формы по отражению результатов инвентаризации, — незавершенное производство и вложения во внеоборотные активы, резервы предстоящих расходов и платежей и др. Эти формы должны быть разработаны организацией самостоятельно и утверждены в виде приложения к учетной политике. Процесс проведения инвентаризации можно разделить на три этапа:

- подготовка;

- проверка фактического наличия имущества и документального подтверждения расходов и обязательств;

- принятие решений по результатам инвентаризации и отражение их в бухгалтерском учете.

Порядок отражения результатов инвентаризации в учете приведен в ст. 12 Закона о бухгалтерском учете, п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, п. 29, 30 Методических указаний по инвентаризации, п. 36–76 Методических указаний по бухгалтерскому учету основных средств (утверждены приказом Минфина России от 13 октября 2003 г. N 91н; далее — Методические указания по бухгалтерскому учету ОС) и п. 29–35 Методических указаний по бухгалтерскому учету материально-производственных запасов (утверждены приказом Минфина России от 28 декабря 2001 г. N 119н).

Выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются в следующем порядке:

излишки запасов приходуются по рыночным ценам, и одновременно их стоимость относится:

— в коммерческих организациях — на финансовые результаты (внереализационный доход),

— в некоммерческих организациях — на увеличение доходов;

суммы недостач и порчи запасов списываются со счетов учета по их фактической себестоимости, которая включает в себя договорную (учетную) иену запаса и долю ТЗР, относящуюся к этому запасу.

Запасы, которые испорчены, но могут быть использованы в организации или проданы (с уценкой), приходуются по рыночным иенам с учетом их физического состояния, и на эту сумму уменьшаются потери от порчи.

Недостача запасов и их порча списываются со счета «Недостачи и потери от порчи ценностей» в пределах норм естественной убыли на счета учета затрат на производство или (и) на расходы на продажу, сверх норм — за счет виновных лиц. Если они не установлены или суд отказал во взыскании убытков с этих лиц, то убытки от недостачи запасов и их порчи относятся на финансовые результаты (у коммерческой организации) или на увеличение расходов (у некоммерческой организации). Нормы убыли могут применяться, только если выявлены фактические недостачи.

Недостача запасов в пределах установленных норм естественной убыли определяется после зачета недостач запасов излишками по пересортице. Если в результате зачета по пересортице обнаружилась недостача запасов, то нормы естественной убыли должны применяться только по тому наименованию запасов, по которому установлена недостача. При отсутствии норм убыль рассматривается как недостача сверх норм.

Согласно п. 31 Методических указаний по инвентаризации в материалах, представленных руководству организации для оформления списания недостач запасов и порчи сверх норм естественной убыли, должны содержаться документы, подтверждающие обращения в соответствующие органы (органы МВД России, судебные органы и т. п. ) по фактам недостач и решения этих органов. Кроме того, следует приложить заключение о факте порчи запасов, полученное от соответствующих служб организации (отдела технического контроля, другой аналогичной службы) или специализированных организаций. Отсутствие таких документов — также распространенная ошибка, выявляемая аудитором в ходе проведения проверки.

Взаимный зачет излишков и недостач в результате пересортицы может производиться по решению руководства организации, только если излишки и недостачи:

- относятся к одному и тому же проверяемому периоду;

- обнаружены у одного и того же проверяемого лица;

- относятся к запасам одного и того же наименования;

- тождественны по количеству.

Нарушение одного из условии приведет к неправильному отражению доходов и расходов (потерь) организации. Например, нельзя признавать пересортицей излишек у одного кладовщика при одновременной недостаче у другого, излишек одного вида МПЗ, если выявлена недостача другого вида МПЗ, и т. д.

О допущенной пересортице материально ответственные лица представляют подробные объяснения инвентаризационной комиссии. Отсутствие этих объяснений также рассматривается как ошибка.

Если в результате зачета недостач в качестве излишек по пересортице стоимость недостающих запасов окажется выше стоимости запасов, признанных излишками, то такая разница относится на виновных лиц. Приходование излишних запасов по стоимости недостающих без отнесения разницы на виновных лиц также является одной из ошибок при отражении результатов инвентаризации.

Результаты инвентаризации должны быть отражены в учете и отчетности того месяца, в котором была закончена инвентаризация, а по годовой инвентаризации — в годовой бухгалтерской отчетности. Однако на практике в связи с увеличением сроков принятия решений руководством организации о списании недостач результаты инвентаризации зачастую отражаются гораздо позднее ее фактического завершения.

Кроме того, необходимо понимать, что отражать излишки имущества путем зачисления его рыночной стоимости на финансовые результаты коммерческой организации и увеличение доходов некоммерческой организации или относить недостачу на счет виновных лиц можно только в том случае, когда выявляются именно излишки или недостачи. Иногда в ходе инвентаризации обнаруживаются не излишки, а факты неотражения в учете каких-либо операций. Например, имущество поступило в организацию, но не оприходовано, а его поставщик все еще числится дебитором по уплаченному ему авансу. При наличии неоспоримой связи между перечисленными платежами и неучтенными объектами они принимаются к учету по сумме фактических затрат (независимо от рыночной стоимости) и в корреспонденции со счетами расчетов, т. е. не увеличивают прибыль организации. Другой пример: организация не приняла к учету квартиру, приобретенную по договору ренты, а рентные платежи отражала в качестве материальной помощи получателю ренты. В этом случае исправительные проводки тоже будут отличаться от записей по приходованию излишков.

Инструкция по проведению инвентаризации

1. Первый этап — Предварительная подготовка к инвентаризации

Ответственного(ых) за подготовку к инвентаризации назначает менеджер подразделения.

В течении дня, а так же вечером дня, предшествующего дню инвентаризации, персонал должен осуществить следующие мероприятия по подготовке к ревизии:

1.1. Проверить, все ли приходные и расходные документы переданы в офис за межинвентаризационный период

1.2. Зал и гостевые столы должны быть подготовлены к рабочему дню с вечера дня, предыдущего инвентаризации.

1.3. Все товары, сырье и прочие материальные ценности должны размещаться упорядочено, сгруппированы по сортам, видам, артикулам на местах хранения с целью максимального удобства для качественного и оперативного пересчета. Товары должны быть визуально разделены по типу, виду и наименованию и т.д. и т.п.

1.4. В случае если подсобное помещение не позволяет расставить весь товар указанным способом – допускается последовательная полная выемка и закладка емкостей хранения для пересчета.

1.5. Вся оставшаяся после расстановки и сортировки товара пустая тара должна быть вынесена в зал до окончания полного пересчета товара. По окончании пересчета подсобных помещений выставленный товар и пустая тара заносится обратно.

1.6. Не допускается размещение инвентаризируемого имущества в труднодоступных местах.

1.7. Перед проведением инвентаризации необходимо проверить наличие маркировок и сроков годности (хранения) на п/ф, продукты, сырье и товары.

1.8. Провести проверку на наличие и исправность мерно-весового оборудования и канцтоваров, которые будут использоваться при проведении инвентаризации:

· весы от 2-10 кг и 30 кг

· мерные стаканы объем 0,25 -0,5-1,0л

· воронки, лейки

· линейки барные

· ручки

· офисная бумага

· калькулятор(ы)

· планшеты

1.9. За день или в течении дня, до начала инвентаризации формируются и распечатываются инвентаризационные ведомости для пересчета (по каждому типу инвентаризации отдельно). Ответственный за формирование инвентаризационных ведомостей – менеджер подразделения

В инвентаризационной ведомости должны быть включены такие поля и столбцы как:

· Название подразделения

· Дата и время проведения инвентаризации

· Тип инвентаризации

· № П/П

· Наименование продукта, товара, сырья

· Ед. изм.

· Вид, тип продукта, товаров

· Вес, объем, кол-во

· Фактический вес, объем, кол-во

· Подпись и расшифровка ответственного лица

2. Второй этап – Порядок проведения инвентаризации

Пересчет товаров, продуктов и сырья производится сплошным методом в соответствии с геометрией помещения, а не в соответствии с порядком строк в распечатке. Считающий должен в ходе пересчета полностью проверить полки, стеллажи, холодильные камеры и другие места хранения с товаром, ориентируясь на обнаруженный товар и находя его впоследствии в инвентаризационной описи, а не наоборот поиск на полке товара, стоящего следующим в списке. В случае обнаружения товара, отсутствующего в описи считающего, считающий должен вписать название товара и обнаруженное количество в нижней части листа, (как можно более подробное название).

Инвентаризация — проводится путём измерения, подсчета и взвешивания товаров, продуктов, сырья и п/ф и внесением фактических данных с установленным учетом ед. изм. в инвентаризационную опись. Инвентаризация по типу «кухня» проводится, руководствуясь актами «Потери и увеличения массы при кулинарной обработке», «Нормы отходов по ТТК Минами %» и «Способы технологической обработки». При проведении инвентаризации по типу «Бар», в первую очередь должны быть посчитаны, взвешены и перемерены, товары в помещении бара, и только после этого считается склад, подсобное помещение. Все упаковки, коробки товаров, продуктов, проверяются. По тем позициям, у которых, в процессе инвентаризации возникли разногласия, несоответствия или неточности в пересчете, проводится повторный пересчет, измерение и перевес ТМЦ. Во время пересчета необходимо строго разграничить те позиции, которые были проверены и которые предстоит проверить. Проверка фактических остатков должна производиться при обязательном участии материально ответственного лица. При смене материально ответственного лица в инвентаризационных описях лицо, принявшее это имущество, расписывается в его получении, а сдавшее – в его сдаче.

На товары некондиционные, просроченные, пришедшие в негодность, составляется отдельная инвентаризационная опись, а в протоколе комиссии указываются причины порчи и виновные лица, если таковые установлены. Проверяются сроки годности (документы прихода, заводские этикетки). В случае отсутствия этих составляющих – органолептическим методом, (метод определения показателей качества продукции на основе анализа восприятий органов чувств — зрения, обоняния, слуха, осязания, вкуса. При оценке товара определяют сначала внешний вид, цвет, блеск, прозрачность и другие свойства.). После пересчета на основании этой ведомости создается акт списания с пометкой «списать до ревизии». Остатки по этой ведомости не включаются в основную ведомость и не вносятся в инвентаризационную опись в базу данных.

3. Третий этап – Подведение итогов пересчета

По окончании пересчета, перевешивания и измерения, все полученные результаты вносятся в «Инвентаризационную опись ТМЦ» — применяется унифицированная форма № ИНВ-3.

Инвентаризационные описи товарно-материальных ценностей заполняются по одному экземпляру, по типу инвентаризации: бар, кухня и т.д., т.е. должны быть две описи:

«Кухня» и «Бар». Все данные полученные при пересчете заполняются чётко и ясно. Все исправления проводятся путем зачеркивания неверных данных и проставления над ними правильных записей. Все исправления должны быть оговорены и подписаны всеми членами инвентаризационной комиссии и материально-ответственными лицами. В инв. описи незаполненные строки прочеркиваются. Ответственный за составление инвентаризационной описи является менеджер подразделения. Подписываются всеми членами инвентаризационной комиссии и материально ответственными лицами. В конце описи материально-ответственное лицо дает расписку, подтверждающую проверку комиссией имущества в его присутствии и об отсутствии у него к членам комиссии каких-либо претензий. В тех случаях, когда материально ответственное лицо обнаружит после инвентаризации ошибки в инвентаризационных описях, оно имеет право заявить об этом инвентаризационной комиссии, которая эти факты проверяет и в случае их подтверждения производит соответствующие исправления в описях. За внесение в инвентаризационные описи заведомо неправильных данных о фактических остатках с целью сокрытия недостач или излишков члены комиссии несут ответственность в установленном законодательством порядке