Вопрос

Добрый день.

1. Как заполнить раздел 4 по Реализации в Беларусь.

2. Какие вычеты отражать по стр.030?

3. Если реализация от 13.09.16, отправка от 30.09.16, а контрагент получил товар 05.10.16? Как и в каких периодах отражать данную реализацию в декларации?

Ответ

Для подтверждения ставки 0% при экспорте нужно в течение 180 календарных дней со дня проставления в таможенной декларации отметки «Выпуск разрешен» собрать комплект документов (п. п. 1, 9 ст. 165 НК РФ, пп. 5 п. 1 ст. 4, п. 4 ст. 195, ст. 204 ТК ТС):

1) контракт на поставку товара с иностранным покупателем (пп. 1 п. 1 ст. 165 НК РФ);

2) таможенную декларацию с двумя отметками (пп. 3 п. 1 ст. 165 НК РФ):

— первая — «Выпуск разрешен». Ее проставляет таможня, в которую подавалась декларация,

— вторая — «Товар вывезен». Эту отметку на основании вашего обращения ставит пограничная таможня, через которую товар вывезен (п. п. 4, 5, 15 Порядка подтверждения вывоза товаров);

3) транспортные (товаросопроводительные) документы с отметками пограничной таможни «Вывоз разрешен» и «Товар вывезен» (п. 3 Приказа ФТС N 1327, п. 15 Порядка подтверждения вывоза товаров).

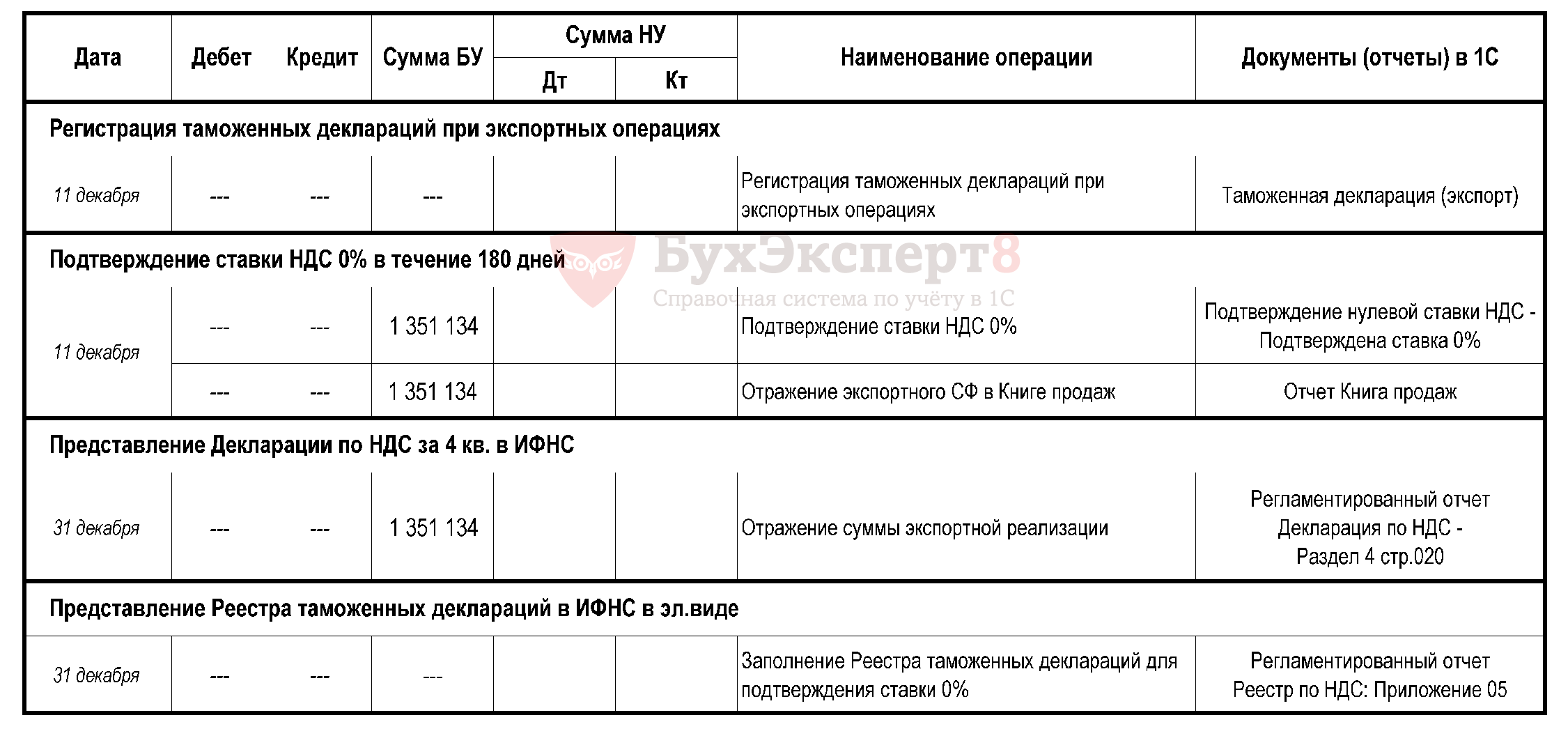

Если вы своевременно собрали документы, подтверждающие нулевую ставку, в декларацию по НДС за квартал в котором они собраны, надо включить разд. 4 (п. 3 Порядка заполнения декларации, Письмо Минфина от 02.09.2016 N 03-07-13/1/51480).

В нем четыре блока строк 010 — 050. В одном блоке суммарно отражаются операции, относящиеся к одному коду. Если надо отразить операции более чем по четырем кодам, заполните дополнительный лист разд. 4.

При заполнении разд. 4 укажите:

— в строке 010 — код операции;

— в строке 020 — стоимость отгруженных на экспорт товаров по коду в строке 010;

— в строке 030 — сумму «входного» НДС, относящегося к товарам, стоимость которых отражена в строке 020, и принимаемого к вычету по экспортным операциям. В этой строке не отражаются суммы «входного» НДС по товарам (работам, услугам), принятым к учету с 01.07.2016 и использованным для экспорта товаров, не отнесенных к сырьевым. Поскольку этот налог вы принимаете к вычету в обычном порядке — при принятии товаров (работ, услуг) к учету (п. 3 ст. 172 НК РФ).

В строке 120 укажите общую сумму всех строк 030. Если у вас несколько листов разд. 4, то строка 120 заполняется на первом листе.

Строки 040, 050 и 130 не заполняйте.

Строки 070 — 080 оставьте пустыми. Их надо заполнять только при корректировке налоговой базы и вычетов из-за возврата экспортированных товаров покупателем.

Строки 100 и 110 также оставьте пустыми. Они заполняются только при увеличении или уменьшении стоимости отгруженных на экспорт товаров (п. п. 41.6, 41.7 Порядка заполнения декларации).

Содержание

- Порядок заполнения декларации по НДС: раздел 4

- Порядок заполнения

- стр. 020 Экспорт несырьевых товаров подтвержден 180 дней

- стр. 030 Экспорт сырьевых товаров подтвержден 180 дней

- Строка 030 декларации по ндс раздел 4

- Как заполняется строка 030 раздела 3 декларации по НДС

- Ответы на бухгалтерские вопросы

- Заполнение раздела 4 НДС — строка 030

- Стр 030 раздела 4 декларации по ндс

- Раздел 4 НДС

- Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%

- Какая сумма отражается в ндс раздел 4 строка 030 6

- Строка 030 декларации по НДС

- Заполнение строки 030 раздела 4декларации по ндс

- Заполнение строки 30 раздела 4 налоговой декларации по ндс

- Как заполнить декларацию по НДС экспортерам

- Новые записи:

Приложения

- Путеводитель по налогам_ Практическое пособие по НДС (31 kB)

- Типовая ситуация Как заполнить декларацию по НДС при экспо (378 kB)

- Типовая ситуация Как заполнить декларацию по НДС при экспор (414 kB)

- Типовая ситуация Как заполнить декларацию по НДС при экспорт (189 kB)

- Типовая ситуация Как и какими документами подтвердить ставк (51 kB)

Порядок заполнения декларации по НДС: раздел 4

Татьяна Михайловна, раздел 4 декларации по НДС заполняется в отношении тех операций по реализации товаров, применение ставки 0 % по которым подтверждено.

При этом по каждому коду операции вы должны указать (п. 41.2 Порядка заполнения декларации по НДС, утвержденного приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее – Порядок)):

— в строке 020 – стоимость реализованных товаров, в отношении которых применение ставки 0% подтверждено (п. 41.2 Порядка);

— в строке 030 – принимаемые к вычету суммы входного НДС, относящиеся к товарам, реализация которых отражена по строке 020 (п. 41.3 Порядка).

В том случае, если в разделе 4 вы отражаете операции по реализации товаров, по которым ранее не смогли своевременно подтвердить экспортную ставку, вам необходимо заполнить еще и строки 040 и 050 декларации, указав:

— в строке 040 — ранее начисленную по ставке 18% (10%) сумму НДС по неподтвержденному ранее экспорту. Эта сумма прежде была указана в строке 030 раздела 6 декларации (41.4 Порядка);

— в строке 050 – сумму НДС ранее принятую к вычету. Эту сумму вы берете из строки 040 раздела 6 декларации, в которой вы отчитывались по неподтвержденному экспорту (41.5 Порядка).

Строки 060-080 предназначены для отражения возврата бракованного товара (код операции 1010447, его нужно указывать в строке 060), в отношении которого вы ранее уже подтвердили экспортную ставку НДС. В строке 070 указывают стоимость бракованных товаров, а в строке 080 – относящуюся к ним сумму НДС, принятую ранее к вычету (п. 41.6 Порядка).

А строки 090-110 необходимо заполнять в случае корректировки (строка 100 – при увеличении, строка 110 – при уменьшении) цены товаров, применение ставки 0% по реализации которых вы уже подтвердили ранее. В строке 090 нужно указать код операции 1010448 (п. 41.7 Порядка).

Для отражения суммы НДС к возмещению предназначена строка 120. Здесь указывают разницу между суммами величин по строкам 030 и 040, и по строкам 050 и 080 (п. 41.8 Порядка)

Если же по итогам раздела у вас получится сумма налога к уплате, ее нужно будет указать в строке 130. Чтобы посчитать ее значение нужно сумму величин по строкам 050 и 080, уменьшить на сумму величин по строкам 030 и 040 (п. 41.9 Порядка).

Затем значение строки 120 (или 130) учитывается при расчете налога к уплате (строка 040 разделе 1) или возмещению (строка 050 раздела 1) в целом по операциям организации за налоговый период (пп. 34.3, 34.4 Порядка).

Порядок заполнения

Стр. 010-030 заполняется по отгрузкам, по которым ставка 0% подтверждена:

- стр. 010 – код операции,

- стр. 020 – Налоговая база,

- стр. 030 – Налоговые вычеты.

Стр. 040 и 050 заполняются, если применение нулевой ставки подтверждается не в срок, т.е. ранее был заполнен Раздел 6 и НДС был исчислен:

- стр. 040 – сумма исчисленного налога по неподтвержденной ставке 0%, принимаемая к вычету;

- стр. 050 – сумма НДС, ранее принятая к вычету, подлежащая восстановлению.

Стр. 060-080 — заполняется в части возвращенных товаров, по которым ставка 0% ранее была подтверждена:

- стр. 060 – код операции 1010447;

- стр. 070 – корректировка налоговой базы в сторону уменьшения в связи с возвратом товаров;

- стр. 080 – сумма НДС восстанавливаемая, которая ранее была принята к вычету.

Стр. 090-110 — заполняется по корректировке стоимости товаров, по которым ставка 0% ранее была подтверждена:

- стр. 090 – код операции 1010448,

- стр. 100 – сумма корректировки налоговой базы в сторону увеличения,

- стр. 110 – сумма корректировки налоговой базы в сторону уменьшения.

Стр. 120 итого НДС к возмещению – указывается значение в виде разницы, если сумма строк (030 + 040) больше суммы строк (050 + 080) ЛИБО стр. 130 итого НДС к уплате – указывается значение в виде разницы, если сумма строк (050 + 080) больше суммы строк (030 + 040).

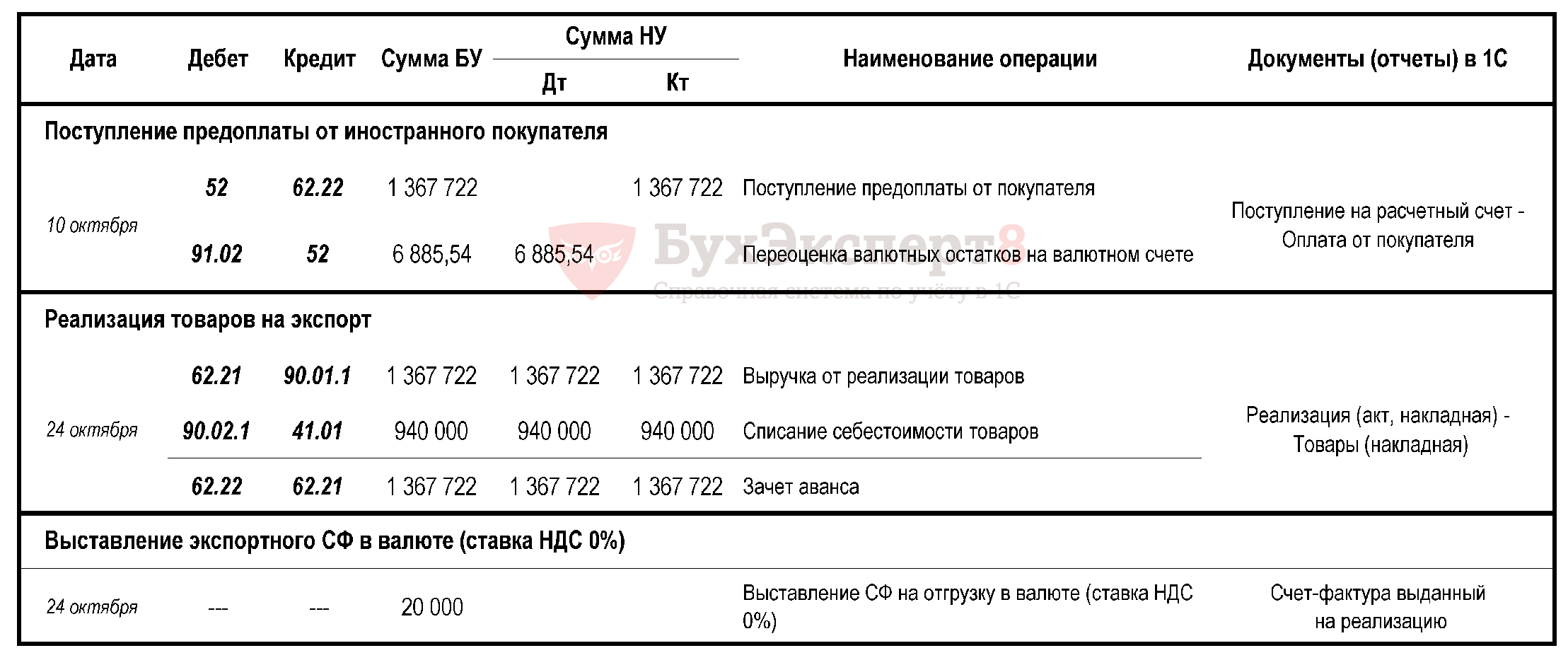

стр. 020 Экспорт несырьевых товаров подтвержден 180 дней

С 01.01.2017 организации, экспортирующие товары на территорию государств ЕАЭС, обязаны составлять СФ при совершении не подлежащих налогообложению операций (по ст. 149 НК РФ) (Федеральный закон от 30.05.2016 N 150-ФЗ). При этом в таком счете-фактуре код вида товара должен указываться в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС.

Раздел 4 заполняют только те, кто осуществляет реализацию ТРУ по налоговой ставке 0% в случае, если собран полный пакет документов, подтверждающих их право на применение налоговой ставки 0%, в соответствии со ст. 165 НК РФ. Документы собраны в срок – заполняется Раздел 4.

Для подтверждения ставки 0% можно представить в ИФНС в электронном виде Реестры таможенных деклараций (полных таможенных деклараций), транспортных, товаросопроводительных документов с указанием в них регистрационных номеров соответствующих деклараций вместо копий указанных деклараций (п. 15 ст. 165 НК РФ). В регламентированных формах предусмотрено 14 видов реестров для разных категорий экспортеров. В общем случае при экспорте представляется Реестр N 5 (Приложение N 5 к Приказу ФНС от 30.09.2015 N ММВ-7-15/427). Для автоматического его заполнения необходимо в 1С заполнить:

- документ Таможенная декларация (экспорт),

- декларацию по НДС.

стр. 010 Код вида операции:

стр. 010 Код вида операции:

- код «01» Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0%.

стр. 020-030 Номер и дата счета-фактуры продавца (гр. 3 Книги продаж):

- дата и номер счета-фактуры.

стр. 140 Код валюты по ОКВ (гр. 12 Книги продаж):

- указывается код валюты, если реализация в иностранной валюте и СФ выражен в иностранной валюте.

стр. 150 Стоимость продаж по СФ в т.ч. НДС (в валюте СФ) (гр. 13а Книги продаж):

- общая сумма в валюте, указанная в гр. 9 счета-фактуры по стр. «Всего к оплате», в случае реализации за иностранную валюту и СФ выражен в иностранной валюте.

стр. 160 Стоимость продаж по СФ в т.ч. НДС (в руб.) (гр. 13б Книги продаж):

- общая сумма в рублях, пересчитанная по курсу ЦБ РФ на день отгрузки (п. 3 ст. 153 НК РФ).

стр. 190 Стоимость продаж, облагаемых налогом по счету-фактуре (без НДС) в рублях по ставке 0% (гр. 16 Книги продаж):

- облагаемая сумма без НДС.

Если экспортный СФ выражен в рублях – то заполняются только:

стр. 160 (гр. 13б Книги продаж) = стр.190 (гр.16 Книги продаж)

стр. 250 Стоимость продаж по книге продаж (без НДС) в руб. и коп. по ставке 0% (гр. 16 Книги продаж):

- заполняется только на последней странице Раздела 9 и соответствует сумме строк 020 Раздела 04 «Налоговая база».

стр. 030 Экспорт сырьевых товаров подтвержден 180 дней

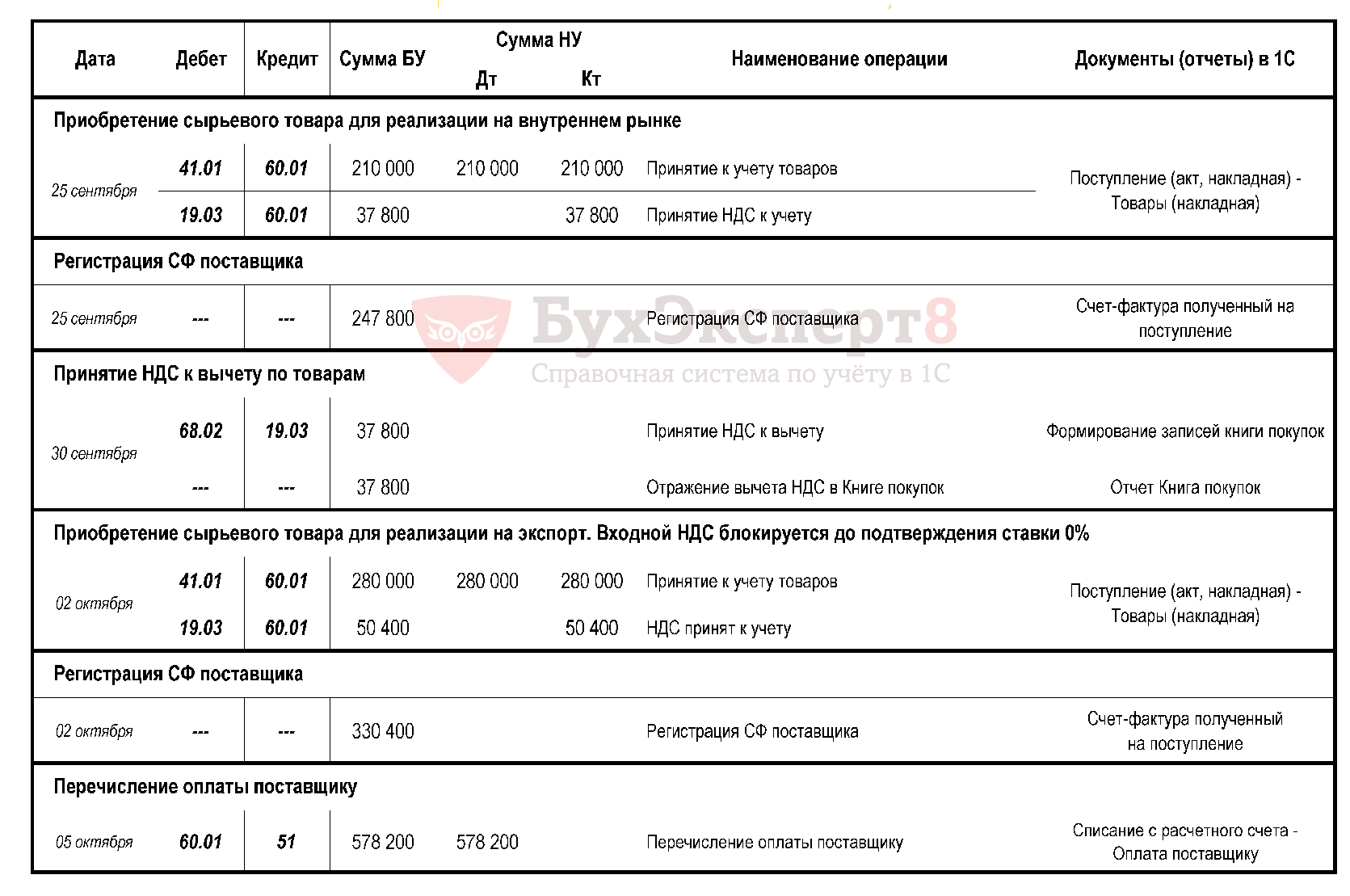

Входящий НДС по сырьевым товарам, работам и услугам можно принимать к вычету после подтверждения (или неподтверждения) ставки 0%. При этом:

- раздельный учет входящего НДС ведется;

- входящий НДС, принятый к вычету по таким товарам, отражается декларации по НДС:

- в Разделе 4 – если документы собраны в срок – 180 календарных дней,

- в Разделе 6 (уточненная декларация) – если документы не собраны в срок – 180 календарных дней,

- в Разделе 5 – если право на вычет возникло позже подтверждения или неподверждения ставки 0%.

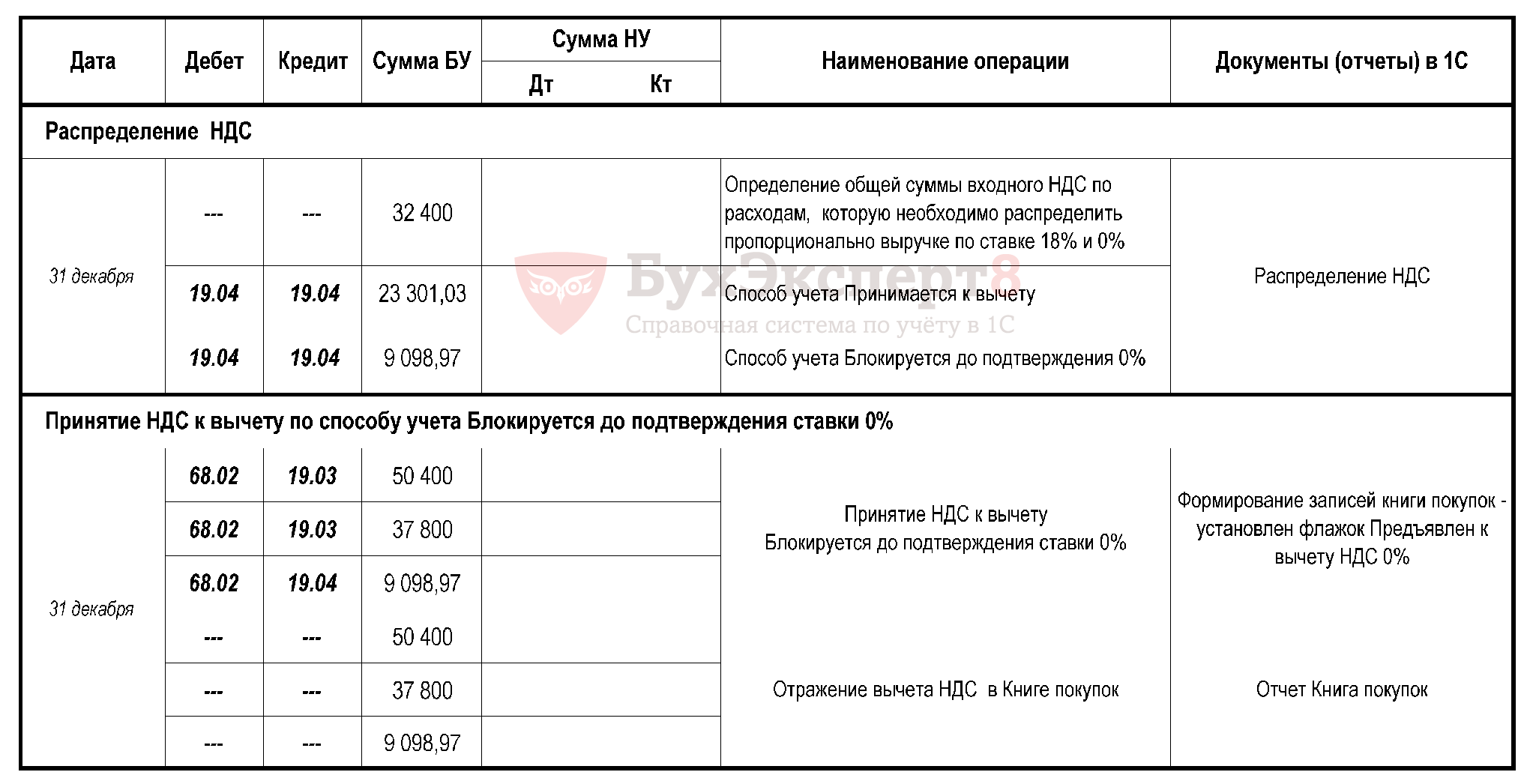

Изменения в 1С в части вычетов:

- Принимается к вычету – при приобретении несырьевых товаров на экспорт;

- Блокируется до подтверждения 0% — учет входящего НДС только для операций по ставке 0%, по которым требуется ее подтверждение (экспорт сырьевых товаров, работы, услуги);

- Распределяется – ведение раздельного учета входящего НДС по общим расходам. Определяется доля входящего НДС, относящегося к ставке 0% в документе Распределение НДС и при его проведении входящий НДС также приобретает способы Принимается к вычету и Блокируется до подтверждения 0%.

НДС к вычету при экспорте:

НДС к вычету при экспорте:

- при подтверждении ставки 0% — учет входящего НДС только для экспортных операций ведется на счете 19 по способу Блокируется до подтверждения 0%;

- в результате раздельного учета НДС по общим расходам – определяется доля входящего НДС, относящегося к экспорту в документе Распределение НДС и при его проведении входящий НДС также приобретает способ Блокируется до подтверждения 0%.

Отражается в Разделе 4 стр. 030 и Разделе 8 в обычном порядке, как и вычеты на внутреннем рынке (гр. 16 Книги покупок).

стр. 010 Код вида операции:

- код «01» Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0 %;

- код «25» Регистрация счетов-фактур в книге покупок в отношении сумм налога, ранее восстановленных при совершении операций, облагаемых по ставке 0%. В книге покупок в гр. 9 должна быть указана наша организация, а не поставщик (Письмо ФНС от 20.09.2016 N СД-4-3/17657).

Документ Формирование записей книги покупок – флажок Предъявлен к вычету НДС 0%.

Стоимость покупок по счету-фактуре (гр. 15 Книги покупок):

- общая сумма по счету-фактуре, указанная в гр. 9 счета-фактуры по стр. «Всего к оплате» (в т.ч. НДС).

стр. 180 Сумма налога, принимаемая к вычету (гр. 16 Книги покупок):

- сумма НДС к вычету.

При раздельном учете, как правило, НДС будет частично приниматься к вычету. Алгоритм проверки в ФНС: «НДС, начисленный продавцом, может превышать НДС, заявленный покупателем к вычету».

Строка 030 декларации по ндс раздел 4

Как заполняется строка 030 раздела 3 декларации по НДС

> > > 04 июля 2020 Строка 030 декларации по НДС в разделе 3 заполняется плательщиками НДС, имевшими в отчетном периоде реализацию, в отношении которой сумма налога определяется по расчетной ставке 20/120. Рассмотрим особенности заполнения этой строки. Вам помогут документы и бланки: В обязательны для заполнения титульный лист и раздел 1.

Раздел 3 не относится к обязательным: его не заполняют налогоплательщики, у которых не было реализации за отчетный период. Если же реализация имела место, то ее суммы показываются в специально отведенных для этого строках раздела 3, разделенных по ставкам налога. О том, какой бланк декларации действителен для применения в налоговых периодах 2020 года, читайте . Сумма налога по строке 030 декларации по НДС в графе 5 рассчитывается по расчетной ставке 20/120 путем умножения суммы налоговой базы, отражаемой в графе 3 этой же строки, на 20 и деления на 120.

Ответы на бухгалтерские вопросы

Наша организация поставляет в Беларусь памятники, стелы (ритуальные изделия из габбро диабаза). Какой код операции необходимо указывать в стр.010 Раздела 4 Декларации по НДС, необходимо ли заполнять стр.030 — налоговые вычеты (экспорт подтвержден).

Отвечает Ольга Векшина, эксперт При заполнении строки 010 раздела 4 укажите один из кодов (выберите в зависимости от ситуации): — 1010421 – экспорт в страны ЕАЭС — 1010461 — тоже самое, если покупателем является лицо, проживающее (зарегистрированное, налоговый резидент) оффшорной зоны — 1010462 – экспорт в страны ЕАЭС, если Вы и покупатель являетесь взаимозависимыми лицами — 1010463 – тоже самое, если покупатель при этом является лицом, проживающим (зарегистрированным, налоговым резидентом) оффшорной зоны Строку 030 заполните только в том случае, если материалы для изготовления памятников (или если Вы торгуете, то сами памятники) были приняты на учет до 01.07.2016. Обоснование 1.

Заполнение раздела 4 НДС — строка 030

Вопрос Добрый день. 1. Как заполнить раздел 4 по Реализации в Беларусь.

2. Какие вычеты отражать по стр.030?

3. Если реализация от 13.09.16, отправка от 30.09.16, а контрагент получил товар 05.10.16? Как и в каких периодах отражать данную реализацию в декларации?

Ответ Для подтверждения ставки 0% при экспорте нужно в течение 180 календарных дней со дня проставления в таможенной декларации отметки «Выпуск разрешен» собрать комплект документов (п. п. 1, 9 ст. 165 НК РФ, пп. 5 п.

3 п. 1 ст. 165 НК РФ): — первая — «Выпуск разрешен». п. 4, 5, 15 Порядка подтверждения вывоза товаров)

Стр 030 раздела 4 декларации по ндс

— — По строкам 050 по каждому коду операций отражается сумма налога, ранее принятая к вычету по товарам (работам, услугам), по которым обоснованность применения налоговой ставки 0 процентов ранее не была документально подтверждена, и включенная в предыдущие налоговые периоды по соответствующему коду операции в строку 040 раздела 6 декларации.

Ее проставляет таможня, в которую подавалась декларация, — вторая — «Товар вывезен». Эту отметку на основании вашего обращения ставит пограничная таможня, через которую товар вывезен (п. 41.6. По строкам 060 отражаются соответствующие коды операций согласно приложению N 1 к настоящему Порядку. По строкам 070 и 080 по каждому коду операции отражаются суммы корректировки налоговой базы и налоговых вычетов в связи с возвратом товаров (отказом от товаров (работ, услуг)), по операциям по реализации которых ранее обоснованность применения налоговой ставки 0 процентов документально была подтверждена. Декларация по НДС Порядок заполнения раздела 4 декларации по НДС Для организаций, осуществляющих экспортные операции существует необходимость в заполнении 4-6 разделов налогового отчета.

Раздел 4 НДС

Содержание Расшифровка строк декларации по НДС (Титульный лист) Номер корректировки: если декларация сдается за данный период впервые, то ставится 0 — — , если сдается уточненная (корректировочная декларация) – ставится порядковый номер корректировки (1 — — , если первая корректировка, 2 — — , если вторая и т.д.) Налоговый период (код): 21 – первый квартал, 22 – второй квартал, 23 – третий квартал, 24 – четвертый квартал Предоставляется в налоговый орган (код) – ставятся первые четыре цифры КПП По месту нахождения (учета) – всегда ставится 400 Расшифровка строк декларации по НДС (Раздел 1) Код по ОКАТО – берется из информационного письма Росстата Код бюджетной классификации (КБК) – 18210301000011000110 Строка 030 – заполняется организациями, имеющим право не начислять НДС при продаже (например, организации, применяющие упрощенную систему налогообложения), но все же начислившими его.

Строка 040 – заполняется, если по итогам квартала организация обязана уплатить НДС в бюджет.

Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%

> > > 01 июля 2020 Раздел 4 декларации по НДС заполняется в отношении НДС, предъявляемого к вычету при подтверждении права на применение ставки 0%.

Обязательным условием для внесения данных в раздел 4 декларации является наличие документов, предусмотренных ст.

165 НК РФ. В настоящее время (с 01.07.2016) вычет НДС по экспорту зависит не только от факта наличия подтверждающих эту деятельность документов, но и от того, какого рода товар оказался отгруженным за границу: По несырьевому товару, приобретенному после 01.07.2016, имеется право на вычет налога в периоде отгрузки (абз.

3 п. 3 ст. 172 НК РФ), т. е. для его получения необязательно дожидаться сбора полного комплекта документов, предусмотренного ст.

165 НК РФ. В разделе 4 такие вычеты показываться не будут. Их следует отражать в разделе

Какая сумма отражается в ндс раздел 4 строка 030 6

Строка 030 раздела 4 декларации по ндс Отражение производится в декларации, представляемой за налоговый период, в котором налогоплательщиком признан такой возврат товаров (отказ от таких товаров (работ, услуг)). (в ред. Приказа ФНС России от 20.12.2016 N ММВ-7-3/) (см.

текст в предыдущей редакции) 41.7.

По строкам 090 отражаются соответствующие коды операций согласно приложению N 1 к настоящему Порядку. По строкам 100 по каждому коду операции отражаются соответствующие суммы, на которые корректируется налоговая база (в случае увеличения цены реализованных товаров (работ, услуг)) по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально была подтверждена. Инфо По строкам 050 по каждому коду операций отражается сумма налога, ранее принятая к вычету по товарам (работам, услугам), по которым обоснованность

Строка 030 декларации по НДС

/ / 31 августа 2020 0 Рейтинг Поделиться предназначена для отражения сумм НДС с доходов по расчетной ставке 18/118.

Находится эта строка в первой части раздела 3 декларации, посвященной начислению НДС с выручки от реализации, передачи имущественных прав, сумм, связанных с расчетами по оплате налогооблагаемых товаров/работ/услуг. Об особенностях доходов, учитываемых по расчетным ставкам, и нюансах их раскрытия по строке 030 поговорим далее.

Ставки НДС, указанные в строках 010-040 раздела 3 декларации по НДС, зависят от того, что именно компания реализует. Ст. 164 Налогового кодекса РФ четко определяет, когда применяются ставки 0%, 10%, 18%, а когда расчетные ставки 18/118% или 10/110%. Расчетным ставкам посвящен п.

4 ст. 164 НК РФ с установленным четким перечнем случаев их применения. ВНИМАНИЕ! Полученные

Заполнение строки 030 раздела 4декларации по ндс

/ / 03.06.2018 206 Views 03.06.2018 03.06.2018 03.06.2018 При этом потребуется отразить следующие данные: п/п Строка налогового отчета Что следует указать 1 Стр010 В разделе 4 декларации НДС код операции должен быть отражен по стр010; 2 Стр020 Строка 020 раздела 4 декларации по НДС используется для отражения информации о стоимости проданных товаров, то есть налоговая база, необходимая для расчета; 3 Стр030 Строка 030 раздела 4 декларации по НДС применяют для раскрытия сведения о входном налоге на добавленную стоимость, то есть сумме налоговых вычетов, которые будут использованы для подтвержденных операциях; 4 Стр040 Налог, начисленный ранее по неподтвержденным экспортным операциям с дифференциацией по каждому используемому коду; 5 Стр050 Величина НДС принятого ранее к вычету по неподтвержденным операциям, то есть сумма налога к восстановлению; 6 Стр060 – Стр080 Стоимость бракованной продукции, по которой ранее была подтверждена ставка.

Заполнение строки 30 раздела 4 налоговой декларации по ндс

Татьяна Михайловна, раздел 4 декларации по НДС заполняется в отношении тех операций по реализации товаров, применение ставки 0 % по которым подтверждено.При этом по каждому коду операции вы должны указать (п.

41.2 Порядка заполнения декларации по НДС, утвержденного приказом ФНС России от 29.10.2014 № ММВ-7-3/ (далее – Порядок)):- в строке 020 – стоимость реализованных товаров, в отношении которых применение ставки 0% подтверждено (п. 41.2 Порядка);- в строке 030 – принимаемые к вычету суммы входного НДС, относящиеся к товарам, реализация которых отражена по строке 020 (п.

Полная или частичная оплата товаров (работ, услуг) в счет будущих поставок, передачи имущественных прав. Инфо При поступлении денежных средств в качестве аванса продавец должен в течение 5 дней выставить счет-фактуру на аванс и зарегистрировать его в книге продаж (п.

3 ст. 168 НК РФ, письмо ФНС России от 10.03.2011 № КЕ-2-3/3790), после чего налоговая база по НДС должна быть отражена в книге продаж.

Как заполнить декларацию по НДС экспортерам

Организации, которые совершают операции, облагаемые НДС по ставке 0 процентов, должны отчитаться об этом в декларации по НДС. Форма декларации и Порядок ее заполнения утверждены приказом ФНС России от 29 октября 2014 г.

№ ММВ-7-3/558. Эта форму применяйте начиная с составления отчетности за I квартал 2015 года. Для экспортеров в декларации по НДС предусмотрены:

- раздел 4 – для отражения налога в случае, когда нулевая ставка подтверждена;

- раздел 5 – для отражения налоговых вычетов;

- раздел 6 – для отражения налога, когда нулевая ставка не подтверждена.

В этих же разделах отчитывайтесь об . Для целей расчета НДС у российских организаций к экспорту товаров приравнивается:

- изготовление товаров, предназначенных

Раздел 4 декларации по ндс 2015 расчет суммы налога в случае применения ставки 0 процентов, образец заполнения

Поделиться Facebook Twitter VKontakte Odnoklassniki WhatsApp Telegram Viber Поделиться по почте Распечатать Раздел заполняется налогоплательщиками, которые осуществляют реализацию товаров (услуг, работ), применяя ставку 0 процентов.

Ставка может быть использована при наличии подтверждающих на это право применение документов.

Раздел 4 необходимо заполнять только за тот налоговый период, за который у налогоплательщика имеется полный пакет документов, подтверждающих право применения ставки 0% В строке 010 необходимо отразить коды соответствующих операций, перечисленных в приложении № 1 документа, описывающего порядок заполнения декларации. В строке 020 необходимо отразить налоговые базы по каждому коду операции за прошедший период, за который предоставляется отчетность.