УДК 368.01

ОБОСНОВАНИЕ СТРАХОВЫХ ТАРИФОВ ПО ИННОВАЦИОННЫМ СТРАХОВЫМ ПРОДУКТАМ

С ПРИМЕНЕНИЕМ ОБОБЩЕННОГО АКТУАРНОГО БАЗИСА

О.Ю. Рыжков

Сибирская Межрегиональная Ассоциация Страховщиков E-mail: ory@ngs.ru

Л.К. Бобров

Новосибирский государственный университет экономики и управления «НИНХ» E-mail: bobrov@nsuem.ru

Проанализированы возможности обобщенного актуарного базиса для учета в страховых тарифах расширенных условий договора страхования, как в страховании жизни, так и в общем страховании. Показано, что применение обобщенного актуарного базиса и статистического моделирования позволяет разрабатывать инновационные страховые продукты и обеспечивать обоснованность актуарных расчетов по ним. На примере двух инновационных страховых продуктов (в страховании жизни и общем страховании) с применением статистического моделирования продемонстрирована достаточность полученных страховых премий для обеспечения финансовой устойчивости страховщика.

Ключевые слова: страховой тариф, статистическое моделирование, актуарные расчеты, актуарный базис, страховой продукт, инновации.

VALIDATION OF INSURANCE RATES FOR INNOVATION INSURANCE PRODUCTS USING GENERALIZED ACTUARIAL BASIS

O.Yu. Ryzhkov

Siberian Interregional Association of Insurers E-mail: ory@ngs.ru

L.K. Bobrov

Novosibirsk State University of Economics and Management E-mail: bobrov@nsuem.ru

© Рыжков О.Ю., Бобров Л.К., 2015

Обобщенный актуарный базис и его возможности. Ст. 25 Закона РФ «Об организации страхового дела в Российской Федерации» предусматривает следующие способы обеспечения (гарантии) финансовой устойчивости страховых организаций (страховщиков):

— экономически обоснованные страховые тарифы1;

— страховые резервы, достаточные для исполнения страховщиком принятых на себя обязательств;

— собственный капитал;

— перестрахование.

Главный источник доходов страховщика по договору страхования -страховая премия, рассчитывающаяся на основе страхового тарифа и в конечном итоге определяющая размер всех остальных гарантий финансовой устойчивости страховщиков. Иными словами, страховой тариф играет решающую роль в обеспечении финансовой устойчивости страхования.

В современных условиях растет спрос на страховые продукты, гибко учитывающие потребности клиентов и особенности специфических страховых рисков. Но при этом утвержденные методики расчета страховых тарифов такой гибкости не предоставляют, что в определенной степени сдерживает развитие страхования. Используемые в настоящее время методики расчета страховых тарифов существенным образом различаются для страхования жизни и страхования иного, чем страхование жизни (так называемого общего страхования) .

Вместе с тем отсутствуют основания считать, что страхование жизни и общее страхование имеют различную природу , которая обусловливала бы принципиальные различия в расчете страховых тарифов. Безусловно, между указанными отраслями существуют различия, которые вызваны долгосрочным характером страхования жизни, в результате чего вероятность наступления страхового случая и ценность денег изменяются во времени. Но такие различия не носят принципиального характера и все больше стираются в последние годы: в частности, развивается долгосрочное общее страхование с переменными значениями вероятности наступления страхового случая, страховой суммы и т.д. В страховании жизни, наоборот, могут быть выделены краткосрочные полисы: например, страхование жизни на случай смерти во время туристической поездки, авиаперелета и т.п. Следовательно, представляется возможным и целесообразным унифицировать расчет страховых тарифов (и иные актуарные расчеты) для обоих отраслей страхования.

Разработан единый стандартизованный список актуарных предположений (параметров), который может быть применен как для договоров страхования жизни, так и для договоров общего страхования, обобщенный (актуарный базис) . Страховой риск в нем рассматривается как поток случайных событий, за счет чего может быть учтено наступление несколь-

1 Страховой тариф — ставка страховой премии (т.е. платы за страхование) с единицы страховой суммы (ст. 11 Закона РФ «Об организации страхового дела в Российской Федерации»). Страховая сумма — денежная сумма, которая определена в соответствии с законом или договором страхования при его заключении и исходя из которой устанавливаются размер страховой премии и размер страховой выплаты при наступлении страхового случая (ст. 10 указанного Закона РФ).

ких страховых случаев в течение срока действия страхования, если это не противоречит существу страхового риска . Для описания такого потока может использоваться как классическая модель, так и модель многих состояний, которая описывается матрицей интенсивностей перехода из одного состояния в другое.

Для описания законов распределения вероятностей в обобщенном актуарном базисе используется табличная форма, являющаяся универсальной и не требующая аппроксимации какой-либо известной непрерывной функцией распределения. Тем самым, исключена потеря информации, которая возможна при аппроксимации.

Для расчета страховых тарифов на основе обобщенного актуарного базиса, вообще говоря, не могут быть использованы аналитические зависимости. Универсальным средством расчета тарифов в данном случае является статистическое моделирование. Создан алгоритм расчета страховых тарифов , разработано и апробировано соответствующее программное обеспечение . Установлено , что для классических страховых рисков, страховые тарифы по которым могут быть рассчитаны с применением утвержденных методик, страховые тарифы по предложенному алгоритму близки к тарифам по утвержденным методикам, а имеющиеся расхождения связаны как раз с недостатками утвержденных методик.

При этом обобщение параметров актуарного базиса над страхованием жизни и общим страхованием позволило расширить перечень параметров страхования, учитываемых в расчете страховых тарифов, что открывает возможности для более гибкой тарификации страховых продуктов.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Расширение, главным образом, затрагивает общее страхование, в расчетах по которому появилась возможность дополнительно учесть следующие условия страхового продукта:

— различная страховая сумма для разных договоров страхования в портфеле;

— изменение страховой суммы в течение срока действия договора страхования, в том числе с изменением возраста объекта страхования или застрахованного лица (может быть задана любая динамика страховой суммы);

— наступление нескольких страховых случаев в течение срока страхования;

— изменение интенсивности наступления страховых случаев в течение срока страхования, в том числе с изменением возраста объекта страхования или застрахованного лица (может быть задана любая динамика интенсивности);

— наличие отменительного события (прекращающего договор страхования без страховых выплат), такого как гибель объекта страхования, не являющаяся страховым случаем, с переменной интенсивностью в течение срока страхования;

— наличие выжидательного периода с момента заключения договора страхования до начала действия страховой защиты;

— наличие постоянной составляющей расходов на ведение дела, которая не пропорциональна страховой сумме;

— изменение ценности денег во времени (начисление процентов);

— отсрочка и рассрочка страховых премий;

— отсрочка и рассрочка страховых выплат.

Тем не менее обобщенный актуарный базис также позволяет обогатить и страхование жизни за счет учета следующих условий, которые в настоящее время не принимаются во внимание в расчетах:

— коллективный характер страхования;

— различная страховая сумма для разных договоров страхования жизни в портфеле;

— изменение страховой суммы в течение срока действия договора страхования не только в зависимости от полученного инвестиционного дохода (может быть задана любая динамика страховой суммы, а не только арифметическая или геометрическая прогрессия);

— наступление нескольких страховых случаев в течение срока страхования2;

— случайный характер страховой суммы, описываемый некоторым законом распределения3;

— наличие постоянной составляющей расходов на ведение дела, которая не пропорциональна страховой сумме.

Переход от функциональных зависимостей к статистическому моделированию, вообще говоря, снимает ограничения на объем исходных данных, вовлекаемых в расчет страховых тарифов, и тем самым открывает возможности для дальнейшего расширения актуарного базиса за счет неизвестных в настоящее время условий страхования, включаемых в расчеты. Важно лишь, чтобы эти условия объективно влияли на страховой тариф, и это влияние могло бы быть обоснованно отражено в статистической модели. Тем самым за счет расширения представлений о содержании параметров страхования закладывается база для создания инновационных страховых продуктов.

Конструирование инновационных страховых продуктов возможно уже в рамках описанных выше дополнительных возможностей обобщенного актуарного базиса. Ниже приведены примеры таких продуктов в общем страховании и страховании жизни, а также анализ страховых тарифов по ним, полученных в результате применения методики .

Общее страхование: предпринимательский риск убытков от ремонта. Пусть на рынок России выходит новый производитель отечественных автомобилей. Для обеспечения конкурентоспособности своей продукции он продает автомобили с 10-летней гарантией, которая дает право в случае неисправности по вине изготовителя производить бесплатный ремонт и делать это столько раз, сколько будет таких неисправностей. Производитель намерен застраховать предпринимательский риск убытков в результате указанного ремонта. Объем обязательств составляет 1000 автомобилей. Стоимость ремонта является равномерно распределенной случайной величиной, составляющей от 10 до 100 % стоимости нового автомобиля (страховая сумма). В настоящее время стоимость автомобиля без страхо-

2 К страхованию жизни могут относиться не только риски смерти и дожития, но и наступление иных событий, которые, вообще говоря, могут наступать неоднократно.

3 В страховании жизни выплате подлежит страховая сумма, которая в известных методиках актуарных расчетов считается детерминированной величиной.

При этом существует возможность конструктивной гибели автомобиля, интенсивность которой составляет 0,008 в год.

Представитель страховщика при принятии на страхование предпринимательского риска по каждому автомобилю производит тестирование его узлов и агрегатов. Такое тестирование обходится страховщику в 1500 руб. Переменные расходы на ведение дела составляют 15 % от страховой нетто-премии, прибыль страховщика, закладываемая в страховой тариф, составляет 3 %. Страховщик имеет возможность получать доходность на временно свободные средства в размере не менее 7 % годовых. Страховая премия уплачивается страхователем единовременно.

Такой продукт можно назвать инновационным, поскольку он представляет собой значительно улучшенный страховой продукт, относящийся к страхованию предпринимательского риска. Улучшения относятся к долгосрочному характеру договора и учету в страховой премии всех перечисленных особенностей.

Ни утвержденная методика , ни теоретические разработки в области тарификации общего страхования (например, ) не позволяют даже приблизительно рассчитать обоснованный страховой тариф, в котором были бы учтены все перечисленные условия. Поэтому в случае возникновения спроса страховщику затруднительно предложить клиенту конкретную величину страхового тарифа и доказать органу страхового надзора его обоснованность. Как следствие, сегодня подобные риски страховые организации склонны относить к нестрахуемым.

Задача может быть решена с помощью алгоритма , основанного на обобщенном актуарном базисе. При уровне надежности страховщика4 0,95 страховой тариф составляет 17,33 % от страховой суммы, что соответствует страховой премии, равной в зависимости от комплектации 58 922, 64 988, 67 587 и 69 320 руб., в среднем — 65 205 руб. Страховой тариф и страховая премия представляются вполне приемлемыми, если учесть, что страхование производится сроком на 10 лет.

Результаты статистического моделирования представлены в табл. 1 и подтверждают, что указанной выше суммы страховой премии с вероятностью 0,95 достаточно для страховых выплат и покрытия всех издержек страховщика (дисконтирование произведено к моменту заключения договора страхования).

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Страхование жизни: финансовая поддержка выпускников. Пусть родители студента технического вуза хотят застраховать его от риска того, что, устроившись на работу после окончания вуза по специальности и при-

4 Уровень надежности страховщика — это вероятность, с которой суммы страховых премий достаточно для покрытия всех издержек страховой организации.

Таблица 1

Результаты статистического моделирования страховых портфелей по страхованию риска убытков от ремонта (портфель из 1000 договоров), руб.

№ реализации (моделируемого страхового портфеля) Совокупная страховая сумма по портфелю Количество страховых случаев по портфелю Общая сумма убытков по портфелю Общая дисконтирован-ная сумма выплат по портфелю Общая дисконтированная сумма расходов по портфелю Итого дисконтирован-ная сумма выплат и расходов по портфелю

1 375 405 000 312 89 461 199 51 477 093 11 299 850 62 776 943

2 375 310 000 309 92 122 124 52 645 214 11 556 266 64 201 480

3 376 595 000 299 88 162 485 49 902 093 10 954 118 60 856 211

4 376 820 000 298 86 096 587 48 923 765 10 739 363 59 663 128

5 376 615 000 306 88 495 215 50 849 131 11 162 004 62 011 135

6 375 955 000 282 79 797 849 45 499 419 9 987 677 55 487 096

7 376 525 000 321 94 354 644 54 070 552 11 869 146 65 939 698

8 375 805 000 323 93 033 714 53 470 081 11 737 335 65 207 416

9 376 810 000 300 85 858 368 49 073 701 10 772 276 59 845 977

10 376 990 000 257 76 613 651 44 355 137 9 736 493 54 091 630

11 375 995 000 319 90 505 590 51 481 775 11 300 877 62 782 652

12 376 175 000 317 91 712 258 52 681 194 11 564 165 64 245 358

13 375 100 000 291 85 752 124 49 111 696 10 780 616 59 892 313

14 374 655 000 305 91 903 393 52 706 410 11 569 700 64 276 109

15 377 680 000 300 87 910 431 49 689 776 10 907 512 60 597 288

16 375 900 000 303 92 495 889 52 989 712 11 631 888 64 621 600

17 377 315 000 293 86 811 721 49 522 205 10 870 728 60 392 933

18 377 460 000 304 84 499 496 48 689 102 10 687 852 59 376 953

19 376 060 000 278 78 910 438 45 445 503 9 975 842 55 421 345

20 376 080 000 304 91 457 284 52 721 848 11 573 089 64 294 937

обретая необходимый опыт работы, он будет в течение первых трех лет получать низкую заработную плату. Страховщик обязуется производить страховые выплаты с тем расчетом, чтобы они вместе с выплачиваемой застрахованному лицу заработной платой составляли 40 000 руб. в месяц. Такое страхование позволит сегодняшнему студенту начать работу и получить достаточный трудовой стаж именно по выбранной специальности, не испытывая при этом существенных финансовых затруднений.

Срок обучения в вузе составляет 5 лет. Интенсивность отменительных событий (смерть студента, инвалидность, отчисление из вуза) в период обучения составляет 0,007 в год. После окончания вуза интенсивность отменительных событий (смерть, инвалидность, отказ от работы по специальности) составляет 0,001 в год.

Известно, что заработная плата начинающего специалиста по заданной специальности составляет: в первый год работы — от 10 000 до 30 000 руб.; во второй год работы — от 15 000 до 45 000 руб.; в третий год работы -от 20 000 до 50 000 руб.

Страховые взносы уплачиваются в рассрочку равными платежами ежегодно в течение всего срока обучения. Страховщик имеет возможность

получать доходность на временно свободные средства в размере не менее 10 % годовых.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Расходы на ведение дела являются переменными и составляют 15 % от страховой нетто-премии. Прибыль страховщика, закладываемая в страховой тариф, составляет 3 %. На указанных условиях планируется заключить 100 договоров страхования.

Инновационный характер такого страхового риска обусловлен расширением возможностей страхования жизни за счет включения в договор случайной и переменной страховой суммы и учета ее в страховом тарифе. Необходимо отметить, что страховым случаем является установление заработной платы ниже 40 000 руб., наступление этого страхового случая тестируется ежемесячно. То есть по договору страхования жизни рассматривается несколько страховых случаев (не более 36 за 3 года), по каждому из которых выплачивается страховая сумма. Любопытно, что на этапе заключения договора нельзя даже назвать конкретный размер страховой суммы, можно лишь говорить, что она не превысит 40 000 — 10 000 = 30 000 руб./мес в первый год, 40 000 — 15 000 = 25 000 руб./мес во второй год и 40 000 — 20 000 = 20 000 руб./мес в третий год. Соответственно, классическое понятие страхового тарифа здесь и вовсе утрачивает смысл, так как не определена база, к которой этот тариф должен быть отнесен (т.е. страховая сумма). Имеет смысл говорить скорее о размере страховой премии и страхового взноса. Также следует отметить отказ от традиционной в страховании жизни привязки к таблицам смертности.

И в данном случае ни утвержденная методика , ни классические работы по страхованию жизни (например, ) не позволяют рассчитать обоснованный страховой тариф, в котором были бы учтены все перечисленные условия, из-за отсутствия в моделях случайного характера страховой суммы и возможности ее изменения отдельно от накопления доходности. В результате, как и в примере из общего страхования, у страховщика отсутствует возможность обосновать страховой тариф и для себя, и для клиента, и для органа страхового надзора.

Применение предложенной методики позволяет получить обоснованный размер страхового взноса, который при уровне надежности страховщика, равной 0,95, составляет 6139 руб./мес.

За срок обучения будет накоплено 6139 ■ 60 = 368 340 руб. (номинальная страховая премия), дисконтированная стоимость которых к началу срока обучения составит 288 945 руб. (дисконтированная страховая премия). Достаточность указанной суммы с вероятностью 0,95 для страховых выплат и расходов подтверждается данными статистического моделирования (табл. 2).

Страховой тариф в соответствии с определениями, данными в страховом законодательстве России, рассчитать невозможно. Однако руководствуясь экономическим смыслом страхового тарифа, можно оценить подобную ему величину, которая может быть названа «условным тарифом». Классический страховой тариф представляет собой отношение платы за страхование к максимально возможной сумме выплат и характеризует выгоду страхователя по сравнению с ситуацией, когда он сам оплачивает воз-

Таблица 2

Результаты статистического моделирования страховых портфелей по страхованию риска получения молодым специалистом низкой заработной платы

(портфель из 100 договоров), руб.

№ реализации (моделируемого страхового портфеля) Совокупная страховая сумма по портфелю Количество страховых случаев по портфелю Общая сумма убытков по портфелю Общая дисконтирован-ная сумма выплат по портфелю Общая дисконтированная сумма расходов по портфелю Итого дисконтирован-ная сумма выплат и расходов по портфелю

1 90 000 000 3 000 44 848 344 23 693 497 5 201 011 28 894 508

2 90 000 000 2 700 38 029 929 20 350 526 4 467 189 24 817 714

3 90 000 000 2 796 42 318 723 22 560 356 4 952 273 27 512 629

4 90 000 000 2 856 43 185 310 23 073 966 5 065 017 28 138 984

5 90 000 000 2 928 42 519 515 22 776 393 4 999 696 27 776 089

6 90 000 000 2 868 43 332 817 23 061 064 5 062 185 28 123 249

7 90 000 000 2 952 43 656 920 23 187 162 5 089 865 28 277 027

8 90 000 000 2 892 41 505 732 22 129 131 4 857 614 26 986 745

9 90 000 000 2 928 43 667 396 23 371 886 5 130 414 28 502 300

10 90 000 000 2 844 40 874 061 21 764 692 4 777 615 26 542 308

11 90 000 000 2 808 45 185 382 24 004 096 5 269 192 29 273 287

12 90 000 000 2 796 40 515 629 21 492 748 4 717 920 26 210 668

13 90 000 000 2 868 42 257 556 22 407 729 4 918 770 27 326 499

14 90 000 000 2 892 41 780 710 22 389 855 4 914 846 27 304 701

15 90 000 000 2 748 41 358 840 22 026 325 4 835 047 26 861 372

16 90 000 000 2 808 42 122 231 22 524 528 4 944 409 27 468 936

17 90 000 000 2 880 42 704 651 22 804 758 5 005 922 27 810 680

18 90 000 000 2 844 43 652 481 23 224 246 5 098 005 28 322 251

19 90 000 000 2 820 41 516 289 22 079 123 4 846 637 26 925 760

20 90 000 000 2 760 41 769 536 22 270 949 4 888 745 27 159 694

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

никшие убытки. Определим условный тариф как отношение номинальной страховой премии к максимально возможной сумме страховых выплат по всем наступившим страховым случаям в течение срока действия страхования.

Если бы родители студента вместо страхования доплачивали бы ему разницу между заработной платой и суммой в 40 000 руб., то тогда их максимальная выплата составила бы 30 000 ■ 12 + 25 000 ■ 12 + 20 000 ■ 12 = = 900 000 руб. за все 3 года. Эту же максимальную сумму выплатит и страховщик. Следовательно, условный тариф равен 368 340/900 000 ■ 100 % = = 40,93 %. Данный размер условного тарифа представляется вполне приемлемым для страхования жизни, где страховые тарифы по страхованию на дожитие составляют 50-90 %.

Выводы. 1. Использование обобщенного актуарного базиса и применение статистического моделирования на его основе позволяет осуществить расчет страховых тарифов с использованием дополнительных условий страховых продуктов, которые в настоящее время не учитываются в расчетах.

2. Применение статистического моделирования делает доказуемой экономическую обоснованность страховых тарифов, полученных с применением обобщенного актуарного базиса. Тем самым открываются возможности для конструирования инновационных страховых продуктов, которые сдерживались традиционными методами тарификации.

3. В современном виде обобщенный актуарный базис содержит ряд дополнительных параметров, которые непосредственно могут быть использованы для создания инновационных страховых продуктов. При этом обобщенный актуарный базис обладает возможностью для дальнейшего расширения в соответствии с потребностями страховых организаций и их клиентов.

Литература

2. Рыжков О.Ю. Обобщенный актуарный базис страхового риска // Вестник НГУЭУ 2011. № 2. С. 166-178.

6. Томас Мак. Математика рискового страхования. М.: Олимп-Бизнес, 2005. 432 с.

7 Закон РФ от 2711.1992 № 4015-1 «Об организации страхового дела в Российской Федерации» (ред. от 25.12.2012). : Доступ из справ.-правовой системы «Консультант Плюс».

8. Методики расчета тарифных ставок по рисковым видам страхования (утв. распоряжением Росстрахнадзора от 08.071993 N 02-03-36). : Доступ из справ.-правовой системы «Консультант Плюс».

9. Приказ Росстрахнадзора от 28.06.1996 № 02-02/18 «О Методике расчета страховых тарифов по видам страхования, относящимся к страхованию жизни». : Доступ из справ.-правовой системы «Консультант Плюс».

2. Ryzhkov O.Ju. Obobshhennyj aktuarnyj bazis strahovogo riska // Vestnik NGUJeU. 2011. № 2. IP 166-178.

6. Tomas Mak. Matematika riskovogo strahovanija. M.: Olimp-Biznes, 2005. 432 p.

Страховой тариф — ставка страхового взноса или выраженный в рублях страховой взнос (страховая премия), уплачиваемые с единицы страховой суммы, равной, как правило, 100 руб.

Содержание

Страховые тарифы

Стоимость страховой услуги выражается в размере страхового взноса (премии), который страхователь уплачивает страховщику. По своей сути страховая премия представляет собой цену на услуги страховщика, которые он предоставляет клиенту, в случае если произойдет страховое событие. В основе расчетов страховой премии лежит тарифная ставка (страховой тариф). В ст. 11 закона «Об организации страхового дела в Российской Федерации» дано следующее определение тарифа — «страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования».

Величина премии должна быть достаточна, чтобы:

- покрыть ожидаемые претензии в течение страхового периода;

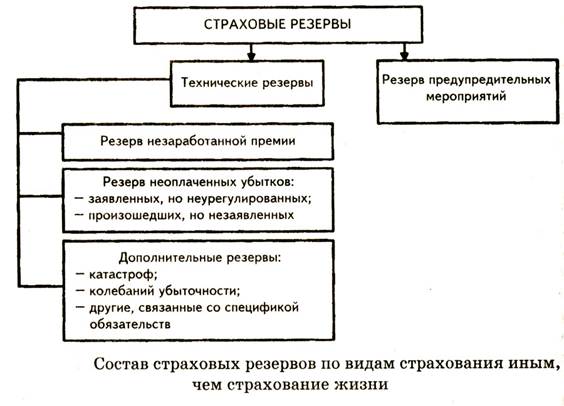

- создать страховые резервы;

- покрыть издержки страховой компании на ведение дел;

- обеспечить определенный размер прибыли.

Верхняя граница цены страховой услуги определяется двумя факторами: размерами спроса на нее и величиной банковского процента по вкладам.

Помимо этого на размер премии влияют такие факторы как: величина и структура страхового портфеля (совокупное количество рисков, взятых на страхование), управленческие расходы (доходы, полученные от вложения временно свободных средств).

Если тариф по обязательным видам страхования устанавливается централизованно в законодательном порядке, то тарифная ставка по добровольному страхованию исчисляется страховщиком самостоятельно и оказывает значительное влияние на финансовую устойчивость страховых операций.

Структура полного тарифа, обычно его называют брутто-ставкой, представлена на рис. 5.2.

Рис. 5.2. Структура страхового тарифа

Тариф-нетто (нетто-ставка) — часть страхового тарифа, которая направлена на формирование страховых резервов для последующих выплат по договорам страхования.

В состав нетто-ставки включены рисковая ставка и рисковая надбавка. За счет рисковой ставки, которая является основой тарифа, производится формирование страховых резервов, из которых осуществляются страховые выплаты. Рисковая надбавка образует запасной фонд на случай, если фактическое количество страховых случаев превысит расчетное. Если полис включает в себя несколько различных страховых случаев, то нетто-ставка исчисляется отдельно по каждому риску.

В зависимости от способа формирования страхового фонда и расчета тарифа страхование подразделяется на:

- рисковое — виды страховой деятельности иные, чем страхование жизни, не предусматривающие обязательств страховщика по выплате страховой суммы при окончании срока действия договора страхования, не связанные с накоплением страховой суммы в течение срока действия договора страхования.

- накопительное (условия страхования предусматривают выплату как при дожитии застрахованного до окончания срока страхования, так и в случае его смерти в течение срока действия договора).

При расчете взноса по накопительному страхованию жизни нетто-ставка дополнительно включает в себя накопительную составляющую, за счет которой производится накопление страховой суммы, подлежащей к выплате по окончанию срока страхования.

Нагрузка — часть тарифа, которая включает в себя расходы на ведение дела, расходы на создание фонда предупредительных мероприятий и прибыль страховщика от проведенной операции.

Исчисление страховых тарифов осуществляется при помощи системы математических и статистических методов — актуарных расчетов. Таким образом, методика актуарных расчетов позволяет определить долю каждого страхователя в создании страхового фонда. При выборе методики расчета тарифа страховая организация опирается на вид страхового риска, срок страхования, а также на характер страховых премий и выплат.

В рисковом страховании при расчете страхового тарифа учитывают следующие факторы:

- страховая статистика (статистика страховых случаев). Вероятность наступления страхового случая рассчитывается на основании статистических данных. Это позволяет спрогнозировать возможную сумму будущих выплат по заключенным договорам страхования;

- размер полученных страховых премий должен быть достаточен для формирования страховых резервов, из которых производятся страховые выплаты, а также запасных фондов на случай непредвиденных расходов;

- тариф должен покрывать расходы страховщика и обеспечивать прибыль.

В накопительном страховании страховые тарифы строятся на основании таких показателей, как:

- демографическая статистика (средняя продолжительность жизни и уровень смертности). Эти показатели рассчитываются с помощью таблиц смертности. Поскольку в основе своей страхование жизни опирается на риск наступления смерти, величина страхового тарифа напрямую зависит от возраста, пола и состояния здоровья застрахованного лица;

- расходы страховщика;

- инвестиционный доход. В зависимости от уровня доходности инвестиционных инструментов находится продолжительность периода накопления необходимой страховой суммы;

- необходимость формирования запасных резервов страховщика.

Страхование может осуществляться в коллективной и индивидуальной форме. Расчет страховой премии по договору коллективного страхования осуществляется по упрощенной схеме. В данном случае берутся усредненные данные, не учитывающие индивидуальную вероятность наступления страхового события. При расчете индивидуальных страховых взносов страховщик учитывает индивидуальную вероятность наступления страхового события.

Расчет тарифных ставок по рисковым видам страхования

Под рисковыми понимаются виды страхования, относящиеся к видам страховой деятельности иным, чем страхование жизни:

- не предусматривающие обязательства страховщика по выплате страховой суммы при окончании срока действия договора страхования;

- не связанные с накоплением страховой суммы в течение срока действия договора страхования.

Данная методика пригодна для расчета тарифных ставок для рисковых видов страхования и применима при следующих условиях:

1. существует статистика либо какая-то другая информация по рассматриваемому виду страхования, что позволяет оценить следующие величины:

- q — вероятность наступления страхового случая по одному договору страхования;

- S — среднюю страховую сумму по одному договору страхования;

- Sв — среднее возмещение по одному договору страхования при наступлении страхового случая;

2. предполагается, что не будет опустошительных событий, когда одно событие влечет за собой несколько страховых случаев;

3. расчет тарифов проводится при заранее известном количестве договоров n, которые предполагается заключить со страхователями.

При наличии статистики по рассматриваемому виду страхования за величины q, S, Sв принимаются оценки их значений:

При страховании по новым видам рисков при отсутствии фактических данных о результатах проведения страховых операций, т. е. статистики по величинам q, S и Sв эти величины могут оцениваться экспертным методом либо в качестве них могут использоваться значения показателей-аналогов. В этом случае должны быть представлены мнения экспертов либо пояснения по обоснованности выбора показателей-аналогов q, S, Sв. В отношение средней выплаты к средней страховой сумме (Sв/S) рекомендуется принимать не ниже:

- 0,3 — при страховании от несчастных случаев и болезней, в медицинском страховании;

- 0,4 — при страховании средств наземного транспорта;

- 0,6 — при страховании средств воздушного и водного транспорта;

- 0,5 — при страховании грузов и имущества, кроме средств транспорта;

- 0,7 — при страховании ответственности владельцев автотранспортных средств и других видов ответственности и страховании финансовых рисков.

Нетто-ставка состоит из двух частей — основной части и рисковой надбавки :

Основная часть нетто-ставки соответствует средним выплатам страховщика, зависящим от вероятности наступления страхового случая , средней страховой суммы и среднего возмещения . Основная часть нетто-ставки со 100 руб. страховой суммы рассчитывается по формуле

Рисковая надбавка вводится для того, чтобы учесть вероятные превышения количества страховых случаев относительно их среднего значения. Кроме , и рисковая надбавка зависит еще от трех параметров: — количества договоров, отнесенных к периоду времени, на который проводится страхование, среднего разброса возмещений и гарантии — требуемой вероятности, с которой собранных взносов должно хватить на выплату возмещения по страховым случаям.

Возможны два варианта расчета рисковой надбавки.

1. Рисковая надбавка может быть рассчитана для каждого риска. В этом случае

где — коэффициент, который зависит от гарантии безопасности . Его значение может быть взято из таблицы

|

Коэффициент гарантии () |

0,84 |

0,9 |

0,95 |

0,98 |

0,9986 |

|

1,0 |

1,3 |

1,645 |

2,0 |

3,0 |

Например, при значении коэффициента , коэффициент = 1.

— среднеквадратическое отклонение возмещений при наступлении страховых случаев.

Если у страховой организации нет данных о величине , допускается вычисление рисковой надбавки по формуле

Брутто-ставка Tб рассчитывается по формуле

- нетто-ставка,

- — доля нагрузки в общей тарифной ставке.

Расчет тарифных ставок по накопительному страхованию жизни

Нетто-ставки тарифа по накопительному страхованию рассчитываются на иной основе, чем при рисковом страховании. Страховая премия (брутто-ставка) состоит из базовой части (нетто-ставка) и нагрузки к базовой части, за счет которой покрываются расходы страховщика на ведение дела. Нетто-ставка в свою очередь состоит также из двух частей: рисковой ставки (взнос на страхование на случай смерти) и накопительного взноса.

Особенностью накопительных видов страхования является факт, что страховщик инвестирует страховые резервы не только с целью получения дохода в свою пользу, как в рисковых видах, но и в пользу страхователя (накопление страховой суммы при гарантированной норме доходности).

Таблица смертности — статистическая таблица, в которой содержатся расчетные показатели смертности населения в определенных возрастных категориях.

Современные таблицы представляют собой систему взаимосвязанных, упорядоченных по возрасту рядов чисел, описывающих процесс вымирания некоторого теоретического поколения с фиксированной начальной численностью населения. Таблицы смертности применяются для установления возможных выплат по случаям смерти застрахованных или их дожитию до окончания срока страхования. Такие расчеты служат основанием для установления тарифных ставок по договорам долгосрочного страхования жизни.

Таблицы смертности строятся, как правило, раздельно по полу, но могут быть и для обоих полов. В состав таблиц смертности включены следующие ряды показателей:

- Число доживающих до возраста лет, где () — численность доживающих до данного возраста в теоретическом поколении таблицы. Начальная численность, или корень таблицы () обычно принимается за 100 000 (реже за 1, 1000 или 10 000). При величина — вероятность для новорожденного дожить до точного возраста лет. Числа доживающих представляют собой значения функции дожития для возрастов, входящих в таблицу смертности.

- Числа умирающих, где () — численность умерших в интервале возрастов от до ; .

- Вероятность смерти в течение предстоящего одного года жизни, т. е. вероятность умереть в интервале возраста от до года, не достигнув следующего года жизни (); . Величину обычно называют коэффициентом младенческой смертности.

- Вероятность дожития до следующего возраста всем, кто достиг возраста лет, обозначается ; .

Вероятность смерти и вероятность дожития — самые важные показатели таблиц смертности как характеристики сложившегося типа смертности и распределения ее уровня по отдельным возрастам.

Процесс страхования, а также предоставление страховых услуг можно отнести к предпринимательской деятельности, причем, довольно распространенной и пользующейся спросом. Предоставление страховок, как один из видов бизнеса, обязательно потребует регистрации в государственных контролирующих органах и тут будет применяться ОКВЭД 65.12 в определенных случаях.

Зачем существует такая деятельность

Категория, посвященная страхованию, довольно обширна и подразумевает широкий ряд его разновидностей. Сюда можно включить как медицинское страхование частных лиц, так и процесс страхования разных категорий имущества.

Страхование позволяет, с помощью регулярных страховых взносов, обеспечить себе материальную стабильность в момент наступления страхового случая. Доход предпринимателя лежит в том, что страховые случаи наступают не всегда, а вот страховые взносы, застрахованные вносят регулярно.

Стоит отметить, что процесс страхования имеет не просто определенный, а глубокий смысл. Страховые взносы обычно не очень велики и зависят от того, что желает застраховать человек, а вот материальные компенсации довольно внушительны. Тут может возникнуть риск быть обманутым недобросовестными пользователями, с чем предпринимателям, выбравшим данную категорию деятельности, следует быть особо внимательными.

Как расшифровывается

Для того, чтобы понимать, к какому виду страховой деятельности относится определенный код, стоит рассмотреть расшифровку ОКВЭД 65.12:

- Относится этот код к большому разделу К. Он посвященный страховым и финансовым видам деятельности предпринимательского типа. Разделы служат для удобной ориентировки пользователей по просторам общероссийского классификатора.

- – данный код говорит о том, что деятельность производится в сфере страхования, а также перестрахования, негосударственных страховых фондов. В данную категорию не относится государственное пенсионное обеспечение, а также социальное.

- 1 – конкретно указывает на процесс страхования, как основной вид деятельности.

- 12 – данная категория объединяет все виды страхования, не включая страхование жизни.

Как и все другие разделы классификатора, предпринимательская страховая деятельность имеет некоторую детализацию по видам предоставляемого страхования. Конкретизация достигается посредством указания третьей части кода, после точки, в виде определенной цифры. Так, процесс медицинского страхования, указывается цифрой 1, в третьей части. Страхование имущества осуществляется под цифрой 2. Страхование по несчастным случаям и болезням – 4. Страхование путешественника – 6.

Итак, ОКВЭД 65.12 обозначает деятельность, посвященную страхованию частных лиц, сюда включаются все виды страхования, включая страхование от рисков, а также страхование путешественников. Размеры страховых взносов преимущественно зависят от того, какие подразумеваются выплаты на момент наступления страхового случая, а также объемов, которые страхуют, например, когда речь идет об имуществе.