Резерв по сомнительным долгам должен формироваться каждый отчетный период по налогу на прибыль. Таким образом, если компания рассчитывает налог на прибыль ежеквартально, то резерв следует формировать раз в квартал.

Компания, которая применяет метод начисления, может создать резерв по сомнительным долгам не только в бухгалтерском, но и в налоговом учете (п. 3 ст. 266 НК РФ).

Сомнительный долг — задолженность контрагента, которая возникла в связи с реализацией товаров (выполнением работ, оказанием услуг), при условии, что она не погашена в установленные договором сроки и не имеет обеспечения в виде поручительства, залога или банковской гарантии (п. 1 ст. 266 НК РФ).

Если в бухучете создавать такой резерв обязательно, то в налоговом учете резерв формируется на добровольной основе. Фирмы на кассовом методе резервы не создают вовсе. Объясняется это тем, что такие организации могут включить расходы в расчет налоговой базы только после оплаты (п. 3 ст. 273 НК РФ).

Установить сумму, которую следует включить в резерв, нужно, определив срок просрочки платежа (п. 4 ст. 266 НК РФ).

- Если срок задержки платежа составляет менее 45 дней, то резерв формировать не нужно.

- Если срок составляет от 45 до 90 календарных дней, то в резерв нужно включить 50% общей суммы долга.

- Если срок задержки платежа составил более 90 дней, то в резерв включается полная сумма задолженности.

Однако нужно помнить, что законодательством установлены ограничения по максимальному размеру резерва по сомнительным долгам. Так, максимальный размер резерва — 10 % выручки за отчетный или налоговый период, без НДС.

Резерв по сомнительным долгам должен формироваться каждый отчетный период по налогу на прибыль. Таким образом, если компания рассчитывает налог на прибыль ежеквартально, то резерв следует формировать раз в квартал. Если же отчетным периодом является месяц, то резерв нужно формировать ежемесячно (п. 3 ст. 266, п. 2 ст. 285 НК РФ).

Долги, которые признаны безнадежными, нужно списать за счет созданного резерва по сомнительным долгам (п. 5 ст. 266 НК РФ).

Под безнадежным долгом нужно понимать (п. 2 ст. 266 НК РФ):

- долг, по которому истек срок исковой давности;

- долг, по которому обязательство прекращено из-за его исполнения на основании акта госоргана или ликвидации организации;

- долг, невозможность взыскания которого подтверждена постановлением судебного пристава — исполнителя об окончании исполнительного производства.

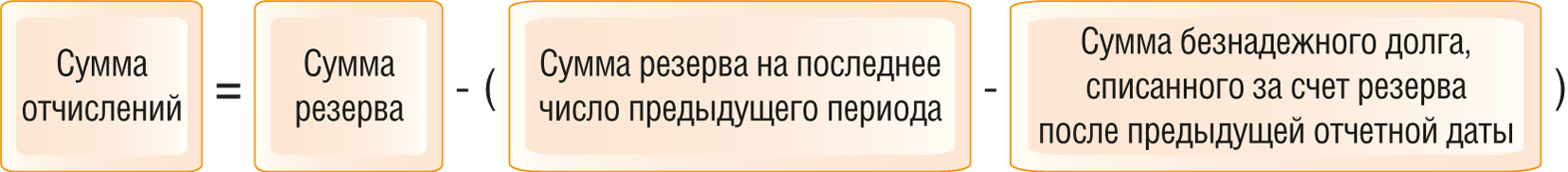

Неиспользованный остаток резерва нужно сравнить с вновь созданным резервом.

- Если вновь созданный резерв больше неиспользованного остатка, то полученную разницу следует включить в состав внереализационных расходов по налогу на прибыль.

- Если же неиспользованный остаток резерва больше вновь созданного резерва, то разницу нужно учесть в составе внереализационных доходов по налогу на прибыль (п. 5 ст. 266 НК РФ).

Добавим, что, если размер безнадежных долгов превышает созданный резерв, то разницу следует учесть в составе внереализационных расходов (подп. 2 п. 2 с. 265 НК РФ).

Пользуйтесь всеми возможностями Контур.Экстерна

- Поставить закладку

- Посмотреть закладки

Г. Дорошева, аудитор РК, директор Аудиторской компании «DSAudit»,

член правления ПАО «Коллегия аудиторов»

КАКОЙ ПОРЯДОК СПИСАНИЯ СОМНИТЕЛЬНЫХ ТРЕБОВАНИЙ И ОБЯЗАТЕЛЬСТВ?

По поводу списания в бух. учете сомнительных требований/обязательств на расходы/доходы предприятия. Чтобы списать суммы в доход, никаких подтверждающих эти суммы документов не требуется, кроме имеющихся первичных документов, на основании которых возникли такие суммы? Например счет-фактура полученный не был оплачен, и через 3 года мы берем эту сумму в доход. А по суммам не оплаченным нам в течение 3-х лет или оплаченным нами, но не выполненным услугам как быть, если сумма, например, была вложена в строительство ангара, который не был построен и нет документов подтверждающих оказание услуг, только договор, но деньги были оплачены предоплатой, нет возможности их вернуть или подписать акт сверки. Можно ли такие суммы списывать на расходы?

Согласно статье 89 Налогового кодекса обязательства, возникшие по приобретенным товарам (работам, услугам), а также по начисленным доходам работников, определяемым в соответствии с пунктом 2 статьи 163 настоящего Кодекса, и не удовлетворенные в течение трехлетнего периода, определяемого в порядке, установленном пунктом 2 настоящей статьи, признаются сомнительными. В доход по сомнительным обязательствам по полученным кредитам (займам, микрокредитам) не включается сумма полученного кредита (займа, микрокредита).

Указанные сомнительные обязательства подлежат включению в совокупный годовой доход налогоплательщика, за исключением налога на добавленную стоимость, который подлежит исключению из зачета в порядке, установленном разделом 8 настоящего Кодекса.

Доход по сомнительному обязательству признается в налоговом периоде, в котором истек трехлетний период, исчисляемый:

1) по сомнительным обязательствам, возникшим по договорам кредита (займа, микрокредита), — со дня, следующего за днем наступления срока уплаты вознаграждения в соответствии с условиями договора кредита (займа, микрокредита);

2) по сомнительным обязательствам, возникшим по договорам лизинга, — со дня, следующего за днем наступления срока уплаты лизингового платежа в соответствии с условиями договора лизинга;

3) по сомнительным обязательствам, возникшим по начисленным доходам работников, — со дня начисления доходов работников в соответствии с пунктом 2 статьи 163 настоящего Кодекса;

4) по сомнительным обязательствам, не указанным в подпунктах 1 — 3 настоящего пункта:

со дня, следующего за днем окончания срока исполнения обязательства по приобретенным товарам (работам, услугам), срок исполнения которого определен;

со дня передачи товара, выполнения работ, оказания услуг по обязательству по приобретенным товарам (работам, услугам), срок исполнения которого не определен.

Таким образом, доход по сомнительному обязательству признается по истечении трех лет, со дня в котором было признано это обязательство, согласно условиям договора или начисления дохода работнику.

В соответствии со статьей 105 Налогового кодекса, если иное не установлено настоящим пунктом, сомнительными требованиями признаются требования, возникшие в результате реализации товаров, выполнения работ, оказания услуг юридическим лицам и индивидуальным предпринимателям, а также юридическим лицам-нерезидентам, осуществляющим деятельность в Республике Казахстан через постоянное учреждение, филиал, представительство, и не удовлетворенные в течение трех лет с момента возникновения требования. Сомнительными также признаются требования, возникшие по реализованным товарам, выполненным работам, оказанным услугам и не удовлетворенные в связи с признанием налогоплательщика-дебитора банкротом в соответствии с законодательством Республики Казахстан.

Отнесение налогоплательщиком сомнительных требований на вычеты производится при соблюдении одновременно следующих условий:

1) наличие документов, подтверждающих возникновение требований;

2) отражение требований в бухгалтерском учете на момент отнесения на вычеты либо отнесение таких требований на расходы (списание) в бухгалтерском учете в предыдущих периодах.

В случае признания дебитора банкротом, помимо указанных в пункте 2 настоящей статьи документов, дополнительно необходимо наличие копии определения суда о завершении конкурсного производства. При соблюдении вышеназванных условий налогоплательщик вправе отнести на вычеты сумму сомнительного требования по итогам того налогового периода, в котором вступило в законную силу определение суда о завершении конкурсного производства.

Сомнительные требования относятся на вычеты в пределах размера ранее признанного дохода от реализации товаров, выполнения работ, оказания услуг.

Отсюда, сомнительное требование признается только по реализованным товарам, работам, услугам, неоплаченным в течение трех лет, при наличии документов, подтверждающих возникновение требований (реализацию) и их отражении в бухгалтерском учете.

По предлагаемой ситуации, когда денежные средства были перечислены на строительство, то по истечении трех лет авансы выданные не могут быть признаны сомнительным требованием, поскольку вычету подлежит требование (дебиторская задолженность) по ранее признанной реализации.

В случае, если дебиторская задолженность не реальна к взысканию, то данную сумму списывают на расходы, не идущие на вычет в целях налогообложения или за счет ранее созданного резерва.

Содержание

Информация об изменениях:

Федеральным законом от 7 декабря 2011 г. N 420-ФЗ в часть 1 статьи 266 Кодекса внесены изменения

См. текст части в предыдущей редакции

1. Недоброкачественный ремонт транспортных средств, путей сообщения, средств сигнализации или связи либо иного транспортного оборудования, а равно выпуск в эксплуатацию технически неисправных транспортных средств лицом, ответственным за техническое состояние транспортных средств, если эти деяния повлекли по неосторожности причинение тяжкого вреда здоровью человека, —

наказываются штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо ограничением свободы на срок до трех лет, либо принудительными работами на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо арестом на срок до шести месяцев, либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Порядок создания резерва по сомнительным долгам в налоговом учете

Резервы по сомнительным долгам создают организации, являющиеся плательщиками налога на прибыль (пп. 7 п. 1 ст. 265, ст. 266 НК РФ).

При формировании резерва нужно действовать следующим образом (п.4 ст.266 НК РФ).

Шаг 1. На последнее число отчетного (налогового) периода провести инвентаризацию дебиторской задолженности. Результаты инвентаризации оформить актом по форме, разработанной организацией самостоятельно с учетом положений ст. 9 закона № 402-ФЗ, либо с использованием унифицированной формы ИНВ-17, утвержденной постановлением Госкомстата России от 18.08.1998 № 88.

При анализе дебиторской задолженности нужно определить долги, которые в соответствии с п. 1 ст. 266 НК РФ признаются сомнительными, и на основании которых будет создаваться резерв.

Под сомнительным долгом понимается задолженность, возникшая при реализации товаров (выполнении работ, оказании услуг), не погашенная в предусмотренный договором срок и не обеспеченная залогом, поручительством, банковской гарантией. То есть, если имеется залог или поручительство, то по такой задолженности нельзя создать резерв, даже если поручитель является банкротом (письма Минфина России от 10.07.2015 № 03-03-06/39756, от 14.01.2013 № 03-03-06/1/7).

С 2017 года прямая норма НК РФ устанавливает включать в резерв только часть задолженности, которая не покрыта встречным долгом этого же контрагента. То есть если у компании есть встречное обязательство перед контрагентом-должником, то сомнительным долгом считается только та сумма, которая превышает величину этого обязательства. При этом уменьшение таких долгов на кредиторку хозсубъекта осуществляется начиная с первой по времени возникновения задолженности (п. 1 ст. 266 НК РФ).

См. также: «Минфин пояснил, как формируется «сомнительный» резерв при наличии встречной кредиторки».

Следует отметить, что при создании резерва по сомнительным долгам организация не должна учитывать те суммы дебиторской задолженности, которые возникли в период применения системы налогообложения, отличной от общей, например ЕНВД (письмо Минфина России от 21.12.2012 № 03-11-06/3/90).

См. также:

- «Учитывать ли выданный аванс в «сомнительном» резерве?»;

- «Застрахованный долг не может быть сомнительным».

Шаг 2. По каждому сомнительному долгу определить процент отчислений и рассчитать общую расчетную сумму отчислений (РСО) по следующему принципу:

- если с момента возникновения сомнительного долга прошло более 90 дней, то задолженность в полной сумме (100%) включается в резерв,

- если срок сомнительной задолженности составляет от 45 до 90 дней (включительно), то в резерв отчисляется 50% от суммы долга,

- если задолженность возникла менее 45 дней назад, то по ней резерв не создается.

Шаг 3. Определить предельную сумму отчислений в резерв по формуле:

ПСО = В × 10%,

где В – для резерва по итогам налогового периода — сумма выручки от реализации товаров (работ, услуг, имущественных прав), полученная по итогам налогового периода; для резерва, который формируют по итогам отчетного периода, – наибольшая величина из сумм: выручка за прошлый год или за текущий отчетный период;

10% — ограничение суммы создаваемого резерва (4 ст. 266 НК РФ).

Ограничение может составлять менее 10% от суммы выручки (постановление ФАС Северо-Кавказского округа от 25.10.2004 № Ф08-5008/2004-1902А). Организация вправе самостоятельно выбрать нормативный процент, и он должен быть закреплен в учетной политике. Обычно решение об установлении меньшего норматива принимается, когда отчисления в резерв по общему нормативу в 10% могут привести к получению убытка или нулевого финансового результата (например, при высокой выручке, но небольшой прибыли).

Шаг 4. Провести сравнение расчетной суммы отчислений (РСО) и предельной суммы отчислений (ПСО), т.е. результаты действий (2) и (3):

- если РСО ≥ ПСО, то в резерв нужно включить сумму отчислений, соответствующих ПСО.

- если РСО < ПСО, то в резерв включается сумма отчислений, соответствующая РСО.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы рассчитали резерв по сомнительным долгам в налоговом учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

ОБРАТИТЕ ВНИМАНИЕ! За счет резерва списывается любой безнадежный к взысканию долг вне зависимости от того, участвовал он в формировании резерва или нет.

Подробности см. .

Формирование резерва по сомнительным долгам в бухгалтерском учете

Следует отметить, что все действия, приведенные выше, применяются при создании резерва по сомнительным долгам для целей налогового учета. При формировании резерва в бухгалтерском учете действуют другие правила.

Например, в бухучете нет никаких ограничений по величине формируемого резерва, также не имеют значения сроки возникновения сомнительных долгов (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н). В связи с применением подобных ограничений в налоговом учете (наличие долгов со сроком возникновения менее 90 календарных дней, либо превышение расчетной величины отчислений в резерв над 10% суммы выручки), в бухгалтерском учете возможно появление вычитаемых временных разниц, приводящих к образованию отложенного налогового актива (п. 8, 11, 14 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н).

Бухгалтерская сомнительная задолженность – это «дебиторка», не обеспеченная гарантиями, которая не погашена или с большой вероятностью не будет погашена в установленный договором срок. При наличии такой задолженности организация обязана создавать резерв (п. 70 приказа Минфина от 29.07.1998 № 34н).

В отличии от четко прописанного алгоритма определения сомнительной задолженности и размеров отчислений в резерв по ним в налоговом учете (проценты от количества дней просрочки), порядок расчета бухгалтерского резерва компания должна разработать сама и утвердить в учетной политике. Величина резерва будет зависеть от финансового состояния должника и оценки вероятности, что долг будет погашен полностью или частично (п. 70 приказа Минфина от 29.07.1998 № 34н).

Пример

При инвентаризации дебиторской задолженности, проведенной по состоянию на 31.03.2020, организацией были выявлены сомнительные долги:

- долг № 1 — задолженность заказчика за оказанные услуги в размере 17 700 руб., (в т. ч. НДС 2 950 руб)., срок платежа по договору – 18 марта;

- долг № 2 — задолженность покупателя за поставленную продукцию в размере 70 800 руб. (в т. ч. НДС 11 800 руб.), срок платежа — 12 января;

Выручка от реализации продукции (работ, услуг) за 1 квартал 2020 года составила 2 714 000 руб., за 2019 год – 500 000 руб.

Бухгалтеру нужно рассчитать сумму отчислений в резерв по сомнительным долгам на 1 квартал.

Что нужно сделать

1. Определить расчетную сумму отчислений в резерв (РСО).

|

Номер долга |

Сумма долга, руб. |

Срок платежа по договору |

Срок долга по состоянию на 31 марта, количество календарных дней |

Процент отчислений в резерв |

Сумма отчислений в резерв, руб. (гр. 2 × гр. 5) |

|

№ 1 |

17 700 |

18 марта |

Менее 45 дней |

||

|

№ 2 |

70 800 |

12 января |

от 45 до 90 |

35 400 |

|

|

Итого за 1 квартал |

35 400 |

||||

2. Предельная сумма отчислений в резерв (ПСО) составляет:

2 714 000 руб. × 10% = 271 400 руб.

3. Сравнив расчетную сумму отчислений (РСО) с предельной суммой отчислений (ПСО):

35 400 руб. < 271 400 руб.,

бухгалтер пришел к выводу, что к внереализационным расходам за 1 квартал надо отнести расчетную сумму отчислений в резерв в размере 35 400 руб.

В бухучете оба долга были признаны сомнительными, по ним в полной сумме был создан резерв. В связи с этим в учете образовалась вычитаемая временная разница, которая привела к образованию отложенного налогового актива в сумме 10 620 руб. = ((17 700 + 70 800) – 35 400) × 20% (п. 14 ПБУ 18/02). Отложенный налоговый актив отражается проводкой: Дебет 09 «Отложенные налоговые активы» Кредит 68 «Расчеты по налогам и сборам».

Когда нужно восстанавливать резерв по сомнительным долгам, разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Итоги

В налоговом учете создание резерва по сомнительным долгам – право организации. Если принято решение создавать резерв, то в НК РФ довольно четко прописан алгоритм его формирования. Бухгалтерский резерв обязаны создавать все, у кого есть непогашенная задолженность, которая, по мнению компании, не будет оплачена. Порядок расчета отчислений в резерв нужно разработать самостоятельно и прописать в учетной политике для целей бухгалтерского учета.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.