Корреспондентский счет банка — это набор из 20 цифр, который идентифицирует конкретное отделение банка. Найти его можно в перечне реквизитов территориального отделения кредитной организации.

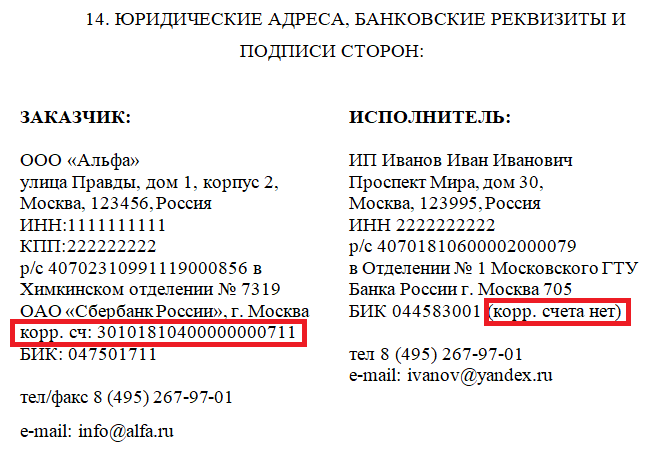

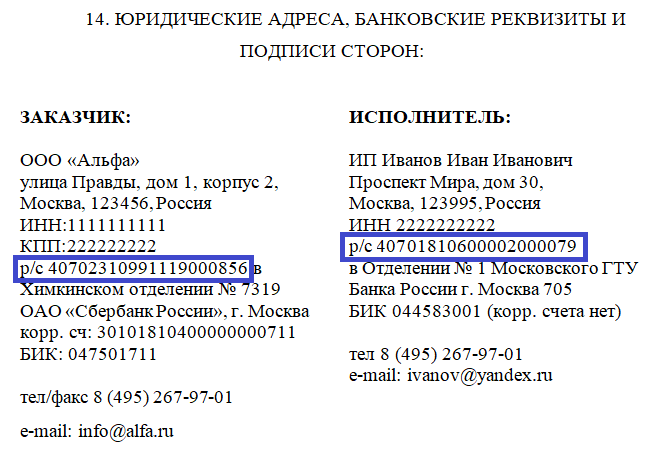

Для того чтобы совершать финансовые операции, связанные с переводом денег через банк, требуется этот банк идентифицировать. Например, если семье положены дотации на ребенка, которые переводят на банковскую карту родителя, требуется указать определенные реквизиты, в том том числе банковский корреспондентский счёт: что это и где его взять? Для начала посмотрим, как такие данные указываются в документах: например, договорах.

На картинке представлен образец договора между организацией и ИП. Пример показывает, как выглядит корреспондентский счет банка: это последовательность из 20 цифр.

Содержание

- Где найти данные

- Подробнее о реквизитах

- Что такое р/с в реквизитах

- Как не ошибиться с кодами

- Как открыть транзитный счет?

- Что такое валютный контроль с точки зрения законодательства?

- Что происходит после валютного контроля?

- Какие законодательные акты регулируют работу с транзитными счетами?

- Что такое корреспондентский счет

- В чем отличие

- Лицевой счет — это расчетный или корреспондентский

- Как узнать корреспондентский счет по расчетному счету

- Чем отличается расчетный счет от корреспондентского

- Новые записи:

Где найти данные

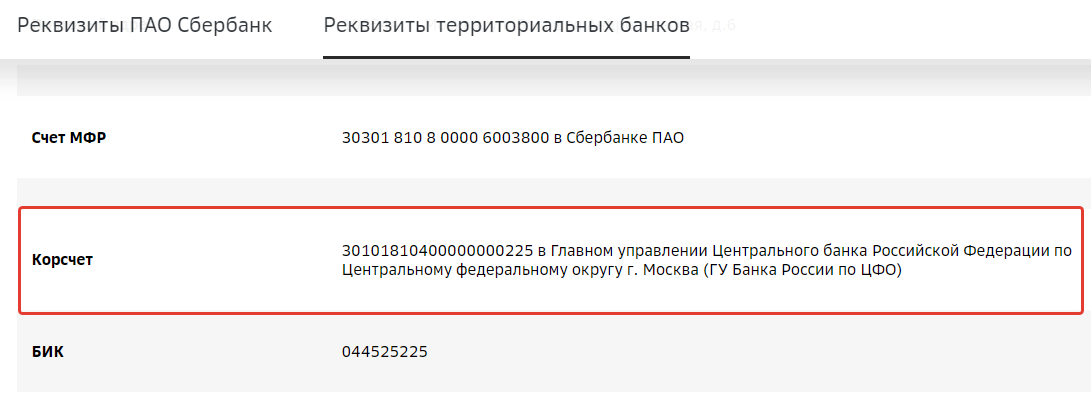

Самый очевидный путь — посмотреть на сайте банковской организации: корреспондентский счет банка указан в разделе «Реквизиты». Вот так, например, представлена информация на сайте Сбербанка.

ВАЖНО! Учтите, что корсчет в разных регионах разный.

ВАЖНО! Учтите, что корсчет в разных регионах разный.

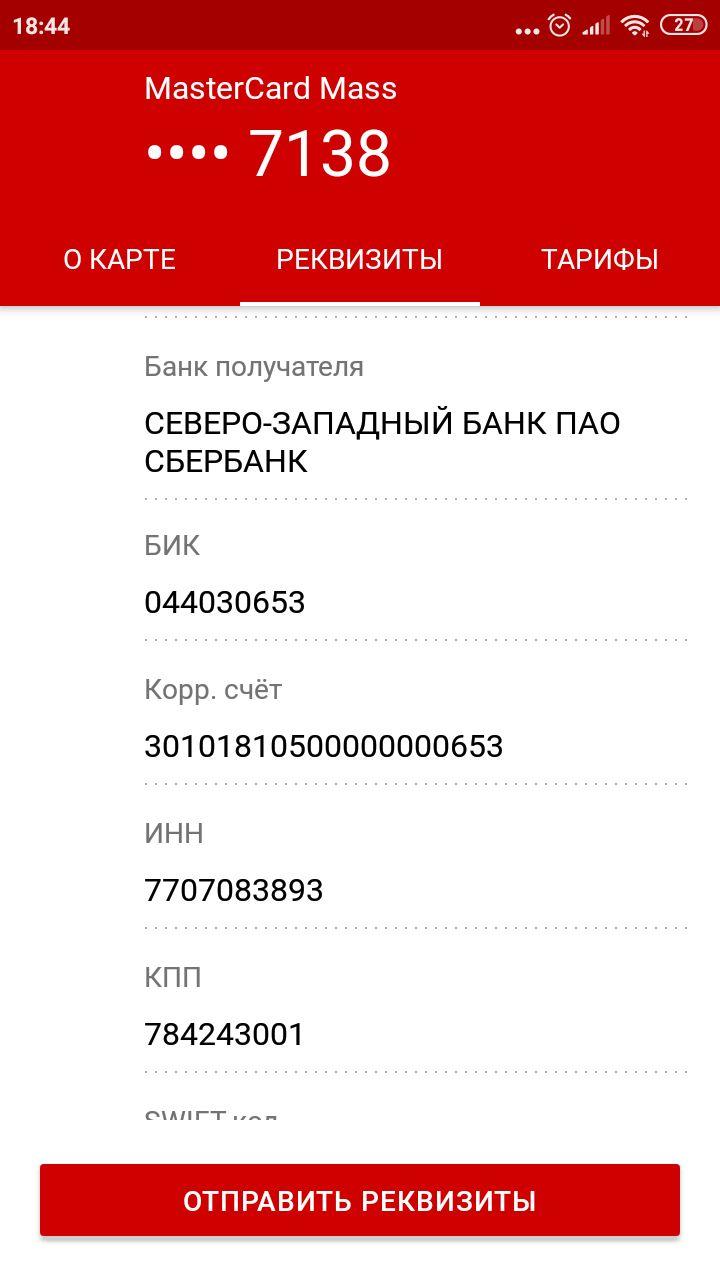

Еще один способ найти искомые цифры — это посмотреть их в мобильном приложении банка, если оно установлено. В разделе реквизитов можно не только увидеть цифры к/с банка получателя, но и сформировать выписку.

Подробнее о реквизитах

Корреспондентский счет открывается банком в другом кредитном учреждении или в ЦБ РФ. Распоряжается им непосредственно банк. К/с нужен для учета средств и операций, которые производятся другим банком в соответствии с особым договором — корреспондентским. Межбанковские операции по подобным договорам удобны клиентам: они могут пользоваться услугами любых кредитных организаций, но деньги в итоге поступят в тот банк и в ту ячейку, куда их отправляют.

Согласно законодательству, к/с состоит из 20 символов, первые из которых обязательно 301. Остальные формируются с учетом Справочника БИК, который ведет ЦБ РФ. Теперь надо разобраться, что такое БИК и номер корреспондентского счета. БИК — банковский идентификационный код, и в справочнике кодов содержится перечень участников платежной системы с подробной информацией о них, включающей и номер к/с. Структура справочника утверждена Положением Банка России от 06.07.2017 N 595-П.

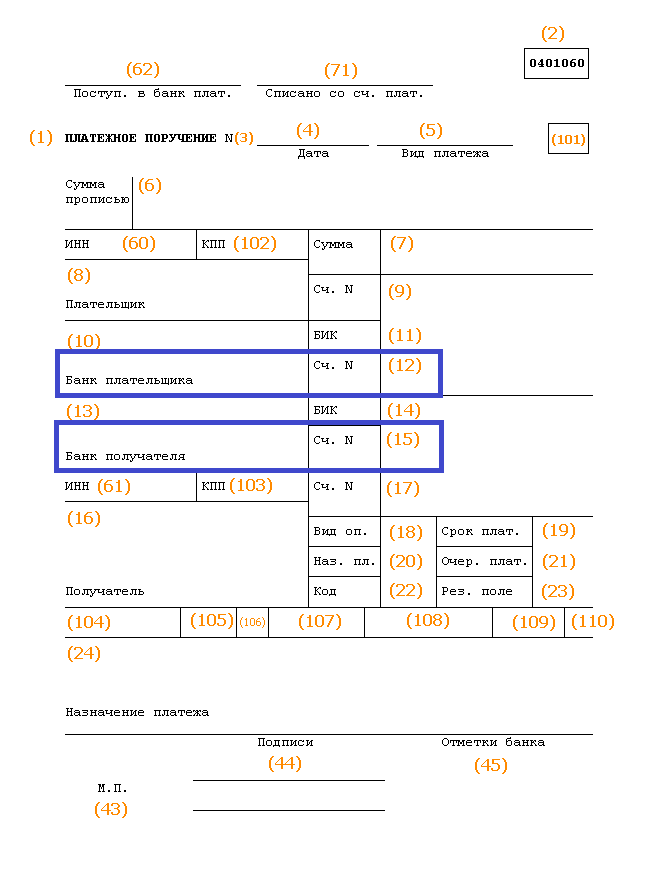

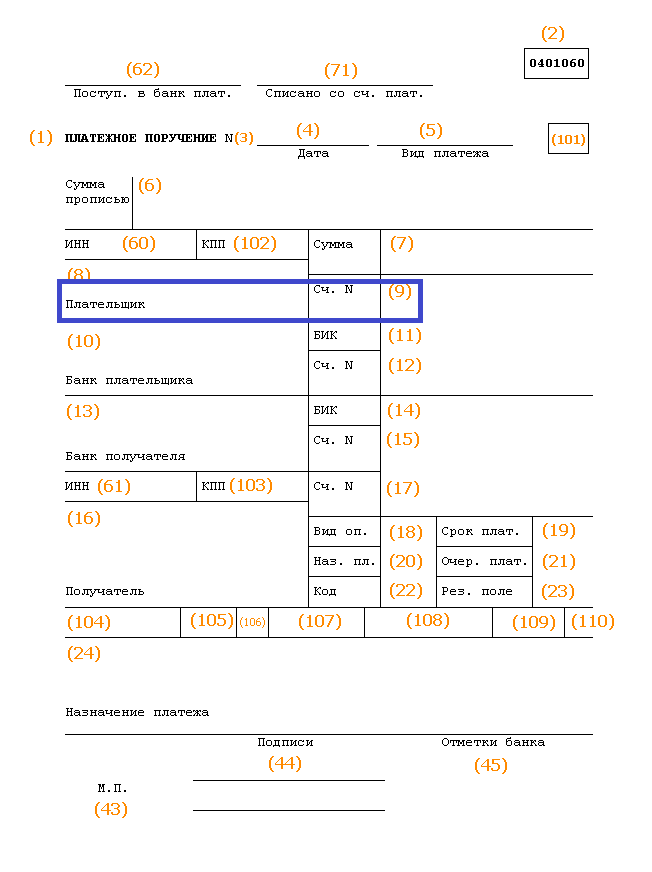

Такой реквизит нужен не всегда. Например, он не требуется при переводах средств между филиалами одной и той же кредитной организации. Но если деньги переводят из одного банка в другой, он понадобится. И его надо правильно указать. Иначе средства могут потеряться, как письмо, при отправке которого написали неполный адрес. Что значит корреспондентский счет банка получателя и где его указывают? В платежных поручениях его указывают в полях 12 и 15 в соответствии с порядком заполнения платежек, прописанным в Положении ЦБ РФ № 383-П.

Что такое р/с в реквизитах

Самая главная комбинация цифр для предпринимателя — это номер его расчетного счета. Это то место, куда стекаются деньги компании или ИП по выполненным контрактам, откуда снимают наличные на различные нужды, перечисляют средства на закупку сырья, материалов, оплату труда, пр. Это личное хранилище рублей или иностранной валюты хозяйствующего субъекта.

Информацию о р/с всегда указывают в договорах и при заполнении платежных поручений. Этот уникальный код, который тоже состоит из 20 цифр, вписывают в поле 9 (см. картинку).

Как не ошибиться с кодами

Если оба цифровых кода имеют одинаковое количество символов, как не ошибиться? И что будет, если их перепутать?

Ошибок удастся избежать, если запомнить, что корсчет начинается с комбинации 301. Это уникальное сочетание цифр в других реквизитах встречаться не может. Для р/с основные комбинации:

- 405 и 406 — для госкомпаний;

- 407 — для юридических лиц и ИП;

- 408 — для физических лиц.

Поскольку счета, открытые для хранения денег (вклады), начинаются с других символов, запомнить несколько комбинаций несложно.

Если все-таки ошибка при указании р/с появится, то деньги с него не спишутся или не поступят на него. Банковская организация заблокирует средства как невыясненные, а затем вернет отправителю. Платеж придется отправлять заново.

Транзитным называют счет, который открывается параллельно с валютным счетом и является вспомогательным. Если упростить, то на транзитном счету лежат средства в иностранной валюте до тех пор, пока владелец основного счета проходит валютный контроль.

Исходя из определения, которое было дано выше, можно сделать вывод, что транзитный валютный счет потребуется только тем организациям (коммерческим и некоммерческим), которые ведут экспортную деятельность. Они отправляют свои товары за рубеж и получают оттуда оплату. Если вы планируете получать оплату в валюте, отправлять в другие страны товар на продажу, сырье для производственных целей или основные средства, которые будут использоваться в производстве других компаний, то без валютного счета вам не обойтись, а значит, рядом всегда будет находиться номер транзитного счета.

Как открыть транзитный счет?

Когда клиент приходит в банк и открывает валютный счет, сразу же вместе с ним открывается и транзитный. Особенностью транзитного счета является тот факт, что для его открытия нет нужды заключать отдельный договор, да и отказаться от него компании-экспортеры (а именно они имеют больше всего взаимоотношений с иностранными коллегами и чаще других получают средства) не могут.

На самом деле никаких особых действий предпринимать не надо — мы уже упоминали выше, что текущий транзитный счет открывается параллельно с валютным. В связи с этим список документов полностью совпадает с тем, который подается на открытие валютного счета:

- нотариально заверенная копия устава предприятия, в котором упоминается о том, что предприятие занимается экспортом товаров и услуг;

- образцы подписей и печати компании. На их основании проводится процедура идентификации, когда нужно провести валютную операцию;

- решение об открытии предприятия, также заверенное нотариусом;

- имеющиеся договоры, акты, инвойсы и прочие документы, которые уже имеются и которые подтверждают, что компания занимается экспортом услуг и имеет все основания для использования полученной валютной выручки.

Ну и в завершение необходимо написать заявление на открытие двух счетов — валютного и транзитного. И если ранее об открытии валютного счета или особых расчетных счетов необходимо было сообщать в полицию, то сейчас эта норма в отношении обоих счетов отменена, что подтверждено соответствующим письмом Минфина №03-02-07/1/15053, которое было выпущено в мае 2015 года.

Что такое валютный контроль с точки зрения законодательства?

Валютный контроль проходят все компании, которые получают переводы денежных средств из-за рубежа. Во время проведения этого контроля банк получает от владельцев счета (в основном юридических лиц) информацию о том, что деньги получены на законных основаниях. Какие документы следует предоставить компании в банк, чтобы у них не возникло проблем с поступлением валюты? Список небольшой, поэтому сложностей с ним не возникнет:

- договор с иностранным покупателем, где указаны условия оплаты (полная или частичная предоплата или оплата по факту доставки);

- счета, выставленные компанией-экспортером для оплаты за отгруженный или планируемый к отгрузке товар;

- спецификации, расшифровывающие, какие именно товары отгружаются и по какой стоимости;

- акты приема-передачи товаров, если отгрузка уже состоялась, товар дошел до покупателя и документы успели вернуться.

Кроме того, компания должна предоставить в банк распоряжение, подписанное уполномоченным лицом, в котором будет содержаться информация о намерении зачислить средства с транзитного счета на текущий.

Процесс проверки иногда занимает не один час и даже не один день. Перечислить деньги сразу на валютный счет организации не представляется возможным, поскольку в этом случае деньги автоматически станут собственностью владельца счета и могут им использоваться в полной мере, а этого нельзя делать, пока происхождение средств не подтверждено. Но и оставлять уже перечисленные деньги от иностранного финансового учреждения на их счетах тоже неприемлемо. Вот и создают банки так называемые транзитные счета, чтобы временно хранить на них деньги.

О каком же сроке идет речь? Идеально, если все произойдет через один рабочий день, и тогда уже завтра операция подтвердится и деньги будут переведены законному владельцу. Ну а что делать, если в проведении операции будет отказано? Банк вправе потребовать дополнительные справки. Закон говорит о том, что валютный контроль должен длиться не более 15 дней. Этого времени априори достаточно для того, чтобы проверить все интересующие моменты и сделать вывод о происхождении денежных средств.

Эти деньги формально считаются деньгами предприятия, а потому их следует фиксировать в 1С как собственные денежные средства, хранящиеся на транзитных счетах, и отображать в рублях по соответствующему курсу.

Что происходит после валютного контроля?

Если ситуация заканчивается хорошо, происхождение денег подтверждается, то происходит зачисление с транзитного счета на основной. Причем перечисление может происходить как в иностранной валюте, в которой открыт валютный счет, так и на рублевый счет (по внутреннему банковскому курсу) — это решение принимает компания, чьи валютные средства пока находятся на транзитном счету.

Если же у банка остались вопросы, то он может запросить повторно некоторые документы, касающиеся поступивших денег. До тех пор, пока банк не удостоверится, что эти средства не имеют проблем с обоснованием их получения, он будет продолжать держать деньги на транзитном счету.

Почему банки так тщательно проверяют происхождение средств? Все дело в том, что в этом случае финучреждения являются контролерами, заменяя собой государство. Если контроль будет проведен неверно, с нарушением процедуры или в спешке, без должного уровня проверки всех предоставленных документов, у банка могут возникнуть серьезные проблемы, вплоть до лишения лицензии.

Какие законодательные акты регулируют работу с транзитными счетами?

В этой связи хотелось бы упомянуть те же самые нормы законодательства, которые регулируют работу валютного счета, а именно:

- Статья 140 Гражданского кодекса Российской Федерации.

- Федеральный Закон № 173-ФЗ от 10.12.2013 «О валютном регулировании и валютном контроле».

- Инструкция Центрального банка России, датированная 30 марта 2004 года под номером 111-И, которая поясняет основные моменты, связанные с учетом средств в иностранной валюте.

Формируя платёжное поручение в пользу контрагента, вы можете увидеть в документе расчётный счёт и корреспондентский счёт. Разница между ними существенная, но многие о ней не знают. Первый необходим для обслуживания юридических лиц и ИП, а второй требуется для связанной деятельности между разными банками.

Чем отличается один вид счёта от другого, более подробно разберём в нашей статье. Также вы узнаете, какие операции проводятся по обоим счетам.

Чтобы проводить безналичные платежи, необходимо оформить расчётный счёт. Он представляет собой комбинацию из цифр, которая является уникальной и указывается в реквизитах при переводах. Расчётный счёт может открываться любым юридическим лицом или ИП для ведения бизнеса.

Законом установлено ограничение в наличных расчётах. Если сумма сделки в договоре больше 100 000 рублей, то предприниматель обязан получить деньги на расчетный счет, а не наличными.

По расчётному счёту проводятся самые разнообразные операции:

- денежные переводы в пользу контрагентов или государственных органов (например, оплата налогов);

- зачисление наличных (предприниматели могут вносить средства из кассы на расчётный счёт);

- снятие денег на нужды бизнеса, а в случае с ИП, и на личные траты.

Расчётный счёт — это некое хранилище денежных средств бизнесмена. Деньги находятся в одном месте под защитой банка, но в любое время ими можно воспользоваться. Все расчётные операции осуществляются на основании распоряжений его владельца.

У каждого юридического лица или ИП может быть одновременно несколько счетов в разных банках или в одном. При этом каждый счёт — это уникальная комбинация из цифр, которая не может повторяться. Очень часто среди тех, кто только открыл банковский счёт в качестве юридического лица, задаётся вопрос: «Мой номер счета — это расчетный счет или корреспондентский?» Этот счёт является именно расчётным, который и предназначен для ведения бизнеса.

Что такое корреспондентский счет

Банковские организации, так же как и юридические лица или физические, нуждаются в счетах. Им тоже нужно проводить различные операции в связи со спецификой их деятельности. Для этих целей между разными банками заключается корреспондентский договор.

Причём этот договор может быть подписан с другой кредитной организацией либо с Центральным Банком. К услугам последнего коммерческие банки прибегают в целях сохранности собственных средств, так как многие банки уходят с рынка, а вместе с ними теряются и деньги владельцев счетов. Корреспондентский счёт — это, так называемый, расчётный счёт банка. Он необходим для перевода средств банков и оформляется в иных кредитных организациях.

Существует три формы корреспондентских счетов:

- ностро (то есть один банк открывает счёт в другом);

- лоро (когда банк регистрирует счета другим банкам);

- востро (когда банк оформляет счета другим иностранным банкам. В российской практике такое название используется редко, чаще этот вид именуется как лоро).

Корреспондентский счёт необходим для выполнения одним банком требований других банков. Например, если в платёжном поручении адресатом указывается счёт в другом банке, то необходим корреспондентский счёт в нём для банка-отправителя платежа.

Правда, корреспондентский счёт нужен не во всех платёжках. Например, если перевод осуществляется в пределах одного банка, даже в другой филиал, необходимость в банке-корреспонденте отпадает (банк-корреспондент — это одна из сторон корреспондентского договора).

Участников соглашения в корреспондентском договоре может быть несколько. Это необязательно два банка, их может быть гораздо больше. Всё зависит от специфики осуществляемых платежей.

В чем отличие

Хотя расчётный и корреспондентский счёт имеет одну и ту же специфику, всё же они различаются. Вы можете увидеть это в следующей таблице.

| Расчётный счёт | Корреспондентский счёт |

| Открывается юридическими лицами | Открывается банками в других банках |

| На расчётный счёт может быть перечислен кредит для бизнеса | По счёту не может быть предоставлен кредит |

| Счёт необходим для работы организаций при посредстве банка | Счёт необходим для деятельности банков при помощи других кредитных организаций |

| Операции по счёту производятся на основе поручений юридических лиц или ИП | Операции по счёту проводятся по поручениям банков |

Как отличить расчетный счет от корреспондентского, если оба вида состоят из 20 цифр? Последние три цифры в корреспондентском счете совпадают с БИК банка, а в расчётном счете — это номер в аккаунте банка. Несмотря на различия, между счетами существует связь. Особенно она прослеживается при составлении платёжек в другой банк: в них будут отражаться не только расчётные счета сторон перевода, но и корреспондентские счета банков-участников.

Какой счёт указывать при проведении платёжек между юридическими лицами? Однозначно, расчётный. Корреспондентский счёт также находится в реквизитах банка, однако его комбинацию можно легко узнать из различных доступных источников. А вот номер расчётного счёта придётся уточнять у его владельца.

Лицевой счет — это расчетный или корреспондентский

В банковских терминах также используется и понятие лицевого счёта. Многие думают, что он имеет отношение к физическим лицам. Однако, это ошибочное мнение. Это самостоятельный счёт, который не имеет прямого отношения к расчётному и, уж тем более — к корреспондентскому.

Напомним, что по расчётному счёту осуществляются самые разные операции. Чаще всего он используется для переводов средств между контрагентами. Корреспондентский счёт является счётом банка, открытым в другом банке.

Лицевой счёт — это чаще всего, счёт какой-либо компании, используемый для оплаты услуг, оказанных населению. Если бы организация использовала для этих целей расчётный счёт, то средства физических лиц в больших количествах поступало на счёт организации, что противоречит банковскому регламенту.

Поэтому и был создан отдельный лицевой счёт. Специфика его работы заключается в том, что деньги от плательщиков поступают не напрямую на расчётный счёт получателя (то есть компании), а сначала на счёт банка. Затем уже банк перенаправляет средства в адрес компании. Нередко банки берут комиссию за подобные услуги. К примеру, лицевые счета используются для оплаты коммунальных услуг, оплаты капитального ремонта и прочего.

Как узнать корреспондентский счет по расчетному счету

В некоторых случаях клиенты банка задаются вопросом о том, как же узнать корреспондентский счёт. На самом деле это несложное дело, и для него даже не нужно знать номер расчётного счёта. Однако, если он у вас имеется, то это значительно упростит задачу.

Узнать корреспондентский счёт банка можно следующим образом:

- посетив сайт банка (во вкладке «Реквизиты» вы всегда найдёте актуальную информацию);

- позвонив по телефону горячей линии (для этого необязательно быть клиентом банка. Информация не является конфиденциальной, и ответивший оператор обязательно поделиться ею);

- посетив отделение банка (можно обратиться к администратору зала, который предоставит вам полные реквизиты кредитной организации);

- войдя в личный кабинет банка (если вы составляете платёжное поручение, то корреспондентский счёт автоматически отобразится в документе при вводе других сведений о получателе платежа).

- Об авторе

- Недавние публикации

Специалист по РКО 🛈 Алена недавно публиковал (посмотреть все)

В этой статье мы узнаем, что такое расчетный и корреспондентский счет, разберемся, в чем разница и перечислим особенности каждого из них.

Расчетный счет 🛈 открывают юридические лица и индивидуальные предприниматели для ведения бизнеса. С его помощью проводятся финансовые операции, прежде всего, уплата налогов. Помимо этого, законом запрещается проводить сделки по наличному расчету на сумму свыше 100 тысяч рублей, поэтому многие бизнесмены должны использовать расчетный счет. На расчетном счете лежат денежные средства, которые принадлежат компании или индивидуальному предпринимателю.

Главные задачи, которые выполняет расчетный счет:

- осуществление безналичных операций;

- перевод заработной платы работникам;

- обязательные перечисления в государственные органы.

Для того, чтобы открыть расчетный счет, необходимо обратиться в банковское учреждение или оставить онлайн-заявку на нашем сайте. После этого менеджер кредитной организации свяжется с отправителем и проконсультирует по условиям обслуживания. Счет открывается достаточно быстро, если предоставить весь пакет документов сразу. Стоимость открытия расчетного счета нужно узнавать у менеджера банка. Мы провели свой анализ банков и составили рейтинг самых выгодных предложений для открытия расчетного счета в 2020 году. В него вошли:

- Модульбанк;

- Точка;

- Тинькофф;

- Локобанк.

Открытие расчетного счета в этих банках бесплатное. Кроме этого, некоторые из них предлагают тарифы без абонентской платы. Новым клиентам можно получить приятные бонусы от партнеров банков. Например, денежные средства на рекламу в социальных сетях, бесплатное размещение вакансий на HeadHunter, бесплатный номер 8800 от Билайна и многое другое.

Если говорить о внешних особенностях, то расчетный счет представляет собой 20-значное количество цифр. С помощью этого номера банк идентифицирует клиента.

Расчетный счет позволяет выполнять большое количество финансовых операций:

- переводить денежные средства поставщикам товаров и услуг;

- осуществлять обязательные переводы;

- снимать наличные деньги;

- получать безналичную оплату от юридических и физических лиц и прочее.

Имея расчетный счет в банке, можно подключить дополнительные банковские услуги: эквайринг 🛈, зарплатный проект 🛈, овердрафт 🛈, валютный контроль 🛈 и прочее. можно прочитать на нашем сайте.

Закон не запрещает заводить несколько расчетных счетов, поэтому можно открыть их сколько угодно в разных банках.

Корреспондентский счет – это счет, которые открывается банковскими организациями для проведения финансовых операций между ними. Открытие такого счета доступно только для банков. Деньги, лежащие на корреспондентском счете защищены Центральным банком РФ.

С помощью корреспондентского счета банки могут вовремя исполнять требования клиентов.

Выделяют несколько типов корреспондентских счетов:

- Ностро – одно финансовое учреждение открывает счет в другом банке;

- Лоро – счет, открываемый банком для другого;

- Востро – оформляется финансовым учреждением для иностранных банков.

Номер корреспондентского счета необходимо вписывать в платежное поручение 🛈 для своевременного перечисления денег со счета одной банковской организации на другой. Корреспондентский счет нужен не всегда. Например, в том случае, когда перевод средств происходит в рамках одного банка.

Корреспондентский счет представляет собой 20-значный номер, каждое число носит определенное значение.

Чем отличается расчетный счет от корреспондентского

Мы сравнили два счета и выписали основные различия между ними:

| Расчетный счет | Корреспондентский счет |

| Открывают юридические лица и индивидуальные предприниматели | Открывают банки в других финансовых организациях |

| Можно использовать для займов | Используется только расчетов |

| Переводы осуществляются на основании платежных поручений компаний или ИП | Переводы осуществляются на основании платежных поручений от банков |

| Необходим для деятельности компаний или ИП | Необходим для деятельности финансовых организаций |

Распознать, является счет корреспондентским или расчетным не сложно. Первые 3 цифры у корреспондентского счета – 301, а у расчетного – 407 или 408. Последние 3 цифры корреспондентского счета – это БИК, а у расчетного – обычный номер в банковской информационной системе.

Список выгодных банков для открытия счёта

Введение Счёт, единица и число Устная нумерация Письменная нумерация Натуральные числа Количественный и порядковый счёт Разряды и классы Разрядные слагаемые Числовые и буквенные выражения Сравнение Арифметические действия Определение и знаки Действия первой и второй ступени Порядок действий Проценты Увеличение числа Уменьшение числа Сложение Слагаемые и сумма Сложение и вычитание с нулём Законы сложения Группировка слагаемых Округление при сложении Изменение суммы Прибавление суммы к числу и числа к сумме Сложение столбиком Нахождение неизвестного слагаемого Подобные слагаемые С переходом через десяток Таблица сложения Вычитание Уменьшаемое, вычитаемое и разность Вычитание столбиком Вычитание числа из суммы Вычитание суммы из числа Округление при вычитании С переходом через десяток Изменение разности Умножение Множимое, множитель и произведение Умножение на единицу и на ноль Законы умножения Умножение суммы на число Умножение числа на сумму Умножение числа на произведение Умножение двузначного числа на однозначное Изменение произведения Умножение столбиком Степень числа Таблица умножения Деление Делимое, делитель и частное Деление двузначного числа на однозначное Деление с остатком Свойства деления Признаки делимости Свойства делимости Изменение частного Деление столбиком Среднее арифметическое Делимость чисел Кратное и делитель Простые и составные числа Разложение числа на простые множители Нахождение всех делителей числа Наибольший общий делитель Как найти НОД Наименьшее общее кратное Меры и величины Измерение величин Единицы измерения Сложение и вычитание величин Обыкновенные дроби Обыкновенные дроби Числитель и знаменатель Правильные и неправильные дроби Основное свойство дроби Сокращение дробей Общий знаменатель Сравнение дробей Сложение Вычитание Умножение и деление Возведение в степень Взаимно обратные числа Смешанные числа Смешанные числа Перевод неправильной дроби в смешанное число Перевод смешанного числа в дробь Сравнение Сложение Вычитание Умножение и деление Возведение в степень Десятичные дроби Десятичные дроби Перевод дробей Сравнение Свойство Сложение десятичных дробей Перенос запятой Умножение и деление Округление чисел Отношения и пропорции Отношение чисел Пропорции Задачи и задания Системы счисления Определение Десятичная система Римская система Перевод из одной системы в другую Двоичная арифметика Решение задач На разностное сравнение На сложение и вычитание На умножение и деление На приведение к единице На кратное сравнение На части На уравнивание На дроби На совместную работу На цену, количество и стоимость На скорость, время и расстояние На нахождение по двум суммам неизвестного На нахождение по двум разностям неизвестного На встречное движение На противоположное движение На одно направление На движение по реке Приложение Таблица простых чисел Латинский алфавит Онлайн калькуляторы