Содержание

- Рентабельность совокупного капитала — формула расчета по балансу

- Что собой представляет рентабельность совокупного капитала

- Рентабельность активов: отличие от РСК

- Рентабельность совокупного капитала: оптимальная величина

- Итоги

- Рентабельность совокупных активов

- Еще найдено про рентабельность совокупных активов

- Главным критерием расчёта эффективности капитала считается его окупаемость

- Баланс и виды капитала

- Расчет совокупного капитала

- 5.7. Важность оценки затрат на совокупный капитал фирмы

- Совокупный капитал

- Рентабельность собственного капитала

- Еще найдено про рентабельность собственного капитала

- Коэффициент ROE (простыми словами) — Нормы, виды и значение

- Что такое ROE простыми словами

- Что показывает значение показателя ROE

- Как оценить перспективы акций компании по показателю ROE

- Где найти значения показателя ROE

- Какое значение ROE считать хорошим

- Всегда ли хорош высокий ROE

- Нормальное значение показателя ROE

- Особенности использования ROE

- Какие показатели кроме ROE можно использовать

- Рентабельность активов ROA

- Рентабельность задействованного капитала ROCE

- Рентабельность продаж ROS

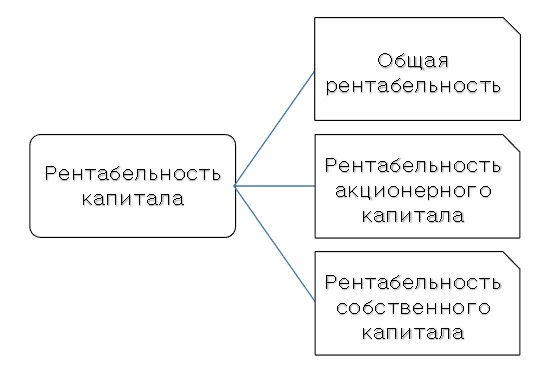

- Показатели рентабельности капитала

- Сущность показателей рентабельности

- Показатели рентабельности капитала

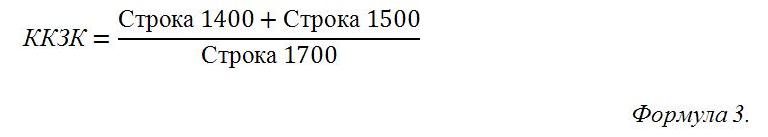

- Формула рентабельности совокупного капитала

- Понятие рентабельности совокупного капитала

- Значение рентабельности совокупного капитала

- Примеры решения задач

- Рентабельность всего капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

- Определения коэффициентов рентабельности собственного и задействованного капитала

- Рентабельность всего капитала. Сравнение показателей ROE и ROCE

- Рентабельность капитала. Формулы расчета

- Видео-урок: “Рентабельность инвестированного капитала”

- Рентабельность капитала. Расчет на примере ОАО «Мечел»

- Рентабельность собственного капитала (Return on equity)

- Новые записи:

Рентабельность совокупного капитала — формула расчета по балансу

Рентабельность совокупного капитала — формула расчета по балансу, а также отчету о финрезультатах будет рассмотрена нами в статье. Она отражает эффективность инвестиций фирмы в активы за счет внешних и внутренних источников финансирования. Изучим то, как вычисляется данная рентабельность.

Что собой представляет рентабельность совокупного капитала

Рентабельность активов: отличие от РСК

Рентабельность совокупного капитала: оптимальная величина

Итоги

Что собой представляет рентабельность совокупного капитала

Под рентабельностью совокупного капитала понимается финансовый показатель, отражающий то, насколько прибыльными для предприятия являются вложения в его активы. При этом данные вложения формируются за счет совокупного капитала — как собственного, так и заемного. Именно этим обусловлено наименование рассматриваемого показателя как «рентабельность совокупного капитала».

Чтобы рассчитать рентабельность совокупного капитала, нужно использовать формулу:

РСК = Ф2300 / БСР1600,

где: РСК — рентабельность совокупного капитала;

Ф2300 — строка 2300 отчета о финрезультатах (прибыль до налогообложения).

Показатель БСР1600 определяется как:

БСР1600 = (Б1600 (НП) + Б1600 (КП)) / 2,

где: Б1600 (НП) — показатель в строке 1600 баланса (все активы) в начале периода;

Б1600 (КП) — показатель в строке 1600 в конце периода.

Рентабельность совокупного капитала очень похожа на такой показатель, как рентабельность активов.

Изучим его особенности.

Рентабельность активов: отличие от РСК

Рентабельность активов рассчитывается по формуле:

РА = Ф2400 / БСР1600,

где: РА — рентабельность активов;

Ф2400 — значение в строке 2400 отчета о финрезультатах (чистая прибыль).

Таким образом, принципиальная разница между показателями РСК и РА заключается в том, что в числителе формулы РСК присутствует значение, отражающее прибыль до налогообложения, а в числителе формулы РА — чистая прибыль.

В чем же разница между указанными видами прибыли?

Фактически она минимальна. Чистая прибыль — это прибыль до налогообложения, уменьшенная собственно на налоги, величина которых определяется применяемой схемой налогообложения. Например:

- при ОСН это 20% от прибыли;

- при УСН — 6% от выручки или 15% от прибыли;

- при ЕНВД — определяемая по сложной формуле фиксированная сумма.

Таким образом, показатель РСК практически всегда больше, чем РА, при анализе результатов хозяйственной деятельности предприятия за один и тот же отчетный период. Если, к примеру, при рассмотрении РСК и РА на 2 предприятиях одного холдинга окажется, что показатель РА на первом выше, чем РСК на втором, это может свидетельствовать о существенно более эффективной схеме управления на первом предприятии и, как следствие, стать фактором для принятия собственниками различных организационных решений по руководству вторым предприятием.

Каким образом может интерпретироваться величина показателя РСК в чистом виде?

Рентабельность совокупного капитала: оптимальная величина

В ряде случаев данная величина может оцениваться при сопоставлении с нормативной — установленной локальными актами для конкретного предприятия или сформировавшейся на уровне отрасли и принятой в качестве нормативной.

При оценке результатов хозяйственной деятельности предприятия может анализироваться и динамика рентабельности совокупного капитала. Ее рост будет приветствоваться заинтересованными в росте бизнеса лицами. Уменьшение (до уровня ниже приемлемых значений) может стать фактором для принятия данными лицами решений о корректировке подходов к управлению бизнесом, направленной, в частности, на стимулирование прибыли, формирующей показатель Ф2300.

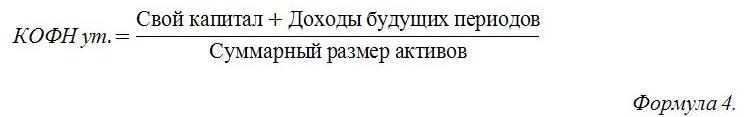

Оценка результатов хозяйственной деятельности по показателю РСК, как правило, дополняется оценкой исходя из другого важного показателя — рентабельности собственного капитала, который определяется по формуле:

РСоК = Ф2400 / Б1300,

где: РСоК — рентабельность собственного капитала;

Ф2400 — показатель в строке 2400 отчета о финрезультатах (чистая прибыль);

Б1300 — показатель в строке 1300 баланса (общий объем собственного капитала).

В случае если показатель РСК приближается к величине РСоК, это может говорить о том, что предприятию удается эффективно формировать активы без привлечения внешнего заемного капитала. Это может быть положительно оценено собственниками бизнеса.

Итоги

Рентабельность совокупного капитала отражает прибыльность вложений, сформированных за счет всех источников, в активы фирмы. Исчисляется по данным бухгалтерского баланса и отчета о финрезультатах компании.

Ознакомиться с иными формулами расчета рентабельности в бизнесе вы можете в статьях:

- «Определяем рентабельность собственного капитала (формула)»;

- «Как рассчитать рентабельность продукции?».

Рентабельность совокупных активов

Еще найдено про рентабельность совокупных активов

- О нормативных значениях коэффициентов при формировании рейтинговой оценки финансово-экономического состояния предприятия Ra Эффективность использования совокупных активов Пч Бa Рентабельность собственного капитала по чистой прибыли Rk Эффективность использования собственного капитала

- Оценка финансовой результативности сделок слияний и поглощений ТНК-ВР Холдинг используются эффективнее чем в среднем у компаний отрасли причем рентабельность совокупных активов ОАО ТНК-ВР Холдинг в 4 раза больше отраслевого значения и в 3

- Влияние МСФО на результаты анализа финансового положения ПАО «Ростелеком» В следующей группе — различные данные о рентабельности 26 рентабельность совокупных активов внеоборотного капитала оборотного капитала собственного капитала продаж При исследовании применены обычные способы

- Прогнозирование банкротства предприятий в транспортной отрасли Можно отметить что в итоговую модель вошли показатели коэффициента абсолютной ликвидности период погашения дебиторской задолженности операционный цикл отношение оборотных активов к совокупным активам рентабельность затрат показатель отношения дебиторской задолженности к совокупным активам и коэффициент

- Методика анализа консолидирования денежного отчета о движении денежных средств Денежная рентабельность совокупных активов % 7,87 15,15 Чистая денежная рентабельность инвестированного капитала брутто % 4,86 9,57

- Комплексный анализ финансового состояния образовательной организации Таблица 15 Рентабельность деятельности образовательной организации в 2012, 2013 гг № п п Показатель 2012 2013 Абсолютное … Среднегодовая величина совокупных активов по остаточной стоимости 932 018,7 1 049 672,9 117 654,2 112,6 2 Среднегодовая

- Направления анализа финансового состояния организации применительно к целям управления и потребностям пользователей Чистая прибыль Совокупные активы 13 10 Рентабельность собственного капитала Чистая прибыль Собственный капитал 31 24 Рентабельность внеоборотного

- Такой разный гудвилл: апробация различных методов оценки гудвила компании и интерпретация полученных результатов RCA — рентабельность совокупных активов ТА — стоимость совокупных активов w — доля собственных средств в структуре

- Модели прогнозирования банкротства предприятий строительной отрасли и отрасли сельского хозяйства Во-вторых стоит отметить что рентабельность активов показатель отношения дебиторской задолженности к совокупным активам обеспеченность собственными оборотными средствами рентабельность затрат ликвидность при мобилизации средств являются универсальными при

- Оценка структуры финансовых источников средств Среднегодовая балансовая величина всех активов тыс руб 2135268 2259015.5 123747.5 3 Рентабельность совокупных активов % -4.788 34.878 39.666 4. Расход по налогу на прибыль тыс руб

- Анализ финансового состояния в динамике Отклонение 2014 от 2010 Рентабельность совокупных активов 0.002 0.009 0.071 -0.057 0.336 0.334 Эффективность внеоборотного капитала 0.012 0.04 0.306

- Анализ финансовых активов по данным консолидированной отчетности По данным отчета о движении денежных средств анализируется интенсивность операций с финансовыми активами По данным отчета о совокупном доходе и примечаний к консолидированной отчетности производится оценка эффективности

- Обоснование финансовых решений в управлении структурой капитала малых организаций В верху схемы находится показатель рентабельности совокупных активов ROA в основе два факторных коэффициента — рентабельность продаж ROS и ресурсоотдача

- Финансовые коэффициенты Рентабельность совокупных активов Рентабельность чистых активов Рентабельность заемного капитала Рентабельность оборотного капитала Валовая рентабельность Pентабельность вложенного

- Оценка финансового положения предприятия и определение оптимальной модели вероятности банкротства предприятия Показатель отношения дебиторской задолженности к совокупным активам К8 % — Динамика изменения рентабельности активов К9 % — — —

- Анализ финансового состояния физического лица Показатель отношения дебиторской задолженности к совокупным активам • Рентабельность активов • Норма чистой прибыли Учитывая то что Должник является физическим

- Исследование влияния внутренних факторов на структуру капитала на разных стадиях жизненного цикла российских компаний С учетом российской специфики кредитования малого и среднего бизнеса зачастую компаниям сложно получить кредит под ставку ниже генерируемой рентабельности чтобы в дальнейшем успешно развиваться и расти Другой исследователь этой области корпоративных финансов Н … Кроме того ученый отмечает что для кредитора риски снижаются когда компания в качестве залога предпочитает материальные активы нематериальным так как первые имеют большую ликвидационную стоимость в случае банкротства Гипотеза 2 На … Великобритании находящихся на стадии зрелости в период 2001-2011 гг и пришли к выводам о том что прибыль и доходность совокупного капитала оказывает значительное влияние на выбор структуры капитала Также исследователи отмечали что независимость от

- Эмпирическое исследование факторов структуры капитала: анализ компаний приволжского федерального округа Капитал и резервы к совокупным активам за 2010 г ROS — рентабельность продаж по прибыли от продаж Kvar sates

- Ключевые аспекты управления прибылью организации Можно выделить следующие группы показателей рентабельности рентабельность активов с детализацией на внеоборотные оборотные и чистые активы рентабельность капитала совокупного собственного заемного рентабельность продаж рентабельность расходов При расчете показателей рентабельности ОАО

- Политика управления оборотным капиталом в холдинге Коэффициент рентабельности активов или совокупного капитала англ ге-| turn on assets ROA это отношение чистой прибыли

Главным критерием расчёта эффективности капитала считается его окупаемость

Рентабельность инвестирования капитала является сильнейшей рабочей силой в бизнесе, отрасли вложений. Средства, задействованные для создания капитала компании, обладают собственной ценностью, величина которой, рассчитывается возможностями организации в подборе источников финансирования. Во время процесса важно определить стоимость показателя в широком смысле, т.е. выяснить, во что обходится компании весь эксплуатируемый капитал или какой результат приносит физическому или юридическому лицу сотрудничество с фирмой. Если говорить проще – это объем финансово ответственности, взятой на себя организацией за использование чужих средств в своей работе. Решение этого момента часто падает на плечи аудита на стадии поиска инвестицией или их использования.

Баланс и виды капитала

Баланс – моментальное отражение состояния активов, которые эксплуатируются в организации, и капитала, формирующего эти активы. Это своего рода экономический вариант закона сохранения энергии: активы не появляются просто так, они получаются благодаря увеличению капитала.

Активы бывают оборотными и внеоборотными. Капитал в свою очередь делится на собственный (на территории РФ это, обычно, уставный капитал + вырученная за годы деятельности прибыль), долгосрочные (долги, взятые на более чем годовой срок) и краткосрочные (кредиторский долг, другие, например, начисленные, но не переданные налоги, зарплата и т.д.) обязательства.

Совокупные активы – показатель, суммирующий внеоборотные и оборотные средства.

Инвестированный капитал = объем оборотных и вниоборотных активов – краткосрочные отношения.

Также выделяется собственный (уставный капитал и накполенная прибыль, или: внеоборотные средства + оборотные – долгосрочные и краткосрочные обязательства) и оборотный (оборотные средства – краткосрочные обязательства).

Совокупный капитал – сумма всех капиталов, задействованных в работе компании. Нужно учитывать общую пропорцию акционерного капитала и долга в этом показателе. Часть с долгом чаще всего именуется финансовым рычагом предприятия.

В балансе совокупный капитал находится: Пассив (1370 строка раздел 5 в первой форме баланса) или сумма Капитал и резервы (строка 490 раздел 3 в первой форме), Долгосрочные отношения (раздел четыре, строка 590 первой формы), Краткосрочные обязательства (Раздел 5 баланса в первой форме, строка 690).

Расчет совокупного капитала

Для выявления величины обычного капитала пригодны разные методы расчетов, например, методический способ размеренной оценки. При этом в процесс по балансу вносят объем показателя, расходы, связанные с поиском заемных денег, объем дохода, оставшегося внутри компании.

В итоге остается найти размер переменной, называющейся рентабельностью вложения средств. Она рассчитывается следующим образом:

Pk = Рп + Чп / Ск * 100 (!)

Примечания:

- Рп – расходы, связанные с «зазыванием» сторонних инвестиций;

- Чп – объем чистой прибыли, оставшейся под управлением предприятия;

- Ск – совокупный капитал, который эксплуатируется компанией.

В свою очередь размер совокупного капитала аудиторами определяется разными методами, самыми популярными из которых считаются:

- Сумма долгосрочных активов по остаточной цене имеющихся на данный момент активов, то есть, конечные сведения 1,2 и 3 разделов актива баланса;

- Сумма чистых имеющихся и долгосрочных активов. Размер первого показателя определяется методом исключения из результатов второго и третьего разделов актива баланса текущих пассивов;

- Объем валюты баланса.

Все показатели рассчитываются на какую-либо точную дату (чаще всего на конец периода) или методом определения усредненной величины.

Использования первого способа работы с совокупным капиталом основывается на применении его стоимости, то есть цены всего имущества компании, источником создания которого выступают средства, привлечённые на долго- и краткосрочной базе. Применение в знаменателе алгоритма (!) этого показателя помогает рассчитать переменную, называемую окупаемость активов.

Подсчет другим методом базируется на том, что капитал – долгосрочные инвестиции. В итоге в процесс берется только собственный и долгосрочный заменый капитал, это активы, из которых отняли имеющиеся пассивы.

Последний способ очень похож с первым. Отличия начинают проявляться только в ситуации, если в балансе компании на статье «Убытки» числятся определенные числа. На размер убытков образуются расхождения между собственностью организации и общими пассивами (пассивов больше, чем имущества). Экономическое содержание соотношения собственность – общие пассивы – убытки заключается в том, что какая-то часть капитала из-за его нерационального распределения была потеряна для компании, а в итоге вся деятельность получает меньше финансирования, чем отраженно в балансе. В такой ситуации первым метод подсчета будет считаться более правильным.

Второй способ чаще всего используют, если требуется оценить рентабельность долгосрочных активов.

Если собственники (владельцы, акционеры) посчитают, что нужно оставить долю прибыли в обороте организации, чтобы таким шагом удовлетворить его прочие потребности в финансировании, то они могут претендовать на получение советующей прибыли. Получается, доход от изначальных инвестиций – не только объем выплаченных им денег, но и вся чистая прибыль компании, иначе владельцам просто не выгодно не вынимать долю прибыли в обороте. Потому общая стоимость капитала, эксплуатируемого в организации должна содержать в себе весь общий подсчет чистой прибыли, из которой вычтены чрезвычайные траты.

Вместе с усредненной ценой совокупного задействованного капитала очень важно быть осведомленным об окупаемости отдельных его компонентов. Получается показатель окупаемости собственного капитала вычисляется следующим образом: числитель алгоритма – это доходы собственников. В знаменателе показывается капитал, переданный акционерами в работу компании. В него входят: уставной капитал, фонды и резервы, незадействованная прибыль, добавочный капитал.

Также важно нужно учитывать, что размер собственного капитала определяется во времени. Потому появляется потребность в подборе методики расчета собственного капитала, а точнее: исходя из сведений о его состоянии на точную дату (чаще всего конец периода); определения усредненного показателя за период.

5.7. Важность оценки затрат на совокупный капитал фирмы

Курс посвящен новой для российской практики методологии анализа компании, сфокусированной на задаче максимизации ее фундаментальной стоимости. Он основан на концепциях современной финансовой теории и выходит далеко за рамки интерпретации финансовой отчетности компании. Применяя принципы универсальной финансовой теории, мы, тем не менее, отразим и специфику российского рынка капитала, который относится к группе развивающихся рынков. Курс основан на изучении публичных компаний, однако его концепции применимы к компаниям любой организационно-правовой формы. Мы сфокусируемся на анализе ключевых корпоративных решений: решений о привлечении капитала и решений об инвестициях. Инвестиционные решения – это выбор компанией проектов для долгосрочных вложений. Наша задача : научить вас современным методам оценки и критериям выбора инвестиционных проектов. Решения о привлечении капитала – это выбор источников финансирования инвестиций (внутренние средства, заемные средства, средства привлеченные путем выпуска новых акций). Наша задача – объяснить мотивы выбора конкретной комбинации инструментов финансирования в компании и показать, чем определяется оптимальная структура капитала компании (соотношение заемного и собственного капитала). Мы также рассмотрим решения компании о выплатах акционерам, и продемонстрируем как полученные в этом курсе знания позволяют оценивать стоимость компании в целом, с учетом выбранной структуры капитала. Наконец, мы обсудим роль корпоративного управления (corporate governance) в создании стоимости компании. Лекторами курса являются профессор Департамента Финансов НИУ ВШЭ Ирина Васильевна Ивашковская и доцент Департамента Финансов Сергей Сергеевич Степанов. В разработке заданий курса принимали участие Мария Кокорева, доцент Департамента Финансов НИУ ВШЭ, и Азиза Улугова, преподаватель Департамента Финансов НИУ ВШЭ. Появились технические трудности? Обращайтесь на адрес: coursera@hse.ru

Совокупный капитал

Смотреть что такое «Совокупный капитал» в других словарях:

-

Капитал Акционерный — англ. srock capital of a conpany основной капитал АО совокупный капитал индивидуальных капиталов акционеров, образуемый посредством выпуска и продажи акций. К.а. включает в себя: уставный капитал, подписной капитал и оплаченный капитал. Словарь… … Словарь бизнес-терминов

-

Капитал — (Capital) Капитал это совокупность материальных, интеллектуальных и финансовых средств, используемых для получения дополнительных благ Определение понятия капитала, виды капитала, рынок капитала, кругооборот капитала, проблема оттока… … Энциклопедия инвестора

-

«КАПИТАЛ» — главный труд Маркса, к рый раскрывает экономич. законы движения капитализма и доказывает неизбежность его гибели и победы социалистич. революции. Ленин говорил о К. как о … величайшем политико экономическом произведении нашего века… (Соч., т … Философская энциклопедия

-

Совокупный спрос — (англ. aggregate demand) агрегированный показатель, совокупность спросов всех макроэкономических агентов: домохозяйств, фирм, государственного сектора и иностранных агентов. Совокупный спрос не является простой суммой всех… … Википедия

-

КАПИТАЛ СОЦИАЛЬНЫЙ — понятие, введенное П. Бурдье в статье Формы капитала (1983) для обозначения социальных связей, которые могут выступать ресурсом получения выгод. Источники этой идеи можно найти у Токвиля , Зиммеля , Дюркгейма и М. Вебера . По Бурдье, К.С.… … Социология: Энциклопедия

-

совокупный доход, суммарный годовой доход — Годовой доход по инвестициям, включая прирост капитала и дивиденды или проценты по облигациям, которые сохраняются до срока погашения. Совокупный доход равен доходу до срока погашения (yield to maturity). Для акций будущий рост капитала… … Финансово-инвестиционный толковый словарь

-

Совокупный общественный продукт — совокупность материальных благ (средств производства и предметов потребления), созданных во всех отраслях материального производства в течение определённого периода (обычно за год). Эта категория отражает сложные производственно… … Большая советская энциклопедия

-

Человеческий капитал — Человеческий капитал совокупность знаний, умений, навыков, использующихся для удовлетворения многообразных потребностей человека и общества в целом. Впервые термин использовал Теодор Шульц, а его последователь Гэри Беккер развил эту… … Википедия

-

Альфа-Капитал — Эта статья или раздел нуждается в переработке. Пожалуйста, улучшите статью в соответствии с правилами написания статей … Википедия

-

Велес Капитал — «Велес Капитал» группа компаний, которая оказывает услуги частным и корпоративным инвесторам на рынке ценных бумаг, в области корпоративных финансов и девелопмента объектов недвижимости. Основана в 1995 году. Штаб квартира в Москве. Входит в TOP… … Википедия

Рентабельность собственного капитала

Еще найдено про рентабельность собственного капитала

- Анализ современного уровня, особенностей и тенденций показателей рентабельности российских акционерных обществ В качестве показателя прибыли в российской практике выступает как правило чистая прибыль в зарубежной практике — чистая прибыль прибыль до уплаты процентов и налогов прибыль до уплаты налогов рентабельность инвестиций чистых активов — отношение прибыли к сумме собственного капитала и долгосрочных обязательств В

- Особенности анализа консолидированной отчетности (на примере анализа показателей финансового рычага) Для выполнения этого расчета необходимо предварительно рассчитать проценты к уплате на основе рыночных ставок процента как произведение величины заемного капитала корпорации и рыночных ставок процента далее определить условную чистую прибыль с учетом уплаты корпорацией процентов по рыночным ставкам и условную рентабельность собственного капитала Расчет показателей финансового рычага в соответствии с концепцией предприятия позволяет сделать ряд

- Принципы оптимизации структуры капитала сельскохозяйственного предприятия Кооператив Майский получил 52 млн рублей прибыли благодаря эксплуатации только собственного капитала его рентабельность равно как и экономическая рентабельность составила 6,2% Предприятие Красная Звезда использовало

- Пути формирования оптимальной структуры капитала сельскохозяйственного предприятия Вологодского муниципального района показали что в его структуре заемные средства занимают в среднем 30 % совокупного капитала а рентабельность собственного капитала составила 7,6 % Однако по отдельным предприятиям эти показатели значительно различаются Для

- Оценка эффективности использования собственного и заемного капитала предприятия Данную тенденцию можно рассматривать как положительную динамику 3.3 Рентабельность собственного капитала Показывает отдачу в виде чистой прибыли с каждого рубля собственного капитала Rск

- Оценка влияния факторов на показатели рентабельности Алгоритм факторного анализа 1 прирост рентабельности собственного капитала за счет мультипликатора собственного капитала где ΔФ прирост мультипликатора в абсолютном исчислении

- Разработка модели оптимизации структуры капитала промышленного предприятия в условиях неустойчивого финансового развития В зависимости от представления об оптимальном соотношении собственного и заемного капитала в современной финансово- экономической литературе сформировались следующие практические критерии оптимизации критерий максимизации рентабельности собственного капитала базирующийся на показателе эффекта финансового левериджа 2, 8, 7, 11 Подход ориентированный

- Анализ состояния и использования заемного (привлеченного) капитала на основе бухгалтерской (финансовой) отчетности Эффект финансового рычага еще можно характеризовать как приращение к рентабельности собственного капитала за счет использования кредита несмотря на его платность Привлечение заемного капитала будет

- Оценка взаимосвязи несовершенной спецификации прав собственности и динамики экономических показателей на российских предприятиях В качестве маркерных экономических показателей мы выбрали экономическую рентабельность и рентабельность собственного капитала Экономическая рентабельность показывает эффективность использования всего имущества организации Это самый общий показатель

- Взаимосвязь финансовых рисков и показателей финансового положения страховой компании Увеличение доли перестраховщиков то есть повышение кредитного риска и снижение риска ликвидности отрицательно повлияло на рентабельность в то время как уменьшение денежных средств то есть снижение кредитного риска увеличило рентабельность 2 Рентабельность собственного капитала Для факторного анализа рентабельности собственного капитала был использован интегральный метод Показатели характеризующие

- Векторный метод прогнозирования вероятности банкротства предприятия Во втором примере попарно взаимозависимыми коэффициентами становятся коэффициенты доли собственных оборотных средств в активах и оборачиваемости активов рентабельности собственного капитала и рентабельности текущих затрат В третьем примере взаимозависимыми коэффициентами являются все представленные коэффициенты

- Эффективность использования заемного капитала ROA > СПср вследствие увеличится рентабельность собственного капитала за счет использования кредита Отрицательная величина ЭФР возникает если рентабельность активов ниже

- Управление финансами корпораций В то же время корпорация привлекающая заемные средства в форме кредита или облигационного займа имеет более высокий финансовый потенциал для своего экономического роста и возможности прироста рентабельности собственного капитала Однако с увеличением доли заемных средств корпоративная группа теряет финансовую независимость в

- О нормативных значениях коэффициентов при формировании рейтинговой оценки финансово-экономического состояния предприятия Ra рентабельность собственного капитала Rk рентабельность продукции Rп Нормативный диапазон коэффициентов рентабельности может быть сформирован на основе

- Анализ долгосрочных финансовых решений корпорации на основе консолидированной отчетности Показатели эффективности корпорации второй фактор включают рентабельность инвестированного капитала определяемая как отношение чистой операционной прибыли к инвестированному капиталу рентабельность чистых активов определяемая как отношение прибыли до вычета процентов и налога к чистым активам рентабельность собственного капитала определяемая как отношение чистой прибыли к собственному капиталу рентабельность инвестированного капитала по совокупному доходу рассчитываемая как отношение совокупного дохода за год

- Статистический анализ взаимосвязей показателей управления капиталом и рыночной стоимости публичных компаний России В 2004, 2006 и 2007 гг наблюдалась прямая нелинейная слабая взаимосвязь стоимости собственного капитала и стоимости компании в 2006г — аналогичная взаимосвязь абсолютных приростов этих показателей Рентабельность собственного капитала ROE в период 2002 2008 гг принимает как положительные так и отрицательные

- Модель Дюпона Рентабельность активов % -4.726 26.454 31.18 -559.755 8 Рентабельность собственного капитала % -11.63 50.344 61.974 -432.88 9 Рентабельность продаж % -1.611 7.281 8.892

- Рентабельность: чтобы управлять, следует правильно измерить При этом можно рассчитать коэффициент прибыльности не только относительно общей суммы ресурсов или расходов но и их определенной части рентабельность собственного капитала инвестиций основных фондов оборотных средств издержек производства и обращения трудовых затрат амортизации

- Анализ структуры капитала и рентабельности ведущих российских нефтегазовых предприятий Рентабельность продаж позволяет узнать сколько прибыли приходится на единицу реализованной продукции Рентабельность собственного капитала характеризует эффективность использования собственного капитала и оказывает влияние на уровень котировки акций

- Оценка эффективности использования финансовых ресурсов организаций аграрного сектора региона Это свидетельствует о повышении эффективности использования собственного капитала Рентабельность продаж рассчитывается посредством деления валовой прибыли на объем реализованной продукции В 2011

Коэффициент ROE (простыми словами) — Нормы, виды и значение

Для оценки финансовой отдачи от приобретенных акций, облигаций и других инвестиционных инструментов, экономистами был разработан целый ряд финансовых коэффициентов.

Одним из наиболее распространенных инструментов является коэффициент (мультипликатор) Return On Equity (с англ. «отдача от капитала», с нем. «прибыль на акционерный капитал»).

Сегодня этот термин принято употреблять как ROE ratio или «коэффициент ROE», «рентабельность» ROE, «рентабельность собственного капитала». Рассмотрим более детально, что такое ROE, способы его вычисления и применимость.

Что такое ROE простыми словами

Под рентабельностью собственного капитала (КРСК или ROE) понимают ― показатель соотношения чистой прибыли организации к среднегодовой величине собственного капитала.

Простыми словами коэффициент ROE ― это годовая прибыль компании, после вычета всех налогов, сборов и прочих обязательных расходов поделенная на стоимость всех вложенных в компанию средств учредителей без заемных средств.

Чтобы понять, как рассчитать рентабельность собственного капитала, приведем несколько формул:

ROE (return on equity) = прибыль (net income)/собственный капитал (equity)

Для более тщательного анализа показателей влияющих на рентабельность собственного капитала, можно разложить вышеприведенную формулу до трехфакторной модели Дюпона:

- ROS ― рентабельность продаж

- TAT ― оборачиваемость активов

- TL ― финансовый рычаг

Такая формула дает возможности наиболее детально исследовать факторы влияющие на рентабельность предприятия, выявить сильные и слабые стороны бизнеса.

Данные для для расчета данного коэффициента проще всего найти в бухгалтерской отчетности исследуемого предприятия.

Очень часто для удобства дробное значение коэффициента ROE умножают на 100, таким образом представляя значение в процентном выражении.

Что показывает значение показателя ROE

Соотношение чистой прибыли предприятия к величине собственного капитала дает информацию инвестору об возможной прибыльности «проценте доходности» средств, вложенных в ценные бумаги и иные инвестиционные инструменты.

Другими словами, если банк предлагает открыть клиенту вклад под 10% годовых, то годовой ROE компании равный 10%, также будет свидетельствовать о том, что инвестор купивший акции фирмы получил на вложенные средства прибыль 10% годовых.

Однако, стоит отметить, что при ROE равном банковской годовой ставке, вложение в депозит будет более надежным. В тоже время, как правило, коэффициент рентабельности собственного капитала у успешной компании всегда немного выше банковских ставок, что и стимулирует как трейдеров, так и сами банки делать вложения в акции, облигации и производные финансовые инструменты.

Используя коэффициент ROE не обязательно сравнивать доходность акций с показателями облигаций или банковских депозитов. В основном ROE это финансовый показатель используемый для сравнения рентабельности предприятий различных отраслей промышленности (поиск высокодоходной отрасли), либо сравнения эффективности компаний работающих внутри одного промышленного сектора (металлургия, энергетика, машиностроение и т.д.).

Как оценить перспективы акций компании по показателю ROE

Существуют различные методы оценки перспектив доходности акций с использованием коэффициента ROE.

Одна отрасль экономики может быть представлена несколькими и даже десятками предприятий. В таких условиях формируется понимание средней доходности, на которую можно рассчитывать, купив акции соответствующего предприятия. Данное значение будет отражать среднее ROE предприятий по отраслям.

Сравнивая средний отраслевой коэффициент рентабельности собственного капитала, с аналогичными показателями предприятий можно определить, какое из них будет давать больше прибыли инвестору.

Рассмотрим пример: допустим средний ROE в определенной промышленной отрасли равен 13%. В таком случае акции компании «E», рентабельность капитала ROE которой равна 7%, будут мало привлекательны для инвесторов. Другое дело акции фирмы «К», у которой показатель ROE = 15%. Желающих приобрести данные бумаги будет предостаточно.

Это самый простой пример использования коэффициента рентабельности собственного производства.

Так, как акции компании «К» с показателем ROE = 15% были привлекательны у инвесторов, то спрос на них неуклонно рос в течение 6 месяцев, при этом акции фирмы «Е» значительно упали в цене.

Произведя пересчет показателя рентабельности собственного производства исходя из рыночной стоимости акций «Е» и «К», получили значения 8% и 9% соответственно. Такие данные указывают, что на момент принятия решения о покупке, рентабельность данных компаний, исходя из цен на акции, стала ниже общеотраслевой, которая так и осталась равна 10%. Правильным решением в данном случае будет воздержаться от покупки ценных бумаг как «К», так и «Е» и заняться поиском более эффективного предприятия в рассматриваемой отрасли.

Нередки случаи, когда предприятия имевшие коэффициент ROE ниже общеотраслевого, после значительного падения котировок приобретали очень высокие показатели рентабельности. Так, вполне вероятным может быть, что спустя 6 месяцев компания «E» достигнет показателя рентабельности 14%, а значит станет более привлекательной для инвестирования чем «К» и фирмы имеющие среднеотраслевой коэффициент.

Из выше рассмотренного можно сделать несколько заключений:

- Коэффициент ROE информирует о доходности, на которую инвестор может рассчитывать при приобретении активов по цене равной или примерно равной балансовой стоимости компании. Такой доход может быть выражен в дивидендах, а также в росте цены акций компании;

- В большинстве случаев применяется расчет ROE по балансу;

- При разнице стоимости акций и балансовой стоимости фирмы, принято производить расчет ROE исходя из рыночной стоимости компании;

- Изучая текущие и прогнозируемые (форвардные) значения «КРСК», можно предположить интересующую рынок отраслевую доходность, выявить недооцененные или, наоборот, переоцененные активы.

В условиях рыночной экономики коэффициент ROE большинства компаний перестает быть постоянным и из года в год меняется под действием разных факторов. Поэтому большинство инвесторов также изучают динамику изменения коэффициента «рентабельности собственного капитала».

Это позволяет более точно определить справедливость текущей стоимости активов, сделать прогноз дальнейших ценовых изменений на предполагаемый инвестиционный срок по форвардным данным.

Как правило, в оценке факторов влияющих на динамику ROE используется трехфакторная модель Дюпона.

Где найти значения показателя ROE

Расчеты коэффициента ROE не вызывают особых трудностей, тем более для большинства крупных компаний в сети и финансовых изданиях можно всегда найти уже готовые данные.

Например показатели, формулы расчета и сравнение данных по отрасли можно найти на сайте gurufocus.com (пример ROE акций Apple).

Также на сайте finance.yahoo.com можно зайти на страницу любой компании и перейти во вкладку Statistics.

Однако, иначе обстоят дела с нахождением «КРСК» небольших российских компаний. Несмотря на простоту формул, часто возникает вопрос поиска данных для вычислений. Правильным решением будет поиск информации в финансовой отчетности предприятия.

Отличным вариантом будет использование годовых отчетов компании по МСФО (консолидированного отчета о финансовом положении, консолидированный отчет о прибылях и убытках и прочем совокупном доходе).

Как правило, для расчета коэффициента берется размер собственного капитала на начало отчетного периода и размер чистой прибыли. В российской системе бухучета также практикуется другой подход. Так размер собственного капитала определяется средним значением за отчетный период. Следует отметить, что при таком подходе значимость высоких показателей ROE может быть необоснованно занижена.

Какое значение ROE считать хорошим

Существует несколько способов интерпретации показателя рентабельности собственного капитала. Очевидно, что в идеальной ситуации чем больше значение ROE, тем эффективней, лучше предприятие. Профессиональные инвесторы и частные предприниматели должны представлять прибыльность своих вложений. Инвестировать можно как в собственный бизнес, так и в альтернативные активы, в определенном случае объектом инвестирования может быть даже банковский депозит.

Фактически если ценные бумаги сторонней компании более рентабельны, чем собственный бизнес, то собственнику выгодно инвестировать именно в них.

Отличным будет коэффициент ROE в 2 раза превышающий ставку по банковским депозитам. В тоже время «КРСК» незначительно больший процента по вкладам, теряет свою привлекательность. Приобретая акции инвестор берет на себя дополнительные рыночные риски, которых лишен депозит.

Всегда ли хорош высокий ROE

Как уже ранее рассматривалось в идеальной ситуации очевидным является правило «чем выше ROE, тем лучше». Однако, реалии жизни всегда далеки от идеалов. Нередки случаи, когда высокие показатели рентабельности собственного капитала должны насторожить инвестора и стать поводом для более подробного изучения финансовой отчетности и деятельности компании.

Формула ROE предполагает использование в расчетах информации о собственном капитале компании. В тоже время использование кредита способно увеличить показатель прибыльности ― вторую составляющую коэффициента.

Допустимой считается закредитованность предприятия на уровне 50-70%. Кредитная нагрузка превышающая данный порог создает предпосылки для банкротства компании. Важно также представлять характер кредитной нагрузки, так долгосрочные кредиты всегда предпочтительней краткосрочных.

Вторым исключением из правила «чем выше ROE, тем лучше» можно считать средние отраслевые показатели «КРСК». Нельзя, выбирать отрасль для инвестирования сравнивая величину рассматриваемого коэффициента. Каждый вид повышенности имеет свои особенности. Капиталоемкое производство всегда будет иметь более низкий показатель ROE, чем, например, It-индустрия. Тяжелая промышленность имеет значительное количество активов и высокий уровень кредитной нагрузки. Высокотехнологичные фирмы наоборот, имея сравнительно небольшой собственный капитал, могут генерировать высокий поток прибыли.

Поэтому высокий показатель ROE не должен быть основным ориентиром при выборе инвестиционной отрасли.

Нормальное значение показателя ROE

Как уже ранее упоминалось предприятие с показателем ROE превышающим в 2 раза ставку по банковским депозитам ― желанная цель для любого инвестора. Уоррен Баффет при инвестировании так же уделяет особое внимание этому мультипликатору. По его мнению отличные инвестиционные перспективы имеет компания с высоким уровнем «КРСК» и небольшой кредитной нагрузкой.

Приведем средние значения ROE характерные для различных отраслей российской промышленности. Ориентируясь на них инвестор может сформировать приблизительное представление о приемлемых значениях коэффициента в той или иной сфере бизнеса.

| Отрасли экономики РФ | 2016 | 2017 | 2018 |

| Все отрасли РФ | 35,5% | 33,3% | 30,5% |

| Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях | 13,8% | 9,7% | 9,2% |

| Добыча угля | 23% | 33% | 33% |

| Добыча сырой нефти и природного газа | 15% | 18,2% | 25% |

| Производство пищевых продуктов | 25,2% | 24,7% | 22,9% |

| Производство табачных изделий | 42,8% | 69,2% | 67% |

| Производство лекарственных средств и материалов, применяемых в медицинских целях | 22,3% | 18,4% | 14,7% |

| Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения | 34,1% | 32,4% | 33,5% |

| Производство металлургическое | 26,5% | 30,7% | 27,7% |

| Деятельность почтовой связи и курьерская деятельность | 41,6% | 44,1% | 46,8% |

| Деятельность издательская | 18,7% | 17,8% | 14,6% |

| Разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги | 44,5% | 42,6% | 39,7% |

Из приведенных данных видно, что практически любая отрасль промышленности России при грамотном инвестировании способна давать прибыль вдвое выше процента предлагаемого банками по состоянию на 2018 год.

Показатель ROE = 30%, является адекватным (оптимальным) значением в условиях отечественной экономики. В тоже время при инвестировании в производство лекарственных средств на территории России, норма ROE составит 18-23%.

При вложении средств в табачный бизнес общероссийский коэффициент в 30%, также будет нормой и позволит получить прибыль, однако средний «КРСК» в этом бизнесе по состоянию на 2018 год достиг аж 67%, поэтому хороший показатель ROE в данном случае будет находиться на уровне 70-80%. Именно к таким игрокам табачного рынка стоит присматриваться.

В приведенной таблице показатель ROE характеризует рентабельность российских компаний. В большинстве случаев полученные данные будут отличаться от данных по зарубежным фирмам, даже если исследование будет проводиться внутри одного производственного сектора.

Для того, чтобы сравнить коэффициент ROE компаний находящиеся в разных юрисдикциях следует как минимум привести их отчетность к одной денежной единице.

Особенности использования ROE

Обобщая рассмотренную информацию можно выделить несколько важных особенностей в использовании мультипликатора рентабельности собственного капитала.

- ROE показывает какой процент доходности может получить инвестор, приобретая активы по цене близкой к балансовой стоимости;

- Использовать «КРСК» следует для оценки компаний внутри одной отрасли, при этом сами отрасли с использованием ROE сравнивать не имеет смысла;

- При значительном отличии балансовой стоимости от рыночной цены, в формулу расчета коэффициента вместо балансовой стоимости подставляется рыночная цена активов;

- Для составления прогноза динамики маркера рентабельности собственного капитала, в формуле расчета необходимо использовать форвардные (прогнозируемые) данныа о рыночной или балансовой стоимости компании и ее прибыльности.

- Для более точного прогнозирования уровня доходности инвестиции, следует не только производить расчет «КРСК» за отчетный период, но и проследить динамику показателя за предыдущие периоды;

- Динамику ROE нак и стоимость активов можно представить в графическом виде;

- Качественный анализ показателя рентабельности можно произвести разложив его в соответствии с трехфакторной моделью и пятифакторной моделями Дюпона;

- Оценка коэффициента ROE не будет эффективной, если у компании на протяжении нескольких лет были убытки и только в отчетный период она вышла в прибыль;

- Аналогичным образом показатель «КРСК» не даст объективных данных если предприятие имеет большую долговую нагрузку 70 и более %;

- Отрицательный или крайне высокий показатель мультипликатора следует толковать как предостерегающий фактор, в редких случаях такой эффект может дать обратный выкуп акций компании;

- Если ROE отдельно взятого предприятия значительно отличается от среднего отраслевого коэффициента, то следует тщательно разобраться в предпосылках такой разницы;

- Мультипликатор рентабельности собственного капитала следует применять совместно с другими коэффициентами данной группы (ROE, ROA, ROSE, ROS);

Какие показатели кроме ROE можно использовать

Опытные инвесторы при принятии решений стараются перепроверять полученные данные. Мультипликатор ROE принято использовать совместно показателями рентабельности активов (ROA), рентабельностью задействованного капиталла (ROSE), рентабельностью продаж (ROS).

Особенно эффективным является использование «аналогов» ROE, когда компания имеет отрицательные значения прибыли, значительную кредитную нагрузку, отрицательное значение собственного капитала. Рассмотрим подробнее эти коэффициенты.

Рентабельность активов ROA

Показатель рентабельности активов (ROA, Return on assets) ― коэффициент отражающий эффективность использования активов предприятия для создания выручки.

ROA=Чистая прибыль/активы

Расчет данного мультипликатора актуален для прибыльных компаний. Он показывает, сколько организация получает прибыли на каждый вложенный в нее рубль акционеров и кредиторов. Уместно сравнение компаний по ROA в рамках одной отрасли экономики.

При расчете коэффициента в знаменатель могут быть взяты данные на начало периода или усредненная величина активов, в числителе чистая прибыль фирмы за искомый период.

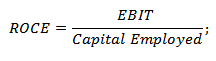

Рентабельность задействованного капитала ROCE

Показатель рентабельности задействованного капитала (ROCE, Return on capital employed) ― коэффициент отражающий отдачу привлеченного в бизнес собственного капитала и долгосрочных заемных средств.

Используется как при положительной динамике предприятия, так и при отрицательных значениях прибыльности или собственного капитала. Данный маркер служит ориентиром в возможности привлечения дополнительных заимствований компанией. Чем больше значение коэффициента ROCE, тем больший объем заимствований или заимствования большей стоимости можно привлечь в бизнес.

Вычисляется маркер по следующей формуле:

ROCE = EBIT/Capital employed

- EBIT (Earnings before interest, taxes) ― это прибыль до вычета налогов и процентов).

- Capital employed (задействованный капитал) ― равен Собственный капитал + Долгосрочные заимствования.

В простом варианте формула может выглядеть так:

ROCE = Прибыль до вычета налогов и процентов/Собственный капитал + Долгосрочные заимствования

Для компаний с небольшими неоперационными доходами/расходами показатель EBIT будет незначительно отличаться от операционной прибыли.

Следовательно, рентабельность собственного капитала для такой организации можно вычислить по формуле:

ROCE = операционная прибыль/Собственный капитал + Долгосрочные заимствования

Рентабельность продаж ROS

Показатель рентабельности продаж (ROS, Return on sales) ― показывает долю чистой прибыли в выручке (продажах) компании.

Благодаря этому маркеру можно понять долю прибыли, полученную фирмой с каждого вырученного рубля. Чем больше значение данного коэффициента, тем более рентабельными становятся продажи компании. Нахождение маркера рентабельности продаж осуществляется по следующей формуле:

ROS = Net income/Sales

- Net income ― Чистая прибыль предприятия.

- Sales ― выручка (продажи) компании.

- ROS = Чистая прибыль предприятия/Выручка

Показатель рентабельности продаж применяется для сравнения продаж компаний-конкурентов внутри одной отрасли. Также этот маркер применяют внутри одного предприятия для выявления наиболее благоприятных торговых периодов и маркетинговых стратегий.

Сравнение компаний разных отраслей по коэффициенту ROS бессмысленно, так как каждая отрасль имеет свою уникальную специфику.

В корпоративной среде показатель рентабельности продаж принято выражать в процентах. В таком случае формула маркера приобретает следующий вид:

ROS = Net income/Sales x 100%

Как правило, мультипликатор рентабельности продаж используется совместно с мультипликаторами рентабельности задействованного капитала и активов, в качестве проверки и дополнения данных коэффициента рентабельности собственного капитала.

Заключение

Рентабельность собственного капитала одна из важнейших характеристик деятельности любой компании. Показатель ROE позволяет определить насколько эффективно используются менеджментом собственные — корпоративные средства.

Значения «КРСК» существенно различаются в зависимости от того, для предприятий какой отрасли они рассчитаны. В тоже время существует устойчивое представление о том, какой должен быть показатель ROE, чтобы заинтересовать инвестора.

Есть смысл делать вложения в бизнес если рентабельность собственного капитала компании в два и более раз превышает проценты банковского депозита.

Инвесторам использующим для анализа ROE следует помнить, что данный мультипликатор применяется для сравнения компаний внутри отдельных отраслей. Также следует понимать, что долговая нагрузка, длительные периоды убытков и резкий рост прибыльности способны исказить объективность показателя.

Поэтому предпочтительно использовать показатель рентабельности собственного капитала совместно с его аналогами: рентабельностью активов, задействованного капитала и коэффициентом рентабельности продаж.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Показатели рентабельности капитала

Сущность показателей рентабельности

Определение 1

Рентабельность характеризует доходность деятельности. Это относительный показатель, выражающийся в соотношении вложенных средств и полученного дохода. Величина показателя имеет только положительные значения, так как при получении предприятием убытка показатели рентабельности не рассчитываются.

Как таковых нормативных значений показателей рентабельности нет, однако в различных источниках можно найти среднестатистические значения в разрезе отраслей, стран и т.д.

Замечание 1

Показатели рентабельности наиболее полно отражают эффективность предприятия, поэтому широко используются при проведении финансового анализа. Рентабельность можно анализировать как в целом по предприятию, так и по отдельным направлениям деятельности.

При принятии решения о вложении средств необходимо сравнивать показатели рентабельности организации с аналогичными предприятиями в других отраслях, процентными ставками по банковским депозитам, доходностью ценных бумаг и др. Если доходность выбранного для инвестирования предприятия ниже уровня доходов по сравнению с другими возможными способами размещения средств и рентабельность не показывает динамики роста, то следует отказаться от размещения капитала в данном предприятии.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Замечание 2

Рентабельность капитала отражает доход получаемый на единицу вложенных средств.

Показатели рентабельности капитала

В ходе проведения финансового анализа рассчитывают следующие показатели рентабельности капитала:

- Рентабельность совокупного капитала выражается как соотношение прибыли до налогообложения и среднегодовой стоимости совокупных активов

- Рентабельность капитала по чистой прибыли рассчитывается как отношение чистой прибыли к среднегодовой стоимости совокупных активов

- Рентабельность долгосрочных инвестиций — соотношение прибыли до налогообложения к величине собственного капитала и долгосрочных обязательств. Данный показатель наиболее интересен инвесторам при принятии решения о вложении средств, так как показывает эффективность использования инвестированных средств.

- Рентабельность основного капитала — соотношение прибыли до налогообложения к среднегодовой стоимости основных средства

- Рентабельность оборотного капитала — соотношение прибыли до налогообложения к среднегодовой стоимости оборотных средств

- Рентабельность собственного капитала — соотношение чистой прибыли к среднегодовой стоимости собственного капитала. Этот показатель наиболее интересен собственникам предприятия, так как характеризует эффективность использования средств владельца.

- Рентабельность заемного капитала — соотношение прибыли до налогообложения с величиной заемного капитала.

Замечание 3

При этом следует понимать, что чем больше доля заемных средств в совокупном капитале предприятия, тем меньше величина рентабельности, за счет платы за использование привлеченных ресурсов (плата за пользование кредитом, процентная ставка по договору займа и т.д.).

При проведении финансового анализа показатели рентабельности капитала рассматриваются в динамике. В случае ухудшения показателей отчетного периода по сравнению с предыдущим в ходе анализа выявляются и анализируются причины снижения рентабельности и возможные пути решения проблем.

Кроме размера прибыли, при расчете рентабельности капитала можно использовать показатель выручки от реализации продукции. В таком случае расчет характеризует уровень продаж на каждый рубль вложений в имущество предприятия.

Формула рентабельности совокупного капитала

Понятие рентабельности совокупного капитала

ОПРЕДЕЛЕНИЕ Рентабельность совокупного капитала представляет собой показатель, который отражает прибыльность предприятия при использовании им вложений в его активы.

Все вложения могут формироваться за счет двух источников: собственного капитала и заемного капитала. По этой причине существует два коэффициента, с помощью которых определяется рентабельность совокупного капитала:

- рентабельность собственного капитала (ROE),

- рентабельность заимствованного капитала (ROCE).

Рентабельность капитала, который находится в собственности организации, отражает эффективность вложения средств в функционирования компании.

Формула рентабельности задействованного (заемного) капитала отражает эффективность вложений в работу организации как собственных, так и заемных средств. С помощью этого показателя руководство может определить степень эффективности использования в своей деятельности собственного капитала и привлеченных средств в долгосрочной перспективе (например, инвестиций).

Формула рентабельности совокупного капитала (активов, совокупных средств) определяется отношением балансовой прибыли к стоимости всех активов предприятия. С помощью данной формулы фиксируют отдачу, которая приходится на каждый рубль активов.

Рентабельность совокупного капитала может видоизменяться, если вместо балансовой прибыли в числителе поместить значение чистой прибыли. В этом случае мы получаем чистую рентабельность совокупного капитала:

Рск= ЧП / СК * 100%

Здесь Рск – показатель рентабельности капитала (%),

ЧП – чистая прибыль (руб.),

СК – общая стоимость капитала (руб.).

Все значения рентабельности определяются в процентном соотношении.

Если в процессе расчетов использовать бухгалтерскую отчетность, то формула рентабельности совокупного капитала примет следующий вид:

Рск = стр 2300 / стр 1600

Здесь строка 2300 –сумма прибыли до налогообложения из отчета о финансовых результатах,

Строка 1600 – сумма активов предприятия по бухгалтерскому балансу.

Значение рентабельности совокупного капитала

На значение рентабельности совокупного капитала оказывают влияние размер прибыли, а также соотношение между обязательствами и собственными ресурсами. Это отношение можно определить посредством отношения обязательств к капиталу («финансовый рычаг» предприятия).

В процессе наращивания обязательств и роста расходов по их обслуживания, руководство компании, таким образом, снижает прибыль и рентабельность.

Формулу рентабельности совокупного капитала применяют в процессе сравнения капитала:

- с аналогичными показателями других предприятий,

- с процентами по депозитам банка и доходностью государственных ценных бумаг.

Если рентабельность капитала меньше, чем процент по вкладу (облигациям) за одинаковый временной промежуток, то вложение в проект не будет иметь смысла. Оптимальное превышение рентабельности над этими показателями в несколько раз.

Примеры решения задач

ПРИМЕР 1 ПРИМЕР 2

Рентабельность всего капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

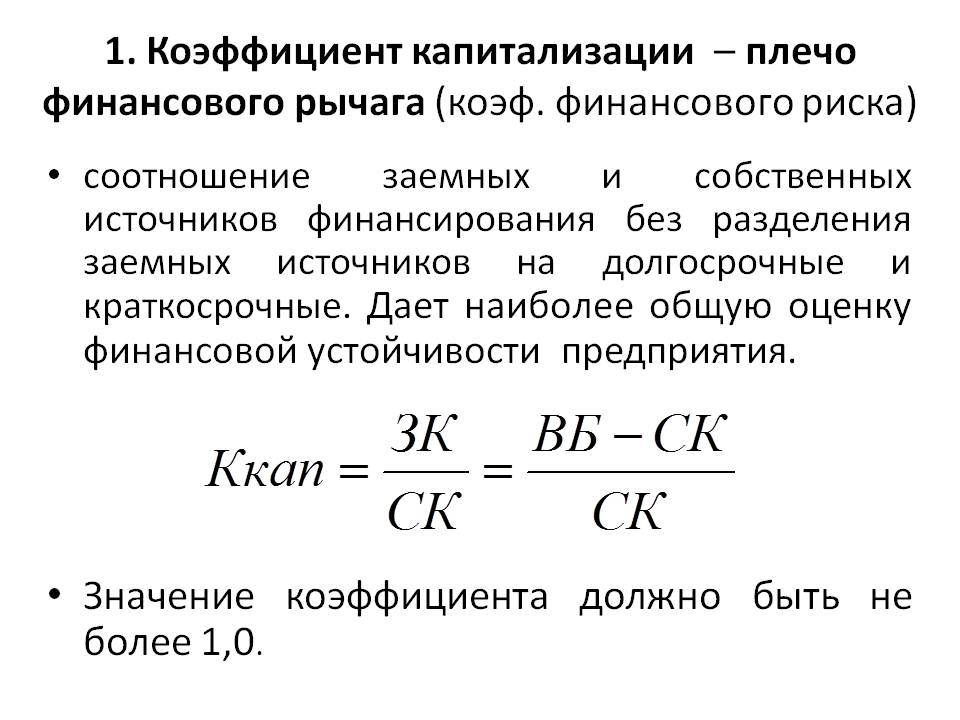

Рассмотрим рентабельность капитала предприятия. Углубимся в разбор двух коэффициентов, которые определяют рентабельность капитала: рентабельность собственного капитала (ROE), рентабельность задействованного капитала (ROCE).

Определения коэффициентов рентабельности собственного и задействованного капитала

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства.

Коэффициент рентабельности задействованного капитала (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Чтобы понять рентабельность капитала, мы проанализируем и сравним два коэффициента ROE и ROCE. В сравнении будут видны отличия одного от другого. Схема разбора двух коэффициентов рентабельности капитала будет следующая: рассмотрим экономическую сущность коэффициентов, формулы расчета, нормативы и произведем их расчет для отечественного предприятия.

Рентабельность капитала. Экономическая сущность

Коэффициент рентабельности задействованного капитала (ROCE) используется в практике финансовыми аналитиками для определения доходности, которую предприятие приносит на вложенный капитал (как собственный, так и привлеченный).

Для чего это нужно? Для того чтобы можно было сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса для оправданности инвестирования средств.

Рентабельность всего капитала. Сравнение показателей ROE и ROCE

| ROE | ROCE | |

| Кто использует данный коэффициент? | Собственники | Инвесторы + собственники |

| Ключевые отличия | В качестве инвестирования в предприятие используется собственный капитал | В качестве инвестирования в предприятие используется как собственный, так и привлеченный капитал (через акции). Помимо этого из чистой прибыли нельзя забывать вычитание дивидендов. |

| Формула расчета | =Чистая прибыль/Собственный капитал | =(Чистая прибыль)/(Собственный капитал + Долгосрочные обязательства) |

| Норматив | Максимизация | Максимизация |

| Отрасль для использования | Любая | Любая |

| Частота оценки | Ежегодно | Ежегодно |

| Точность оценки финансов предприятия | Меньше | Больше |

Чтобы лучше понять разницу между коэффициентами рентабельности капитала запомните, что если у предприятия нет привилегированных акций (долгосрочных обязательств), то значение ROCE=ROE.

Как читать рентабельность капитала?

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- Увеличивается собственный капитал (а также долговые обязательства для ROCE).

- Уменьшается оборачиваемость активов.

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Рентабельность капитала. Синонимы коэффициентов

Рассмотрим синонимы для рентабельности собственного капитала и рентабельности задействованного капитала, т.к. зачастую в литературе по-разному их называют. Полезно знать все названия, чтобы избежать путаницы в терминах.

| Синонимы рентабельности собственного капитала (ROE) | Синонимы рентабельности задействованного капитала (ROCE) |

| доходность собственного капитала | рентабельность привлеченного капитала |

| Return on Equity | рентабельность акционерного капитала |

| Return on shareholders’ equity | показатель рентабельности обыкновенного акционерного капитала |

| эффективность собственного капитала | коэффициент задействованного капитала |

| Return on owners equity | Return on capital Employed |

| рентабельность вложенного капитала |

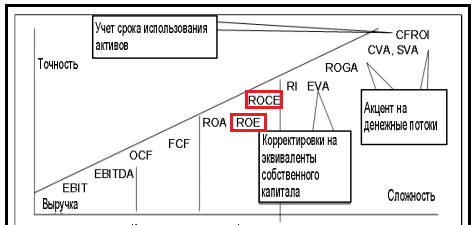

На рисунке ниже показана точность оценки состояния предприятия с помощью различных коэффициентов.

Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование). Связано это с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Рентабельность капитала. Формулы расчета

Формулы расчета для рентабельности капитала.

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал=

стр.2400/стр.1300

В иностранном варианте формула для рентабельности собственного и рентабельности задействованного капитала будет следующая:

Net Income – чистая прибыль,

Preferred Dividends – дивиденды по привилегированным акциям,

Total Stockholder Equity – величина обыкновенного акционерного капитала.

Еще одна иностранная формула (по МСФО) для рентабельности задействованного капитала:

Зачастую в иностранных источниках в формуле расчета ROCE используется EBIT (прибыль до уплаты налогов и процентов), в российской практике зачастую используется чистая прибыль.

Видео-урок: “Рентабельность инвестированного капитала”

Рентабельность капитала. Расчет на примере ОАО «Мечел»

Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

|

Будем рассчитывать коэффициент рентабельности собственного капитала и коэффициент рентабельности задействованного капитала для ОАО «Мечел» |

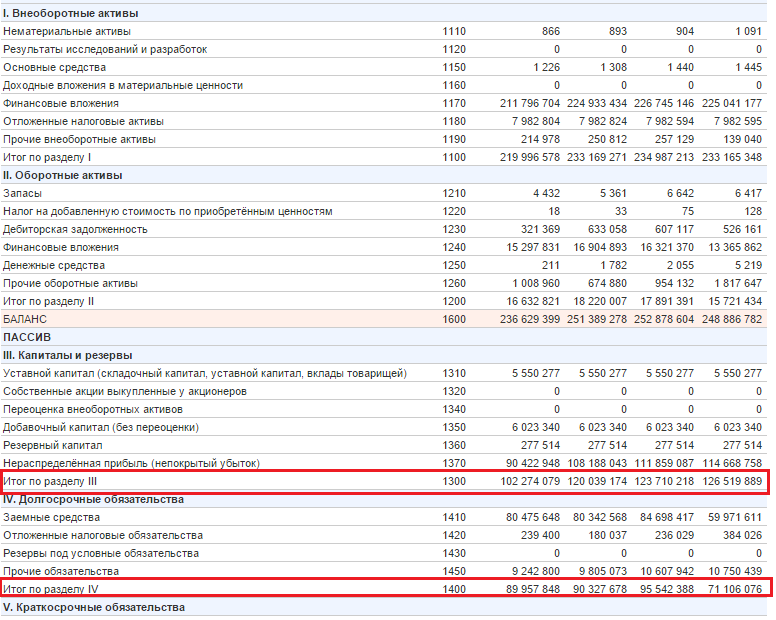

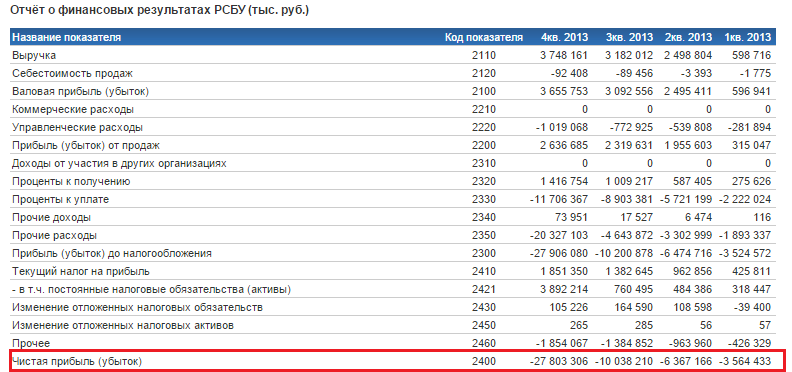

Для оценки рентабельности собственного капитала ОАО “Мечел” возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО “Мечел”-1

Рентабельность капитала для ОАО “Мечел”-2

Рентабельность капитала ОАО «Мечел»

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия. Тем не менее, общий расчет для коэффициентов рентабельности капитала понятен. Если бы у нас был доход, то соотношение этих двух коэффициентов было следующим: ROE>ROCE. Если еще рассмотрим рентабельность активов предприятия (ROA) в соотношении с коэффициентами рентабельности капитала, то неравенство будет следующим: ROA>ROCE>ROA.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.Данные коэффициенты полезно рассчитывать собственникам предприятия и инвесторам для поиска подходящего объекта для инвестирования.

Жданов Василий Юрьевич, к.э.н.

Рентабельность собственного капитала (Return on equity)

Определение

Рентабельность собственного капитала (return on equity, ROE) – показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал. В отличие от схожего показателя «рентабельность активов», данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.

Расчет (формула)

Рентабельность собственного капитала рассчитывается делением чистой прибыли (обычно, за год) на собственный капитал организации:

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал

Для получения результата в виде процента, указанное отношение часто умножают на 100.

Более точный расчет подразумевает использование средней арифметической величины собственного капитала за тот период, за который берется чистая прибыль (как правило, за год) – к собственному капиталу на начало периода прибавляют собственный капитал на конец периода и делят на 2.

Чистая прибыль организации берется по данным «Отчета о прибылях и убытках», собственный капитал – по данным пассива Баланса.

Чтобы рассчитать показатель за период, отличный от года, но получить сопоставимые годовые данные, используют формулу:

Рентабельность собственного капитала = Чистая прибыль*(365/Кол-во дней в периоде)/((Собственный капитал на начало периода + Собственный капитал на конец периода)/2)

Особым подходом к расчету рентабельности собственного капитала является использование формулы Дюпона. Формула Дюпона разбивает показатель на три составляющие, или фактора, позволяющие глубже понять полученный результат:

Нормальное значение

По усредненным статистическим данным рентабельность собственного капитала составляем примерно 10-12% (в США и Великобритании). Для инфляционных экономик, таких как российская, показатель должен быть выше. Главным сравнительным критерием при анализе рентабельности собственного капитала выступает процент альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес. Например, если банковский депозит может принести 10% годовых, а бизнес приносит лишь 5%, то может встать вопрос о целесообразности дальнейшего ведения такого бизнеса.

Чем выше рентабельность собственного капитала, тем лучше. Однако как видно из формулы Дюпона, высокое значение показателя может получиться из-за слишком высокого финансового рычага, т.е. большой доли заемного капитала и малой доли собственного, что негативно влияет на финансовую устойчивость организации. Это отражает главный закон бизнеса – больше прибыль, больше риск.

Расчет показателя рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капитал (т.е. положительные чистые активы). В противном случае расчет дает отрицательное значение, малопригодное для анализа.

О рентабельности собственного капитала на английском языке читайте в статье «Return On Equity».