Правоприменительная практика показывает, что учет расходов на рекламу вызывает сложности. Они связаны с отнесением информации к рекламе, с нормированием отдельных видов рекламных расходов, наличием нескольких оснований для учета затрат и, следовательно, с выбором надлежащего основания. Некоторым вопросам учета рекламных расходов посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

- Какие расходы налогоплательщик может отнести к рекламным?

- Прежде, налогоплательщику нужно установить, относится ли его информация к рекламе.

- Выполняется ли условие о «неопределенном круге лиц» при адресной рассылке информации?

- Один из критериев отнесения информации к рекламной – это наличие в качестве адресата неопределенного круга лиц.

- Является ли рекламой информация, распространяемая по почтовым ящикам с квитанциями на оплату коммунальных услуг?

- Размещение рекламы на платежных документах для внесения платы за жилое помещение и коммунальные услуги, в том числе на оборотной стороне таких документов, не допускается. Учитывать расходы, произведенные с нарушением требований законодательства, рискованно.

- Какие способы распространения информации по кругу лиц могут относиться к рекламе?

- Проведение дегустации продукции в магазинах, на ярмарках, на улице с целью ознакомления с этой продукцией неопределенного круга потребителей, отвечает требованиям к рекламе.

- Помимо критерия «неопределенный круг лиц» сложности вызывают различия в форме доведения информации и рекламы…

- Информация не содержит указания на объект рекламирования. Информация − это различного рода вывески о наименовании компании на фасаде здания в месте ее нахождения, размещение изображений товаров без индивидуализирующих признаков. Так сказано в письме ФАС от 27.12.2017 № АК/92163/17. Способ такого размещения, в том числе электронное табло и т.п., значения не имеет.

- Все расходы на рекламу уменьшают налоговую базу?

- Расходы налогоплательщика на рекламу относятся к прочим расходам, связанным с производством и реализацией.

- Какие расходы на рекламу признаются без ограничений?

- Ненормируемые расходы представлены тремя видами. Первый вид – это расходы на рекламные мероприятия:

- через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению),

- через информационно-телекоммуникационные сети.

- Что еще относится к ненормируемым расходам на рекламу?

- Расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов.

- Перечень этих расходов носит исчерпывающий характер?

- Да и это может создавать дополнительные сложности в признании расходов.

- Если рекламирование осуществляется в иных формах?

- Все не упомянутые в пункте 4 статьи 264 НК РФ виды рекламных расходов, а также расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, отнесены к нормируемым расходам. Примерами служат:

- расходы на организацию пресс-конференции, презентации для неопределенного круга лиц (письмо Минфина от 13.07.2011 № 03-03-06/1/420),

- расходы на рассылку смс — сообщений рекламного характера (письмо Минфина от 28.10.2013 № 03-03-06/1/45479).

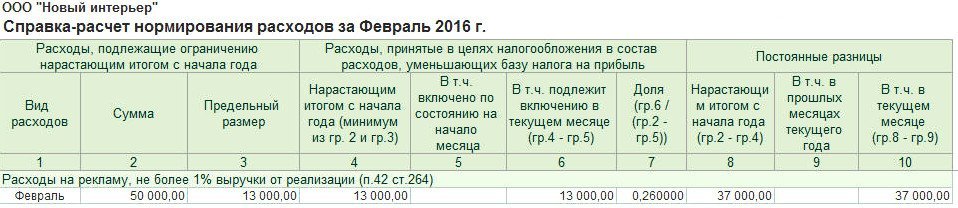

- Как рассчитывается предельный размер нормируемых расходов?

- Предельный размер нормируемых рекламных расходов надлежит рассчитывать исходя из выручки от реализации без НДС и акцизов (от всех поступлений, связанных с расчетами за реализованные товары, работы, услуги, имущественные права).

- Как избежать непопадания в установленные НК РФ ограничения на величину принимаемых расходов?

- Если это допустимо, то можно попытаться учитывать расходы, произведенные в рамках рекламной акции, раздельно. Это позволит в ряде случаев учесть затраты не в качестве рекламных, а по самостоятельному основанию. Например, расходы на аренду зала при проведении презентации − отдельно от расходов на изготовление сувенирной продукции.

- Если результатом понесенных рекламных расходов стало создание (приобретение) основного средства?

- Имущество, объекты интеллектуальной собственности относятся к амортизируемому имуществу, если имеют срок полезного использования более 12 месяцев и первоначальную стоимость более 100 000 рублей. Поэтому рекламные расходы, в частности, в виде стоимости вывесок, щитов, стендов, баннеров, рекламных сеток, аудиовизуальных произведений предлагается списывать через амортизацию (статья 256 НК РФ).

- Предусмотрены ли специальные требования к документальному оформлению и признанию рекламных расходов?

- Есть общие требования статьи 252 НК РФ к документальной подтвержденности расходов.

- На что обратить внимание при проведении рекламных акций, в ходе которых выдается рекламная продукция?

- В отличие от рекламных материалов, которые сами по себе экономической выгоды для физического лица не создают, выдача призов физическим лицам может влечь возникновение дохода, подлежащего налогообложению НДФЛ (пункт 28 статьи 217 НК РФ).

Федеральный закон от 13.03.2006 № 38-ФЗ «О рекламе» определяет рекламу как информацию, распространенную любым способом, в любой форме и с использованием любых средств. Такая информация должна быть направлена на привлечение внимания к объекту рекламирования, формирование, поддержание интереса к нему и его продвижение на рынке.

При этом информация адресуется неопределенному кругу лиц. В рекламе не указывается конкретное лицо или лица, для которых реклама создана и на восприятие которых она направлена. Именно так понятие «неопределенный круг лиц» разъяснялось в письме ФАС России от 05.04.2007 № АЦ/4624.

Отдельно отметим, что Закон «О рекламе» допускает адресную рекламу при распространении ее по сетям электросвязи, в том числе посредством использования телефонной, факсимильной, подвижной радиотелефонной связи (это, к примеру, смс-сообщения).

Если рассылка является адресной, осуществляется по базе данных потенциальных клиентов и предназначена для конкретных лиц, то относящиеся к ней расходы рекламными не признаются. Подобный вывод содержался в письме Минфина от 05.07.2011 № 03-03-06/1/392.

В настоящее время Федеральной антимонопольной службой изданы разъяснения, согласно которым под рекламой понимается определенная неперсонифицированная информация, направленная на продвижение объекта рекламирования (письмо от 20.06.2018 № АД/45557/18).

Распространяемая информация может иметь некую целевую аудиторию (клиенты компании, зрители телеканала, прохожие определенной территории). Но если рекламная информация представляет интерес и доступна также иным лицам, помимо целевой аудитории, то направленность такой рекламы выходит за пределы целевой аудитории и относится к неопределенному кругу лиц.

Затраты по рассылке конкретным получателям допускалось учитывать на основании подпункта 49 пункта 1 статьи 264 НК РФ как другие расходы, связанные с производством и реализацией. Данная позиция была выражена в письме Минфина от 15.07.2013 № 03-03-06/1/27564, постановлении ФАС Московского округа от 11.12.2006, 14.12.2006 № КА-А40/12000-06.Получается, что отнесение адресной доставки (рассылки) к рекламе изменяет порядок учета связанных с ней затрат.

Вместе с тем, если реклама вложена в конверт с квитанцией на оплату коммунальных услуг и представляет собой отдельный носитель, инструментально не прикрепленный к самой квитанции, то ее распространение указанным способом допустимо (письмо ФАС России от 25.09.2018 № РП/76842/18).

И как уже было сказано, информация может относится к рекламе, даже если она направляется по конкретному адресному списку.

Часто безадресная рекламная информация распространяется посредством раскладки материалов (листовок) в почтовые ящики юридических и физических лиц. Стоимость таких материалов может быть в полном объеме учтена в рекламных расходах.

Из письма Минфина от 28.09.2018 № 03-03-06/1/69813 также можно сделать вывод об отнесении к рекламе распространение образцов товаров среди потенциальных покупателей.

Если же круг лиц ограничен, предположим, розыгрыш призов проводится среди владельцев сертификатов, расходы не считаются рекламными.

Когда сувенирная продукция, содержащая символику налогоплательщика, передается конкретным лицам во время проведения деловых встреч для поддержания интереса к деятельности передающей стороны, то ее стоимость не следует квалифицировать как рекламные расходы. В тоже время стоимость такой продукции может учитываться в составе представительских расходов (подпункт 22 пункта 1 статьи 264 НК РФ).

Расходы на издание корпоративной газеты, как правило, учитываются на основании подпункта 18 пункта 1 статьи 264 НК РФ как расходы на управление организацией.

Объявление о продаже или аренде здания с указанием номера телефона, размещенное в этом же здании, рекламой не является, а носит справочно- информационный характер.

Если речь идет об указателях, расположенных вне места нахождения организации, то они не будут считаться рекламой при отсутствии наименования такой организации. Размещение на таком указателе профиля деятельности (например, ресторан) не превращают информацию в рекламу.

Но практика применения закона «О рекламе» относит к рекламным конструкциям различные стелы, флагштоки, стойки, содержащие наименование организации, но расположенные на территории, прилегающей к зданию, в котором организация осуществляет свою деятельность. Признанным исключением является доведение посредством указанных конструкций, расположенных вдоль проезжей части, сведений об АЗС.

Организация может нести расходы на рекламу товаров (работ, услуг), реализуемых другими лицами. Скажем, при размещении организацией, реализующей автомобили дилерам, информации «Приобретайте автомобили у дилеров» с указанием координат дилеров (письмо Минфина от 26.01.2007 № 03-03-06/1/34). Такие расходы у организации признаваться не будут как противоречащие статье 252 НК РФ (реклама в пользу третьих лиц).

При этом учитываются расходы, связанные с безвозмездным оказанием услуг по изготовлению или распространению социальной рекламы. Данные расходы признаются в полном объеме при условии соблюдения требований к ограничению продолжительности упоминания в такой рекламе спонсоров (подпункт 48.4 пункта 1 статьи 264 НК РФ).

Расходы на рекламу производимых (приобретенных) или реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания делятся на две группы — ненормируемые, т.е. учитываемые в полном объеме, и нормируемые (подпункт 28 пункта 1, пункт 4 статьи 264 НК РФ).

Статья 2 Закона РФ от 27.12.1991 № 2124-1 «О средствах массовой информации» определяет средство массовой информации как периодическое печатное издание, сетевое издание, телеканал, радиоканал, телепрограмму, радиопрограмму, видеопрограмму, кинохроникальную программу, иную форму периодического распространения массовой информации под постоянным наименованием (названием).

Если рекламный видеоролик транслируется в торговых залах магазинов, транспорте, и организация, транслирующая такие ролики, зарегистрирована в качестве средства массовой информации, то расходы по созданию и размещению роликов относятся к рекламе в СМИ и учитываются в полном объеме. Это подтверждает письмо Минфина от 17.05.2013 № 03-03-06/1/17267.

К телекоммуникационным сетям относится также сеть Интернет, упомянутая в Федеральном законе от 27.07.2006 № 149-ФЗ «Об информации, информационных технологиях и о защите информации». Поэтому затраты на размещение рекламной информации в Интернете полностью учитываются в расходах.

К ненормируемым отнесены расходы на рекламные мероприятия при кино- и видеообслуживании, т.е., при показе киновидеозрелищными предприятиями фильмов, предназначенных для публичной демонстрации, имеющих прокатные удостоверения (как это определено постановлением Правительства от 17.11.1994 № 1264).

Но есть исключение. Законодательство о рекламе рассматривает рекламу на транспортных средствах и с их использованием как самостоятельный способ распространения рекламы (статья 20 Закона «О рекламе»). А это значит, что в целях налогообложения затраты, связанные с рекламой на транспорте, относятся к расходам на иные виды рекламы. Согласно официальной позиции расходы на рекламу, размещенную на транспортных средствах, в том числе в метрополитене, являются нормируемыми. Они учитываются в размере, не превышающем 1 процента выручки от реализации.

И наконец, третий вид ненормируемых расходов − это расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании, на изготовление рекламных брошюр и каталогов.

Буквальное толкование позволяет учесть рекламные затраты на различные конструкции, используемые для оформления витрин. Однако для целей продвижения товара может использоваться не только витрина, но и торговый объект.

В качестве места экспонирования и показа продукции выступает не только выставка, но и салон, форум (автомобильный, книжный и т.п.).

Стоит отметить, что в правоприменительной практике встречается расширительное толкование ненормируемых рекламных расходов, согласно которому расходы на рекламу того же вида, что и прямо названные Налоговым кодексом, могут учитываться при налогообложении.

В частности, помимо указанных в пункте 4 статьи 264 НК РФ печатных изданий (брошюры и каталоги), допускается учитывать затраты на изготовление буклетов, лифлетов, листовок, флаеров в составе ненормируемых расходов на рекламу. Этот подход подтверждает письмо Минфина от 20.10.2011 № 03-03-06/2/157.

Вместе с тем, имеются случаи обратного толкования. Так, в письме Минфина от 23.12.2016 № 03-03-06/1/77417 сказано, что расходы на оплату услуг по размещению информации о производимых организацией товарах в каталогах и брошюрах, выпускаемых третьими лицами, относятся к нормируемым рекламным расходам. Но представляется, что изготовление каталогов (брошюр) с рекламной информацией об организации не обязательно должно производиться этой же организацией самостоятельно. В пункте 4 статьи 264 НК РФ нет указания, что расходы могут учитываться в полном объеме, только если рекламодатель сам является рекламопроизводителем.

К этой группе рекламных расходов также относят расходы поставщика в рамках договоров, на основании которых организация розничной торговли совершает действия по привлечению внимания покупателей к товарам поставщика определенного наименования (письмо Минфина от 18.03.2014 № 03-03-06/1/11641).

Подобные расходы, осуществленные в течение отчетного (налогового) периода, для целей налогообложения признаются в размере, не превышающем 1 процента выручки от реализации.

Расходы сверх установленных норм при определении налоговой базы не учитываются (пункт 44 статьи 270 НК РФ).

С учетом исчисления налога на прибыль нарастающим итогом, сверхнормативные рекламные расходы, которые не были учтены в одном отчетном периоде, могут быть при росте выручки учтены в последующих отчетных периодах календарного года или по итогам налогового периода.

В свою очередь, затраты на ту сувенирную продукцию (ручки, блокноты),которая использовалась в деятельности самой организации, могут учитываться в составе расходов на канцелярские товары (подпункт 24 пункта 1 статьи 264 НК РФ).

Принимайте во внимание наличие международных соглашений об избежании двойного налогообложения. В них может быть предусмотрен учет организацией с иностранным учредителем расходов на рекламу в полном объеме, если они осуществлены на рыночных условиях (письмо Минфина от 28.08.2018 № 03-08-05/61066).

Но есть и другая точка зрения, признающая правомерным единовременный учет расходов на изготовление объектов, используемых при рекламировании.

Избежать споров можно, если располагать доказательствами того, что рекламное имущество использовалось менее 12 месяцев, Очевидно, что использование, например, ролика, рекламирующего неактуальную, устаревшую продукцию нецелесообразно. А значит, нет оснований для отнесения его к нематериальным активам. К такому выводу пришел ФАС Московского округа в постановлении от 16.03.2012 № А40-100845/10-4-498.

Так, расходы на участие в выставке подтверждаются договором, актом выполненных работ, сметой затрат, приказом о проведении мероприятий по подготовке экспозиции, участию в выставке и т.п.

К числу документов, подтверждающих распространение рекламы, относятся образцы печатной продукции (буклеты, листовки), экземпляры печатных изданий с размещенной в них рекламой, скриншоты интернет-страниц с рекламными баннерами, фотоотчеты по наружной рекламе, фото рекламной (сувенирной) продукции с символикой компании, видео- и аудиозаписи рекламных роликов, эфирные справки по рекламе на каналах СМИ.

Рекламные расходы, связанные с оплатой сторонним организациям выполненных работ (оказанных услуг), учитываются либо на дату расчетов в соответствии с условиями заключенных договоров, либо на дату предъявления налогоплательщику документов, служащих основанием для расчетов, либо в последний день отчетного (налогового) периода (подпункт 3 пункта 7 статьи 272 НК РФ).

Когда материалы рекламного характера (каталоги, брошюры) изготавливаются организацией самостоятельно, то расходы могут быть учтены на дату оформления организацией акта на списание указанных материалов для их распространения среди неограниченного круга лиц (пункт 1 статьи 272 НК РФ).

Если речь идет об использовании фото (видео)- материалов с изображением конкретного физического лица, права на которые были приобретены организацией по отдельным договорам, то расходы по соответствующим договорам рекомендуется признавать после подтверждения факта использования изображений в рекламных кампаниях.

Если передаваемые в ходе рекламных акций материалы имеют собственные потребительские качества, то они относятся к числу товаров (пункт 12 постановления Пленума ВАС РФ от 30.05.2014 № 33).

Передача в рекламных целях товаров, расходы на приобретение (создание) единицы которых не превышают 100 рублей, НДС не облагается (подпункт 25 пункта 3 статьи 149 НК РФ).

НДС облагается передача товаров, стоимость которых превышает 100 рублей за единицу. Причем в данную стоимость включаются все составляющие, если речь идет о выдаче рекламного набора.

Поделитесь с друзьями:

Содержание

- Налогообложение рекламных услуг и деятельности по организации выставок

- Рекламная деятельность на УСН

- Налогообложение ИП рекламная деятельность

- Расходы на рекламу: распознать и учесть

- Из статьи Вы узнаете:

- Что считается рекламой

- Налоговый учет расходов на рекламу

- Расходы на рекламу в СМИ, интернете (ненормируемые)

- Расходы на наружную рекламу (ненормируемые)

- Рекламные расходы на участие в выставках, ярмарках (ненормируемые)

- Расходы на рекламные брошюры и каталоги (ненормируемые)

- Расходы на рекламную продукцию (нормируемые)

- Расходы на другие виды рекламы (нормируемые)

- Бухгалтерский учет расходов на рекламу

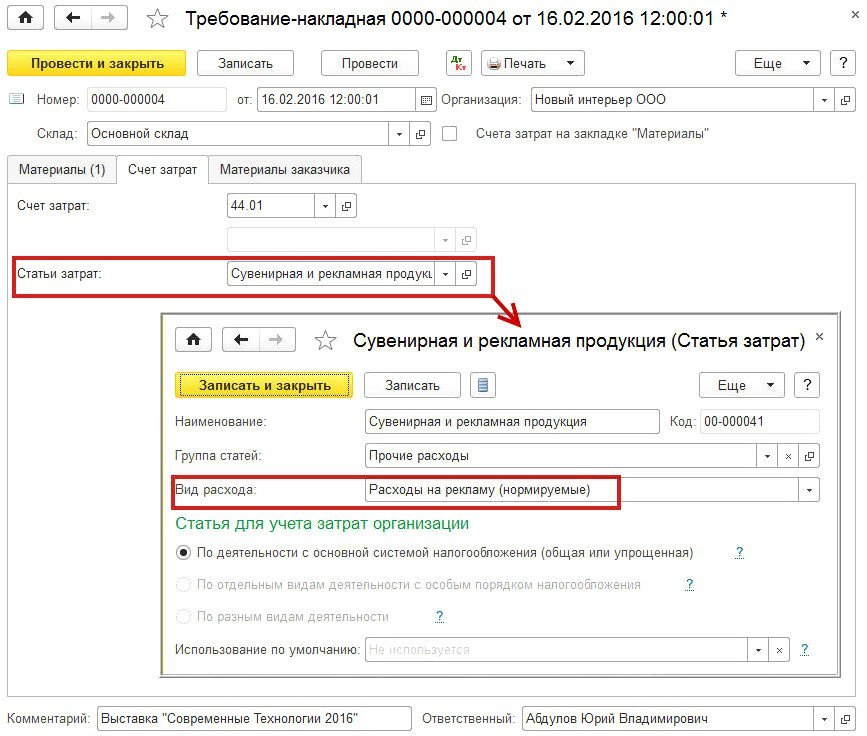

- Расходы на рекламу: как учитывать в «1С:Бухгалтерии 8» (ред. 3.0)

- Учет расходов на рекламу

- Расходы на рекламу в «1С:Бухгалтерии 8» (ред. 3.0)

- Рекламные расходы и налог на прибыль

- Ненормируемые и нормируемые рекламные расходы

- Ненормируемые рекламные расходы

- Нормируемые рекламные расходы

- Порядок расчета суммы нормирование рекламных расходов для целей налогообложения прибыли

- Спорные расходы на рекламу

- Рекламные расходы: точку в спорах ставят суды

- Налог на прибыль: нормируемые и ненормируемые расходы на рекламу

- Чем отличаются рекламные расходы нормируемые и ненормируемые

- Когда следует применять положения международных соглашений

- Затраты на рекламу учитываются в составе прочих расходов

- Нормируемые расходы на рекламу: расчет предельного размера

- Как отражаются рекламные расходы в бухгалтерском учете и отчетности

- Как правильно учесть рекламные расходы при нарастании прибыли в налоговом периоде

- Итоги

- Новые записи:

Налогообложение рекламных услуг и деятельности по организации выставок

Налог на прибыль.

Обязанностью любого хозяйствующего субъекта – плательщика налога на прибыль является ведение налогового учета, основные принципы которого регулируются главой 25 «Налог на прибыль организаций».

Налоговый учет, целью которого является формирование налоговой базы по налогу на прибыль, имеет в отличие от бухгалтерского учета несколько иные принципы классификации, исчисления величины и признания расходов организации для целей налогообложения прибыли.

Напомним, что под прибылью в целях главы 25 НК РФ понимается разница между полученными налогоплательщиком доходами и произведенными расходами, которые определяются в соответствии с требованиями НК РФ.

В соответствии с главой 25 НК РФ организации, оказывающие рекламные услуги, определяют доходы и расходы при исчислении налога на прибыль либо методом начисления, либо кассовым методом. При этом выбранный метод должен быть закреплен в учетной политике организации.

Если организация определяет доходы и расходы методом начисления, для целей налогообложения прибыли, то датой получения дохода от реализации рекламных услуг и организации выставок, согласно пункту 3 статьи 271 НК РФ, признается дата их реализации, определяемая в соответствии с пунктом 1 статьи 39 НК РФ, независимо от фактического поступления денежных средств (иного имущества (работ, услуг) и (или) имущественных прав) в оплату услуг. Полученные доходы от оказания рекламных услуг и организаций выставок организация уменьшает на величину произведенных расходов, определяемых в соответствии с главой 25 НК РФ.

При этом расходы должны соответствовать требованиям, предусмотренным статьей 252 НК РФ, то есть должны быть обоснованы и документально подтверждены.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика можно разделить на:

· Расходы, связанные с производством и реализацией продукции (работ, услуг) (статья 253 НК РФ);

· Внереализационные расходы (статья 265 НК РФ);

· Расходы, не учитываемые в целях налогообложения прибыли (статья 270 НК РФ).

Иногда налогоплательщик сталкивается с ситуацией, когда тот или иной вид расходов может быть отнесен одновременно к нескольким видам расходов.

В такой ситуации налогоплательщик вправе самостоятельно определить, к какой группе он отнесет такие расходы.

Обратите внимание!

Расходы для целей налогообложения прибыли формируются обособленно — в особых регистрах налогового учета (самостоятельных или созданных на базе регистров бухгалтерского учета), но подтверждаются теми же первичными документами, что и в бухгалтерском учете.

В соответствии с пунктом 2 статьи 253 НК РФ расходы, связанные с производством и реализацией, подразделяются:

— материальные расходы;

— расходы на оплату труда;

— суммы начисленной амортизации;

— прочие расходы.

Организации, оказывающие рекламные услуги, определяющие доходы и расходы методом начисления, осуществленные расходы принимают в целях налогообложения прибыли в соответствии со статьей 272 НК РФ.

В соответствии с этой статьей, расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и определяются с учетом положений статей 318 — 320 НК РФ.

Статья 272 НК РФ предусматривает следующие даты признания расходов при методе начисления:

— дата передачи в производство сырья и материалов — в части сырья и материалов, приходящихся на произведенные товары (работы, услуги);

— дата подписания налогоплательщиком акта приемки — передачи услуг (работ) — для услуг (работ) производственного характера;

— амортизация признается в качестве расхода ежемесячно, исходя из суммы начисленной амортизации, рассчитываемой в соответствии с порядком, установленным статьями 259 и 322 НК РФ;

— расходы на оплату труда признаются в качестве расхода ежемесячно, исходя из суммы начисленных в соответствии со статьей 255 НК РФ расходов на оплату труда;

— расходы на ремонт основных средств признаются в качестве расхода в том отчетном периоде, в котором они были осуществлены, вне зависимости от их оплаты с учетом особенностей, предусмотренных статьей 260 НК РФ;

— расходы по обязательному и добровольному страхованию (негосударственному пенсионному обеспечению) признаются в качестве расхода в том отчетном (налоговом) периоде, в котором в соответствии с условиями договора налогоплательщиком были перечислены (выданы из кассы) денежные средства на оплату страховых (пенсионных) взносов. Если по условиям договора страхования (негосударственного пенсионного обеспечения) предусмотрена уплата страхового (пенсионного) взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы признаются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде;

— датой осуществления внереализационных и прочих расходов признается:

1) дата начисления налогов (сборов) — для расходов в виде сумм налогов (авансовых платежей по налогам), сборов и иных обязательных платежей;

2) дата начисления в соответствии с требованиями главы 25 НК РФ — для расходов в виде сумм отчислений в резервы, признаваемые расходом в соответствии с главой 25 НК РФ;

3) дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последний день отчетного (налогового) периода — для расходов:

в виде сумм комиссионных сборов;

в виде расходов на оплату сторонним организациям за выполненные ими работы (предоставленные услуги);

в виде арендных (лизинговых) платежей за арендуемое (принятое в лизинг) имущество;

в виде иных подобных расходов;

Обратите внимание!

Буквальное прочтение данной нормы законодательства означает, что организация, оказывающая услуги, вправе самостоятельно определить одну из предложенных дат, но с учетом общего правила признания расходов при методе начисления (пункт 1 статья 272 НК РФ).

Нужно сказать, что при осуществлении хозяйственной деятельности, организации, использующие в целях налогообложения метод начисления, зачастую испытывают сложности с отражением в налоговом учете указанных видов расходов, особенно когда речь идет об оплате счетов ресурсоснабжающих организаций, арендодателей, услуг связи и тому подобное. Ведь, как правило, счета указанных субъектов датированы началом следующего за отчетным периодом месяца.

4) дата перечисления денежных средств с расчетного счета (выплаты из кассы) налогоплательщика — для расходов:

— в виде сумм выплаченных подъемных;

— в виде компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов;

5) дата утверждения авансового отчета — для расходов:

— на командировки;

— на содержание служебного транспорта;

— на представительские расходы;

— на иные подобные расходы.

Если организация, оказывающая услуги, определяет доходы и расходы кассовым методом, в целях налогообложения прибыли, она должна руководствоваться положениями статьи 273 НК РФ.

При кассовом методе датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом.

В соответствии с пунктом 3 статьи 273 НК РФ расходами налогоплательщика признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и (или) имущественных прав) признается прекращение встречного обязательства налогоплательщиком — приобретателем указанных товаров (работ, услуг) и имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Налог на добавленную стоимость.

Порядок исчисления и уплаты указанного налога определен главой 21 «Налог на добавленную стоимость» НК РФ.

Согласно статье 143 НК РФ налогоплательщиками НДС являются организации, индивидуальные предприниматели и лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу России, определяемые в соответствии с ТК РФ.

Напоминаем, что согласно статье 11 НК РФ:

«организации — юридические лица, образованные в соответствии с законодательством Российской Федерации (далее — российские организации), а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории Российской Федерации (далее — иностранные организации)».

Следовательно, плательщиками НДС могут быть как российские фирмы, оказывающие услуги по рекламе и услуги по организации выставок, так и иностранные юридические лица.

Для организаций, оказывающих какие-либо виды услуг (за исключением посреднических), порядок исчисления этого налога не содержит каких либо специальных положений, то есть, если организация, оказывающая услуги, является плательщиком НДС, она исчисляет и уплачивает НДС в общеустановленном порядке.

В соответствии с подпунктом 1 пункта 1 статьи 146 НК РФ реализация услуг на территории Российской Федерации облагается налогом на добавленную стоимость.

Мы не случайно отметили, что объектом налогообложения по НДС является реализация услуг именно на территории Российской Федерации. Поэтому при оказании любых видов услуг организация, их оказывающая, должна хорошо ориентироваться в статье 148 НК РФ, устанавливающей порядок определения места реализации услуг. Отметим, что подробный анализ положений статьи 148 НК РФ позволяет отметить следующее: общий порядок определения места реализации услуг установлен подпунктом 5 пункта 1 статьи 148 НК РФ:

услуга считается оказанной на территории России, а, следовательно, является объектом налогообложения по НДС, если субъект, оказывающий услугу, осуществляет деятельность на территории Российской Федерации.

Обращаем Ваше внимание, что в целях статьи 148 НК РФ, местом осуществления деятельности субъекта считается Россия в случае его фактического присутствия на территории Российской Федерации на основе государственной регистрации.

Если же государственная регистрация отсутствует, местом деятельности организации или индивидуального предпринимателя признается:

· место, указанное в учредительных документах организации;

· место управления организацией;

· место нахождения постоянно действующего исполнительного органа организации;

· место нахождения постоянного представительства в Российской Федерации (если работы выполнены (услуги оказаны) через это постоянное представительство);

· место жительства индивидуального предпринимателя.

Если местом реализации работ (услуг) признана территория Российской Федерации, то у продавца работ (услуг) независимо от того, резидентом какого государства он является, возникает обязанность по начислению НДС с операций по реализации.

Если местом реализации услуги признана территория Российской Федерации, то российские налогоплательщики исчисляют и уплачивают НДС в соответствии с требованиями главы 21 «Налог на добавленную стоимость» НК РФ. Иностранные лица, состоящие на учете в налоговых органах в качестве налогоплательщиков, исчисляют и уплачивают НДС в порядке, установленном для российских организаций. Если же иностранные лица не состоят на учете, то налоговая база определяется покупателями. В этом случае покупатели будут выступать в качестве налогового агента в соответствии с требованиями статьи 161 НК РФ. При этом сумма налога, подлежащая уплате в бюджет, уплачивается в полном объеме налоговыми агентами за счет средств, подлежащих перечислению иностранному лицу. При этом покупатель — налоговый агент имеет право на налоговый вычет на сумму уплаченного НДС в соответствии с пунктом 3 статьи 171 НК РФ.

Обратите внимание!

Документами, подтверждающими место выполнения работ (оказания услуг) являются:

· контракт, заключенный с иностранными или российскими лицами;

· документы, подтверждающие, что работа выполнена (услуга оказана).

Если местом реализации услуги будет признана территория иностранного государства, то:

· операция не подлежит обложению НДС;

· к таким операциям не применяются положения пункта 1 статьи 162 НК РФ;

· сумма налога по приобретенным материальным ресурсам, включая основные средства и нематериальные активы, используемые для выполнения работ (оказания услуг) включается в их стоимость в соответствии с подпунктом 2 пункта 2 статьи 170 НК РФ.

Однако помимо общего правила определения места реализации услуги, статья 148 НК РФ (а именно ее подпункты 1- 4.1 пункта 1) содержит и специальные случаи определения места реализации услуг. Отметим, что рекламные услуги как раз и относятся к тем видам услуг, место реализации которых определяется в соответствии с подпунктом 4 пункта 1 статьи 148 НК РФ. Согласно указанному подпункту рекламная услуга считается оказанной на территории России, если покупатель этой услуги осуществляет деятельность на территории Российской Федерации.

Покажем на конкретных примерах, как на практике применяются положения статьи 148 НК РФ.

Пример 1.

Российская фирма ООО «Флагман» оказала рекламные услуги российской фирме. В этом случае – покупатель данных услуг зарегистрирован на территории Российской Федерации, следовательно, на эти услуги организация ООО «Флагман» обязана начислить НДС.

Если российская фирма ООО «Флагман» оказала рекламные услуги иностранной фирме, не зарегистрированной на территории Российской Федерации и не имеющей постоянного представительства в нашей стране, то будет считаться, что эти услуги реализованы на территории иностранного государства и, следовательно, ООО «Флагман» не начисляет НДС.

Окончание примера.

Пример 2.

Иностранная организация, имеющая постоянное представительство в России, оказала услуги по рекламе российской организации. Покупатель рекламных услуг зарегистрирован на территории РФ, следовательно, услуги по рекламе подлежат налогообложению НДС. Так как иностранная организация имеет постоянное представительство в РФ, то она самостоятельно исчисляет и уплачивает налог на добавленную стоимость.

Если бы в рассматриваемом примере иностранная организация не была бы зарегистрирована на территории РФ, то у российской организации – покупателя рекламных услуг возникли бы обязанности налогового агента (статья 161 НК РФ).

Окончание примера.

В отношении выставочной деятельности ситуация по НДС несколько иная. Подпункты 1 – 4.1 пункта 1 статьи 148 НК РФ не содержат прямой ссылки на такой вид услуг как организация и проведение выставок, поэтому, исходя из буквального прочтения налогового законодательства по НДС, следует, что при оказании услуг по проведению выставок, фирма-организатор должна определять место реализации услуги в соответствии с подпунктом 5 пункта 1 статьи 148 НК РФ, то есть, в общем порядке. Однако, при этом следует помнить, что организация выставки процесс довольно сложный и фирма-организатор может оказывать участнику самые различные виды услуг: аренду выставочных площадей, услуги по оформлению стендов, транспортные услуги, рекламные услуги, услуги по предоставлению переводчиков и так далее. Поэтому при налогообложении НДС выставочной деятельности следует особое внимание уделять тому, как составлен договор с заказчиком. Если предметом договора является организация услуг по проведению выставки, то фирма – организатор, начислит и уплатит НДС со всей суммы, полученной ею за оказанные услуги. Если же договор содержит четкое разграничение по видам услуг, то, может случиться и так, что какой – то из оказываемых видов услуг не будет являться объектом налогообложения, например, услуги по рекламе или аренда выставочных площадей (если они считаются оказанными на территории иностранного государства).

Поэтому советуем, организациям, занятым выставочной деятельностью четко указывать в договоре какие именно услуги предоставляются заказчику.

Налоговая база при реализации услуг определяется в соответствии с пунктом 1 статьи 154 НК РФ:

«Налоговая база при реализации налогоплательщиком товаров (работ, услуг), если иное не предусмотрено настоящей статьей, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 40 настоящего Кодекса, с учетом акцизов (для подакцизных товаров) и без включения в них налога».

То есть, налоговая база по НДС определяется исходя из стоимости оказанных услуг, без учета НДС.

При расчете окончательной суммы налога, которую организация, оказывающая услуги, перечисляет в бюджет, из суммы начисленного налога вычитаются суммы НДС по товарам, работам, услугам, имущественным правам принятым к учету, в соответствии с требованиями статьи 171, 172 НК РФ.

Для отражения операций по налогу на добавленную стоимость в бухгалтерском учете организации используются счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и счет 68 «Расчеты по налогам и сборам» субсчет «НДС».

Суммы предъявленного («входного») налога, предварительно отражаются по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

По дебету счета 19 отражаются суммы НДС по товарам, работам, услугам, полученным от поставщиков, в корреспонденции со счетами 60 «Расчеты с поставщиками и подрядчиками» или 76 «Расчеты с разными дебиторами и кредиторами». Суммы НДС, принятые к вычету, списывают с кредита счета 19 «Налог на добавленную стоимость» в дебет счета 68 «Расчеты по налогам и сборам» субсчет «НДС».

Вычетам подлежат суммы налога, предъявленные организации, если:

1) товары (работы, услуги), а также имущественные права приобретаются для осуществления операций, признаваемых объектами налогообложения;

2) товары (работы, услуги), имущественные права приняты к учету;

3) у налогоплательщика имеется счет-фактура, оформленный надлежащим образом;

Если в расчетных документах, подтверждающих стоимость приобретенных товаров (работ, услуг), имущественных прав сумма налога не выделена отдельной строкой, то исчисление его самостоятельно расчетным путем не производится.

Сумма налога, начисленная налогоплательщиком по объектам налогообложения, отражается по кредиту счета 68 «Расчеты по налогам и сборам» субсчет «НДС» в корреспонденции со счетами реализации, как правило, это счета: 90 «Продажи» и 91 «Прочие доходы и расходы».

В отношении предварительной оплаты в счет предстоящего оказания услуг отметим следующее. До 1 января 2006 года авансовые или иные платежи, полученные в счет предстоящего оказания услуг, увеличивали налоговую базу налогоплательщика по НДС. Напоминаем, что Федеральным законом от 22 июля 2005 года №119-ФЗ «О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений актов законодательства Российской Федерации о налогах и сборах» (далее Федеральный закон №119-ФЗ) это требование законодательства исключено из текста главы 21 НК РФ. Но теперь такая обязанность возникает у организации в соответствии с нормами статьи 167 НК РФ.

Согласно пункту 1 статьи 167 НК РФ моментом определения налоговой базы, если иное не предусмотрено пунктами 3, 7 — 11, 13 — 15 статьи 167 НК РФ, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, если фирма, оказывающая услуги, получила оплату, частичную оплату ранее, чем оказала заказчику услугу, у нее возникает момент определения налоговой базы по НДС.

Если моментом определения налоговой базы является день оплаты, частичной оплаты под предстоящее оказание услуг, то на день их оказания у налогоплательщика также возникает момент определения налоговой базы.

В то же время организации имеют право на вычет сумм налога, исчисленных с сумм оплаты, частичной оплаты, полученных в счет предстоящего оказания услуг.

Обращаем Ваше внимание на то, что налогоплательщику с 1 января 2006 года вменили новую обязанность. Так как налоговая база при отгрузке товаров (работ, услуг) в счет ранее полученной оплаты, частичной оплаты, включенной ранее в налоговую базу, определяется налогоплательщиком исходя из цен, определяемых в соответствии со статьей 40 НК РФ, то, соответственно при отгрузке по предоплате налогоплательщик НДС должен провести пересчет налоговой базы в соответствии со статьей 40 НК РФ. То есть это должен сделать именно налогоплательщик, а не налоговые органы, при осуществлении контроля над полнотой исчисления налогов.

Причем налоговая ставка, применяемая в данной ситуации, будет определяться в соответствии с пунктом 4 статьи 164 НК РФ, согласно которой:

«При получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных статьей 162 настоящего Кодекса, а также при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, предусмотренных пунктами 2 — 4 статьи 155 настоящего Кодекса, при удержании налога налоговыми агентами в соответствии с пунктами 1 — 3 статьи 161 настоящего Кодекса, при реализации имущества, приобретенного на стороне и учитываемого с налогом в соответствии с пунктом 3 статьи 154 настоящего Кодекса, при реализации сельскохозяйственной продукции и продуктов ее переработки в соответствии с пунктом 4 статьи 154 настоящего Кодекса, при передаче имущественных прав в соответствии с пунктами 2 — 4 статьи 155 настоящего Кодекса, а также в иных случаях, когда в соответствии с настоящим Кодексом сумма налога должна определяться расчетным методом, налоговая ставка определяется как процентное отношение налоговой ставки, предусмотренной пунктом 2 или пунктом 3 настоящей статьи, к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки».

Организации, являющиеся плательщиками налога на добавленную стоимость обязаны при исчислении данного налога выполнять все требования главы 21 «Налог на добавленную стоимость» НК РФ. В обязанности налогоплательщика входит выставление счетов-фактур, ведение книги продаж и книги покупок, заполнение на их основе налоговой декларации и уплата налога в бюджет.

Заполнение всех требуемых документов налогоплательщики осуществляют в соответствии с Постановлением Правительства Российской Федерации от 2 декабря 2000 года №914 «Об утверждении правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и продаж при расчетах по налогу на добавленную стоимость» (далее – Постановление №914).

Обращаем Ваше внимание, что с 30 мая 2006 года Указанное Постановление №914 действует в редакции Постановления Правительства Российской Федерации от 11 мая 2006 года №283 «О внесении изменений в Постановление Правительства Российской Федерации от 2 декабря 2000 года №914».

Что касается услуг по размещению наружной рекламы, то отметим следующее. Если организация оказывает услуги по распространению и (или) размещению наружной рекламы, то такие организации с 1 января 2005 года являются плательщиками ЕНВД. Система налогообложения в виде ЕНВД на этот вид деятельности (распространение и (или) размещение наружной рекламы) устанавливается НК РФ, вводится в действие нормативно-правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга (пункт 1 статьи 346.26 НК РФ).

Более подробно об оказываемых услугах по распространению и (или) размещению наружной рекламы мы расскажем в разделе 4 настоящей книги.

Более подробно познакомится с вопросами рекламных услуг, особенностями их бухгалтерского учета и налогообложения Вы можете ознакомиться в книге ЗАО «BKR-Интерком-Аудит» «Рекламные услуги как вид деятельности».

Рекламная деятельность на УСН

Сначала обратимся к первоисточнику — гл. 26.3 НК РФ. Читаем:

Статья 346.26. Общие положения

…

2. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности

может применяться

в отношении следующих видов предпринимательской деятельности:

10) распространения наружной рекламы с использованием рекламных конструкций;

11) размещения рекламы на транспортных средствах;

Статья 346.27. Основные понятия, используемые в настоящей главе

Для целей настоящей главы используются следующие основные понятия:

…

распространение наружной рекламы с использованием рекламных конструкций — предпринимательская деятельность по распространению наружной рекламы с использованием щитов, стендов, строительных сеток, перетяжек, электронных табло, воздушных шаров, аэростатов и иных технических средств стабильного территориального размещения, монтируемых и располагаемых на внешних стенах, крышах и иных конструктивных элементах зданий, строений, сооружений или вне их, а также остановочных пунктов движения общественного транспорта, осуществляемая владельцем рекламной конструкции, являющимся рекламораспространителем, с соблюдением требований Федерального закона от 13 марта 2006 года N 38-ФЗ «О рекламе» (далее — Федеральный закон «О рекламе»). Владелец рекламной конструкции (организация или индивидуальный предприниматель) — собственник рекламной конструкции либо иное лицо, обладающее вещным правом на рекламную конструкцию или правом владения и пользования рекламной конструкцией на основании договора с ее собственником;

размещение рекламы на транспортном средстве — предпринимательская деятельность по размещению рекламы на транспортном средстве, осуществляемая с соблюдением требований Федерального закона «О рекламе», на основании договора, заключаемого рекламодателем с собственником транспортного средства или уполномоченным им лицом либо с лицом, обладающим иным вещным правом на транспортное средство;

Статья 346.29. Объект налогообложения и налоговая база

…

3. Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются следующие физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность в месяц:

Код:———————————T——————————T———-¬

¦ Виды предпринимательской ¦ Физические показатели ¦ Базовая ¦

¦ деятельности ¦ ¦доходность¦

¦ ¦ ¦ в месяц ¦

¦ ¦ ¦(рублей) ¦

+——————————-+——————————+———-+

¦ 1 ¦ 2 ¦ 3 ¦

L——————————-+——————————+————

Распространение наружной Площадь информационного поля 3 000

рекламы с использованием (в квадратных метрах)

рекламных конструкций

(за исключением рекламных

конструкций с автоматической

сменой изображения и

электронных табло)

Распространение наружной Площадь информационного поля 4 000

рекламы с использованием (в квадратных метрах)

рекламных конструкций

с автоматической

сменой изображения

Распространение наружной Площадь информационного поля 5 000

рекламы посредством (в квадратных метрах)

электронных табло

Размещение рекламы на Количество транспортных 10 000

транспортных средствах средств, на которых размещена

реклама

Теперь делаем выводы.

1. Под ЕНВД подпадает деятельность рекламораспространителей — собственников рекламных конструкций. Вы, как я понял «изготовитель рекламы» и у Вас в собственности нет рекламных конструкций для наружной рекламы.

2. По рекламе на автомобиле. Автомобиль чужой, но на своих бортах он нес рекламу своего хозяина. Считать это Вашей деятельностью пол размещению рекламы нет никаких оснований.

Минфин согласен со мной.

Смотрим:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 28 апреля 2009 г. N 03-11-06/3/110

…

Учитывая изложенное, в целях применения гл. 26.3 Кодекса налогоплательщиками единого налога на вмененный доход по указанному виду предпринимательской деятельности признаются организации и индивидуальные предприниматели, имеющие на праве собственности (пользования, владения и (или) распоряжения) соответствующие транспортные средства и непосредственно осуществляющие размещение рекламной информации.

…

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

28.04.2009

Успехов!

Налогообложение ИП рекламная деятельность

12. ДОГОВОР (ОФЕРТА) об оказании рекламных услуг город Хабаровск «__»_ 20__ года

Настоящий документ адресован юридическим и физическим лицам, а также индивидуальным предпринимателям, и является официальным публичным предложением ИП Травников А.С. в лице Травникова Александра Сергеевича, действующего на основании Свидетельства 25 № 003756226, заключить Договор об оказании рекламных услуг на изложенных ниже условиях:

ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ.

В договоре, если из текста Договора прямо не вытекает иное, следующие слова и выражения будут иметь указанные ниже значения:

«Оферта» — настоящий документ, Договор (Оферта) об оказании рекламных услуг, размещенный в сети интернет по адресу: www.khabarkupon.ru.

«Сайт»-сайт www.khabarkupon.ru , на котром Исполнитель размещает Рекламно-информационные материалы Заказчика.

«Рекламный буклет»-полиграфическая рекламная продукция, изготавливаемая Исполнителем, в которой Исполнитель размещает Рекламно-информационные материалы Заказчика.

«Рекламно-информационные материалы» или «Реклама»-адресованная неопределенному кругу лиц информация об Акциях Заказчика.

«Исполнитель»-индивидуальный предприниматель, зарегистрированный в соответствии с законодательством Российской Федерации, ИП Травников А.С., оперирующий сайтом www.khabarkupon.ru.

«Заказчик»-юридическое или физическое лицо, или индивидуальный предприниматель, осуществивший Акцепт настоящей Оферты.

«Акция»-мероприятие, проводимое Заказчиком, направленное на привлечение потенциальных потребителей товаров, работ и услуг Заказчика, реализуемых им со скидкой к базовой стоимости.

«Купон»-электронный билет, получаемый пользователем Сайта на безвозмездной основе посредством распечатки с Сайта, либо в виде смс-сообщения и подтверждающий потребление потребителем права на скидку товаров, работ и услуг Заказчика, в соответствии с условиями получения скидки, указанными в Купоне.

«Срок действия Купона»-указанный в Купоне период времени, равный периоду размещения Акции Заказчика на Сайте либо иному согласованному Сторонами периоду времени, в течение которого Заказчик обязан предоставить предъявляющим Купон потребителям, товары, работы, услуги на условиях, согласованных Сторонами в настоящем Договоре и приложениях к нему.

«Потребитель»-потенциальный потребитель товаров, работ и услуг Заказчика, пользователь сайта www.khabarkupon.ru, распечатавший Купон с Сайта, либо получивший его в смс-сообщении и имеющий право на получение товара, работ и услуг Заказчика в соответствии с условиями получения скидки, указанными в Купоне.

«Акцепт оферты»-полное и безоговорочное принятие условий Оферты путем осуществления действий, указанных в п.2.1 настоящего Договора.

«Заявка» — неотъемлемая часть настоящего Договора, заключаемая Исполнителем и Заказчиком в письменной форме, содержащая все существенные условия проводимой Акции.

«Пользовательский интерфейс» — «Личный кабинет» для физических лиц, «Партнерский кабинет» для юридических лиц и индивидуальных предпринимателей, под которыми понимается пространство на Сайте, к которому Заказчик имеет доступ.

ПРЕДМЕТ ДОГОВОРА

В соответствии с настоящим договором Исполнитель оказывает Заказчику возмездные услуги по размещению Рекламно-информационных материалов Заказчика на сайте www.khabarkupon.ru и/или в Рекламном буклете Исполнителя, а Заказчик оплачивает эти услуги в порядке и на условиях, предусмотренных настоящим Договором.

АКЦЕПТ ОФЕРТЫ И ЗАКЛЮЧЕНИЕ ДОГОВОРА

ПОРЯДОК ОКАЗАНИЯ УСЛУГ

Заключение Договора оказания рекламных услуг производится путем принятия Заказчиком условий договора (акцепта), в соответствии с п.1 ст.433 и п.3 ст. 438 Гражданского кодекса Российской Федерации. Акцептом является оплата услуг Исполнителя путем удержания поступивших по безналичному расчету средств от потребителя в счет оплаты купона на получение товара, работы и услуг от Заказчика.

Услуги оказываются Исполнителем только в отношении Рекламно-информационных материалов, для которых Заказчиком осуществлен акцепт Оферты.

Заказчик поручает Агенту принимать в счет оплаты услуг, реализуемых Агентом, денежные средства от потребителей. Размер принимаемых денежных средств от потребителей устанавливается в Заявке.

Условия оказания услуг согласуются Сторонами путем подписания Заявки. Заявка содержит следующую информацию:

Срок размещения Рекламно-информационных материалов;

Стоимость размещения Рекламно-информационных материалов;

Другие условия, которые могут быть согласованы Сторонами.

Не позднее 30 (Тридцати) календарных дней с момента акцепта Оферты Заказчик предоставляет Исполнителю информацию и материалы, необходимые Исполнителю для подготовки Макета Рекламно-информационных материалов.

Исполнитель осуществляет подготовку макета Рекламно-информационных материалов и передает его на утверждение Заказчику в течение 5 (Пяти) рабочих дней с момента получения информации и материалов согласно п.2.4 настоящего Договора, одним из следующих способов: по электронной почте либо путем направления ссылки на макет в Пользовательском интерфейсе.

Заказчик в течение 5 (Пяти) рабочих дней с момента получения макета осуществляет его утверждение.

Макет Рекламно-информационных материалов считается утвержденным в случае достижения обеими Сторонами соглашения по всем существенным условиям размещения, которое выражается в подписании обеими Сторонами Заявки, предусмотренной в п.2.3 настоящего Договора.

В случае наличия обоснованных замечаний к Макету, Заказчик предоставляет их Исполнителю в письменной форме, при этом, дата начала размещения Рекламно-информационных материалов увеличивается на срок, потребовавшийся Исполнителю для устранения замечаний Заказчика.

Исполнитель размещает Рекламно-информационные материалы в течение 5 (Пяти) дней с момента утверждения макета в порядке, предусмотренном п.2.7 настоящего Договора.

Если Сторонами в Заявке не согласовано иное, позиция Рекламно-информационных материалов на Сайте или Рекламном буклете определяется по усмотрению Исполнителя.

ПРАВА И ОБЯЗАННОСТИ ИСПОЛНИТЕЛЯ

Исполнитель обязуется:

Размещать Рекламно-информационные материалы Заказчика на сайте www.khabarkupon.ru

Обеспечить возможность доступа Заказчика к Пользовательскому интерфейсу с использованием логина и пароля Заказчика.

Исполнитель имеет право:

Запрашивать у Заказчика документы, подтверждающие право пользования товарными знаками, другими объектами интеллектуальной собственности, интернет сайтами, право собственности, аренды помещений и оборудования, а также сертификаты соответствия, лицензии и т.п.;

Отклонить любые предоставленные Заказчиком Рекламно-информационные материалы, а также приостановить и /или прекратить размещение Рекламно-информационных материалов в случаях, если их размещение и/или содержание, и /или форма противоречат законодательству Российской Федерации, в том числе содержат любые признаки ненадлежащей рекламы либо не соответствуют моральным и этическим нормам и/или рекламной политике Исполнителя. В этом случае Исполнитель не несет ответственности за отказ от выполнения условий настоящего Договора и не возмещает возможные убытки Заказчика, вызванные таким неисполнением;

Временно приостановить оказание Заказчику услуг по Договору по техническим, технологическим или иным причинам, препятствующим оказанию услуг, на время устранения таких причин;

Исполнитель вправе приостановить оказание услуг по Договору без какого-либо предварительного уведомления в случае нарушения взятых на себя обязательств Заказчиком перед Потребителями (нарушение условий Акций);

В случае поступления претензий от государственных органов власти о нарушении законодательства Российской Федерации или норм международного права, передать им сведения о Заказчике и размещенных им Материалах.

ПРАВА И ОБЯЗАННОСТИ ЗАКАЗЧИКА

Заказчик обязуется:

4.1.1. Назначить ответственного полномочного представителя для решения текущих вопросов;

Предоставить Исполнителю информацию и материалы в порядке, предусмотренном настоящим Договором;

Немедленно информировать Исполнителя обо всех изменениях, связанных с ранее предоставленными рекламными материалами;

В случае, если объекты рекламирования или вид деятельности Заказчика подлежат лицензированию и/или обязательно сертификации, предоставить Исполнителю надлежаще заверенные копии соответствующих лицензий, сертификатов к моменту начала показа соответствующей Акции или в течение 2 (Двух) рабочих дней со дня получения соответствующего запроса от Исполнителя. В случае непредставления указанных документов, Исполнитель вправе отказать и/или приостановить/прекратить размещение соответствующих Рекламно-информационных материалов;

В случае необходимости включения состав рекламных материалов логотипа, наименования юридического лица, товарного знака, знака обслуживания, наименования мест происхождения товаров и/ или любых объектов авторских и смежных прав, предоставить документы, подтверждающие правомерность их использования;

Одновременно с подписанием настоящего Договора предоставить Исполнителю копии свидетельств о регистрации юридического лица или индивидуального предпринимателя, о постановке на налоговый учет, доверенность или иной документ, удостоверяющий полномочия лица, подписывающего Договор со стороны Заказчика, документ, подтверждающий применение специальной системы налогообложения;

Возместить Исполнителю документально подтвержденные понесенные убытки, включая любые судебные расходы и взысканные суммы, в полном объеме, в случае их выплаты Исполнителем в пользу третьих лиц, в результате нарушения Заказчиком условий Договора;

Заказчик не вправе передавать свои права по настоящему Договор какой-либо третьей стороне;

Заказчик обязуется не реализовывать товары и/или услуги Пользователям, обратившимся к нему без купона, по тем же условиями и цене, указанным в Акции, размещенной на Сайте Исполнителя.

СТОИМОСТЬ УСЛУГ И ПОРЯДОК ОПЛАТЫ

Заказчик обязуется выплачивать Исполнителю вознаграждение, установленное в Заявке Заказчика.

Сумма вознаграждения Исполнителя, в размере, указанном в Заявке, подлежит удержанию Исполнителем самостоятельно из денежных средств, поступивших на расчетный счет Исполнителя от потребителей товаров, работ и услуг Заказчика.

В случаях поступлений запросов потребителей о возвратах купонов Исполнитель самостоятельно производит возвраты из денежных средств, поступивших на расчетный счет Исполнителя от потребителя товаров, работ и услуг Заказчика.

Расчеты по настоящему Договору осуществляются в российских рублях.

СРОК ДЕЙСТВИЯ ДОГОВОРА

ПОРЯДОК РАСТОРЖЕНИЯ ДОГОВОРА

Настоящий Договор с момента его заключением Заказчиком (п.2.1 договора) и действует бессрочно;

Договор может быть досрочно расторгнут в следующих случаях:

По соглашению сторон;

По инициативе Исполнителя в случае нарушения Заказчиком принятых обязательств;

По другим основаниям, предусмотренным настоящим Договором и законодательством Российской Федерации.

ОТВЕТСТВЕННОСТЬ СТОРОН

За неисполнение либо ненадлежащее исполнение обязательств по настоящему договору Стороны несут ответственность в порядке, предусмотренном законодательством Российской Федерации.

Заказчик несет полную ответственность за соответствие размещаемой информации законодательству Российской Федерации. Заказчик принимает на сея полную ответственность перед третьими лицами по претензиям, связанным с несоответствием рекламных материалов действительности, содержанием и формой рекламы, с несанкционированными использованием в рекламном матриале товарных знаков, знаков обслуживания и наименований мест происхождения товаров, наименований фирм и их логотипов, причинение ущерба чести, достоинству и деловой репутации, а также иными действиями, связанными с нарушением законодательства РФ. Заказчик самостоятельно и за свой счет урегулирует указанные претензии.

Заказчик самостоятельно несет ответственность за сохранность и конфиденциальность регистрационных данных (логин и пароль). Все действия, осуществленные в отношении Рекламно-информационных материалов с использованием логина и пароля Заказчика, считаются осуществлёнными Заказчиком. Заказчик самостоятельно несет ответственность перед третьими лицами за все свои действия, совершенные с использованием логина и пароля Заказчика. Исполнитель не несет ответственности за несанкционированное использование регистрационных данных Заказчика третьими лицами.

Исполнитель не дает никаких гарантий, явных или неявных (в том числе гарантии соблюдения прав и пригодности для какой-либо конкретной цели) на любые товары, информацию и услуги, рекламируемые Заказчиком на Сайте. Вся ответственность за оценку точности, полноты и полезности любых мнений, оценок, услуг и другой информации, качества и свойств товаров, рекламируемых посредством размещения на сайте в соответствии с настоящим договором, лежит на Заказчике.

В случае, если Заказчик полностью или частично в одностороннем порядке отказался от исполнения своих обязательств, предусмотренных настоящим Договором и приложениями, в том числе отказался обслуживать потребителей, Заказчик самостоятельно обязан компенсировать потребителю денежные средства в размере 100 % (Сто процентов) от стоимости приобретенного потребителем купона. Исполнитель вправе так же прекратить оказание рекламных услуг по настоящему Договору.

Под отказом обслуживать Потребителей понимается следующие действия Заказчика или лиц, принявших обязательства по оказанию услуг по условиям Акции, но не ограничивается ниженазванным:

Невозможность связаться Пользователям и/или сотрудникам Исполнителя с Заказчиком по указанным в Акции и Заявке телефонам в течение 2 (Двух) календарных дней;

Отсутствие ответа Заказчика в течение 3 (Трех) календарных дней на отправленные Пользователями и/или сотрудниками Исполнителя электронные письма на e-mail, указанный в Заявке;

Неоднократное, более 2 (Двух) раз, нарушение оговоренных сроков доставки товара/оказания услуги/выполнения работы;

Неоднократное, более 2 (Двух) раз, предложение клиентам воспользоваться услугой/приобрести товар, оговоренные Сторонами в Заявке, без приобретения купона на сайте Исполнителя. Заказчик соглашается, что Исполнитель вправе осуществлять звонки для проверки добросовестности исполнения Заказчиком данного обязательства. Заказчик соглашается, что зафиксированное во время телефонного разговора предложение представителей/ работников Заказчика оказать Пользователю услугу без приобретения Купона на Сайте Исполнителя, является ненадлежащим и неоспоримым доказательством, и является основанием для применения штрафной санкции в размере 10 000 (Десять тысяч) рублей.

Неоднократное, более 2 (Двух) раз, предложение Пользователям оплатить товар или услугу до ее получения (при предварительном заказе);

Неоднократный, более 2 (Двух) раз, отказ Пользователям в реализации товара или услуги со скидкой или на условиях, указанных в Акции и оговоренных Сторонами в Заявке;

Неоднократный, более 2 (Двух) раз, неправомерный отказ в возврате денежных средств Пользователям по основаниям, предусмотренным действующим законодательством РФ либо нарушение сроков возврата денежных средств.

Исполнитель не несет ответственности за качество за качество и состояние коммуникационных каналов и линий связи, посредством которых происходит доступ к Сайту.

Исполнитель освобождается от ответственности за неисполнение обязательств по настоящему Договору, если при той степени заботливости и осмотрительности, какая от него требовалась по характеру обязательства и условиям делового оборота, он принял все меры для надлежащего исполнения обязательства.

ОБСТОЯТЕЛЬСТВА НЕПРЕОДОЛИМОЙ СИЛЫ

При наступлении обстоятельств непреодолимой силы, препятствующих исполнению взаимных обязательств Сторон по Договору, в том числе стихийных бедствий, забастовок, правительственных ограничений, серьезных перебоев в электроснабжении или других независящих от сторон обстоятельств, выполнение условий по Договору откладывается на время действиях этих обстоятельств.

В случае если такие обстоятельства продолжаются более 2 (Двух) месяцев, каждая из сторон имеет право отказаться от дальнейшего исполнения обязательств по Договору. В этом случае Договор считается расторгнутым, и ни одна из Сторон не будет иметь права требовать возмещения убытков с другой стороны.

Сторона, которая вследствие наступления обстоятельств непреодолимой силы не в состоянии выполнить свои договоренные обязательства, должна незамедлительно известить другую Сторону об их наступлении и прекращении. Неуведомление об этих обстоятельствах лишает Сторону права ссылаться на них при нарушении обязательств по настоящему договору.

ГАРАНТИИ

Соглашаясь с условиями и принимая условия настоящей Оферты путем Акцепта Оферты, Заказчик заверяет Исполнителя и гарантирует Исполнителю, что:

Заказчик указал достоверные данные, в том числе персональные, Заказчика при регистрации в качестве пользователя www.khabarkupon.ru и достоверные данные.

Заказчик заключает Договор добровольно, при этом Заказчик:

Полностью ознакомился с условиями Оферты;

Полностью понимает предмет Договора;

Полностью понимает значение и последствия своих действий в отношении заключения и исполнения Договора.

Заказчик обладает всеми правами и полномочиями, необходимыми для заключения и исполнения Договора.

Размещение Рекламно-информационных материалов, воспроизведение и показ Рекламы, содержание и форма рекламных материалов (включая, но не ограничиваясь, содержание Рекламных объявлений, веб-страниц и сайтов, на которые установлена Ссылка, контактные данные, используемые в рекламе объекты интеллектуальной собственности), использование ключевых слов/словосочетаний, материалы, на которые установлена Ссылка, не нарушают и не влекут за собой нарушение законодательства Российской Федерации и/или прав третьих лиц.

КОНФИДЕНЦИАЛЬНОСТЬ

В течение срока действия настоящего Договора Стороны не вправе передавать третьим лицам любую информацию друг о друге, связанную с исполнением настоящего Договора, за исключением случаев, предусмотренных законодательством Российской Федерации и настоящим Договором. Кроме того, это обязательство не распространяется на информацию, которая была известна Сторонам до вступления настоящего Договора в силу или является общеизвестной, или правомерно получена Сторонами от третьих лиц без обязательства соблюдать конфиденциальность.

ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ

В случае возникновения споров, связанных с исполнением настоящего Договора, Сторонами будет применен досудебный порядок урегулирования спора с обязательным соблюдением претензионного порядка.

В случае невозможности разрешения спора путем переговоров, он передается на рассмотрение в Арбитражный суд Хабаровского края.

ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

Стороны по настоящему Договору признают юридическую силу документов, тексты которых получены по факсу и посредством электронной почты, наравне с совершенными в простой письменной форме. Исключительно в письменной форме должны составляться следующие документы:

Уведомления о приостановлении, прекращении, расторжении, одностороннем отказе от исполнения Договора, дополнения к Договору.

При подписании вышеуказанных документов допускается использование факсимиле как аналог собственноручной подписи.

Настоящий договор является публичной офертой в соответствии с п.2. 437 ГК РФ.

Исполнитель вправе в одностороннем несудебном порядке изменить условия настоящего Договора, уведомив Заказчика за 7 (Семь) календарных дней путем размещения информации на сайте Исполнителя.

ЮРИДИЧЕСКИЕ АДРЕСА И РЕКВИЗИТЫ СТОРОН:

Заказчик:

Полное название организации: ОГРНИНН/КППЮридический адрес: Фактический адрес: Наименование банка: Расчетный счет: БИК:Корреспондентский счет: Режим налогообложения: Телефон/факс:E-mail для переписки:

Исполнитель:

Наименование: Травников А.С.Адрес: ИНН:Расчетный счет: Наименование банка: БИК:

От ЗАКАЗЧИКА От ИСПОЛНИТЕЛЯ

// /_Травников А.С./

(подпись) (Ф.И.О.) (подпись) (Ф.И.О.)

Правильно ли составлен договор, и является ли пункт 2.1 Акцептом

.

Расходы на рекламу: распознать и учесть

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Какие расходы признаются расходами на рекламу.

2. Как отразить рекламные расходы в налоговом и бухгалтерском учете.

3. В чем особенности учета отдельных видов рекламных расходов.

Производить качественную, конкурентоспособную продукцию (товары, работы, услуги) для успешного ведения бизнеса, к сожалению, недостаточно: нужно еще и продать ее. А чтобы продать товар, потенциальные покупатели, как минимум, должны знать о нем и быть заинтересованы в приобретении. Ключ к решению этой задачи – реклама. Сейчас рекламируются все и самыми разными способами, размещая рекламные материалы в журналах, на телевидении, в интернете, на транспорте, проводя конкурсы с призами, распространяя листовки, каталоги, и т.д. Видов рекламы множество, и с каждым годом их становится все больше. Как же бухгалтеру определить: какие расходы могут быть отнесены к рекламным, а какие нет? можно ли учесть расходы на рекламу в целях налогообложения и как это сделать? Выясним в этой статье.

Что считается рекламой

Чтобы понять, какие расходы можно считать расходами на рекламу, обратимся к Федеральному закону от 13.03.2006 № 38-ФЗ «О рекламе», в котором дано определение понятия «реклама»:

реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке

! Обратите внимание: Важным критерием рекламы является ее адресация неопределенному кругу лиц, то есть реклама не должна содержать указания на лиц, которым она предназначается, а также заранее нельзя определить получателей рекламной информации. Например, подарки клиентам и партнерам с логотипом компании не являются рекламой, поскольку получатели таких подарков известны заранее. Соответственно, расходы на такие подарки нельзя отнести к расходам на рекламу.

Законом «О рекламе» установлены также виды информации, которая не является рекламой, в частности:

- информация, раскрытие которой является обязательным в соответствии с федеральным законодательством;

- вывески и указатели, не содержащие сведений рекламного характера;

- информация о товаре, его изготовителе, об импортере или экспортере, размещенная на товаре или его упаковке;

- любые элементы оформления товара, помещенные на товаре или его упаковке и не относящиеся к другому товару.

То есть информация о наименовании, адресе, режиме работы организации, указанная на вывеске, не является рекламой. Или, например, сведения о наименовании, производителе, составе и характеристиках продукта, указанные на его упаковке, также не относятся к рекламе.

Налоговый учет расходов на рекламу

Налогоплательщики имеют право учесть расходы на рекламу как при расчете налога на прибыль (пп. 28 п. 1 ст. 264 НК РФ), так и при расчете единого налога при УСН (пп. 20 п. 1 ст. 346.16 НК РФ). При этом налогоплательщики на упрощенной системе налогообложения учитывают расходы на рекламу в порядке, предусмотренном для расчета налога на прибыль (п. 2 ст. 346.16 НК РФ). Давайте подробнее рассмотрим этот порядок.

Для целей налогового учета рекламные расходы делятся на нормируемые и ненормируемые. Ненормируемые расходы на рекламу учитываются в полной сумме, а нормируемые уменьшают налогооблагаемую базу лишь в пределах установленного лимита. Итак, к ненормируемым расходам на рекламу относятся (абз. 1 п. 4 ст. 264 НК РФ):

- расходы на рекламу через средства массовой информации, информационно-телекоммуникационные сети (интернет);

- расходы на наружную рекламу;

- расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

- на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании;

- изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах (работах, услугах), товарных знаках и знаках обслуживания, и (или) о самой организации.

В состав нормируемых расходов на рекламу включаются (абз. 2 п. 4 ст. 264 НК РФ):

- расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний;

- расходы на иные виды рекламы.

Нормируемые расходы на рекламу учитываются в целях налогообложения в размере, не превышающем 1% выручки от реализации (без учета НДС) за отчетный период. При УСН берется выручка, оплаченная покупателями и заказчиками. Если сумма выручки в течение года растет, соответственно, повышается и норматив для учета нормируемых расходов. То есть расходы на рекламу, не признанные в одном отчетном периоде могут быть перенесены на другой отчетный период. Однако не учтенные по итогам года нормируемые расходы на рекламу на следующий год не переносятся.

! Обратите внимание: «Входной» НДС с суммы нормируемых расходов на рекламу может быть принят к вычету лишь в той части, которая соответствует расходам в пределах норматива (Письмо Минфина от 13.03.2012 № 03-07-11/68). Если в следующих отчетных периодах оставшаяся часть нормируемых расходов принимается к учету, соответственно, «входной» НДС с этой части расходов также можно принять к вычету (Письмо Минфина от 06.11.2009 № 03-07-11/285).

Процесс расчета принимаемой к учету суммы нормируемых расходов на рекламу, а также суммы НДС, подлежащего вычету, достаточно трудоемкий, особенно если такие расходы имеют регулярный характер. Чтобы облегчить эту задачу, предлагаю Вам воспользоваться таблицей, в которую нужно ввести только Ваши значения показателей, а все расчеты будут произведены «автоматически» по формулам. Кроме того, на основе введенных данных формируется уже готовая бухгалтерская справка-расчет норматива рекламных расходов!

Скачать Таблица-расчет норматива расходов на рекламу (Источник: СПС «Консультант +»)

Как я уже писала выше, различных видов расходов на рекламу множество, и каждому их них присущи свои особенности учета. Предлагаю более подробно остановиться на наиболее «популярных» рекламных расходах.

Расходы на рекламу в СМИ, интернете (ненормируемые)

Для подтверждения ненормируемых расходов на рекламу в средствах массовой информации у стороны, размещающей рекламу, необходимо запросить свидетельство о регистрации СМИ. Если такого свидетельства нет, то расходы на рекламу придется нормировать для целей налогового учета.

Расходы на рекламу в печатных СМИ. Если рекламное объявление публикуется в печатном издании, которое не является специализированным рекламным изданием (объем рекламного материала не превышает 40% объема всего номера), такое объявление должно содержать пометку «на правах рекламы». При отсутствии такой пометки Минфин может оспорить правомерность принятия к учету рекламных расходов (Письмо Минфина РФ от 15.06.2011 № 03-03-06/2/94). В качестве подтверждения нужно сохранять страницы печатных изданий, содержащие объявление.

Расходы на создание рекламных аудио- и видео-роликов. Если организация приобретает исключительные права на использование рекламных роликов, и срок их использования превышает 12 месяцев, то такие ролики учитываются как нематериальные активы. В этом случае расходы на создание рекламных роликов включаются в состав расходов на рекламу по мере начисления амортизации (для расчета налога на прибыль).

Расходы на размещение рекламы на радио и телевидении. Размещая рекламу таким способом, нужно особое внимание уделить подтверждающим документам. Обоснованием расходов могут, например, служить эфирные справки, акты, подписанные организацией и рекламным агентством.

Расходы на рекламу в интернете. К ненормируемым расходам на рекламу относится размещение рекламной информации об организации, товарах (работах, услугах) в виде баннерной, контекстной рекламы, рекламных статей и т.д. на интернет-ресурсах. Кроме того, в состав рекламных расходов включаются услуги по продвижению сайтов в интернете: оптимизация, оформление и настройка сайта для поисковых систем, выведение сайта на первые позиции поисковых запросов, приоритетное размещение в интернет-справочниках и т.д. (Письмо Минфина России от 08.08.2012 г. № 03-03-06/1/390). Подтверждением указанных расходов могут служить, например, скриншоты, статистические отчеты о количестве показов рекламных материалов и т.д.

Расходы на наружную рекламу (ненормируемые)

К наружной рекламе относится реклама, размещаемая с помощью рекламных конструкций (щитов, стендов, перетяжек, электронных табло и т.д.) на зданиях, сооружениях и вне их, а также на остановках (ст. 19 Федерального закона «О рекламе»).

Расходы на изготовление рекламных конструкций. В том случае, если рекламная конструкция относится к основным средствам (срок использования более 12 месяцев, стоимость свыше 40 тыс. руб.), то единовременно учесть ее стоимость в расходах при расчете налога на прибыль нельзя (Письмо Минфина России от 14.12.2011 № 03-03-06/1/821). Такие расходы должны учитываться постепенно в размере амортизационных отчислений.

Реклама, размещаемая на транспорте является самостоятельным видом рекламы, не имеющим отношение к наружной рекламе (ст. 20 Федерального закона «О рекламе»). Поэтому реклама на транспорте учитывается для целей налогообложения как «иные виды рекламы», то есть расходы на ее размещение относятся к нормируемым.

Рекламные расходы на участие в выставках, ярмарках (ненормируемые)

Налоговый кодекс не конкретизирует, какие именно расходы относятся к расходам на участие в выставках и ярмарках, проводимых в рекламных целях. Однако на основе анализа судебной практики, в состав таких расходов правомерно включить:

- вступительные взносы за участие в выставках и ярмарках;

- аренду площади и рекламных стендов в выставочном зале;

- расходы на оформление витрин, экспозиций;