Содержание

- Особенности бухгалтерского учета экспортных и импортных операций

- Бухучет экспорта

- Отражение НДС

- Бухучет импорта

- Документальное сопровождение

- Бухучет экспортных и импортных операций 2018 пошагово

- Что нужно знать об изменениях законодательства в сфере вэд в 2018 году.

- Учет экспорта товаров

- Особенности бухгалтерского учета при вэд

- Бухгалтерский учет экспортных операций в 2018 году

- Операции с импортом: специфика учета

- Изменения в «экспортном» ндс с 1 января 2018 года

- Типичные ошибки при учете импорта

- Экспортно-импортные операции в 2018 году: учет и налогообложение

- Учет реэкспортных операций

- ОСОБЕННОСТИ БУХГАЛТЕРСКОГО УЧЕТА И НАЛОГООБЛОЖЕНИЯ ПРОЧИХ ТАМОЖЕННЫХ РЕЖИМОВ (РЕЭКСПОРТ, РЕИМПОРТ, ВРЕМЕННЫЙ ВВОЗ, ВРЕМЕННЫЙ ВЫВОЗ)

- Учет реэкспорта и реимпорта

- Тема 2. Учет экспортных операций, осуществляемых без участия посредников

- Экспорт товаров: специфика бухучета и налогового оформления

- Общие принципы учета

- Основные документы

- Налоговое оформление

- Учет экспортных операций

- Новые записи:

Особенности бухгалтерского учета экспортных и импортных операций

Импорт представляет собой ввоз продукции в РФ из-за границы, а экспорт – реализацию продукции иностранным контрагентам, их вывоз за границу. Обе операции предполагают особый бухучет.

Бухучет экспорта

Экспортные операции нужно фиксировать обособленно от прочих операций. Это отдельное направление деятельности, которое будет облагаться НДС по специальной ставке. Правильный бухучет служит этим целям:

- Контроль над своевременной доставкой продукции иностранным получателям.

- Получение точных данных о статусе операции и местоположении груза.

- Контроль над численной и качественной целостностью груза.

К СВЕДЕНИЮ! Учет осуществляется на основании документации: контракт на поставку продукции, паспорт сделки, таможенные декларации, счет-фактура, накладные, соглашения о страховании груза, декларации, счета контрагентов, акты об исполненных работах.

Расчеты по экспорту обычно производятся в валюте. Для ее использования нужно проделать эти действия:

- Создание валютного счета. Под каждую валюту открывается свой счет.

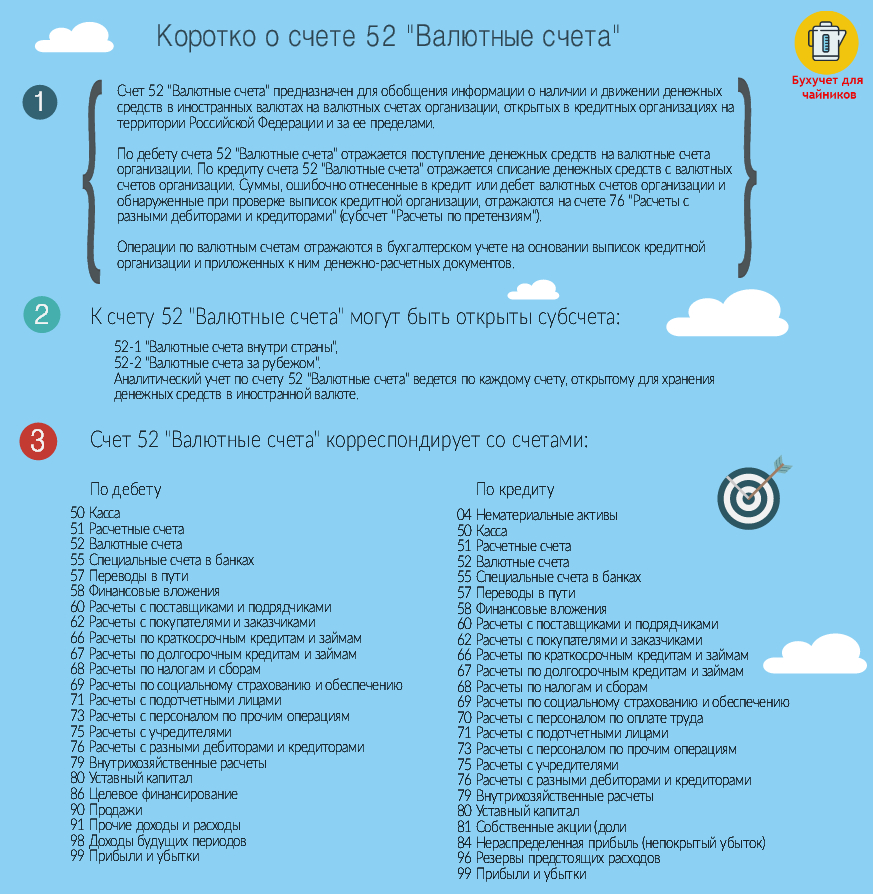

- Использование счета 52. В рамках операции выполняется эта проводка: ДТ52 КТ62.

- При покупке-продаже валюты используются счета 57 и 91.

- Расчеты выполняются в двух валютах: зарубежной и российской.

- Создание обособленного счета для учета экспортных операций.

Обособленный счет необходим для этих целей:

- Обособление операций по экспорту от операций, которые будут облагаться НДС по стандартным ставкам.

- Контроль над тем, что иностранные контрагенты произвели оплату в полном объеме (пункт 1 статьи 19 ФЗ №173 «О регулировании» от 10 декабря 2003 года).

- При таком учете проще не начислять НДС по авансам от иностранных контрагентов (пункт 1 статьи 154НК).

- Контроль над сроками, положенными для пользования правом на использование ставки 0% (пункт 9 статьи 165 НК).

- Отслеживание даты перехода прав на товар тогда, когда она не совпадает с датой отгрузки.

У компании возникает необходимость учитывать дополнительные экспортные операции. При этом применяются эти проводки:

- ДТ76 КТ51, 52 и ДТ44 КТ76. Расчеты по пошлинам.

- ДТ45 КТ41, 43 и ДТ90 ДТ45. Учет отгрузки. Эти записи становятся актуальными тогда, когда дата перехода прав собственности не совпадает с датой отгрузкой.

Учет вспомогательных операций нужен также для этих целей:

- Восстановление НДС, который ранее был принят к вычету в стандартном порядке. Актуально это только тогда, когда есть нужда выполнить вычет НДС по нормам экспорта.

- Определение пени по НДС.

- Списание после 3 лет НДС по операции, которая не была подтверждена.

Бухгалтеру нужно следить за тем, чтобы все первичные документы были составлены правильно.

Отражение НДС

Бухгалтер должен уделить внимание учету операций по НДС. Связана эта необходимость с тем, что компания может использовать ставку 0%. Бухгалтеру требуется разработать порядок распределения НДС по косвенным тратам, оформить все важные налоговые документы. НДС по экспортным тратам суммируется на счете 19. При этом выделяются отдельные счета.

Рассмотрим используемые проводки:

- ДТ19 КТ60. НДС по экспортным тратам.

- ДТ19 КТ68. Восстановление налога, который был принят к вычету до этого. Запись вносится на дату отгрузки продукции.

- ДТ19 КТ19. Налог по косвенным тратам.

- ДТ68 КТ19. Списание налога по подтвержденным операциям.

- ДТ19 КТ68. Налоги на неподтвержденный экспорт.

- ДТ68 КТ19. Вычет налога, ранее начисленного на неподтвержденный экспорт.

- ДТ91 КТ68. Начисление штрафов по НДС.

- ДТ91 КТ19. Списание налога в прочие траты тогда, когда операция так и осталась неподтвержденной.

ВАЖНО! Особенности бухучета экспорта обусловлены особым порядком налогообложения, риском того, что счета под экспорт могут оказаться невостребованными.

Бухучет импорта

В рамках бухучета импортные ТМЦ отражаются по их реальной себестоимости. Порядок ее определения прописан в пункте 6 Положения по бухучету «Учет МПЗ» (ПБУ 5/01). Этот же порядок актуален и для определения начальной стоимости купленных основных средств. В бухучете к фактическим тратам на покупку импортной продукции относятся эти расходы:

- Суммы по соглашению с контрагентом.

- Оплата за информацию и консультацию, которые приобретены в связи с импортной операцией.

- Таможенная пошлина.

- Невозмещаемые налоги по покупке товара.

- Вознаграждение посреднику, который участвовал в импортной операции.

- Траты по доставке продукции, ее страхованию.

- Траты по привлечению займов.

- Траты по доведению продукции до состояния, пригодного к эксплуатации.

- Оплата банковских услуг.

В бухучете у импортера появляются эти проводки:

- ДТ07, 08, 10, 15, 41 КТ60. Оприходование импортной продукции. Первичным документом является транспортная накладная.

- ДТ07, 07, 10, 15, 41 КТ60. Траты на перевозку, страхование товаров на основании положений Инкотермс.

При транспортировке продукцию через таможню начисляется пошлина. Она отражается в графе 47 ГТД.

Используемые бухгалтерские проводки

При совершении импортных операций вносятся эти записи:

- ДТ07, 8, 10, 12, 41 КТ76. Начисление таможенных сборов.

- ДТ76 КТ51, 52. Уплата таможенных платежей.

- ДТ19 КТ76. Начисление таможенного НДС.

- ДТ76 КТ51, 52. Уплата НДС на таможне.

- ДТ68 КТ19. Принятие НДС к вычету.

Учет таможенных платежей определяется порядком налогообложения импортной продукции. Вышеуказанные проводки применяются в том случае, если НДС может быть принят к вычету. Импортная продукция может быть подакцизной. В этом случае выполняются эти записи:

Для отражения таможенных платежей рекомендуется открыть субсчета к счету 76:

- 1 – пошлина.

- 2 – сбор в российской валюте.

- 3 – таможенный сбор в валюте.

- 4 – выплата таможенного НДС.

Конкретные субсчета открываются в зависимости от нужд конкретной компании.

Рассмотрим все используемые проводки:

- ДТ60 КТ52. Перечисление средств иностранному контрагенту.

- ДТ76 КТ51. Оплата таможенных сборов.

- ДТ07 КТ60. Поступление зарубежной техники для монтажа.

- ДТ08/4 КТ60. Поступление зарубежных средств основного запаса.

- ДТ01 КТ08/4. Оприходование ОС.

- ДТ10 КТ60. Поступление зарубежных материальных запасов.

- ДТ41 КТ60. Поступление импортной продукции.

- ДТ7, 8, 10, 41 КТ76. Включение таможенной пошлины в себестоимость товара.

- ДТ7, 8/4, 41 КТ60. Траты на доставку продукции.

- ДТ19 КТ60. НДС по тратам на транспортировку.

- ДТ68 КТ19. Вычет НДС.

- ДТ60 КТ91/1. Отрицательная разница в валютных курсах.

- ДТ91/2 КТ60. Положительная разница в валютных курсах.

Каждая запись включает в себя дату операции, ее сумму.

Документальное сопровождение

Все проводки по импорту выполняются на основании документов. Если документы отсутствуют, записи вносить нельзя. Рассмотрим необходимый перечень бумаг:

- Соглашение с контрагентом.

- Счет оплаты.

- Документы по транспортировке.

- Соглашение о страховке.

- Налоговая декларация.

- Банковская справка об уплате пошлины.

- Накладные.

Все документы должны быть правильно заполнены. В обратном случае возникнет путаница при ведении учета.

Бухучет экспортных и импортных операций 2018 пошагово

После полного исполнения обязательств по контракту, экспортер (импортер) представляет в банк заявление о снятии контракта с учета.

Что нужно знать об изменениях законодательства в сфере вэд в 2018 году.

Это может привести к увеличению случаев необоснованного отказа в осуществлении валютных операций, в том числе по формальным основаниям. При этом спорен вопрос о том, является ли такой отказ основанием для освобождения от ответственности за неисполнение обязательств по внешнеторговому контракту российским резидентом.

Вводятся дополнительные требования к контрактам в сфере внешнеторгового оборота по указанию сроков, что может затруднить работу добросовестных компаний с иностранными партнерами.

Дт 52 Кт 62;

- освоить операции купли-продажи валюты и отражать их в отчете, используя для этой цели счет 57 (или счет 91 в зависимости от принятой учетной политики): Дт 57 Кт 52; Дт 51 Кт 57; Дт 91 Кт 57 или Дт 57 Кт 91;

- вести учет расчетов по каждой сделке одновременно в двух валютах: иностранной и российской;

- проводить переоценку валютных остатков и задолженности контрагентов (в валютном выражении) как на дату совершения операции , так и на отчетную дату, с применением для этого счета 91: Дт 91 Кт 52, 62 или Дт 52, 62 Кт 91.

Учет экспорта товаров

- Право на вычет импортного (ввозного) НДС.

- Отражение ввозного НДС в бухгалтерском учете.

- Порядок заполнения Декларации НДС – 3 раздел.

- Камеральная проверка.

В нее включается себестоимость, а также таможенный сбор и уплаченные при ввозе пошлины.

Главной особенностью учета импортного товара является выражение его стоимости в инвалюте. Здесь бухгалтеру крайне важно правильно перевести сумму в национальную валюту. Использовать для расчетов необходимо курс на дату прихода.

Естественно, никакой импорт не застрахован от возникновения курсовой разницы. Причем она может быть и отрицательной, и положительной.

Датой прихода считается дата отгрузки импортной продукции со склада иностранного поставщика.

Другой возможный вариант – использовать в качестве даты прихода дату таможенной декларации. Последняя, кстати, может оформляться как самим импортером, так и таможенным представителем.

Последний вариант – удобный, но платный.

Бухгалтерские проводки по учёту импортных операций Подробно о бухгалтерском и налоговом учёте импортных операций будет дано разъяснение далее: Бухгалтерская проводка Пояснение Документ, подтверждающий операцию Д 60 К 52 Перечисление аванса поставщику за импортируемый товар Выписка банка, платёжное поручение Д 76 К 51 Уплата таможенных сборов ДТ, выписка банка, платёжное поручение Д 07 Д 08-4 Д 10 Д 41 К 60 К 76 Права собственности на товар в качестве:

- основных средств;

- материальных запасов

Собственник принимает самостоятельное решение, руководствуясь нормативными актами.

Особенности бухгалтерского учета при вэд

При переходе права собственности на товар, выданные поставщику авансы переоценивать не нужно (п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ).

Поэтому стоит обратиться к профессионалам. Наша информационно-аналитическая компания «VVS» является одной из тех, что стояли у истоков бизнеса по обработке и адаптации рыночной статистики, собираемой федеральными ведомствами.

Узнать подробнее Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию.

Бухгалтерский учет экспортных операций в 2018 году

Методы учета раздельного НДС при экспорте Если фирма работает на внутреннем и внешнем рынке, продает продукцию, тут потребуется вести операции по экспорту и прочие продажи раздельно.

Если организация — импортер перечислила деньги после того, как получила право собственности на товар, то стоимость отражается в учете по курсу Банка России на дату перехода права собственности, и в момент оплаты не корректируется.9 ПБУ 3/2006), так и для налогового (п. 10 ст. 272 НК РФ).

Операции с импортом: специфика учета

В избранноеОтправить на почту Бухгалтерский учет ВЭД отличает ряд особенностей, связанных как со спецификой самой внешнеэкономической деятельности, так и с особыми правилами учета отдельных операций при ней. Рассмотрим их.

УСН должны в обязательном порядке осуществить оплату НДС в следующих установленных случаях:

- при ввозе продукции на территорию Российской Федерации;

- при формировании деятельности по соглашениям классического товарищества;

- в случае признания организации налоговым агентом на основании положений действующего законодательства;

- организации на УСН не могут включить удержанную сумму средств вычет, так как соответствующее право предоставляется только плательщикам по НДС.

Допустимые операции

В соответствующих рамках допускается осуществление следующих операций:

Операция Первичная документация Отражение определенной суммы НДС по приобретенным средствам, которые в результате применяются для производства продукции Входной счет-фактуры.

- Дополнительно к данному счету может быть подкреплен счет по осуществлению налоговых вычетов НДС, который, в свою очередь, дополняется детализацией прочих счетов.

Исправление ошибок

Основная ошибка может быть напрямую связана с некорректным оформлением счетов фактур со стороны поставщиков.

В данном случае налоговый вычет по исправленному счет может быть применен только в рамках того налогового периода, когда была получена исправительная документация.

В соответствии с этим данный счет-фактура должен быть в обязательном порядке зарегистрирован в ту дату, когда было организовано его фактическое получение.

После исправления актуальных показателей в счетах фактурах и корректировке в книге продаж или книге покупок, бухгалтер должен как можно скорее сделать специальные исправительные пометки в бухучете.

Перечень документов.

- Дополнительные документы и мероприятия.

8. Ответственность за нарушение валютного контроля.

- Ответственность за нарушение валютного законодательства.

- Кодекс РФ об административных правонарушениях.

- УК РФ.

9. Обзор Писем Минфина РФ по вопросам ВЭД с 1 января 2018 г.

Изменения в «экспортном» ндс с 1 января 2018 года

До 31.12.2014 года действует правило, которое обязывает восстанавливать НДС, если товары или услуги (ОС или НМА, прочие имущественные права) используются в реализации (по п. 1 ст. 164НК). Под этой нормой принимается операция с применением нулевой ставки НДС и действует с 01.10.2011 года.

Начиная с 01 января 2015 года, восстанавливать суммы НДС в таких случаях не следует.

10.04.2018 поставщику была перечислена оплата по курсу евро 69,80 рублей.

Курс на день поступления товаров на таможню составлял 70 рублей.

В проводках бухгалтерия покупателя должна отразить все указанные выше суммы и операции плюс включение таможенного сбора в стоимость товара (20000 рублей), начисленный НДС (289800 рублей, дебет 19, кредит 68), вычет НДС (с учетом суммы налога с транспортных расходов), оплату поставщику в рублях по курсу на день получения права собственности на товар (20000*69,80 = 1396000 рублей).

Типичные ошибки при учете импорта

Учетные ошибки при импорте возникают достаточно часто.

Учет материально-производственных запасов» ПБУ 5/01″ (с изменениями и дополнениями), где, согласно п.5, материально-производственные запасы принимаются к бухгалтерскому учёту по фактической себестоимости. Читайте также статью: → «Учет материально-производственных запасов» (ПБУ 5/01)». В соответствии с п.6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01″ фактической себестоимостью материально-производственных запасов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Экспортно-импортные операции в 2018 году: учет и налогообложение

Условия поставки: ФОБ Бернбург (Германия).

Учет реэкспортных операций

Реэкспорт товаров — это таможенный режим, при котором иностранные товары вывозятся с таможенной территории Российской Федерации без взимания и возвратом ввозимых таможенных пошлин и налогов и без применения мер экономической политики, в соответствии с настоящим Кодексом и иными актами законодательства Российской Федерации по таможенному делу.

Реэкспортные операции связаны с экспортом импортных товаров за рубеж, при этом в операции участвуют как минимум фирмы трех стран:

иностранная фирма — экспортер товара;

российская фирма — импортер товара и экспортер этого же товара;

иностранная фирма — импортер товара.

Правовые взаимоотношения между партнерами сделки определяются контрактами и существующим законодательством по внешнеэкономической деятельности в России. Существуют различные варианты реэкспорта товаров: с завозом на территорию России; без ввоза на территорию России (прямо с территории зарубежной фирмы экспортера к иностранному импортеру), для чего в контракте между российской фирмой и иностранной фирмой-экспортером нужно указать отгрузочные реквизиты иностранной фирмы-импортера.

Во всех случаях российская фирма выступает реэкспортером, т.е. фирма на территории России выступает одновременно в роли импортера по отношению к одной стороне и в качестве экспортера — по отношению к другой. Особенностью реэкспортных товаров является то, что за них ввозные таможенные пошлины и налоги не взимаются.

При завозе на территорию России с целью реэкспорта иностранные товары помещаются под таможенный режим реэкспорта. Для этого представляются внешнеторговые документы (контракт и другие), которые подтверждают, что товар ввозится для экспорта.

Кроме этого, реэкспортер должен представить в таможню гарантийное письмо с обязательством вывезти из России ввезенные товары не позднее шести месяцев с даты таможенного оформления их ввоза, а если эти товары по истечении шести месяцев будут оставлены на территории Российской Федерации, то нужно будет оплатить таможенные пошлины и налоги. В гарантийном обязательстве должен быть указан пункт, через который будет вывозиться реэкспортный товар.

Как правило, на таможне реэкспортера предупреждают о том, что в случае невывоза реэкспортных товаров в течение шести месяцев таможенные пошлины и налоги будут уплачиваться с учетом процентов по кредитам, предоставляемым Банком России. При вывозе товаров, помещенных под таможенный режим реэкспорта в течение двух лет после ввоза, уплаченные ввозные таможенные платежи подлежат возврату в течение одного года с момента вывоза, но при условии, что реэкспортируемые товары не использовались с целью извлечения дохода и находятся в таком же состоянии, как и на момент их ввоза.

При этом сборы за таможенное оформление реэкспортных товаров взимаются отдельно во время ввоза этих товаров на территорию России, при помещении на склад и при вывозе их с территории России.

Реэкспортные товары в целях контроля за ними помещаются на таможенный склад. Если они вывозятся с территории России в течение трех часов с момента их оформления, то в этом случае товары на таможенный склад не помещаются.

На таможенный режим реэкспорта могут помещаться и те иностранные товары, которые при ввозе изначально были заявлены не как товары, предназначенные для реэкспорта, а к иному таможенному режиму, например, определению их: а) на таможенный склад; б) на склад временного хранения; в) на переработку на таможенной территории; г) в магазин беспошлинной торговли; д) в свободную зону; е) на свободный склад.

В любом случае схема бухгалтерского учета реэкспортных операций строится на основе специфики их совершения по общей схеме импорта и экспорта товара. Например, при получении документов реэкспортером от иностранной фирмы, подтверждающих отгрузку его товаров по заключенному контракту (товары импортные, находящиеся в пути, на момент перехода права собственности), делается запись: Дт 41-3 — «Товары импортные в пути», Кт 60-2 — «Расчеты за товары с иностранными поставщиками».

Российская фирма при исполнении своих обязательств перед другой зарубежной фирмой передает импортный товар на реэкспорт и оформляет записью: Дт 90-22 — «Продажа реэкспортных товаров», Кт 41-3 — «Импортные товары». При этом сумма проводки та же, что и в первой бухгалтерской записи, так как товары переоценке не подлежат.

Такая проводка делается как при реэкспорте товаров без завоза на территорию России, так и с завозом их на ее территорию.

Учитывая, что реэкспортер по контракту с иностранной фирмой является продавцом товара, приобретенного им у другой иностранной фирмы в собственность, при передаче товара на реэкспорт в учете реализация этого товара на момент перехода права собственности должна быть отражена записью: Дт 62-1 — «Расчет с иностранным покупателем», Кт 90-12 — «Реализация экспортных товаров» (работ, услуг), субсчет «Реализация реэкспортных товаров».

А на себестоимость реализации списывается стоимость приобретенного импортного товара записью: Дт 90-22, Кт 41-3.

Расходы по импорту и экспорту товаров учитываются в обычном порядке. Финансовый результат от реэкспорта товаров отражается проводкой: Дт 90-22, Кт 99; или Дт 99, Кт 90-22.

ОСОБЕННОСТИ БУХГАЛТЕРСКОГО УЧЕТА И НАЛОГООБЛОЖЕНИЯ ПРОЧИХ ТАМОЖЕННЫХ РЕЖИМОВ (РЕЭКСПОРТ, РЕИМПОРТ, ВРЕМЕННЫЙ ВВОЗ, ВРЕМЕННЫЙ ВЫВОЗ)

Реэкспорт — это такой таможенный режим, который представляет собой экспорт импортных товаров, т.е. подразумевает вывоз с территории Российской Федерации ранее импортированных товаров на особых основаниях, к которым относятся:

- • отмена обязанности уплаты получателем таможенных пошлин как на ввоз, так и на вывоз. Оплата таможенных расходов производится в обычном порядке, после завершения режима реэкспорта ее сумма может быть возвращена;

- • к предмету реэкспорта не применяются какие-либо экономические ограничения или запреты.

Введение такого режима чаще всего наблюдается в случае, когда закупленный иностранный товар возвращается продавцу (импортеру) в связи с браком или при трехсторонних сделках, когда российская организация перепродает импортный товар торговым партнерам из других стран при имеющемся запрете на торговое взаимодействие между двумя государствами.

Реэкспортные товары учитываются по покупной стоимости. До передачи на реэкспорт товары учитываются как импортные, после передачи импортных товаров на реэкспорт учет ведется аналогично учету экспортных товаров.

Для учета реэкспортных товаров рекомендуется к счету 41 «Товары» открыть соответствующие операции субсчета «Товары реэкспортные в пути на территории Российской Федерации», «Товары реэкспортные в портах, на складах, в переработке в Российской Федерации», «Товары реэкспортные в пути за границей Российской Федерации» и т.д. Реализация реэкспортных товаров отражается на счете 90 «Продажи».

Различают реэкспорт с завозом на территорию Российской Федерации товаров, когда товар следует транзитом через территорию Российской Федерации в страну экспорта, и без завоза импортного товара на территорию Российской Федерации.

Рассмотрим бухгалтерские проводки, которые необходимо сформировать при учете реэкспортных операций без завоза импортного товара на территорию Российской Федерации.

- • Д 41 «Товар», субсчет «Импортный товар, приобретенный для реэкспорта» — К 60 «Расчеты с поставщиками, подрядчикам», субсчет «Расчеты по импортным операциям» — оприходован приобретенный импортный товар для операций дальнейшего реэкспорта;

- • Д 41 «Товар», субсчет «Товар, приобретенный для реэкспорта» — К 41 «Импортный товар, приобретенный для реэкспорта», субсчет «Расчеты по импортным операциям» — импортный товар передан на реэкспорт;

- • Д 62 «Расчеты с покупателями, заказчиками», субсчет «Покупатели товаров, предназначенных для реэкспорта» — К 90 «Продажи», субсчет «Продажа товаров, предназначенных для реэкспорта» — отражена продажа импортного товара, переданного на реэкспорт;

- • Д 90 «Продажи», субсчет «Продажа товаров, предназначенных для реэкспорта» — К 41 «Товар», субсчет «Товар, приобретенный для реэкспорта» — отражено списание импортного товара переданного на реэкспорт;

- • Д 52 «Валютный счет» — К 62 «Расчеты с покупателями, заказчиками», субсчет «Покупатели товаров, предназначенных для реэкспорта» — поступила на валютный счет организации продавца выручка за товар, переданный на реэкспорт;

- • Д 62 «Расчеты с покупателями, заказчиками», субсчет «Покупатели товаров, предназначенных для реэкспорта» — К 91 «Прочие доходы и расходы» (Д 91 «Прочие доходы и расходы» — К 62 «Расчеты с покупателями, заказчиками», субсчет «Покупатели товаров, предназначенных для реэкспорта») — отражена положительная (отрицательная) курсовая разница за товар, переданный на реэкспорт.

Рассмотрим бухгалтерские проводки, которые необходимо

сформировать при учете реэкспортных операций с завозом импортного товара на территорию Российской Федерации:

- • Д 41 «Товар», субсчет «Импортный товар, приобретенный для реэкспорта» — К 60 «Расчеты с поставщиками, подрядчикам», субсчет «Расчеты по импортным операциям» — оприходован приобретенный импортный товар для операций дальнейшего реэкспорта;

- • Д 45 «Товары отгруженные», субсчет «Отгружен импортный товар, приобретенный для реэкспорта» — К 41 «Товар», субсчет «Импортный товар, приобретенный для реэкспорта» — отгружен приобретенный импортный товар для операций дальнейшего реэкспорта;

- • Д 62 «Расчеты с покупателями, заказчиками», субсчет «Покупатели товаров, предназначенных для реэкспорта» — К 90 «Продажи», субсчет «Продажа товаров, предназначенных для реэкспорта» — отражена продажа импортного товара, переданного на реэкспорт;

- • Д 90 «Продажи», субсчет «Продажа товаров, предназначенных для реэкспорта» — К 45 «Товар», субсчет «Отгружен импортный товар, приобретенный для реэкспорта» — отражено списание импортного товара, отгруженного на реэкспорт;

- • Д 52 «Валютный счет» — К 62 «Расчеты с покупателями, заказчиками», субсчет «Покупатели товаров, предназначенных для реэкспорта» — поступила на валютный счет организации продавца выручка за товар, переданный на реэкспорт;

- • Д 62 «Расчеты с покупателями, заказчиками», субсчет «Покупатели товаров, предназначенных для реэкспорта» — К 91 «Прочие доходы и расходы» (Д 91 «Прочие доходы и расходы» — К 62 «Расчеты с покупателями, заказчиками», субсчет «Покупатели товаров, предназначенных для реэкспорта») — отражена положительная (отрицательная) курсовая разница за товар, переданный на реэкспорт.

При осуществлении реэкспорта для целей налогообложения необходимо отражать в регистрах налогового учета операции, предусмотренные как для импортных, так и для экспортных операций, т.е. операции по выпуску товаров отражаются в налоговом учете как операции по экспорту, операции по ввозу — как операции по импорту. Подробно налогообложение таких операций рассмотрено в предыдущих главах данного учебника.

Однако необходимо учитывать, что для таможенного законодательства реэкспорт подразумевает для получателя товара отмену таможенных пошлин и налогов. При этом возврат таможенных пошлин и платежей осуществляется в то время, когда вывоз товара, находящегося под режимом реэкспорта, с территории Российской Федерации уже произошел.

Для покупателя российской организации достаточно сложно оформить реэкспорт ввиду сложности таможенного оформления. Зачастую организации — участники внешнеэкономической деятельности используют альтернативный вариант — обыкновенный экспорт, теряя при этом ранее оплаченные таможенные налоги и пошлины.

Реимпорт представляет собой таможенный режим, при котором российские товары, вывезенные с территории Российской Федерации в соответствии с таможенным режимом экспорта, ввозятся обратно в установленные сроки без взимания таможенных пошлин, налогов, а также без применения к товарам мер экономической политики. Товары при этом должны находиться в том же состоянии, в котором они были на момент их вывоза, кроме естественной убыли или естественного износа в соответствии с нормативами.

За таможенное оформление помещаемых под режим реимпорта товаров взимаются таможенные сборы в общем порядке 0,1% таможенной стоимости в рублях и 0,05% — в иностранной валюте. Согласно подп. 2 п. 1 ст. 151 НК РФ при перемещении товаров под таможенный режим реимпорта организация обязана уплатить сумму НДС, от уплаты которой она была ранее освобождена при экспорте товаров. Приобретенные товары принимаются к бухгалтерскому учету в соответствии с ПБУ 5/01 «Учет материально-производственных запасов» в сумме фактических затрат, за исключением НДС. В данном случае в фактические затраты по приобретению импортных товаров включаются таможенные пошлины.

В соответствии с п. 2 ст. 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) или уплаченные налогоплательщиками при ввозе товаров на территорию Российской Федерации при следующих таможенных процедурах: выпуска для внутреннего потребления, переработки внутреннего потребления, временного ввоза, переработки вне таможенной территории, ввозе товаров без таможенного оформления. Таким образом, вычет сумм налога не предусмотрен для таможенного режима реимпорта. Следовательно, исчисление данного налога в бухгалтерском учете следует отражать на счете 91 «Прочие доходы и расходы» и не учитывать для целей налогообложения прибыли в соответствии сп. 1 ст. 171 НК РФ.

Рассмотрим бухгалтерские проводки, которые необходимо сформировать при учете реимпортных операций:

- • Д 62 «Расчеты с покупателями, заказчиками», субсчет «Покупатели по экспортным операциям» — К 90 «Продажи», субсчет «Продажа экспортных товаров, готовой продукции» — отражена реализация экспортных товаров, готовой продукции иностранному покупателю;

- • Д 90 «Продажи», субсчет «Продажа экспортных товаров, готовой продукции» — К 41 «Товары», субсчет «Экспортные товары на складе» — списываются с учета товары со склада по их себестоимости;

- • Д 41 «Товары», субсчет «Экспортные товары на складе» — К 60 «Расчеты с поставщиками, подрядчиками», субсчет «Расчеты с импортерами» — оприходованы товары, проданные по экспортным операциям;

- • Д 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «НДС по приобретенным импортным материальным ценностям» — К 76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с таможней» — начислен НДС на импортные товары, ввозимые на территорию Российской Федерации;

- • Д 41 «Товары», субсчет «Экспортные товары на складе» — К 76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с таможней» — начислены таможенные пошлины на импортные товары, ввозимые по режиму реимпорта;

- • Д 76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с таможней» — К 51 «Расчетный счет» — оплачены НДС и таможенные платежи с расчетного счета по товарам, ввезенным по режиму реимпорта;

- • Д 91 «Прочие доходы и расходы» — К 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «НДС по приобретенным импортным материальным ценностям» — отражена сумма списания НДС при оприходовании товара в режиме реимпорта (не попадающая под вычеты НДС по ст. 171 НК РФ);

- • Д 60 «Расчеты с поставщиками, подрядчиками», субсчет «Расчеты с импортерами» — К 52 «Валютный счет» — уплачено за товары, ввезенные по режиму реимпорта;

- • Д 60 «Расчеты с поставщиками, подрядчиками», субсчет «Поставщики товаров, предназначенных для реимпорта» — К 91 «Прочие доходы и расходы» (Д 91 «Прочие доходы и расходы» — К 60 «Расчеты с поставщиками, подрядчиками», субсчет «Поставщики товаров, предназначенных для реимпорта») — отражена положительная (отрицательная) курсовая разница за товары, ввезенные по режиму реимпорта.

При таможенном режиме реимпорта следует учитывать, что под данный режим могут помещаться ранее вывезенные товары, помещенные под таможенную процедуру экспорта или являющиеся продуктами переработки, помещенные под таможенную процедуру переработки на таможенной территории; товары, вывезенные с таможенной территории Таможенного союза в соответствии с таможенной процедурой реэкспорта. Условия помещения товаров под таможенную процедуру реимпорта отражены в ст. 239 Закона «О таможенном регулировании в Российской Федерации»:

- • эти товары помещаются под данный режим в течение двух лет со дня перемещения через таможенную границу Российской Федерации в соответствии п. 2 ст. 293 ТК ТС;

- • эти товары находятся в неизменном состоянии, за исключением естественного износа;

- • таможенному органу представлены документы в соответствии со ст. 294 ТК ТС.

Режимы временного ввоза и вывоза определены в ТК ТС. Режим временного ввоза (вывоза) устанавливает требования, которые допускают временное использование иностранных товаров на территории Российской Федерации и российских товаров за ее пределами.

Временный ввоз (вывоз) товаров — это таможенный режим, при котором пользование товарами на территории Российской Федерации или за ее пределами допускается с полным или частичным освобождением от таможенных пошлин, налогов и без применения мер экономической политики. Механизм частичного освобождения временно ввозимых (вывозимых) товаров от уплаты таможенных пошлин и налогов предполагает, что за каждый месяц (часть месяца) уплачивается 3% от общей суммы, которая подлежала бы уплате в случае, если временно ввезенный товар (вывезенный товар) был бы помещен под таможенный режим выпуска для свободного обращения или экспорта. Указанная общая сумма определяется на момент вывоза (ввоза) исходя из действующих ставок. Периодические платежи устанавливаются в долларах США по курсу ЦБ РФ на день платежа, уплачиваются предварительно, но не более чем за три месяца, в установленные сроки. Временно ввезенный (вывезенный) товар считается автоматически выпущенным для свободного обращения в соответствии с режимом экспорта в случае, если уплаченная сумма таможенных платежей становится равной сумме, подлежащей уплате при указанных таможенных режимах.

Завершение действия таможенных режимов временного ввоза (вывоза) происходит по истечении установленных сроков. Если к моменту истечения установленных сроков временно ввезенные (вывезенные) товары не возвращены обратно, они могут быть возвращены на склады временного хранения, принадлежащие таможенным органам, или по заявлению организации могут быть помещены под иной таможенный режим.

Бухгалтерский учет операций по временному ввозу (вывоза) товаров регламентируется ПБУ 5/01 «Учет материально-производственных запасов», ПБУ 6/01 «Учет основных средств» в зависимости от видов операций.

Рассмотрим бухгалтерские проводки, которые необходимо сформировать при учете операций по временному ввозу на конкретном примере. Российская организация заключила договор с иностранной компанией на временное использование для собственных нужд компании эксклюзивного оборудования. Договор заключен на срок 24 месяца, по окончании которого оборудование будет передано обратно иностранной компании.

• Д 001 «Арендованные основные средства», субсчет «Арендованное импортное оборудование» — получено и учитывается

арендованное оборудование российской компанией по оценке, указанной в договоре;

- • Д 76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с таможней» — К 51 «Расчетный счет» внесены на депозит таможенные платежи с расчетного счета по товарам, ввезенным по режиму временного ввоза;

- • Д 68 «Расчеты по налогам и сборам», субсчет «Расчеты с таможней» — К 76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с таможней» — отражены таможенные платежи на основании письменного заявления плательщика, вносившего на депозит таможенные платежи по товарам, ввезенным по режиму временного ввоза;

- • К 001 «Арендованные основные средства», субсчет «Арендованное импортное оборудование» — возвращено арендованное оборудование российской компанией иностранной компании по оценке, указанной в договоре.

Уплаченную при ввозе на территории Российской Федерации по арендованному оборудованию сумму НДС российская организация вправе принять к вычету в полном объеме после принятия на учет этого оборудования на забалансовый счет. Оформляется данный вычет по НДС так же, как и по таможенному режиму импорта. Таможенная пошлина включается в расходы по обычным видам деятельности.

Рассмотрим бухгалтерские проводки, которые необходимо сформировать при учете операций по временному вывозу на конкретном примере. Российская организация заключила договор с иностранной компанией на предоставление во временное использование российского оборудования. Договор заключен на срок 24 месяца, по окончании которого оборудование будет передано обратно российской компании.

- • Д 01 «Основные средства», субсчет «Основные средства, переданные в аренду иностранной компании» — К 01 «Основные средства», субсчет «Основные средства, переданные в аренду» — отражена передача оборудования по договору с иностранной компанией в режиме временного вывоза;

- • Д 02 «Амортизация основных средств», субсчет «Основные средства, переданные в аренду иностранной компании» — К 02 «Амортизация основных средств», субсчет «Основные средства, переданные в аренду» — отражена амортизация переданного оборудования по договору с иностранной компанией в режиме временного вывоза;

- • Д 51 «Расчетный счет» — К 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с иностранными покупателями» — получена арендная плата за переданное оборудование по договору с иностранной компанией в режиме временного вывоза;

- • Д 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с иностранными покупателями» — К 91 «Прочие доходы и расходы» — отражен доход от сдачи оборудования в аренду по договору с иностранной компанией в режиме временного вывоза;

- • Д 91 «Прочие доходы и расходы» — К 02 «Амортизация основных средств» — начислена амортизация от сдачи оборудования в аренду по договору с иностранной компанией в режиме временного вывоза;

- • Д 01 «Основные средства», субсчет «Основные средства, переданные в аренду» — К 01 «Основные средства», субсчет «Основные средства, переданные в аренду иностранной компании» — отражен возврат оборудования от иностранной компании, переданного в аренду в режиме временного вывоза;

- • Д 02 «Амортизация основных средств», субсчет «Основные средства, переданные в аренду» — К 02 «Амортизация основных средств», субсчет «Основные средства, переданные в аренду иностранной компании» — отражена амортизация по оборудованию, возвращенному по договору с иностранной компанией в режиме временного вывоза.

Режим временного ввоза (вывоза) может использоваться по лизинговым договорам, условием которых является возврат оборудования по окончанию сделки.

Учет реэкспорта и реимпорта

Реэкспорт –

это экспорт импортных товаров, то есть предприятие закупает товар в одной стране и продает его иностранной фирме в другой стране. Эта операция состоит из двух частей – импорта и экспорта данного товара.

Различают реэкспорт без завоза импортного товара в Российскую Федерацию и реэкспорт с завозом в Российскую Федерацию, когда товар следует транзитом через территорию Российской Федерации в страну экспорта

Реимпорт –

это возврат экспортированного товара. Товары, вывезенные за границу с таможенной территории Российской Федерации ввозятся обратно в течение срока, установленного таможенным законодательством, без взимания импортных таможенных пошлин. Товары должны находиться в том же состоянии, в котором они были на момент их вывоза, кроме естественной убыли в пределах норм или естественного износа в соответствии с нормативами.

Уплаченные при вывозе товара экспортные таможенные пошлины возвращаются таможенным органом Российской Федерации при условии, что вывоз и ввоз товара осуществляло одно и то же лицо, уплатившее экспортную пошлину, и в таможенный орган представлен экземпляр грузовой таможенной декларации, на основании которой была уплачена экспортная пошлина (письменно подтвержденная таможенным органом, взимавшим эту пошлину).

Если отправленный на экспорт товар оплачен иностранным покупателем и право собственности на него перешло к покупателю, возвращение указанного товара в Российскую Федерацию считается не реимпортом, а импортом.

Ниже приведены корреспонденции счетов по операциям, связанным с реэкспортом (как с завозом, так и без завоза товаров на территорию Российской Федерации) и реимпортом товаров.

Таблица 3 – Учет реэкспорта и реимпорта

|

Сумма, долл. США руб. |

Корреспон-денция счетов |

||

|

дебет |

кредит |

||

|

Реэкспорт без завоза импортного товара на территорию Российской Федерации |

|||

|

1. Приходуется приобретенный импортный товар (1000 долл. США по курсу 28,1 руб. за 1 долл.) |

|||

|

2. Импортный товар передан на реэкспорт (1000 долл. США по курсу 28,1 руб. за 1 долл.) |

|||

|

3. При предъявлении покупателю товара расчетных документов для оплаты (счет с приложением необходимых документов) отражаются: — контрактная стоимость товара (курс доллара на момент признания доходов – 28,4 руб.) — себестоимость товара |

|||

|

4. Поступила на транзитный валютный счет организации-продавца валюта поставленный на реэкспорт товар. Курс доллара в день поступления валюты – 28,6 руб. за 1 долл. 5. Отражена положительная курсовая разница |

— . |

||

|

Реэкспорт с завозом импортного товара на территорию Российской Федерации |

|||

|

1. Приходуется приобретенный импортный товар (1000 долл. США по курсу 28,1 руб. за 1 долл.) |

|||

Продолжение таблицы 3

|

2. Импортный товар отгружен в адрес покупателя – иностранного лица (реэкспорт) |

|||

|

3. При предъявлении покупателю товара расчетных документов для оплаты (счет с приложением необходимых документов) отражаются: — контрактная стоимость товара (курс доллара на момент признания доходов – 28,4 руб.) — себестоимость товара |

|||

|

4. Поступила на транзитный валютный счет организации-продавца валюта поставленный на реэкспорт товар. Курс доллара в день поступления валюты – 28,6 руб. за 1 долл. 5. Отражена положительная курсовая разница |

|||

|

Реимпорт |

|||

|

1. Экспортный товар отгружен экспортером – российской организацией по учетной стоимости. |

|||

|

2. Отражаются накладные расходы по экспорту: а) в рублях: — подлежат оплате — оплачены б) в иностранной валюте: — подлежат оплате — оплачены |

76,68 76,68 |

76,68 76,68 |

|

|

3. При отправке товара со склада за границей обратно в Российскую Федерацию оплачиваются расходы по доставке товара до границы РФ – 80 долл. Курс доллара в день перечисления валюты 28,4 руб. за 1 долл. — подлежат оплате — оплачены |

|||

|

4. Реимпортный товар поступил на таможню Российской Федерации. Таможенная стоимость товара составляет 5080 дол. (5000+80), курс доллара на день составления грузовой таможенной декларации – 28,6 руб., таможенная стоимость товара в пересчете на рубли – 145 288 руб. На таможне уплачены таможенные сборы: а) в рублях (0,1%): — причитаются к оплате |

145,29 |

||

Перейти на страницу: 1 2

Тема 2. Учет экспортных операций, осуществляемых без участия посредников

Учет выручки от реализации продукции или товаров на экспорт

Признание экспортной выручки для целей бухгалтерского учета опирается на ПБУ 3/2006. Согласно ПБУ 3/2006 дата признания дохода устанавливается организацией самостоятельно.

Общий порядок признания даты экспортной выручки заключается в установлении даты перехода права собственности на отгруженную продукцию. В таком случае на дату отгрузки и перехода права собственности на отгружаемый товар к иностранному покупателю в бухгалтерском учете отражается проводка:

Д-т счета 62 «Расчеты с покупателями и заказчиками», в аналитике по конкретному покупателю;

К-т счета 90 «Продажи», субсчет 90.1 «Выручка экспортная».

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

В налоговом учете на дату отгрузки экспортная выручка попадает в регистр налогового учета выручки.

Если не был получен аванс, то на эту дату производится в бухгалтерском и налоговом учете пересчет валютной выручки в рубли по курсу, установленному Банком России.

В дальнейшем на дату получения экспортной выручки на транзитный счет в бухгалтерском учете будут отражены следующие проводки:

Д-т счета 52 «Валютные счета», субсчет «Транзитный валютный счет»;

К-т счета 62 «Расчеты с покупателями и заказчиками» в аналитике по конкретному покупателю.

И одновременно определяется курсовая разница:

- положительная курсовая разница формируется, если курс Банка России на дату отгрузки был установлен меньше, чем курс на дату получения выручки на транзитный счет. Положительная курсовая разница отражается проводкой:

Д-т счета 62 «Расчеты с покупателями и заказчиками», в аналитике по конкретному покупателю;

К-т счета 91 «Прочие доходы и расходы», субсчет 91.1 «Прочие доходы», аналитика «курсовая разница».

Курсовые разницы:

- положительная курсовая разница в налоговом учете признается внереализационным доходом и включается в соответствующий регистр налогового учета.

- отрицательная — если курс Банка России на дату отгрузки был больше, чем курс на дату получения выручки на транзитный счет.

Отрицательная курсовая разница отражается проводкой:

Д-т счета 91 «Прочие доходы и расходы», субсчет 91.2 «Прочие расходы», аналитика «курсовая разница».

К-т счета 62 «Расчеты с покупателями и заказчиками», в аналитике по конкретному покупателю.

Отрицательная курсовая разница в налоговом учете признается внереализационным расходом и включается в соответствующий регистр налогового учета.

Учет полученных от иностранных покупателей авансов

Условиями контракта может предусматриваться предварительная 100 % оплата, т.е. аванс в сумме полной стоимости подлежащих отгрузке товаров, или частичная предварительная оплата, т.е. аванс в размере части стоимости отгружаемых товаров. Согласно п. 9 ПБУ 3/2006 сумма полученного аванса признается в бухгалтерском учете в оценке в рублях по курсу, действовавшему на дату пересчета в рубли средств полученного аванса, предварительной оплаты (в части, приходящейся на аванс, предварительную оплату).

В налоговом учете согласно п. 8 ст. 271 НК РФ установлена аналогичная норма: «в случае получения аванса, задатка доходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату получения аванса, задатка (в части, приходящейся на аванс, задаток)».

Если контрактом согласован аванс в размере 100 % экспортной выручки, то вне зависимости от признания выручки в учетной политике: общий метод или кассовый, — сумма выручки совпадет.

Вариант 1.

Если получен аванс в размере 100 % от экспортной выручки, то сумма аванса пересчитывается в рубли на дату зачисления на транзитный счет по курсу Банка России и в дальнейшем для целей бухгалтерского и налогового учета пересчету не подлежит.

Допустим, по экспортному контракту стоимость реализуемого товара согласована в размере 60`000 долл. США и предусмотрено получение 100 % аванса. Курс банка России на дату зачисления на транзитный счет установлен 30 руб./долл. США.

На дату получения аванса на транзитный счет в бухгалтерском учете будут отражены следующие проводки:

Д-т счета 52 «Валютные счета», субсчет «Транзитный валютный счет»;

К-т счета 62 «Расчеты с покупателями и заказчиками» в аналитике по конкретному покупателю — на сумму 1`800`000 руб. (60`000 долл. США Х 30 руб./долл. США).

При отгрузке товара иностранному покупателю в бухгалтерском учете будут отражены проводки:

Д-т счета 62 «Расчеты с покупателями и заказчиками», в аналитике по конкретному покупателю;

К-т счета 90 «Продажи», субсчет 90.1 «Выручка экспортная» на сумму 1`800`000 руб.

В налоговом учете на дату отгрузки экспортная выручка попадает в регистр налогового учета выручки в размере 1`800`000 руб.

Если контрактом согласован аванс не в полном в размере от экспортной выручки, то в зависимости от признания выручки в учетной политике: общий метод или кассовый, — сумма выручки будет признан в разном размере.

Вариант 2.

Если получен аванс в размере, например, 30 % от экспортной выручки, то сумма аванса пересчитывается в рубли на дату зачисления на транзитный счет по курсу Банка России и в дальнейшем для целей бухгалтерского и налогового учета пересчету не подлежит. Но сумма экспортной выручки в части, приходящейся на оставшиеся 70 %, если в учетной политике установлен общий режим признания выручки в бухгалтерском учете, то выручка будет пересчитываться и на дату отгрузки, и на дату окончательного расчета.

Допустим, по экспортному контракту стоимость реализуемого товара согласована в размере 60`000 долл. США и предусмотрено получение 30 % аванса. Курс банка России установлен

На дату получения аванса на транзитный счет в бухгалтерском учете будут отражены следующие проводки:

Д-т счета 52 «Валютные счета», субсчет «Транзитный валютный счет»;

К-т счета 62 «Расчеты с покупателями и заказчиками» в аналитике по конкретному покупателю — на сумму 540`000 руб. (60`000 долл. США х 30% х 30 руб./долл. США).

При отгрузке товара иностранному покупателю в бухгалтерском учете будут отражены проводки:

Д-т счета 62 «Расчеты с покупателями и заказчиками», в аналитике по конкретному покупателю;

В налоговом учете на дату отгрузки экспортная выручка попадает в регистр налогового учета выручки в размере 1`758`000 руб.

На дату окончательного расчета в бухгалтерском учете будут сделаны следующие проводки:

Д-т счета 52 «Валютные счета», субсчет «Транзитный валютный счет»;

К-т счета 62 «Расчеты с покупателями и заказчиками» в аналитике по конкретному покупателю — на сумму 1`344`000 руб. (42`000 долл. США х 32 руб./долл. США).

И одновременно отражается положительная курсовая разница:

Д-т счета 62 «Расчеты с покупателями и заказчиками», в аналитике по конкретному покупателю;

К-т счета 91 «Прочие доходы и расходы», субсчет 91.1 «Прочие доходы», аналитика «курсовая разница» на сумму 126000 руб.

В налоговом учете отражается внереализационный доход в размере 126000 руб.

Если учетной политикой для целей бухгалтерского учета доходы признаются кассовым методом, то сумма выручки будет признана в размере 1`884`000 руб. (540`000 руб. + 1`344`000 руб.).

Для целей налогообложения кассовый метод, установленный ст. 273 НК РФ, применяется очень редко. Но малый бизнес часто применяет УСН, согласно которому также доходы признаются кассовым методом, поэтому экспортная выручка при УСН будет включена в налоговую базу по УСН в размере 1`884`000 руб.

Полученный аванс не включается в налоговую базу по НДС согласно п.1 ст. 154 НК РФ, поэтому для целей НДС не учитывается, т.к. в налоговую базу по НДС выручка должна пересчитываться на дату отгрузки согласно п.3 ст. 153 НК РФ, т.е. сумма выручки будет признаваться в размере 1`740`000 руб. (60`000 долл. США х 29 руб./долл. США).

Учет экспортных расходов (услуги транспортных компаний, таможенное оформление)

Статьей 9 Закона 173-ФЗ установлено, что между резидентами могут осуществляться расчеты в валюте по операциям между комиссионерами (агентами, поверенными) и комитентами (принципалами, доверителями) при оказании комиссионерами (агентами, поверенными) услуг, связанных с заключением и исполнением договоров с нерезидентами о передаче товаров, включая операции по возврату комитентам (принципалам, доверителям) денежных сумм (иного имущества), а также по операциям расчетов по договорам транспортной экспедиции, перевозки и фрахтования (чартера) при оказании экспедитором, перевозчиком и фрахтовщиком услуг, связанных с перевозкой вывозимого из Российской Федерации или ввозимого в Российскую Федерацию груза, транзитной перевозкой груза по территории Российской Федерации, а также по договорам страхования указанных грузов.

Договор перевозки, страхования груза может быть заключен как с российской организацией, так и с иностранной организацией. Цена услуги по такому договору может быть согласована в валюте российской Федерации, т.е. в рублях, или в иностранной валюте. Расчеты по такому договору могут осуществляться в рублях или в согласованной валюте. Аналогично складывается ситуация по договорам транспортной экспедиции.

В учетной политике организации для целей бухгалтерского и налогового учетов необходимо отразить даты признания расходов.

Согласно ПБУ 3/2006 расходы в иностранной валюте подлежат пересчету на дату признания расхода. В бухгалтерском учете дата признания расхода должна соответствовать п. 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденному приказом Минфина РФ от 06.05.1999 г. № 33н.

Требование наличия перечисленных в этом пункте условий для признания расхода может быть проигнорировано, но только субъектами малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, и социально ориентированными некоммерческими организациями, которые могут расходы, как и доходы, признавать в бухгалтерском учете кассовым методом.

Для целей налогообложения дата признания расходов должна соответствовать ст. 272 НК РФ. При возможности сближения бухгалтерского и налогового учета необходимо установить и прописать одну дату признания расходов.

Дата признания расходов по приобретению МПЗ, основных средств, нематериальных активов и др. активов, расходов, используемых при экспортных операциях, обязательно должна быть отражена в учетной политике, потому что условия поставки ИНКОТЕРМС, согласованные во внешнеэкономическом контракте, определяют сторону, которая несет расходы и страхует риски при перемещении товаров до склада покупателя.

Учет расходов по экспортным контрактам не отличается от учета расходов по любым другим контрактам или договорам.

Так как период применения вычетов при приобретении товаров, работ или услуг используемых для операций облагаемых по различным ставкам и период применения вычетов при осуществлении операций, облагаемых по нулевой ставке различен, то в учетной политике для целей бухгалтерского учета необходимо прописать порядок использования счетов 19 для очередности отражения взаиморасчетов с бюджетом по НДС при применении нулевой ставки.

Если точно известно, какие именно товары, работы или услуги связаны с операциями по реализации товаров на экспорт, и они не связаны с операциями реализации по другим налоговым ставкам, основные средства и нематериальные активы не используются в этих операциях, тогда:

- на дату получения счета — фактуры и первичных документов (либо по наиболее поздней из дат) суммы НДС по приобретаемым товарам, работам или услугам для операций реализации по нулевой ставке отражаются по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «НДС к возмещению по нулевой ставке»;

- на дату отгрузки на экспорт суммы НДС отражаются по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «НДС к возмещению по неподтвержденной нулевой ставке» кредит счета19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «НДС к возмещению по нулевой ставке»;

- на дату подачи декларации с подтверждающими документами отражаются проводки дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с бюджетом по НДС» в аналитическом учете «неподтвержденный НДС по нулевой ставке» кредит 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «НДС к возмещению по неподтвержденной нулевой ставке»;

- на дату подтверждения налоговыми органами права применения нулевой ставки дебет счета 68 «Расчеты по налогам и сборам», субсчет «расчеты с бюджетом по НДС» аналитика «НДС подтвержденный» кредит 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с бюджетом по НДС» в аналитическом учете «неподтвержденный НДС по нулевой ставке».

Если товары, работы или услуги приобретены для использования при операциях реализации по различным налоговым ставкам, основные средства и нематериальные услуги частично используются в операциях по реализации товаров на экспорт, тогда:

- на дату получения счета — фактуры и первичных документов (либо по наиболее поздней из дат) суммы НДС по приобретаемым товарам, работам или услугам отражаются по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «НДС по приобретенным материально — производственным запасам»;

- одновременно, если не важен факт уплаты за товары, работы, услуги (НДС не при ввозе товаров, приобретение работ, услуг не связано с выполнением роли налогового агента) дебет счета 68 «Расчеты по налогам и сборам», субсчет «расчеты с бюджетом по НДС»;

- на дату отгрузки на экспорт восстановленные, исходя из учетной политики по налоговому учету, суммы НДС отражаются по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с бюджетом по НДС» в аналитическом учете «неподтвержденный НДС по нулевой ставке» кредит 68 «Расчеты по налогам и сборам», субсчет «расчеты с бюджетом по НДС»;

- на дату подачи декларации с подтверждающими документами отражаются проводки дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с бюджетом по НДС» в аналитическом учете «НДС на подтверждении нулевой ставки» кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с бюджетом по НДС» в аналитическом учете «неподтвержденный НДС по нулевой ставке»;

- на дату частичного подтверждения налоговыми органами права применения нулевой ставки дебет счета 68 «Расчеты с бюджетом по НДС» субсчет «НДС подтвержденный» кредит 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с бюджетом по НДС» в аналитическом учете «НДС на подтверждении нулевой ставки» в сумме НДС, подтвержденного налоговыми органами;

- на дату подачи декларации с разделом 6 по начислению НДС в бюджет и отражению вычетов дебет счета 68 «Расчеты с бюджетом по НДС» субсчет «НДС вычеты» кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с бюджетом по НДС» в аналитическом учете «НДС неподтвержденный по нулевой ставке» и кредит счета 68 «Расчеты с бюджетом по НДС» субсчет «НДС в бюджет», субсчет «Расчеты с бюджетом по НДС»;

- на дату уплаты НДС при частичном не подтверждении нулевой ставки отражается факт уплаты налога по дебету счета 68 «Расчеты с бюджетом по НДС» субсчет «НДС в бюджет», кредит счета 51 «Расчетный счет»;

- на дату повторного представления декларации с собранными полностью документами НДС отражается по дебету счета 68 «Расчеты с бюджетом по НДС» субсчет «НДС вычеты или НДС на подтверждении» кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с бюджетом по НДС» в аналитическом учете «НДС неподтвержденный по нулевой ставке» и т д.

Продолжение статьи

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Экспорт товаров: специфика бухучета и налогового оформления

Ведение внешнеэкономической деятельности существенно усложняет бухгалтерский и налоговый учет. Учитывать внешнеторговые операции нужно отдельно от проведенных внутри страны. Давайте разберемся с регламентацией бухучета экспорта, рассмотрим самые частые вопросы на эту тему.

Общие принципы учета

Бухучет экспорта должен быть непрерывным, корректным с финансовой точки зрения. Об обязательном соответствии правил, принципов и порядка его ведения говорить излишне. За несоблюдение нормативных требований организацию и должностных лиц ждут серьезные санкции. Штрафы за нарушение законодательства, регламентирующего ВЭД, скромными не назовешь.

Особое внимание экспортерам, точнее их бухгалтерам, рекомендуется обращать на оформление сопроводительных и подтверждающих документов. Ошибки могут дорого обойтись компании. Любое нарушение ФЗ №173 (2012) и ФЗ №164 (2003) существенно увеличивает нагрузку на бюджет экспортера.

Указанные нормативно-правовые акты определяют права, обязанности участников внешнеэкономических операций, специфику валютного регулирования и контроля, особенности таможенной процедуры экспорта, запреты и ограничения на вывоз товаров, применение льготных таможенных пошлин.

Основные документы

Бухгалтеру экспортера в процессе выполнения профильных функций приходится сталкиваться с большим количеством специфических документов. При их оформлении без соответствующих компетенций не обойтись.

В поле зрения бухгалтера находится прежде всего экспортный контракт. Документ содержит информацию о вывозимом за пределы РФ товаре, его стоимости, схеме и сроках поставки. Также контракт дает сведения о моменте перехода права собственности на экспортируемую продукцию. Налоговики тщательно проверяют экспортные контракты. И это достаточный повод для того, чтобы тратить ресурсы и время на грамотное оформление документов.

Другой фокусный документ для бухгалтера – выписка из счета-фактуры. Последний, согласно действующему законодательству, выставляется в течение 5 дней с даты отгрузки экспортного товара. В счете указывается актуальная ставка НДС. Если сделка предусматривает предварительный платеж, счет-фактура в указанные сроки не составляется.

Учет отгрузок экспортных товаров бухгалтеру предстоит вести отдельно от бухучета реализации продукции на территории страны. Что касается документооборота, первичка используется одинаковая. Отгрузки реализованного в РФ и экспортного товара должны быть подтверждены соответствующим образом. Если при операциях задействуются посредники, оплата их услуг отражается в учете только при наличии подтверждающей первички.

Отдельно следует отметить таможенное оформление экспорта. Возможно несколько вариантов:

· документы оформляет сам экспортер;

· экспортер делегирует полномочия таможенному представителю;

· функция передается на аутсорсинг.

В первом случае существенно возрастает нагрузка на бухгалтерскую службу.

Переходим от теории к практике. Бухучет экспорта предусматривает использование отдельных субсчетов. Это позволяет разделить обычную и внешнеэкономическую бухгалтерию.

Учет экспорта имеет немало особенностей. Рассмотрим основные и начнем с расчетов по экспортному контракту. Чаще всего они проводятся в иностранной валюте. То есть придется открывать валютные счета. Для расчетов с контрагентами при этом используется счет 52. По факту расчета делается проводка Дт 52 Кт 62.

Также не избежать отражения в учете операций купли-продажи валюты. Для этой цели служит счет 57. Также может использоваться счет 91. Специфика применения счетов отражается в учетной политике организации, занимающейся экспортом.

Учет расчетов по каждой сделке должен вестись в двух валютах: валюте контракта и рублях. Также от бухгалтера требуется систематическая переоценка валютных остатков. И без мониторинга задолженности контрагентов не обойтись. Переоценка осуществляется на отчетную дату, на дату совершения операции. Проводки делаются по счету 91.

Отдельно отметим необходимость ведения раздельного учета. Дело здесь не только в соблюдении требований действующего законодательства. Раздельный учет выгоден экспортеру. Он позволяет разделить учетные данные для правильного применения налоговых ставок. Экспорт важно отделять от деятельности, операции в рамках которой облагаются 10% или 20% налогом. Также раздельный учет позволяет контролировать полноту расчетов с зарубежными контрагентами. И в соответствии с НК РФ (ст. 154) он дает возможность не начислять НДС по авансам. Продолжая тему экспортного НДС, отметим, что без раздельного учета сложно контролировать соблюдение сроков для подтверждения права на применение нулевой ставки.

Бухучет экспорта предусматривает отражение ряда специфических операций. Во-первых, это расчеты по таможенным сборам и пошлинам. Операции отражаются проводками Дт 76 Кт 51 (52), Дт 44 Кт 76. Во-вторых, фиксируется несовпадение момента перехода права собственности на товар с моментом отгрузки. Операция проводится по дебету счета 45 или 90. Восстановление НЛС, согласно ст. 166 НК РФ, пени, штрафы проводятся по дебету счета 91. Если имеет место неподтвержденный экспорт, налог списывается в прочие расходы и фиксируется в учете проводкой Дт 91 Кт 19.

В целом, большинство сложностей экспортного учета возникает при проводках НДС. Минимизировать риск возникновения ошибок, некорректных расчетов, доначислений, отказов в возмещении позволяет передача учетной функции на аутсорсинг. Профессиональные специалисты возьмут на себя бухучет ВЭД, гарантируют правильность НДС-проводок и отсутствие дополнительных расходов.

Налоговое оформление

Налоговое оформление экспорта тоже неразрывно связано с НДС. Налог начисляется, уплачивается экспортером при пересечении товаров границы РФ. Налоговая база включает стоимость экспортируемой продукции, акциз, таможенные пошлины. Не уплатили вовремя НДС? Товар не покинет зону временного хранения. Кроме того, просрочка платежа приводит к начислению пени. Соответственно, расходы на налоговое оформление экспорта возрастают.

Если соблюдены все условия, предусмотренные действующим законодательством, уплаченный НДС принимается к вычету. Для этого выручка от операции должна быть налогооблагаемой. Также основными условиями являются оплата экспортного НДС в полном объеме, представление всех подтверждающих первичных документов и своевременное оприходование товара, отражение его в учете.

При упрощенной системе налогообложения экспортных НДС к вычету не принимается. При КСН «Доходы» налог включается в стоимость товара. Если при определении налогооблагаемой базы учитываются понесенные расходы, НДС нужно включать в состав затрат.

Специфика бухучета экспорта определяется еще и тем, куда экспортируются товары. Свои особенности имеет оформление бухгалтерских документов при сотрудничестве компании с контрагентами из ЕАЭС. Так или иначе, но учет экспорта должен быть непрерывным и профессиональным. Обращайтесь к специалистам!

Учет экспортных операций

Учет экспортных операций

1. Особенности учета экспортных операций

Статья 165 Таможенного кодекса РФ гласит: «Экспорт — таможенный режим, при котором товары, находящиеся в свободном обращении на таможенной территории Российской Федерации, вывозятся с этой территории без обязательства об обратном ввозе». Статьей 166 ТмК РФ предусмотрена уплата вывозных таможенных пошлин и иных таможенных условий.

Условно бухгалтерский учет операций по экспорту товаров можно разделить на два этапа:

1)учет движения экспортного товара от поставщика к покупателю-импортеру и связанных с этим процессом накладных расходов;

2)учет продажи и расчетов с иностранными покупателями-

импортерами.

Первый этап бухгалтерского учета ведется, как правило, по одной и той же схеме, а второй этап учета отражается в зависимости от видов и форм расчетов с иностранными покупателями, а также от формы выхода поставщика на внешний рынок — самостоятельно или через посредника.

На организацию учета экспортных операций оказывает существенное влияние сложившаяся практика реализации товаров: непосредственно самим предприятием-изготовителем или через посредническую внешнеэкономическую организацию. Если в первом случае предприятие-экспортер отражает в учете все хозяйственные операции, от формирования готовой продукции до установления контрактной цены, по которой товар будет предложен иностранному покупателю, то во втором — предприятие интересует размер комиссионного вознаграждения (бонус), который предстоит ему оплатить за посреднические услуги.

Заключению контракта и отгрузке товаров всегда предшествует большая подготовительная работа, связанная с изучением конъюнктуры рынка и поиском «своего» покупателя, поэтому затраты на маркетинговые исследования являются составной частью конкретной цены товара.

Перечень первичной учетной документации (счета-фактуры, спецификации, товарно-транспортные накладные, кредитные справки, банковские переводы, страховые полисы и т. п.) раскрывает содержание заключаемых контрактов.

Аналитический учет экспортных операций товаров ведется по партиям в разрезе стран и контрактов. Соответственно в текущем учете должны быть отражены аналитические счета.

Определяющим принципом учетной политики предприятия, формирующим момент реализации, выступает дата предъявления указанных выше документов покупателю или предъявления их в уполномоченный банк, получения наличных денег, представления покупателем векселя, коммерческого кредита или другого документа, гарантирующего оплату.

Счет выписывается трассантом в иностранной валюте по контрактной стоимости с отсрочкой платежа, чаще всего в форме переводного векселя (тратты). Может также иметь место выписка платежных документов по открытому счету.

Синтетический учет отгруженных на экспорт товаров можно осуществлять на счете 45 «Товары отгруженные» или на счете 62 «Расчеты с покупателями и заказчиками». Выбор того или иного счета определяется моментом реализации и зависит от учетной политики, выбранной предприятием. Например, счет 45 «Товары отгруженные» используется, если договором поставки обусловлен иной порядок, предусматривающий право перехода собственности на отгруженную продукцию с целью владения, пользования и распоряжения ею, а также риска ее случайной гибели на пути продвижения к иностранному покупателю. Тогда к счету 45 в разделе «товаров отгруженных» открываются субсчета:

45-12 — экспортные товары по прямым поставкам;

45-13 — экспортные товары в пути в СНГ;

45-14 — экспортные товары в портах и на складах СНГ;

45-15 — экспортные товары в пути за границу;

45-16 — экспортные товары в переработке и на комиссии за границей;

45-17 — экспортные товары, снятые с экспорта;

45-18 — экспортные товары отгруженные, но не отфактурованные.

Выделение в текущем бухгалтерском учете указанных субсчетов обусловливается необходимостью определения сроков кредитования, а также осуществления текущего контроля за продвижением экспортных товаров к покупателю.

Счет 45-12 применяется тогда, когда со странами-покупателями имеются соглашения, определяющие поставку продукции в прямом грузовом международном сообщении без переоформления транспортных документов. Товар принимается на учет и сразу списывается на реализацию. В таких случаях эти операции отражаются проводками:

Дт 45-12 «Экспортные товары по прямым поставкам»,

Кт 43 «Готовая продукция»;

Дт 90-2 «Себестоимость продаж»;

Кт 45-12 «Экспортные товары по прямым поставкам».

Счет 45-13 содержит информацию об отгрузке товаров на выходные станции стран СНГ. В портах и на пограничных станциях осуществляется перегрузка товара, и в случае отсутствия международного соглашения о прямом транспортном сообщении производится переоформление документации.

Счет 45-14 учитывает наличие товаров в выходных пунктах из стран СНГ для последующей транспортировки иностранному покупателю. Принятие таких товаров для хранения в учете отражается записью: Дт 45-14 «Экспортные товары в портах и на складах СНГ», Кт 45-13 «Экспортные товары в пути в СНГ».

Счет 45-15 содержит сведения об отгрузке товаров, проследовавших в выходные пункты стран СНГ и находящиеся в пути следования до иностранного конечного покупателя. В учете подобная информация формируется на основании записи: Дт 45-15 «Экспортные товары в пути за границей», Кт 45-14 «Экспортные товары в портах и на складах СНГ».

Счет 45-16 обобщает сведения о товарах, поступивших в переработку и на комиссию за границей (чаще всего машин, оборудования, запасных частей в адрес посреднических или брокерских фирм, с которыми заключается контракт на их получение и реализацию). Кроме этого, на данном субсчете учитываются товары, отправленные на ярмарки, выставки, доработку с возвратом или последующей реализацией непосредственно на рынке иностранного покупателя.

Поставка товаров на экспорт на доработку с возвратом, а в ряде случаев и без возврата предусматривает проведение дополнительных затрат по дизайну, улучшению технико-экономических характеристик данных товаров, отвечающих требованиям внутреннего или внешнего рынка. Эти работы проводятся зарубежным партнером на условиях, предусмотренных двусторонним соглашением. Оприходование подобных товаров фиксируется в учете записью:

Дт 45-16 «Экспортные товары в переработке и на комиссии за границей»,

Кт 45-15 «Экспортные товары в пути за границей».

Счет 45-17 отражает стоимость товаров по аннулированным контрактам при отказе покупателей по различным причинам и т. п.

Счет 45-18 показывает стоимость товаров, отгруженных иностранным покупателям, но не оформленных соответствующими документами.

Международные стандарты расчетов требуют считать моментом реализации дату отгрузки товара, поэтому выписка счета иностранному покупателю может осуществляться одновременно с предварительной оплатой части стоимости контракта наличными средствами, представлением векселя и т. п. Задолженность покупателя по отгруженной продукции в таком случае учитывается на счете 62 «Расчеты с покупателями и заказчиками», субсчете «Векселя полученные». Определяющим условием при этом является отсрочка платежа покупателем. В конечном итоге конъюнктура рынка и условия контракта определяют форму и порядок расчетов.

Существует несколько схем проводок бухгалтерского учета экспортных операций в зависимости от вида расчета, предусмотренного контрактом (наличный расчет или в кредит) и формы платежа (аккредитив, документарное инкассо или банковский перевод):

— общая схема проводок экспортных операций;

— схема проводок учета предприятием-экспортером операций по экспорту с предоставлением коммерческого кредита;

— схема проводок учета экспортных операций посредником;

— схема проводок учета экспорта товара через посредника за наличный расчет.

2. Общая схема учета экспортных операций

Наиболее распространенной является общая схема учета экспортных операций. На экспортера, по условиям контракта, может распространяться ответственность, связанная с оплатой расходов по транспортировке, перевозке, хранению товаров на складах за пределами своей таможенной территории. Эти затраты наряду с издержками по таможенному оформлению (таможенная пошлина, брокерские услуги, другие таможенные сборы) формируют его расходы по сбыту и в конечном итоге являются частью фактической себестоимости реализованного товара. В дальнейшем указанные накладные расходы исключаются из валовой экспортной выручки (выручки-брутто).

Общая схема учета экспортных операций, осуществляемых предприятием-экспортером без участия в таких операциях посреднической организации:

|

№ п/п |

Краткое содержание хозяйственных операций |

Сумма (руб.) частная |

Сумма (руб.) общая |

Бух. пр-ка Дебет |

Бух. пр-ка Кредит |

|

На основании извещения иностранного банка получена гарантия этого банка под экспортную поставку товара на сумму ранее заключенного контракта с иностранным партнером. Контрактная стоимость товара— 20 000 долл. США или по курсу ЦБ РФ: 20 000 х х 3 1,20 руб./долл. = 644 000 инв. руб. |

644 000 |

||||

|

Согласно ж/д накладной, счету-фактуре и др. документам по кон-тракту, предъявлен счет к оплате за отпущенный товар иностранной фирме на = = 20 000 долл. США х 31,21 руб./долл. по курсу ЦБ РФ на дату отгрузки = 644 200 инв. руб. |

644 200 |

||||

|

На основании реестра сдачи документов складом по отчету материально-ответственного лица списывается отгруженный товар со склада по фактической себестоимости |

226 860 |

||||

|

По квитанции таможни, выписке из р/счета, платежного требования-поручения уплачены таможенная пошлина и различные сборы за таможенное оформление и отгрузку товара а) в рублях б) в иностранной валюте — 5% от контрактной стоимости 1000 долл. США или 1000 х 32,21 руб./долл. по курсу ЦБ РФ = 32 210 инв. 2уб. |

6877 32210 |

44-1 44-2 |

51 52 |

||

|

По справке-расчету бухгалтера списываются за отчетный период накладные расходы в руб. |

|||||

|

По справке бухгалтера списываются за отчет, период накладные расходы в иностранной валюте |

|||||

|

Исчислен финансовый результат по сделке |

151 393 |

||||

|

Согласно выписке, с транзитного валютного счета поступил платеж от иностранного покупателя 20 000 долл. США или по курсу ЦБ РФ на дату зачисления: 20 000 х 32,22 руб./долл. = = 644 400 инв. руб. Курсовая разница: (32,22 — 32,20) х х 20 000 = 400 инв. руб. |

644 000 |

644 400 |

52 52 |

||

|

Закрывается гарантия банка по обязательствам в связи с оплатой счета покупателя |

644 000 |

3. Учет экспортных операций с предоставлением коммерческого кредита

Если в контракте предусмотрена отсрочка платежа на определенное время, то это означает предоставление иностранному покупателю коммерческого кредита. В таких случаях предусматривается, как правило, частичная оплата за наличный расчет (5—20%) экспортной стоимости, а на остальную часть, предоставленную в кредит, покупатель акцептует переводные векселя (тратты) поставщика. В векселя включаются и проценты за кредит. Также возможно предоставление кредита без покрытия его векселями. Экспортер может потребовать от покупателя гарантии солидного иностранного банка о своевременности погашения кредита или векселей.

Предоставление коммерческого кредита должно быть оговорено условиями контракта и оформлено в установленном порядке.

В таких случаях учет товародвижения ведется по обычной схеме, а особенности бухгалтерского учета касаются расчетов с иностранными покупателями.