Содержание

- Особенности добавочного капитала в бухучёте

- Определение добавочного капитала

- Источники добавочного капитала

- Как фиксируется ДК в бухгалтерском учете?

- Добавочный капитал в отчетности

- Переоценка в рамках добавочного капитала

- Использование добавочного капитала

- Учет добавочного капитала

- Добавочный капитал: проводки

- Счет 83 «Добавочный капитал»

- Переоценка ОС и НМА

- Эмиссионный доход

- Использование средств добавочного капитала

- Счет 83 «Добавочный капитал»: проводки в бухгалтерском учете

- Формирование добавочного капитала

- Расходование средств добавочного фонда

- Аналитический мониторинг

- Нормативная база

- Основные проводки хозяйственных операций по сч. 83

- Вопросы и ответы по теме

- Какие бывают бухгалтерские счета?

- Виды счетов бухгалтерского учета

- Активно-пассивный счет

- Как определить активно-пассивный счет

- Проводки по 83 счету

- Как определить: пассивный счёт или активный?

- One more step

- Применение активно-пассивных счетов в бухгалтерии

- Активные и пассивные счета бухгалтерского учета. активный счет — это…

- Счет 83 в бухучете. Учет добавочного капитала. Проводки

- Бухгалтерский учет добавочного капитала на счете 83

- Проводки по кредиту счета 83

- Проводки по дебету счета 83

- Состав счета

- Экономический смысл добавочного капитала

- Формирование добавочного капитала в результате переоценки ОС

- Формирование 83 счета в результате выпуска акций

- Операции, связанные с изменением курсовых разниц по взносам учредителей

- Новые записи:

Особенности добавочного капитала в бухучёте

Капитал представляет собой все ресурсы предприятия (материальные, нематериальные, финансовые). Они используются для оборота и обеспечения деятельности. Объекты предназначены для беспрерывного производства товаров и их продажи. Без рассматриваемых ресурсов предприятие функционировать не может. Добавочный капитал – это источник средств для оборота.

Определение добавочного капитала

Добавочный капитал – это форма капитала компании. Он представляет собой сформированные ресурсы, не относящиеся к основному капиталу. Важным признаком ДК является то, что образованные средства не предполагают выполнения обязательств перед партнерами. То есть капитал составляет чистую прибыль. К примеру, денежные средства, полученные в результате кредита, добавочным капиталом являться не будут, так как они не обладают ключевыми признаками определения. Кредит предполагает обязательства, а потому он не является чистым активом.

ВАЖНО! По своей сути такой капитал является дополнительным. Его формирование указывает на успешное развитие предприятия, повышает его стоимость. Средства направляются на увеличение оборота. Могут быть использованы для улучшения оборудования, повышения качества выпускаемой продукции.

Источники добавочного капитала

Для менеджера важным является учет источников ДК. Данная мера позволяет выявить сильные места компании. Источниками дополнительного капитала являются:

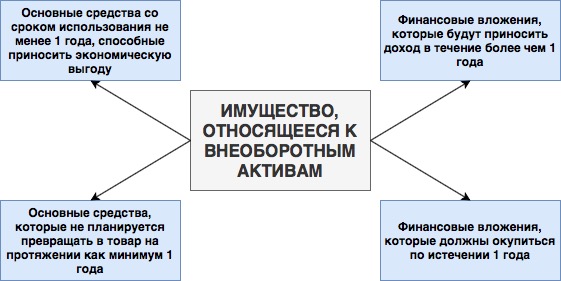

- Проведение дооценки внеоборотных активов, по факту которой обнаружилось увеличение их стоимости.

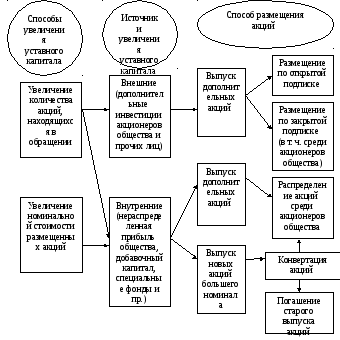

- Эмиссионный доход. Образуется он за счет продажи ценных бумаг. Стоимость при сделке должна быть больше номинальной цены. В этом случае предприятие получает дополнительную прибыль.

- Увеличение фактической оценки вклада в уставной капитал относительно номинальной стоимости.

- Получение безвозмездных отчислений.

- Восстановленная сумма НДС, возникшая по итогам передачи собственности учредителем в уставной капитал.

- Бюджетные отчисления, которые были использованы для увеличения оборота.

- Разница между курсами, которая появилась при создании уставного капитала. Это актуально при наличии вкладов в зарубежной валюте.

- Доход для капитальных вкладов, который не был распределен.

Добавочный капитал должен обладать всеми признаками, перечисленными выше. В обратном случае поступление будет отнесено к другой форме доходов.

Как фиксируется ДК в бухгалтерском учете?

Данные о дополнительном капитале должны быть учтены при помощи счета 83. Он является пассивным, относится к балансовым счетам. В колонке по кредиту фиксируется формирование или увеличение капитала. В колонке по дебету отображаются следующие доходы:

- деньги, направленные на образование уставного капитала;

- средства, которые будут распределены между соучредителями;

- суммы, компенсирующие сокращение стоимости внеоборотных активов.

Операции указываются при помощи субсчетов. Если данные счета отсутствуют, требуется их открыть.

Увеличение дополнительного капитала может отображаться при помощи следующих проводок:

- Дебет 01 Кредит 83 – увеличение ДК, возникшее вследствие повышения рыночных цен на имущество.

- ДТ 02 КТ 83 – увеличение дополнительного капитала, вызванное изменениями в отчислениях по амортизации.

- ДТ 50,51 КТ 83 – доход от ценных бумаг при их продаже по стоимости выше номинальной.

- ДТ 75 КТ 83 – увеличение ДК, вызванное разницей между курсами при создании уставного капитала.

Все это – проводки, актуальные при пополнении дополнительного капитала. Однако он может также уменьшаться. Обычно происходит это из-за уценки или перераспределения ДК. Уценка должна быть указана в колонке дебет на 83 счету. Рассмотрим проводки при сокращении добавочного капитала:

- ДТ 83 КТ 01 – снижение, вызванное уценкой ресурсов предприятия.

- ДТ 83 КТ 02 – отображает переоценку отчислений по амортизации.

- ДТ 83 КТ 75 – перераспределение финансов компании.

- ДТ 83 КТ 75 – разница между курсами, принявшая отрицательное значение.

- ДТ 83 КТ 80 – перемещение денежных потоков в уставном капитале.

- ДТ 83 КТ 84 – дооценка имущества, которое будет списано.

Проводки позволяют отразить конкретные операции, перемещения денежных средств.

Добавочный капитал в отчетности

Информация о ДК, согласно плану счетов, указывается на счете 83 пассивного типа «Добавочный капитал». В плане не указано, как субсчета открываются к рассматриваемому счету. Некоторые операции, исходя из бухгалтерских норм, должны указываться отдельно:

- дооценка внеоборотных активов;

- доход, образованный в результате эмиссии.

Данный перечень не является исчерпывающим.

Бухгалтер, в зависимости от потребностей предприятия, может открывать следующие субсчета:

- «Прирост стоимость объектов при переоценке»;

- «Доход по эмиссии».

ВАЖНО! Учет по счету 83 отображает и источники создания ДК.

Переоценка в рамках добавочного капитала

Состав и объем дополнительного капитала может меняться в зависимости от переоценки основных средств. Под этой операцией понимается сравнение нынешней стоимости активов с рыночными показателями. В результате, стоимость объектов может быть изменена как в большую, так и в меньшую сторону. Если переоценка повысит стоимость, у компании появятся дополнительные средства, не предполагающие обязательств перед контрагентами. Они и будут являться источником образования ДК.

Использование добавочного капитала

Трата ресурсов из дополнительного капитала ограничивается законом. Средства могут быть потрачены на следующие нужды:

- Покрытие отрицательной разницы между ценой основных средств и нематериальных активов. Если, в результате оценки, выявилась отрицательная разница между фактической и рыночной стоимостью, она может быть погашена за счет капитала. Однако возможно это только в том случае, если ДК был создан за счет разницы при осуществлении прошлых переоценок. Размер списания не должен быть больше суммы дооценки.

- Средства могут направляться на умножение уставного капитала. Точная сумма, которая может быть взята из ДК, в законе не указана. Предполагается, что для рассматриваемых целей может быть использован весь капитал;

- ДК пригодится при распределении добавочных ресурсов между учредителями. Данная процедура актуальна при ликвидации предприятия;

- Покрытие убытков за прошлые периоды.

Тратить средства из добавочного капитала на цели, не предусмотренные законодательством, не рекомендуется. Это может привести к проблемам в дальнейшем.

Итак.

Добавочный капитал – это собственные средства компании, образованные за счет источников, указанных в законе. Их основной признак – отсутствие обременений в виде обязательств перед контрагентами. Использоваться могут только на цели, оговоренные в законодательстве. ДК фиксируется в проводках.

Учет добавочного капитала

Определение 1

Добавочный капитал – это прирост капитала у предприятия, он формируется как результат переоценки объектов основных средств, а так от эмиссионного дохода. Специфика добавочного капитала – на нем учитываются операции, которые нельзя проводить с использованием уставного капитала и прибыли.

Его отличие от уставного капитала, то что его не делят на доли, которые были внесены участниками, добавочный капитал показывает стоимость всех участников.

Для учета добавочного капитала планом счетов предусмотрен пассивный счет 83 «Добавочный капитал».

По кредиту счета идет отражение:

- прирост стоимости внеоборотных активов предприятия, получаемый в результате переоценки. Корреспонденцию будут составлять счета учетов активов, на которых такой прирост был выявлен.

- сумма продажной и номинальной стоимости акций, полученной при формировании уставного капитала акционерного общества, или в случае увеличения уставного капитала. Источником будет доход от продажи акций, в сумме превышения номинальной стоимости. В данном случае имеет место корреспонденция со счетом 75 «Расчеты с учредителями»

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

С кредита счета 83 «Добавочный капитал» суммы, которые на него были отнесены не списываются.

По дебету отражаются:

- суммы погашения при снижении стоимости внеоборотных активов. Полученные при переоценке. Корреспонденцию будут составлять счета на которых было выявлено снижение стоимости.

- суммы направленные на увеличение уставного капитала. Корреспондирующими счетами будут: счета 75 «Расчеты с учредителями», или счет 80 «Уставный капитал».

- суммы распределенные между учредителями предприятия. корреспонденция со счетом 75 «Расчеты с учредителями».

По счету 83 «Добавочный капитал», ведется аналитический учет. Аналитический учет обеспечивает формирование информации в разрезе источников образования средств и в направлениях использования средств.

К этому счету могут быть открыты субсчета:

83-1 «Прирост стоимости имущество по переоценке»

83-2 «Эмиссионный доход»

83-3 «Курсовые разницы» и др.

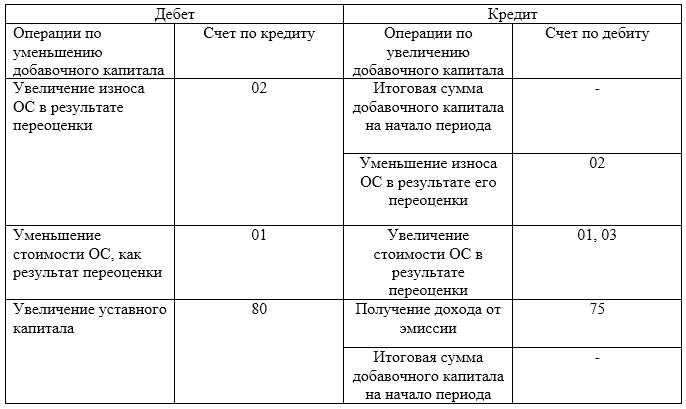

Рисунок 1. Счет 83 «Добавочный капитал»

Корреспонденция счетов по счету 83 «Добавочный капитал»

-

Дт 01 – Кт 83 – отражается сумма дооценки объектов основных средств

-

Дт 83 – Кт 02 – отражается разница сумм амортизации накопленной и пересчитанной

Обе эти проводки проводятся одновременно.

-

Дт 51- Кт 75-1 – оплачен уставный капитал

Дт 75-1 – Кт 80 – увеличен уставный капитал

Дт 75-1 – Кт 83 – отнесение к добавочной стоимости разницы продажной цени и номинальной стоимости доли уставного капитала

Эти проводки формируются если формирование добавочного капитала осуществляется за счет эмиссионного дохода.

-

Дт 75-1 Кт 80 – формирование уставного капитала за счет доли принадлежащей юридическому лицу

Дт 51 – Кт 75-1 – внесение вклада, на расчетный счет

Дт 52 – Кт 75-1 – внесение вклада, на валютный счет

Дт 75-1 Кт 83 – формирование добавочного капитала, за счет положительной курсовой разницы.

-

Дт 76 – Кт 86 – поступление целевых средств

Дт 08 – Кт 75 – оприходование оборудования

Дт 01 – Кт 08 – ввод оборудования в эксплуатацию

Дт 86 – Кт 83 – отражение источника финансирования

Эти проводки осуществляются если имеет место формирование добавочного капитала с использованием сумм целевого финансирования.

-

Дт- 84 – Кт 83 – добавочный капитал был сформирован за счет нераспределенной прибыли.

-

Дт 51 – Кт 75 – поступление денежных средств от акционеров, участников для формирования добавочного капитала

Дт 75 – Кт 83 – формирование добавочного капитала за счет взносов акционеров.

В данном случае добавочный капитал формируется за счет взноса участников. Согласно налоговому кодексу допускается формирование добавочного капитала поступлением средств в виде имущества, имущественных прав (ст251 НК РФ).

Добавочный капитал: проводки

Актуально на: 9 марта 2017 г.

Добавочный капитал является частью собственного капитала организации. О типовых бухгалтерских проводках по учету добавочного капитала расскажем в нашей консультации.

Счет 83 «Добавочный капитал»

Для обобщения информации о добавочном капитале организации Планом счетов бухгалтерского учета и Инструкцией по его применению (Приказ Минфина от 31.10.2000 № 94н) предусмотрен счет 83 «Добавочный капитал».

Аналитический учет на счете 83 ведется по источникам образования и направлениям использования средств.

По кредиту счета 83 отражаются:

- прирост стоимости ОС и НМА в результате их дооценки;

- сумма разницы между продажной и номинальной стоимостью акций (при продаже акций по цене выше номинала) или превышение вклада (дополнительного вклада) участника над номинальным размером доли в ООО.

По дебету счета 83 показываются:

- уменьшение стоимости ОС и НМА в результате уценки (в пределах ранее произведенной дооценки);

- направление средств добавочного капитала на увеличение уставного капитала;

- распределение сумм добавочного капитала между учредителями.

Переоценка ОС и НМА

Покажем порядок учета добавочного капитала на примере переоценки основных средств.

Первоначальная стоимость объекта ОС на 31.12.2015 составляла 265 000 руб., сумма начисленной амортизации – 86 000 руб.

Организация приняла решение переоценить объект по текущей стоимости 290 000 руб.

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Произведена дооценка объекта основных средств (290 000 – 265 000) | 01 «Основные средства» | 83 | 25 000 |

| Отражена дооценка амортизации (290 000/265 000 * 86 000 – 86 000) | 83 | 02 «Амортизация основных средств» | 8 113 |

31.12.2016 текущая стоимость объекта основных средств снизилась до 250 000 руб. Накопленная сумма амортизация на отчетную дату — 136 000 руб.

Напомним, что в соответствии с п. 15 ПБУ 6/01 уценка стоимости основных средств сверх сумм дооценки относится на финансовые результаты в качестве прочих расходов, а уценка амортизации, соответственно, за счет прочих доходов.

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Произведена уценка объекта основных средств в пределах дооценки прошлого года | 83 | 01 | 25 000 |

| Произведена уценка объекта основных средств сверх суммы дооценки (|250 000 — 290 000| – 25 000) | 91 «Прочие доходы и расходы», субсчет «Прочие расходы» | 01 | 15 000 |

| Отражена уценка амортизации за счет добавочного капитала | 02 | 83 | 8 113 |

| Отражена уценка амортизации за счет прочих доходов (|250 000290 000 * 136 000 – 136 000| – 8 113) | 02 | 91, субсчет «Прочие доходы» | 10 646 |

Учет добавочного капитала при переоценке нематериальных активов аналогичен рассмотренному выше порядку, при этом вместо счетов 01 и 02 используются соответственно счета 04 «Нематериальные активы» и 05 «Амортизация нематериальных активов».

Эмиссионный доход

Добавочный капитал возникает также, если акции при первичном выпуске или повторной эмиссии размещаются по цене выше номинала, или если оплачивается уставный капитал, задолженность по оплате которого была выражена в иностранной валюте, а курс валюты на момент оплаты увеличился.

К примеру, номинальная стоимость дополнительно размещаемого пакета из 200 акций составляет 1 000 руб./акция. Размещены и оплачены акции были по цене 1 200 руб./акция:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Отражено увеличение уставного капитала (200 * 1 000) | 75 «Расчеты с учредителями» | 80 «Уставный капитал» | 200 000 |

| Оплачен уставный капитал | 51 «Расчетные счета» | 75 | 240 000 |

| Отражен эмиссионный доход ((1 200 — 1 000) * 200) | 75 | 83 | 40 000 |

Использование средств добавочного капитала

Помимо уменьшения добавочного капитала в случаях уценки ОС и НМА, использование капитала может отражаться следующими бухгалтерскими записями:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Направлены средства добавочного капитала на увеличение уставного капитала | 83 | 75 или 80 |

| Распределена сумма добавочного капитала между учредителями | 83 | 75 |

Капитал представляет собой все ресурсы предприятия (материальные, нематериальные, финансовые). Они используются для оборота и обеспечения деятельности. Объекты предназначены для беспрерывного производства товаров и их продажи. Без рассматриваемых ресурсов предприятие функционировать не может. Добавочный капитал – это источник средств для оборота.

Помимо уменьшения добавочного капитала в случаях уценки ОС и НМА, использование капитала может отражаться следующими бухгалтерскими записями:

20.07.2018

Счет 83 «Добавочный капитал» используется юридическими лицами для учета денежных средств добавочного фонда, источников его образования, а также мониторинга возможных направлений расходования капитала.

Счет 83 в бухгалтерском учете применяется компаниями для обобщения информации о наличии финансов и операций изменения величины добавочного капитала. Отображаются финансы предприятия, которые получены вследствие ряда операций, происходящих без участия сторонних контрагентов.

Сч. 83 в бухгалтерском учете является пассивным. По кредиту счета отображены мероприятия по формированию фонда и его увеличению в корреспонденции со счетами учета источников поступления средств (например, со сч. 75, 01 и т.

Счет 83 «Добавочный капитал»: проводки в бухгалтерском учете

д.). Дебет сч. 83 – расходование финансов.

Формирование добавочного капитала

Законодательно установлен перечень источников поступления средств добавочного фонда.

- Повышение текущей (первоначальной) стоимости внеоборотных активов организации, возникшее при проведении процедуры переоценки.

Примечание! Переоценка внеоборотных активов осуществляется в организации для расчета фактической рыночной стоимости имущества (к примеру, в целях привлечения дополнительных инвестиций). Процедура происходит путем перерасчета первоначальной стоимости основных средств или текущей (если процедура осуществлялась ранее). Решение о проведении переоценки должно отражаться в учетной политике, процедура переоценки осуществляется ежегодно. Подробнее об отображении итогов переоценки основных средств в 1с:

Превышение между номинальной ценой акций и реализационной стоимостью. Учитывается сумма разниц по стоимости акций, покупка которых учредителями влияет на первоначальное образование размера уставного капитала акционерного обществаили его дальнейшее увеличение.

Примечание! Минимальный лимит уставного капитала акционерных обществ – 100 тыс. рублей для публичного, 10 тыс. рублей для непубличного. Решение об увеличении размера уставного капитала может быть принято только после оплаты его первоначального объема.

Расходование средств добавочного фонда

Финансы фонда не используются в деятельности компании. Перечень направлений расходования средств, отображаемый в дебете счета, следующий.

- Перевод средств добавочного капитала на увеличение уставного капитала организации.

- Перераспределение средств среди учредителей компании.

- Расходование в целях погашения падения стоимости внеоборотных активов компании, которое выявляется при проведении процедуры переоценки.

Примечание! По дт сч. 83 также отображается сумма доначисляемой амортизации по основным средствам компании (при дооценке активов) в корреспонденции со сч. 02. Сумма начисленной дооценки стоимости внеоборотных активов при выбытии данного имущества списывается со сч. 83 в сч. 84.

Аналитический мониторинг

Аналитический мониторинг сч. 83 организовывается в компании для формирования точных сведений об источниках поступлений финансов добавочного фонда и направлениях расходования средств. Предусматривается открытие субсчетов для информации об источниках создания: переоценка ОС, доход от разниц стоимости акций, курсовые разницы и т. д.

Нормативная база

Применение сч. 83 для формирования сведений о средствах добавочного фонда юридических лиц, их наличии и использовании осуществляется в соответствии с инструкцией к действующему Плану счетов, утвержденному приказом Минфина от 31.10.2000 №94 и другой законодательно утвержденной документацией (например, ПБУ 3/2006 в части курсовых разниц).

Ознакомиться с действующим планом счетов можно по ссылке (источник: Консультант плюс).

Основные проводки хозяйственных операций по сч. 83

- Дооценка имущества организации

- Амортизационные отчисления

Дт83 Кт02 – повышение амортизационных отчислений при дооценке внеоборотных активов юридического лица.

Дт02 Кт83 – при снижении стоимости основных средств компании по результатам осуществленной переоценки.

Расчеты с учредителями

Дт75 Кт83 – доход от выпуска ценных бумаг при превышении реализационной цены акций над номинальной стоимостью. Данной проводкой также отображаются положительные курсовые разницы по взносам учредителей, выраженным в иностранной валюте.

Дт83 Кт75 – расходование средств добавочного капитала при взаиморасчетах с учредителями (например, при уменьшении размера уставного капитала). Данной проводкой также отображаются отрицательные курсовые разницы по вкладам учредителей, выраженным в иностранной валюте.

Виктор Степанов, 2017-10-19

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Сохраните статью в социальные сети:

После того, как организация отгрузит товар кредиторская задолженность закроется (уменьшится), это уменьшение пассива и отразится оно по дебету сч.62. В этом случае счет 62 ведет себя как пассивный. То есть 62 счет нельзя однозначно отнести к активным или пассивным, поэтому он выделяется в отдельную группу активно-пассивных. Таких счетов достаточно много. Примеры активно-пассивных счетов:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению;

- 70 «Расчеты с персоналом по оплате труда» и др.

Полный перечень активно-пассивных счетов можно найти в таблице ниже.

Какие бывают бухгалтерские счета?

Внимание

Пример предполагает использование только активных счетов, т. к. иные еще не изучены. Для того чтобы правильно записать информацию, сначала нужно определиться с тем, какие счета вступают во взаимосвязь.

Готовую продукцию учитывают на 43 счете. Основное производство передает ТМЦ на склад, значит, по счету 20 сумму нужно указать в кредите. С другой стороны, количество продукции на хранении увеличивается, и счет 43 дебетуется: Дт 43 Кт 20.

По аналогии составим остальные проводки без указания сумм операций. Вот что получится в итоге: 1. Дт 01 Кт 08. 2. Дт 08 Кт 19.

3. Дт 20 Кт 25, Дт 20 Кт 26. 4. Дт 23 Кт 10. 5. Дт 45 Кт 41. 6. Дт 57 Кт 50.

Виды счетов бухгалтерского учета

Также можно взять 60 «Расчеты с поставщиками». 60 счет активный или пассивный? Аналогично его проанализировав, делаем вывод, что сч. 60 также активно-пассивный. Также счета можно разбить на синтетические и аналитические.

Инфо

Синтетические и аналитические счета бухгалтерского учета Синтетические счета— это счета, на которых имущество или обязательства отражаются в обобщенном виде, в них учет всегда ведется в денежном эквиваленте. Аналитические счета — это счета, на которых отражаются детальные данные по каждому отдельному виду имущества или обязательств, они открываются в дополнение к синтетическим.

При этом остатки и обороты синтетического счета должны быть равны остаткам и оборотам всех аналитических счетов, открытых к нему. Группы счетов аналитического учета называются субсчетами.

Субсчет — это промежуточное учетное звено между синтетическим и аналитическими счетами бухгалтерского учета.

Активно-пассивный счет

Как сформирован баланс Сальдо по активно-пассивным счетам в балансе представлено в развернутом виде:

- По дебету – актив,

- По кредиту – пассив.

В графе дебета, как и в графе кредита, выделяют три основных пункта:

- сальдо начальное,

- оборот средств,

- сальдо конечное.

Определение конечного сальдо на активно-пассивном счете Чтобы определить сальдо конечное на активно-пассивном счете, необходимо сложить все суммы по дебету (и начальное сальдо тоже) и определить конечную сумму по кредиту. Сальдо конечное на активно-пассивном счете всегда будет находиться по ту сторону, где сумма будет больше, но будет равняться разности сумм по кредиту и дебету.

Как определить активно-пассивный счет

- это все такой бред пассивы только чиновники считают а зарплату им плевать

- есть, это все написано в плане счетов

- Нужно выучить как таблицу умножения:план счетов;структуру баланса.Если вы только что начали изучать бухгалтерский учет. Знание Плана счетов и структуры баланса это святое для любого бухгалтера, будь он рядовой или главный, ученик или профессионал!! ! без них дальше изучать бухгалтерский учет нет смысла и вы вообще тогда ни когда не поймете, что такое корреспонденция счетов, проводки, журнал — ордер, оборотно — сальдовая ведомость.

Проводки по 83 счету

Все бухгалтерская и налоговая отчетность составляется по данным счетов.Ни пуха не пера на экзаменах.

Как определить: пассивный счёт или активный?

Если у определенной организации вдруг возникли кредиторские обязательства – они будут отражены в кредите соответствующего счета, открытого для учета, а погасить их можно по дебету этого счета. При наличии дебиторских обязательств (отражение в дебете) вся процедура погашения обязательств проводится по кредиту этого счета.

Важно

На активно – пассивных счетах 90 «Продажи» и 91 «Прочие доходы и расходы» доходы всегда вписаны по кредиту, а расходы проходят только по дебету. А уже в конце отчетного периода эти синтетические счета полностью закроются.

Это значит, что на этих счетах (тоже активно-пассивных) начального сальдо нет и быть не может, возможно лишь сальдо по их субсчетам. Что такое синтетический учет Синтетический учет — это учет собранных сведений по видам имущества, хозоперациях, по обязательствах, учитывая их экономические значения.

One more step

Как отличить: Начальное сальдо и конечное – всегда дебетовое (или больше, или равно «0»). По этой формуле высчитывается конечное сальдо для активного счета: Ск = Сн + ДОб – Коб Ск где

- Ск – сальдо начальное;

- ДОб – оборот по дебету;

- КОб – оборот по кредиту.

Счета: № 01 «Основные средства»; № 10 «Материалы»; № 41 «Товары».

- Пассивные счета показывают все движения предприятия, которые можно отнести к источникам возникновения средств.

Это учет обязательств данной фирмы (колонка баланса «Пассив»). - Как отличить: Начальное сальдо, как и конечное – всегда кредитовое (или больше, или равно «0»). Расчет конечного сальдо для пассивного счета: Ск = Сн + ОбК – ОбД где

- Сн – сальдо начальное;

- ДОб – оборот по дебету;

- КОб – оборот по кредиту.

Счета: № 83 «Добавочный капитал»; № 80 «Уставной капитал».

Применение активно-пассивных счетов в бухгалтерии

Активно-пассивные счета бухгалтерского учета это:

- расчеты с лицами, которые могут выступать в роли дебиторов или кредиторов;

- финансовые результаты деятельности предприятия;

- выпуск продукции;

- нераспределенная прибыль (убыток).

Рассмотрим несколько проводок с активно-пассивными счетами:

- Дт «Расчеты с поставщиками» Кт «Расчетный счет» – оплачен счет, выставленный поставщиками.

- Дт «Расчеты с подотчетными лицами» Кт «Касса» – из кассы выдана сумма подотчетному лицу.

- Дт «Продажи» Кт «Итоговая прибыль» – отражена сумма прибыли за отчетный период.

- Дт «Выпуск продукции» Кт «Основное производство» – зафиксирована фактическая себестоимость продукции.

Активный счет – это основной метод учета всех средств предприятия, за исключением дебиторской задолженности.

Активные и пассивные счета бухгалтерского учета. активный счет — это…

Активные счета можно распознать по наличию у него дебетового сальдо. Также сальдо может быть нулевым, когда оборот по дебету равен обороту по кредиту. Активные бухгалтерские счета не могут иметь кредитового сальдо. Примеры активных счетов:

- 01 «Основные средства»

- 10 «Материалы»;

- 20 «Основное производство»

- 50 «Касса».

Полный перечень можно посмотреть в таблице ниже. Пассивные Предназначены для учета пассивов предприятия, по дебету отражается уменьшение пассива, по кредиту — его увеличение. Отличительной особенностью пассивных счетов является то, что его сальдо всегда кредитовое или равно нулю, сальдо пассивного счета не может быть дебетовым.

Основы бухучета Бухгалтерские счета позволяют учитывать все операции, ежедневно осуществляемые в организации, и обеспечивают ведение бухгалтерского учета. Что такое счет, можно прочитать в этой статье, написано очень просто и понятно. Все существующие счета можно разделить на активные, пассивные и активно пассивные. Чем они отличаются и что на них учитывается? Разберемся с этими вопросами ниже. Внизу статьи приведена таблица, в которой можно посмотреть, какой счет относится к активным, какой к пассивным, а какой к активно-пассивным. Вид счета зависит от того, что на нем должно учитываться активы, пассивы или то другие.

Про активы и пассивы можно прочитать здесь, тоже все доступно написано. Название говорит само за себя. Данные счета предназначены для учета активов предприятия, при этом увеличение актива отражается по дебету, уменьшение актива — по кредиту.

Страховое правоPermalink

Страховое правоPermalink

Счет 83 в бухучете. Учет добавочного капитала. Проводки

Прирост активов предприятия может быть отражен в составе добавочного капитала. Добавочный капитал является частью капитала организации и отражается на бухгалтерском пассивном счете 83. Также частью собственного капитала является и резервный.

Бухгалтерский учет добавочного капитала на счете 83

В кредит счета 83 вносятся суммы, образующие и пополняющие добавочный капитал.

Какие суммы включаются в добавочный капитал: (нажмите для раскрытия)

- Суммы увеличения стоимости активов, полученные в результате переоценки (дооценка). Это касается переоценки активов, полезный срок использования которых свыше 12 месяцев (основные средства, объекты капитального строительства);

- Эмиссионный доход – доход, полученный благодаря разности между продажной стоимостью акций и их номинальной стоимости, установленной при формировании акционерного общества;

- Дополнительные вклады учредителей ООО;

- Положительные курсовые разницы, возникшие при расчетах с учредителями в иностранной валюте.

|

|

Проводки по кредиту счета 83

Д01 К83 – отражена сумма дооценки, полученной в результате переоценки стоимости основных средств.

Д02 К83 – отражено пропорциональное уменьшение суммы начисленной амортизации в результате уценки стоимости основных средств.

Д75 (50, 51, 52) К83 – отражена величина полученного эмиссионного дохода.

Д75 К83 – положительная курсовая разница по взносам, внесенным в уставный капитал, в иностранной валюте.

Д08 (51) К83 – дополнительные вклады в имущество ООО.

Уменьшение добавочного капитала

В дебет счет 83 заносятся суммы, уменьшающие добавочный капитал. Добавочный капитал может быть направлен на погашение убытков предприятия, на увеличение уставного капитала общества.

Уменьшение добавочного капитала возможно в следующих случаях: (нажмите для раскрытия)

- При уценке стоимость активов при проведении дооценки (для активов сроком полезного использования свыше 12 месяцев);

- При увеличении уставного капитала за счет собственных средств организации (за счет добавочного капитала);

- Распределение сумм добавочного капитала между учредителями (участниками) общества;

- Отрицательные курсовые разницы при вкладах в иностранной валюте.

|

Проводки по дебету счета 83

Д83 К01 – отражена сумма уценки, полученной при проведении переоценки стоимости основных средств.

Д83 К02 – отражено увеличение суммы начисленной амортизации пропорционально величине дооценки стоимости ОС, полученной при их переоценке.

Д83 80 – отражено увеличение стоимости уставного капитал за счет средств добавочного.

Д83 К75 – распределение добавочного капитала между участниками;

Д83 К75 – отражена отрицательная курсовая разница по вкладам в иностранной валюте.

Д83 К84 – списание дооценки при выбытии основного средства.

На счете 83 «Добавочный капитал» отражается информация о добавочном капитале предприятия. Этим термином обозначается прирост активов предприятия.

Счет является пассивным.

Состав счета

Для формирования добавочного капитала недостаточно произвольного желания руководства предприятия. Поводом к созданию этого актива может послужить ограниченное число случаев.

В добавочный капитал входят:

- суммы увеличения стоимости активов в результате переоценки;

- доход от эмиссии ценных бумаг (акций);

- положительные курсовые разницы по взносам учредителей;

- дополнительные вклады учредителей.

Прирост добавочного капитала — это кредит счета. Уменьшение — дебет.

Величина добавочного капитала может уменьшаться в случае:

- переноса части добавочного капитала в счет уставного;

- погашения убытка за отчетный год;

- распределение его между учредителями (участниками) организации.

Все эти случаи можно описать приведенной схемой:

Экономический смысл добавочного капитала

Суть счета 83 — отражение собственных средств предприятия, не зависящих от отношений с контрагентами. Величина собственных средств прямо влияет на количество чистых активов организации. Чем больше у предприятия активов, тем оно экономически устойчивее. Другими словами, добавочный капитал — это страховка предприятия на случай кризиса.

Так же, как и для создания добавочного капитала, для его использования существуют определенные строгие условия.

Формирование добавочного капитала в результате переоценки ОС

Увеличение стоимости ОС по итогам переоценки отражается по Кт 83 счета.

Пример

ООО «Антара» проводит переоценку ОС.

Стоимость всех объектов ОС на конец года составила 2000000 рублей, начисленная амортизация составляла 500000 рублей. В результате переоценки восстановительная стоимость ОС — 2200000 рублей, начисленная амортизация увеличена до 600000 рублей.

Эта ситуация отражается проводкой:

| Дт | Кт | Описание операции | Сумма | Документ |

| 01 | 83 | Отражение увеличения стоимости ОС (2200000 — 2000000) | 200000 | Бухгалтерская справка |

| 83 | 02 | Отражено увеличение амортизации (600000 — 500000) | 100000 | Бухгалтерская справка |

По счетам 01 и 02 дооценка, так же, как и уценка, отражается в разрезе объектов, то есть для каждого объекта ОС.

Формирование 83 счета в результате выпуска акций

Продажа собственных акций или долю собственности выше номинала — один из способов увеличить добавочный капитал.

ПАО «Солнечный берег» решило увеличить уставный капитал на 400000 рублей через выпуск собственных акций, 4000 штук по номинальной стоимости 100 рублей за акцию. Акции были размещены по подписке по цене 110 рублей за акцию. Стоимость акций оплачивается полностью денежными средствами.

В бухучете ЗАО будут отражены следующие операции:

| Дт | Кт | Описание операции | Сумма | Документ |

| 75.1 | 80.1 | Отражение регистрации доп. эмиссии акций | 400000 | Бух. справка |

| 80.1 | 80.2 | Отражение подписки акционеров | 400000 | Бух. справка |

| 51 | 75.1 | Отражено поступление ДС за акции | 440000 | Выписка банка |

| 75.1 | 83 | Отражен эмиссионный доход (440000 — 400000) | 40000 | Бухгалтерская справка |

Операции, связанные с изменением курсовых разниц по взносам учредителей

Учредитель ПАО «Гларекс» внес в уставный капитал 1000 евро в апреле. Это значит, что в следующем месяце, мае, возникает задолженность учредителя за взнос в УК в размере рублевой суммы взноса по курсу ЦБ, который составлял 65 рублей за евро.

Фактически, взнос был перечислен в сентябре, когда курс уже был 70 рублей за евро.

В учете организации эти операции отражаются проводками:

| Месяц | Дт | Кт | Описание операции | Сумма |

| Май | 75.1 | 80 | Отражение задолженности по взносу в уставный капитал (65 * 1000) | 65000 |

| Сентябрь | 52 | 75.1 | Отражение перечисления валютной суммы взноса (70*1000) | 70000 |

| 75.1 | 83 | Отражение положительной курсовой разницы ((70-65)*1000) | 5000 |