Эксперты 1С продолжают рассказывать об учете расчетов с контрагентами в «1С:Бухгалтерии 8» редакции 3.0. В этой статье рассматривается порядок учета в «1С:Бухгалтерии 8» дебиторской задолженности контрагентов перед организацией и кредиторской задолженности организации перед ее контрагентами.

Эксперты 1С продолжают рассказывать об учете расчетов с контрагентами в «1С:Бухгалтерии 8» редакции 3.0. В этой статье рассматривается порядок учета в «1С:Бухгалтерии 8» дебиторской задолженности контрагентов перед организацией и кредиторской задолженности организации перед ее контрагентами.

Примечание. Как в программе организован аналитический учет расчетов с контрагентами, как применяются договоры и счета, и для чего служат статусы документов, читайте в статье «Расчеты с контрагентами в «1С:Бухгалтерии 8″».

Содержание

- Учет дебиторской задолженности контрагентов

- Учет кредиторской задолженности контрагентов

- Сальдо в бухгалтерском учёте

- Сальдо во внешнеторговых отношениях

- Сальдо торгового баланса

- Сальдо платёжного баланса

- Определение товара и его виды

- Счёт 41 «Товары» в бухгалтерском учете

- Дебиторская задолженность: счета учета

- Типовые записи по учету дебиторки

- Учет кредиторской задолженности. Счета

- Списание и учет кредиторской задолженности при общей системе налогообложения

- Списание и учет кредиторской задолженности при упрощенной системе налогообложения (УСН)

- Учет кредиторской задолженности. Пример

- Видео-урок «Списание кредиторской задолженности в 1С Бухгалтерия”

- Новые записи:

Учет дебиторской задолженности контрагентов

Под дебиторской задолженностью понимается задолженность перед организацией:

- покупателей и заказчиков;

- поставщиков и подрядчиков по перечисленным им авансам;

- работников организации;

- бюджета и внебюджетных фондов;

- прочих дебиторов.

Соответственно, лица, имеющие обязательства перед организацией (в том числе и контрагенты организации), считаются ее дебиторами. Далее будем рассматривать только дебиторскую задолженность контрагентов.

Возникновение (увеличение) дебиторской задолженности всегда отражается по дебету счета учета расчетов с контрагентами, например:

Дебет 62.01 Кредит 90.01.1

— покупателю проданы товары (работы, услуги);

Дебет 60.02 Кредит 51

— поставщику перечислен аванс в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

Дебет 58.03 Кредит 51

— контрагенту-заемщику предоставлен заем.

Погашение (уменьшение) дебиторской задолженности всегда отражается по кредиту счета учета расчетов, например:

Дебет 51 Кредит 62.01

— получена оплата от покупателя за реализованные товары (работы, услуги);

Дебет 60.01 Кредит 60.02 и Дебет 41.01 Кредит 60.01

— зачтен аванс поставщика при поступлении товаров;

Дебет 51 Кредит 58.03

— погашен заем.

В зависимости от учетных задач дебиторскую задолженность контрагентов можно классифицировать по различным признакам, например:

- по экономическому содержанию. Задолженность может быть связана с реализацией покупателю (заказчику) товаров, (работ, услуг) или нет. Данная классификация применяется при формировании резервов по сомнительным долгам в налоговом и бухгалтерском учете, а также для детализации показателей бухгалтерского баланса (письмо Минфина России от 27.01.2012 № 07-02-18/01);

- по ожидаемому сроку погашения обязательств после отчетной даты (краткосрочная и долгосрочная задолженность) — для отражения в бухгалтерской (финансовой) отчетности организации. Напоминаем, что в бухгалтерском балансе активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним:

- не более 12 месяцев после отчетной даты;

- или не более продолжительности операционного цикла, если он превышает 12 месяцев.

- Все остальные активы и обязательства представляются как долгосрочные (п. 19 ПБУ 4/99 «Бухгалтерская отчетность организации», утв. приказом Минфина России от 06.07.1999 № 43н);

- по фактическим срокам исполнения обязательств по договору — нормальная (срочная) и просроченная задолженность. Просроченная задолженность, в свою очередь, может быть обеспеченной, сомнительной и безнадежной. Данная классификация используется при формировании резервов по сомнительным долгам, а также для отражения в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах.

Учет дебиторской задолженности в «1С:Бухгалтерии 8» (ред. 3.0) зависит от совокупности настроек, таких как:

- ведение учета по договорам;

- установка сроков погашения задолженности покупателей;

- возможность управления зачетом авансов и погашением задолженности;

- формирование резервов по сомнительным долгам и т. д.

Рассмотрим подробнее эти настройки.

Примечание

Порядок формирования бухгалтерской (финансовой) отчетности в данной статье не рассматривается.

Сроки погашения задолженности покупателей

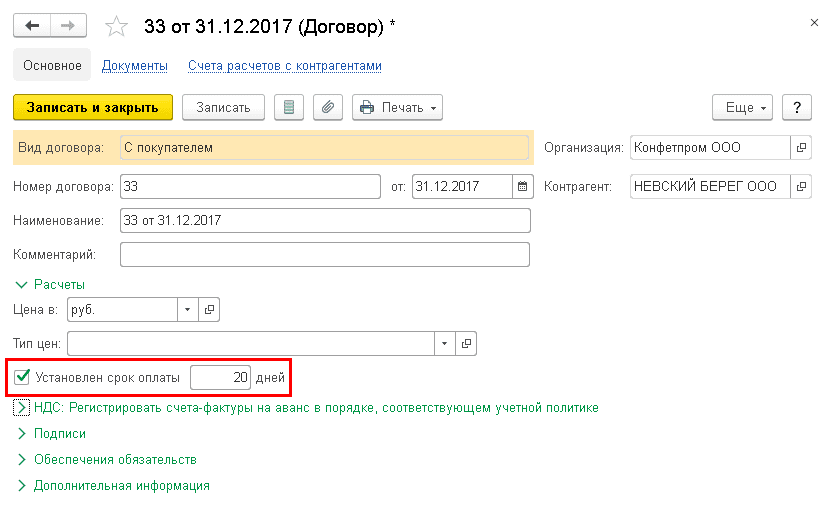

Если организация ведет аналитический учет по договорам (в настройках функциональности на закладке Расчеты установлен флаг Учет по договорам), то срок исполнения обязательства по договору можно указать непосредственно в карточке договора с контрагентом. Для этого в группе реквизитов Расчеты следует установить флаг Установлен срок оплаты и указать срок оплаты в днях (рис. 1).

Рис. 1. Указание срока оплаты в карточке договора

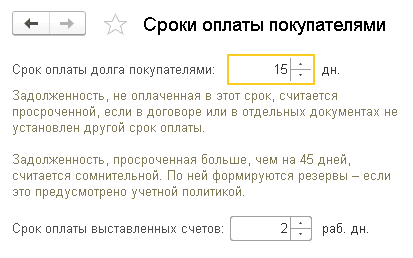

Единый срок погашения задолженности для всех покупателей можно указать в поле Срок оплаты долга покупателями регистра Сроки оплаты покупателями (рис. 2). Доступ к регистру осуществляется по одноименной гиперссылке из раздела Продажи или из раздела Администрирование — Параметры учета.

Рис. 2. Сроки оплаты покупателями

Указанные в программе тем или иным образом сроки оплаты используются для автоматического выявления просроченной дебиторской задолженности.

Дебиторская задолженность контрагентов считается нормальной (срочной) в пределах срока оплаты, указанного в карточке договора, начиная с момента ее возникновения. Если по истечении срока оплаты дебиторская задолженность остается непогашенной, то она считается просроченной.

Если в карточке договора срок оплаты не установлен, то для договоров с покупателями просроченной считается дебиторская задолженность, которая не погашена в пределах Срока оплаты долга покупателями, указанного в настройках Параметров учета.

Таким образом, срок оплаты, установленный для конкретного договора, имеет приоритет для квалификации задолженности в качестве просроченной.

Если срок оплаты не указан ни в карточке договора, ни в целом по покупателям, то дебиторская задолженность считается просроченной с момента ее возникновения.

Просроченная дебиторская задолженность, выявленная в программе, влияет на учет расходов и доходов при формировании резервов по сомнительным долгам, а также на показатели бухгалтерской (финансовой) отчетности.

Согласно пункту 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утв. приказом Минфина России от 29.07.1998 № 34н) организация должна создавать резервы по сомнительным долгам в случае признания дебиторской задолженности сомнительной. Сомнительной считается дебиторская задолженность организации, которая не погашена (с высокой степенью вероятности не будет погашена) в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Для целей формирования резервов в налоговом учете сомнительным долгом признается дебиторская задолженность контрагента в связи с реализацией товаров (выполнением работ, оказанием услуг), если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. Величину сомнительной дебиторской задолженности в отношении каждого контрагента следует определять за вычетом кредиторской задолженности перед этим контрагентом (п. 1 ст. 266 НК РФ).

При этом создание резерва по сомнительным долгам для целей налогообложения прибыли является правом, а не обязанностью налогоплательщика (п. 3 ст. 266 НК РФ), поэтому формирование резервов определяется учетной политикой для целей налогообложения.

По умолчанию формирование резервов по сомнительным долгам в «1С:Бухгалтерии 8» отключено. Чтобы включить автоматическое формирование резервов по сомнительным долгам в бухгалтерском учете, в форме Учетная политика (раздел Главное — Настройки — Учетная политика) следует установить флаг Формируются резервы по сомнительным долгам. Если резерв по сомнительным долгам создается в налоговом учете, то следует установить флаг Формировать резервы по сомнительным долгам в части Налог на прибыль формы Настройки налогов и отчетов (раздел Главное — Настройки — Налоги и отчеты).

В программе для целей автоматического формирования резерва и в бухгалтерском, и в налоговом учете сомнительной задолженностью считается любая просроченная задолженность, отраженная на счетах 62.01 «Расчеты с покупателями и заказчиками» и 76.06 «Расчеты с прочими покупателями и заказчиками». Иначе говоря, автоматически рассчитываются резервы по сомнительным долгам только по задолженности, учитываемой в рублях, и только в отношении договоров с покупателями и заказчиками.

В этих случаях расчет резервов по сомнительным долгам выполняется одноименной регламентной операцией, входящей в состав обработки Закрытие месяца. Для начисления резервов по сомнительным долгам в отношении других видов задолженности (например, выданных поставщику авансов или по договорам с покупателями в условных единицах) следует использовать документ Операция.

Дебиторская задолженность, признанная безнадежной (нереальной к взысканию), подлежит списанию (п. 77 Положения, пп. 2 п. 2 ст. 265 НК РФ). Безнадежные долги не могут определяться программой автоматически. Их выявляет бухгалтер, руководствуясь критериями, изложенными в пункте 2 статьи 266 НК РФ, и своим профессиональным суждением.

1С:ИТС

Подробнее об учете просроченной дебиторской задолженности см. в разделе «Инструкции по учету в программах 1С»: ; .

Сроки оплаты выставленных счетов

Реквизит Срок оплаты выставленных счетов, указанный в регистре Сроки оплаты покупателями (рис. 2), не влияет на бухгалтерский и налоговый учет дебиторской задолженности и служит исключительно для принятия управленческих решений. В частности, Срок оплаты выставленных счетов позволяет контролировать состояние счетов, выставленных покупателям, включая частичные оплаты.

Напоминаем, что документ Счет покупателю предназначен для подготовки и печати счетов покупателям, а также для контроля взаиморасчетов с покупателями. В Счете покупателю можно увидеть не только полную сумму счета, но и ее оплаченную и неоплаченную части.

Реквизит Статус оплаты документа Счет покупателю может принимать значения:

- Не оплачен;

- Оплачен;

- Оплачен частично;

- Отменен.

Проанализировать информацию о неоплаченных счетах на текущую дату можно с помощью отчета Счета, не оплаченные покупателями (раздел Руководителю). Помимо счетов со статусом Не оплачен, в отчет включаются также частично оплаченные счета. В отчете раскрывается полная сумма счета, оплаченная и неоплаченная части. На основании данных отчета можно отправлять контрагентам по электронной почте напоминания о необходимости оплаты счетов. Для отправки сообщений по электронной почте требуется настроенная учетная запись электронной почты.

Как в «1С:Бухгалтерии 8» редакции 3.0 контролировать состояние счетов, выставленных покупателям, включая частичные оплаты

Планирование платежей от покупателей

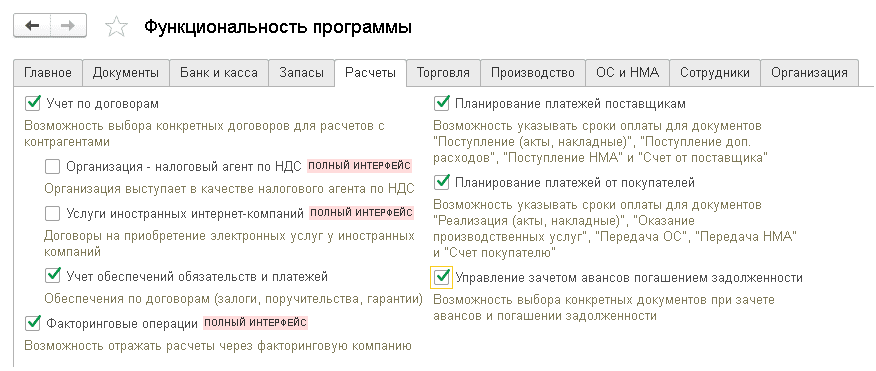

Чтобы пользователь «1С:Бухгалтерии 8» редакции 3.0 мог контролировать ожидаемые поступления от покупателей, в настройках функциональности программы (раздел Главное) на закладке Расчеты следует установить флаг Планирование платежей от покупателей (рис. 3). Данная функциональность служит для принятия управленческих решений и не влияет на бухгалтерский и налоговый учет.

Рис. 3. Функциональность программы, закладка «Расчеты»

При включенной функциональности Планирование платежей от покупателей появляется возможность указывать сроки оплаты в документах расчетов с покупателями (заказчиками):

- Реализация (акты, накладные);

- Оказание производственных услуг;

- Передача ОС;

- Передача НМА.

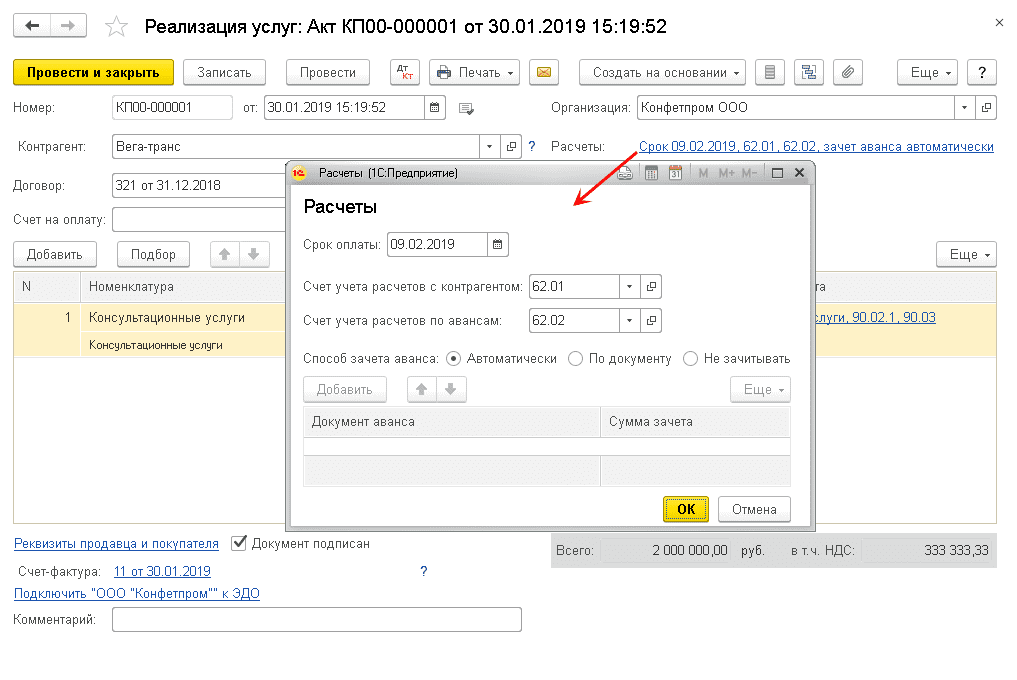

Реквизит Срок оплаты указывается в форме Расчеты, которая открывается из документа расчетов с покупателем по соответствующей ссылке (рис. 4) и заполняется автоматически на основании срока оплаты, указанного в карточке договора с покупателем, или на основании реквизита Срок оплаты долга покупателями.

Рис. 4. Срок оплаты в документе реализации

Если срок не указан ни в карточке договора, ни в целом по покупателям, то реквизит Срок оплаты будет соответствовать дате документа расчетов. Срок оплаты можно изменить вручную — это не повлияет на бухгалтерский и налоговый учет.

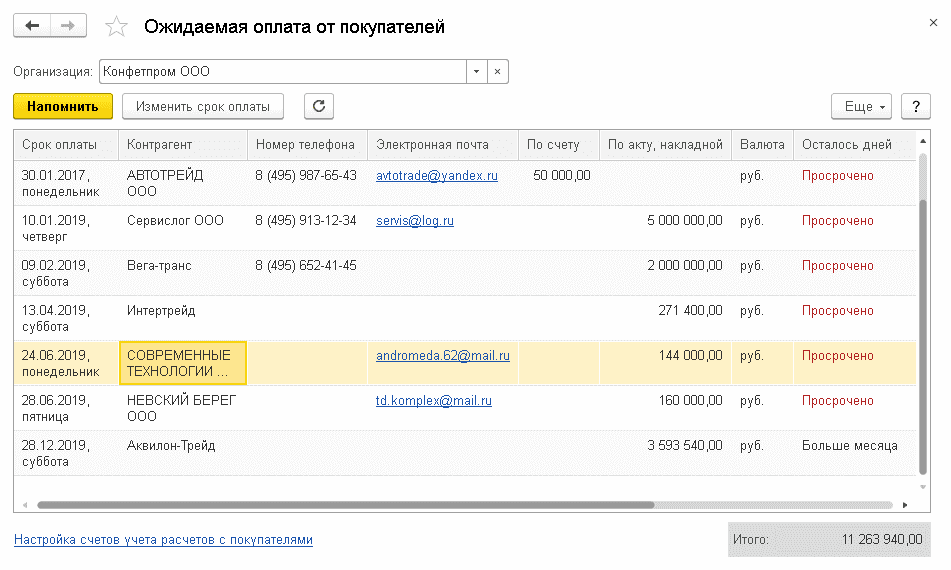

Функциональность Планирование платежей от покупателей предоставляет пользователю доступ к помощнику (специальной обработке) Ожидаемая оплата от покупателей (раздел Продажи — Расчеты с контрагентами). В форме помощника по выбранной организации отображаются как существующие задолженности покупателей, так и неоплаченные счета, выставленные покупателям (рис. 5).

Рис. 5. Ожидаемая оплата от покупателей

Обработка анализирует остатки по счетам расчетов с покупателями. По каждой задолженности (то есть для каждого документа расчетов) указывается срок планируемой оплаты. Дополнительно в обработку включена планируемая оплата по выставленным счетам, имеющим статус Не оплачен или Оплачен частично. Если имеется задолженность по документу расчетов, связанному с выставленным счетом, то он отображается вместе со счетом в одной строке. Весь список выводится в хронологическом порядке.

Помощник Ожидаемая оплата от покупателей позволяет изменить срок оплаты одного или нескольких документов, предварительно выделенных курсором. По команде Изменить срок оплаты открывается форма ввода нового срока оплаты. Также срок оплаты документа можно изменить непосредственно в поле Срок оплаты. Выделив строку в списке, можно отправить электронное письмо контрагенту с напоминанием об оплате. Письмо сформируется автоматически по кнопке Напомнить.

Как в программе «1С:Бухгалтерия 8» редакции 3.0 можно планировать платежи от покупателей

Учет кредиторской задолженности контрагентов

Под кредиторской задолженностью понимается задолженность организации:

- перед поставщиками и подрядчиками;

- перед покупателями по полученным авансам;

- перед работниками организации;

- перед бюджетом и внебюджетными фондами;

- перед прочими кредиторами.

Соответственно, лица, перед которыми организация имеет обязательства (в том числе и контрагенты организации), считаются ее кредиторами. Далее будем рассматривать только кредиторскую задолженность организации перед ее контрагентами.

Возникновение (увеличение) кредиторской задолженности всегда отражается по кредиту счета учета расчетов с контрагентами, например:

Дебет 41.01 Кредит 60.01

— получены товары от поставщика;

Дебет 51 Кредит 62.02

— от покупателя получен аванс в счет предстоящей отгрузки товаров (выполнения работ, оказания услуг);

Дебет 51 Кредит 66.01

— получен краткосрочный кредит от банка.

Погашение (уменьшение) кредиторской задолженности всегда отражается по дебету счета учета расчетов, например:

Дебет 60.01 Кредит 51

— перечислена оплата поставщику за полученные товары (работы, услуги);

Дебет 62.02 Кредит 62.01 и Дебет 62.01 Кредит 90.01.1

— зачтен аванс покупателя при отгрузке товаров (работ, услуг);

Дебет 66.01 Кредит 51

— погашен кредит.

Для отражения в бухгалтерской (финансовой) отчетности организации кредиторская задолженность классифицируется по следующим признакам:

- по ожидаемому сроку погашения после отчетной даты (краткосрочная и долгосрочная задолженность);

- по фактическим срокам исполнения обязательств по договору — нормальная (срочная) и просроченная задолженность, в том числе задолженность с обеспечением и с истекшим сроком давности.

Учет кредиторской задолженности в «1С:Бухгалтерии 8» (ред. 3.0) также зависит от ряда настроек, таких как:

- ведение учета по договорам;

- установка сроков погашения задолженности перед поставщиками;

- возможность выбора конкретных документов при зачете авансов и погашении задолженности.

Отдельные настройки программы служат только для принятия управленческих решений и не оказывают влияния на учет.

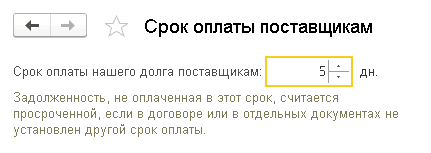

Сроки оплаты задолженности перед поставщиками

Если организация ведет учет по договорам, то срок оплаты поставщику можно указать непосредственно в карточке договора с поставщиком. Единый срок для погашения задолженности организации перед всеми поставщиками можно установить в поле Срок оплаты нашего долга поставщикам регистра Срок оплаты поставщикам (рис. 6). Доступ к регистру осуществляется по одноименной гиперссылке из раздела Покупки или из раздела Администрирование — Параметры учета.

Рис. 6. Срок оплаты поставщикам

При этом срок оплаты, указанный в карточке договора, имеет приоритет.

Сроки оплаты, тем или иным образом установленные для расчетов с поставщиками, служат:

- для квалификации задолженности в качестве просроченной, что влияет на показатели бухгалтерской (финансовой) отчетности;

- для принятия управленческих решений.

Планирование оплаты поставщикам

Для контроля и управления оплатой в адрес поставщиков в настройках функциональности «1С:Бухгалтерии 8» редакции 3.0 на закладке Расчеты следует установить флаг Планирование платежей поставщикам (см. рис. 3).

Данная функциональность позволяет указывать сроки оплаты в документах расчетов с поставщиками (исполнителями):

- Поступление (акты, накладные);

- Поступление доп. расходов;

- Поступление НМА.

Реквизит Срок оплаты указывается в форме Расчеты, которая открывается из документа расчетов с поставщиком по ссылке и заполняется автоматически на основании срока оплаты, указанного в карточке договора с поставщиком, или на основании реквизита Срок оплаты нашего долга поставщикам. Если срок не указан ни в карточке договора, ни в целом по поставщикам, то реквизит Срок оплаты будет соответствовать дате документа расчетов. Сроки оплаты в документах расчетов можно изменять вручную. Указание сроков оплаты в документах расчетов с поставщиками не влияет на бухгалтерский и налоговый учет и служит только для принятия управленческих решений.

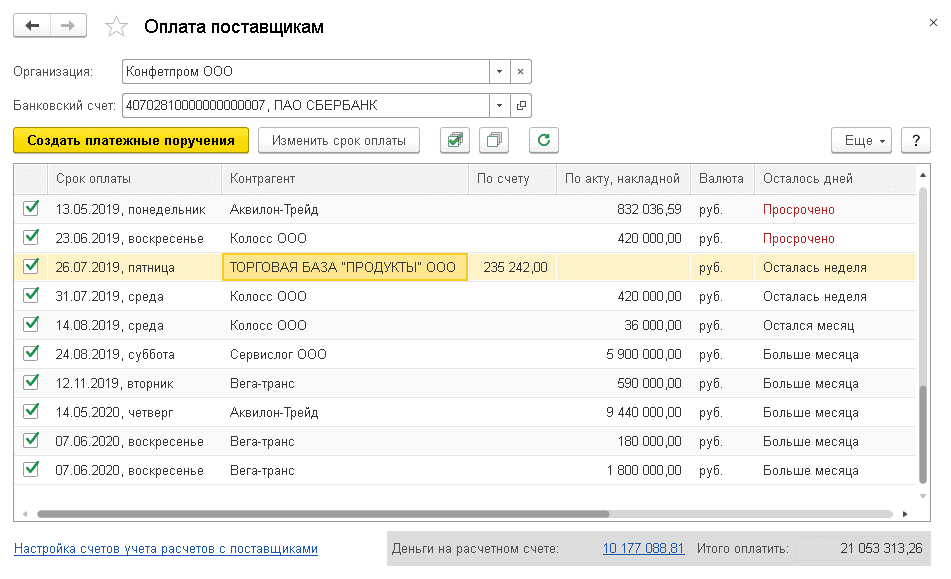

При включенной функциональности Планирование платежей поставщикам в программе доступен помощник Оплата поставщикам (рис. 7), который предназначен для автоматического формирования списка платежных поручений на оплату поставщикам. Обработка вызывается из формы списка платежных поручений по команде Оплатить — Товары и услуги.

Рис. 7. Планирование оплаты поставщикам

В шапке помощника указывается организация и банковский счет, с которого планируется списание денежных средств. При выполнении обработки анализируются остатки по счетам расчетов с поставщиками. По каждой задолженности (для каждого документа расчетов) указывается срок планируемой оплаты. Дополнительно в список включается планируемая оплата поставщикам по документам Счета от поставщиков, имеющим статус Не оплачен или Оплачен частично. Список выводится в хронологическом порядке по возрастанию сроков оплаты (самые срочные платежи расположены наверху списка). Документы расчетов, связанные с неоплаченными счетами от поставщиков, отображаются в одной строке.

В форме Оплата поставщикам можно изменить срок оплаты одного или нескольких документов, предварительно выделив их курсором. По команде Изменить срок оплаты открывается форма ввода нового срока оплаты. Также срок оплаты документа можно изменить непосредственно в поле Срок оплаты.

Строки, по которым требуется сформировать платежные поручения, следует отметить флагом. Платежные документы формируются автоматически по команде Создать платежные поручения.

Каким образом в программе «1С:Бухгалтерия 8» редакции 3.0 организовано планирование оплаты поставщикам

Управление зачетом авансов и погашением задолженности

В соответствии с законодательством о бухгалтерском учете авансы (как полученные от покупателя, так и выданные поставщику) учитываются обособленно от расчетов (см. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина России от 31.10.2000 № 94н; п. 3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н; п.п. 3, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н).

В налоговом учете по НДС авансы также отражаются отдельно (пп. 3 п. 3 ст. 170 НК РФ).

По умолчанию в «1С:Бухгалтерии 8» для всех документов учетной системы применяется автоматический способ зачета авансов и погашения задолженности, суть которого сводится к следующему:

- при поступлении оплаты от покупателя имеющаяся задолженность по договору с покупателем погашается в хронологическом порядке, а поступление сверх суммы задолженности контрагента по договору учитывается как аванс;

- при проведении документа реализации имеющиеся авансы по договору зачитываются в хронологическом порядке;

- при регистрации оплаты поставщику имеющаяся задолженность перед поставщиком по договору погашается в хронологическом порядке, а сумма оплаты сверх имеющейся задолженности учитывается как аванс;

- при проведении документа поступления имеющиеся авансы по договору с поставщиком зачитываются в хронологическом порядке.

При необходимости (например, по условиям договора с контрагентом) в программе можно отражать зачет авансов (погашение задолженности) по определенным документам или не зачитывать авансы (не погашать задолженность). Чтобы воспользоваться данной возможностью, в разделе Главное — Функциональность на закладке Расчеты необходимо установить флаг Управление зачетом авансов погашением задолженности (см. рис. 3). Обратите внимание, что данная функциональность оказывает существенное влияние:

- на зачет полученных авансов от покупателей и на погашение задолженности покупателей;

- на зачет выданных авансов поставщику и на погашение задолженности перед поставщиками;

- на общее состояние взаиморасчетов по договорам с контрагентами;

- на учет дебиторской и кредиторской задолженности;

- на учет расходов (доходов) в бухгалтерском и налоговом учете при формировании резервов по сомнительным долгам;

- на учет НДС.

Реквизит Способ зачета авансов указывается в форме Расчеты, которая открывается по соответствующей ссылке из документа реализации (см. рис. 4) или из документа поступления.

По умолчанию Способ зачета авансов установлен в положение Автоматически. При выборе способа зачета авансов По документу требуется указать Документ аванса (несколько документов) и Сумму зачета.

Если Сумму зачета аванса не заполнять, то при проведении документа реализации (документа поступления) автоматически зачитывается максимально возможная сумма по указанному документу аванса. Если фактический остаток аванса меньше указанной суммы зачета, то выдается сообщение об ошибке и документ не проводится. При выборе способа зачета авансов Не зачитывать авансы не зачитываются.

Реквизит Погашение задолженности указывается в форме банковских и кассовых документов. По умолчанию реквизит Погашение задолженности принимает значение Автоматически. При выборе способа погашения задолженности По документу требуется указать документ реализации (документ поступления), задолженность по которому следует погашать. Если выбран способ Не погашать, имеющаяся задолженность погашаться не будет.

1С:ИТС

Подробнее о расчетах по НДС с авансов см. в справочнике раздела «Инструкции по учету в программах 1С».

Как в «1С:Бухгалтерии 8» редакции 3.0 управлять зачетом авансов и погашением задолженности

На практике довольно часто встречаются ситуации, когда поступление денежных средств от покупателя и отгрузка в его адрес товаров (выполнение работ, оказание услуг) происходят в течение одного дня. А бывает, что организация оплачивает денежные средства поставщику и в этот же день получает от него товары (работы, услуги).

Чтобы избежать лишних оборотов по зачету авансов в течение дня, в «1С:Бухгалтерии 8» редакции 3.0 можно воспользоваться специальной настройкой, доступ к которой осуществляется из раздела Администрирование по гиперссылке Проведение документов. В форме Проведение документов следует установить флаг Время документов устанавливать автоматически (рис. 8).

Рис. 8. Настройка проведения документов

При использовании этой настройки документы в течение дня записываются в соответствии со строго определенным временем, при этом оплата поставщику и покупателю всегда отражается позднее, чем поступление и продажа товаров. Таким образом, указанная настройка позволяет избежать лишних оборотов по зачету авансов в течение дня (если документы в течение дня проведены в правильной хронологической последовательности).

Каким образом в «1С:Бухгалтерии 8» редакции 3.0 избежать лишних оборотов по зачету авансов в течение дня

Учет полученных и выданных обеспечений обязательств

В «1С:Бухгалтерии 8» поддерживается учет обеспечений обязательств (платежей) по договорам. Чтобы данная возможность стала доступна пользователю, в настройках функциональности на закладке Расчеты следует установить флаг Учет обеспечений обязательств и платежей (см. рис. 3).

Для договоров с обеспечением обязательств можно указать дополнительную информацию:

- вид обеспечения;

- стороны сделки;

- валюту;

- стоимость в валюте.

Эта информация в первую очередь предназначена для формирования отчетов заемщика в банк, но также может использоваться и для дополнительной аналитики состояния расчетов с контрагентом.

Подробнее о том, как поддерживается обеспечение обязательств в «1С:Бухгалтерии 8» редакции 3.0, см. в статье «Обеспечение обязательств в «1С:Бухгалтерии 8″».

Обратите внимание, что для целей формирования резервов по сомнительным долгам в программе не учитывается наличие обеспечений (гарантий, залога, поручительства и т. д.) по договору с покупателем, то есть не проверяется, является ли дебиторская задолженность действительно сомнительной.

Установить такую проверку в программе можно опосредованно через значение показателя Установлен срок оплаты по договору в карточке договора с контрагентом. Если организация получила от покупателя обеспечение задолженности или у нее есть уверенность в его платежеспособности, то для исключения данной задолженности из расчета резервов по ней достаточно указать в этом показателе заведомо длительный срок оплаты (в календарных днях).

Акт сверки расчетов с контрагентом

Для проведения инвентаризации расчетов с контрагентами (поставщиками, покупателями, комиссионерами, агентами, комитентами, принципалами и т. д.) используется акт сверки взаимных расчетов. Форма акта сверки действующим законодательством не предусмотрена и может разрабатываться организацией самостоятельно (письмо Минфина России от 18.02.2005 № 07-05-04/2).

В программе «1С:Бухгалтерия 8» редакции 3.0 предусмотрено автоматическое заполнение документа Акт сверки расчетов с контрагентом на основании документов учетной системы (команда Заполнить). Доступ к актам сверки расчетов осуществляется по одноименной гиперссылке из разделов Покупки и Продажи.

Если контрагент имеет обособленные подразделения, можно сформировать единый акт сверки с учетом этих подразделений. Для этого в шапке документа нужно установить флаг С обособленными подразделениями.

Чтобы в акте сверки отражалась информация о полученных и выставленных счетах-фактурах, на закладке Дополнительно следует установить флаг Выводить счета-фактуры. Такая возможность актуальна при выставлении универсального передаточного документа (УПД).

При установленном флаге Разбить по договорам (на закладке Дополнительно) в печатной форме акта сверки расчетов сальдо на начало и конец периода сверки отображается по каждому договору.

Как в «1С:Бухгалтерии 8» редакции 3.0 настроить и сформировать акт сверки с контрагентом

Список счетов учета, по которым осуществляется сверка, указывается на закладке Счета учета расчетов. По умолчанию в список включены счета:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам»;

- 76 «Расчеты с разными дебиторами и кредиторами».

Если из сверки требуется исключить определенные счета, то для них следует снять флаг Участвует в расчетах. Неиспользуемые счета можно из списка удалить. Если какие-то счета требуется добавить (например, провести сверку по счету 58 «Предоставленные займы»), то по команде Добавить следует указать требуемый счет и установить для него флаг Участвует в расчетах (рис. 9).

Рис. 9. Счета учета расчетов в акте сверки

После согласования сверки с контрагентом в форме документа Акт сверки расчетов с контрагентом следует установить флаг: Сверка согласована. В этом случае все реквизиты документа, кроме информации о представителях сторон, будут защищены от изменений.

Сальдо (са́льдо) — это разность между поступлениями и расходами за определённый промежуток времени.

Положительное, активное сальдо означает превышение поступлений над расходами, а отрицательное — наоборот.

Сальдо в бухгалтерском учёте

Сальдо в бухгалтерском учёте — остаток по бухгалтерскому счёту, разность между суммой записей по дебету и кредиту счетов:

-

Дебетовое сальдо (дебет больше кредита) отражает состояние данного вида хозяйственных средств на определённую дату и показывается в активе баланса.

-

Кредитовое сальдо (кредит больше дебета) отражает состояние источников хозяйственных средств и показывается в пассиве.

Если счёт не имеет остатка (сальдо равно нулю), то такой счёт называется закрытым.

В бухгалтерском учёте некоторые счета могут одновременно иметь и дебетовое, и кредитовое сальдо.

При анализе бухгалтерского счёта за определённый промежуток времени, например — последний месяц, выделяют:

-

Сальдо начальное (входящее) — остаток по счёту на начало периода. Рассчитывается на основании предыдущих операций.

-

Дебетовый и кредитовый обороты за период — рассчитывается на основании операций только за рассматриваемый период.

-

Сальдо за период — суммарный результат операций за рассматриваемый период.

-

Сальдо конечное (исходящее) — остаток по счёту на конец периода. Обычно рассчитывается как арифметическая сумма начального сальдо и оборотов за период.

Сальдо во внешнеторговых отношениях

Характеризуя внешнеторговые отношения, часто рассматривают сумму экспорта и импорта, поступления из-за границы и платежи за границу за определенный период, например, за год.

При этом выделяют сальдо торгового баланса и сальдо платёжного баланса.

Сальдо торгового баланса

Основу внешней торговли составляют экспорт и импорт. Разница между этими величинами за определенный период и называется сальдо торгового баланса.

При этом сальдо торгового баланса может быть отрицательным или положительным.

Положительное сальдо торгового баланса означает превышение экспорта над импортом (страна больше продаёт, чем покупает).

Отрицательное сальдо торгового баланса означает превышение импорта над экспортом (страна больше покупает, чем продаёт).

Ситуация превышения импорта над экспортом (отрицательный торговый баланс) рассматривается как негативная, так как в результате такой политики страну заполняют зарубежные товары, отчего страдает отечественный производитель, а деньги выводятся из страны за границу.

Сальдо платёжного баланса

В отношениях между государствами всегда присутствуют денежные расчеты.

Сальдо платёжного баланса — это разность между поступлениями из-за границы и платежами за границу.

Сальдо платёжного баланса также может иметь положительно или отрицательное значение.

Положительное сальдо платёжного баланса означает превышение всех платежей, поступающих в страну из-за границы, над платежами из данной страны в другую страну.

Отрицательное сальдо платёжного баланса означает превышение платежей из страны над платежами в страну.

Счет 41 бухгалтерского учета — это активный счет «Товары», предназначен для аккумулирования данных о наличии и движении товарно-материальных ценностей, приобретённых в качестве товаров для реализации. В коммерческой деятельности он играет главную роль, так как на основе данных о его наличии и движении в организации строятся все рабочие процессы.

Определение товара и его виды

Товар – это объект гражданских прав либо продукт деятельности предприятия (в том числе услуга, работа или финансовая услуга), предназначенный для продажи, обмена или введения в оборот.

Согласно Налоговому кодексу товаром признается любое имущество, предназначенное для реализации. В широком смысле, товар – это реализуемая на рынке материальная или нематериальная собственность. Под товаром в узком смысле понимают продукт труда.

Например, продукт умственного и физического труда, результат услуги, то есть всё то, что имеет потребительскую стоимость и её собственник может обменять её на другой товар либо денежные средства.

Все товары можно разделить на 2 большие группы:

- Материально-вещественные, имеющие физические свойства;

- Невещественные – услуги, консультации. Нематериальные товары специфичны и очень разнообразны:

Счёт 41 «Товары» в бухгалтерском учете

В бухгалтерском учёте товары учитываются на 41 счёте.

В основном счёт 41 «Товары» используются организациями, которые ведут торговую деятельность, а также организациями, которые предоставляют услуги в сфере общественного питания.

К счёту 41 «Товары» могут быть открыты соответствующие субсчета, представленные на рисунке:

Типовые проводки и примеры операций по 41 счету

В бух.учёте товары учитываются по фактической себестоимости, включая следующие затраты:

- Сумма оплаты за товар;

- Расходы по услугам, связанным с покупкой товара (информационные и другие);

- Вознаграждения посредникам и другие расходы, связанные с покупкой товара.

Как раз для отражения себестоимости товара и учета его количества служит счёт 41.

Для предприятий, применяющих УСН, в себестоимость товара включается НДС, если отражен в документах поставщика. Для предприятий на ОСНО купленный НДС в стоимость не будет попадать.

Рассмотрим типовые проводки по 41 счёту в таблицах.

Таблица 1. Отражение складских операций по счету 41:

| Счёт Дт | Счёт Кт | Описание проводки | Документ-основание |

| 41 | 60/76 | Поступление ТМЦ на склад от поставщика/прочих контрагентов | Товарная накладная |

| 41.01 | 41.11(12) | Перемещение товара с оптового склада на автоматизированную (учёт вручную) торговую точку. При возврате товара на основной склад формируется обратная запись, например, если товар не был продан | Накладная, заверенная подписями лиц, отпускающих и принимающих ТМЦ (ТОРГ-28, МХ-10) |

| 45.01 | 41.01 | Со склада отгружены товары, готовая продукция | Расходная накладная |

| 45.02 | 41.01 | Со склада списана тара по отгруженным товарам | Расходная накладная |

| 45.05 | 41.01 | Списание стоимости товаров по договору комиссии | Расходная накладная |

| 94 | 41 | Списание стоимости порчи или недостачи товаров | Акт списания, инвентаризационная ведомость |

Пример 1. Учёт товара по счету 41 по цене покупки

ООО «Ксенополис» взят кредит на сумму 100 000,00 руб. для покупки товара. Ежемесячные расходы по кредиту составили 1 250,00 руб. ООО «Ксенополис» приобрело товар у ООО «Журавль» (100 00,00 руб., НДС 15 254,00 руб.) и оприходовало его на склад. По факту реализации товаров ООО «Птичка» ТМЦ были списаны со склада (169 000,00 руб., НДС 25 780,00 руб.)

Согласно учетной политике, ООО «Ксенополис» отражает ТМЦ на складе по цене покупки.

Таблица 2. Проводки по счету 41 по учёту товара по цене покупки:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 51 | 66 | 100 000,00 | Зачислен банковский кредит | Банковская выписка |

| 41.1 | 60 | 84 746,00 | Купленные товары учтены на складе (без НДС) | Товарная накладная |

| 19 | 60 | 15 254,00 | Отражена сумма НДС | Товарная накладная |

| 68 НДС | 19 | 15 254,00 | Отражен налоговый вычет | Счёт-фактура |

| 91.2 | 66 | 1 250,00 | Учтены расходы по кредиту | Банковский договор |

| 90.2 | 41.1 | 84 746,00 | Списание со склада в связи с реализацией | Расходная накладная |

| 62 | 90.1 | 169 000,00 | Отражение выручки от продажи ТМЦ | Расходная накладная |

| 90.3 | 68 НДС | 25 780,00 | Отражен НДС | Счёт-фактура |

| 51 | 62 | 169 000,00 | Товар оплачен ООО «Птичка» | Банковская выписка |

Пример 2. Учёт товара по счету 41 по цене реализации

ООО «Солнце» куплен товар (комплектующие для сплит-систем) по цене 145 000,00 руб., НДС 22 119,00 руб. с целью последующей продажи. Торговая наценка — 29% (35 635,00 руб.). НДС при реализации — 28 533,00 руб. Общая наценка с учетом НДС — 50 652,00 руб. Товар продан ООО «Гавань».

Таблица 3. Учёт товара по цене реализации — проводки по счету 41.01:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 41.1 | 60 | 122 881,00 | Комплектующие учтены на складе (без НДС) | Товарная накладная |

| 19 | 60 | 22 119,00 | Отражена сумма НДС | Товарная накладная |

| 68 НДС | 19 | 22 119,00 | Отражен налоговый вычет | Счет-фактура |

| 60 | 51 | 122 881,00 | Осуществлена оплата за комплектующие | Платежное поручение |

| 41.1 | 42 | 50 652,00 | Учтена торговая наценка | Расчет наценки |

| 90.2 | 41.1 | 173 533,00 | Товар списан со склада в связи с реализацией (122 881,00 + 50 652,00) | Расходная накладная |

| 90.2 | 42 | 50 652,00 | Сторно торговой наценки | Расходная накладная |

| 62 | 90.1 | 173 533,00 | Отражение выручки от продажи ТМЦ | Расходная накладная |

| 90.3 | 68 НДС | 28 533,00 | Отражен НДС | Счет-фактура |

| 51 | 62 | 173 533,00 | Товар оплачен ООО «Гавань» | Банковская выписка |

Добавить в «Нужное»

Актуально на: 27 января 2017 г.

Дебиторская задолженность – это суммы, которые должны уплатить организации другие организации и физлица, именуемые дебиторами. Приведем типовые проводки по учету дебиторской задолженности в нашем материале.

Дебиторская задолженность: счета учета

В соответствии с Разделом VI «Расчеты» Плана счетов бухгалтерского учета и Инструкции по его применению (Приказ Минфина от 31.10.2000 № 94н) синтетический и аналитический учет дебиторской задолженности организации ведется на следующих счетах:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами»;

Приведенные выше счета являются активно-пассивными, т. е. допускающими наличие как дебетового, так и кредитового сальдо. Соответственно, дебиторская задолженность означает формирование дебетового сальдо по счетам учета расчетов.

Типовые записи по учету дебиторки

Приведем основные записи по бухгалтерскому учету расчетов с дебиторами и кредиторами, в результате которых у организации может возникнуть дебиторская задолженность.

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Перечислен аванс поставщику | 60 | 51 «Расчетные счета, 52 «Валютные счета» и др. |

| Отгружена продукция покупателю | 62 | 90 «Продажи», субсчет «Выручка» |

| Начислено пособие по временной нетрудоспособности за счет ФСС | 69 | 70 |

| Выдан аванс работникам | 70 | 50 «Касса», 51 и др. |

| Выданы работникам денежные средства под отчет на командировочные расходы | 71 | 50, 51 и др. |

| Выдан заем работнику | 73 | 50, 51 и др. |

| Отражена задолженность учредителей по оплате уставного капитала | 75 | 80 «Уставный капитал» |

| Начислены проценты по выданному займу | 76 | 91 «Прочие доходы и расходы», субсчет «Прочие доходы» |

Бухгалтерские проводки по списанию дебиторской задолженности необходимо отличать от погашения дебиторской задолженности. Ведь погашение дебиторской задолженности – это исполнение обязанности дебитора возместить долг, а списание – отнесение на финансовые результаты или другие источники дебиторской задолженности, которая уже не будет погашена.

К примеру, погашение дебиторской задолженности покупателей за отгруженную им продукцию будет отражаться так:

Дебет счетов 51, 52 и др. – Кредит счета 62

А списание задолженности по выданному работнику займу в связи с прощением долга:

Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 73

Если же списывается дебиторская задолженность, которая ранее была признана сомнительной и по которой был создан резерв, производится бухгалтерская запись:

Дебет счета 63 «Резервы по сомнительным долгам» — Кредит счетов 62, 60 и др.

Кредиторская задолженность – задолженность организации, индивидуального предпринимателя за приобретение запасов, готовой продукции, оплату услуг, налогов и оплату заработной платы рабочего персонала. Наиболее часто кредиторская задолженность возникает при расчетах за материально производственные запасы с поставщиками и оказания услуг подрядчиками. В статье мы рассмотрим как осуществляется учет кредиторской задолженности на ОСНО и УСН, на каких счетах он проходит учет,

Учет кредиторской задолженности. Счета

Бухгалтерский учет кредиторской задолженности необходим для: контроля за сроком погашения обязательств организации, анализа ее финансовой независимости и разработке стратегии развития компании.

Кредиторская задолженность отражается на таких счетах как:

- 60 – «расчеты с поставщиками и подрядчиками», 76 – «расчеты с разными дебиторами и кредиторами»;

- 62 – «расчеты с покупателями и заказчиками»;

- 68 –»расчеты по налогам и сборам»;

- 69 – «расчеты по социальному страхованию и обеспечению»;

- 70 – «расчеты с персоналом по оплате труда»;

- 66 – «расчеты по краткосрочным займам», 67 – «расчеты по долгосрочным займам»;

- 71 – «расчеты с подотчетными лицами».

Учет кредиторской задолженности важен как для бухгалтерского, так и налогового учета для расчета налоговой базы и размера налоговых выплат.

Списание и учет кредиторской задолженности при общей системе налогообложения

Списание кредиторской задолженности может быть в следующих случаях:

- Истечение срока исковой давности кредиторской задолженности (п. 7 ПБУ 9/99, п. 78 Положения по ведению бухгалтерского учета и отчетности);

- Ликвидация кредитора и исключение его из ЕГРЮЛ (п.8 ст.63 ГК РФ).

- Решение налоговой инспекции о прекращении фактической деятельности кредитора.

Если кредиторская задолженность не была своевременно оплачена организацией и не востребована кредитором, то данная задолженность списывается на основе истечения срока давности. Следует заметить, что нельзя таким же образом списать кредиторскую задолженность, образованную по налоговым обязательствам, штрафам и пеням.

Кредиторская задолженность списывается по истечению срок давности, кроме: задолженность по налоговым сборам, пеням и штрафам. (п. 7 ПБУ 9/99, п. 78 «Положения по ведению бухгалтерского учета и отчетности»)

Чтобы списать кредиторскую задолженность необходимо ее отразить на счетах внереализационных доходов. (п. 7, 10.4 ПБУ 9/99). Если кредиторская задолженность по налоговым сборам была уменьшена в соответствии с решением Правительства РФ и другими законодательными актами, то она не списывается на внереализацинные доходы (подп. 21 п. 1 ст. 251 НК РФ).

| Купить ★ книгу-бестселлер «Бухучет с нуля” для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Срок списания кредиторской задолженности

Кредиторская задолженность списывается после истечения срока давности иска. Срок истечения исковой давности составляет 3 года (ст. 196 ГК РФ). Период рассчитывается с момента нарушения обязательства перед поставщиками, подрядчиками, кредиторами и заказчиками. Датой нарушения можно считать момент, когда не поступила оплата или не были отгружены товары и материалы. Исковой срок может быть прерван судебным иском или признанием организацией своих долгов при подписании актива сверки или соглашение о реструктуризации.

|

Срок хранения документов подтверждающих списание задолженности |

|

| Бухгалтерский учет |

5 лет с момента списания |

| Налоговый учет |

4 года с момента списания |

Следует отметить, что не своевременное включение задолженности во внереализацинные доходы наказывается штрафом в размере 20% от размера не уплаченного налога (п. 1 ст. 122 НК РФ).

Проводки при списании кредиторской задолженности (счет 66, 67)

В бухучете операция по списанию кредиторской задолженности делается в том периоде, в котором истек срок давности кредиторской задолженности (п. 16 ПБУ 9/99) или кредитор был исключен из ЕГРЮЛ. На рисунке ниже показана проводка по списанию кредиторской задолженности.

Кредиторская задолженность компании возникает в том случае, если после оплаты заказчиком, организация не отгрузила продукцию. В данной ситуации после срока истечения, задолженность отражается во внереализационных доходах, с учетом НДС, который имеет нулевую процентную ставку (п.11, 16, 18 ПБУ 10/99). В результате при начислении НДС с 0 процентной ставкой налоговые обязательства не возникают.

Проводка по списанию НДС будет иметь следующий вид.

Следует заметить, что организация может применять как общую систему налогообложения, так и единый налог на вмененный доход (ЕНВД). Так как списание задолженности не влияет на размер ЕНВД, то организации необходимо ввести раздельный учет доходов и расходов по видам деятельности (п. 7 ст. 346.26 НК РФ). Если кредиторская задолженность возникала по продукции, которая учитывается в общей системе налогообложения и ЕНВД, то необходимо полученные доходы учесть во внереализационных при расчете налоговой базы (письмо Минфина России от 15.03.2005 № 03-03-01-04/1/116).

На рисунке ниже в инфографике рассмотрены виды кредиторской задолженности, сроки исковой давности, факторы прерывания срока и документы необходимы для списания задолженности.

Списание и учет кредиторской задолженности при упрощенной системе налогообложения (УСН)

Сумма списанной кредиторской задолженности при упрощенной системе налогообложения (УСН) отражается во внереализационных доходах как для организаций платящих единый налог с доходов, так и налоги, уменьшенные на величину расходов. Доходы организации отражаются в выручке от реализации товаров и стоимость неоплаченных товаров.

Учет кредиторской задолженности. Пример

ООО «Дельта» в феврале 2012 года получила от ЗАО «Омега» производственные материалы. По заключенному договору поставки материалов, они должны были быть оплачены до 25 февраля 2012 года на сумму 200 000 руб. Полученные материалы были реализованы «Дельта» на сумму 300 000 руб.

ООО «Дельта» свои финансовые обязательства не выполнила. На протяжении 3-х лет ЗАО «Омега» не подавала судебных исков о взыскании долгов с ООО «Дельта». Срок истечения исковой давности рассчитывается через три года следующим днем после обнаружения нарушения обязательств, т.е. 26 февраля 2015.

30 февраля 2015 года главный бухгалтер ООО «Дельта» после инвентаризации выявил кредиторскую задолженность с истекшим сроком давности в размере 200 000 руб. Было принято решение руководством о списании задолженности.

В результате для расчета единого налога для ООО «Дельта» были включены следующие доходы:

- Февраль 2012 г.– выручка 300 000 руб.

- Февраль 2015 г. – внереализационные доходы 200 000 руб.

В составе расходов не оплаченные материалы не отражаются.

Видео-урок «Списание кредиторской задолженности в 1С Бухгалтерия”

В видео уроке подробно разбирается как списывать кредиторскую задолженность в 1С Бухгалтерия, урок ведет Дина Краснова.