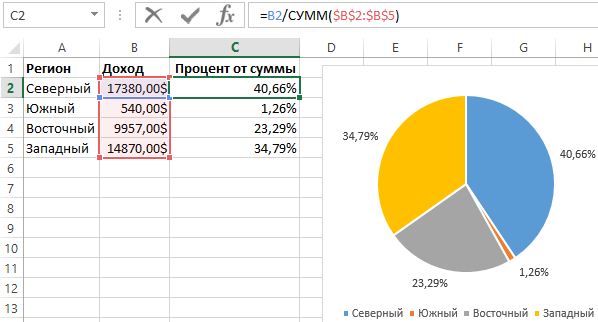

Процентное распределение отображает нам как определенное значение (например, показатель суммарного дохода) разделяется на отдельные составляющие, которые образуют его целостность.

Формула процентного распределения в Excel

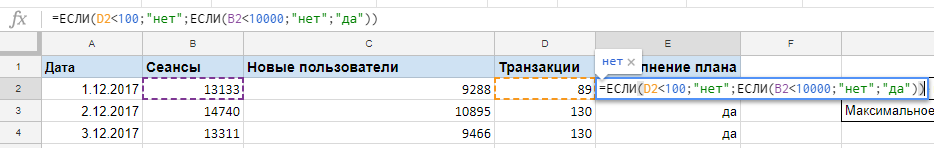

Как видно ниже на рисунке ниже формула вычисления процентного распределения в Excel очень проста:

Каждую часть необходимо разделить на сумму всех частей. В данном случаи ячейка B7 содержит значение суммарного дохода всех отделов регионов. Чтобы вычислить процентное распределение суммарного дохода по всем регионам, достаточно лишь поделить значение отдельного показателя по каждому региону на суммарный доход.

Как видно формула не очень сложна. Она использует просто относительные ссылки на доходы регионов, чтобы поделить их на абсолютную ссылку на суммарный доход. Обратите внимание на абсолютную ссылку. Указанные символы доллара позволяют заблокировать ссылку на одну, конкретную ячейку. Благодаря этому адрес абсолютной ссылки не изменяется при копировании формул в другие ячейки.

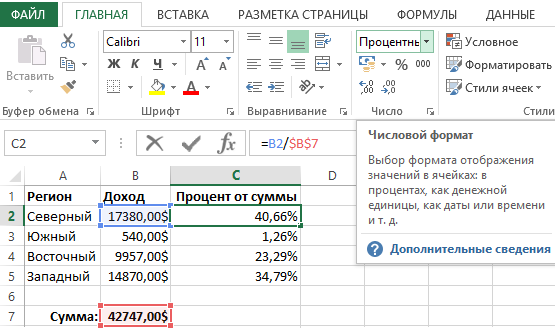

Процентное распределение по динамической формуле Excel

Отдельное вычисление для хранения суммарного дохода в отдельной ячейке как константу – не обязательно. Если мы добавим в формулу функцию =СУММ(), тогда мы можем динамически выполнять вычисление процентного распределения. Ниже на рисунке показано решение для создания динамической формулы процентного распределения отдельных значений.

Примечание: Для тех, кто не в курсе – функция СУММ суммирует все значения, которые заданы в ее аргументах.

Снова обратите внимание на то, что все адреса ссылок, которые заданы в аргументах функции СУММ должны быть абсолютными (в данном случаи). Благодаря зафиксированный абсолютными ссылками диапазон ячеек в аргументе функции СУММ, не изменяться в процессе копирования формулы в другие ячейки.

1С:Предприятие 8.2 /

Бухгалтерия для Украины /

Учет НДС

Когда предприятие одновременно ведет хозяйственную деятельность, не облагаемую НДС и облагаемую НДС, тогда часть расходов можно соотнести с конкретным видом деятельности. Но часть расходов организации не может быть соотнесена с одним из видов деятельности. Обычно это расходы, связанные с обеспечением организации в целом — аренды помещений, коммунальные платежи, связь и т. д. Хотя, могут быть и запасы , используемые для обоих видов деятельности, и необоротные активы, работающие в обоих видах деятельности.

Например, организация одновременно продает фармацевтические препараты (освобожденные от НДС) и косметические средства (облагаемые НДС по ставке 20%). Другой пример, организация производит различную печатную продукцию — периодические издания и обычную художественную литературу (освобожденные от НДС), а также учебники и учебные пособия (облагаемые НДС по ставке 20%).

При этом для учета входящего НДС при покупках любых запасов, необоротных активов и услуг действуют такие правила:

-

Если закупаемый актив можно четко отнести к использованию в облагаемой НДС хозяйственной деятельности, то при наличии входящего НДС (ставка 20%) вся сумма НДС включается в налоговый кредит. Налоговая и бухгалтерская стоимость актива определяется по стоимости закупки без НДС. Налоговое назначение НДС при закупке указывается «Обл. НДС»,

-

Если закупаемый актив можно четко отнести к использованию в не облагаемой НДС хозяйственной деятельности, то независимо от наличия входящего НДС (ставка 20% или без НДС) вся стоимость закупки включается в налоговую и бухгалтерскую стоимость актива. Сумма НДС не включается в налоговый кредит. Налоговое назначение закупки указывается «Необл. НДС, любая хоз. «,

-

Если закупаемый актив используется для обоих видов хозяйственной деятельности, то согласно ст. 199 НКУ входящий НДС может быть включен в налоговый кредит только в той части, которая используется в налогооблагаемых операциях. Другая часть НДС включается в бухгалтерскую и налоговую стоимость актива. Налоговое назначение закупки указывается «Пропорц. обл. НДС».

Если приобретаемый актив используется не в хозяйственной деятельности, то его налоговая сумма определяется нулевой, и права на налоговый кредит не возникает. Ни о каком пропорциональном распределении НДС между хозяйственной и не хозяйственной деятельностью речи быть не может. Налоговое назначение указывается «Необл. НДС, нехоз. «. Для операций продажи налоговое назначение «Пропорц. обл. НДС» не используется, так как для реализуемого актива должна быть указана определенная ставка НДС и определенное облагаемое или не облагаемое назначение.

Для пропорционального распределения НДС следует в начале года или первого месяца, когда появились два вида деятельности с точки зрения обложения НДС — зафиксировать коэффициент распределения. Операция отражается документом «Установка коэффициента пропорционального отнесения НДС на кредит».

Рис.1. Установка коэффициентов пропорционального распределения НДС

Коэффициент можно рассчитать автоматически, если в ИБ есть данные прошлого года (или первого месяца в 2011 году, когда появились два вида деятельности НДС). Такой расчет производится по кнопке «Заполнить и рассчитать». При этом выбираются данные в зависимости от установленного переключателя — объемы продаж или прошлого года, или указанного месяца. Если такой информации в ИБ нет, то коэффициент можно рассчитать вручную и ввести в поле «Коэфф. (доля использования)». Если весь объем продаж взять за единицу, то коэффициент показывает — какова доля облагаемых НДС продаж.

В документах приобретения, оплат поставщикам (для договоров с упрощенным налоговым учетом) и в регламентном документе » Регистрация авансов в налоговом учете » (для договоров со сложным налоговым учетом) указываются такие налоговые параметры операций:

-

Ставка НДС,

-

Сумма НДС — полная в соответствие с документами поставщика,

-

Налоговое назначение НДС = «Пропорц. обл. НДС».

Само пропорциональное распределение НДС производится только для операций закупки по ставке 20%, т. к. в противном случае нет суммы НДС и нет предмета распределения. Но для контроля целевого использования и для дальнейшей возможности включения актива в расходы и облагаемой, и не облагаемой НДС деятельности рекомендуется указывать именно это налоговое назначение даже в случае приобретения без НДС. При этом актив с налоговым назначением «Пропорц. обл. НДС» может списываться (амортизироваться) и на облагаемую, и на не облагаемую НДС хозяйственную деятельность без изменения налогового назначения. Однако при списании на не хозяйственную деятельность налоговое назначение следует предварительно изменить.

Указанные выше налоговые параметры должны устанавливаться одинаковыми и в первичных документах, регистрирующих ожидаемый налоговый кредит, и в налоговых документах, регистрирующих подтвержденный налоговый кредит.

При отражении покупки запасов с налоговым назначением НДС «Пропорц. обл. НДС» при проведении документа автоматически рассчитывается сумма налогового кредита в соответствие с установленным коэффициентом (см. Рис. 6.35).

Рис.2. Покупка запасов на распределяемую по НДС деятельность

Остальная часть НДС включается в бухгалтерскую и налоговую стоимость запаса. Аналогичным образом отражаются и другие операции:

-

При покупке необоротного актива часть НДС включается в налоговый кредит, а остальная сумма — в стоимость будущего необоротного актива,

-

При получении услуг часть НДС включается в налоговый кредит, а остальная сумма — в затраты, на которые отнесены полученные услуги,

-

В платежных документах и при регистрации авансов —» рассчитывается только; сумма НДС, включаемая в налоговый кредит — для формирования проводки по НДС; налоговая стоимость актива не формируется по причине отсутствия в операции актива.

Для регистрации подтвержденного налогового кредита вводится документ » Регистрация входящего налогового документа «.

Рис.3. Регистрация входящего налогового документа

При этом сумма операции разбивается по двум строкам документа:

-

База и НДС, включенный в налоговый кредит — с видом «облагаемая НДС деятельность» и соответствующей строкой налоговой декларации,

-

База и НДС, включенные в стоимость запаса — с видом «не облагаемая НДС деятельность» и соответствующей строкой налоговой декларации.

Но в обеих строчках должен быть установлен флаг «Пропорционально». Проводка по подтвержденному НДС формируется только в части НДС, включенной в налоговый кредит.

Такое разбиение на две строки производится:

-

Либо автоматически при создании налогового документа вводом на основании первичного документа с указанными налоговыми параметрами и зафиксированным «событием» по НДС,

-

Либо полуавтоматически — по кнопке «Добавить строки по пропорциональному НДС» — при наличии в документе одной строки с общей суммой операции и флагом «Пропорционально». Второй вариант используется, когда налоговый документ:

-

заполняется вручную,

-

или создается вводом на основании платежного документа для договоров со сложным налоговым учетом (в этом случае налоговые параметры операции не заполняются в платежке и не фиксируются в регистрах), о или создается вводом на основании документа, не являющегося в полной сумме документом «первого события».

-

Такое заполнение документа «Регистрация входящего налогового документа» обеспечивает заполнение отчета «Реестр налоговых документов» в соответствии с п. 11.10 Порядка 1002, а также расшифровку сумм, включаемых и не включаемых в налоговый кредит, в Приложении 5 к Декларации.

Другие материалы по теме:

вводом на основании, сумма ндс, регистрация авансов в налоговом учете, закупки, деятельность, налоговый кредит, регистрация входящего налогового документа, актив., актив, ставка, коэффициент, налоговое назначение, регистрация, назначение, кредит, стоимость, значение, сумма, регистр, организация, операции, документа, документ