Содержание

Договор поставки или договор купли-продажи: понятие и существенные условия

В соответствии со ст. 454 Гражданского кодекса РФ (далее — ГК РФ) при заключении договора купли-продажи обе стороны (продавец и покупатель) приходят к согласию о передаче имущества за определенную стоимость.

Существенными условиями купли-продажи являются:

- предмет (название имущества и его количество);

- цена сделки (в случае предложения условия о стоимости имущества одним из участников сделки либо заявления о ее обязательном определении, см. п. 11 информационного письма президиума ВАС РФ от 25.02.2014 № 165).

Подробнее о существенных условиях данного соглашения в статье

Выделяют следующие виды купли-продажи:

- розничная продажа;

- поставка;

- контрактация;

- продажа недвижимого имущества и т. д.

Договор поставки является разновидностью договора купли-продажи.

Согласно ст. 506 ГК РФ соглашение о поставке совершается между лицом, которое реализует имущество (поставщик-продавец), и лицом, которое намеревается его приобрести для применения в предпринимательских целях (покупатель).

К существенным условиям этого вида сделки относят:

- Предмет соглашения. Может продаваться любое имущество, кроме валюты, ценных бумаг, недвижимости, а также товаров, исключенных из обращения (см. постановление президиума ВАС РФ от 14.02.2012 № 12632/11 по делу № А12-19573/2010).

- Срок передачи. Может быть указана конкретная дата или периоды поставки.

- Цена продукции.

Следует отметить, что обязательность согласования двух последних критериев является спорным вопросом. Подробнее можно узнать — Какие существенные условия договора поставки по ГК РФ?.

Чем отличается договор поставки от купли-продажи

Первые отличия договора поставки от договора купли-продажи можно увидеть из определений выше. Так, в отношении субъектного состава договор купли-продажи не содержит специальных требований, т. е. его могут заключать любые лица — физические, организации или индивидуальные предприниматели. Продавец же по договору поставки должен обладать юридическим статусом коммерсанта, в связи с чем его не могут заключать граждане, не являющиеся индивидуальными предпринимателями (далее — ИП).

Подробнее о сторонах договора поставки читайте в статье Какие стороны договора поставки.

Отличие проявляется также в цели подписания соглашения. Ст. 454 ГК РФ не предусматривает условие о цели реализации имущества, однако на практике обычный договор купли-продажи заключается для использования товара в некоммерческой деятельности. Договор поставки содержит прямо противоположное условие: товар должен быть применен в предпринимательском деле.

Вместе с тем продавец не обязан проверять соответствие заявленных покупателем при покупке целей фактическому использованию товаров: для коммерческой деятельности или индивидуального, личного, семейного, домашнего или прочего применения, не имеющего отношения к коммерции (письмо ФНС РФ «О применении системы налогообложения…» от 30.12.2011 № ЕД-4-3/22628@).

Важным отличием договора поставки является также объект соглашения. Поставщик не может реализовывать такое имущество, как валюта, ценные бумаги, недвижимость и товар, исключенный из обращения. В соглашении купли-продажи таких ограничений нет.

| основные отличия | договор купли-продажи | договор поставки |

| статус продавца | гражданин; юридическое лицо; ИП | юридическое лицо; ИП |

| цели использования товара | бытовые | коммерческая деятельность |

| не может являться объектом сделки | ограничений нет |

валюта; ценные бумаги; недвижимость; товар, исключенный из обращения |

В чем еще разница между договором купли-продажи и договором поставки

Помимо субъекта, объекта и целей договорных отношений, отличить, что имеет место — договор поставки или договор купли-продажи, можно по следующим основаниям:

- Срок исполнения покупателем обязанности по оплате товара. Расчеты по договору купли-продажи осуществляются, как правило, в момент заключения соглашения. По договору поставки допускается оплата соразмерно количеству полученного товара.

- Дата передачи имущества. По договору купли-продажи исполнение продавцом своих обязательств также чаще всего осуществляется в момент подписания соглашения. В договоре поставки указанные действия не совпадают.

- Длительность правоотношений. В большинстве случаев договор купли-продажи определенного имущества заключается единовременно и не предполагает дальнейшего партнерства сторон. Договор поставки обычно подписывается на длительный период согласно потребностям покупателя.

Подробнее о том, как заключить долгосрочный договор поставки, рассказывается в статье Долгосрочный договор поставки товаров — образец.

- В некоторых случаях договор поставки отличается также формой соглашения, поскольку всегда предполагает документальное и подробное оформление отношений сторон. Что касается купли-продажи, то договоренность сторон может быть выражена и в устном виде (например, при покупке розничного товара в магазине).

Подробнее о том, какие договоры заключаются в устной форме, читайте в статье Какие договоры заключаются в устной форме согласно Гражданскому кодексу РФ?.

Кроме того, коммерческие отношения сторон по договору поставки по воле сторон могут также подчиняться дополнительным правилам, установленным различными документами, или обычаям. Например, инструкциям о порядке приемки продукции (утв. постановлениями Госарбитража СССР от 15.06.1965 № П-6 и от 25.04.1966 № П-7), ИНКОТЕРМС и др.

Договор купли-продажи, не связанный с предпринимательской деятельностью, регулируется нормами ГК РФ и специальных законов, например о регистрации недвижимости и т. д.

Дополнительные отличительные черты договора поставки

Длительный характер отношений по договору поставки дает возможность выделить еще несколько его специфических черт, а именно:

- Товар, переданный покупателю не в полном объеме в определенный период поставки, должен быть доставлен в следующую дату отгрузки, если участники не договорились об ином порядке. При этом до момента реального исполнения обязательства поставщику будет начисляться неустойка (ст. 521 ГК РФ). По договору купли-продажи передача товара в меньшем количестве позволяет покупателю настаивать на получении всего объема имущества либо отказаться от переданного имущества и уплаты цены за него, либо потребовать вернуть перечисленные денежные средства за имущество (ст. 466 ГК РФ).

- Покупатель обязан вернуть поставщику тару и упаковку товара (ст. 517 ГК РФ). По разовой сделке купли-продажи расходы на упаковку включены в цену имущества, в то время как возврат средств пакетирования по долгосрочному договору поставки снижает расходы на их изготовление и влияет на уменьшение себестоимости товара.

- Порядок передачи имущества. Закон не устанавливает особых требований к способу передачи имущества по договору купли-продажи (ст. 456 ГК РФ), однако в договоре поставки данное условие немаловажно. Согласно ст. 509 ГК РФ поставка реализуется посредством отгрузки (передачи) имущества покупателю или иному субъекту, обозначенному как покупатель в отгрузочной разнарядке.

По рассмотренному в нашей статье вопросу также изучите материал КонсультантПлюс. Если у вас еще нет доступа к КонсультантПлюс, вы можете его получить бесплатно.

***

Таким образом, несмотря на то что договор поставки представляет собой один из видов договора купли-продажи и к нему применяются многие нормы о купле-продаже, он имеет множество отличительных особенностей. Главными среди них являются субъект соглашения (лицо, осуществляющее предпринимательскую деятельность) и цель партнерских отношений (применение товара в коммерческой деятельности).

Суды выработали практические подходы к отличию поставки от купли-продажи. Система Консультант Плюс предлагает подборку готовых выводов судов по квалификации договора поставки.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

По общему правилу гражданского законодательства право собственности у покупателя на приобретенный товар возникает с момента его передачи продавцом. Данный порядок перехода права собственности является общепринятым в российской практике и особых проблем в учете не вызывает.

Однако Гражданский кодекс РФ позволяет сторонам предусмотреть в договоре купли-продажи, что право собственности на переданный покупателю товар сохраняется за продавцом до момента оплаты товара или наступления иных обстоятельств (ст. 491 ГК РФ). В практической деятельности торговые организации часто передают товары, предназначенные к продаже, третьим лицам без перехода права собственности на них.

Если на момент отгрузки право собственности на товар не перешло к покупателю, он не считается реализованным, то есть отсутствует объект НДС (п. 1 ст. 39, п. 1 ст. 146 НК РФ)

Одновременно пп. 1 п. 1 ст. 167 НК РФ прямо предусмотрено, что моментом определения налоговой базы является дата отгрузки.

Кроме того, статья 39 НК РФ, определяющая реализацию как переход права собственности на товары, является общей нормой, а положения ст. 167 НК РФ о моменте определения налоговой базы – специальной. Если специальная норма противоречит общей, то применяется норма специальная. Поэтому в данном случае следует руководствоваться положениями пп. 1 п. 1 ст. 167 НК РФ и определять налоговую базу на момент отгрузки.

При этом датой отгрузки товаров признается дата первого по времени составления первичного документа, оформленного на покупателя или перевозчика для доставки товара покупателю.

Это означает, что оформленная соответствующим образом передача товаров влечет для налогоплательщика обязанность начислить НДС, независимо от даты перехода права собственности на этот товар.

При этом продавец при отгрузке товаров выписывает полный комплект документов (накладную на отгрузку, счет-фактуру и др.), но не отражает у себя в учете факт реализации товаров. После отгрузки товара его стоимость хотя и является еще собственностью продавца, но уже не может быть отражена в составе товаров на складе. Для отражения в учете таких товаров, инструкцией по применению Плана счетов предусмотрен специальный счет 45 «Товары отгруженные», предназначенный для обобщения информации о наличии и движении отгруженных товаров, выручка от продажи которых определенное время не может быть признана в бухгалтерском учете. В момент передачи товаров по договорам, предусматривающим отличный от общепринятого момент перехода права собственности, выполняется проводка Д45 К41, то есть товар отгружен, но продолжает числиться на балансе продавца. После получения от покупателя оплаты товары списываются с баланса продавца.

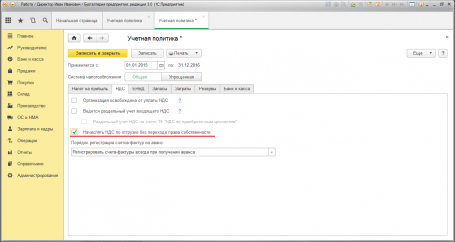

Для того, чтобы была возможность реализовать вышесказанное в программе 1С:Бухгалтерия предприятия 3.0 бухгалтеру не следует забывать выполнить настройки в программы. Для чего в форме «Учетная политика» (Главное — Настройки — Учетная политика) следует перейти на вкладку «НДС» и установить флажок «Начислять НДС по отгрузке без перехода права собственности» (рис. 1).

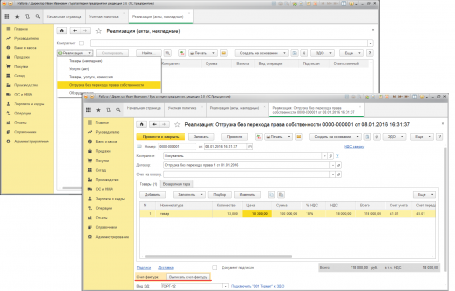

Если флажок «Начислять НДС по отгрузке без перехода права собственности» установлен, то начисление НДС происходит в момент отгрузки товаров (при проведении документа «Реализация товаров и услуг» с видом операции «Отгрузка без перехода права собственности»), будет начислен НДС и сделана запись в книгу продаж (рис. 2).

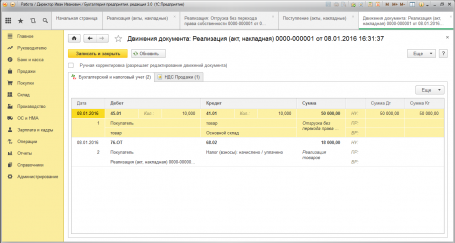

В результате проведения документа формируется проводка по дебету счета 45.01 «Покупные товары отгруженные» и кредиту счета 41.01 «Товары на складах», т.к. товары со склада отгружены, но выручка от их продажи определенное время не может быть признана в учете (рис. 3).

Одновременно, по факту отгрузки без перехода права собственности происходит начисление НДС по дебету счета 76.ОТ «НДС, начисленный по отгрузке» и кредиту счета 68.02 «Налог на добавленную стоимость» и счет-фактура выданный отражается в книге продаж.

После подтверждения факта принятия товаров к учету у покупателя, т.е. после перехода права собственности на товары покупателю, продавец отражает в учете выручку от продажи товаров и списывает товары со счета 45 «Товары отгруженные», при этом сумма НДС, начисленного при отгрузке, будет отнесена на счет учета НДС по реализации (Дт 90.03 Кт 76.ОТ).

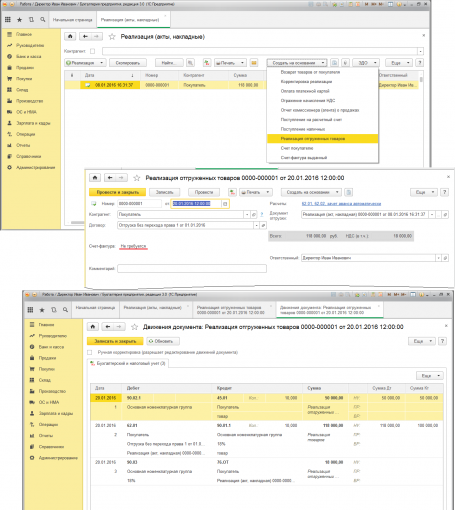

Для выполнения этих операций необходимо создать документ «Реализация отгруженных товаров» на основании документа «Реализация (акт, накладная)». Документ «Реализация отгруженных товаров» вводится по факту принятия товаров к бухгалтерскому учету покупателем (при переходе к нему права собственности) с предоставлением подписанного документа унифицированной формы (например, ТОРГ-12). В результате проведения документа «Реализация отгруженных товаров» будут сформированы соответствующие проводки. (рис.4.)

Если же в настройках Учетной политики флажок «Начислять НДС по отгрузке без перехода права собственности» не установлен, то при проведении документа «Реализация товаров и услуг» с видом операции «Отгрузка без перехода права собственности» начисление НДС и формирование записи книги продаж произведены не будут.

Начисление НДС и формирование записи книги продаж будут выполнены позже, после перехода права собственности на товары и проведения документа «Реализация отгруженных товаров».

|

Уважаемые читатели напоминаем, что, если у вас еще остались вопросы по начислению НДС в случае реализации товаров без перехода права собственности в программе 1С:Бухгалтерия предприятия 3.0, а так же возникли другие вопросы по ведению учета в программах 1С, то вы можете БЕСПЛАТНО обратиться с вопросом к консультантам 1С ООО ПКФ «Новая Цефея». Советуем предварительно ознакомиться с правилами пользования нашей линией консультации. |

При подготовке данной статьи использовалась информация из справочника «Учет по налогу на добавленную стоимость», размещенного в информационной системе 1С:ИТС.

Для подготовки статьи использован релиз 3.0.43 программы 1С:Бухгалтерия предприятия 3.0

Когда покупатель оформляет заказ на Ozon, он выбирает удобную дату доставки.

При определении доступных дат доставки система автоматически учитывает:

- график работы вашего склада и время на сборку одного заказа, которые вы указываете в настройках логистики;

- сколько времени нам потребуется, чтобы доставить заказ покупателю после его получения от вас.

Как только покупатель выбрал дату и оформил заказ, мы определяем дату отгрузки — день, когда вы должны передать нам заказ. Эта дата указана в личном кабинете в разделе Заказы → С моего склада, на вкладке Ожидают сборки.

В редких случаях дата отгрузки может меняться. Например, если покупатель меняет дату доставки заказа до того, как вы его собрали.

Для отгрузки выбирается день, самый близкий к дате доставки заказа покупателю. Это позволяет размещать в пункте приема только те заказы, которые должны быть доставлены в ближайшее время. Чем это полезно:

- Мы можем лучше планировать логистику и выдерживать сроки доставки.

- Если доставка заказа не скоро и покупатель передумает его покупать, нам не придется оформлять возврат.

Поэтому нельзя изменить дату отгрузки и передать нам заказ раньше этой даты.

Заказ должен быть собран и готов для передачи в день отгрузки до 13:00.