Содержание

- Как осуществляется продажа дебиторской задолженности?

- Проводки по договору цессии у продавца долга

- Отражение операций по договору цессии у покупателя долга

- Проводки у должника при продаже долга

- Итоги

- Учет по договору цессии у цедента и оплата

- Договор цессии — проводки у цессионария

- Оплата по договору цессии — проводки у должника

- Как оформить перевод долга

- Бухучет: у кредитора

- Бухучет: у первоначального должника

- Бухучет: у нового должника

- ОСНО: налог на прибыль

- ОСНО: НДС

- УСН

- ЕНВД

- ОСНО и ЕНВД

- Новые записи:

Организация заключила договор цессии, согласно которому выступает в качестве цессионария. При этом долг был куплен за цену меньше стоимости долга. Долг погашается частями. В момент получения денежных средств организация-цессионарий: признает доход в размере полученной на расчетный счет суммы; одновременно учитывает в расходах пропорциональную часть стоимости приобретения долга; начисляет НДС с разницы дохода и расхода, отражая счет-фактуру в книге продаж.

Применяется ли в данном случае п. 1 ст. 248 НК РФ, в соответствии с которым из налогового дохода исключается предъявленный контрагенту НДС, который был выведен расчетным путем как разница между доходом и расходом? Или НДС отражается в декларации по налогу на прибыль в качестве расхода по строке 041? По каким строкам декларации цессионарий отразит доходы и расходы по указанной операции?

6 мая 2020

Рассмотрев вопрос, мы пришли к следующему выводу:

При частичном погашении долга организация не предъявляет НДС организации-должнику.

Сумма исчисленного налога учитывается в расходах и отражается по строке 041 Приложения N 2 к Листу 02 налоговой декларации по налогу на прибыль.

Доходы и расходы отражаются по строкам 013 Приложения N 1 к Листу 02 и 059 Приложения N 2 к Листу 02 соответственно.

Обоснование вывода:

НДС

Особенности определения налоговой базы при передаче имущественных прав определены в ст. 155 НК РФ.

Так, из положений п. 2 ст. 155 НК РФ следует, что при получении денежных средств от должника новый кредитор формирует налоговую базу по НДС только в том случае, если сумма его дохода будет превышать сумму расходов на приобретение указанного требования (письмо Минфина России от 02.04.2018 N 03-07-11/20992). Сумма налога должна исчисляться с применением расчетной налоговой ставки 20/120 (п. 4 ст. 164 НК РФ).

При получении оплаты (в т.ч. и частичной) от должника организация не реализует последнему товары (работы, услуги, имущественные права). Не являются данные средства и предварительной оплатой товаров (работ, услуг, имущественных прав). Поэтому организации, исходя из положений п.п. 1, 3 ст. 168 НК РФ, не требуется предъявлять НДС организации-должнику. Вместе с тем для отражения операций в книге продаж и в декларации по НДС считаем целесообразным оформление счета-фактуры в одном экземпляре (п.п. 2, 3, пп. «т» п. 7, 18 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (утверждена постановлением Правительства РФ от 26.12.2011 N 1137)).

Налог на прибыль

У организации, приобретающей право требования, налогооблагаемый доход возникает, в частности, в случае погашения обязательства должником. При этом указанная операция рассматривается как реализация финансовых услуг. Доход (выручка) цессионария будет соответствовать сумме, которую он получит от должника при погашении обязательства, так как в силу п. 1 ст. 248 НК РФ из суммы дохода исключаются суммы налогов, предъявленные в соответствии с НК РФ налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав). Одновременно полученные доходы могут быть уменьшены на сумму расходов по приобретению указанного права требования долга (пп. 2.1 п. 1 ст. 268 НК РФ, последнее предложение п. 3 ст. 279 НК РФ, письма Минфина России от 22.04.2019 N 03-03-06/1/29086, от 24.03.2017 N 03-03-06/1/17042, от 16.02.2017 N 03-03-06/3/8724, от 06.08.2010 N 03-03-06/1/530).

При частичном погашении задолженности в составе расходов цессионария учитываются расходы по приобретению права требования долга пропорционально погашаемой должником части задолженности (письма Минфина России от 09.06.2018 N 03-03-06/1/39792, от 11.11.2013 N 03-03-06/2/48041, от 29.07.2013 N 03-03-06/2/30028, от 08.11.2011 N 03-03-06/1/726). Аналогичной позиции придерживаются и суды (постановление ФАС Уральского округа от 08.06.2012 N Ф09-3990/12 по делу N А50-18388/2011).

Пункт 19 ст. 270 НК РФ не позволяет учитывать в расходах суммы налога, предъявленные в соответствии с НК РФ налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав). В свою очередь, в случае, когда НДС покупателям не предъявляется (что и имеет место в анализируемом случае), у налогоплательщика появляется право учесть сумму НДС в составе прочих расходов, связанных с производством и реализацией, на основании пп. 1 п. 1 ст. 264 НК РФ. Исходя из разъяснений, приведенных в письме Минфина России от 24.01.2017 N 03-03-06/1/3271 (смотрите также письма Минфина России от 14.02.2018 N 03-07-11/9078, от 20.01.2017 N 03-03-06/1/3257), можно сделать вывод о праве организации учесть в расходах и сумму НДС, исчисленную в порядке п. 2 ст. 155 НК РФ.

В настоящее время применяется форма налоговой декларации, утвержденная приказом ФНС России от 23.09.2019 N ММВ-7-3/475@. Этим же приказом утвержден и порядок заполнения налоговой декларации (далее — Порядок).

Так, по строке 013 приложения N 1 к Листу 02 отражается выручка от реализации имущественных прав, за исключением доходов от реализации прав требований долга, указанных в Приложении N 3 к Листу 02.

На основании п. 8.2 Порядка, на наш взгляд, можно сделать вывод, что в Приложении N 3 к Листу 02 отражаются доходы и расходы, связанные с реализацией права требования долга до наступления срока платежа.

Поскольку в рассматриваемой ситуации происходит погашение долга должником, полагаем, что такая операция в Приложении N 3 к Листу 02 не отражается. По нашему мнению, в налоговой декларации полученный организацией доход целесообразно отразить по строке 013 Приложения N 1 к Листу 02. В свою очередь, произведенные расходы на покупку права требования отражаются по строке 059 Приложения N 2 к Листу 02 (п. 7.5 Порядка). Сумма же исчисленного по расчетной ставке НДС отражается по строке 041 Приложения N 2 к Листу 02 (п. 7.1 Порядка).

Разъяснений уполномоченных органов, касающихся непосредственно порядка заполнения налоговой декларации, применительно к данному случаю нам обнаружить не удалось.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Завьялов Кирилл

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

Опубликовано 05.08.2016 15:18 Administrator Просмотров: 56407

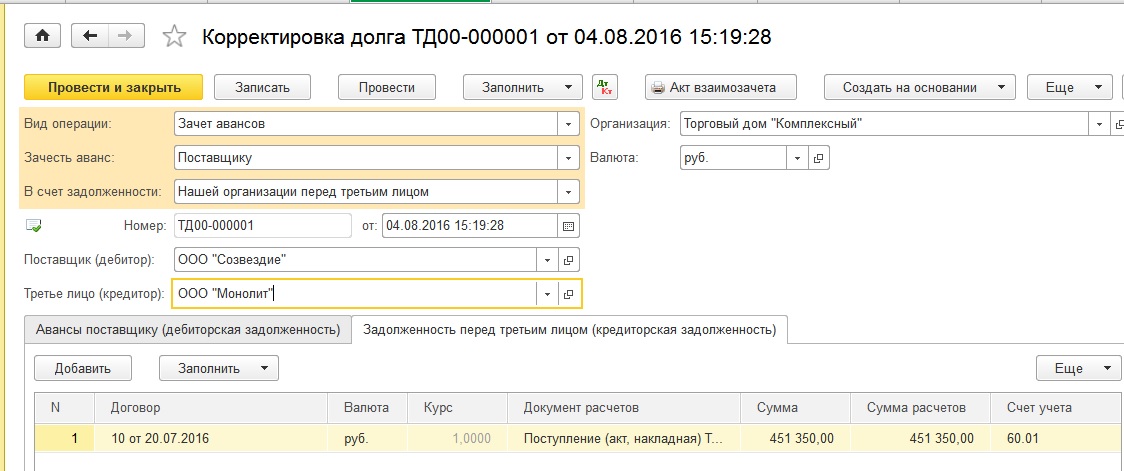

Бывают случаи, когда поставщик просит погасить задолженность за приобретенный товар или услугу не на его расчетный счет, а перечислить оплату долга третьему лицу. В такой ситуации поставщик оформляет дополнительное соглашение к договору или отправляет покупателю письмо, в котором указываются реквизиты получателя платежа. Рассмотрим простой пример отражения подобной ситуации в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

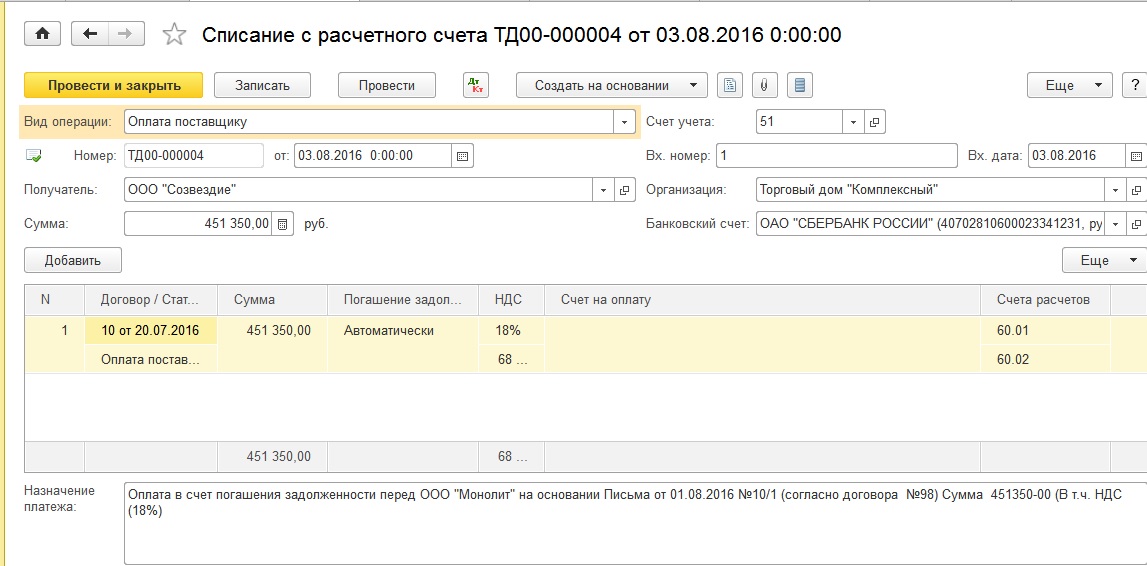

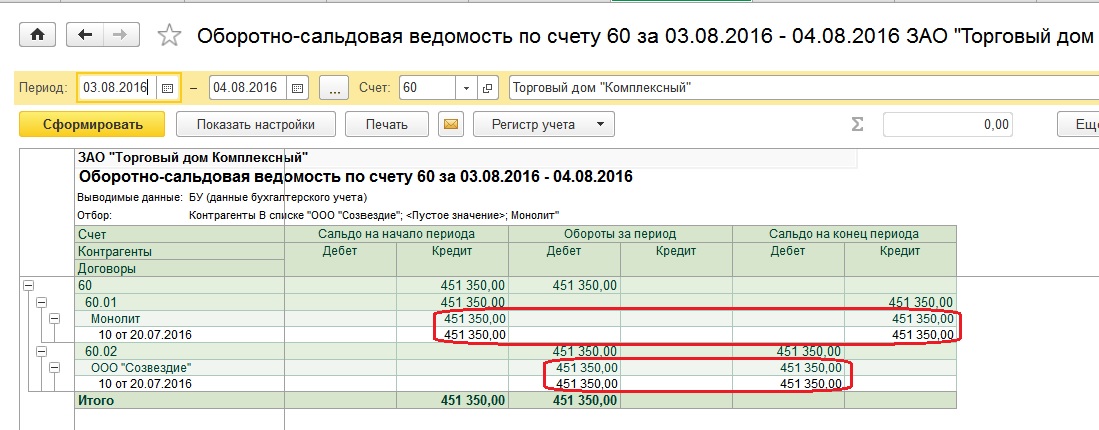

В нашем примере предприятие «Торговый дом «Комплексный» получило товары от ООО «Монолит» на сумму 451 350 рублей, товары были оприходованы, но не были оплачены. Поставщик попросил погасить задолженность на счет организации ООО «Созвездие», прислав соответствующее письмо покупателю.

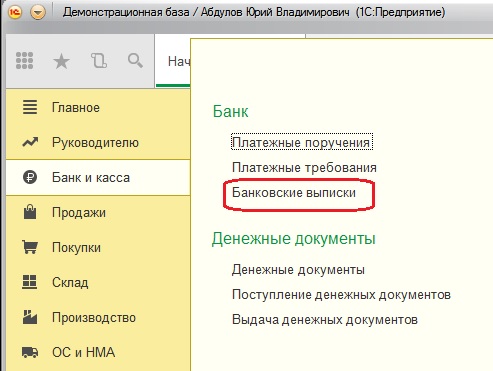

Для отражения факта перечисления денежных средств открываем раздел «Банк и касса», пункт «Банковские выписки»

Создаём документ «Списание с расчетного счета», нажав на кнопку «Списание». В открывшейся форме заполняем вид операции, в нашем случае это будет «Оплата поставщику», дату, выбираем получателя платежа (согласно письму от поставщика), заполняем банковский счет, сумму, номер договора и статью движения денежных средств.

В том случае, если вы загружаете банковские выписки в программу из клиент-банка, необходимо просто проверить корректность заполнения всех полей документа после загрузки.

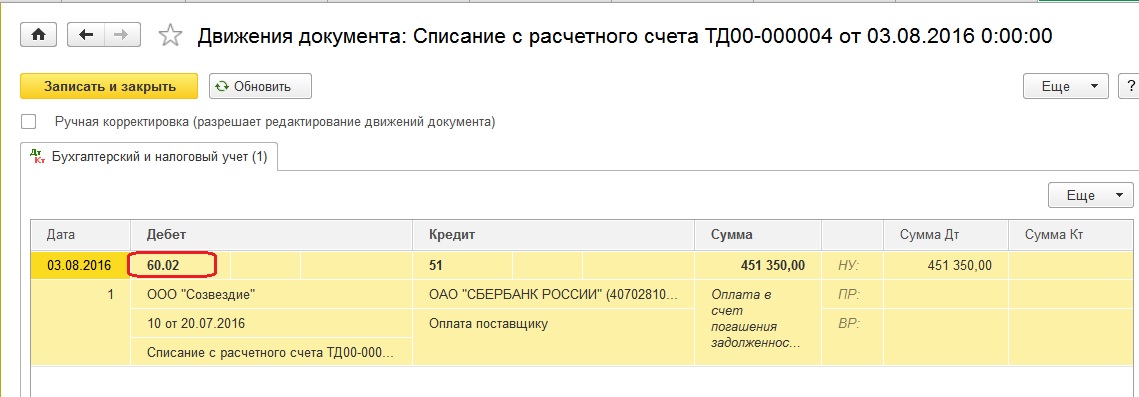

Проводим документ и смотрим проводки. Кредиторская задолженность перед получателем платежа в данный момент отсутствует, поэтому проводка сформирована по дебету счета 60.02, то есть в программе отражен факт перечисления аванса новому поставщику.

Теперь сформируем ОСВ по счету 60 и увидим по кредиту задолженность перед ООО «Монолит»

Далее нужно сделать зачет задолженности между ООО «Созвездие» и ООО «Монолит», чтобы взаиморасчеты с каждым из контрагентов закрылись. Для этого заполним документ «Корректировка долга».

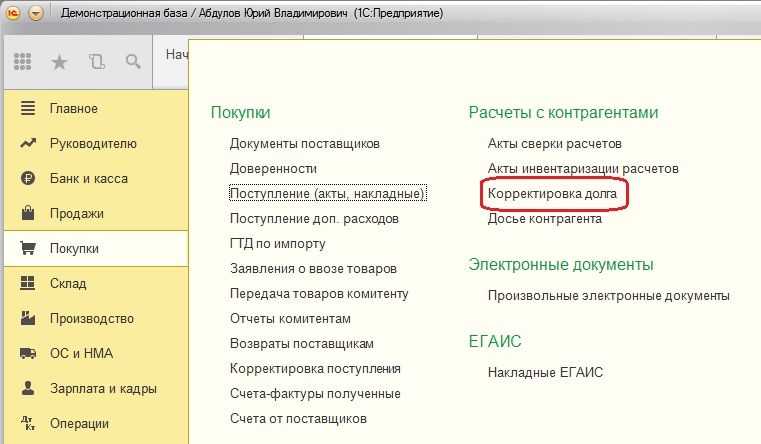

Открываем вкладку «Покупки», «Расчеты с контрагентами», «Корректировка долга»

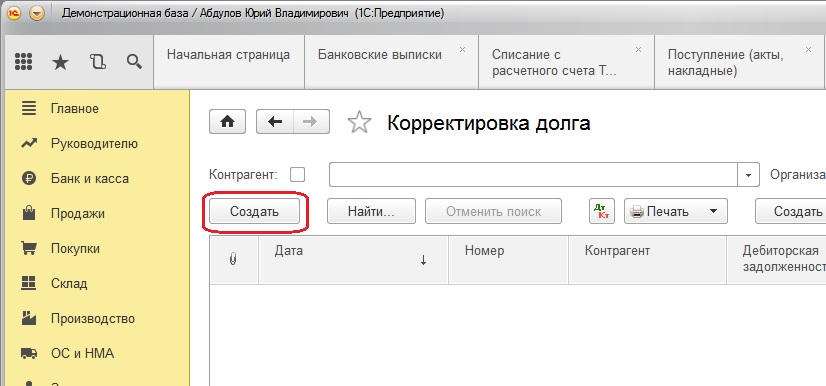

И нажимаем кнопку «Создать»

Заполняем документ следующим образом:

— в поле «Вид операции» выбираем «Зачет авансов»,

— в поле «Зачесть аванс» — «Поставщику»,

— в поле «В счет задолженности» — «Нашей организации перед третьим лицом».

Указываем дату зачета и организацию, заполняем поля «Поставщик» и «Третье лицо».

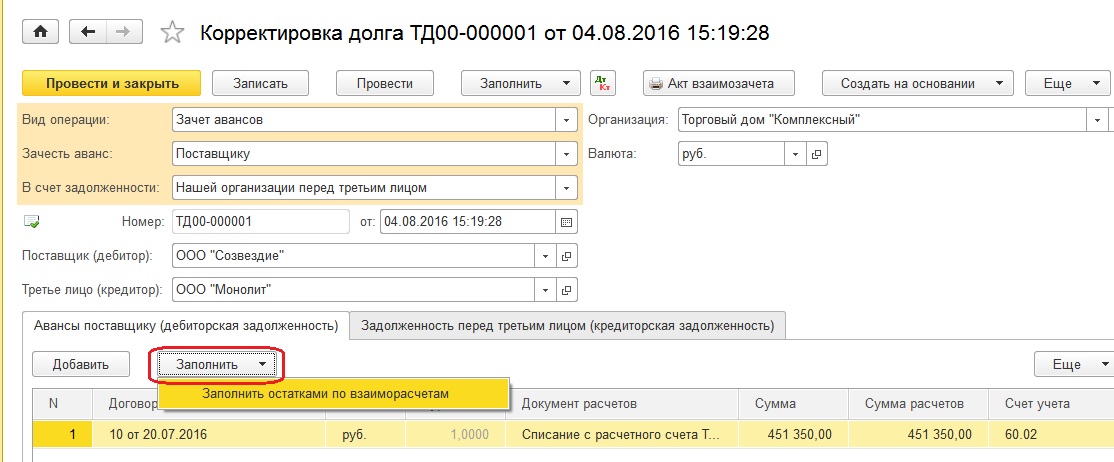

Далее заполняем вкладку «Авансы поставщику». Щелкаем по кнопке «Заполнить» — «Заполнить остатками по взаиморасчетам» и табличная часть заполняется автоматически.

Аналогично заполняем вкладку «Задолженность перед третьим лицом»

Также можно воспользоваться кнопкой «Заполнить» на верхней панели документа, в этом случае будут заполнены сразу обе вкладки.

Проводим документ и смотрим проводки.

Сформируем ещё раз ОСВ по счету 60 и увидим, что произведен зачет задолженности между контрагентами ООО «Созвездие» и ООО «Монолит»

Сальдо на конец периода по каждому из контрагентов отсутствует, задолженность полностью погашена.

Автор статьи: Светлана Губина

Понравилась статья? Подпишитесь на рассылку новых материалов

Продажа дебиторской задолженности — проводки, используемые в бухучете участвующих в данной процедуре сторон, — тема, интересная любому финансовому специалисту. Наличие дебиторки — естественный процесс для организации. Как правило, она постепенно гасится самими должниками. Но часто процесс получения денег затягивается. Для его ускорения компания может предпринимать разные шаги: выставить требования, подать в суд или, например, продать свой долг заинтересованным лицам. Мы остановимся на последнем варианте: рассмотрим процедуру продажи долга, какими операциями она сопровождается, какие проводки у покупателя и продавца долга при этом создаются.

Как осуществляется продажа дебиторской задолженности?

Продажа дебиторки сопровождается заключением договора цессии. Цессия — переуступка права требования долга — соглашение, согласно которому изначальный владелец долга передает новому лицу право его истребования. Изначальный владелец зовется цедент, а новый — цессионарий. В результате заключения такого договора должник будет гасить свои обязательства перед первоначальным кредитором уже цессионарию. Для договора цессии согласие должника не является обязательным, если иное не учтено в договоре с ним. Но информирование должника в письменной форме о смене владельца права требования должно быть проведено (ст. 382 ГК РФ).

Ознакомиться со структурой договора купли-продажи дебиторки, скачать образец можно в статье «Договор купли-продажи дебиторской задолженности — образец».

Далее рассмотрим порядок учета продажи дебиторской задолженности покупателя за реализованные ему товары, работы, услуги (ТРУ).

Проводки по договору цессии у продавца долга

В бухучете, ссылаясь на п. 7 ПБУ 9/99 «Доходы организации» (приказ Минфина РФ от 06.05.1999 № 32н), доходы от реализации долга учитываются как от продажи прочих активов в составе прочих доходов. Выручка от реализации долга проходит по сч. 91 в корреспонденции со счетом учета прочих дебиторов. В момент перехода долга списывается и реализованная задолженность, учитываемая у цедента на сч. 62. Следовательно, в бухучете цедента проходят записи:

- Дт 76 Кт 91.1 — отображена выручка от продажи долга;

- Дт 91.2 Кт 62 — списана сумма проданной дебиторки;

- Дт 51 (50) Кт 76 — зачислены средства за уступку права долга.

Согласно ст. 146 НК РФ переход прав облагается НДС. Ст. 155 НК РФ устанавливает порядок обложения для данной ситуации. Так, при первичной уступке долга, возникшего в результате реализации ТРУ, облагаемой НДС, изначальный кредитор начисляет НДС на положительную разницу между доходом от уступки и суммой продаваемой дебиторки. Если сумма уступки меньше или равна долгу покупателя, НДС не возникает.

Начисление НДС отражается проводкой:

Дт 91.2 Кт 68.

В случае последующей переуступки база для НДС определяется для ее продавца как разница между доходом, полученным от ее покупателя, и суммой, изначально потраченной на приобретение долга.

Финансовый итог от уступки долга соответственно определяется как разница между кредитовым и дебетовым оборотами по сч. 91, как правило, он отрицателен.

В налоговом учете продавца долга также будут доходы и расходы. При этом датой получения дохода будет дата подписания акта уступки (п. 5 ст. 271 НК РФ). Когда уступка убыточна, нужно учитывать положения ст. 279 НК РФ. Так, если передача долга была проведена после установленного сторонами сделки срока оплаты, полученный убыток дозволено принять в расчет налога на прибыль в общей сумме разово на дату уступки. Если же договор цессии был заключен до этого срока, для принятия убытка нужно руководствоваться п. 1 ст. 279 НК РФ и учетной политикой.

Ознакомиться с порядком нормирования убытка, посмотреть пример можно в материале «Убыток от уступки права требования с 1 января 2015 года учитываем по новым правилам».

Отражение операций по договору цессии у покупателя долга

Для цессионария полученный дебиторский долг — финансовое вложение (п. 3 ПБУ 19/02), какое по Плану счетов отражается на одноименном сч. 58. Учет финансовых вложений регламентируется ПБУ 19/02 (приказ Минфина РФ от 10.12.2002 № 126). Приобретение задолженности отражается после подписания акта уступки проводкой:

Дт 58 Кт 76.

Цессионарий учитывает полученную дебиторку в сумме, перечисленной цеденту с учетом всех затрат на приобретение долга. В случае наличия входного НДС от цедента налог можно принять к вычету, соблюдая общие условия вычета.

Ознакомиться подробнее с учетом финансовых вложений, в т. ч. с бухучетом выданных займов, вложений в ценные бумаги, узнать, как ведется учет финансовых вложений в УК или простое товарищество, можно в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Перечисление денег изначальному кредитору сопровождается записью:

Дт 76 Кт 51 (50).

Право требования как финансовое вложение, согласно ПБУ 19/02, выбывает в момент получения денег от дебитора или подписания акта переуступки уже другому кредитору. П. 34 ПБУ 19/02 в соответствии с ПБУ 9/99 «Доходы организации» (приказ Минфина РФ от 06.05.1999 № 32н) причисляет доходы по финвложениям к прочим доходам в том случае, если они не являются предметом основной деятельности компании.

Соответственно, поступление денег от должника сопровождается следующими записями в бухучете:

- Дт 51 (50) Кт 76 — получена сумма от дебитора;

- Дт 76 Кт 91.1 — отображен доход от уступки права требования;

- Дт 91.2 Кт 58 — отражена сумма, потраченная на приобретение долга;

- Дт 91.2 Кт 68 — в случае превышения суммы погашения долга над суммой, переданной изначальному кредитору, начисляется НДС с суммы превышения.

Аналогичные записи будут и в случае передачи долга другому кредитору:

- Дт 76 Кт 91.1 — уступлен долг;

- Дт 51 (50) Кт 76 — получены средства от нового кредитора;

- Дт 91.2 Кт 58 — списана стоимость передаваемого права требования;

- Дт 91.2 Кт 68 — начислен НДС (если есть положительная разница).

В налоговом учете исполнение от должника или доход от уступки, согласно п. 3 ст. 279 НК РФ, цессионарий признает при получении денег от дебитора или дальнейшей переуступке долга. Эта же дата является датой признания расходов по уступке. Если дебитор возвращает долг постепенно, то и доходы признаются частями, и расходы учитываются прямо пропорционально им.

Проводки у должника при продаже долга

Как уже говорилось, для продажи долга согласие должника не требуется, но его письменное информирование обязательно. При получении информационного письма о переходе долга в бухучете должника задействуется аналитика к счету, на котором учтен долг, например:

Дт 60 (последний кредитор) Кт 60 (старый кредитор), т. к. согласно ст. 384 ГК РФ продажа долга сохраняет правовую его основу.

При гашении долга делается запись:

Дт 60 (новый кредитор) Кт 51 (50).

Итоги

Реализация дебиторской задолженности сопровождается заключением договора цессии. Порядок взаимоотношений сторон при заключении этого вида договора регламентируется ст. 382–390 ГК РФ. Проведение операций, связанных с продажей долга, в бухучете каждой стороны имеет свои нюансы.

Как происходит продажа дебиторки в конкурсном производстве, какими особенностями этот процесс обладает, можно узнать в статье «Продажа дебиторской задолженности в конкурсном производстве».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Учет по договору цессии у цедента и оплата

Примеры проводок по договору цессии у цедента рассмотрим ниже.

Пример

ООО «Мечта» реализовало по договору поставки товара ООО «Люмия» метизы на 246 750 руб., в т. ч. НДС 20%. Покупная стоимость метизов равна 153 550 руб.

ООО «Мечта» подписало договор цессии с ООО «Фиалка». Сумма дебиторки составляет 228 690 руб., в т. ч. НДС 20% — 38 115 руб. Для корректного составления договора ООО «Фиалка» оплачивает консультацию юристов на 1500 руб.

Бухгалтерские проводки по договору цессии у цедента.

| Проводки | Сумма | Операция |

| Дт 62 Кт 90.1 | 246 750 | Проданы метизы |

| Дт 90.3 Кт 68.2 | 41 125 | Начислен НДС

(246 750 × 20/120) |

| Дт 90.2 Кт 41 | 153 550 | Себестоимость метизов |

| Дт 90.9 Кт 99 | 52 075 | Получена прибыль по договору поставки (246 750 — 41 125 — 153 550) |

| Дт 76 Кт 91.1 | 228 690 | Продажа долга |

| Дт 91.2 Кт 62 | 246 750 | Списываем дебиторку |

| Дт 99 Кт 91.9 | 18 060 | Получен убыток по переуступке дебиторки (246 750 — 228 690) |

ООО «Фиалка» перечисляет по договору ООО «Мечта» 228 690 руб., в т. ч. НДС 20%. 📌 Реклама

Оплата по договору цессии — проводки:

| Дт 51 Кт 76 | 228 690 | Поступила оплата от ООО «Фиалка» |

В случае если переуступка долга происходит до наступления предусмотренного договором срока платежа, убыток, полученный от переуступки для целей налогообложения прибыли, учитывается в особом порядке (п. 1 ст. 279 НК РФ).

Договор цессии — проводки у цессионария

Так как цессионарий не приобретал товары, услуги, а только купил дебиторку, то учитывать ее он будет как финансовое вложение. И в процессе его формирования он имеет право включать в затраты и сумму покупаемого долга, и сопутствующие расходы. К таким расходам можно отнести услуги посредников, а также любые понесенные затраты, связанные с покупкой данного актива (пп. 8, 9 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н). 📌 Реклама

Продолжение примера

Договор цессии — проводки у цессионария:

Оплата по договору цессии — проводки у должника

После рассмотрения, как осуществляется бухгалтерский учет по договору цессии у цедента и цессионария, посмотрим на учет должника. Как заключенный договор уступки права требования отразится на его бухучете?

Для начала вспомним, что должника только уведомляют о продаже его долга. Он не подписывает никаких документов, связанных с передачей долга. В его бухгалтерском учете меняется только аналитика имеющегося у него долга, т. е. наименование кредитора (получателя денег).

Продолжение примера

| Проводки | Сумма | Операция |

| Дт 41 Кт 60 | 246 750 | Поставка метизов от ООО «Мечта» |

| Дт 60 Кт 60 | 246 750 | Согласно полученному письменному уведомлению о продаже долга необходимо внести корректировки в аналитику. Перевести долг с ООО «Мечта» на ООО «Фиалка» |

| Дт 60 Кт 51 | 246 750 | Погашена задолженность перед ООО «Фиалка» |

***

Организация может перевести обязательства перед кредитором на своего контрагента. Это может быть любой долг, например по возврату займа, предварительной оплате товаров или выполнению работ. То есть меняется должник, а кредитор остается прежний. Он лишь выражает свое согласие или несогласие с таким переводом.

Как оформить перевод долга

Чтобы перевести обязательство, первоначальный должник и организация, на которую переводится долг, подписывают соответствующий договор. А кредитор должен поставить свою отметку на этом договоре о том, что не против перевода. Такого согласия требует пункт 1 статьи 391 Гражданского кодекса РФ.

Или же можно заключить трехстороннее соглашение. Подпись кредитора в нем и будет означать его согласие.

По умолчанию первоначальный и новый должники несут солидарную ответственность перед кредитором. То есть кредитор может требовать, чтобы должники исполнили обязательство совместно. Также он вправе заявить такое требование к каждому из них в отдельности.

В то же время в соглашении о переводе долга стороны могут предусмотреть и субсидиарную ответственность. Она предполагает, что если новый должник не исполнил требование, то первоначальный должник обязан его исполнить.

Можно и вовсе освободить первоначального должника от обязательства (п. 3 ст. 391 ГК РФ).

Бухучет: у кредитора

Дебет и креди на примерах в статье: что такое дебет и кредит простыми словами.

Для кредитора перевод долга означает лишь замену должника в обязательстве. Поэтому если ваша организация выступает в роли кредитора, то в бухгалтерском учете перевод долга отразите проводкой:

Сделать это нужно на дату вступления в силу соглашения о переводе долга.

Когда от нового должника поступит оплата (обязательство погашается), в учете сделайте проводку:

Такой порядок следует из Инструкции к плану счетов (счета 58, 62, 76).

Бухучет: у первоначального должника

На дату, указанную в соглашении о переводе долга, у первоначального должника прекращается обязательство по договору. Одновременно с этим у него возникают обязательства перед контрагентом, который взял на себя обязанность погасить долг. Поэтому, если ваша организация является первоначальным должником, в бухучете списание суммы кредиторской задолженности отразите проводкой:

Дебет 60 (66, 76…) Кредит 76

– списана сумма кредиторской задолженности, переданной контрагенту с согласия кредитора.

Погашение обязательства перед новым должником отразите проводкой:

Дебет 76 Кредит 50 (51, 60, 62, 76)

– произведена оплата (произведен зачет) обязательства по договору о переводе долга.

Такой порядок следует из Инструкции к плану счетов (счета 60, 76).

Пример отражения операций по переводу долга в бухучете у первоначального должника

В июне ООО «Торговая фирма «Гермес»» (кредитор) реализовало материалы ООО «Альфа» (первоначальный должник) на сумму 590 000 руб. (в т. ч. НДС – 90 000 руб.) согласно договору поставки. Срок оплаты товара – 30 июля. 1 июля «Альфа» с согласия «Гермеса» переводит долг на ООО «Производственная фирма «Мастер»» (контрагент). «Альфа» и «Мастер» заключили соглашение о том, что в счет оплаты готовой продукции, полученной «Мастером» от «Альфы», «Мастер» берет на себя обязательство по погашению долга «Альфы» перед «Гермесом».

В учете «Альфы» бухгалтер сделал следующие проводки.

В июне:

Дебет 10 Кредит 60

– 500 000 руб. – получены материалы от «Торговой фирмы «Гермес»»;

Дебет 19 Кредит 60

– 90 000 руб. – отражен НДС за приобретенные материалы;

Дебет 68 Кредит 19

– 90 000 руб. – принят к вычету входной НДС по приобретенным материалам.

На момент отгрузки товаров «Мастеру»:

Дебет 62 Кредит 90-1

– 590 000 руб. – признан доход от реализации продукции «Мастеру»;

Дебет 90-3 Кредит 68

– 90 000 руб. – начислен НДС со стоимости отгруженной продукции.

В июле:

Дебет 60 Кредит 62

– 590 000 руб. – обязательства по переводу долга зачтены в счет оплаты поставленной продукции.

Бухучет: у нового должника

Когда ваша организация принимает на себя обязательства от другой организации и выступает в роли нового должника, признание задолженности перед кредитором отразите проводкой:

Дебет 60 (76) Кредит 76

– отражена кредиторская задолженность перед первоначальным кредитором и дебиторская задолженность бывшего должника.

Сделать это нужно на дату вступления в силу соглашения о переводе долга.

Погашение задолженности перед кредитором оформите проводкой:

Дебет 76 Кредит 50 (51, 60, 62, 76…)

– погашена задолженность перед кредитором.

Такой порядок следует из Инструкции к плану счетов (счета 60, 76).

Пример отражения операций по переводу долга в бухучете нового должника

В июне ООО «Торговая фирма «Гермес»» (кредитор) реализовало материалы ООО «Альфа» (первоначальный должник) на сумму 590 000 руб. (в т. ч. НДС – 90 000 руб.) согласно договору поставки. Срок оплаты товара – 30 июля. 1 июля «Альфа» с согласия «Гермеса» переводит долг на ООО «Производственная фирма «Мастер»» (новый должник). У «Мастера» есть непогашенная кредиторская задолженность перед «Альфой» в сумме 1 180 000 руб. «Альфа» и «Мастер» заключили соглашение о переводе долга в счет зачета кредиторской задолженности «Мастера» перед «Альфой».

Бухгалтер «Мастера» сделал следующие проводки.

В январе:

Дебет 10 Кредит 60

– 1 000 000 руб. – отражено получение продукции от «Альфы»;

Дебет 19 Кредит 60

– 180 000 руб. – отражен входной НДС по приобретенной продукции;

Дебет 68 Кредит 19

– 180 000 руб. – принят к вычету входной НДС по приобретенной продукции.

В июле:

Дебет 76 субсчет «Расчеты с ООО «Альфа» Кредит 76 субсчет «Расчеты с ООО «Торговая фирма «Гермес»»

– 590 000 руб. – приняты обязательства перед «Торговой фирмой «Гермес»»;

Дебет 60 Кредит 76 субсчет «Расчеты с ООО «Альфа»

– 590 000 руб. – зачет кредиторской задолженности перед «Альфой»;

Дебет 76 субсчет «Расчеты с ООО «Торговая фирма «Гермес»» Кредит 51

– 590 000 руб. – погашена задолженность перед «Торговой фирмой «Гермес»».

Ситуация: как новому покупателю отразить в бухучете поступление основного средства при приобретении права требования по договору купли-продажи? Право собственности переходит после оплаты продавцу.

Поступление имущества отразите в составе основных средств на дату вступления в силу договора об уступке права требования.

В данном случае ваша организация принимает на себя права и обязательства по договору купли-продажи. А именно:

- погасить задолженность перед продавцом;

- фактически получить имущество от бывшего покупателя;

- получить право собственности на имущество после полной оплаты.

Как только права и обязанности перешли к вам, имущество сразу отразите в составе основных средств. Ведь все условия для этого выполнены. Момент перехода права собственности роли не играет (п. 4 и 5 ПБУ 6/01).

Поэтому на дату вступления в силу договора об уступке права требования в бухучете сделайте следующие записи:

Дебет 08 Кредит 76 субсчет «Расчеты с бывшим покупателем»

– отражена кредиторская задолженность перед бывшим покупателем в размере фактически перечисленных им продавцу денег за основное средство;

Дебет 08 Кредит 60

– отражена кредиторская задолженность перед продавцом в размере оставшейся суммы платежа за оборудование;

Дебет 01 субсчет «Основное средство в эксплуатации» Кредит 08

– принято к учету и введено в эксплуатацию основное средство по первоначальной стоимости.

На дату погашения кредиторской задолженности перед бывшим покупателем сделайте запись:

Дебет 76 субсчет «Расчеты с бывшим покупателем» Кредит 50 (51…)

– погашена задолженность перед бывшим покупателем.

Погашение задолженности перед продавцом оформите проводкой:

Дебет 60 Кредит 50 (51…)

– погашена задолженность перед продавцом в размере оставшейся суммы платежа за оборудование.

Такой порядок следует из Инструкции к плану счетов (счета 01, 08, 60, 76).

Что касается НДС. Право на вычет налога у нового покупателя не возникает. Связано это с тем, что счета-фактуры ни от продавца, ни от бывшего покупателя у него не будет. Во-первых, реализации (отгрузки) оборудования в данном случае не происходит, хотя в дальнейшем право собственности к нему и перейдет. Во-вторых, правом на вычет воспользовался бывший покупатель (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

ОСНО: налог на прибыль

Для кредитора замена должника не имеет никакого значения. При методе начисления выручка от реализации уже учтена (п. 1, 3 ст. 271 НК РФ). Если же кредитор применяет кассовый метод, то признать доходы нужно на дату поступления денежных средств от контрагента должника (нового должника) (п. 2 ст. 273 НК РФ).

В учете первоначального должника затраты на приобретение товаров (работ, услуг) нужно отражать в общем порядке, несмотря на то что долг по оплате был переведен на контрагента (п. 1 ст. 272 НК РФ). При методе начисления стоимость приобретенных товаров признавайте в расходах независимо от их оплаты (п. 1 ст. 271, п. 1 ст. 272 НК РФ). Если используете кассовый метод, то товары считаются оплаченными на дату перевода долга (п. 2 ст. 273 НК РФ).

У нового должника сама операция перевода долга не отразится при расчете налога на прибыль. То есть такая операция не повлияет ни на доходы, ни на расходы. Ведь он просто участвует в расчетах.

ОСНО: НДС

В учете кредитора при переводе долга не возникает никаких изменений, влияющих на расчет НДС.

Первоначальный должник не должен восстанавливать принятый к вычету НДС со стоимости полученных товаров. Ведь оплата не является условием для вычета (п. 3 ст. 170, п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Новый должник должен оплатить кредитору товары, которые тот поставил первоначальному дебитору. При этом право на вычет НДС у нового должника не возникает. Связано это с тем, что он товары не приобретал и счета-фактуры от кредитора у него нет (п. 2 ст. 171, п. 1 ст. 172 НК РФ). Правом на вычет воспользовался первоначальный должник.

Ситуация: нужно ли покупателю (кредитору) восстанавливать НДС с аванса, который он принял к вычету, если продавец не выполнил условия по поставке и с согласия кредитора аванс вернул его контрагент?

Да, нужно.

Условия для восстановления НДС выполнены, а именно:

- стороны изменили или расторгли договор;

- кредитор получил аванс.

Такой порядок установлен в подпункте 3 пункта 3 статьи 170, пунктах 2 и 12 статьи 171, пункте 9 статьи 172 Налогового кодекса РФ.

Фактически продавец не вернул деньги покупателю. Но покупатель согласился, что аванс вернет третье лицо. Таким образом, кредиторская задолженность продавца гасится. Поэтому покупателю нужно восстановить НДС (абз. 2 п. 5 ст. 171 НК РФ, письмо Минфина России от 11 сентября 2012 г. № 03-07-08/268).

УСН

В учете кредитора (продавца) никаких особенностей в связи с заменой должника по обязательству не возникнет. Ведь организации на упрощенке признают доходы и расходы после их фактической оплаты (п. 1, 2 ст. 346.17 НК РФ). Поэтому продавец учтет доход, когда новый должник погасит обязательство. То есть так же, как если бы обязательство по оплате исполнил первоначальный должник. Доходы от реализации в данном случае возникают на дату поступления средств от нового должника (п. 1 ст. 346.15, п. 1 ст. 346.17 НК РФ).

У первоначального должника при переводе долга прекращается обязательство по оплате. Поэтому стоимость приобретенных товаров (работ, услуг) он может признать в составе расходов. Ведь обязанность по их оплате исполнена на дату перевода долга (подп. 5, 8 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ, письма Минфина России от 23 марта 2012 г. № 03-11-06/2/45, от 25 мая 2012 г. № 03-11-11/169).

У нового должника попросту возникает долг перед кредитором. Но в учете это никак отражать не нужно. Расходы возникнут, только когда такой должник станет расплачиваться с продавцом.

ЕНВД

На расчет единого налога перевод долга не повлияет. И не важно, о какой стороне идет речь: кредитор, новый должник или первоначальный. В любом случае объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). То есть фиксированный показатель.

ОСНО и ЕНВД

Если у кредитора, первоначального или нового должника перевод долга не связан с деятельностью на ЕНВД, то на расчет единого налога это не влияет. Тогда налоги нужно рассчитать по общей системе налогообложения.

Сопутствующие расходы, которые возникли и связаны с переводом долга и относятся как к деятельности на ЕНВД, так и к общей системе налогообложения, нужно распределить.