Для пользователей и администраторов программ 1С  Если сумма начисленных больничных пособий превышает взносы на обязательное социальное страхование, то организация может либо обратиться за выделением средств, необходимых для выплаты больничного пособия, в территориальное отделение ФСС России по месту своей регистрации, либо зачесть превышение в счет предстоящих платежей по взносам в ФСС России.

Если сумма начисленных больничных пособий превышает взносы на обязательное социальное страхование, то организация может либо обратиться за выделением средств, необходимых для выплаты больничного пособия, в территориальное отделение ФСС России по месту своей регистрации, либо зачесть превышение в счет предстоящих платежей по взносам в ФСС России.

В данной стать мы рассмотрим как оформить поступление возмещения из ФСС в программах «1С».

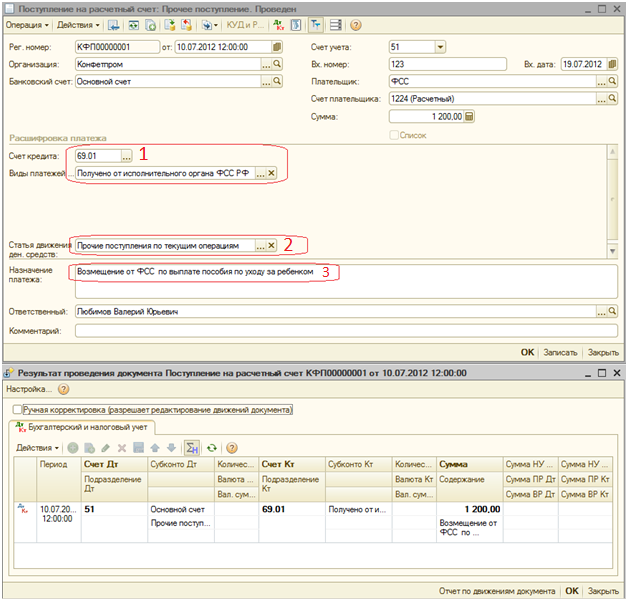

Поступление денежных средств отражаем документом «Поступление на р/с», вид документа — «Прочее поступление». Заполняем документ, ставим счет кредита 69.01 «Расчеты по соц. страхованию», вид платежа – «Получено от исполнительного органа ФСС» (1), статью ДДС – «Прочие поступления» (2), назначение платежа- «Возмещение от ФСС по выплате пособия по уходу за ребенком» (3).

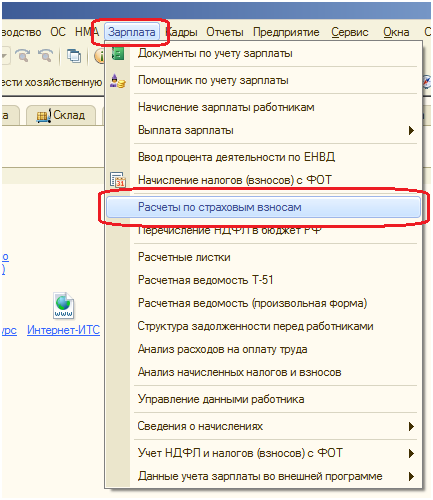

Кроме этого, для того чтобы возмещение от ФСС отразилось в отчете 4-ФСС, необходимо сделать Документ «Расчеты по страховым взносам»». Для этого заходим меню «Зарплата», «Расчеты по страховым взносам»

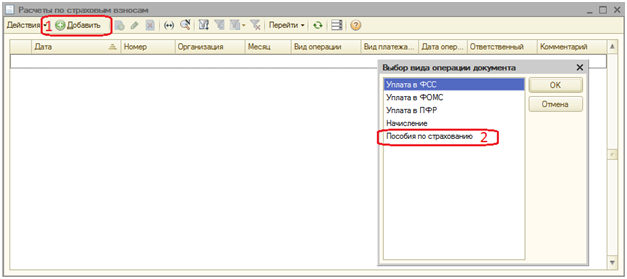

В «Расчетах по страховым взносам» создаем новый документ(1), с видом «Пособия по страхованию» (2)

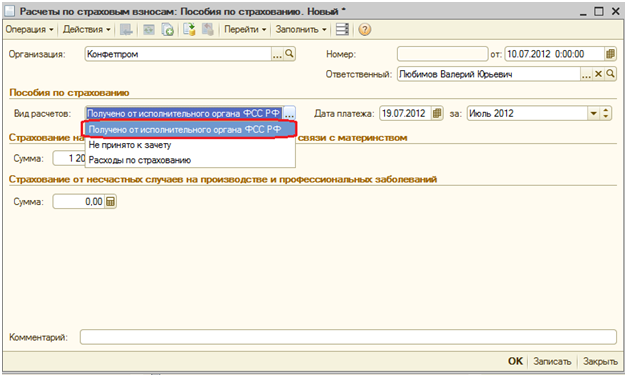

Заполняем документ, выбираем вид расчетов «Получено от исполнительного органа ФСС РФ», проводим и закрываем документ. После этого возмещенная сумма будет учитываться при формировании отчета 4-ФСС.

———————————-

Если Вы хотели бы больше узнать о возможностях программ «1С» или получить обучение звоните по телефону

+7(495) 221-09-80, либо пишите на почту sales@laerta.ru. Наши менеджеры всегда готовы Вам помочь.

Содержание

- Где в отчете-2020 по взносам присутствует строка 090

- Алгоритмы заполнения строки 090 расчета по взносам

- Образец заполнения строки 090 для приложения 2 к разделу 1

- Итоги

- Правовые основы

- Бухгалтерский учет

- Бухгалтерские записи в бюджетных (автономных) учреждениях

- Бухгалтерские записи в казенных учреждениях

- Начисление страховых взносов в 1С Бухгалтерия 8.3

- Уплата страховых взносов

- Отчет в ФСС из 1С

- Сдача отчета в ФСС

- Контроль составления и представления отчетности в 1С

- Новые записи:

Где в отчете-2020 по взносам присутствует строка 090

Действительный для 2020 года бланк расчета по страховым взносам утвержден приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Его форма предполагает деление отчета на три раздела, из которых для обычных работодателей обязательными для заполнения являются разделы 1 и 3. Раздел 2 предназначается для заполнения в отношении членов КФХ.

Расчет по страховым взносам 2020 года строку 090 содержит в разделах 1 и 3, а также в приложениях 2–4 и 10 к разделу 1 и приложении 1 к разделу 2. Сам факт наличия этой строки и содержание информации, отражаемой в ней, зависят от объема данных, вносимых в соответствующую структурную единицу отчета, поскольку все попадающие в раздел или приложение сведения подлежат отражению в строках, последовательно пронумерованных.

По этой причине содержание строки 090 весьма изменчиво:

- в разделе 1, посвященном сводным сведениям о суммах, начисленных за период к уплате, в ней показывают величину взносов на дополнительное соцобеспечение;

- в приложении 2 к разделу 1 в ней отразится результат уменьшения начисленных сумм взносов на величину произведенных расходов по выплате страхового обеспечения;

- в приложении 3 к разделу 1 в нее попадут данные о выплатах соцпособий на погребение (количество получателей, число пособий и их общая сумма);

- в приложении 4 к разделу 1 строка 090 покажет количество получателей, данные по продолжительности оплачиваемых периодов и величине дополнительных пособий по беременности и родам лицам, пострадавшим при аварии на объединении «Маяк»;

- в приложении 9 к разделу 1, предназначенном для сведений, имеющих отношение к обучающимся лицам, чьи доходы могут облагаться по пониженной ставке, в ней предполагается отражение номера справки, подтверждающей факт обучения по очной форме;

- в приложении 1 к разделу 2 по этой строке надлежит показывать сведения о величине взносов, начисленных члену КФХ;

- в разделе 3 в ней приводится пол физлица, получившего доход у отчитывающегося работодателя.

Таким образом, данные, попадающие в строку 090, будут значительно различаться по структуре (они отражают не только сумму или количество, но и информацию, обозначаемую буквами и кодами).

Алгоритмы заполнения строки 090 расчета по взносам

Разнообразие видов вносимых сведений предопределяет использование нескольких алгоритмов заполнения строки 090 расчета по страховым взносам. Разделить эти алгоритмы можно на три основные группы:

- Данные заносят в строку в необходимом виде в нужных значениях. Это касается справочной информации, такой как сведения о выплачиваемых пособиях (приложения 3 и 4 к разделу 1), данные по номеру (приложение 9 к разделу 1) или полу (раздел 3) или суммам индивидуально начисленных фиксированных взносов (приложение 1 к разделу 2).

- Сведения вносятся в увязке с расшифровкой, приводимой в других строках той же структурной единицы отчета. Это относится к данным, показываемым в разделе 1, где сумма, отраженная по строке 090, соответствует начислениям за последний квартал и расписывается помесячно в строках 091–093.

- Вносимые в строку сведения требуют предварительной математической обработки и соблюдения определенных правил при заполнении полей, предусмотренных в строке. Придерживаясь подобных требований, заполняют строку 090 в приложении 2 к разделу 1.

Из описанных алгоритмов наибольшую сложность представляет последний, поскольку его применение требует заполнения одновременно пяти групп полей, представляющих собой сочетание данных о сумме и ее признаке, но при этом привязанных к одной строке отчета. Каждая из этих групп предназначена для вполне определенных сведений, но уточнения этого предназначения порядок заполнения расчета, приводимый в приказе № ММВ-7-11/470@, не содержит, давая конкретное описание лишь двух вариантов значения признака, указывающего на то, в чью пользу (фонда или плательщика) сформировался итог расчетов.

А как же сориентироваться в предназначении каждой из пяти групп полей строки? Правила для этого тоже есть, но содержатся они в самом отчете.

Образец заполнения строки 090 для приложения 2 к разделу 1

Данные по строке 090 в приложении 2 к разделу 1 должны отражать результат начисления взносов к уплате или к возврату из фонда в следующей разбивке:

- помесячно за последний квартал отчетного периода;

- за последний квартал отчетного периода в целом.

Поля, предусматриваемые в бланке отчета для внесения этих сведений, расположены в двух строках: верхней (с двумя группами полей) и нижней (тоже с двумя группами полей).

На то, в какой именно последовательности показать в них необходимые данные, указывает информация, приведенная в бланке отчета над полями строки 090, а также в сносках, помеченных звездочками. Совместное их прочтение позволяет понять, что использовать поля, попадающие в строку 090, нужно следующим образом:

- в верхней строке групп полей слева отразятся данные по результатам начислений, сделанных за последний квартал и за 1 месяц отетного квартала;

- в нижней строке групп полей будут показаны суммы начислений за второй месяц последнего квартала периода (слева) и третий месяц (справа).

Каждая из сумм будет сопровождаться пометкой признака, из которой понятно, в чью пользу сформирован результат сравнения начисленных за период взносов и расходов, осуществленных в счет уплаты этих взносов.

Образец заполнения строки 090 расчета по страховым взносам в приложении 2 к разделу 1 для 1 квартала 2020 года может быть следующим, если, например, во втором месяце 1-го квартала осуществлена выплата пособия по беременности и родам:

Итоги

Строка 090 в расчете страховых взносов присутствует в нескольких структурных единицах этого отчета. В зависимости от ее конкретного местонахождения она предназначается для различных сведений. Этими сведениями могут оказаться текстовые данные, даты, количество или суммы. Наибольшую сложность представляет заполнение строки 090 в приложении 2 к разделу 1.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Вопрос: Отражение возврта от ФСС в 1с Бухгалтерия 8.3.

З/п считается в ЗУП, в Бухгалтерию попадает документом Отражение зарплаты в бухучете. Там выплаты декретницам имеют вид операции «Расходы по страхованию ФСС».

А когда приходит возврат от ФСС, то в документе Поступление на расчетный счет такого вида нет (поле Виды платежей в бюджент).Там совсем никакого нет подходящего по смыслу.

Как оформить?

Ответ: Руками делать зачет Начислено/уплачено на Расходы по страхованию ФСС раз в квартал

Вопрос: Переход из ЗУП 2.5 на ЗУП 3.1 отражение зп. в рег. учете

Ребята у кого есть опыт в этом смысле.

Вопрос, раньше клиент мог в ЗУП 2.5 формировать документ Отражение в рег. учете, а потом руками делать в нем, что ему угодно.

Проблема 1, у них сводно ведется учет по 70 счету, а вот 71 уже в разрезе сотрудников… В 3.1 это можно сделать только напильником?

Проблема 2, удержания, В 2.5 для удержания можно указать какой надо счет, и так далее… теперь это только через предапределенные настройки

Да и вообще, после выгрузки из ЗП в Бухгалтерию, они могли оперативно что то править в табличной части документа Отражение в ЗП.

Сейчас это ну очень неудобно

Кто-нибудь решал подобную задачу?

Ответ:

зачем что-то корректировать в отражении? отражение зп в регл.учете — это бухгалтерский документ, настраивается на стороне бухгалтерии, в зуп вы только способ отражения указываете, который синхронизируется с бухгалтерией.

Вопрос: Отражение зарплаты в бух.учете

Добрый день. Перешёл с Зуп 2.5 на Зуп 3.1 Не могу понять как настроить способы отражения удержаний. Если с начислениями проблем нет(всё уходит в бухгалтерию хорошо) то в удержаниях даже такой настройки не вижу. А удержаний на предприятии прилично и все уходят на разные счета. К примеру За междугородние переговоры (Дт70 Кт73.03.1). Подскажите пожалуйста что делать.

Бухгалтерия предприятия, редакция 3.0 (3.0.51.27)

Зарплата и управление персоналом, редакция 3.1 (3.1.3.158)

Ответ:

nomad_irk сказал(а):

так если всего может быть 4 вида удержания, зачем придумывать что-то свое?

Нажмите, чтобы раскрыть…

Чтоб в бухгалтерии всё нормально закрылось. Просто в зуп 2.5 с этим проблем не было.

Вопрос: Выгрузка из ЗУП 3.1 в Бухгалтерию 3.0

Настроил синхронизацию. Выгрузились ведомости и документ «отражение зарплаты в бухучете» Но почему-то не выгрузились начисления в ФОМС и ФСС. Не встают проводки по кредиту 69 счета, только по дебету Раньше выгружали из ЗУП 2.5. Оттуда все нормально выгружалось. Подскажите куда копать.

Ответ: () Теперь же «новая парадигма». Документ отражения в учете 1-в-1 соответствует в ЗУП и в БП. Он тупо переносится и всё.

Дальше будьте любезны ковырять БП, почему и что она там при проведении делает.

Вопрос: Бухгалтерия 3.0 Разные страховые взносы по патенту и ЕНВД для разных групп сотрудников

Позвонил бухгалтер…

Есть 4 сотрудника, которые сидят на продаже шин. Есть 6 сотрудников, которые на патенте по шиномонтажу. Как разделить расчет по страховым взносов? У первой группы ставка 20% на все взносы, у остальных 22%.

Как я понимаю, надо завести два вида окладов и в начислении указать разные способы отражения в бухучете и отношения к ЕНВД. Но пока не удалось при заполнении документа Начисление зарплаты получить разные ставки страховых взносов. Сотрудников принял под разные виды начислений. Может быть, есть ссылка на видеоуроки или подсказки?

Ответ: Бухгалтерия предприятия (базовая), редакция 3.0 (3.0.55.16)

Вопрос: Отражение в бухучете для позиции штатного расписания

Добрый день! Конфигурация — ЗУП 3.1.5.129. Интересует, есть ли возможность задать отражение зарплаты в бухучете для позиции штатного расписания. Как я понял, в отличие от ЗУП 2.5 в 3.1 нет возможности указывать способ отражения в бухучете отдельно для дожностей и подразделений, однако в справочнике «штатное расписание» (очень удивило решение сделать штатное справочником вместо регистра) есть реквизит «способ отражение зарплаты в бухучете», однако как включить его доступность в пользовательском режиме — так и не нашел. Подскажите, будьте добры. Возможность отражения зп на уровне позиции штатного расписания очень бы помогла, однако гугл по данному вопросу ничего вразумительного дать не может. — Объединение сообщений, 17 апр 2018 —

Собственно вот так это выглядит в конфигураторе и в пользовательском режиме

Ответ:

nsk1C сказал(а):

Цитирую из

- Прием на работу российских граждан в программе «1С:Зарплата и управление персоналом 8» (редакция 3)

5. Далее при необходимости нажмите на ссылку Выплаты, учет затрат и заполните данную форму (рис. 11). По умолчанию переключатель устанавливается в поле Как всем – Через кассу . В разделе Бухгалтерский учет зарплаты укажите способ отражения начислений по сотруднику в бухгалтерском учете, если он отличается от учета в организации в целом

Нажмите, чтобы раскрыть…

Это было первое из очевиднейших решений, однако оно работает не так как надо. Если сотруднику поменять счет бухучета в середине месяца (ну например до 15 января у сотрудника был один счет, а с 15 ему поменяли на другой), то новый счет будет учитываться только с 1-го числа следующего месяца. А хотелось бы разбивать зарплату пропорционально отработанному времени по счетам. Я нашел одно из решений — при помощи механизма территорий, вот там все отрабатывает как надо, но меня просто очень удивляет, что не реализовано решение очевиднейшей проблемы смены счета бухучета в середине месяца при кадровом перемещении. Это феерия какая-то, сколько там ЗУП 3 уже существует, 5 лет? И ни у кого не возникало необходимости сменить счет бухучета при кадровом переводе?

Вопрос: Отражение ЗП в БУ. В строке номер.. таблицы «Основные начисления»: Не указан счет дебета!

Здравствуйте.

Конфа ЗУП 2.5.

Релиз самый последний.

При заполнении документа «Отражение зарплаты в бухучете» есть строки с незаполненными данными.

Соответственно, при проведении выдает ошибку.

Когда такие строки появляются:

человек был в отпуске, но принес больняк. Отпуск продляется.

Соответственно, в документе отражения ЗП в БУ появляется строка с суммой отпуска с плюсом и сумма отпуска с минусом(в ней как раз и не заполнен реквизит).

Отпуска сотрудников, где не было больняка в течении отпуска ложатся нормально, без красноты.

Что делается не так?

Ответ:

Прошу извинить за идиотский вопрос.

Суть в том, что если не проведен какой-либо из документов «Отражение ЗП в БУ» за прошлый период, в котором как раз и находится тот ВР, который мы сторнируем в текущем документе «Отражение ЗП в БУ», то тогда и происходит конфликт.

Все провели- ошибка ушла.

Вопрос: В отражении зарплаты Дт 76.09 Кт 68.01 подтягивается не правильное подразделение и контрагент

Здравствуйте.

1С ЗУП 2.5.

Имеется дополнительный вид начисления аренда автотранспорта (счет 76.09).

В документе отражение Зарплаты в регламентном учете с него отбивается НДФЛ проводкой Дт 76.09 Кт 68.01.

По счету 68.01 подтягивается не верное подразделение и контрагент (одни и те же). Подразделение не головное, вообще не понятно какое. Где прописано что подтягивать это подразделение не могу понять.

В настройках самого вида начисления в бухучете прописана проводка Дт 44 Кт 76.09, и она правильно формируется. В справочниках способы отражения зарплаты в регламентном учете ничего похожего нет.

Что не так может быть?

Благодарю за помощь.

Ответ:

нигде. НА какого именно контрагента указывают либо у самого начисления на вкладке бух учет () либо в самом документе потом ручками

Ну т.е есть у Вас аренда автомобилей на 3х человек

Делают либо 3 вида расчета Аренда Иванов, Аренда Петров, Аренда Сидрово и у каждого на вкладке бух учет прописывают проводки.

Либо уже потом в докумене отражение проставляют ручками.

Ну либо делают Один вид расчета Ареда автомобилей а затем Документом Ввод сведений об учете плановых начислений ставят что у этого сотрудника раенду отражать так, у этого так у этого так

Вопрос: физические и виртуальные таблицы регистра бухгалтерии

При создании запроса к регистру бухгалтерии из процедуры «ОбработкаПроведения» в конструкторе запросов получается вот такая картинка(платформа 1С 8.2):

При просмотре материалов по подготовке к Специалисту 1С(из разных источников) вижу примерно следующую картинку:

Вопрос: почему в материалах по подготовке в регистре бухгалтерии поля Счет, Субконто1 и Субконто2 — это просто поля(значок поля), а в моём варианте- это измерения(значок измерения).Проверил все варианты создания регистра бухгалтерии,плана характеристик, плана счетов- всё равно создаются измерения а не поля(измерения Счет, Субконто1, Субконто2).

Ответ: я думаю, что просто в старых версиях платформы были другие значки. на 8.2.17.169 в типовой бухгалтерии 2.0 тоже значки как у измерений

Вопрос: выгрузка из ЗУП 8 в бухгалтерию 7.7

Раньше выгружали данные по начислениям, выплатам и налогам из ЗП иК 7.7 в бухгалтерию 7.7. Сейчас перешли на ЗУП 8.редакция 2.5 онлайн. Пытаюсь выгрузить данные в бухгалтерию через «выгрузка данных в бухгалтерскую программу». файл выгружает, а загрузить не получается.

При загрузке данных в бухгалтерию 7.7 — ничего не загружается, видимо формат из ЗУП 8 не распознан.

Ответ:

Спасибо за совет. Поставила бухгалтерию 7.7 редакция 4.5

Пишет:

Начало выгрузки: 18.07.2016 11:52:55

Окончание выгрузки: 18.07.2016 11:52:56

Выгружено объектов: 0

Получается загружать уже нет смысла, раз не выгружено..

сама правила писать не умею. Подскажите, пож-та

Работодатель обязан предоставить работнику гарантии при временной нетрудоспособности, а также при несчастном случае на производстве и профессиональном заболевании. Такие гарантии отражаются в качестве выплаты соответствующего пособия.

Источником финансового обеспечения расходов на выплату пособия по временной нетрудоспособности являются средства ФСС РФ (за исключением первых трех дней временной нетрудоспособности, которые оплачиваются за счет работодателя).

Для получения возмещения от ФСС госучреждению необходимо предоставить в отделение фонда определенный перечень документов.

Порядок возмещения расходов учреждения на выплату пособия рассмотрим в данной статье.

Правовые основы

Условия, размеры и порядок обеспечения пособиями по временной нетрудоспособности, по беременности и родам, ежемесячным пособием по уходу за ребенком регулируются федеральным законом от 29 декабря 2006 г. № 255-фз «об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Порядок возмещения вреда, причиненного жизни и здоровью работника при исполнении им трудовых обязанностей, регулируется федеральным законом от 24 июля 1998 г. № 125-фз «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Бухгалтерский учет

Порядок бухгалтерского (бюджетного) учета в учреждениях регулируется:

- в казенных учреждениях — инструкцией, утв. приказом Минфина РФ от 06.12.2010 № 162н (далее – инструкция № 162н);

- в бюджетных учреждениях — инструкцией, утв. приказом Минфина РФ от 16.12.2010 № 174н (далее — инструкция № 174н);

- в автономных учреждениях — инструкцией, утв. приказом Минфина РФ от 23.12.2010 № 183н (далее – инструкция № 183н).

Вместе с тем бухгалтерский (бюджетный) учет в госучреждениях регулируется инструкцией, утвержденной приказом Минфина РФ от 01.12.2010 № 157н (далее — инструкция № 157н), которая является общей для любого типа учреждений.

Учет расчетов с органами ФСС осуществляется на счете 303 02 «расчеты по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» и 303 06 «расчеты по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» (п. 263 инструкции № 157н).

В соответствии с указаниями, утвержденными приказом Минфина РФ от 01.07.2013 № 65н , расходы по выплате пособий, начисленных за счет ФСС, отражаются по подстатье 213 «начисления на выплаты по оплате труда» КОСГУ и виду расходов 119 «взносы по обязательному социальному страхованию на выплаты по оплате труда работников и иные выплаты работникам учреждений» (129 «взносы по обязательному социальному страхованию на выплаты денежного содержания и иные выплаты работникам государственных (муниципальных) органов», 139 «взносы по обязательному социальному страхованию на выплаты по оплате труда (денежное содержание) гражданских лиц», 149 «взносы по обязательному социальному страхованию на выплаты по оплате труда работников и иные выплаты работникам государственных внебюджетных фондов»).

Бухгалтерские записи в бюджетных (автономных) учреждениях

Е сли же ФСС возмещает расходы за прошлый отчетный период (год), поступление на лицевой счет указанного возмещения будет отражаться путем увеличения забалансового счета 17 «поступления денежных средств», открытого к 201 счету (п. 365 инструкции № 157н).

При этом, руководствуясь Указаниями № 65н , поступления бюджетных (автономных) учреждений от возврата дебиторской задолженности прошлых лет по ранее произведенным ими расходам отражается по статье 510 «Поступления на счета» КОСГУ. Поэтому если ФСС возмещает расходы за прошлый отчетный период (год), поступление на лицевой счет такого возмещения отражается с применением статьи 510 КОСГУ.

Также отдельно стоит отметить, порядок отражения возмещения от ФСС за прошлый отчетный период в строке 951 раздела 4 формы 0503737. В письме Минфина России № 02-06-07/26400, Казначейства России № 07-04-05/02-7273 от 19.04.2018 , письме Минфина России от 20.12.2017 № 02-07-10/85225 по таким суммам предлагается указывать код аналитики 510. Однако, учредителем бюджетного (автономного) учреждения может быть установлен иной порядок применения кода аналитики в разделе 4 формы 0503737. Например, учредитель может потребовать указать в качестве кода аналитики КВР, по которому ранее был осуществлен расход (119).

Бухгалтерские записи в казенных учреждениях

Если у вас возникли вопросы по данной теме, обсудите их с нашим экспертом по бесплатному номеру 8-800-250-8837 . Ознакомиться со списком наших услуг можно на сайте УчётвБГУ.рф . Также вы можете , чтобы первыми узнавать о новых полезных публикациях.

Подготовка необходимого пакета документов для предоставления в ФСС РФ осуществляется в приложении 1С бухгалтерия, учет осуществляется в подразделе «Заявление и справка-расчет для ФСС».

Порядок действий:

- Откройте отчет для заполнения заявления и справки-расчета из меню «Зарплата и кадры» (Зарплата — Отчеты).

- В графу «Период» введите даты начала и окончания периода возмещения расходов по выплате пособий (начало периода совпадает с началом года).

- Строка «Организация» будет заполнена автоматически. Если организаций несколько, следует выбрать ту, которая направляет в ФСС запрос по выделению средств на соцобеспечение.

- Меню «Настройки» предназначено для ввода данных, нужных для оформления бланка заявления в программе 1С бухгалтерия 8.3 (рис. 1). Эти же данные — должность руководителя органа контроля по взносам, номер лицевого счета компании в Федеральном казначействе и др. — могут быть впоследствии введены вручную.

Нажатие кнопки «Закрыть и сформировать» запускает формирование описанных ниже документов.

Заявление о запросе средств на социальное страховое обеспечение (рис. 2)

В заявлении будут автоматически указаны следующие данные:

- информация о страхователе (адрес, регистрационные данные в ФСС) — заполняется программой на основе документа «Организации». Чтобы добавить недостающие сведения, откройте документ «Организации» (Главное > Настройки);

- сумма возмещения страховых выплат. Она не может превышать сумму, указанную в справке-расчете и детализации расходов;

- банковские реквизиты организации (заполняются программой 1С бухгалтерия на основе документа «Организации»);

- данные о руководителе и главном бухгалтере (заполняются на основе документа «Организации»).

Недостающая в сформированном бланке заявления информация может быть введена вручную.

Справка-расчет, прилагаемая к заявлению о затребовании средств на страховое обеспечение (рис. 3) формируется следующим образом:

- в строках 1 и 11 указывается соответственно задолженность за страхователем либо за местным органом Фонда;

- в строки 2 — 5 вносится размер сумм начисленных взносов на социальное страхование с начала расчетного периода. Начисление взносов осуществляется в разделе программы, посвященном начислению заработной платы. Кроме того, могут использоваться формуляры «Операция учета взносов» и «Перерасчет страховых взносов» (см. меню раздела «Зарплата и кадры»);

- строка 6 содержит данные по дополнительно начисленным взносам, вносимые на основе таблиц «Акт проверки взносов», которые можно вызвать из раздела «Страховые взносы», меню «Зарплата и кадры»;

- строка 7 предназначена для не принятых к зачету расходов на страхование. Сумма вводится посредством документа «Операция» (см. Расчеты с фондами по взносам на страхование);

- 8-я строка содержит данные о суммах, переведенных на счет компании Фондом социального страхования, с целью восполнения израсходованных средств. Эти суммы вносятся в бланк справки посредством таблицы «Поступление на расчетный счет», в которую можно выйти из меню «Банк и касса»;

- 9-я строка предназначена для указания вручную сумм излишне выплаченных взносов, которые были зачтены Фондом или возвращены на счет организации;

- в строки 12 — 15 заносятся данные о суммах, израсходованных с начала расчетного периода на нужды обязательного социального страхования по случаям временной нетрудоспособности и материнства. Сумма, указанная в строке 12, должна быть идентична цифрам в контрольной строке 15 (столбец 4) в таблице, содержащей детализацию расходов (см. рис. 4). Ввод соответствующих сумм пособий осуществляется с использованием документа «Операция учета взносов» (меню «Зарплата и кадры»);

- строки 16-19 содержат суммы взносов, которые были переведены на счет ФСС. В 1С бухгалтерия 8.3 учет и ввод числовых значений в данные строки производится с использованием таблицы «Списание с расчетного счета» в разделе «Банк и касса»;

- строка 20 соответствует размеру списанной задолженности: числовое значение вводится в строку вручную;

- строка 21 показывает задолженность страхователя по состоянию на момент завершения расчетного периода, а строка 10 — соответственно, задолженность местного органа ФСС.

Информация в формуляр справки может вноситься как в автоматическом режиме, так и вручную. Следует отметить, что, при ручном вводе сумм необходимые операции перерасчета в автоматическом режиме производиться не будут.

Формуляр детализации расходов на социальное страхование и расходов, использующих трансферты федерального бюджета (рис. 4)

Данный формуляр задействует прежде использовавшуюся таблицу по форме 4-ФСС. Здесь отражена классификация пособий по типам (больничные, пособия по беременности, по уходу за ребенком и т.п.). Колонка 5 охватывает исключительно те расходы, которые возмещаются из федерального бюджета.

РСВ 2017: как показать возмещение расходов из ФСС

У организации по итогам 2016 года расходы по выплате пособий превысили сумму взносов на обязательное социальное страхование. По этой причине организация обратилась в орган ФСС России с заявлением о возмещении образовавшейся разницы. Денежные средства от фонда поступили в апреле 2017 года. Нужно ли указывать их в расчете по взносам за полугодие 2017 года?

С отчетности за 1-й квартал 2017 года плательщики взносов должны представлять расчет по страховым взносам в территориальные налоговые органы. Форма расчета и порядок его заполнения (далее — Порядок) утверждены приказом ФНС России от 10.10.2016 № ММВ-7-11/

По строке 080 Приложения 2 к разделу 1 расчета отражается сумма средств, полученных от фонда в виде возмещения расходов по выплате страхового обеспечения (в частности, пособий).

Согласно п. 11.14 Порядка по строке 080 необходимо указать величину возмещения:

- с начала расчетного периода (т.е. с 1 января соответствующего года);

- за последние три месяца отчетного (расчетного) периода;

- за каждый из последних трех месяцев отчетного (расчетного) периода.

В расчет по взносам включаются сведения, которые являются основанием для исчисления и уплаты взносов за отчетные периоды с 1-го квартала 2017 года. В связи с этим суммы выплат и взносов, которые относятся к периодам до 01.01.2017, отражать в нем не нужно.

Следовательно, организация не должна указывать по строке 080 Приложения 2 суммы расходов, возмещенные фондом за периоды до 2017 года, даже если такое возмещение получено в 2017 году. По этой строке нужно отражать возмещение, полученное от ФСС России по расходам, понесенным начиная с 01.01.2017 и позднее.

На это обратили внимание специалисты ФНС России в письме от 05.07.2017 № БС-4-11/

Также в налоговой службе уточнили, что сумму возмещения необходимо показать по строке 080 расчета за тот отчетный период, в котором средства от фонда поступили на счет плательщика, а не за тот отчетный период, когда расходы фактически произведены.

Для регистрации поступивших из ФСС РФ сумм возмещения произведенных расходов, превышающих сумму начисленных страховых взносов, служит:

В конфигурациях «1С: Зарплата и управление персоналом, ред. 2.5″/ «1С: Зарплата и кадры бюджетного учреждения, ред.1.0» документ Расчеты по страховым взносам. В поле Уплата/начисление указывается Расходы по страхованию, в поле Вид расчетов — Получено от исполнительного органа (рис. 1).

Рис.1

В конфигурациях «1С: Зарплата и управление персоналом, ред. 3.»/ «1С: Зарплата и кадры государственного учреждения, ред.3» в разделе Налоги и взносы документ Получение возмещения пособий от ФСС (рис.2)

Рис.2

В конфигурациях «1С: Бухгалтерия предприятия, ред. 3.»/ «1С: Бухгалтерия предприятия, ред.2» документ Поступление на расчетный счет с видом операции Прочее поступление (рис.3) на счет 69.01 «Налог (взносы) начислено/уплачено»

Рис.3

После этого возмещенная сумма будет учитываться при формировании отчета РСВ в строке 080 Приложения 2 к Разделу 1. того отчетного периода, в котором прошло возмещение расходов (рис.4):

Рис.4

Материал подготовлен сотрудникам телефонной линии консультации компании «Микос» на основе материалов фирмы 1С!

Не секрет, что самый важный ресурс человечества – это время. Большинство достижений связано с его экономией, в том числе и создание эффективных систем по составлению и сдаче отчетности. Отчет в ФСС из 1С позволяет максимально эффективно распоряжаться рабочим временем, снижает затраты на его составление и архивирование, практически исключает риски несвоевременной сдачи отчета и последующее начисление штрафных санкций.

Начисление страховых взносов в 1С Бухгалтерия 8.3

Для расчета страховых взносов в первую очередь необходимо проверить тариф, установленный в программе. Для этого необходимо в меню «Зарплата и кадры» перейти в раздел «Справочники и настройки»-«Настройки зарплаты».

В открывшемся окне переходим во вкладку «Тарифы страховых взносов».

Здесь возможно проверить актуальность тарифов по всем страховым взносам.

В Фонд социального страхования РФ (далее – Фонд) платятся также страховые взносы от несчастных случаев на производстве. Их размер устанавливается Фондом для каждого плательщика на основании выбранного организацией вида экономической деятельности. Сверить размер установленного Фондом размера тарифа с имеющимся в программе 1С можно, пройдя через меню «Администрирование»-«Параметры учета»-«Настройка зарплаты».

Переходим в настройку налогов и отчетов, наводим курсор на раздел «Страховые взносы».

С левой стороны возможно редактирование размера страхового взноса от несчастных случаев на производстве.

Начисление всех страховых взносов происходит в момент начисления заработной платы сотрудника. Рассчитанный тариф можно посмотреть в ведомости начисления заработной платы в разрезе каждого сотрудника. Для этого необходимо перейти в меню «Зарплата и кадры», раздел «Зарплата»-«Все начисления».

Уплата страховых взносов

Напомним, что уплату страховых взносов можно осуществить как в программе 1С, с последующей выгрузкой в банк платежного поручения, так и загрузить выписку из системы банк-клиент. При втором варианте для корректного отражения в отчетности уплаты взноса необходимо создать электронный документ «Списание с расчетного счета».

Отчет в ФСС из 1С

Как и почти любой отчет в 1С, отчет в ФСС формируется автоматически. Для этого нужно перейти в меню «Отчеты»-«1С-Отчетность»-«Регламентированные отчеты».

Нажатием кнопки «Создать». Откроется окно выбора отчетов.

После выбора вида отчета (в нашем случае это форма 4-ФСС) открывается окно выбора периода, за который мы формируем отчет.

Выбираем 1 квартал 2018 года. Открывается главное окно отчета, в котором слева указаны все разделы.

Сведения на титульном листе указываются автоматически, это период, за который формируется отчет, полное наименование организации, его ИНН, КПП, адрес регистрации.

Остальные разделы отчета не заполнены, для их заполнения необходимо нажать кнопку «Заполнить».

После данной команды программа автоматически заполняет сведения о фонде заработной платы за период с разбивкой по месяцам (Таблица 1 отчета).

В Таблице 2 автоматически проставляются сведения о задолженности на начало периода, рассчитываются взносы за период по месяцам, выводятся итоги с учетом оплаты за прошедший период.

Программа проверяет необходимые контрольные соотношения, в случае обнаружения ошибок сообщает о необходимости внесения изменений в отчет.

Сдача отчета в ФСС

Сформированный отчет можно направить на печать, нажав кнопку «Печать».

Обратите внимание, что на печать выводятся только заполненные разделы отчета. Если организация не направляет временно своих работников к другому работодателю в соответствии с пунктом 2 статьи 22 федерального закона 125-ФЗ (сведения указываются в таблице 1.1. Отчета), а также не осуществляет расходы в отчетном периоде на обязательное социальное страхование от НС (Таблицы 3,4 Отчета), данные разделы не формируются.

В левой стороне можно отметить галочкой, какие разделы необходимо распечатать, а также задать количество копий. Однако данная функция все меньше становится востребованной, так как все больше компаний, вне зависимости от требований законодательства, стремятся направить отчет в контролирующий орган в электронном виде.

1С позволяет отправить отчет в Фонд прямо из программы, при подключении модуля «1С-Отчетность». Для этого нужно нажать кнопку «Отправить», после чего всплывает окно подключения модуля «1С-Отчетность».

Если же у организации подключена иная программа для отправки отчетности в контролирующие органы, в программе 1С предусмотрена возможность выгрузки файла отчета в формате «XML» для последующей загрузки в другую систему электронного документооборота. Для этого нужно нажать кнопку «Выгрузить» и сохранить сформированный файл в удобном для архивировании месте, а в последующем отправить адресату отчета.

Контроль составления и представления отчетности в 1С

В системе 1С предусматривается целая система контроля составления и представления отчетности. В меню «Главное»-«Задачи»-«Список задач» установлена система напоминания о необходимости составления и представления той или иной отчетности.

Помимо этого руководитель отдела бухгалтерского учета и отчетности в любой момент может проверить статус отчета: подготовлен, сдан либо принят контролирующим органом.