Содержание

- Ошибка в СНИЛС при сдаче РСВ

- Как исправить ошибку в снилс в расчете по страховым взносам пример

- Ошибки в расчете по страховым взносам

- Уточненный расчет по страховым взносам — Контур.Бухгалтерия

- Уточненный расчет по страховым взносам — 2018

- Уточненный расчет по страховым взносам

- Способы замены снилс при ошибке в данных

- Перечень документов

- Сроки замены и выдачи нового документа

- Как поменять снилс при ошибке в данных

- Поменять данные в снилс

- Как поменять снилс при ошибке в данных – Законники

- Нужно ли вообще менять снилс при смене паспорта

- Как поменять в снилс место рождения

- Как поменять снилс в мфц

- Ошибка в снилс: как исправить

- Как поменять снилс при смене фамилии? как поменять снилс через «госуслуги»?

- Как заменить или восстановить снилс?

- Как поменять снилс при ошибке в данных по доверенности

- Как заменить снилс при смене фамилии через госуслуги?

- Способы замены снилс: в каких случаях и как это сделать?

- 403 forbidden

- Как узнать свой снилс

- Как поменять снилс в электронном

- Как поменять СНИЛС при ошибке в данных – Юридическая консультация

- Если в фнс нет данных номера снилс

- Написать в налоговую уточнение по снилс

- Если налоговая не находит снилс

- Что нужно сделать если в базе ифнс не найден снилс

- Центр правовой помощи

- Ифнс не найден снилс как быть

- Что делать, если инспекция не видит СНИЛС и отказывает в приеме РСВ

- Как быть страхователю, если в ИФНС не видят СНИЛС сотрудника

- Страховой номер СНИЛС

- Как узнать ИНН по СНИЛСУ?

- Как проверить СНИЛС онлайн по базе пенсионного фонда

- Как посмотреть СНИЛС по паспорту онлайн

- Что делать, если на сайте Госуслуг пишет, что СНИЛС уже зарегистрирован

- От налоговой приходит уведомление о несоответствии в снилс инн фио как проверить

- Снилс отсутствует в базе фн

- Случай из практики

- Что делать страхователю

- Общий порядок приема отчетности

- Основания для непринятия расчета

- Не соответствие фио инн и снилс как восстановить

- Расчет по страховым взносам: не найден СНИЛС

- Налоговая сообщает о системных сбоях

- По данным ифнс не найден снилс

- Что делать если налоговая не видит снилс сотрудника

- Ситуация страхователя

- Алгоритм действий

- Когда действительно имеют право не принять отчетность

- Новые записи:

Ошибка в СНИЛС при сдаче РСВ

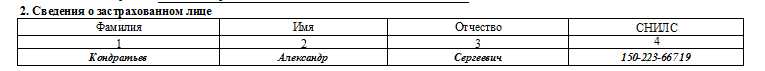

Добрый день. Нужно исправить ошибку: в РСВ в первичном отчете неправильно указан СНИЛС. Пробовала сдать корректировку согласно предлагаемым на форуме правилам: Сам отчет со всеми разделами повторяю без изменений, указываю Корректировку 1, в разделе 3- 2 записи. 1-ая: включаю под тем же порядковым номером Сотрудника с неверным СНИЛС , указываю корректировку № 1, страховые взносы обнуляю, признак Застрахованного лица -2. 2-ая под тем же номером Сотрудника с правильным СНИЛС, корректировка 0, указываю страховые суммы, признак 1. Из налоговой приходит отказ в приеме: ошибка- Значениеэлемента(атрибута)несоответствуетзаданномуусловию ПолОшЭл:/Файл/Документ/РасчетСВ/ПерсСвСтрахЛиц/ДанФЛПолуч/@СНИЛС, ЗнЭлем:99,Свед:Невыполненоусловиеравенстваконтрольногочисла»91″двумпоследним цифрамСНИЛС,равным»99″. — Файлнесоответствуетxsd-схеме ЗнЭлем:NO_RASCHSV_7743_7743_7743114346774301001_20181127_15F88349-27DB-4615-9286- 6958D7A76E8A.xml,Свед:Файлнесоответствуетxsd-схеме . Я так понимаю, что вставленная на приеме в ФНС Проверка на правильность СНиЛСа, автоматически не дает ничего откорректировать по неправильнм СНИЛСАМ. Подскажите, как быть?

Как исправить ошибку в снилс в расчете по страховым взносам пример

Ошибки в расчете по страховым взносам

Нужно ли сдавать нулевой РСВ?

Срок сдачи РСВ в 2018 году

Пояснение в налоговую по страховым взносам

Письмо в налоговую о розыске платежа

Ошибки и промахи возможны в любом отчетном документе. Не является исключением и расчет по страховым взносам. Детально рассмотрим, как исправляются различного рода просчеты.

Классификация ошибок в РСВ

Зачастую проблемы возникают еще при формировании отчета в программе 1С. К примеру, не выгружается нулевой расчет по страховым взносам, выдавая ремарку о незаполнении 3-го раздела.

Подобные ошибки – просто итог невнимательности бухгалтера, в этом разделе следует очистить все незаполняемые поля формы и протестировать файл.

Однако мы рассматриваем не особенности построения отчета, а причины отказа ИФНС в его приеме — возвращаемся к этому вопросу.

Налоговиками разработаны коды ошибок, встречающихся при составлении отчета:

| Первые цифры кода ошибки | ошибки |

| 010 | Нарушен порядок подачи отчетности |

| 020 | Неверно указано название файла отчета |

| 030 | Отчетом не пройден форматный контроль |

| 040 | Отчет не прошел логический контроль |

| 050 | Данными отчета не пройдена проверка по справочникам |

Уделим максимум внимания коду 040, поскольку большинство интересующих страхователей неточностей объединены под этим шифром.

Расчет по страховым взносам: код ошибки 0400500003

Уведомление из ИФНС с подобным кодом ошибки говорит о том, что персональные сведения по отдельным сотрудникам не соответствуют данным базы ФНС либо отсутствуют в ней, но при этом несоответствий в суммах взносов не выявлено.

Если инспектор указывает только этот шифр ошибки, значит, исправления необходимо внести в третий раздел формы. В приложении к уведомлению ИФНС перечисляет лиц, по данным которых установлены персонифицированные несоответствия (СНИЛС, ФИО, паспорт) и предлагает уточнить их.

Что делать страхователю при получении этого документа?

Если ИФНС не принимает Расчет по страховым взносам, а его составитель уверен в правильности указания данных, стоит отправить инспектору копию СЗВ-М с отметкой ПФР или письмо, подтверждающее правдивость представленных сведений, подтвердив их приложенными копиями удостоверяющих личность документов.

Если же составителем РСВ указаны неверные персональные данные, то ему предстоит подать уточненный вариант отчета, иначе страховые взносы этих сотрудников не попадут на их лицевые счета. После выяснения достоверных сведений страхователь составляет уточненный расчет, исправив данные подраздела 3.1 и 3.2.

Пример 1.

Налоговая не принимает Расчет по страховым взносам — не найден СНИЛС в базе ИФНС. Бухгалтер установил причину – информация по вновь принятому работнику подана достоверно, но пока не имеется в ресурсе налоговой. Бухгалтеру необходимо письменно подтвердить достоверность представленной информации в ИФНС, приложив к письму копию СНИЛС, уточненный расчет при этом подавать не надо.

Пример 2.

Сотрудник изменил фамилию, а бухгалтер указал устаревшие сведения в РСВ за 9 месяцев 2018. Установив допущенную неточность, он подает корректировочную форму, в которой вносит изменения в подраздел 3.1 и 3.2, но, так как величины доходов и начисленных взносов в первом экземпляре абсолютно верны, другие исправления в отчет не вносятся.

Ошибка 0400400011 в расчете по страховым взносам

Уведомление ИФНС о наличии в отчете ошибки 0400400011 свидетельствует о том, что в нем нарушено равенство показателей суммы отчислений, т.е. данные первого и третьего разделов не совпадают. Привести к подобной ошибке, в частности, могут следующие ситуации:

- Имеются расхождения между ФИО и СНИЛС, указанных в 3-м разделе;

- Совпадения номера СНИЛСа у нескольких сотрудников;

- Некорректное отображение отчетных данных (ошибочно внесены отрицательные значения, либо с расхождением в несколько копеек);

- В расчете по страховым взносам нет уплаты;

- ПФР не передал необходимую информацию для проверки данных в ФНС.

При наличии ошибки 0400400011 подача корректировочной формы обязательна. Для исправления неточности и восстановления равенства между контрольными цифрами обоих разделов, необходимо сначала найти причину, поскольку детали несоответствия налоговики обычно не сообщают. Поэтому придется:

-

Проверить персональные данные, отраженные в 3-м разделе на достоверность, для чего можно воспользоваться «Личным кабинетом» юрлица или ИП на ]]>сайте]]> ФНС;

-

Сравнить величины сводных данных 1-го раздела с суммами в 3-м разделе вплоть до копейки (погрешность в округлении может стать причиной отказа в приеме отчета).

Ошибка 0400400011 может возникнуть по разным причинам, но чаще всего становится следствием статистических несовпадений отчетных значений с разницей в несколько копеек.

Бухгалтеру следует проявить недюжинную внимательность, чтобы определить несовпадения и избавиться от ошибки (лучше задействовать специальные сервисы для проверки корректности на сайте ФНС: «]]>TESTER]]>», «]]>Налогоплательщик ЮЛ]]>»).

При обнаружении суммарного несоответствия, необходимо:

- удостовериться в правильности подсчетов сумм 1-го раздела;

- проверить, все ли сотрудники включены в 3-й раздел расчета;

- проверить правильность расчета взносов персонально по каждому работнику, а также все ли выплаты учтены в отчете.

После внесения исправлений проверенный уточненный отчет представляют в ИФНС. Таким образом, подача корректировок является обязательной при выявлении неправильных или неполных сведений, переданных в инспекцию, а также при обнаружении ошибки, повлекшей искажение суммы взносов к уплате.

Уточненный расчет по страховым взносам — Контур.Бухгалтерия

Если расхождения оправданы, рекомендуется приложить пояснения к расчету.

ВНИМАНИЕ! Если ошибки в РСВ не привели к занижению налоговой базы по взносам и не относятся к персональным данным работников, уточненку по РСВ за 1 квартал 2018 года подавать не надо.

Сроки подачи корректировочного РСВ: на что обратить внимание? Распространенной является ситуация, когда ошибки и неточности обнаруживает сам плательщик уже после сдачи отчетности в ФНС.

2 ст. 81 НК РФ). Если после, то следует начислить и уплатить пени.

- Запись от руки производится синими, черными либо фиолетовыми чернилами.

- Текстовые данные вписываются заглавными печатными буквами.

- Не допускаются: правки при помощи корректора, распечатывание расчета с двух сторон страниц, скрепление листов степлером и иным подобным способом.

- «0» ставится на месте отсутствующего суммового (числового) показателя, в остальных случаях проставляются прочерки (при ручном заполнении формы).

- Печать производится шрифтом Courier New высотой от 16 до 18 п.

- Данные вносятся слева направо, с первой позиции.

- Стоимостные показатели в разделах, а также во вложениях к первому разделу записываются в рублях и копейках.

- Порядок заполнения новой формы расчета, требования по его составлению подробно описаны в указанном выше распоряжении ФНС N ММВ-7-11/ во вложении 2 (далее по тексту — Порядок ФНС).

Сроки представления корректировок

Организации и ИП при обнаружении ошибок в первичном РСВ должны сделать корректировку и подать уточненный отчет по правилам ст. 81 НК РФ. Если корректируются данные за 2017 год, отчет представляется в налоговую службу, если за 2016 год и предшествующие ему периоды — в Пенсионный фонд.

Корректирующий расчет нужно сдавать по форме, которая применялась в момент представления первичного отчета (п. 1.2 Порядка заполнения РСВ, утв. ФНС РФ Приказом от 10.10.2016 г. № ММВ-7-11/551@ — Порядок): за 2017 год РСВ уточняется на бланке КНД 1151111, за 2016 год и раньше делаются корректировки РСВ-1 ПФР.

Также необходимо представить уточненный РСВ, если сделан перерасчет базы за предшествующий период в сторону уменьшения. Сумма перерасчета в текущем периоде не отражается, потому что с октября 2017 года отчет с отрицательными суммами считается не соответствующим формату.

Первичный расчет по страховым взносам страхователи сдают в ФНС по 30 число месяца, следующего за 1-м кв-м, полугодием, 9-ю мес. и годом (п. 7 ст. 431 НК РФ). Если подать корректировку до 30 числа, она считается поданной в день сдачи уточняющего РСВ (п. 2 ст. 81 НК РФ).

Подача корректировки, в которой увеличены страховые взносы к уплате, освобождает страхователя от ответственности, если отчет подан до того, как налоговый орган узнал о занижении сумм взносов или назначил выездную проверку за период уточнения. До сдачи измененного отчета страхователь должен уплатить долг по страховым взносам и пеню (п. 3, 4 ст. 81 НК РФ).

Если ФНС обнаружила ошибки в разделе 3 первичного РСВ или нашла несоответствие сводной суммы взносов и взносов по застрахованным лицам, отчет нужно пересдать в конкретные сроки. При отправлении уведомления о необходимости корректировки расчета в электронном виде срок подачи отчета 5 рабочих дней со дня отправления уведомления, при направлении его на бумаге — 10 рабочих дней.

Ирина Смирнова

Подавайте корректировки в несколько кликов в облачном сервисе Контур.Бухгалтерия. Пользуйтесь поддержкой наших экспертов и работайте в сервисе бесплатно первые 14 дней.

Исправление ошибок третьего раздела

Если ошибки в первичном РСВ не связаны с перерасчетом базы по взносам, то сдать уточненный расчет нужно с учетом ситуации. Неправильно указаны анкетные данные застрахованного лица. Ошибки в ФИО и СНИЛС корректируются так:

- В поле «Номер корректировки» раздела 3 ставится порядковый номер уточнения, в строках ФИО и СНИЛС (подраздел 3.1) отражаются данные из первичного РСВ, в подраздел 3.2 вписывается «двойка» в строки 160-180 и «нуль» в 190–300.

- Одновременно на это же застрахованное физлицо заполняется еще один третий раздел с корректирующим номером «0», в подраздел 3.1 вписываются правильные ФИО и СНИЛС, в подраздел 3.2 — суммы.

Ошибки в следующих полях подраздела 3.1 корректируются в обычном порядке: ИНН, дата рождения физлица, гражданство, пол, код вида документа, удостоверяющего личность, его реквизиты, признак застрахованного лица ОПС, ОМС и ОСС.

Исправления в указанных полях делаются путем включения в корректирующий расчет раздела 3 с правильными данными и актуальными показателями подраздела 3.2 — номер корректировки, кроме «0», но тот же порядковый номер, что и в первичном РСВ.

В расчете указан лишний сотрудник. В этом случае уточненка включает раздел 3, в котором указаны сведения о лишних физлицах. В этом разделе: корректирующий номер отличный от «0», в подразделе 3.2 проставляются «нули». Одновременно корректируются данные раздела 1.

Сотрудника не включили в расчет. В данной ситуации корректировка содержит раздел 3 с информацией о не включенных физлицах с нулевым номером корректировки (первичные сведения). Если необходимо, уточняются данные раздела 1.

Часть расчета со строкой «040» Особенности внесения информации в строку «040» Основание Раздел 1 Записывается надлежащий КБК для общеобязательных платежей по медицинскому страхованию за период с 2017 года: 182 1 02 02101 08 1013 160, 182 1 02 02103 08 1013 160 (при уплате фиксированной величины ИП);

по записанному коду в строке «040» будут начисляться взносы ОМС Порядок ФНС, часть 5, п. 5.6 Подраздел 1.1. вложение 1 первый раздел По строке прописываются суммовые показатели: выплат, необлагаемых взносами ОПС сообразно ст. 422 НК РФ (компенсации, государственные пособия и др.

); произведенных и документально подтвержденных трат, имеющих отношение к извлечению доходов от авторского заказа и иных источников (сообразно п. 7.6. Порядка); трат, не имеющих документального заверения, но принятых к вычету сообразно ст. 421, п.

9 НК РФ нарастающим итогом Порядок ФНС, часть 7, п.

В расчете за текущий отчетный период не отражается сумма произведенного перерасчета за предшествующий период.

При заполнении показателей строк расчета не предусмотрены отрицательные значения (раздел II «Общие требования к порядку заполнения Расчета» Порядка).

Начиная с отчетности за 9 месяцев файлы, содержащие отрицательные суммы, будут считаться не соответствующими формату.

Такие изменения внесены ФНС в схему xml-файла. А тем, кто представил расчет за полугодие с отрицательными суммами, придется подать уточненный расчет за I квартал (налоговые органы рассылают соответствующие требования). Допустим, в июле сделали перерасчет отпускных за июнь уволившемуся работнику. В результате получились отрицательные база и исчисленные взносы.

Нужно представить в ФНС уточненный расчет за полугодие с уменьшенными суммами, а в расчете за 9 месяцев учесть это в графах «Всего с начала расчетного периода».Образец заполнения строки 040 в разделе 1 расчета (2018) Пример 2.

Заполнение строки «040» раздела 3 расчета по страховым взносам АО «Проект», отчитываясь по общеобязательным взносам за первый квартал 2017 года, составляет расчет.

В третий раздел страхователь должен внести индивидуальные сведения по работнику Тихомирову Валерию Александровичу.

Наряду с личной информацией (ИНН, СНИЛС, дата рождения, паспортные данные, признаки застрахованного работника в системе, гражданство) и иной обязательной информацией в разделе необходимо указать порядковый номер вносимых данных. Страхователь в его качестве использует табельный номер налогоплательщика — «2». Если впоследствии страхователь обнаружит в подготовленной отчетности неверные данные по Тихомирову В.

А., то ему нужно будет подготовить уточняющий вариант раздела 3 с измененными данными по этому работнику.

→ Бухгалтерские консультации → Страховые взносы Актуально на: 15 января 2018 г. О форме Расчета по страховым взносам, представляемом в налоговую инспекцию с 2017 года, мы рассказывали в нашей консультации. О том, как сделать корректировку Расчета по страховым взносам в 2018 году, расскажем в этом материале.

Порядок корректировки Расчета по страховым взносам В каком случае необходима корректировка Расчета взносов в 2018 г.? Если организация или ИП обнаружили, что в сданном ими Расчете по страховым взносам по какой-либо причине оказалась занижена сумма подлежащих уплате взносов, необходимо представить в налоговую инспекцию уточненный Расчет (п.п.1, 7 ст. 81 НК РФ).

Необходимо без указания на корректировку заполнить нужные данные в подразделах 3.1 и 3.2 уточненного расчета.

- При исключении из расчета ошибочных сведений. Раздел следует пометить как корректировочный, в подразделе 3.1 указывается лицо, чьи данные подлежат корректировке. В подразделе 3.2 строки 190–300 заполняются нулевыми значениями.

- В случае когда в отчете необходимо изменить сведения о сотруднике либо о суммах взносов. Необходимо исключить ошибочные сведения способом, указанным в пункте 2 и добавить измененные данные путем внесения их в раздел 3 без указаний на корректировку.

- ВНИМАНИЕ! В случае обнаружения ошибок в РСВ за прошлые периоды корректирующий расчет создается на бланке той формы, которая действовала в исправляемый период. Подачу уточненки также следует осуществлять в орган, администрировавший взносы в корректируемом периоде.

Скорректированный вариант должен содержать все представленные ранее ФНС разделы отчетной формы, но уже с внесенными правками.

В уточненную версию расчета нужно также включить третий раздел с индивидуальными данными тех застрахованных работников, в отношении которых были сделаны изменения.

Мнение и рекомендация эксперта по заполнению обязательных полей нового расчета по страховым взносам ФНС РФ в части вопроса о составлении и сдаче расчета по страховым взносам затронула тему порядка заполнения его уточненного варианта в Письме N БС-4-11/ от 10.01.2017.

Заполнение уточненного расчета

Уточненный РСВ отличается от первичного тем, что в определенных полях делается отметка о корректировке.

В первичном расчете на титульном листе номер корректировки ставится «0», а подача уточненки отражается порядковым номером измененного отчета — 1,2,3 и т.д.

Например, номер корректирующего РСВ «1» значит, что изменение делается первый раз. Аналогично заполняется строка 010 третьего раздела отчета.

Уточняющий расчет заполняется с учетом следующих положений:

- заполняются все листы РСВ, которые были представлены в первичном отчете, кроме раздела 3, с учетом изменений;

- данные о персонифицированном учете (раздел 3) заполняются только на физлиц, по которым корректируются данные;

- указываются только новые показатели (не суммы, на которые уменьшились или увеличились данные первичного отчета, а новые).

Уточненный расчет по страховым взносам — 2018

Плательщик обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном ст. 81 НК РФ, при обнаружении в поданном им расчете следующих фактов (п. 1.2 Порядка заполнения расчета по страховым взносам, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@, далее — Порядка):

- неотражения или неполного отражения сведений;

- ошибок, которые приводят к занижению суммы страховых взносов, подлежащей уплате;

- а также перерасчета базы за предыдущий период в сторону уменьшения, такие разъяснения ФНС дает в письме от 24.08.2017 № БС-4-11/16793@.

В случае корректировки базы для исчисления страховых взносов за предшествующие отчетные периоды плательщиком представляется уточненный расчет за этот период.

В расчете за текущий отчетный период не отражается сумма произведенного перерасчета за предшествующий период.

При заполнении показателей строк расчета не предусмотрены отрицательные значения (раздел II «Общие требования к порядку заполнения Расчета» Порядка).

Начиная с отчетности за 9 месяцев файлы, содержащие отрицательные суммы, будут считаться не соответствующими формату. Такие изменения внесены ФНС в схему xml-файла. А тем, кто представил расчет за полугодие с отрицательными суммами, придется подать уточненный расчет за I квартал (налоговые органы рассылают соответствующие требования).

Допустим, в июле сделали перерасчет отпускных за июнь уволившемуся работнику. В результате получились отрицательные база и исчисленные взносы. Нужно представить в ФНС уточненный расчет за полугодие с уменьшенными суммами, а в расчете за 9 месяцев учесть это в графах «Всего с начала расчетного периода».

Изменения ТК РФ, НДФЛ и оплаты труда. Смотрите доклады представителей контролирующих органов на Контур.Конференции-2018

Узнать больше

Состав уточненного расчета

В уточненный расчет включаются те разделы и приложения к ним, которые были представлены ранее, кроме раздела 3, с учетом внесенных изменений, также могут включаться иные разделы и приложения, если в них были внесены изменения. Раздел 3 «Персонифицированные сведения о застрахованных лицах» включается только в отношении тех физлиц, по которым произошли изменения (п. 1.2 Порядка).

Вернемся к приведенному выше примеру. В этом случае при заполнении уточненного расчета корректируются показатели раздела 1 ранее представленного расчета за полугодие.

В него включается раздел 3, содержащий сведения в отношении лица, которому сделан перерасчет, с корректными показателями (уменьшенными суммами) в подразделе 3.

2 — с номером корректировки, отличным от «0», но с тем же порядковым номером (строка 040), что и в первичном расчете.

Контур.Экстерн поможет сдать отчетность в срок и без ошибок

Узнать больше

Как представить уточненные расчеты в других ситуациях

Если необходимость уточнения расчета не связана с перерасчетом, порядок заполнения раздела 3 зависит от ситуации (письмо ФНС от 28.06.2017 № БС-4-11/12446@).

Обнаружены ошибки в анкетных данных

Если ошибки обнаружены в ФИО (строки 080–100) и СНИЛС (строка 070), то они корректируются следующим образом:

- В разделе 3 указывается номер корректировки, отличный от «0», в соответствующих строках подраздела 3.1 — ФИО и СНИЛС, отраженные в первоначальном расчете, при этом в строках 190–300 подраздела 3.2 ставится «0», а в строках 160–180 — признак «2» (не застрахован).

- Одновременно по указанному застрахованному физлицу заполняется раздел 3 с номером корректировки «0», где в подразделе 3.1 указываются корректные (актуальные) ФИО и СНИЛС, а строки 190–300 подраздела 3.2 содержат суммы.

Ошибки корректируются обычным образом, если они обнаружены в следующих полях подраздела 3.1:

- ИНН физического лица (строка 060);

- дата рождения физлица (строка 110);

- гражданство (код страны) (строка 120);

- пол физлица (строка 130);

- код вида документа, удостоверяющего личность (строка 140);

- реквизиты документа, удостоверяющего личность (серия и номер документа) (строка 150);

- признак застрахованного лица в системе обязательного пенсионного (строка 160), медицинского (строка 170) и социального (строка 180) страхования.

Чтобы исправить ошибки в этих сведениях, в уточненный расчет включите раздел 3 с правильными анкетными данными лица, по которому вносятся исправления, и с корректными показателями в подразделе 3.2 — с номером корректировки, отличным от «0», но с тем же порядковым номером (строка 040), что и в первичном расчете.

Не включили в расчет сотрудника

В случае если каких-либо застрахованных лиц не включили в первичный расчет, уточненный расчет включается раздел 3, содержащий сведения в отношении указанных физлиц с номером корректировки, равным «0» (как первичные сведения). При необходимости производится корректировка показателей раздела 1 расчета.

Включили в расчет лишнего сотрудника

В случае ошибочного представления сведений о застрахованных лицах в первоначальном расчете в уточненный расчет включается раздел 3, содержащий сведения в отношении таких физлиц, в котором номер корректировки отличен от «0», в строках 190–300 подраздела 3.2 указываются «0», и одновременно производится корректировка показателей раздела 1 расчета.

Уточненный расчет по страховым взносам

Количество просмотров 25636 31 Июля 2017

В 2017 году для работодателей появился новый отчет – расчет по страховым взносам.

При заполнении новой формы, по мнению налоговиков, страхователи допустили много ошибок. Поэтому в письме ФНС от 28.06.2017 года № БС-4-11/12446@ описан порядок их исправления.

Когда нужно подать уточненный расчет?

Согласно ст. 81 НК уточненка подается в обязательном порядке, если в ранее представленной отчетности обнаружены ошибки, которые привели к занижению базы по взносам.

Другие ошибки налоговики предлагают исправить в следующем периоде.

На практике часто возникают ошибки, которые не привели к возникновению недоимки по взносам. Однако исправить их можно только путем подачи уточненного расчета. Например, компания по ошибке начислила взносы на компенсацию взамен молока работнику, занятому на вредном производстве. После этого человек скоропостижно уволился. Данная ситуация не позволит вычесть излишек в следующем периоде.

Таким образом, уточненный расчет подается как при занижении базы по взносам, так и при других ошибках.

Состав уточненного расчета

В уточненный расчет нужно включить те разделы и приложения, которые были в первичном отчете, но уже с правильными данными.

Исключение составляет персонифицированный раздел 3. Его нужно заполнить только теми физлицами, в отношении которых производятся изменения. Не будет ошибкой, если продублировать правильные персонифицированные сведения с признаком корректировки «0».

Таким образом, номера корректировки расчета и персданных могут отличаться.

Неверное указание персональных данных

Ошибки в указании персональных данных застрахованных лиц лучше уточнить. Это делается следующим образом. Раздел 3 нужно заполнить дважды. Сначала нужно обнулить ошибочные сведения, а потом с чистого листа привести правильные.

Поэтапно это выглядит следующим образом.

- Добавляем раздел 3. В подразделе 3.1. указываем персональные данные – точь-в-точь с исходного расчета, в подразделе 3.2. проставляем во всех знако-местах нули. Номер корректировки в данном разделе указывается «1–».

- Добавляем еще раз раздел 3. В нем указываем верные персональные данные и сведения. Номер корректировки – «2–».

Пример. В первичном расчете по застрахованному лицу Сидоровой Е.Ю. были указаны неверные паспортные данные, а также сумма страховых взносов.

Нужно заполнить уточненный расчет по страховым взносам. При этом на титульном листе расчета указывается номер корректировки «1».

Раздел 1 заполняется правильными данными и суммами.

Раздел 3 заполняется следующим образом:

- Все верные персонифицированные сведения о застрахованных лицах, кроме Сидоровой Е.Ю., переносятся с первичного расчета с номером корректировки «0»;

- По Сидоровой Е.Ю. нужно заполнить раздел 3 дважды:

- Номер корректировки раздела указывается на единицу больше, чем в прошлом расчете по данному физлицу, например, «1». В подраздел 3.1. переносятся бракованные сведения с первичного расчета, подраздел 3.2. не заполняется.

- Номер корректировки – еще на единицу больше, например, «2». В подразделе 3.2. указываются достоверные сведения о сумме выплат и начисленных страховых взносах по застрахованному лицу.

Скачать образец заполнения корректировочного расчета

Лишние физлица

При включении в первоначальный расчет лишних людей необходимо добавить раздел 3 с лишним физлицом и обнулить сведения. Аналогично 1 этапу при неверном указании персональных данных. >>>

Потерянные люди

Если сведения по работнику вообще не попали в первичный расчет, то в уточненку добавляется раздел 3 по потерянному лицу. При этом номер корректировки в разделе 3 указывается «0—». Ведь персонифицированные сведения по данному человеку подаются впервые.

В случае уточнения числовых показателей или добавлении данных по потерянным лицам, корректировки вносятся и в раздел 1 расчета.

Пример. В первичный расчет по ошибке попала бывшая работница Сидорова Е.Ю., и, наоборот, не включен Денисов И.С.

Необходимо заполнить корректировочный РСВ. При этом на титульном листе расчета указывается номер корректировки. Например, «2» – обозначает второе исправление за расчетный период.

В разделе 2 указываются сводные сведения в целом по страхователю.

В разделе 3 нужно отобразить следующее.

- Все правильные персданные о застрахованных лицах, кроме Сидоровой Е.Ю. и Денисова И.С., переносятся с первичного расчета с номером корректировки «0»;

- По Сидоровой Е.Ю. нужно номер корректировки раздела указать на единицу больше, чем в прошлом расчете по данному физлицу, например, «3». В подраздел 3.1. переносятся сведения один в один с первичного расчета, подраздел 3.2. не заполняется.

- По Денисову И.С. нужно заполнить раздел 3 с номером корректировки «0».

Скачать образец заполнения уточненного расчета

Еще один способ корректировки персданных

При уточнении раздела 3 в него можно включить только те сведения, в отношении которых нужно внести изменения.

При этом указывается:

- тот же порядковый номер физлица, что был в 3 разделе первичного расчета;

- номер корректировки равен +1 к предыдущим индивидуальным сведениям по данному лицу.

Этот способ на практике выявил несколько недостатков. Например, «гуляют» контрольные соотношения между разделами или появляется необходимость отслеживать сквозную нумерацию сведений.

Поэтому, на наш взгляд, предпочтительнее вариант, описанный выше. Если все-таки расчет корректируется данным способом, рекомендуем к уточненке приложить пояснения.

В противном случае налоговики могут попросту запутаться.

Сроки сдачи уточненки

Если ошибка обнаружена самостоятельно, то при сдаче уточненки страхователю нужно доплатить недостающую сумму взносов и спокойно сдавать расчет. В этом случае чиновники не смогут вас оштрафовать.

Уточненный расчет по страховым взносам

В 2017 году для работодателей появился новый отчет – расчет по страховым взносам.

При заполнении новой формы, по мнению налоговиков, страхователи допустили много ошибок. Поэтому в письме ФНС от 28.06.2017 года № БС-4-11/12446@ описан порядок их исправления.

В Российской Федерации с рождения каждому гражданину необходимо иметь документы, которые с ним на протяжении жизни. Одним из таких документов является СНИЛС (страховой номер индивидуального лицевого счета), он нужен для идентификации личности в системе пенсионного фонда. СНИЛС имеет прямоугольную форму, в народе его еще называют «зеленая пластиковая карточка», «страховое свидетельство».

Для чего нам эта пластиковая карточка и в каких ситуациях она просто необходим? СНИЛС запрашивают во многих организациях. В первую очередь его запросит работодатель при устройстве на работу, для получения медицинских услуг, для оформления путевки в санаторий, для получения материнского сертификата, для оформления потребительского кредита или ипотеки (других банковских операций). Именно по номеру данного документа происходят пенсионные отчисления для начисления пенсий и получения разных льгот по достижению пенсионного фонда.

При устройстве на работу кроме паспорта и ИНН, именно СНИЛС один из главных документов. Поэтому очень важно чтобы ваши данные, а именно фамилия, имя, отчество, дата рождения и место рождения были указаны правильно. Бывают ситуации, когда владельцем или работодателем обнаружена в снилсе ошибка. О том, как исправить ошибку в снилс, читайте статью.

Способы замены снилс при ошибке в данных

Такое явление как допущенные ошибки в анкетных данных по вине работников выдаваемого органа очень распространенное. И оформление свидетельства страхования не исключение. Давайте посмотрим, какие причины замены можно выделить:

- Допущена ошибка в личных данных (не правильно указано число или год рождения, пропущена буква в фамилии, имени или отчестве, что не соответствует паспорту);

- Смена фамилии (распространена среди девушек после замужества);

- Смена отчества (по разным семейным обстоятельствам);

- Утеря СНИЛС (получение дубликата).

Более подробно мы рассмотрим алгоритм действий, если была обнаружена ошибка. Способы замены снилс самостоятельно или с помощью работодателя.

Важно! Страховой номер индивидуального лицевого счета закрепляется за человеком навсегда. Не смотря на то, сколько раз он в течение жизни будет менять фамилию, терять этот документ. Номер не будет изменяться.

Процедура самостоятельной замены

В каких случаях вы можете самостоятельно предпринять действия по замене? В принципе в любой ситуации инициатива о смене документа всегда должна исходить о вас. Не важно вы сменили фамилию, адрес проживания или личные данные не соответствуют вашему паспорту. Вы можете обратиться в отделение пфр либо подать заявку через сайт Гос услуги. Также если рядом с вами нет пенсионного фонда, но поблизости есть МФЦ (многофункциональный центр), вы можете обратиться за помощью к специалистам.

Обращаясь лично в орган пенсионного фонда о замене или повторной выдаче документа, то и забираете лично вы.

Процедура замены через работодателя

Как происходит замена через вашего работодателя, давайте будем разбираться. Такой способ возможен только, если вы оформлены официально. При обнаружении ошибки или потере, например. Вы можете обратиться в отдел кадров вашей организации и попросить сделать заявку от вашего имени на получение нового страхового свидетельства. Специалисту отдела кадров организации вы предоставляете все необходимые документы. Также обратившийся сотрудник заполняет заявление и подписывает его. Далее ваши их передают в пенсионный фонд РФ и ждут, когда будет готов и передан на место вашей работы новый документ. После этого начальник вручает вам новое страховое свидетельство. При его получении работник заполненную форму должен подписать, что он действительно лично получил.

Внимание! Получить вы можете самостоятельно, после извещения, что на ваше имя всё готово. В течение 3 недель, ваше свидетельство будет готов.

Замена по месту пребывания

Согласно существующему законодательству, любой гражданин имеет полное право обратиться в органы пенсионного фонда или МФЦ по месту фактического проживания, не имея регистрации по вопросу о замене снилс. Государственные органы не имеют право отказать в услуге, он должны рассмотреть ваше обращение и предоставить свои услуги. Для обращения с собой необходимо иметь паспорт гражданина России.

В МФЦ специалисты могут предложить оформить заявку на смену через портал гос услуги или через заполнения заявлений на официальном сайте ПФРФ в личном кабинете.

Замена снилс в электронном виде

В настоящее время все операции в электронном виде можно совершать на едином портале гос услуг, если вы имеете личный кабинет. В противном случае необходимо обратиться в ближайший МФЦ, чтобы вам помогли зарегистрироваться на данном портале. После регистрации и заполнения анкетных данных, вы можете воспользоваться услугой электронного обращения в ПФРФ об изменении анкетных данных снилс, указав анкете правильные анкетные данные без ошибок.

Перечень документов

Полный перечень необходимых документов можно найти на официальном сайте ПФРФ в разделе «Порядок получения СНИЛС». При первичном получении или замене при себе иметь необходимо оригиналы всех документов. Если замена или получения для ребенка, которому не исполнилось 14 лет, то необходимо в органы показать оригинал свидетельства о рождении и паспорт одного из родителя (законного представителя). Несовершеннолетним старше 14 лет – паспорт несовершеннолетнего и паспорт родителя (законного представителя).

Для взрослого населения при себе необходимо иметь паспорт гражданина РФ, если гражданин и паспорт иностранного государства и РВП.

Сроки замены и выдачи нового документа

Срок изготовления свидетельства в каждом регионе отличается. По правилам карточка заменяется на протяжении 5 рабочих дней при наличии ошибок в анкетных данных. Но в большинстве случаев ее выдают сразу на руки, изменив анкетные данные в базе данных.

Как поменять снилс при ошибке в данных

Поменять данные в снилс

Недействительный документ сдается для дальнейшего его уничтожения. При замене документа из-за наличия ошибок в свидетельстве необходимо предъявить паспорт и СНИЛС. В случае утери документа предъявляется только паспорт. После предъявления документов заполняется соответствующее заявление.

Оно имеет унифицированную форму АДВ-2. В заявлении заполняются следующие пункты:

- Фамилия, имя, отчество, пол гражданина.

- Изменившиеся данные (при замене паспорта, либо исправлении данных СНИЛС).

- Адрес регистрации.

- Новый паспорт (при смене паспортных данных).

- Дата и подпись.

- Адрес фактического пребывания.

- Номер свидетельства.

Пенсионный фонд должен быть извещен о данном факте. Образец заполнения заявления формы АДВ-2 доступен для скачивания тут.

Платить госпошлину за данную услугу не требуется.

Как поменять СНИЛС при смене фамилии через МФЦ

Паспорт гражданина РФ или свидетельство о рождении (законный представитель ребенка также должен предъявить общегражданский паспорт). 2. Заявление-анкету по форме АДВ-2 (скачать бланк) Анкета заполняется вручную (печатными буквами, ручкой синего или черного цвета) или при помощи компьютера.

В форме указываются следующие сведения:

- личная подпись.

- ФИО из старого СНИЛС;

- новые анкетные данные (в данном случае указывается только новая фамилия, остальные строки заполнять не нужно);

- реквизиты документа, удостоверяющего личность;

- дата обращения;

- страховой номер лицевого счета заявителя;

Документ, на основании которого изменились персональные сведения:

- свидетельство о регистрации или расторжении брака, если изменение личных данных связано с замужеством (женитьбой) или разводом;

- справка из отдела ЗАГС (свидетельство о перемене имени), если изменение персональных сведений произошло по другим основаниям.

Нужно ли вообще менять СНИЛС при смене паспорта

На счет, открытый в СОПС, работодатель или сам работник обязан ежемесячно перечислять взносы, которые будут учтены при начислении трудовой пенсии. Надо ли гражданам, устраивающимся на работу, предоставлять «зеленую карточку» своему работодателю?

В обязательном порядке, если трудоустройство официальное.

Помимо того, что страховой номер нужен для перечисления трудовых пенсионных взносов, его требуется предоставлять, когда гражданину нужно: Образец паспорта гражданина РФ

Изменяем номер лицевого счета на сайте Госуслуг

А пока стоит поговорить, зачем нужно данное свидетельство: Прежде чем понять, как изменить СНИЛС на портале Госуслуг, необходимо разобраться с процедурой регистрации на сайте. Как вариант, произвести замену можно через работодателя. Для этого необходимо обратиться к начальнику, который, в свою очередь, должен собрать все необходимые документы.

Теперь понятно, как изменить фамилию в СНИЛС через Госуслуги. Для того чтобы внести корректировку в свидетельство при смене фамилии, вы должны собрать следующий пакет документов:

- паспорт или иное удостоверение личности, в котором указана новая фамилия;

- свидетельство о заключении брака;

- старый СНИЛС.

Далее потребуется написать заявление, которое отменит действие старого документа.

Бланк предусматривает следующие графы: Что касается сроков замены, то при подаче заявления самим застрахованным новый документ будет выдан не позднее 21 дня.

Образец заполнения заявления формы АДВ-2 доступен для скачивания тут. Платить госпошлину за данную услугу не требуется. Как получить СНИЛС через «Госуслуги» — читайте тут.

Вот так выглядит форма АДВ-2 Вообще, о том, как получить номер индивидуального лицевого счета, говорится в видео ниже. Как поменять СНИЛС? Самый распространенный вопрос заключается в том, где же можно поменять СНИЛС, особенно, не проживая в регионе регистрации, и доступна ли возможность, сделать это через МФЦ. Существуют два основных варианта:

- Предоставление необходимых документов работодателю, который передаст их в требующуюся инстанцию.

- Самостоятельное обращение в филиал ПФР, расположенный по месту жительства.

Чтобы получить СНИЛС, нужно обратиться в ПФР Если же было принято решение поменять первоначальные сведения, обратившись лично, то в этом случае стоит обратиться в отделение, расположенные по адресу прописки.

Замена СНИЛС: пошаговая инструкция

Все, кроме номера, обязательно должно быть одинаковым с паспортом.

Но это очень грубое заблуждение. Как показывает практика, и как мы уже говорили выше, может произойти так, что при перечислении страховых взносов работодателем случится сбой, и средства не поступят на счет.

Кроме того будет сильное расхождение информации. Таким образом, СНИЛС должен быть заменен в течение двух недель, но это не совсем обязательно. Произвести это можно путем обращения в Пенсионный фонд или к работодателю.

Как поменять СНИЛС в МФЦ

Существуют два основных варианта:

- Предоставление необходимых документов работодателю, который передаст их в требующуюся инстанцию.

- Самостоятельное обращение в филиал ПФР, расположенный по месту жительства.

Чтобы получить СНИЛС, нужно обратиться в ПФР Если же документы оформляет работодатель, то вопрос места жительства роли не играет, что существенно упрощает задачу.

Как поменять СНИЛС при смене фамилии: процедура и необходимые документы

И СНИЛС не является исключением. К подобным ситуациям относят:

- утрата СНИЛСа (на практике встречается крайне редко).

- порча документа;

- внесение недостоверной информации о гражданине (например, опечатки);

- изменение личных данных человека;

Соответственно, необходимо подумать, как можно поменять СНИЛС со сменой фамилии.

На практике процесс проводится без особых хлопот.

Как поменять снилс при ошибке в данных – Законники

Как получить свидетельство ИП? Индивидуальные предприниматели получают страховое свидетельство на общих правилах, то есть, никакого различия между ИП и обычным гражданином нет, разве что только предприниматель оплачивает взносы самостоятельно.

Как получить свидетельство военнослужащим? Как правило, военнослужащим не требуется получать страховое свидетельство. Это можно объяснить тем, что у них пенсия оформляется в другом порядке, отдельно от системы обязательного пенсионного страхования.

Наряду с этим наличие такого документа может оказаться полезным и военнослужащему.В первую очередь это даст возможность учитывать все пенсионные права, потому что вместе со службой он может заняться и другой незапрещенной деятельностью.

К примеру, начать преподавать в ВУЗе или заниматься научными разработками.

Внимание

По установленным правилам страховое свидетельство подлежит обмену, если:

- произошла смена личной информации гражданина;

- в документе обнаружены ошибки, опечатки и неточности;

- СНИЛС утрачен;

- свидетельство испорчено.

Соответственно, смена фамилии – это веское основание для обращения за новой копией документа.

Важно

Население радует то, что сам по себе СНИЛС не имеет срока годности.

Он будет действителен до тех пор, пока не появится та или иная причина для его обмена.

Где меняют страховое свидетельство Теперь приступим к непосредственному заказу документа.

Поменять СНИЛС в связи со сменой фамилии можно несколькими способами.

При этом гражданин сам должен выбрать, куда ему обратиться за соответствующей помощью.

Нужно ли вообще менять снилс при смене паспорта

В заявлении заполняются следующие пункты:

- Номер свидетельства.

- Фамилия, имя, отчество, пол гражданина.

- Изменившиеся данные (при замене паспорта, либо исправлении данных СНИЛС).

- Адрес регистрации.

- Адрес фактического пребывания.

- Новый паспорт (при смене паспортных данных).

- Дата и подпись.

Заявление должен по закону заполнять непосредственный владелец СНИЛС, но при наличии объективных причин (болезнь, длительное отсутствие гражданина и т.д.) сделать за него это может работодатель, либо официальный представитель.

Пенсионный фонд должен быть извещен о данном факте. Образец заполнения заявления формы АДВ-2 доступен для скачивания тут. Платить госпошлину за данную услугу не требуется. Как получить СНИЛС через «Госуслуги» — читайте тут.

Как поменять в снилс место рождения

Вот так выглядит форма АДВ-2 Вообще, о том, как получить номер индивидуального лицевого счета, говорится в видео ниже.

Как поменять СНИЛС? Самый распространенный вопрос заключается в том, где же можно поменять СНИЛС, особенно, не проживая в регионе регистрации, и доступна ли возможность, сделать это через МФЦ.

Существуют два основных варианта:

- Самостоятельное обращение в филиал ПФР, расположенный по месту жительства.

- Предоставление необходимых документов работодателю, который передаст их в требующуюся инстанцию.

Чтобы получить СНИЛС, нужно обратиться в ПФР Если же было принято решение поменять первоначальные сведения, обратившись лично, то в этом случае стоит обратиться в отделение, расположенные по адресу прописки.

Как поменять снилс в мфц

Это говорит о том, что вы должны обязательно поменять свой СНИЛС старого образца на новый! Как узнать страховой номер ПФР физического лица — читайте тут. Способы замены Существуют следующие способы, где и как можно это сделать:

- В ПФР самостоятельно.

- В ПФР через работодателя. Подобный способ применим только к официально трудоустроенным гражданам.

- В МФЦ.

В настоящий момент на территории страны созданы многофункциональные центры, оказывающие населению целый ряд социальных услуг.Замена СНИЛС является одним из направлений деятельности МФЦ.

Обратиться гражданин может в представительство организации по месту фактического пребывания.

Портал Госуслуги позволяет гражданам получить множество социальных услуг при помощи подачи заявки в электронном виде.

В настоящий момент замена СНИЛС не входит в перечень вопросов, которые можно решить при помощи интернета.

Ошибка в снилс: как исправить

Возможные пакеты документов будут опубликованы ниже.

- Составить заявление на выдачу нового СНИЛС. Обычно этот шаг проделывается в МФЦ или ПФР.

- Подать письменный запрос с документами в ту или иную организацию.

- Получить расписку о принятии заявления на рассмотрение (для лиц, обратившихся в МФЦ).

- Дождаться информирования о готовности документа и забрать новый СНИЛС там, где подавался запрос.

- Если человек обратился в Пенсионный Фонд, то ему не дают никаких расписок. Обычно это делается путем звонка заявителю. Срок ожидания Понятно, как поменять СНИЛС при смене фамилии. Предложенный алгоритм действий не является исчерпывающим. Существует еще несколько подходов к решению поставленной задачи. О них будет рассказано позже.

Как поменять снилс при смене фамилии? как поменять снилс через «госуслуги»?

- Дата оформления свидетельства;

- Номер лицевого счета (11 цифр);

- ФИО;

- Половая принадлежность;

- Дата рождения;

- Причины смены фамилии На сегодняшний день существует три причины, по которой человек может сменить фамилию:

- Расторжение брака и возврат старой фамилии;

- Личная инициатива, связанная с неприятием звучания или ассоциаций, связанных с фамилией;

- Вступление в официальный брак и взятие фамилии супруга;

Во всех перечисленных случаях гражданин обязан подать документы на изменение персональных паспортных данных, а после и другого перечня документов, в которых указана прежняя фамилия.Как поменять СНИЛС при смене фамилии: процедура и необходимые документы И нужно ли вообще так поступать? Что можно сказать по этому поводу? Причины для замены свидетельства В РФ большинство документов имеют свой срок жизни.

Как заменить или восстановить снилс?

СНИЛС – страховой номер индивидуального лицевого счета.

О любых изменениях анкетных данных, указанных при его оформлении, важно обязательно сообщить в соответствующую инстанцию.

Что же для этого необходимо, как поменять СНИЛС, а, главное, можно ли обратиться по этому вопросу в МФЦ? – Документы для обмена СНИЛС– Как поменять СНИЛС?– Сроки внесения изменения в СНИЛС Документы для обмена СНИЛС Чаще всего обмен СНИЛС требуется при смене фамилии. В этом случае номер остается прежним – он индивидуален и присваивается один раз и на всю жизнь.

Вот только если поменять паспорт, не внеся данные в пенсионное свидетельство, то рано или поздно этот недочет может существенно осложнить жизнь. Например, при трудоустройстве – замену придется проводить в срочном порядке либо же и вовсе лишиться желаемой вакансии.

Среди мест, выдающих и обменивающих страховые свидетельства, выделяют:

- ПФР;

- МФЦ;

- сайт «Госуслуги».

Работающие граждане могут обратиться к своему работодателю с соответствующим заявлением.

Студенты и школьники имеют право на оформление СНИЛС и на его замену по тем или иным причинам в образовательных учреждениях. Но все это крайне редкое явление. Обычно люди стараются сами заниматься вопросами, связанными с перевыпуском документов.

Алгоритм замены Поменять СНИЛС в связи со сменой фамилии не составляет труда.

Это наименее проблематичный вопрос, связанный с обменом имеющихся у человека документов.

Если гражданин решил обратиться в МФЦ или ПФР, ему придется действовать так:

- Собрать документы, запрашиваемые регистрирующим органом. Перечень необходимых бумаг зависит от того, какой статус имеет заявитель.

Подтверждением того, что вы официально зарегистрированы в страховой системе ПФР, является полученное вами страховое свидетельство о государственном пенсионном страховании.

Оно выглядит, как небольшая карточка зеленоватого цвета, на которой указаны данные о: фамилии, имени, отчестве застрахованного лица; поле застрахованного лица; дате и месте рождения; самом СНИЛС; дате регистрации в программе обязательного страхования. С 2003 года пенсионное страхование в России является обязательным. Оно гарантирует каждому человеку материальное обеспечение по достижении пенсионного возраста. Присвоенный человеку номер не меняется на протяжении всей жизни.

При смене фамилии происходит только смена свидетельства, куда вносится обновленная информация о человеке.

Смена СНИЛС может быть необходимой по разным причинам.

Как поменять снилс при ошибке в данных по доверенности

Но на данный момент такая услуга еще не была активирована, поэтому замену произвести не получится.

Как учесть все нюансы при смене СНИЛС? Большинство граждан живет с уверенностью, что документы для замены СНИЛС собирать совсем не обязательно, потому что при наличии номера это не такая острая необходимость.

Но это очень грубое заблуждение. Как показывает практика, и как мы уже говорили выше, может произойти так, что при перечислении страховых взносов работодателем случится сбой, и средства не поступят на счет.

Кроме того будет сильное расхождение информации. Заявление для смены свидетельства по общепринятым правилам должно заполняться его владельцем.

Но при объективных обстоятельствах, к примеру, при нахождении в командировке или из-за болезни, за него может произвести это доверенное лицо или работодатель.

Как заменить снилс при смене фамилии через госуслуги?

После получения паспорта ребенок сам может оформить страховое свидетельство и поменять его. Граждане РФ при смене фамилии предъявляют для обмена СНИЛС:

- заявление;

- удостоверение личности (для детей — свидетельство о рождении);

- старый СНИЛС;

- документ, устанавливающий права на изменение фамилии (свидетельство о браке, разводе, судебное решение, справка из ЗАГСа);

- справки о прописке (для несовершеннолетних и иностранцев).

Иностранные граждане дополнительно прикладывают:

- переведенную копию паспорта (ее заверяют у нотариуса);

- миграционную карту.

Вот и все.

Теперь в полной мере понятно, как поменять СНИЛС при смене фамилии. Данная задача претворяется в жизнь за несколько дней.

Способы замены снилс: в каких случаях и как это сделать?

Важно Кроме этого, благодаря наличию свидетельства может учитываться и обычный трудовой стаж.Более того, номер СНИЛС выступает в качестве индентификатора на портале государственных услуг. Соответственно, воспользоваться им военнослужащий может только при получении СНИЛС.

Оформление осуществляется путем личного обращения в пенсионный фонд и заполнения анкеты.

Заключение Итак, мы с вами выяснили, что для получения нового страхового свидетельства требуется собрать пакет документов (паспорт, свидетельство о браке и его расторжении и старый документ, подлежащий замене).

403 forbidden

Способы замены СНИЛС При смене фамилии, будь то вступление в брак или простое неприятие прежней фамилии, человек может обратиться в одну из следующих инстанций:

Обратиться нужно лично в отделение по месту постоянной прописки. Данный способ считается самым быстрым и надежным.

Инфо При этом нужно обратиться непосредственно к своему начальнику.

По Закону, он должен собрать все документы сотрудника не позднее двух недель с момента официального трудоустройства. Если работодатель вообще отказывается менять СНИЛС, то, согласно Кодексу об административных правонарушениях, он может быть привлечен к ответственности.

Как узнать свой снилс

Поэтому заявитель должен заполнить заявку на портале Госуслуг или на сайте ПФР:

- Найти услугу можно по форме поиска. Для этого пользователь должен ввести название запрашиваемого документа «Извещение о состоянии лицевого счета в ПФР».

Услуга оказывается бесплатно и в тот же день.

- Пользователю необходимо ввести запрашиваемые сведения и нажать кнопку для получения услуги.

- На сайт придет оповещение с файлом. В нем и будет отражаться вся информация о состоянии счета, среди которой заявитель найдет сведения о накопительной части пенсии.

Если мошенники узнали номер СНИЛС С виду неприглядный СНИЛС содержит важные сведения о человеке, поэтому мошенники иногда пытаются узнать его у граждан.

Сотрудники ПФР и других государственных органов не ходят по домам с целью получения этой информации.

Как поменять снилс в электронном

Документы в Пенсионный фонд для восстановления Если документ утерян, то необходимо сообщить об этом в течение одного месяца со дня утери СНИЛС в Пенсионный фонд РФ. Сделать это можно лично либо через работодателя.

- В первом случае необходимо взять с собой паспорт или другой документ, удостоверяющий личность гражданина, и предъявить в территориальный орган ПФР.

- Во втором случае достаточно прийти к работодателю, сообщить о случившемся и попросить заказать дубликат СНИЛС. Для этого в отделе кадров необходимо заполнить специальную форму заявления.

При самостоятельном обращении за восстановлением документа в Пенсионный фонд можно предварительно распечатать и заполнить бланк заявления о выдаче дубликата страхового свидетельства. Тогда при обращении в ПФР следует представить вместе с паспортом и заявление.

Как получить, заменить и восстановить снилс

Если работник по каким-то причинам длительно отсутствует (болезнь или командировка), то работодатель должен указать это обстоятельство при заверении анкеты.

В некоторых регионах анкету застрахованного лица заполняют в электронном варианте сами сотрудники Пенсионного фонда в вашем присутствии.Если вы подавали документы в Пенсионный фонд самостоятельно, то и забирать их тоже должны вы.

Если за вас это сделал работодатель, то в течение недели после получения готового пенсионного удостоверения он должен отдать его вам.

Важно Вы же должны расписаться в ведомости о получении документа, которая потом передается в Пенсионный фонд. Если работодатель получил СНИЛС после увольнения сотрудника, то он должен оповестить бывшего работника о том, что пенсионное свидетельство готово. Если тот за документом не приходит, работодатель просто помещает свидетельство в личное дело работника.

Замена снилс при смене фамилии

Например, заказать заграничный паспорт или оплатить штрафы. Обмен страхового свидетельства тоже числится среди доступных услуг. Но что необходимо для реализации поставленной задачи? Чтобы поменять СНИЛС при смене фамилии через «Госуслуги», нужно:

- Зарегистрироваться на портале gosuslugi.ru.

Активация профиля занимает около 15 дней. Без нее нельзя заказывать услуги по восстановлению, обмену и изготовлению документов.

- Пройти авторизацию на сервисе.

- Перейти в раздел «Государственные услуги» – «Пенсионный Фонд» – «Замена страхового свидетельства».

- Ознакомиться с информацией на экране.

Где и как поменять снилс при смене фамилии

В среднем, сроки таковы:

- в Пенсионном фонде России – 2–4 недели;

- через работодателя – 4–6 недель;

- в МФЦ – 3 недели;

- через портал Госуслуг – 3–4 недели.

Но во многих регионах страны данные сроки не соблюдаются. Практически каждый гражданин может получить документы ранее оговоренного срока. Об этом он может получить уведомление. Например, в многофункциональном центре такая услуга бесплатна.

Аналогично и с порталом Госуслуг. Оформление страхового свидетельства или внесение поправок в него не занимает много времени и тем более финансовых затрат. Достаточно предоставить полный пакет документов и заявление установленного образца в уполномоченный орган. И уже через несколько недель можно получить необходимые документы.

Данное свидетельство теперь необходимо практически в любой сфере, где требуются документы, удостоверяющие личность. В первую очередь свидетельство нужно при официальном принятии на работу. Дополнительно нужно предоставить карту при:

- необходимости доступа к порталу дистанционных услуг – Госуслуги;

- при оформлении медицинских услуг;

- оформлении документа купли–продажи движимого и недвижимого имущества;

- различные оформления документов;

- получение материнского сертификата;

- обращения в госинстанции;

- оформление кредитных обязательств;

- перевод накопительной части в Негосударственный пенсионный фонд;

- получение государственных льгот при выходе на пенсию.

Планируется, что пластик вскоре станет уникальным документом для идентификации гражданина во всей социальной сфере.

Трудоустроенные официально граждане могут оформить страховое свидетельство через работодателя, поскольку именно он выступает в качестве страхователя. В этом случае процедура замены СНИЛС будет следующей:

- Подготовка работником необходимых документов.

- Обращение в отдел кадров организации.

- Заполнение заявления на замену документа.

- Передача работодателем документов в ПФР (в течение 14 дней).

- Ожидание оформления документа (максимум – 3 недели).

- Передача нового свидетельства из ПФР в организацию (около 14 дней).

- Передача работодателем готового свидетельства сотруднику в течение недели.

- Роспись работника в ведомости по форме АДИ-5 о получении СНИЛС.

Таким образом, замена СНИЛС работодателем позволяет гражданину не заниматься лично данным вопросом, но значительно увеличивает срок оформления документов.

Как получить снилс в электронном виде

Внимание В этом случае изготовление займет не более двух недель. Забирать документ должен заявитель. Меняется ли после замужества? Номер пластика не меняется в течение всей жизни гражданина. Соответственно, бывает и такое, что нужно восстановить документ или поменять сведения в нем.

- при смене фамилии, имени или отчества;

- при смене половой принадлежности;

- потери пластика или краже;

- если карта пришла в негодность.

Это бесплатная процедура, которая не предполагает финансовых расходов. Соответственно, при замужестве данный документ меняется при оформлении нового паспорта и уже на новую фамилию. Где можно поменять Если у человека появились обстоятельства, по которым нужно изменить пластик, то необходимо собрать полный пакет документов.

Как поменять СНИЛС при ошибке в данных – Юридическая консультация

Документы в Пенсионный фонд для восстановления Если документ утерян, то необходимо сообщить об этом в течение одного месяца со дня утери СНИЛС в Пенсионный фонд РФ. Сделать это можно лично либо через работодателя.

- В первом случае необходимо взять с собой паспорт или другой документ, удостоверяющий личность гражданина, и предъявить в территориальный орган ПФР.

- Во втором случае достаточно прийти к работодателю, сообщить о случившемся и попросить заказать дубликат СНИЛС. Для этого в отделе кадров необходимо заполнить специальную форму заявления.

При самостоятельном обращении за восстановлением документа в Пенсионный фонд можно предварительно распечатать и заполнить бланк заявления о выдаче дубликата страхового свидетельства. Тогда при обращении в ПФР следует представить вместе с паспортом и заявление.

На СНИЛС можно увидеть следующие данные:

- дату выдачи;

- отчество, имя и фамилию владельца;

- страховой номер гражданина.

- год рождения человека;

- половую принадлежность;

Как поменять СНИЛС при смене фамилии?

Нужно ли вообще это делать? Ответ на этот вопрос прост.

Номер такого счета присваивается всем гражданам РФ, включая несовершеннолетних, неработающих граждан и военнослужащих.

На данном счете накапливается информация о вашем трудовом стаже, перечисленных работодателем взносах в страховую систему и другая информация, которая в последующем будет учитываться при начислении трудовой пенсии.

Подтверждением того, что вы официально зарегистрированы в страховой системе ПФР, является полученное вами страховое свидетельство о государственном пенсионном страховании.

Смена СНИЛС при смене фамилии

Важно!

В России лица, устраивающиеся на официальную работу, должны в обязательном порядке иметь страховой номер, но ПФ РФ рекомендует пройти регистрацию в этой базе всем гражданам, включая маленьких детей.

Нужно ли менять СНИЛС при смене фамилии после свадьбы и замены фамилии одним из супругов; если персональные данные (ФИО) меняет совершеннолетний гражданин по собственному желанию в любое время; когда карточка утеряна или имеет значительные физические повреждения, затрудняющие ее использование.

Ошибка в СНИЛС: как исправить

Страховое свидетельство, полученное из ПФР, нужно обязательно проверить.

Формально к этому делу относиться нельзя.

Данный вывод подтверждается практикой.

Если все в порядке, то сотрудница, получившая новое свидетельство, должна расписаться в ведомости по форме АДИ-5. Затем, эту ведомость следует сдать в территориальное отделение Пенсионного фонда.

Однако в описанной ситуации при вручении документа обнаружена ошибка в СНИЛС.

Как заменить или восстановить СНИЛС?

Чаще всего это происходит после замужества. Каждый гражданин нашей страны, а также некоторые граждане иностранных государств, и даже лица без гражданства могут зарегистрироваться в системе обязательного пенсионного страхования.

Сделать это можно обратившись в территориальный орган Пенсионного фонда Российской Федерации.

Также получить страховой номер можно через работодателя при устройстве на работу. СНИЛС выглядит как небольшая ламинированная карточка светло-зеленого цвета.

Как происходит замена СНИЛС при смене фамилии после замужества?

Иногда гражданам приходится менять свои паспортные данные в связи со следующими событиями:

- собственное желание поменять неблагозвучную фамилию или имя, которое не нравится.

- развод и возврат прежней фамилии;

- создание семьи и приобретение новой фамилии;

Как поменять СНИЛС?

Маленькая зелененькая карточка, которую называют сокращенно СНИЛС , обычно лежит на дне коробки с документами и большинство граждан о ней вспоминают только по экстренной надобности.

Замена СНИЛС при смене фамилии в браке

Пенсионное свидетельство надо поменять при изменении персональных данных, но номер остаётся постоянным на протяжении жизни человека.

* В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте. * Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Если в фнс нет данных номера снилс

На главной странице личного кабинета следует перейти в раздел «Сервисы» и выбрать вкладку «Проверить данные ФЛ для заполнения расчета по страховым взносам».

Важно Направить запрос на проверку ИНН, ФИО, СНИЛС работающих лиц в электронной форме можно двумя способами: вручную или в формате xml.

- Как узнать свой СНИЛС через Госуслуги

- Узнать по паспорту в ПФР онлайн

- Проверка СНИЛС по номеру

- Что можно узнать по номеру СНИЛС

- Заключение

Проверка СНИЛС по номеру Дорогие читатели!

Написать в налоговую уточнение по снилс

Если за него сдает кто-то другой, то еще нужны доверенность и паспорт представителя. Заверите доверенность у нотариуса — паспорт того, на кого оформляют СНИЛС, уже не нужен.

В личном кабинете на сайте ФНС компания может проверить не только СНИЛС, но и Ф.И.О. с ИНН сотрудника. Перед составлением расчета по взносам перепроверьте СНИЛС сотрудников.

Инфо Теперь это можно сделать быстрее — ФНС запустила специальный сервис. А ПФР сообщает номера новых сотрудников в течение 20 минут. Статья подскажет, как воспользоваться новыми возможностями.

Как быстро проверить СНИЛС Чтобы проверить номера СНИЛС сотрудников, зайдите в личный кабинет на сайте ФНС nalog.ru.

Если налоговая не находит снилс

Теперь если застрахованное лицо не будет идентифицировано, то расчет не примут.

Ни ФНС, ни Пенсионный фонд разбираться не торопятся. Более того, если сдавались формы СЗВ-М и упомянутой ошибки не возникало, то значит, работодатель передал в ФНС верную информацию о СНИЛС своих сотрудников. А раз она верна, то оснований отказывать в приеме отчета у налоговой службы нет.

Что нужно сделать если в базе ифнс не найден снилс

При регистрации указываются СНИЛС, паспортные данные и номер мобильного телефона. Затем проходит проверка указанных данных в госструктурах, в том числе обязательная проверка СНИЛС по базе пенсионного фонда.

Самым лучшим способом получения информации о корректности СНИЛС, внесения изменений в лицевой счет в части смены фамилии, имени, отчества, паспортных данных, получения выписки с лицевого счета является все-таки обращение в клиентскую службу ПФР по месту жительства. Поскольку номер един на всей территории Российской Федерации, в любой точке России Вас примут и ответят на любой вопрос, касающийся лицевого счета.

Этот способ самый доступный и гарантирует корректное обращение к конфиденциальной информации, содержащейся в базах Пенсионного фонда. Здесь же можно сразу получить все разъяснения, если что-то непонятно в информации, полученной с индивидуального лицевого счета застрахованного лица в виде выписки.

Поскольку за органами ПФР сохранены функции по ведению персонифицированного учета организация также может обратиться с аналогичным заявлением (см. п. 1) в свое отделение ПФР (но уже на имя руководителя территориального органа) с просьбой о проверке ошибочных СНИЛС.

ИФНС не вправе отказать в принятии налоговой декларации (расчета), представленной налогоплательщиком (плательщиком сборов, плательщиком страховых взносов, налоговым агентом) по установленной форме (установленному формату), если иное не предусмотрено НК РФ. Если декларация представлена на бумаге, то по просьбе налогоплательщика инспекция должна проставить на копии декларации отметку о ее принятии и дату ее получения либо передать налогоплательщику (плательщику сбора, плательщику страховых взносов, налоговому агенту) квитанцию о приеме в электронной форме — при получении налоговой декларации (расчета) по ТКС или через личный кабинет налогоплательщика. В соответетствии с абз.

Центр правовой помощи

Там же присутствует и вся информация о стаже работника.

- нужно войти в личный кабинет,

- найти и перейти по ссылке с названием: «Проверка пенсионных накоплений»,

- нажать на кнопку: «Получить услугу».

Представители власти могут не оплачивать эту услугу, но должны иметь документ, подтверждающий их принадлежность к органам власти.

Ифнс не найден снилс как быть

Запросить ИНН можно в пять простых шагов.

Как узнать ИНН? Идентификационный номер налогоплательщика (ИНН) — это номер физического лица, индивидуального предпринимателя или организации во всероссийской налоговой системе. Он позволяет без особого труда произвести идентификацию физического лица или предпринимателя в налоговой базе, с ним достаточно легко проверять свои долги и выплаты.

ИНН физического лица имеет небольшое отличие от ИНН предпринимателей или юридических лиц — он длиннее на две цифры.

Что делать, если инспекция не видит СНИЛС и отказывает в приеме РСВ

76 НК РФ в данной ситуации будут неправомерными действиями со стороны ИФНС. Полагаем, что организации необходимо в создавшейся ситуации обратиться в ИФНС по месту сдачи отчетности.

По нашему мнению, организации в кратчайшие сроки необходимо: 1. В свободной форме написать заявление за подписью директора организации на имя руководителя ИФНС, в котором указать, что организация не может отчитаться по вине ИФНС (техническая ошибка при приеме персональных данных работников).

При этом в заявлении нужно указать:

- ФИО работников (по которым не найден СНИЛС),

- паспортные данные работников,

- СНИЛС работников.

К заявлению приложить копии паспортов работников и копии СНИЛС.

3. В заявлении также указать, что из-за расхождения в персональных данных работников организация не смогла получить извещение о корректной сдаче отчета.

Как быть страхователю, если в ИФНС не видят СНИЛС сотрудника

Ранее мы прислали о том, что ИФНС рассылают страхователям письма с предупреждениями об изменении порядка приема РСВ. Теперь если застрахованное лицо не будет идентифицировано, то расчет не примут. Во избежание недоразумений рекомендуется свериться с данными, которые есть в ИФНС. В результате РСВ не принят, компании грозит штраф и блокировка счета.

Ни ФНС, ни Пенсионный фонд разбираться не торопятся. Причину своего бездействия они также не поясняют.

Это пример того, что не сдать вовремя отчетность можно и по вине налогового органа.

Если за этим последуют санкции, то их наложение будет неправомерным. Также в заявлении стоит изложить просьбу не применять к компании санкции за то, что она не подала расчет вовремя, поскольку это случилось не по ее вине. На основании такого заявления ФНС должна сделать запрос в территориальный орган ПФР.

Кроме того, страхователь может обратиться в него самостоятельно с аналогичным заявлением.

Если подача упомянутого выше заявления не даст результата, то на действия налогового органа можно жаловаться в УФНС. Если ситуация не разрешится, страхователю останется обращаться в суд.

Страховой номер СНИЛС

Это нужно сделать в недельный срок после выдачи в ПФ.

Если сотрудник без уважительной причины не вышел на работу, его могут уволить, но СНИЛС сохраняют. При оформлении СНИЛС заполняется анкета.

При оформлении свидетельства через работодателя, он обязан отправить все данные в орган ПФР на протяжении 14 суток.

Оформление страхового свидетельства со СНИЛС происходит в течение месяца.

Если после сдачи расчета вы получите уведомление об уточнении, проверьте, какие ФИО, ИНН и СНИЛС вы указали в расчете.

Если все сведения правильные, напишите в ИФНС пояснение и приложите к нему копии документов. Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое Данный номер присваивается человеку с самого рождения и сопровождает его всю жизнь.

Если «зеленой карты» под рукой нет, то номер СНИЛС можно узнать при личном обращении в органы Пенсионного фонда России . Читала на разных форумах, там люди говорят что некоторые налоговые просят вообще до 25 ничего не сдавать.

Межрайонная ИФНС России № 16 по Пермскому краю сообщает.

С 17.04.2019 повторно будут приниматься декларации по страховым взносам.

ИНН физического лица имеет небольшое отличие от ИНН предпринимателей или юридических лиц — он длиннее на две цифры. Из-за непорядка в своих базах налоговики временно сняли ограничение по проверке СНИЛС в расчете по взносам.

Если ваш расчет не прошел именно из-за СНИЛС, направьте его повторно – сейчас все должны принять. Не будут отказывать в приеме и в случае выявления несоответствия иных персональных данных «физиков» – ФИО, ИНН, паспортные данные и т.

д. В этом случае вместо отказного уведомления вам пришлют уведомление об уточнении представленного расчета. Таким образом, среди «отказных» остаются только ошибки и расхождения в суммах.

Какая ошибка встречается чаще всего, узнайте здесь. Узнавайте первыми о важных налоговых изменениях Есть вопросы?

Получите быстрые ответы на нашем форуме! Сдано, требуют уточнения. вот что пишут с налоговой.

Как узнать ИНН по СНИЛСУ?

СНИЛС прописан в ССОПС.

Это карточка зеленого цвета размером чуть меньше паспорта.

Она не содержит никакой информации кроме ФИО владельца и номера.

В связи с этим ССОПС не может считаться удостоверением личности. С уверенностью можно назвать два источника, выдающих информацию по инн в интернете — сайт ФНС и сайт Государственных услуг.

Это не единственные порталы, оказывающие подобную услугу, но в первую очередь стоит воспользоваться именно этими двумя сайтами.

Перед вами откроется форма для заполнения.

В ней нет ничего особенного или сложного — вам потребуется только ввести ФИО и данные из документа, удостоверяющего личность. При этом не каждое удостоверение личности подойдет. Использовать можно:

- Паспорт Гражданина Российской Федерации,

- Свидетельство о рождении,

- Иностранный паспорт,

- Разрешение на временное проживание,

- Вид на жительство.

Номер своего ИНН можно узнать на нашем сайте ниже.

Как проверить СНИЛС онлайн по базе пенсионного фонда

Если человек имеет страховое свидетельство, но не может найти его в личных документах, то необходимо обратиться в территориальный орган Пенсионного фонда или в кадровую службу работодателя за получением дубликата, который выдадут довольно быстро.

В каких случаях необходимо знать свой СНИЛС Индивидуальный номер, указанный на карточке ПФ, не нужно запоминать наизусть, просто храните или носите ее вместе с удостоверением личности. Есть несколько случаев, когда она может понадобиться срочно и сейчас: — узнать свои накопления, которые хранятся на лицевом счете. Это проще сделать на официальном сайте Пенсионного фонда в разделе Электронные услуги по ссылке: es.pfrf.ru.

Войти туда можно, пройдя регистрацию на Госуслугах с тем же логином и паролем. — идентифицироваться в государственном реестре граждан для получения льгот и пособий, если относитесь к определенным группам, которым они положены. Такую услугу невозможно найти ни на одном интернет-ресурсе опять же потому, что информация закрыта.

Удостоверение личности понадобится при обращении в орган ПФР, где Вам дадут ответ, сверив данные с имеющимися в базах Пенсионного фонда.

Номер, указанный в свидетельстве ИНН, совершенно не имеет отношения к СНИЛС. Первый документ выдается налоговыми органами и содержится в базах этой структуры.

Поэтому проверить СНИЛС по номеру онлайн, зная свой ИНН, невозможно.

Как посмотреть СНИЛС по паспорту онлайн

В нём и будет указан номер страхового свидетельства в соответствии с вашими личными данными.

Воспользовавшись этим электронным ресурсом, эту информацию узнать нельзя.

На странице вы увидите лишь следующие слова: «Номер страхового свидетельства указан на самом документе. Сотрудники пенсионного органа правы: лицам безопаснее обратиться в ближайшее отделение ПФ Российской Федерации, чем совершать подобные операции, переходя по подозрительным ссылкам.

Что делать, если на сайте Госуслуг пишет, что СНИЛС уже зарегистрирован

Между тем его еще совсем недавно нетрудно было приобрести в филиале Ростелекома. На сегодняшний день выдача их прекращена.

Важно внимательно вводить все данные – другую учетную запись завести вам не удастся.

Ошибки, допущенные в процессе – это одна из очень часто встречаемых причин невозможности создать профиль или войти в кабинет. При регистрации требуется ввести следующие данные:

- атрибуты паспорта,

- номер СНИЛС,

- собственную электронную почту.

Сама по себе регистрация – процесс несложный.

Проводится она в таком порядке:

- заходим на сам сайт,

- нажимаем кнопку регистрации.

- указываем регион проживания, полное имя, номер телефона, e-mail,

Вот здесь и кроется первая часто встречаемая ошибка – телефон указывать необязательно, и многие его не вносят.

От налоговой приходит уведомление о несоответствии в снилс инн фио как проверить

Межрайонная ИФНС России № 16 по Пермскому краю сообщает. С 17.04.2019 повторно будут приниматься декларации по страховым взносам.

В таком случае запрос может быть сформирован на любое количество сотрудников.