Московский государственный университет экономики, статистики и информатики.(МЭСИ)

Курсовая работа по «Финансовому менеджменту»

на тему » Разработка системы управления капиталом предприятия»

Введение

1. Понятие капитала предприятия

1.1 Экономическая сущность капитала

1.2 Классификация капитала предприятия

1.3 Роль капитала в деятельности предприятия

2. Структура системы управления капиталом

2.1 Сущность и задачи управления капиталом

2.2 Управление стоимостью капитала

2.3 Управление структурой капитала

2.4 Оптимизация структуры капитала

3. Финансовый леверидж и его роль в управлении структурой капитала

3.1 Понятие левериджа и его виды

3.2 Особенности финансового левериджа

3.3. Механизм управления структурой капитала на основе финансового левериджа

Заключение

Список используемой литературы

Введение

1.Понятие капитала предприятия

1.1 Экономическая сущность капитала.

Капитал, одна из наиболее часто используемых в финансовом менеджменте экономических категорий, известная задолго до его зарождения, получила новое содержание в условиях перехода страны к рыночным отношениям. Являясь главной экономической базой создания и развития предприятия, капитал в процессе своего функционирования обеспечивает интересы государства, собственников и персонала.

С позиций финансового менеджмента капитал предприятия характеризует общую стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формирование его активов.

Рассматривая экономическую сущность капитала предприятия, следует в первую очередь отметить такие его характеристики:

1. Капитал предприятия является основным фактором производства. В экономической теории выделяют три основных фактора производства, обеспечивающих хозяйственную деятельность производственных предприятии — капитал; землю и другие природные ресурсы; трудовые ресурсы. В системе этих факторов производства капиталу принадлежит приоритетная роль, так как он объединяет все факторы в единый производственный комплекс.

2. Капитал характеризует финансовые ресурсы предприятия, приносящие доход. В этом своем качестве капитал может выступать изолированно от производственного фактора — в форме ссудного капитала, обеспечивающего формирование доходов предприятия не в производственной (операционной), а в финансовой (инвестиционной) сфере его деятельности.

3. Капитал является главным источником формирования благосостояния его собственников. Он обеспечивает необходимый уровень этого благосостояния как в текущем, так и в перспективном периоде. Потребляемая в текущем периоде часть капитала выходит из его состава, будучи направленной на удовлетворение текущих потребностей его владельцев (т.е. переставая выполнять функции капитала). Накапливаемая часть призвана обеспечить удовлетворение потребностей его собственников в перспективном периоде, т.е формирует уровень будущего их благосостояния.

4. Капитал предприятия является главным измерителем его рыночной стоимости. В этом качестве выступает прежде всего собственный капитал предприятия, определяющий объем его чистых активов. Вместе с тем, объем используемого предприятием собственного капитала характеризует одновременно и потенциал привлечения им заемных финансовых средств, обеспечивающих получение дополнительной прибыли. В совокупности с другими, менее значимыми факторами, это формирует базу оценки рыночной стоимости предприятия.

Динамика капитала предприятия является важнейшим барометром уровня эффективности его хозяйственной деятельности. Способность собственного капитала к самовозрастанию высокими темпами характеризует высокий уровень формирования и эффективное распределение прибыли предприятия, его способность поддерживать финансовое равновесие за счет внутренних источников. В то же время снижение объема собственного капитала является, как правило, следствием неэффективной, убыточной деятельности предприятия.

Высокая роль капитала в экономическом развитии предприятия и обеспечении удовлетворения интересов государства, собственников и персонала, определяет его как главный объект финансового управления предприятием, а обеспечение эффективного его использования относится к числу наиболее ответственных задач финансового менеджмента.

Капитал предприятия характеризуется не только своей многоаспектной сущностью, но и многообразием обличий, в которых он выступает. Под общим понятием «капитал предприятия» понимаются самые различные его виды характеризуемые в настоящее время несколькими десятками терминов. Все это требует определенной систематизации используемых терминов.

1.2 Классификация капитала предприятия

Рассмотрим более подробно отдельные виды капитала предприятия в соответствии с приведенной их систематизацией по основным классификационным признакам.

1. По принадлежности предприятию выделяют собственный и заемный виды его капитала.

Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования определенной части его активов. Эта часть активов, сформированная за счет инвестированного в них собственного капитала, представляет собой чистые активы предприятия.

Заемный капитал характеризует привлекаемые для финансирования развития предприятия на возвратной основе денежные средства или другие имущественные ценности. Все формы заемного капитала, используемого предприятием, представляют собой его финансовые обязательства, подлежащие погашению в предусмотренные сроки.

2. По целям использования в составе предприятия могут быть выделены следующие виды капитала: производительный, ссудный и спекулятивный.

Производительный капитал характеризует средства предприятия, инвестированные в его операционные активы для осуществления производственно-сбытовой его деятельности.

Ссудный капитал представляет собой ту его часть, которая используется в процессе инвестирования в денежные инструменты (краткосрочные и долгосрочные депозитные вклады в коммерческих банках), а также в долговые фондовые инструменты (облигации, депозитные сертификаты, вексели и т.п.)

Спекулятивный капитал характеризует ту его часть, которая используется в процессе осуществления спекулятивных (основанных на разнице в ценах) финансовых операций (приобретение деривативов в спекулятивных целях и т.п.).

3. По формам инвестирования различают капитал в денежной, материальной и нематериальной формах, используемый для формирования уставного фонда предприятия. Инвестирование капитала в этих формах разрешено законодательством при создании новых предприятий, увеличении объема их уставных фондов.

4. По объекту инвестирования выделяют основной и оборотный виды капитала предприятия.

Основной капитал характеризует ту часть используемого предприятием капитала, который инвестирован во все виды его внеоборотных активов (а не только в основные средства, как это часто трактуется в литературе).

Оборотный капитал характеризует ту его часть, которая инвестирована во все виды его оборотных активов.

5. По форме нахождения в процессе кругооборота, т.е. в зависимости от стадий общего цикла этого кругооборота, различают капитал предприятия в денежной, производственной и товарной его формах. Характеристика этих форм капитала предприятия будет подробно изложена при рассмотрении цикла кругооборота капитала предприятия.

6. По формам собственности выявляют частный и государственный капитал, инвестированный в предприятие в процессе формирования его уставного фонда. Такое разделение капитала используется в процессе классификации предприятий по формам собственности.

7. По организационно-правовым формам деятельности выявляют следующие виды капитала: акционерный капитал (капитал предприятий, созданных в форме акционерных обществ); паевой капитал (капитал партнерских предприятий — обществ с ограниченной ответственностью, коммандитных обществ и т.п.) и индивидуальный капитал (капитал индивидуальных предприятий — семейных и т.п.).

8. По характеру использования в хозяйственном процессе в практике финансового менеджмента выделяют работающий и неработающий виды капитала.

Работающий капитал характеризует ту его часть, которая принимает непосредственное участие в формировании доходов и обеспечении операционной, инвестиционной и финансовой деятельности предприятия.

Неработающий (или «мертвый «) капитал характеризует ту его часть, которая инвестирована в активы, не принимающие непосредственного участия в осуществлении различных видов хозяйственной деятельности предприятия и формировании его доходов. Примером этого вида капитала являются средства предприятия, инвестированные в неиспользуемые помещения и оборудование; производственные запасы для продукции, снятой с производства; готовая продукция, на которую полностью отсутствует спрос покупателей в связи с утратой ею потребительских качеств и т.п.

9. По характеру использования собственниками выделяют потребляемый («проедаемый») и накапливаемый (реинвестируемый) виды капитала.

Потребляемый капитал после его распределения на цели потребления теряет функции капитала. Он представляет собой дезинвестиции предприятия, осуществляемые в целях потребления (изъятие части капитала из внеоборотных и оборотных активов в целях выплаты дивидендов, процентов, удовлетворения социальных потребностей персонала и т.п.).

Накапливаемый капитал характеризует различные формы его прироста в процессе капитализации прибыли, дивидендных выплат и т.п.

10. По источникам привлечения различают национальный (отечественный) и иностранный капитал, инвестированный в предприятие. Такое разделение капитала предприятий используется в процессе соответствующей их классификации.

11. По соответствию правовым нормам функционирования различают легальный и «теневой » капитал, используемый в процессе хозяйственной деятельности предприятия. Широко используемый на современном этапе экономического развития страны «теневой» капитал является своеобразной реакцией предпринимателей на установленные государством жесткие «правила игры» в экономике, в первую очередь, на неоправданно высокий уровень налогообложения предпринимательской деятельности. Рост объема использования «теневого» капитала в хозяйственной деятельности предприятий служит для государства своеобразным индикатором низкой эффективности принимаемых решений в области налогового регулирования использования капитала в предпринимательской деятельности с позиций соблюдения паритета интересов как государства, так и собственников капитала.

Несмотря на довольно значительный перечень рассмотренных классификационных признаков, он тем не менее не отражает всего многообразия видов капитала предприятия, используемых в научной терминологии и практике финансового менеджмента. Ряд из этих терминов будут дополнительно рассмотрены в процессе изложения конкретных вопросов управления капиталом предприятия.

Функционирование капитала предприятия в процессе его производительного использования характеризуется процессом постоянного кругооборота.

Как видно из приведенного рисунка в процессе кругооборота капитал предприятия проходит три стадии.

На первой стадии капитал в денежной форме инвестируется в операционные активы (оборотные и внеоборотные), преобразуясь тем самым в производительную форму.

На второй стадии производительный капитал в процессе производства продукции преобразуется в товарную форму (включая и форму произведенных услуг).

На третьей стадии товарный капитал по мере реализации произведенных товаров и услуг превращается в денежный капитал.

Средняя продолжительность оборота капитала предприятия характеризуется периодом его оборота в днях (месяцах, годах). Кроме того этот показатель может быть выражен числом оборотов на протяжении рассматриваемого периода.

Выше были рассмотрены особенности кругооборота капитала предприятия в разрезе отдельных стадий, характеризующих видоизменения его форм.Одновременно с изменением форм движение капитала характеризуется постоянным изменением его суммарной стоимости, которое носит название «стоимостной цикл». Движение стоимостного цикла капитала предприятия осуществляется по спирали.

1.3 Роль капитала в деятельности предприятия.

2. Структура системы управления капиталом

2.1 Сущность и задачи управления капиталом

Управлениие капиталом представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с оптимальным его формированием из различных его источников, а также обеспечением эффективного его использования в различных видах хозяйственной деятельности предприятия. Управление капиталом предприятия направлено на решение следующих основных задач:

-

Формирование достаточного объёма капитала, обеспечивающего необходимые темпы экономического развития предприятия.

Э.Б. Саакова, А.С. Сааков, Н.Н. Барткова «Эффективное антикризисное управление» №5 за 2013 год

Исследованы проблемы экономической нестабильности хозяйствующих субъектов, рассмотрены пути их возможного решения. Показано, что антикризисные механизмы финансовой стабилизации капитала позволяют спрогнозировать финансовое состояние организации в будущем. Определена роль менеджмента в восстановлении платежеспособности организации на основе оптимизации структуры ее капитала с использованием системы целевых показателей и критериев результативности финансовых процессов в рамках системы антикризисного управления. Построена схема взаимосвязи и взаимодействия разделов баланса, на основе которой определены направления трансформации структуры капитала конкретного предприятия.

Несостоятельность представляет собой сложное экономико-правовое явление. С одной стороны, это продукт неэффективной предпринимательской деятельности участников экономического оборота, а с другой – данный институт служит мощным стимулом для эффективной работы хозяйствующих субъектов. Он призван обеспечивать баланс интересов организаций-должников и их кредиторов, сохранять стабильность рынка в целом, а также регулировать специфические правоотношения между юридическими лицами и государством.

Решение задач антикризисного управления социально-экономическими системами только методами арбитражного управления невозможно: если сегодня платежеспособность организации восстановлена, нет гарантии того, что завтра эта организация снова не станет банкротом. Комплексный подход к решению проблемы сохранения платежеспособности хозяйствующего субъекта требует самых современных научных знаний и междисциплинарных подходов, передового экономического, научно-технического и производственного опыта, объединения усилий органов власти, бизнес-сообщества и финансовых институтов .

Очевидно, что поиск способов преодоления экономической нестабильности непосредственно связан с устранением причин, способствующих ее появлению . Экономический механизм возникновения такого состояния, как правило, выявляется путем постоянного наблюдения за последствиями принятых решений .

Кризис как фаза жизненного (делового) цикла олицетворяет собой крайнюю степень обострения противоречий в развитии хозяйствующего субъекта и переломный момент в процессах его трансформации как социально-экономической системы. Функционирование в условиях кризиса неразрывно связано с управляющими преобразованиями на основе механизма антикризисного управления, который включает в себя совокупность специализированных мероприятий по диагностике, предупреждению, нейтрализации и преодолению кризисных явлений и их причин на всех уровнях экономики .

Необходимость применения антикризисных технологий в организациях, находящихся на разных стадиях жизненного цикла, обусловлена наличием жесткой конкуренции, нестабильностью финансовой системы страны и быстро меняющейся конъюнктурой рынка.

Общеизвестно, что смоделировать поведение объективных экономических явлений на практике гораздо сложнее, чем в теории. По сути, каждое управленческое решение любого уровня принимается в неопределенных условиях. Подчас очень трудно предсказать его последствия. Чаще всего менеджменту приходится проводить ретроспективный анализ хозяйственных операций, формирующих уровень платежеспособности и траекторию дальнейшего развития субъекта хозяйствования.

Антикризисные меры затрагивают три важнейших процесса функционирования организации: формирование, использование и воспроизводство капитала. Максимальный синергетический эффект управления первым, вторым и третьим находит свое отражение в наилучшей (с точки зрения оптимальности) структуре капитала конкретного предприятия в известный момент времени. Инструментарий такого преобразования является неотъемлемой частью антикризисного управления как системы реагирования на «сигналы» внешней и внутренней среды предприятия.

В большинстве случаев грамотная диагностика негативных явлений в оптимальной (наиболее приемлемой) структуре активов и пассивов компании позволяет своевременно разработать стратегию и тактику менеджмента с целью преодолеть финансовый кризис на самых ранних стадиях его развития.

Исходя из вышеперечисленного, цель настоящей статьи – представить к обсуждению авторскую методику моделирования оптимальной структуры совокупного капитала коммерческой организации, нацеленную на регулирование соотношения заемных и собственных пассивов баланса, варьирование внеоборотных и оборотных активов в рамках эффективного антикризисного регулирования бизнес-процессов.

Существуют различные методы формирования финансовой устойчивости организации. По нашему мнению, одним из наиболее значимых является оптимизация ликвидности активов и структуры источников их формирования.

Проблема выбора оптимального соотношения элементов совокупного капитала (основного и оборотного, собственного и заемного) является центральной в теории структуры капитала. Данный вопрос неоднократно поднимался в академической литературе (наиболее полные обзоры существующих моделей и методов приведены в работах М. Харриса и А. Ривива и С. Майерса ). Начальный этап разработки теории финансовой структуры капитала связан с трудами Дж. Уильямса по оценке финансовых активов и работами Д. Дюрана . Основы теории финансирования предприятия были заложены Ф. Модильяни и М. Миллером , которые показали, что выбор между долгом и собственным капиталом не оказывает влияния на стоимость привлечения капитала и стоимость фирмы. На базе теории Модильяни – Миллера зародились компромиссные теории М. Бреннана, Е. Шварца , Х Леланда и других исследователей. Они обосновали необходимость учета таких факторов экономического развития фирмы, как реальные экономические условия, уровень конъюнктуры финансового рынка, тяжести налогового бремени и степень налоговой нагрузки на прибыль, а также величина издержек банкротства.

Согласно М. Бейкеру и Дж. Веглеру, структура капитала формируется в результате попыток менеджмента отслеживать рынок капитала и представляет собой суммарный итог всех подобных попыток . Вместе с тем нельзя забывать и тот факт, что финансовая структура капитала, как правило, складывается прежде всего под влиянием инвесторов, ожидания которых учитываются менеджерами.

Профессор Гарвардского университета Г. Дональдсон отмечал, что компании используют в качестве источника финансирования нераспределенную прибыль и лишь в случае необходимости переходят к ценным бумагам с наименьшим риском – облигациям, на цены которых информационная асимметрия оказывает менее негативное влияние . Теория порядка финансирования получила развитие в работах С. Майерса и Н. Майлуфа и С. Росса .

Анализируя процесс эволюции теории финансовой структуры капитала, исследователи предлагают различные классификации сложившихся теоретических подходов. Так, Т. В. Теплова выделяет теории статических структур, которые предполагают поиск оптимальной структуры капитала и следование ей, и теории динамических структур, которые допускают отклонения от целевой структуры капитала в конкретный момент времени и определяют оптимум как временной ряд. И. А. Бланк указывает на ошибочность подобной трактовки, поскольку динамизм целевой структуры капитала определяется не избранным в качестве методического инструментария теоретическим подходом, а динамизмом конкретных факторов, рассматриваемых любой теорией структуры капитала.

Однако современная экономическая реальность уводит нас от этих теоретических постулатов и безапелляционно доказывает следующее: оптимальная структура капитала представляет собой осознанный компромисс между потенциальными финансовыми трудностями и агентскими расходами по использованию и обслуживанию заемного капитала и надежностью, стабильностью, но низкой ликвидностью собственных финансовых ресурсов. Практика показывает, что в современных условиях ведения бизнеса не выполняются базовые положения успешности компании, рассчитывающей на собственный капитал: самофинансирование, смягчение сигналов внешней среды и обратная связь в системе управления прибылью.

С учетом исследований указанных моделей можно заключить, что ни теория, ни эмпирический анализ не дают возможности точно определить оптимальную структуру капитала для конкретного предприятия, которая позволит повысить его финансовую устойчивость. В связи с этим решение проблем преодоления неплатежеспособности и оптимизации соотношения между уровнем ликвидности активов и структурой источников их финансирования предполагает разработку модифицированных экономико-математических моделей, определяющих зависимости между такими управляемыми параметрами совокупного капитала предприятия.

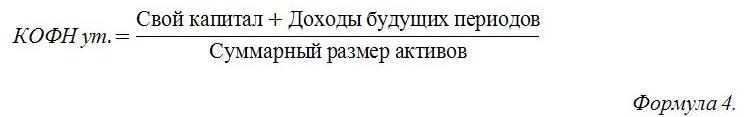

Согласно «Методическим положениям по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса предприятий» , анализ структуры активов и пассивов хозяйствующего субъекта приводятся на основе следующих показателей:

- коэффициента текущей ликвидности:

- коэффициента обеспеченности оборотных активов собственным оборотным капиталом:

![]()

где ОбА – оборотные активы (оборотный капитал);

КО – краткосрочные обязательства;

![]()

где СК – собственный капитал;

ВА – внеоборотные активы.

Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным является одна из двух ситуаций:

- коэффициент текущей ликвидности на конец отчетного периода менее 2,0;

- коэффициент обеспеченности оборотных активов собственным оборотным капиталом на конец отчетного периода менее 0,1.

Данные ограничения можно представить в виде системы неравенств:

Очевидно, что улучшение одного коэффициента ведет к ухудшению другого, так как оборотные средства находятся в числителе одного и знаменателе другого коэффициента. Поэтому названные коэффициенты в рамках аналитических расчетов необходимо оценивать вместе.

Если структура баланса неудовлетворительна, то следует рассчитать необходимые значения рентабельности основного RВА и оборотного капитала RОбА, которые позволят определить необходимые значения разделов баланса и признать его структуру удовлетворительной. Для решения этой проблемы предлагается использовать следующую систему:

где ВАн – необходимые внеоборотные активы (основной капитал);

НПн – необходимая нераспределенная прибыль;

RВАн – необходимая рентабельность внеоборотных активов (основного капитала);

ОбАн – необходимые оборотные активы (оборотный капитал);

RОбАн – необходимая рентабельность оборотных активов (оборотного капитала);

СКн – необходимый собственный капитал;

СК1 – фактический собственный капитал;

ДОн – необходимые долгосрочные обязательства;

КОн – необходимые краткосрочные обязательства.

Решив данную систему уравнений, получаем значения:

- необходимая прибыль:

- необходимый собственный капитал:

- необходимые долгосрочные обязательства:

- необходимые краткосрочные обязательства:

Решение представленных выше уравнений позволит определить:

- оптимальное значение внеоборотных активов:

- оптимальное значение оборотных активов:

При оптимальных значениях названных показателей коэффициенты удовлетворительности структуры баланса предприятия достигнут своих нормативных значений:

- коэффициент текущей ликвидности:

- коэффициент обеспеченности собственными средствами:

Составим развернутую модель баланса, просуммировав значения разделов актива и пассива баланса . В активе баланса получаем следующее выражение:

Пассив баланса выглядит таким образом:

Просуммировав и упростив выражения для актива и пассива баланса, получаем итоговое значение валюты баланса, являющееся одинаковым для обоих разделов баланса:

Проанализируем структуру разделов баланса, составив математическую модель для разделов баланса. Разделим каждое из значений разделов баланса на валюту баланса, то есть определим удельный вес каждого раздела актива в валюте баланса:

Анализируя соотношение оптимальных значений внеоборотных и оборотных активов, можно выявить зависимость:

Соотношение значений разделов актива баланса не зависит напрямую ни от одного из коэффициентов удовлетворительности структуры баланса. Оптимальное соотношение между значениями стоимости внеоборотных и оборотных активов, позволяющее обеспечить устойчивое финансовое состояние и удовлетворительную структуру баланса предприятия, должно быть равно обратному соотношению значений их необходимой рентабельности.

Проведем аналогичное исследование для разделов пассива, составив аналогичную модель для разделов пассива:

Величина собственного капитала предприятия зависит лишь от коэффициента обеспеченности собственными средствами, а долгосрочные и краткосрочные обязательства – от обоих коэффициентов. Рассчитанные необходимые и оптимальные значения величин разделов баланса позволяют установить соотношения разделов пассива, представленных формулами:

Апробация авторского подхода по моделированию оптимальной структуры совокупного капитала проведена на примере конкретного предприятия – ООО «Соболь». Учетно-отчетные данные бухгалтерского баланса до и после оптимизации представлены в таблице.

Как видно, собственный капитал составит 44,870 млн руб., то есть возрастет на 3,478 млн руб. При этом краткосрочные обязательства целесообразно снизить до 21,074 млн руб. и воспользоваться долгосрочными кредитами и займами в сумме 8,618 млн руб. В этой ситуации прибыль предприятия повысится с 1,775 до 3,478 млн руб.

Обобщение полученных результатов позволяет построить схему финансовых потоков ООО «Соболь», сопряженных с оптимизацией структуры капитала (см. рисунок).

Тем самым оптимизация совокупного капитала ООО «Соболь» будет связана со следующими хозяйственными операциями:

- реализацией излишних, устаревших, неиспользуемых и полностью изношенных объектов основных средств на сумму 6,625 млн руб. и пополнение внеоборотных активов за счет средств дополнительных долгосрочных кредитов на 8,618 млн руб.;

- увеличением источников собственных средств с 41,392 до 44,870 млн руб. (на 3,478 млн руб.) путем дополнительного прироста прибыли предприятия, которая будет направлена на осуществление дополнительной эмиссии акций с целью обеспечить пополнение оборотных активов (денежных средств в кассе и на расчетных счетах в банке);

- мобилизация оборотных средств (5,835 млн руб.) путем грамотной дебиторской политики, оптимизации запасов и незаконченных полуфабрикатов, ликвидации излишних материалов, тары, упаковки и т. д.;

- погашение краткосрочных обязательств за счет выручки от реализации внеоборотных активов (6,625 млн руб.), выручки от реализации оборотных активов (3,502 млн руб.) и снижения уровня дебиторской задолженности (2,333 млн руб.).

Изложенные выше авторские положения указывают на то, что механизм оптимизации структуры капитала является неотъемлемой частью общей системы управления финансовой устойчивостью современного предприятия. С точки зрения антикризисного управления коммерческой организацией особое значение приобретает классификация элементов капитала, их градация по степени ликвидности и значимости с учетом формирования ее будущей платежеспособности. Такой подход позволяет снизить риск утраты контроля над финансовой ситуацией, избежать трансформации и развития внутрифирменной экономической системы по стихийному деструктивному сценарию.

Список литературы:

1. Об утверждении методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса: Распоряжение Федерального управления по делам о несостоятельности при Госкомимуществе РФ от 12.08.94 г. №31-р.

Версия для печати

Оптимизация структуры капитала (capital structure optimization) — процесс определения соотношения использования собственного и заемного капитала, при котором обеспечиваются оптимальные пропорции между уровнем рентабельности собственного капитала и уровнем финансовой устойчивости, т.е. максимизируется рыночная стоимость предприятия.

Оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе финансового управления предприятием. Оптимальная структура капитала представляет собой такое соотношение использования собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости предприятия, т.е. максимизируется его рыночная стоимость.

Оптимизация структуры капитала – это непрерывный процесс адаптации к изменениям экономической ситуации, налогового законодательства, сил конкуренции.

Процесс оптимизации структуры капитала предприятия осуществляется по следующим этапам:

- анализ капитала предприятия;

- оценка основных факторов, определяющих формирование структуры капитала;

- оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности;

- оптимизация структуры капитала по критерию минимизации уровня финансовых рисков;

- оптимизация структуры капитала по критерию минимизации его стоимости;

- формирование показателя целевой структуры капитала.

Оптимизация структуры капитала предприятия осуществляется различными методами. Основными из этих методов являются:

- Метод оптимизации структуры капитала по критерию политики финансирования активов. Этот метод основан на дифференцированном выборе источников финансирования различных составных частей активов предприятия. В этих целях все активы предприятия подразделяются на такие три группы:

- внеоборотные активы;

- постоянная часть оборотных активов (неизменная часть их размера, не зависящая от сезонных и других циклических особенностей производственно-коммерческой деятельности);

- переменная часть оборотных активов (варьирующая их часть, определяемая сезонным или другим циклическим возрастанием объема производственно-коммерческой деятельности).

В зависимости от своего отношения к уровню финансовых рисков финансовые менеджеры избирают различные принципиальные подходы к финансированию этих составных групп активов (см. Агрессивная, консервативная, умеренная (компромиссная) политика финансирования активов).

- Метод оптимизации структуры капитала по критерию его стоимости. Стоимость капитала дифференцируется в зависимости от источников его формирования. В процессе оптимизации структуры капитала по этому критерию исходят из возможностей минимизации средневзвешенной стоимости капитала.

- Метод оптимизации структуры капитала по критерию эффекта финансового левериджа. Этот эффект заключается в повышении рентабельности собственного капитала при увеличении удельного веса заемного капитала в общей его сумме до определенных пределов. Предельная доля заемного капитала, обеспечивающая максимальный уровень эффекта финансового левериджа, будет характеризовать оптимизацию структуры используемого капитала по этому критерию.

С учетом рассмотренных трех критериев оптимизации формируется окончательный вариант структуры капитала предприятия.