Леверидж (от англ. leverage – действие рычага).

Производственный (операционный) леверидж – соотношение постоянных и переменных расходов компании и влияние этого отношения на операционную прибыль, то есть на прибыль до вычета процентов и налогов. Если доля постоянных расходов велика, то компания имеет высокий уровень производственного левериджа, при этом небольшое изменение объемов производства может привести к существенному изменению операционной прибыли.

Действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Эффект производственного рычага (ЭПР):

ЭПР = ВМ / БП

где:

ВМ – валовый маржинальный доход;

БП – балансовая прибыль.

Т.о. операционный рычаг показывает на сколько процентов изменяется балансовая прибыль предприятия при изменении выручки на 1 процент.

Операционный рычаг свидетельствует об уровне предпринимательского риска данного предприятия: чем больше ила воздействия производственного рычага, тем выше степень предпринимательского риска.

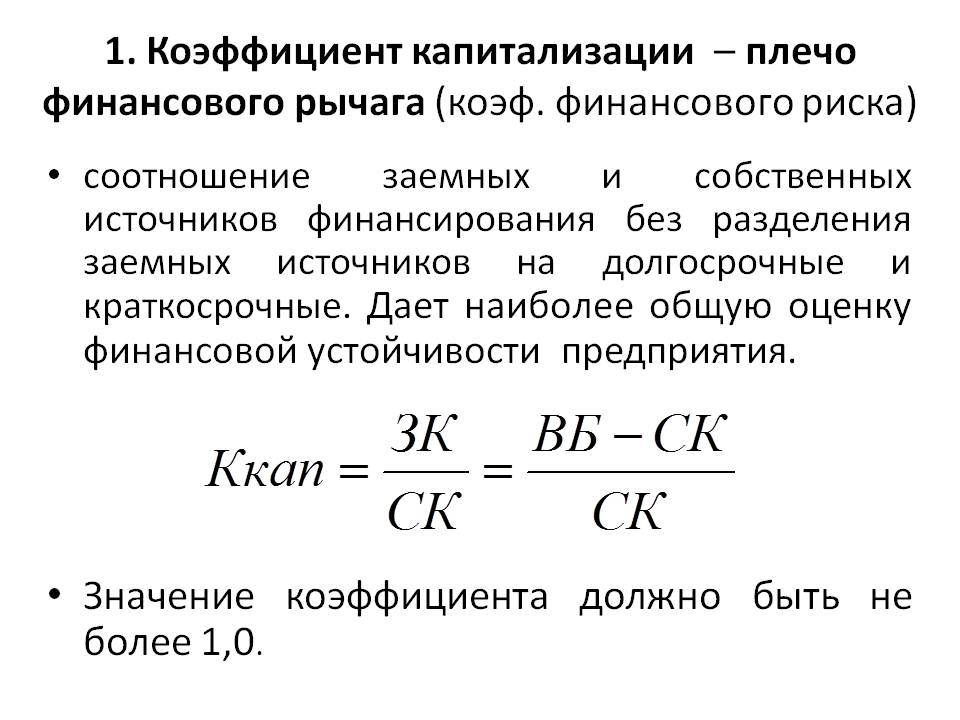

Финансовый (кредитный) леверидж – соотношение заемного капитала и собственного капитала компании и влияние этого отношения на чистую прибыль. Чем выше доля заемного капитала, тем меньше чистая прибыль, за счет увеличения расходов на выплату процентов.

Размер отношения заемного капитала к собственному характеризует степень риска, финансовую устойчивость. Компания с высокой долей заемного капитала называется финансово зависимой компанией. Компания финансирующая свою деятельность за счет только собственного капитала называется финансово независимой компанией.

Плата за заемный капитал обычно меньше, чем дополнительная прибыль, которую он обеспечивает. Эта дополнительная прибыль суммируется с прибылью на собственный капитал, что позволяет увеличить коэффициент его рентабельности. Т.о. происходит приращение рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

Финансовый рычаг может возникать только в случае использования торговцем заёмных средств.

Эффект финансового рычага (ЭФР), %:

ЭФР = (1 – СН) * (РА – ЦЗК) * ЗК/СК

где:

1 – СН – налоговый корректор

РА – ЦЗК — дифференициал

ЗК/СК – плечо рычага

СН – ставка налога на прибыль, в десятичном выражении;

РА – рентабельность активов (или коэффициент рентабельности активов = отношение валовой прибыли к средней стоимости активов), %;

ЦЗК – цена заемного капитала активов, или средний размер ставки процентов за кредит, %. (для более точного расчета можно брать средневзвешенную ставку за кредит)

ЗК – средняя сумма используемого заемного капитала;

СК – средняя сумма собственного капитала.

Выводы:

- Эффективность использования заемного капитала зависит от соотношения между рентабельностью активов и процентной ставкой за кредит. Если ставка за кредит выше рентабельности активов – использование заемного капитала убыточно.

- При прочих равных условиях больший финансовый рычаг дает больший эффект.

Сопряженный рычаг. По мере одновременного увеличения силы воздействия операционного и финансового рычагов все менее и менее значительные изменения физического объема реализации и выручки приводят ко все более и более масштабным изменениям чистой прибыли. Этот тезис выражается в формуле сопряженного эффекта операционного и финансового рычагов:

Р = ЭФР * ЭПР

Р – уровень сопряженного эффекта операционного и финансового рычагов.

Формулу сопряженного эффекта производственного и финансового рычагов можно использовать для оценки суммарного уровня риска, связанного с предприятием, и определения роли предпринимательского и финансового рисков в формировании суммарного уровня риска.

Эффект финансового рычага показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств. Эффект финансового рычага возникает за счет разницы между рентабельностью активов и стоимостью заемных средств. Рекомендуемое значение ЭФР равняется 0.33 — 0.5.

Получаемый эффект от финансового левериджа заключается в том, что использование долговой нагрузки при прочих равных условиях приводит к тому, что рост прибыли корпорации до уплаты процентных платежей и налогов ведет к более сильному росту показателя прибыли на акцию.

Также рассчитывают эффект финансового рычага с учетом действия инфляции (долги и проценты по ним не индексируются). При увеличении уровня инфляции плата за пользование заемными средствами становится ниже (процентные ставки фиксированные) и результат от их использования выше. Однако, если процентные ставки высоки или невысока доходность активов — финансовый леверидж начинает работать против собственников.

Леверидж — весьма рискованное дело для тех предприятий, деятельность которых носит циклический характер. В результате несколько последовательных лет с низкими продажами могут привести предприятия, обремененные высоким левериджем, к банкротству.

Для более подробного анализа изменения значения коэффициента финансового левериджа и факторов повлиявших на это используют методику 5-и факторный анализ коэффициента финансового левериджа.

Таким образом, финансовый леверидж отражает степень зависимости предприятия от кредиторов, то есть величину риска потери платежеспособности. Кроме этого предприятие получает возможность воспользоваться «налоговым щитом», так как в отличие от дивидендов по акциям сумма процентов за кредит вычитается из общей величины прибыли, подлежащей налогообложению.

Операционный рычаг (операционный леверидж) показывает во сколько раз темпы изменения прибыли от продаж превышают темпы изменения выручки от продаж. Зная операционный рычаг можно прогнозировать изменение прибыли при изменении выручки.

Это соотношение постоянных и переменных расходов компании и влияние этого отношения на прибыль до вычета процентов и налогов (операционную прибыль). Операционный рычаг показывает, на сколько процентов изменится прибыль при изменении выручки на 1%.