Содержание

- Что входит в операционные расходы

- Что представляют собой операционные расходы

- Состав операционных расходов

- Бухгалтерия в отношении операционных расходов

- Анализ эффективности операционных расходов

- Операционные расходы

- Расчёт OpEx

- Как снизить капитальные затраты?

- Как снизить операционные расходы?

- Операционные расходы и доходы

- Прочие вместо операционных

- Состав операционных доходов

- Операционные расходы включают в себя

- Что включают в себя операционные расходы?

- Операционные и внереализационные расходы — это…

- Прочие доходы и расходы в бухгалтерском учете

- Факторы повышения эффективности операционных расходов

- Итоги

- Практический опыт по снижению операционных затрат

- Росимущество объяснило госкомпаниям, как рассчитывать сокращение операционных затрат

- Как сокращать расходы не увольняя людей?

- Что относится к прочим операционным доходам и расходам

- Что такое операционная деятельность

- Новые записи:

Что входит в операционные расходы

Компания несет разные виды расходов, обеспечивая собственное функционирование. Не все они имеют прямую связь с основным видом деятельности. Однако они также нуждаются в учете и признании. Начиная с 2006 года градация расходов упрощена: помимо трат на основные виды деятельности, выделяются прочие расходы. К этой категории относятся и операционные.

Какие издержки можно отнести к этой статье, как правильно рассчитать и учесть операционные расходы, а также оценить успешность управления ими, читайте в этой статье.

Что представляют собой операционные расходы

Все непрямые издержки предприятия относятся к операционным расходам. Ранее существовало разделение затрат на следующие:

- внереализационные;

- чрезвычайные;

- операционные.

Начиная с 2006 года согласно Приказу 116н от 18 сентября это разделение перестало быть обязательным, но для удобства предприятия может продолжать применяться. Теперь принято делить все расходы на две большие группы.

Если представить весь комплекс затрат предприятия, то на одном полюсе будут средства, предназначенные непосредственно на производство продукции, а на другом – прочие расходы, к которым относятся как раз операционные затраты, то есть дополнительные траты на обеспечение капитальных.

НАПРИМЕР. Фирма приобрела аппарат для производства напитков – это капитальная затрата. Операционными, производными от нее, будут средства на закупку чая и кофе для заправки, сахара, стаканчиков, оплаты электроэнергии и обслуживания аппаратуры, а также, если аппарат покупался в кредит, деньги на выплату банковских процентов.

Итак, операционные расходы (в англоязычной литературе «operating expenses», аббревиатура «ОРЕХ») – это затраты на ежедневное поддержание функционирования деятельности предприятия.

Состав операционных расходов

Действующий план бухгалтерского учета 10/99 в п.11 гл.3 приводит полный перечень расходов предприятия, относимых к операционным. К таковым относятся:

- активы, предоставляемые в аренду или другую форму временного пользования или владения за плату;

- сдаваемые во временное пользование интеллектуальные права собственности;

- вклады в уставный капитал других ООО;

- все формы отчуждения своей собственности, в том числе и продукции (продажа, аренда, списание);

- создаваемые денежные резервные фонды;

- комиссии и проценты, уплачиваемые в банковские организации.

ОБРАТИТЕ ВНИМАНИЕ! Данные расходы будут признаны операционными, только если они не относятся к основной деятельности организации, в этом случае они должны быть сочтены обычными.

Операционные расходы, относимые к прочим

К ним относятся траты, не входящие в предыдущий перечень:

- выплата штрафов за нарушение условий, прописанных в договоре;

- компенсация убытков, причиненных по вине фирмы;

- убытки от финансовых обязательств, которые уже невозможно взыскать;

- размеры разницы в курсах валют;

- суммы от списания уцененных активов.

Бухгалтерия в отношении операционных расходов

Операционные затраты, поскольку они относятся к прочим, отражаются на бухгалтерском счете 91 (на дебете). Для учета расходов открывается субсчет первого порядка 91.2.

По этому субсчету бухгалтер ведет учет в течение всего отчетного периода по накопительному принципу. В конце месяца подводится итог: на счет 91.9 выводится разница прочих доходов и затрат.

К СВЕДЕНИЮ! Бухгалтер должен вести учет таким образом, чтобы по каждой финансовой операции можно было отследить конкретный результат.

Бухгалтерские проводки по учету операционных расходов

Рассмотрим проведение операционных расходов на конкретном примере.

ООО «Раффлезия» продала бывший в употреблении 3 года станок (объект основных средств) за 40 000 руб., в том числе НДС– 6 153 рубля. Первоначальная стоимость основного средства составляла 100 000 руб. По документам срок полезной эксплуатации такого станка составляет 6 лет. За три года использования была начислена сумма амортизации 55 000 руб. Станок был доставлен покупателю за счет ООО «Раффлезия», которая наняла для этого транспорт сторонней компании, расходы на это составили 15 000 руб., в том числе НДС 2307 руб.

Рассмотрим отражение этой операции в бухгалтерском учете:

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 91.1 – 40 000 руб. – отражение задолженности покупателя за проданный станок (объект основных средств);

- дебет 91.2, кредит 01.1 «Основные средства» – 6 153 руб. – начисление НДС по продаже объекта из основных средств;

- дебет 01.2 «Выбытие основных средств», кредит 01.1 – 100 000 руб. – отражение выбытия основного средства;

- дебет 02 «Амортизация основных средств», кредит 01.2 – 55 000 руб. – списание амортизации основного средства;

- дебет 91.2, кредит 01.2 – 45 000 руб. (100 тыс. – 55 тыс.) – списание остаточной стоимости реализованного объекта основных средств;

- дебет 91.2, кредит 60 «расчеты с поставщиками и подрядчиками» – 15 000 руб. – списание транспортных расходов на доставку купленного основного средства покупателю;

- дебет 19 «НДС», кредит 60 – 2307 руб. – отражение НДС для уплаты организации, осуществившей доставку;

- дебет 51 «Расчетные счета», кредит 76 «Расчеты с различными дебиторами и кредиторами» – 100 000 руб. – погашение задолженности покупателя за приобретенный объект основных средств.

Анализ эффективности операционных расходов

Помимо целей фиксации денежных операций, учет операционных расходов помогает решить дополнительные задачи по повышению эффективности предпринимательской деятельности. Этот вид затрат, наряду с капитальными, составляет значительную часть финансовых издержек любой организации.

Что можно узнать из показателей операционных расходов?

Сравнив данные затраты с выручкой от реализации продукции, можно сделать вывод о том, насколько дорого обходится предприятию деятельность по производству данных видов товара. Это отношение называется коэффициентом операционных расходов.

Он позволяет понять, сколько процентов полученного дохода идет на поддержку текущей деятельности (операций) организации, то есть насколько она эффективна.

Если исследовать этот коэффициент в динамике, можно отследить потенциал по увеличению объема производства и/или продаж без лишних издержек. Снижающийся коэффициент говорит об уменьшении операционных расходов при неизменном или даже возрастающем объеме продаж. Это говорит о росте выручки, а значит, и чистом увеличении прибыли предприятия.

Какие факторы влияют на коэффициент операционных расходов

Причины, оказывающие влияние на рост или снижение операционных затрат, могут быть как внешнего (не зависящего от самой организации), так и внутреннего свойства.

Внешние факторы влияния на операционные затраты:

- уровень инфляции в государстве: чем интенсивнее инфляционные процессы, тем больше будут операционные расходы, связанные с пересчетом зарплаты, выплатами по кредиту, затратами на услуги подрядчиков и др.;

- изменение обязательных платежей, а также налоговых ставок – чем больше налоги, тем выше операционные расходы.

Внутренние факторы (те, которые можно изменить усилиями самой компании):

- объем изготовления продукции и ее реализации – даже если в результате роста объемов операционные расходы вырастут, себестоимость единицы продукции ощутимо снизится, так как операционные расходы в своей постоянной части не изменятся;

- длительность цикла производства – чем он короче, тем быстрее будут оборачиваться активы, в результате чего операционные расходы снизятся за счет, например, хранения товаров, его естественной убыли, управленческих затрат и др.;

- производительность труда – чем больше продукции будет производить за единицу времени каждый рабочий, тем меньше будут операционные затраты по расчетам с персоналом;

- состояние производственных фондов – менее изношенная техника требует меньше средств на обслуживание и ремонт;

- количество оборотных активов в собственности организации – фирма, владеющая большей собственностью, меньше потратит на аренду, лизинг и подряды, что также снизит операционные затраты.

ИТОГ. Операционные расходы – повседневные траты на поддержание ведения бизнеса, относятся к «прочим расходам». Снижение этих издержек приводит к росту прибыли организации.

Операционные расходы

Они представляют собой совокупность повседневных трат, непосредственно связанных с ведением бизнеса, но не имеющих капитального характера, т. е. не обусловленных приобретением новых основных фондов.

До 2006 года расходы предприятия делились на две группы:

- Прямые — непосредственно связанные с основной деятельностью хозяйствующего субъекта и включаемые в себестоимость производимых товаров (оказываемых услуг). Это совокупность трат, благодаря которым из сырья и материалов получается конечный продукт, поступающий в продажу.

- Косвенные — иные расходы, связанные с поддержанием функционирования бизнеса и не включаемые напрямую в себестоимость готовых изделий.

До 2006 года ПБУ 10/99 действовало в редакции, где косвенные расходы делились на три разновидности:

- внереализационные — т.е. связанные с приобретением основных фондов;

- операционные — направленные на поддержание повседневного функционирования компании;

- чрезвычайные — обусловленные возникновением внештатных ситуаций (аварий, природных или техногенных катастроф).

Например, в соответствии с ПБУ 10/99 к внереализационным расходам относится приобретение МФУ, т.е. вложение в основные фонды. Покупка необходимых элементов для бесперебойной работы аппарата (картриджей, бумаги, расходных материалов) — это операционные затраты организации.

В 2006 году был принят приказ Министерства финансов № 116н, отменивший действие ПБУ 10/99 в прежней редакции. С момента издания распорядительного документа термин «операционные расходы» на официальном уровне прекратил существование. Все траты организации были разделены на две большие группы: связанные с обычным направлением деятельности и прочие.

Несмотря на изменения в нормативных актах, термин «операционные расходы» широко используется в бухгалтерском обиходе. Сегодня он применяется как синоним понятия «прочие затраты». Согласно тексту положения, к этой категории относится:

- траты, связанные со сдачей в аренду основных фондов организации (например, жилых или коммерческих помещений);

- расходы, сопряженные с предоставлением в пользование объектов интеллектуальной собственности (лицензий, патентов);

- проценты, выплачиваемые фирмой за пользование заемными средствами (полученными кредитными продуктами);

- траты, связанные со списанием основных фондов, выбытием складских запасов;

- комиссии, уплачиваемые за банковское обслуживание;

- траты, связанные с организацией участия в других юридических лицах (например, сопутствующие покупке акций, долей);

- отчисления, направляемые в фонды, которые создаются согласно положениям законодательства о бухгалтерском учете;

- компенсация убытков, которые деятельность компании нанесла третьим лицам;

- выплата денежных санкций за несоблюдение условий договоров с контрагентами;

- курсовые разницы (курс продажи валюты оказался ниже, чем покупки);

- выплаты, осуществляемые компанией в рамках благотворительности (помощь негосударственным фондам, взносы на проведение культурных или спортивных мероприятий);

- убытки прошлых периодов, признанные в текущем году.

Операционные расходы организации отражаются по счету 91. Чтобы отделить их от других видов трат, бухгалтер открывает отдельные субсчета, например, 91.2. В конце месяца сальдо, образовавшееся по этому субсчету, переносится на сч. 99.

Капитальные затраты и операционные расходы — говоря простыми словами, это альфа и омега затратных статей в любом мало-мальски серьёзном бизнесе. Каждый из данных методов имеет свои особенности утверждения при проведении финансового и бухгалтерского взаиморасчётов.

CapEx и OpEx (капитальные и операционные затраты)

Что такое CapEx и OpEx? Опять же, говоря простыми словами, это сложносокращённые термины “capital/operation expenditure”.

CapEx и OpEx — что это?

Первое означает траты на покупку (или реконструкцию уже купленных, рестуктуризацию, модернизацию) активов, не входивших в главный денежный оборот компании. Второе же — затраты этой же фирмы, появляющиеся и продиктованные изменениями в свете её текущей/дальнейшей работы. Сократить размер OpEx — один из основополагающих приоритетов отдела менеджмента данной фирмы, диктуемый задачей увеличения её итогового дохода. Например, к операционным расходам относится себестоимость реализуемой компанией продукции, расходы на выплату зарплаты сотрудникам, уплата налогов, аренда торговой площадки и несколько других категорий трат, без которых компания эта попросту бы не выжила.

CapEx и OpEx: отличия

Если постараться объяснить наиболее развернуто, то капитальные затраты в основном нужны для покупки приборов, техники и материалов, без которых бизнес расширяться не будет, и это минимум. CapEx — неотъемлемая часть расчёта проекта и всего бизнес-плана фирмы в целом.

Если компания предполагает использование отдельно взятых торговых точек, то эти торговые точки построятся “с нуля”, и на них уйдут именно капитальные затраты — часть этих средств. То же самое относится и к покупке готового, либо к строительству нового основного здания, в котором будут размещаться головной офис. Приобретение машин и/или спецтехники, и т. д. — сюда же. На размер капиталовложений влияет также отрасль (или её часть), в рамках которой компания осуществляет свою деятельность. При использовании уже приобретенного актива больше года траты на него не является частью основного денежного оборота — в течение периода от 5 до 20 лет они полностью теряют в первоначальной цене. Операционные затраты не отражаются. окончательной налоговой расходной статье компании. в том году когда они появились. Но на них ложится в последствии большая трата, чем при капитальных расходах — например, в случае не покупки здания или территории, а аренды одной из уже имеющихся площадок. К операционным расходам также относят, например, пенсионные отчисления, налоги на имущество, расходы на командировки, траты на исследования и разработки в области текущей сферы деятельности и т. д.

Расчёт CaPex

Как их рассчитать? Самое главное в расчёте капитальных и операционных затрат — их эффективность, то есть окупаемость в плане как можно более короткого последующего периода без несоответствия общепринятым нормам. Расчёт CapEx производится по следующим параметрам:

Оценка использования денежных средств — сумма дополнительно полученной прибыли, деньги вырученные за проданные товары, оказанные услуги и произведенные работы.

Оценка на основании текущих запросов — определяется областью использования денежных средств из текущего капитала: например, модернизация производства с целью поднятия пропускной способности фирмы по количеству произведённого товара.

Оценивание по второстепенным характеристикам например повышение зарплаты на предприятии меры по поднятию мотивации работников и т. д.

Реальные характеристики объекта: этажность и площадь построенного здания, увеличение количества станков и установок в усовершенствованном цехе и т. д.

При этом все показатели оцениваются за последние годы — либо текущие их значения с планируемыми через год или несколько лет значениями.

Верность расчёта CapEx — главный секрет успешности предстоящих инвестиций. В реальности никто из спонсоров не вложит денежные средства в отрасль, которая впоследствии как минимум не окупится — и уж тем более не принесёт дохода ни инвестору, ни предприятию, в которое он вложился.

Целесообразность капиталовложений высчитывается исходя из коэффициентов двух видов:

- общее значение, то есть корреляция запланированных результатов от трат на их достижение;

- относительный — это есть зависимость от показателей за прошлые годы или от нормативных характеристик.

В итоге эффективный показатель как минимум равняется предшествующему — а в идеале значительно превосходит его.

Перед тем, как переходить к формулам расчёта, напомним, что коэффициент эффективности указывает, какой удельный доход в конце расчётного интервала дал каждый инвестированный в деятельность фирмы рубль для каждого из активов.

Этот коэффициент рассчитывается так:

Кэ = П / Квл., где:

Кэ – коэффициент эффективности вложенного капитала;

П – прибыль за год;

Квл. – численность вложенного капитала за данный расчётный период.

Что касается производственных процессов, то расчёт производится уже по-другому:

КЭ = (Ц – С) / Квл., где:

Ц – стоимость товарной единицы выпускаемой за год;

С – себестоимость производимой товарной единицы.

У торговцев показатели эффективности затраченных денег изменяются за счёт введении добавленной стоимости и понесенных ими издержек:

Кэ = (Н – И) / Квл., где:

Н – показатель продажных прибавок;

И – издержки в рамках капиталоборота.

В иных странах, отличных от России, влияние на коэффициент эффективности регулируется также наличием смягчения:

Кэ = П / (Квл. + А).

Помимо показателей эффективности, в расчёте участвует интервал окупаемости вложенных средств, определяемый следующим уравнением:

Токуп. = Квл. / П.

Для компаний, занимающихся банковской деятельностью, и микрокредитных компаний капзатраты высчитываются иначе: для них вложения, лежащие за пределами основного оборота — явление пренебрежимое.

Расчёт OpEx

Задача контроля операционных затрат в конкретной компании или на предприятии заключается в выставлении их общего количества и темпов на уровень, не мешающий продолжать развивать операционную деятельность, одновременно достигнув намечающихся по общему плану уровня операционного дохода. Итак, что входит в расчет операционных расходов?

На их численность влияют следующие причины:

- Соотношение количества выпущенных и проданных товаров. Повышение производства и сбыта продукции, в свою очередь, влечёт за собой возрастание переменных операционных затрат, но издержки при этом уменьшаются — объём неизменных операционных расходов не меняется.

- Общая длина операционного периода — чем он короче, тем меньше в данной фирме численность расходов на хранение товаров, материалов и сырья, затраты по погашению внешних долгов и влияние иных факторов на естественную убыль ресурсов в рамках предприятия.

- Производительность труда персонала. Чем больше продукции производит отдельно взятый работник в день и в месяц, тем ниже затраты на его оплату труда и другие факторы, определяющие его содержание на предприятии.

- Степень износа главных производственных фондов: при их возрастании повышаются и общие расходы на выпуск продукции того или иного вида хранения сырья и готовых продуктов.

- Обеспечение имеющимися оборотными активами — при повышении этого параметра предприятие или компания занимает как можно меньше денег у своих партнеров, меньше берёт кредитов — а значит и меньше потеряет впоследствии при их затянувшемся возврате.

Помимо внутренних факторов немаловажное значение имеют и внешние:

- Рост цен в пределах отдельно взятого государства — чем больше его темпы, тем, соответственно быстрее возрастают операционные расходы.

- Ситуация на внутреннем рынке товаров и услуг, на котором работает данная фирма. Для каждого из продавцов показатели издержек при сбыте каких-то конкретных видов и разновидностей товара намного меньше, чем эти же характеристики для покупателя. Такое соотношение углубляется в разницу скорости реализации уже накопленного готового товара, в общем рекламном бюджете компании а также оплате труда продавцов, за текущий и прошедший расчётные периоды.

- Темпы роста цен на аренду площадок и помещений. Многие фирмы арендуют площадки и здания у государственных контор, располагающих госимуществом. А значит, последние время от времени поднимают арендную плату.

- Повышение налоговых ставок, возрастающая год от года налоговая нагрузка на конкретную компанию со стороны ФНС. Особое внимание стоит уделить налогам на оплату труда сотрудников предприятия — именно данная статья съедает значительную часть средств, выделяемых на операционные расходы фирмы.

В вышеперечисленных правилах и заключается суть расчета OpEx.

Как снизить капитальные затраты?

Итак, бюджет капзатрат на практике снижается быстро и чётко, например:

Уменьшение затрат на здание: не купить новое здание, а арендовать подержанное, что переведёт затраты из области капитальных затрат в ранг операционных расходов. То же самое относится к организации отдельного склада, не являющегося частью задействованного здания и располагающегося, возможно, в другой части города или даже в другом районе.

Для организации каналов связи использовать не собственную, “с нуля” построенную инфраструктуру, а арендовать облачный сервис или отдельно взятый сервер Интернета.

Как снизить операционные расходы?

А вот к снижению операционных затрат любая компания подходит более ответственно. Неправильные и поспешные меры приведут к снижению эффективности предприятия и его прибыльности, показателей успешности торговли и оказания услуг, как следствие — к сокращению штата, в конечном счёте — к полной ликвидации данной фирмы.

При расчёте бизнес-плана обычно используются другие, более действенные методы. Пример: ваша компания регистрируется в ФНС как ООО. Используйте упрощенную налоговую схему. В ряде случаев Вы можете встать на налоговый учёт не как ООО, а как ИП — для этой категории компаний налоговая нагрузка значительно меньше.

“Ротация кадров” помогает, когда, к примеру, ваши дневные сотрудники (с 8 до 17 часов) загружены больше чем на 100%, а вечерние (с 12 до 21 ч.) — на 40%, оптимизируйте график их работы, например с 8:00 до 14:45 и с 14:15 до 21:00. Это оптимизирует продажи и положительно скажется их дальнейшем стремлении членов вашей команды работать именно с вами. Последние не разбегутся в трудные для вашей компании времена. Тех же сотрудников, что реально срывают ваши планы и не справляются с поставленными задачами, своевременно отстраняйте от дальнейшей работы.

Не злоупотребляйте взятием кредитов. В любом случае банк, в который вы обратились, выколотит из вас долг по полной программе, включая все проценты и пени за просрочку.

Перенаправляйте и перераспределяйте производственные мощности, чтобы они не простаивали.

Не допускайте скопления лежалого товара. Старайтесь, по возможности выпустив его, тут же сбыть как можно быстрее.

Старайтесь как можно реже допускать брак при производстве вашей продукции.

Если операционных расходов полностью избежать не удаётся — а ещё мало какой компании или какому предпринимателю это вообще удавалось, — смените ваш производственный план в угоду их уменьшения.

Не допускайте значительной удалённости складов от офиса — это вызовет новые транспортные расходы на доставку необходимых материалов и сырья к месту производства товара.

Не пользуйтесь лишними технологиями производства и промежуточной обработки, переработки — это повысит общую стоимость производимой продукции, и её реальная цена будет необоснованно высокой, что вызовет массовый уход прежних покупателей к вашим конкурентам.

Приобретите лицензию на выпускаемый товар — она существенно сокращает лишние отчисления из вашего бюджета.

Это не все меры. Наверняка вы перепробуете методы по снижению материальных затрат. Воспользуйтесь этими полумерами с умом, и вы не потеряете самое дорогое, к чему вам пришлось прибегнуть — людские ресурсы вовне.

Операционные расходы и доходы

Актуально на: 16 ноября 2016 г.

Одним из объектов бухгалтерского учета являются доходы и расходы (ст. 5 Федерального закона от 06.12.2011 № 402-ФЗ). В зависимости от их характера, условий получения (осуществления) и направлений деятельности организации они подразделяются на доходы и расходы от обычных видов деятельности и прочие доходы и расходы (п. 4 ПБУ 9/99, п. 4 ПБУ 10/99). О том, что относится к операционным расходам и что такое операционный доход, расскажем в нашем материале.

Прочие вместо операционных

Понятие операционных доходов и операционных расходов содержалось в редакциях ПБУ 9/99 и ПБУ 10/99, действовавших до подготовки годовой отчетности за 2006 год. Приказом Минфина РФ от 18.09.2006 № 116н классификация доходов и расходов была упрощена. До принятия указанного Приказа Минфина доходы и расходы, не являвшиеся доходами и расходами по обычным видам деятельности, делились на следующие виды:

- операционные;

- внереализационные;

- чрезвычайные.

И до принятия Приказа Минфина РФ от 18.09.2006 № 116н данные доходы и расходы именовались прочими, но после принятия Приказа разделение доходов и расходов на три вида законодательно больше не предусмотрено. Все они считаются просто прочими доходами и расходами.

В то же время, организация может самостоятельно в целях учета, контроля и управления производить классификацию своих прочих доходов и расходов на указанные выше группы. Но учитывать их она обязана на счете 91 «Прочие доходы и расходы».

Для группировки доходов и расходов организация может воспользоваться составом операционных, внереализационных и чрезвычайных расходов, который был предусмотрен ПБУ 9/99 и ПБУ 10/99 в редакции до принятия Приказа Минфина РФ от 18.09.2006 № 116н.

Напомним, что по ранее действовавшей редакции ПБУ 9/99 и ПБУ 10/99 относилось к операционным доходам и расходам.

Состав операционных доходов

По ранее действовавшей редакции ПБУ 9/99 доходы от прочих операций в части операционной деятельности включали в себя:

- поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

- поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам).

Указанные выше доходы могли считаться операционными, если они не являлись предметом деятельности организации. Ведь в противном случае такие доходы подлежали учету в составе доходов от обычных видов деятельности на счете 90 «Продажи».

Прочие операционные доходы включали в себя следующие доходы:

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

- проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Операционные расходы включают в себя

По ПБУ 10/99 в ранее действовавшей редакции операционными расходами считались расходы по следующим видам деятельности, не являющимся предметом деятельности организации:

- предоставление за плату во временное пользование (временное владение и пользование) активов организации;

- предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- участие в уставных капиталах других организаций.

Прочие операционные расходы включали в себя:

- расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

- проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- отчисления в оценочные резервы, создаваемые в соответствии с правилами бухгалтерского учета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и др.), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

- другие операционные расходы.

Выделяя в составе доходов и расходов операционные, организация может определять чистый операционный доход. Он означает, что операционные доходы превышают операционные расходы и определяется как разница между ними.

Также для целей анализа организация может рассчитывать отношение операционных расходов к операционным доходам и определять прибыльность операционной деятельности, в т.ч. в динамике.

Операционные доходы и расходы банка — основная часть доходов и расходов банка, связанная с выполнением различных банковских операций. К операционным доходам коммерческого банка относят:

- начисленные и полученные проценты по ссудам, предоставленным юридическим и физическим лицам, по кредитам, предоставленным другим банкам;

- проценты, уплаченные банками-корреспондентами;

- плата за услуги по открытию и ведению расчетных, текущих, валютных, ссудных счетов;

- положительные курсовые разницы по операциям в иностранной валюте;

- возмещение клиентами почтовых, телеграфных, телефонных расходов;

- доходы от лизинговых, факторинговых, форфейтинговых, трастовых, информационных, консультационных услуг;

- доходы, полученные банком за работу по размещению государственных ценных бумаг на рынке;

- доходы от операций с ценными бумагами;

- доходы от участия в деятельности других организаций и т.п.

В состав операционных доходов не включаются доходы, полученные от продажи основных средств, доходы неоперационных подразделений (столовые, общежития), штрафы и пени, полученные по хозяйственным операциям. В международной практике к операционным доходам также не включают полученные дивиденды от вложений в дочерние компании и доходы от оперативного лизинга основных средств и нематериальных активов.

Операционные доходы учитываются на балансовом счете «Доходы», к которому открываются счета аналитического учета по видам доходов. В течение отчетного периода (не более квартала) доходы собираются на данном счете, а затем переносятся на счет «Прибыль».

При анализе структуры доходов банка операционные доходы делят на две части:

- процентные;

- прочие (непроцентные).

Считается, что чем выше доля операционных доходов в валовом доходе банка и устойчивее темпы их роста, тем выше активность банка на денежном рынке (однако, такой вывод следует корректировать с учетом качества полученных отдельных источников дохода).

Основной статьей операционных доходов отечественных банков являются процентные доходы. Их доля в структуре доходов отдельных банков составляет 70-85%. Наибольший удельный вес в структуре операционных доходов принадлежит доходам, полученным от предоставления кредитов. Доля доходов отечественных банков от операций с ценными бумагами, в отличие от зарубежных банков, остается относительно низкой, что является следствием недостаточной развитости отечественного фондового рынка.

В международной практике и формах отчетности отечественных банков агрегированный отчет о прибылях и убытках предусматривает классификацию доходов и расходов банка на процентные, комиссионные, другие операционные и непредвиденные. Такое деление позволяет в процессе анализа выявить стабильные и нестабильные источники формирования доходов кредитных организаций. В случае, если доход банка формируется из нестабильных источников (доход от дилинга на валютном рынке, рынке ценных бумаг, межбанковском рынке) рейтинг банка по показателю доходности должен снижаться.

К операционным расходам относят:

- проценты, выплаченные банком по привлеченным депозитам и займам на межбанковском рынке и у центрального банка;

- комиссии по услугам и корреспондентским отношениям, оказываемым клиентами и другими банками;

- выплаты процентов по облигациям, депозитам и депозитным сертификатам, другим источникам привлечения средств;

- комиссии по операциям с иностранной валютой, а также расходы по управлению и защите от валютных рисков;

- отрицательные курсовые разницы по операциям в иностранной валюте;

- расходы по инкассации выручки и перевозке банковских документов;

- оплата услуг вычислительных центров и содержание технических средств управления;

- расходы, связанные с изготовлением, приобретением и пересылкой бланков, магнитных носителей и других материалов, а также упаковочных материалов для денежных билетов и монеты;

- почтовые, телеграфные расходы по операциям клиентов;

- расходы на подготовку и переподготовку кадров (в пределах законодательно утвержденных норм и смет);

- оплата консультационных, информационных и аудиторских услуг (в соответствии с требованиями банковского законодательства);

- представительские расходы, связанные с деятельностью банка (в соответствии с установленными законодательством нормами);

- расходы на рекламу (в соответствии с установленными законодательством нормами);

- амортизационные отчисления по основным фондам;

- расходы, связанные с изготовлением и внедрением платежно-расчетных документов;

- расходы на ведение всех видов ремонта основных фондов;

- суммы, причитающиеся к уплате налогов.

Операционные расходы по действующим стандартам учета отражаются на балансовом счете «Расходы», к которому открываются счета аналитического учета в разрезе отдельных видов затрат банка.

Доля операционных затрат банка в общем объеме затрат, произведенных за период, свидетельствует об активности банка на рынке. Чем выше доля затрат по привлеченным средствам, тем выше активность банка (однако этот вывод должен быть уточнен с учетом затрат на привлечение отдельных видов ресурсов, которые по-разному влияют на уровень затрат, используемых инструментов и отражаются на ликвидности банка).

При оценке агрессивности банка на рынке следует использовать данные балансового отчета, которые позволяют оценить качество ресурсной базы банка. Расходы по оплате труда и содержанию банка (эксплуатационные и другие) относят в соответствии с правилами к другим операционным расходам. Более детальная классификация расходов позволяет проводить анализ качества доходной базы банка, уровня затрат по привлечению ресурсов, обеспечению функционирования банка.

(См. Активные операции, Процентный доход, Финансовый лизинг).

Что включают в себя операционные расходы?

Операционные и внереализационные расходы — это…

Прочие доходы и расходы в бухгалтерском учете

Факторы повышения эффективности операционных расходов

Итоги

Операционные и внереализационные расходы — это…

До начала годовой отчетности за 2006 год прочие затраты делились:

- на операционные расходы;

- внереализационные;

- чрезвычайные.

Операционные расходы по своей природе противопоставляются прямым расходам на непосредственное изготовление продукции и капитальным затратам. В качестве примера можно привести следующее: покупка автомата для изготовления кофе относится к капитальным расходам. А операционные затраты включают в себя расходы на приобретение самого кофе, сахара, воды, электроэнергии, издержки на обслуживание техники.

Операционные расходы включают в себя затраты, направленные:

- на уплату банковских процентов и комиссий;

- создание резервов денежных средств;

- участие в УК других компаний;

- предоставление за плату авторских прав;

- предоставление во временное платное пользование своих активов;

- продажу и иное отчуждение/списание товаров, основных средств и готовой продукции.

Внереализационные затраты – издержки на покрытие штрафов, пени, процентов, убытков прошлых лет, выявленных в отчетном периоде, курсовые разницы и т. д.

Чрезвычайные – издержки, возникшие вследствие чрезвычайных обстоятельств.

Но после принятия приказа Минфина от 18.09.2006 № 116н данная градация была упразднена и теперь согласно п. 4 ПБУ 10/99 расходы любого предприятия делятся на издержки:

- от обычных видов деятельности;

- прочие.

О том, какие издержки относятся к прочим, узнайте из статьи «Прочие расходы в бухгалтерском учете — это…».

Полный перечень прочих затрат приведен в п. 11 ПБУ 10/99. Рассмотрим порядок учета прочих доходов и расходов в бухгалтерском учете.

Прочие доходы и расходы в бухгалтерском учете

Прочие доходы и затраты по общему правилу отражаются по счету 91. Учет доходов ведется по кредиту 91 счета, расходов – по дебету. Для их учета открываются субсчета первого порядка:

- 91.1 – для учета доходов;

- 91.2 – для учета затрат.

Записи по субсчету 91.1 и 91.2 производятся бухгалтером накопительно на протяжении отчетного периода. По итогам месяца выводится разница между прочими доходами и издержками, которая фиксируется на субсчете 91.9: по дебету отображается убыток, по кредиту – прибыль.

ВАЖНО! Аналитический учет должен обеспечить возможность выявления финрезультатов по каждой операции.

О нюансах бухучета прочих доходов и расходов читайте .

Для разбивки затрат и доходов на операционные, внереализационные и чрезвычайные компании вправе самостоятельно разработать план счетов, утвердив его в локальном акте или использовать отраслевые планы счетов, например для предприятий агропромышленного комплекса (АПК). План счетов для фирм АПК утвержден приказом Минсельхоза от 13.06.2001 № 654 и позволяет средним и крупным компаниям фиксировать прочие доходы и затраты, используя следующие субсчета:

- 91.1 – операционные доходы;

- 91.2 – операционные расходы;

- 91.3 – внереализационные доходы;

- 91.4 – внереализационные расходы;

- 91.9 – сальдо прочих доходов и расходов.

Итоговое сальдо субсчета 91.9 в любом случае ежемесячно закрывается на счет 99 «Прибыли/убытки», в результате чего счет 91 не имеет остаточного сальдо на отчетную дату.

Прочие операционные расходы отражаются на субсчете 91.2.

О порядке и принципах учета доходов и расходов в организации читайте .

Факторы повышения эффективности операционных расходов

Самой важной целью для управленческого персонала является оптимизация операционных расходов. Ведь их снижение позволит нарастить темпы развития операционной хоздеятельности и, соответственно, увеличить операционную прибыль. Факторы, влияющие на размер операционных расходов, делятся на внешние и внутренние.

Подробнее о порядке формирования такой прибыли вы узнаете из нашей статьи «Расчет и формирование операционной прибыли (формула)».

К внутренним факторам следует отнести:

- Объем производства и продажи готовой продукции. Рост этих показателей хотя и приведет к увеличению операционных расходов, но при этом себестоимость единицы продукции может снизиться, поскольку размер постоянной составляющей операционных расходов не изменится. Например, в одном помещении к уже находящемуся там кофе-автомату установили еще 2 автомата. При этом транспортные расходы на техника, обслуживающего данные автоматы, остались прежними, но выросли затраты на потребляемую электроэнергию и расходные материалы. В таком случае себестоимость одного проданного стаканчика кофе может снизиться за счет того, что транспортные расходы на техника теперь распределяются между продукцией, выдаваемой 3 автоматами, а не одним, как раньше.

- Длительность производственного цикла. С его сокращением уменьшается период оборачиваемости оборотных активов, соответственно, снижаются затраты по хранению продукции, потери от естественной убыли, инкассационные издержки по дебиторской задолженности, удельные затраты по управлению компанией.

- Показатель производительности труда из расчета на 1 рабочего. Чем больше это значение, тем меньше сумма операционных расходов по расчетам с сотрудниками.

- Техническое состояние основных фондов, задействованных в производстве. Чем больше они изношены, тем большим будет размер операционных расходов по их обслуживанию и ремонту.

- Количество собственных оборотных активов. Чем их больше, тем меньшими будут финансовые расходы по обслуживанию заемного капитала, а соответственно, снизятся операционные издержки.

К внешним факторам (не зависящим от воли самой компании) относят:

- Инфляционные процессы в стране. Чем больше уровень инфляции, тем выше размер операционных расходов, связанных с выплатой зарплаты, обслуживанием кредитов, оплатой за услуги сторонних компаний, включая транспортировку, ремонт и пр.

- Изменение налоговых ставок и размеров иных обязательных платежей. В связи с тем, что налоги занимают большой удельный вес в операционных расходах, повышение ставок ведет к увеличению общей их суммы.

Итоги

Операционные расходы включают в себя повседневные издержки компании на ведение бизнеса, изготовление и реализацию продукции. В соответствии с ПБУ 10/99 эти расходы отнесены к прочим.

Операционные затраты или операционные расходы (англ. OPEX, сокр. от operating expense, operating expenditure, operational expense, operational expenditure) — повседневные затраты компании для ведения бизнеса, производства продуктов и услуг.

Сумма операционных расходов (англ. OPEX) и капитальных расходов (англ. CAPEX) составляют расходы компании, которые не включаются в прямую себестоимость продуктов или услуг, которые предлагает рынку данная компания. Например, покупка копировального аппарата относится к капитальным затратам, а покупка бумаги, тонера, электроэнергии, оплата ремонта и обслуживания этого устройства относятся к операционным расходам. В целом для бизнеса, операционные расходы включают в себя и оплату труда персонала, затраты на аренду помещений, коммунальные платежи и т. д.

Операционные затраты (повседневные расходы компании на организацию продаж, администрирования, НИОКР и т. д.) противопоставляются прямым затратам — расходам компании на непосредственное создание товаров и услуг. Другими словами, прямые затраты — это сумма денег, которые компания тратит на превращение сырья или комплектующих в готовую продукцию.

В отчёте о прибылях и убытках операционные затраты указываются в привязке к периоду времени, в которые они были понесены — месяц, квартал или год.

Операционные издержки — издержки, связанные с заключением сделок и отражающие затраты:

— на выбор партнера;

— на подписание соглашений и контроль исполнения;

— на адаптацию к происходящим изменениям;

— на совершенствование квалификации отдельных работников;

— на предупреждение мошенничества;

— на случай неожиданных потрясений.

Операционные издержки (НАКЛАДНЫЕ РАСХОДЫ) — (indirect costs; operating costs; overhead costs) Затраты на производство товаров и услуг, не являющиеся прямыми издержками (direct costs), то есть затраты, осуществляемые помимо расходов на сырье и рабочую силу, используемые в производстве данных товаров и услуг. Косвенные издержки подразделяются на постоянные (fixed costs) и переменные (variable costs). К первым относятся такие, величина которых не меняется при изменении масштабов производства, например, рентные платежи за предприятие, амортизационные отчисления за здания и оборудование. Ко вторым – такие, величина которых зависит от изменения масштабов производства, например, расходы на топливо и электроэнергию.

(oncosts) Стоимость изделия или услуги сверх прямых издержек (direct costs).

Операционные убытки — разница между доходами от основной деятельности компании и соответствующими расходами и издержками, за исключением дохода, полученного не от основной деятельности предприятия, и подсчитываемая до вычетов из дохода; синонимы — чистая операционная прибыль (издержки) (net operating profit (or loss)), операционный доход (издержки). (operating income (or loss)) и чистый операционный доход (издержки) (net operating income (or loss)). Вычеты из дохода — это группа статей, составляющих заключительную часть отчета компании о доходах, которые необходимы в ходе нормальной коммерческой деятельности и обычно вычитаются для подсчета чистого дохода. По сути они являются скорее расходами, не зависящими от ежедневной деятельности компании, чем расходами, зависящими от нее. Включают уплату процентов; амортизационные отчисления; расходы на облигации; подоходный налог; потери в результате продажи производственных мощностей, подразделений, основных объектов собственности; корректировку результатов прошедшего года; резервы, выделяемые на вероятные расходы; бонусы и другие периодические распределения прибыли среди управляющих работников и служащих; списания нематериальных активов; корректировки, возникающие в результате крупных изменений в методах бухгалтерского учета, таких, как основа оценки товарного запаса; расходы в результате пожара, наводнения и иные чрезвычайные расходы; убытки, понесенные на иностранных биржах; другие материальные и разовые расходы.

Практический опыт по снижению операционных затрат

Станислав Тульчинский

Генеральный директор и партнер ООО «b2b.Технологии развития»

Тема борьбы за повышение операционной эффективности в компаниях очень часто обсуждается, особенно в последнее время. Поводом к тому называют массу причин как объективного (финансовый кризис, удорожание заемных денег, повышение уровня конкуренции, завышенные запросы покупателей и проч.), так и субъективного характера (особое внимание со стороны правительства и международных рейтинговых организаций к вопросам производительности). Данная статья предназначена, в первую очередь, для тех руководителей компаний, которые задумываются о том, насколько их бизнес конкурентоспособен с точки зрения его внутреннего устройства. Мы постарались дать практические примеры количественной оценки источников потерь и их ликвидации в организации, а также максимально доказательно продемонстрировать на наглядном примере эффективность использования метода поиска и устранения потерь в отличие от традиционного «урезания» расходов. Очевидными преимуществами данного подхода является то, что в результате проведения поиска и устранения источников потерь организация получает не только сокращение затрат, но и сокращение времени, затрачиваемого на оказание услуг с повышением их качества. При этом, само сокращение затрат происходит значительно результативнее, чем традиционное «урезание» статей бюджета на определённый процент. Недостатком данного метода является то, что он требует значительных интеллектуальных усилий со стороны тех, кто борется с затратами. Взамен он позволяет не просто управлять бюджетом затрат на время кризиса, но и серьезно пересмотреть структуру себестоимости в сторону снижения и систему управления компании, переориентировав ее на получение длительного преимущества по затратам. Дополнительными преимуществами является также то, что использование предложенного метода никогда не приводит к таким последствиям, которые имеют место быть при традиционном подходе к сокращению издержек, а именно:

- К напряжению в коллективе из-за чрезмерных нагрузок на персонал — нагрузки можно наоборот сократить!

- К сокращению людей занимающихся важной и нужной для организации работой — становится понятно, кто и чем занимается!

- К увеличению количества ошибок и проблем из-за чрезмерной загруженности персонала — ликвидируются сами источники ошибок!

- К повышению неудовлетворенности клиентов — сокращение времени, стоимости обслуживания и ошибок ведёт к повышению удовлетворенности клиентов!

В качестве иллюстрации мы предлагаем рассмотреть только один источник возможных затрат — неэффективность процессов компании операционного уровня (более подробно о прочих источниках затрат можно посмотреть, например, ), но предложенный нами подход применим и во многих других случаях. Мы специально остановились на данном примере, чтобы показать, что значительные ежедневные потери компании могут находиться там, где их никто не ожидает обнаружить. Несмотря на то, что пример содержит специфику кредитных организаций и специфичные для этой области процессы, суть остается универсальной, потому что истинная причина описанной неэффективности лежит не столько в частностях конкретной компании, сколько в области организации самого бизнеса, а это проблема характерна для очень многих компаний!

И всё-таки сколько?

Такая постановка вопроса вызывает у многих руководителей, в лучшем случае, недоумение. Что можно сэкономить на копеечной работе? Зачем отвлекаться на рассмотрение этого вопроса? Компания подписывает несколько сотен (тысяч) договоров в год, процесс этот отлажен и почти ничего не стоит. Такая точка зрения присутствует у большинства руководителей организаций. Если же проявить в этом вопросе большую настойчивость, то, поразмыслив некоторое время, можно получить предположение, что все же такая работа занимает минут 40, ну час максимум, и стоить будет около 200 рублей (стоимость часа работы сотрудника с заработной платой в 30 тысяч в месяц плюс стоимость бумаги). Попробуйте проверить себя. Сколько Вы думаете получится в Вашей компании? Для этого примера было оценено, используя инструменты функционально-стоимостного анализа (ФСА), сколько времени и средств затрачивает кредитная организация на оформление одного кредитного досье, начиная с момента принятия решения о кредитовании и до момента перечисления денег. Результатами анализа стало: среднее время оформления одного договора более 10 рабочих дней, а стоимость, в среднем, составила 11 000 рублей. Причем, разброс вариаций по срокам и стоимости получился достаточно большой: примерно 15% договоров оформлялись более 20 дней (максимальный срок почти 71 день) и стоимость оформления составила более 18 тыс. рублей (максимально 71 тыс. рублей). Всё это не может не ухудшать для клиента качество и без того не очень клиентоориентированного процесса. Первая реакция любого руководителя: «Этого не может быть, чушь? выдумки! Откуда вы это взяли?». Далее приведены объяснения и расчеты, которые показывают, что эти цифры вполне реальны.

Чёрная магия и её разоблачение

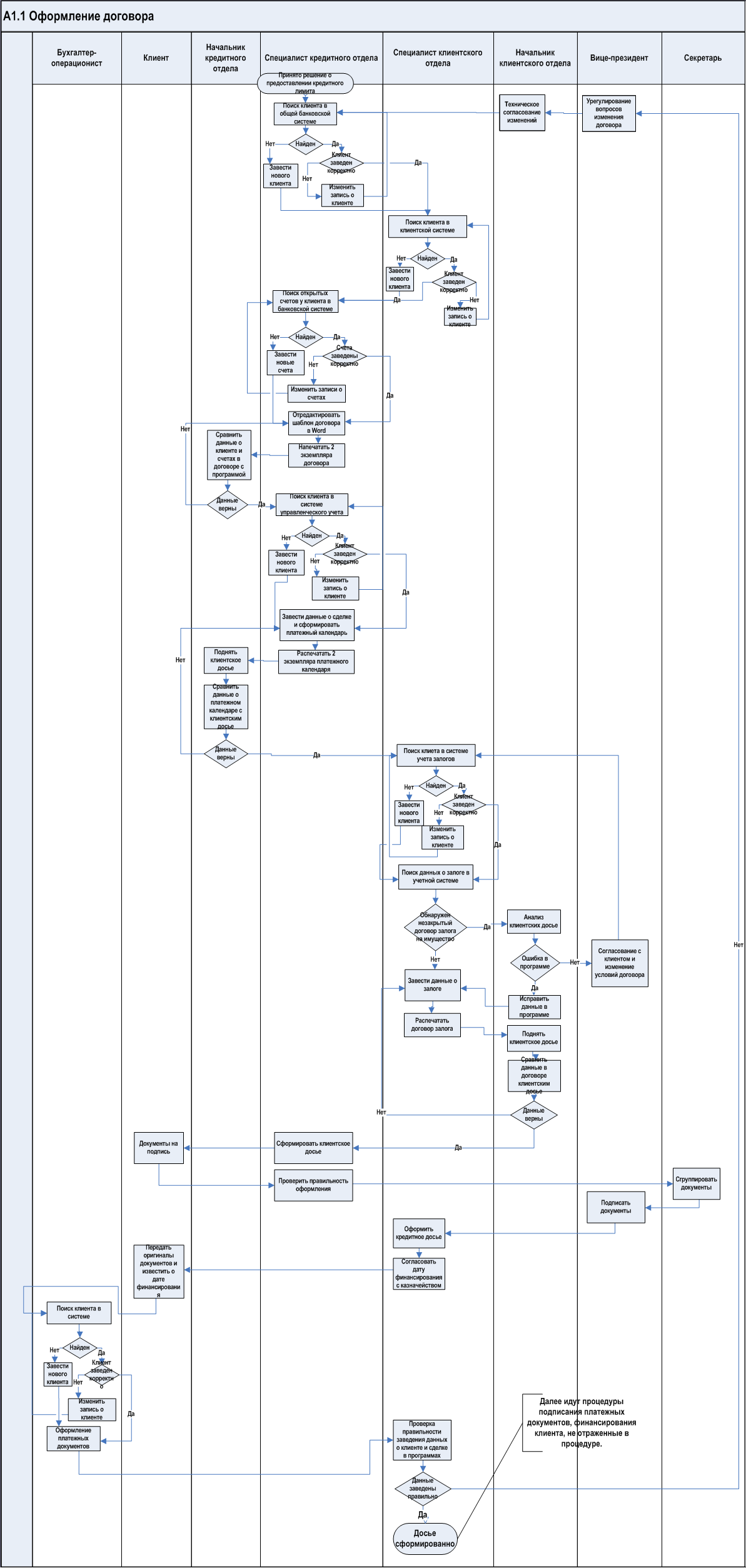

Давайте попробуем разобраться, как складываются эти цифры c помощью системы бизнес-моделирования Business Studio. На рисунке (Рис. 1) приведена карта описываемого процесса:

Анализируя ее особенности, стоит, прежде всего, отметить, что сотрудники банка пользуются для оформления кредитного досье несколькими информационными приложениями:

- Основное программное обеспечение (ПО), так называемый «опердень», в котором ведутся баланс, бухгалтерские счета клиентов и банка и все проводки компании, поставляемый одним из ведущих российских разработчиков банковских приложений. ПО поставляется в расширенной комплектации с набором возможностей, большая часть из которых не настроена и не используется. ПО используется лишь для учета расчетно-кассового обслуживания (РКО), формирования основной отчетности для ЦБ РФ;

- Приложение по учету кредитных операций, в котором фиксируются все документы по выдаче и обслуживанию кредитов клиентов. ПО собственной разработки на основе MS Access и Excel;

- Приложение по учету залогов и обеспечений клиентов по кредитным договорам. ПО собственной разработки на основе MS Access и Excel;

- Приложение по учету операций, попадающих под действие федерального закона 113-ФЗ. ПО собственной разработки на основе MS Excel.

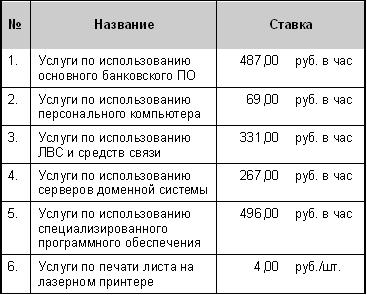

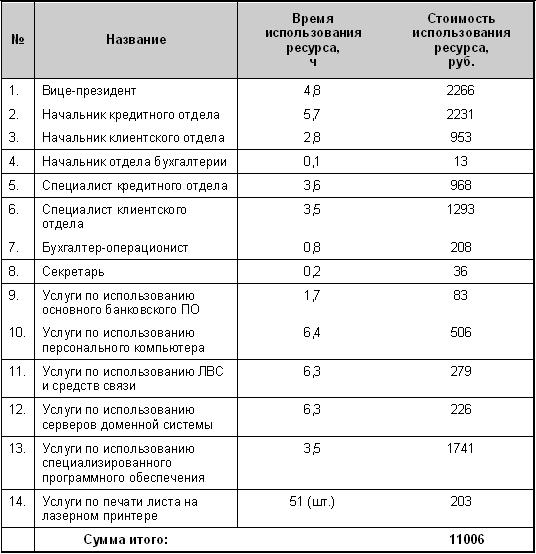

В процессе оформления кредитных досье в банке задействованы сотрудники различных подразделений, примерная стоимость работ которых приведена в таблице. Суммы указаны с учетом ЕСН и НДФЛ, другими словами, стоимость работ сотрудников несколько ниже среднерыночной.

Также в процессе задействованы следующие ресурсы по средней стоимости:

Стоимость внутренних услуг, приведенная выше, рассчитана без использования данных банка, на основании среднерыночных цен и с учетом усредненной ИТ-архитектуры, принятой в большинстве небольших банках. В каждой организация есть свои собственные цифры по данным статьям расходов. Правда, очень немногие компании рассчитывают их и, тем более, пытаются ими управлять.

Прокомментируем, каким образом получились некоторые из приведенных выше цифр:

- Услуги по использованию основного банковского ПО складываются из стоимости самого ПО, его настройки и внедрения, услуг по сопровождению фирмы разработчика, рабочих мест, обслуживающего персонала (бизнес-аналитика и администратора баз данных), а также сопровождения системы управления базами данных (СУБД);

- Услуги по использованию ЛВС и средств связи складываются из стоимости сетевого и телекоммуникационного ПО, сетевого и телекоммуникационного оборудования (АТС, телефонные аппараты, трубки и проч.), ежемесячной платы за обслуживание (телефон, Интернет), а также стоимости работы сетевого администратора и специалиста по телекоммуникациям;

- Услуги по использованию серверов доменной системы складываются из стоимости основных и вспомогательных серверов и стоек, серверного ПО, дисковых массивов, регулярной оплаты за обслуживание и ежемесячной оплаты услуг инженера-системотехника.

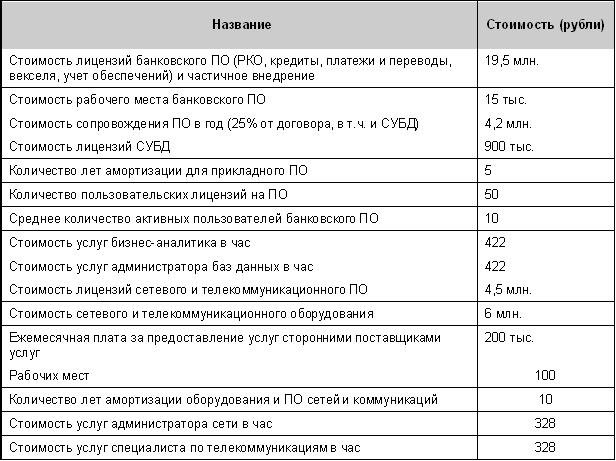

Используемые данные для расчетов приведены в таблице:

В приведенных расчетах использовались данные хронометража и экспертные мнения сотрудников для определения следующих показателей: времени выполнения каждой операции, частотности ошибок, количества вынужденных проверок для их выявления и устранения, исправления реквизитов клиентов, согласования внесенных изменений.

Стоит особо отметить, что сложности процессу, изображенному на карте, явно предают работы, связанные с проверкой и внесением исправлений. Это является следствием того, что банк использует несколько информационных приложений для осуществления этой простой операции. Данные заносятся вручную, поэтому регулярно возникают ошибки, примерно в 10% досье. Прежде всего, это неточности, связанные с занесением одних и тех же данных (ФИО клиента, юридический адрес, паспортные и регистрационные данные и проч.) в разные программы с отклонениями от оригинала. Ошибки такого рода (например, в паспортных данных клиента), попавшие в подписанный договор займа или залога могут стать причиной серьезных финансовых и репутационных потерь для банка, например, клиент может отказаться от исполнения своих обязательств перед банком. Исправление такого рода неточностей на различных стадиях оформления досье требует привлечения как сотрудников смежных подразделений с целью уточнения, что это действительно ошибка, а не другой клиент с похожими данными, так и руководителей различного уровня с целью согласования возникших изменений внутри банка.

Средние суммарные затраты на оформление одного кредитного досье с учетом описанных выше работ, рассчитанные с использованием метода ФСА, приведены в таблице:

Анализируя результаты, можно заметить, что в связи с достаточно большим объёмом работ по согласованию изменений, затрачивается много рабочего времени сотрудников руководящего состава (начальники отделов и вице-президент, курирующий направление). Если банк заключает в среднем 260 договоров в год, то примерно 67% рабочего времени вице-президента и 81% — начальника кредитного отдела (из 8 часового рабочего дня) затрачиваются на прояснение, согласование и урегулирование отклонений в кредитных договорах. Для выполнения своих остальных обязанностей им явно потребуется изыскивать дополнительное время. Общая стоимость (только!) оформления 260 кредитных досье в год составит для банка примерно 2,86 млн. рублей и 5,6 тыс. человеко-часов (или 3 человеко-года).

Возможно, кто-то не согласится с приведенными выше расценками или захочет несколько изменить время выполнения каждой из элементарных операций, но вряд ли это изменит итоговые суммы «в разы».

Что делать?

Если проанализировать карту процесса, то можно заметить, что большая часть из совершаемых операций не приносит конечному клиенту (заемщику) никакой дополнительной пользы, за которую он был бы готов дополнительно платить. Большинство операций даже не ориентировано на требования внутреннего потребителя в лице руководства компании или внешнего потребителя в лице регулирующих органов. Другими словами, это в чистом виде потери, не создающие никакой добавочной стоимости, связанные с особенностями построения информационной системы.

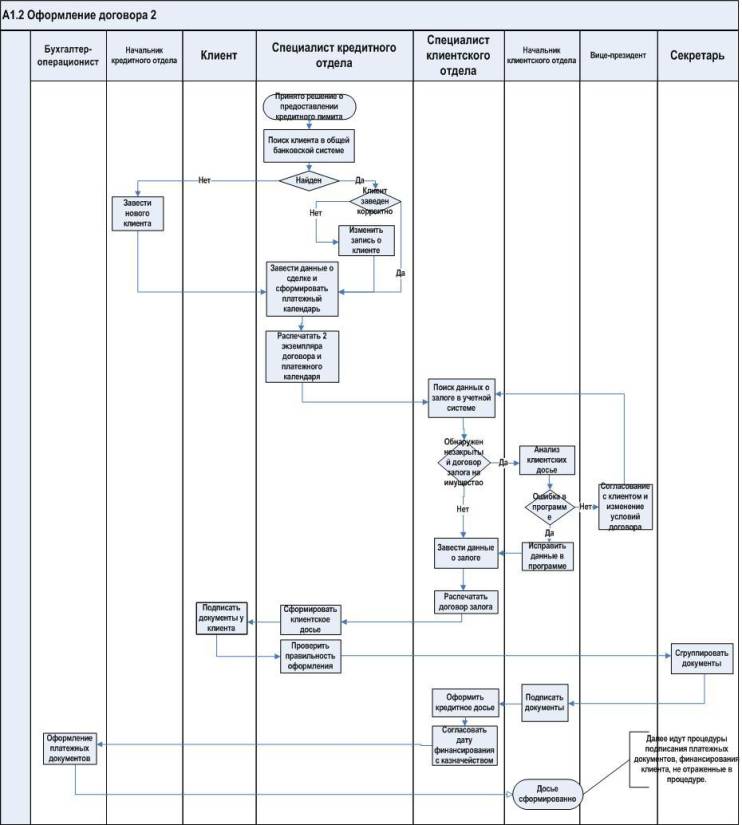

Можно ли исправить ситуацию или, несмотря на впечатляющие цифры, это объективная реальность, от которой никуда не денешься? Возьмем на себя труд смоделировать некоторые улучшения и посмотрим, что изменится, если в существующую карту процесса внести исправления. На первом этапе не будем тратить усилия на поиски путей повышения производительности сотрудников, внесение изменений в процесс кредитования, документооборот, бизнес-модель. Попробуем посмотреть, что произойдет, если внести изменения только в программное обеспечение. Не внедрять новое ПО, не дописывать новые функциональные возможности, а просто предположим, что в существующем ПО кто-то донастроил уже имеющиеся в нем возможности, и теперь все данные можно вносить только один раз и только в одно ПО. Измененная карта процесса приведена на рисунке (см. Рис. 2):

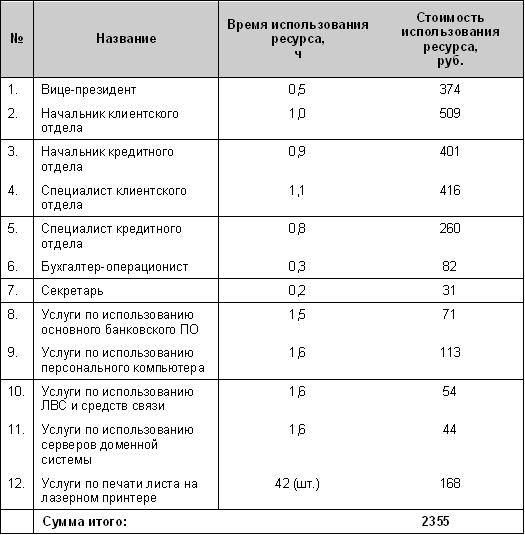

Стоимость ресурсов и время, необходимое для реализации процесса, оставим прежними. В результате расчетов получим среднее время оформления одного договора, которое составит около 3,5 рабочих дней, а средняя стоимость — 2 500 рублей. Причем все договора оформлялись за 5 или менее дней, а стоимость оформления составила менее 6,3 тыс. рублей (только 7% дороже 3 000 рублей). Другими словами, удалось значительно сократить не только время и стоимость оформления одного договора, но и существенно снизить разброс вариаций. Суммарные средние затраты на оформление одного кредитного досье приведены в таблице:

Анализируя результаты, можно заметить, что затраты времени руководителей банка заметно сократились. Используя тот же пример, что и в первом случае, мы получим, что лишь около 7% рабочего времени вице-президента и 15% начальника кредитного отдела (из 8 часового рабочего дня) будут заняты вопросами прояснения, согласования и урегулирования отклонений в оформлении кредитных договоров. Общая стоимость оформления 260 кредитных досье в год составит для банка примерно 0,6 млн. рублей и 1,3 тыс. человеко-часа (или 0,7 человеко-года).

Кто виноват?

Другими словами, только экономия в деньгах может составить за год более 2,2 млн. рублей. Можно ли было за эти деньги, обладая 2,3 человеко-годами высвобождающихся человеческих ресурсов, донастроить программное обеспечение? Вопрос риторический.

Наверное, в банке есть службы, которые оценивают экономическую эффективность операций, а также отвечают за реализацию ИТ-стратегии. В таком случае стоит подумать о том, что приведенные выше расходы — только верхушка айсберга. Например, если нагрузка на сеть, доменную систему, а также потребность в персональных компьютерах сократятся на 20–30%, а потребность в сопровождении специализированного (читай, доморощенного) ПО отпадет вовсе, то появятся и другие высвобождающиеся ресурсы.

Важно, чтобы ресурсы, высвобождающиеся в результате оптимизации, не простаивали, а загружались какой-то иной, полезной нагрузкой, например, перевести высвобождающихся сотрудников на другую работу вместо того, чтобы нанимать для этих целей дополнительный персонал. В этом случае результаты экономии могут стать не виртуальными, а материальными.

Краткие итоги

После прочтения данной статьи может возникнуть сомнение: не частный ли это случай, ведь в Вашей компании этот процесс реализован с большой вероятностью по-другому? Ну или, может, достаточно будет парой вопросов разобраться с неэффективной ИТ-службой, и все наладится? Уверен, что проблема компании в приведенном примере не столько в службе ИТ, сколько в организации самого бизнеса, и она характерна для очень многих компаний!

Приведенная выше карта процесса далеко не оптимальна, в ней заложены еще большие объемы потерь. Более того, если эту карту перенести на весь процесс продаж и попытаться оптимизировать его, то обнаруженные там «запасы» могут удивить не меньше, а, я уверен, гораздо больше, чем описанные в этой статье. Моделирование процессов, анализ и поиск затрат целесообразно проводить не «вручную», а используя специализированное программное обеспечение. В данной работе для демонстрации примера функционально-стоимостного анализа мы использовали наиболее доступную и распространенную систему Business Studio.

Росимущество объяснило госкомпаниям, как рассчитывать сокращение операционных затрат

- Чтобы сохранить этот материал в

избранное, войдите или зарегистрируйтесь Материал добавлен в «Избранное» Вы сможете прочитать его позднее с любого устройства. Раздел «Избранное» доступен в вашем личном кабинете Материал добавлен в «Избранное» Удалить материал из «Избранного»? Удалить Материал удален из «Избранного»

- Чтобы сохранить этот материал в

избранное, войдите или зарегистрируйтесь Материал добавлен в «Избранное» Вы сможете прочитать его позднее с любого устройства. Раздел «Избранное» доступен в вашем личном кабинете Материал добавлен в «Избранное» Удалить материал из «Избранного»? Удалить Материал удален из «Избранного»

Чиновники будут пристальнее следить за расходами госкомпаний Пальм Елена / Интерпресс / PhotoXPress

Ежегодно госкомпании должны сокращать операционные расходы не меньше чем на 2%, говорится в методических указаниях Росимущества (опубликованы на сайте). Еще в декабре 2014 г. президент Владимир Путин в послании Федеральному собранию поручил выплачивать премии руководству госкомпаний на основе ключевых показателей эффективности (KPI), а операционные расходы ежегодно сокращать на 2–3%.

Но методика расчета снижения расходов оставалась непонятной, сетует чиновник финансово-экономического блока: некоторые компании, например, сравнивали издержки не с прошлым годом, а с собственными прогнозами. А иногда анализировали издержки на конкретные работы, говорит он.

Росимущество предлагает сравнивать соотношение расходов и выручки. Это позволит учитывать качественное изменение расходов, пишет Росимущество. Программы повышения операционной эффективности утверждают советы директоров госкомпаний, но расходы должны сокращаться минимум на 2%. Вес показателя в KPI – не меньше 10%. Отчитаться о выполнении поручений правительству госкомпании должны до августа 2016 г., говорит представитель Минэкономразвития. В Росимуществе не ответили на запрос «Ведомостей».

В опрошенных «Ведомостями» госкомпаниях («Системный оператор ЕЭС», РЖД, «Газпром», «Транснефть», ФСК, «Россети») программы повышения операционной эффективности и сокращения расходов уже утверждены, говорят их представители. Оценка фактического снижения операционных расходов будет подготовлена на основе данных бухгалтерской отчетности за 2015 г., сообщили представители «Газпрома» и «СО ЕЭС». Соответствуют ли программы рекомендованной методике Росимущества, представители остальных госкомпаний сказать не смогли.

Ненужное на продажу

Путин поручал правительству до 10 июля 2016 г. установить порядок оценки и продажи каждого непрофильного актива. Госкомпании уже продали их примерно на 176,7 млрд руб., всего в списке 4670 объектов.

Сокращение операционных расходов на 2–3% в год совершенно выполнимая задача, считает чиновник финансово-экономического блока. Цели можно достигнуть даже за счет организационных мер, например продажи непрофильных активов (см. врез). Сложнее избавиться от неэффективных капитальных расходов, продолжает он, нужен индивидуальный подход к каждому проекту. «Транснефти» в 2015 г. удалось снизить операционные расходы на 6,2%, рассказывает ее представитель. К 2017 г. «Россети» планируют сократить издержки на 26,1% с учетом инфляции относительно уровня 2012 г. в расчете на единицу обслуживания электротехнического оборудования, пояснил представитель компании. В 2014 г. «Россети» сократили операционные издержки на 13,5% (на 23,1 млрд руб.), следует из отчета компании. ФСК удалось сократить расходы на 24% в 2015 г., рассказал ее представитель. По предварительным оценкам, за 2015 г. «Системный оператор ЕЭС» на операционных расходах сэкономил больше 3%.

Проще всего сокращать расходы на закупках, говорит партнер ФБК Игорь Николаев: госкомпании давят на поставщиков. В меньшей степени госкомпании сокращают затраты на сотрудников и выплаты топ-менеджерам, продолжает он. Например, расходы на зарплату и социальные отчисления РЖД выросли на 19,6 млрд руб., следует из ее отчета на 30 июня 2015 г. Расходы на оплату труда «Газпрома» также выросли на 45,1 млрд руб., говорится в его отчете (на 30 сентября). Представители РЖД и «Газпрома» не стали комментировать данные. Сокращение расходов не должно затрагивать социальные обязательства перед работниками, объясняет сотрудник одной из госкомпаний, зарплаты можно сокращать по минимуму.

Громадная экономия на энергосбережении, закупках и пересмотре проектных решений, объясняет представитель «Транснефти». «Россети» больше всего экономят как раз на оптимизации структур управления, сокращения расходов на командировки, связь и информационные услуги, следует из годового отчета компании. Но лучший способ заставить компании сокращать издержки – проводить структурные реформы и развивать конкуренцию, уверен Николаев. А сокращение затрат на персонал, как правило, приводит к тому, что расходы остаются и просто маскируются.

Как сокращать расходы не увольняя людей?

Одной из самых больших ошибок, допущенных компаниями после кризиса 2008 года, было массовое увольнение персонала ради сокращения расходов.

Последовавшая за этим динамика цен на акции доказала свою непопулярность этой меры у инвесторов, в то время как многочисленные исследования за последнее десятилетие продемонстрировали прецедент ее долгосрочного, разрушительного воздействия на производительность компании. Не говоря уже о неблагоприятных последствиях увольнений для множества сотрудников и их семей.

Действительно, по мнению экспертов, в последовавший за кризисом период около 1 миллиона массовых увольнений угрожали существенному восстановлению экономики. Тем не менее, несмотря на широко распространенные предупреждения, каждый крупный бизнес от Amazon до Yahoo! сделал это — утверждая, что массовые увольнения были единственным эффективным оружием, которым они обладали, чтобы реагировать на серьезные трудности.

Но правда ли это? Разумеется, затраты на заработную плату, как правило, составляют львиную долю расходов для большинства предприятий. Однако компании также сталкиваются с существенными расходами, связанными с ошибками, несчастными случаями и неожиданными внешними факторами. В совокупности они называются «операционными рисками».

Эти затраты являются существенными, но при правильном управлении они могут значительно снизить нижнюю границу затрат с небольшими негативными побочными эффектами.

Например, оценки Мерсера и других показывают, что потери только от основных рисков (например, несчастные случаи с сотрудниками, кража офиса и т. д.) превышают 85 миллиардов долларов в год; по сути, за счет них можно было бы высвободить 40 миллиардов долларов в год, которые американские компании надеялись сэкономить за счет сокращения персонала. Таким образом, даже управляемое снижение этих рисков на 50% обеспечило бы такой же экономичный эффект, как и сокращение людей, но без негативных последствий.

Конечно, снижение затрат за счет управления операционными рисками требует изменения мышления, более всеобъемлющей стратегии и доброй воли. Сам подход к людям, как к «статье затрат» (т. е. определенный) должен быть заменен более гуманным, динамическим и переменным (т.е. неопределенным) видом затрат, который признает сокращение людей как ценную убыль, крайнюю меру. Также потребуются механизмы, управленческие сценарии и показатели для измерения и оценки эксплуатационных расходов.

Большим компаниям повезло в том, что большинство «микроуправляемых» операционных рисков у них уже есть где-то в бизнесе.

Например, несчастные случаи на рабочем месте, как правило, управляются людскими ресурсами, операционные проблемы — операциями, компьютерные сбои — ИТ-отделом и т. д. Тем не менее, большинство этих усилий, даже если они встроены в рамки управления рисками на предприятии, в целом фрагментированы и статичны при ближайшем рассмотрении.

Тем не менее, этими рисками можно активно и всесторонне управлять. Менеджеры могли бы сравнить стратегию сокращения издержек, связанных с операционным риском, со стратегией сокращения персонала, используя три (примерно) обобщенных этапа:

- Начните с определения рисков и соберите некоторые данные. Используйте стандартное определение операционного риска во всех областях бизнеса (например, «ошибки, связанные с людьми, процессы, системы и внешние события» и т. д.).

Если этот объем слишком широк, подумайте о проведении экспериментального исследования только одного крупного, репрезентативного подразделения. В противном случае выберите одну из основных категорий потерь (например, несчастные случаи на рабочем месте) и подсчитайте величину затрат для бизнеса в течение определенного периода: скажем, один месяц, квартал или год.

Хотя не каждое событие будет иметь учетные данные (или даже оказывать воздействие), достаточно просто сосредоточиться на сборе данных для событий, которые имеют место. - Создайте и оцените метрику. Простейшей метрикой является SWOT-ориентированная система показателей, которая «оценивает» потери в двух измерениях: вероятность возникновения и стоимость.

Основываясь на числах и обсуждениях с экспертами в области бизнеса, вы можете решить, какие потери относятся к низким(вероятность возникновения)-низким(стоимость), средним-средним и крупным-крупным категориям и всем сочетаниям между ними.

Стремитесь выяснить, как сделать со средние-высокие или высокие-высокие события низкими-средними и низкими-низкими событиями, используя некоторые виды контроля или улучшенное управление, а также затраты, связанные с этим. - Сравните сокращение операционных расходов, связанных с риском, с сокращением персонала. Теперь вы знаете местоположение, масштаб и величину операционных рисков (и также средства и затраты на их сокращение), а также средства контроля для их сокращения.

Таким образом, вы можете напрямую сравнить преимущества сокращения расходов риска с преимуществами простого сокращения людей. Однако, учитывая, что сокращение персонала несет негативные, трудно определяемые последствия, реальная проблема заключается в том, достаточны ли меры сокращения затрат (или их комбинации), чтобы вернуть бизнес в непосредственную зону прибыльности.

Для некоторых предприятий (особенно многих стартапов) операционные риски, по общему признанию, незначительны в стоимостном выражении относительно расходов на заработную плату. Однако для большинства других компаний управление операционными рисками более комплексно, чем сокращение людей, и более жизнеспособно: оно представляет собой более разумный и гуманный способ сокращения затрат.

Начиная с 2006 года согласно Приказу 116н от 18 сентября это разделение перестало быть обязательным, но для удобства предприятия может продолжать применяться. Теперь принято делить все расходы на две большие группы.

Если представить весь комплекс затрат предприятия, то на одном полюсе будут средства, предназначенные непосредственно на производство продукции, а на другом – прочие расходы, к которым относятся как раз операционные затраты, то есть дополнительные траты на обеспечение капитальных.

НАПРИМЕР. Фирма приобрела аппарат для производства напитков – это капитальная затрата. Операционными, производными от нее, будут средства на закупку чая и кофе для заправки, сахара, стаканчиков, оплаты электроэнергии и обслуживания аппаратуры, а также, если аппарат покупался в кредит, деньги на выплату банковских процентов.

Итак, операционные расходы (в англоязычной литературе «operating expenses», аббревиатура «ОРЕХ») – это затраты на ежедневное поддержание функционирования деятельности предприятия.

Операционные расходы предприятия это затраты организации, не связанные напрямую с ее основной деятельностью. Например, приобретение принтера в офис относится к капитальным затратам, а покупка бумаги, заправка картриджей и его обслуживание будет относиться к операционным.

Контроль за издержками компании

До 2006 года издержки предприятия делились на две группы:

- Прямые – статьи затрат, связанные с основной деятельностью предприятия и включаемые в себестоимость продукции.

- Косвенные – связанные с поддержанием жизнедеятельности компании и не входящие в себестоимость конечного продукта или услуги.

Косвенные, в свою очередь, также делились на три вида:

- Внереализационные – связанные с приобретением основных фондов.

- Операционные – направленные на функционирование предприятия.

- Чрезвычайные – вызванные непредвиденными внештатными ситуациями.

Что относится к прочим операционным доходам и расходам

Работа бухгалтера по учету издержек компании

- Расходы, связанные с основным направлением деятельности.

- Прочие затраты.

Несмотря на выход нового приказа, понятие «операционные расходы» широко используется в повседневной деятельности и применяется ко всем простым прочим издержкам. Согласно новому документу операционные затраты это:

- расходы, связанные с предоставлением во временное пользование активов предприятия, включая имущество;

- патентные права на интеллектуальную собственность, предоставленные в платное пользование;

- вложение средств в уставные капиталы сторонних компаний;

- оплата комиссий за банковское обслуживание;

- проценты по долговым обязательствам предприятия;

- издержки, связанные с выбытием активов, продажей имущества, товара или готовой продукции компании, за исключением российских денежных средств;

- создание оценочных резервов, предусмотренных бухгалтерским учетом (БУ), по сомнительным долгам, обесцениванию материальных ценностей и финансовых вложений.

- штрафные санкции в случае нарушения договорных условий со стороны организации;

- возмещение убытков, возникших по вине предприятия;

- дебиторская задолженность с истекшим сроком и другие обязательства, которые уже невозможно взыскать;

- потери, возникшие при списании уценки активов;

- суммы курсовых разниц;

- благотворительные взносы, которые делает организация;

- убытки прошлых лет, признанные в текущем периоде.

Действующий план бухгалтерского учета 10/99 в п.11 гл.3 приводит полный перечень расходов предприятия, относимых к операционным. К таковым относятся:

- активы, предоставляемые в аренду или другую форму временного пользования или владения за плату;

- сдаваемые во временное пользование интеллектуальные права собственности;

- вклады в уставный капитал других ООО;

- все формы отчуждения своей собственности, в том числе и продукции (продажа, аренда, списание);

- создаваемые денежные резервные фонды;

- комиссии и проценты, уплачиваемые в банковские организации.

ОБРАТИТЕ ВНИМАНИЕ! Данные расходы будут признаны операционными, только если они не относятся к основной деятельности организации, в этом случае они должны быть сочтены обычными.

К ним относятся траты, не входящие в предыдущий перечень:

- выплата штрафов за нарушение условий, прописанных в договоре;

- компенсация убытков, причиненных по вине фирмы;

- убытки от финансовых обязательств, которые уже невозможно взыскать;

- размеры разницы в курсах валют;

- суммы от списания уцененных активов.

Операционные доходы признаются таковыми в том случае, если они получены не от основной деятельности фирмы. В обратной ситуации, вести их учет нужно на счете №90, в качестве прибыли от стандартной деятельности.

Прочие операционные доходы включают в себя поступления:

- От объектов ОС, полученных на безвозмездной основе;

- От предоставления активов в арендное использование;

- От реализации;

- Доходы предыдущих периодов;

- Кредиторские долги, срок исковой давности которых истек;

- Полученные проценты от предоставляемых кредитов;

- Компенсации ущерба, нанесенного фирме;

- Суммы прибыль от дооценки объектов ОС;

- От участия в капиталах простых товариществ;

- Прочие.

Операционные расходы представляют собой противоположность капитальных затрат и прямых затрат на изготовление товаров.

Операционные расходы включают в себя затраты, которые направлены на:

- Формирование резервов;

- Оплату банковских комиссий;

- Участие в капиталах других фирм;

- Предоставление в арендное использование своих активов;

- Реализацию или списание товаров по прочим причинам;

- Предоставление во временное использование авторских прав.

Как видно из этих списков, расходы и доходы во многом совпадают. В связи с этим, их соотношение применяется при расчете размера прибыли по прочим факторам хоз. деятельности. Благодаря их отдельному учету можно определить ЧОД.

Данный показатель определяет размер чистой прибыли от использования собственности, взносов в УК и ценные бумаги, а также иных видов доходов.

Его очень важно считать за текущий период. Это позволяет понять, работает ли компания на максимально возможном для нее уровне. Однако одномоментный положительный результат не будет служить гарантией прибыли в будущем.

Проводки по учету операционных доходов и расходов будут следующими:

- Д10 – К91-1 – оприходование излишков ценностей, которые были выявлены в ходе осуществления инвентаризации.

- Д62-1 – К91-1 – начисление арендной платы за месяц.

- Д76 – К91-1 – начисление прибыли от передачи прав на интеллектуальную собственность.

- Д50 – К91-1 – получение дохода от реализации объектов ОС.

- Д60 – К91-1 – списание нереального к взысканию кредиторского долга на доходы.

- Д91-2 – К01 – отражение остаточной цены проданного объекта ОС.

- Д91-2 – К50 – списание отрицательной курсовой разницы на расходы.

- Д91-2 – К60 – учет РКО.

- Д91-2 – К63 – формирование резерва по сомнительной задолженности.

- Д91-2 – К66, 67 – списание процентов по кредиту.

- Д91-9 – К99 – закрытие дохода по счету №91.

- Д99 – К91-9 – закрытие убытка по счету №91.

Компания может получать прибыль от владения ценными бумагами и продажи собственного имущества, компенсацию за причиненный ущерб. Такого рода хозяйственные события выделяют в прочие доходы и расходы.