Содержание

- Статья 128. «Налоговый кодекс РФ (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 27.12.2019) (с изм. и доп., вступ. в силу с 01.01.2020)

- Комментарий к Ст. 128 НК РФ

- Статья 128 НК РФ. Ответственность свидетеля

- Ответственность свидетеля за неявку по статье 128 Налогового Кодекса РФ в 2020 году

- Что нужно знать

- Законодательная база

- Для чего вызывают

- Специфика привлечения лиц

- Грозит ли ответственность

- Заинтересованные лица

- Статья 128. Внереализационные доходыНалоговый Кодекс РБ

- Новые записи:

Статья 128. «Налоговый кодекс РФ (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 27.12.2019) (с изм. и доп., вступ. в силу с 01.01.2020)

В соответствии со статьей 90 НК РФ налоговые органы при проведении мероприятий налогового контроля имеют право вызвать в качестве свидетеля для дачи показаний любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля. При этом физическое лицо не может отказаться от такого вызова без уважительных на то причин.

При этом под уважительными причинами, как правило, понимается: болезнь, препятствующая явке; необходимость ухода за больным членом семьи и т.д.

Согласно статье 128 НК РФ неявка либо уклонение от явки без уважительных причин лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля, влечет взыскание штрафа в размере тысячи рублей.

Неправомерный отказ свидетеля от дачи показаний, а равно дача заведомо ложных показаний влечет взыскание штрафа в размере трех тысяч рублей.

Судебная практика:

ВАС РФ в Определении от 14.09.2007 N 9642/07 признал правомерным прекращение производство по заявлению индивидуального предпринимателя о признании недействительным решения налогового органа о привлечении к налоговой ответственности на основании статьи 128 НК РФ, установив, что оспариваемым решением заявитель привлечен к ответственности за неявку без уважительных причин лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля к налоговой ответственности в виде взыскания штрафа. Как указал суд, привлечение к такой ответственности не связано с наличием у гражданина статуса индивидуального предпринимателя.

ФАС Северо-Западного округа в Постановлении от 13.06.2006 N А52-6799/2005/2 рассмотрел ситуацию, в которой индивидуальный предприниматель в ходе проведения выездной проверки допрошен в качестве свидетеля. Впоследствии при представлении возражений к акту выездной проверки налогоплательщик изменил свои показания. Налоговый орган сделал вывод о даче налогоплательщиком заведомо ложных показаний и привлек его к ответственности по статье 128 НК РФ.

Суд указал, что индивидуальный предприниматель допрошен в качестве свидетеля с целью получения показаний, которые впоследствии использованы против него, что в соответствии со статьей 51 Конституции РФ исключает привлечение его к ответственности на основании статьи 128 НК РФ как за неправомерный отказ от дачи показаний, так и за дачу заведомо ложных показаний.

Неявка либо уклонение от явки без уважительных причин лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля,

влечет взыскание штрафа в размере тысячи рублей.

Неправомерный отказ свидетеля от дачи показаний, а равно дача заведомо ложных показаний

влечет взыскание штрафа в размере трех тысяч рублей.

Комментарий к Ст. 128 НК РФ

Часть 1 ст. 128 НК РФ содержит ответственность за неявку либо уклонение от явки без уважительных причин лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля, и влечет взыскание штрафа в размере 1 тыс. руб.

Часть 2 ст. 128 НК РФ предусматривает ответственность за неправомерный отказ свидетеля от дачи показаний, а равно за дачу заведомо ложных показаний, и влечет взыскание штрафа в размере 3 тыс. руб.

Здесь следует отметить, что показания свидетеля, за которые свидетель привлекается к ответственности, должны быть зафиксированы в протоколе допроса свидетеля по установленной форме.

Объектом анализируемого деяния являются отношения, связанные с осуществлением налогового контроля и, в частности, возникающие в ходе налоговой проверки и производства по делу о налоговом правонарушении. При этом виновный нарушает такие положения НК РФ, как ст. ст. 23, 31, 90. Непосредственным объектом являются отношения, связанные с тем, что свидетель, привлеченный к участию в деле, не исполняет либо ненадлежащим образом исполняет возложенные на него законом обязанности. Опасность этого правонарушения состоит в том, что оно может свести на нет результаты налоговой проверки, породить необоснованные сомнения в их достоверности, затрудняет деятельность налоговых органов по осуществлению контрольных функций.

Объективная сторона данного правонарушения выражается как в действиях, так и в бездействии свидетеля. Поясним некоторые определения:

а) неявка означает, что виновный отказался явиться в налоговый орган (несмотря на то что был вызван в установленном порядке, см. комментарий к п. 1 ст. 90 НК РФ) и заявил об этом прямо и недвусмысленно;

б) уклонение от явки означает, что виновный фактически не является в налоговый орган, хотя об отказе не заявляет;

в) и неявка, и уклонение от явки тогда составляют признаки объективной стороны данного правонарушения, когда они допущены без уважительных причин. О том, относится ли та или иная причина к уважительным, можно судить только исходя из анализа конкретной ситуации. В частности, на практике к уважительным причинам относятся:

болезнь самого виновного, препятствующая явке;

необходимость ухода за больным членом семьи;

какое-то торжественное (скорбное) событие в жизни свидетеля;

призыв на краткосрочные военные сборы;

авария или несчастный случай, дорожно-транспортное происшествие и т.д.

Неуважительность причины неявки (уклонения от явки) должны доказывать сами налоговые органы;

г) свидетель вызывается должностным лицом, которое осуществляет производство по делу о налоговом правонарушении;

д) объективная сторона правонарушения, предусмотренного ч. 2 комментируемой статьи, включает такие деяния, как:

— неправомерный отказ свидетеля от дачи показаний. Заявление об отказе может быть сделано как в письменной форме, так и устно (в любом случае это отражается в протоколе, который составляется в соответствии с п. 1 ст. 90 и ст. 99 НК РФ). Виновный привлекается к ответственности по ст. 128 НК РФ как при полном, так и при частичном отказе дать показания. Абсолютно не имеют значения мотивы и причины отказа дать показания: боязнь испортить отношения с налогоплательщиком, нежелание сотрудничать с налоговыми органами и т.д. С другой стороны, в комментируемой статье имеется в виду именно неправомерный отказ. Нужно учесть, что правомерным будет отказ свидетеля дать показания против самого себя, супруга, близких родственников (ст. 51 Конституции РФ), в иных случаях, предусмотренных законом. Показания (от дачи которых виновный отказался) — это любые сведения, обстоятельства, известные свидетелю по делу о налоговом правонарушении. Однако речь идет только о таких обстоятельствах, которые имеют значение для налогового контроля. О других обстоятельствах лицо вправе показания не давать;

— дача заведомо ложных показаний — означает, что виновный осознанно дезинформирует должностных лиц налогового органа;

е) объективная сторона правонарушения, указанного в комментируемой статье, характеризуется как совершением действий (например, дачей заведомо ложных показаний), так и бездействием (например, при уклонении от явки для дачи показаний).

Субъектом данного правонарушения могут быть только физические лица (это прямо предусмотрено п. 1 ст. 90 НК РФ). При этом следует учесть, что вызову в качестве свидетелей не подлежат малолетние, а также лица, которые в силу физических или психических недостатков не способны правильно воспринимать и (или) воспроизводить обстоятельства, имеющие значение для дела (п. 2 ст. 90 НК РФ).

С другой стороны, показания свидетеля могут быть получены по месту его пребывания, если он вследствие болезни, старости, инвалидности не в состоянии явиться в налоговый орган, а по усмотрению должностного лица налогового органа — и в других случаях (п. 4 ст. 90 Налогового кодекса).

Предусмотренная настоящей статьей ответственность наступает, если деяние не содержит признаков состава преступления, предусмотренного нормами УК РФ.

Субъективная сторона анализируемого деяния характеризуется лишь умышленной формой вины. Невозможно себе представить, что лицо не осознает, что, совершая данное налоговое правонарушение, оно нарушает закон (дело в том, что права и обязанности ему разъясняет должностное лицо налогового органа). Таким образом, виновный совершает данное деяние или с прямым, или с косвенным умыслом (ст. 110 НК РФ).

Размер штрафа может быть уменьшен или увеличен по правилам ст. 112 и п. п. 3, 4 ст. 114 НК РФ.

Статья 128 НК РФ. Ответственность свидетеля

Комментируемая статья устанавливает ответственность свидетелей по делу о налоговом правонарушении.

Состав налогового правонарушения, указанного в статье 128 НК РФ, является формальным. Каждый раз, не являясь либо уклоняясь от явки без уважительных причин, лицо совершает налоговое правонарушение. Факт того, что лицо не является либо уклоняется от явки в налоговый орган в качестве свидетеля в рамках одного правонарушения, не свидетельствует о том, что привлечение к ответственности за такое правонарушение происходит повторно.

Данный вывод является устоявшимся в судебной практике (см. Постановления ФАС Восточно-Сибирского округа от 13.03.2012 N А74-1519/2011, Третьего арбитражного апелляционного суда от 02.12.2011 N А74-1519/2011).

Следует учитывать, что согласно пункту 5 статьи 90 НК РФ при допросе физических лиц в качестве свидетелей последние предупреждаются не об уголовной ответственности за заведомо ложные показания либо отказ от их дачи соответственно по статьям 307, 308 УК РФ, а об ответственности за отказ или уклонение от дачи показаний либо за дачу заведомо ложных показаний, предусмотренной статьей 128 НК РФ.

Аналогичную позицию занял ФАС Северо-Кавказского округа в Постановлении от 29.03.2012 N А32-11138/2011.

Необходимо учитывать, что НК РФ не предусматривает ответственность физического лица, вызванного для дачи пояснений, за отказ от дачи пояснений. При этом за неявку для дачи пояснений как за неповиновение законному требованию должностного лица налогового органа может быть применена административная ответственность (статья 19.4 КоАП РФ).

ФНС России в пункте 5.1 Письма от 17.07.2013 N АС-4-2/12837 рекомендует квалифицировать протокол допроса директора, главного бухгалтера проверяемого налогоплательщика, опрошенных в качестве свидетелей и заведомо заинтересованных в исходе дела, как документ, которым оформлены пояснения налогоплательщика (подпункт 4 пункта 1 статьи 31 НК РФ).

В соответствии со статьей 90 НК РФ в качестве свидетеля для дачи показаний может быть вызвано любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.

Не могут допрашиваться в качестве свидетеля, в частности, лица, которые в силу малолетнего возраста, своих физических или психических недостатков не способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля (пункт. 2 статьи 90 НК РФ). Должностное лицо налогового органа, проводящее допрос, должно установить, что свидетель не относится к лицам, указанным в пункте 2 статьи 90 НК РФ.

Из статей 28, 172 ГК РФ следует, что к малолетним относятся физические лица, не достигшие 14 лет.

Таким образом, лицо, достигшее 15-летнего возраста, может быть допрошено в качестве свидетеля, однако в силу пункта 2 статьи 107 НК РФ физическое лицо может быть привлечено к ответственности за совершение налоговых правонарушений только с 16-летнего возраста.

Таким образом, лицо, привлеченное в качестве свидетеля, не достигшее возраста 16 лет к моменту совершения правонарушения, не может быть привлечено к ответственности по статье 128 НК РФ.

Определяя понятие свидетеля в налоговом процессе, важно отметить, что его показания только тогда будут иметь доказательственную силу, когда будут надлежащим образом оформлены. Показания свидетеля заносятся в протокол допроса свидетеля, форма которого приведена в приложении N 3 к Приказу ФНС России от 31 мая 2007 года N ММ-3-06/338@ «Об утверждении форм документов, используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах». Перед получением показаний должностное лицо налогового органа предупреждает свидетеля об ответственности за отказ или уклонение от дачи показаний или за дачу заведомо ложных показаний (п. 5 ст. 90 НК РФ). Об осуществлении такого предупреждения делается отметка в протоколе, которая удостоверяется подписью свидетеля.

Судебная практика в вопросе о надлежащем закреплении показаний свидетеля в налоговом процессе исходит из того, что:

— во-первых, для того чтобы показания свидетеля отвечали признакам достоверности, они обязательно должны быть оформлены протоколом (например, Постановление ФАС Западно-Сибирского округа от 22 февраля 2007 года по делу N Ф04-682/2007(31673-А46-19));

— во-вторых, только оформленный в соответствии с установленными ст. 99 Налогового кодекса РФ требованиями протокол допроса свидетелей может стать надлежащим доказательством по делу в случае налогового спора (например, Постановление ФАС Дальневосточного округа от 29 декабря 2005 года N Ф03-А51/05-2/4552);

— в-третьих, из протокола допроса свидетеля должно явно следовать, в рамках какой процедуры были получены данные свидетельские показания, с какой целью и в ходе какой проверки был допрошен данный свидетель (например, Постановление ФАС Западно-Сибирского округа от 9 марта 2006 г. N Ф04-966/2006(20299-А45-40) по делу N А45-8436/05-48/22);

— в-четвертых, суды не принимают в качестве доказательств по налоговым спорам свидетельские показания, зафиксированные в протоколе, если свидетель не был предупрежден об ответственности или в протоколе отсутствует соответствующая отметка (например, Постановление ФАС Западно-Сибирского округа от 9 марта 2006 года N Ф04-966/2006(20299-А45-40) по делу N А45-8436/05-48/22, Постановление ФАС Западно-Сибирского округа от 23 января 2006 года по делу N Ф04-9750/2005(18846-А75-37)).

Протокол допрос свидетеля не единственно возможный способ оформления показаний свидетеля. В отдельных случаях может происходить опрос свидетеля, в ходе которого, как правило, происходит сбор первичной информации. Однако Налоговый кодекс Российской Федерации не оформляет процессуально опрос, и в этом случае получаемая в результате такого опроса информация будет обладать неоднозначной с юридической точки зрения доказательственной силой.

Следует также обратить внимание по крайней мере еще на несколько положений сформировавшейся по этому вопросу судебной практики.

Свидетельские показания, используемые в налоговом процессе, должны быть получены должностными лицами налоговых органов. Материалы, полученные органами внутренних дел в ходе оперативно-розыскных мероприятий и переданные налоговым органам, могут служить лишь основанием для проведения налоговыми органами мероприятий налогового контроля, предусмотренных гл. 14 Налогового кодекса РФ. Следовательно, налоговый орган не может ссылаться на свидетельские показания, полученные сотрудниками органов внутренних дел. Решение налогового органа должно основываться только на тех доказательствах (сведениях), которые получены и исследованы в рамках мероприятий налогового контроля (например, Постановление ФАС Западно-Сибирского округа от 23 января 2006 года по делу N Ф04-9750/2005(18846-А75-37)).

Конституционный Суд Российской Федерации в ряде своих Определений (от 4 февраля 1999 года N 18-О, от 25 ноября 2010 года N 1487-О-О, от 25 января 2012 года N 167-О-О) отмечает, что результаты оперативно-розыскных мероприятий являются не доказательствами, а лишь сведениями об источниках тех фактов, которые были получены с соблюдением требований Федерального закона от 12 августа 1995 года N 144-ФЗ «Об оперативно-розыскной деятельности» и могут стать доказательствами после закрепления их надлежащим процессуальным путем. Данную правовую позицию Конституционного Суда Российской Федерации воспроизвела впоследствии и ФНС России (письмо ФНС России от 17 июля 2013 года N АС-4-2/12837).

Свидетельские показания должны быть использованы наряду с другими доказательствами, полученными в рамках контрольных мероприятий, проводимых налоговым органом (например, Постановление ФАС Поволжского округа от 5 апреля 2006 года по делу N А49-8171/2005-135А/21). Иными словами, суд будет делать выводы на основе совокупности доказательств, а не исключительно на базе свидетельских показаний.

Спорной проблемой в современной правоприменительной практике остается допустимость такого доказательства в налоговом споре, как допрос или объяснения свидетеля, составленные вне рамок налоговой проверки. Отсутствие в Налоговом кодексе РФ четкого предписания о том, что допрос свидетелей может проводиться только в рамках налоговой проверки, приводит к существованию по данному вопросу как минимум трех различающихся подходов в судебной практике.

Первая позиция, подкрепленная соответствующими судебными решениями, сводится к тому, что протокол допроса свидетеля, составленный вне рамок налоговой проверки, не может являться доказательством по делу о налоговом правонарушении. Вторая позиция предполагает, что протокол допроса свидетеля, составленный вне рамок налоговой проверки, является надлежащим доказательством, если свидетель вызывался на допрос во время ее проведения. Наконец, в ряде судебных решений сформулирована позиция, согласно которой результаты допроса свидетелей, полученные вне рамок налоговой проверки, признаны допустимым доказательством совершенного правонарушения.

Переходя непосредственно к составам налоговых правонарушений, субъектом которых является свидетель, вернемся еще раз к важной юридической гарантии свидетеля в налоговом процессе: перед получением показаний должностное лицо налогового органа предупреждает свидетеля об ответственности за отказ или уклонение от дачи показаний либо за дачу заведомо ложных показаний, о чем делается отметка в протоколе, которая удостоверяется подписью свидетеля (п. 5 ст. 90 Налогового кодекса РФ).

Поскольку ни Уголовный кодекс РФ, ни Кодекс РФ об административных правонарушениях не устанавливают ответственности свидетеля в налоговом процессе, то предписание, которое содержится в п. 5 ст. 90 Налогового кодекса РФ, касается непосредственно ответственности свидетеля, установленной в ст. 128 Налогового кодекса РФ.

В ст. 128 Налогового кодекса РФ предусмотрена ответственность как за неявку либо уклонение от явки лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля, так и за неправомерный отказ свидетеля от дачи показаний, а равно дачу заведомо ложных показаний.

Как уже отмечалось, в соответствии с п. 1 ст. 90 Налогового кодекса РФ любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля, может быть вызвано в качестве свидетеля для дачи показаний. Вызов свидетеля процессуально оформляется повесткой, при получении которой у лица возникает обязанность явиться в налоговый орган для дачи свидетельских показаний.

За нарушение данной обязанности виновное в этом лицо привлекается к ответственности в виде штрафа в размере одной тысячи рублей. При этом законом установлены уважительные причины, при наличии которых происходит освобождение от ответственности, предусмотренной ч. 1 ст. 128 Налогового кодекса РФ. Речь идет об обстоятельствах, перечисленных в п. 4 ст. 90 Налогового кодекса РФ: в случае болезни, старости или инвалидности лицо, вызываемое в качестве свидетеля для дачи показаний, не обязано являться в налоговый орган, однако оно может быть допрошено должностным лицом налогового органа по месту пребывания данного физического лица. При этом должностное лицо налогового органа может расширить перечень таких обстоятельств по своему усмотрению, отнеся к ним, например, нахождение лица, вызываемого в качестве свидетеля, в отдаленной и (или) труднодоступной местности.

Повторная неявка лица, вызываемого в налоговый орган по одному и тому же делу о налоговом правонарушении, является отягчающим обстоятельством при привлечении данного лица к ответственности по ст. 128 Налогового кодекса РФ.

Состав налогового правонарушения, предусмотренного ч. 1 ст. 128 НК РФ, является формальным. Каждый раз, не являясь либо уклоняясь от явки без уважительных причин, лицо совершает налоговое правонарушение.

Факт того, что лицо не является либо уклоняется от явки в налоговый орган в рамках одного правонарушения, не свидетельствует о том, что привлечение к ответственности за такое правонарушение происходит повторно (Постановление ФАС Восточно-Сибирского округа от 13 марта 2012 года по делу N А74-1519/2011).

По вопросу о возможности привлечения самого налогоплательщика к ответственности по ч. 1 ст. 128 Налогового кодекса РФ (неявка либо уклонение от явки свидетеля) сформировался следующий подход в судебной практике: поскольку налогоплательщик вызывается в налоговый орган в качестве свидетеля для дачи показаний по делу о налоговом правонарушении, производство по которому производится в отношении его самого, то полученные показания могут быть использованы против него, а следовательно, в силу п. 1 ст. 51 Конституции РФ исключается применение ответственности по ч. 1 ст. 128 Налогового кодекса РФ (Постановление ФАС Западно-Сибирского округа от 05.05.2010 N А70-8124/2009).

В соответствии с ч. 2 ст. 128 Налогового кодекса РФ за неправомерный отказ свидетеля от дачи показаний, а равно за дачу заведомо ложных показаний на виновное лицо налагается штраф в размере трех тысяч рублей.

Ответственность по ч. 2 ст. 128 Налогового кодекса наступает только за неправомерный отказ от дачи показаний в качестве свидетеля. Отказ от дачи свидетельских показаний (свидетельский иммунитет), предусмотренный п. 2 и п. 3 ст. 90 Налогового кодекса РФ, считается правомерным. Следовательно, не могут быть привлечены к ответственности по ч. 2 ст. 128 Налогового кодекса РФ лица, которые в силу малолетнего возраста, своих физических или психических недостатков не способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля, а также лица, которые получили информацию, необходимую для проведения налогового контроля, в связи с исполнением ими своих профессиональных обязанностей и подобные сведения относятся к профессиональной тайне этих лиц. Кроме того, само лицо вправе отказаться от дачи показаний в соответствии со ст. 51 Конституции РФ (никто не обязан свидетельствовать против себя самого, своего супруга и близких родственников).

Судебная практика по вопросу о возможности привлечения самого налогоплательщика к ответственности по ч. 2 ст. 128 Налогового кодекса РФ (неправомерный отказ свидетеля от дачи показаний, а также дача заведомо ложных показаний) также формируется в привязке к ст. 51 Конституции РФ. Поскольку налогоплательщик допрашивается в качестве свидетеля в целях получения показаний, которые впоследствии могут быть использованы против него, в соответствии со ст. 51 Конституции РФ он не может быть привлечен к ответственности по ч. 2 ст. 128 НК РФ за дачу заведомо ложных показаний (Постановление ФАС СЗО от 13.06.2006 N А52-6799/2005/2).

Ответственность свидетеля за неявку по статье 128 Налогового Кодекса РФ в 2020 году

Налоговая инспекция имеет большую компетенцию, в том числе и вызове тех лиц, которые могут быть ей полезны для дачи показаний или любой информации.

Как мы знаем, свидетель – это очень очень важная фигура в деле, которая может подтвердить какой – либо факт или наоборот, его опровергнуть.

Поэтому помощь таких лиц стала необходимым инструментов не только в уголовных делах, как нам это привычно, но и в налоговых.

Что нужно знать

Служба при рассмотрении дела может запрашивать свидетелей, которые могли знать нарушителя, знают или имели с ними какие либо связи.

Налоговые дела привлекают контрагентов компаний, партнеров по бизнесу, и всех прочих лиц, непосредственно связанных между собой, и имеют полезную информацию.

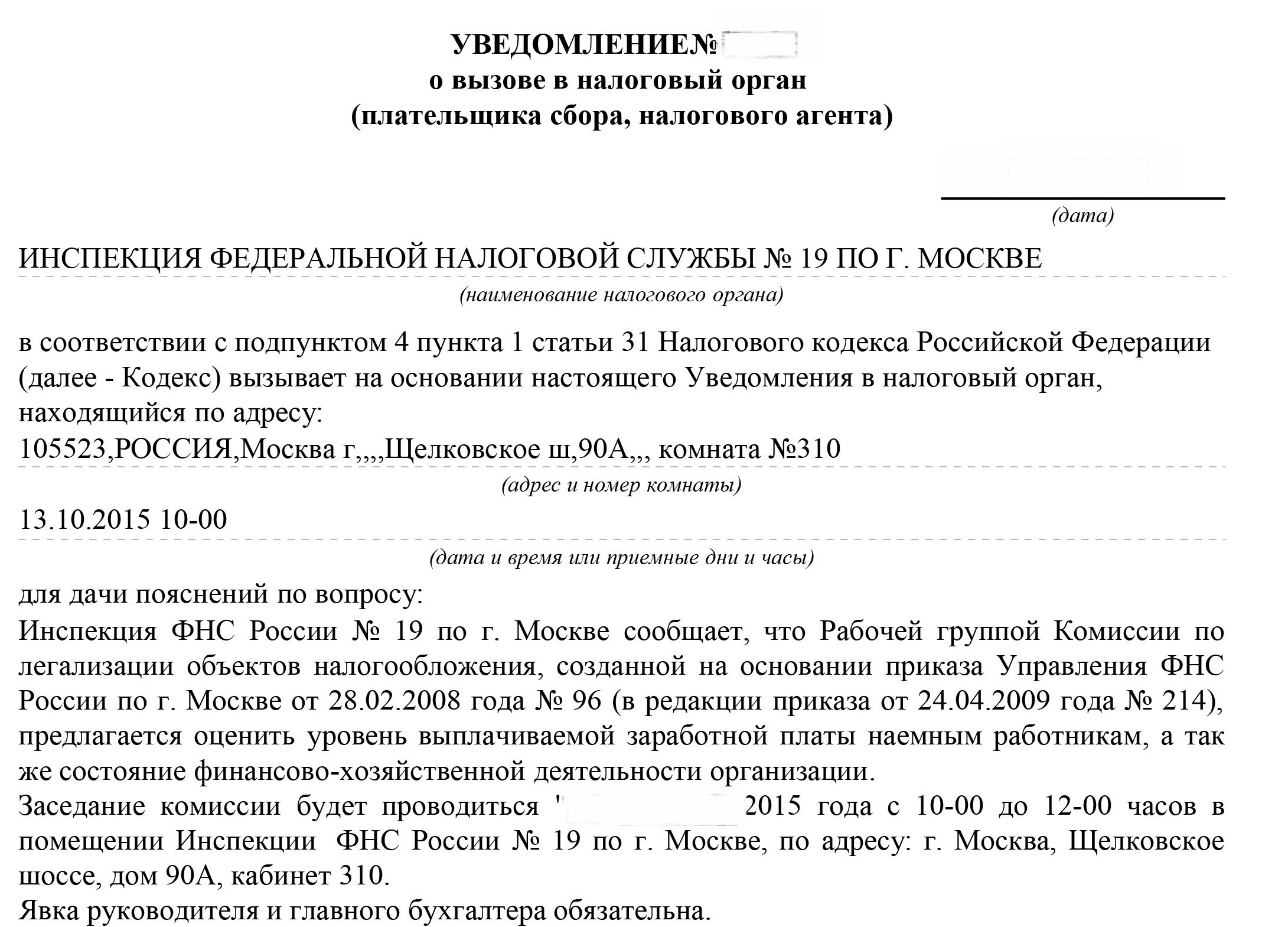

Пригласить на дачу показаний налоговая должна официально, поэтому для такой процедуры предусмотрена повестка, как и при других делах такого рода.

Поэтому если человек никаких бумаг не получал, он может не являться в орган, и за это нет никакого наказания.

Если же повестка все-таки пришла по его адресу, здесь уже налоговый кодекс диктует определенную ответственность лицу, которое не явилось на поданное ему требование.

Есть два вида документов, которые присылают налоговики, и от этого зависит, какая цель данного требования.

Если повестка предназначается исключительно для допроса, то такая бумага, как уведомление несет в себе требование явиться для дачи пояснений.

Любые другие способы приглашения не имеют юридической силы, поэтому если Вам позвонила налоговая, и пригласила по телефону на ковер, не используя утвержденную форму приказа ФНС России ММ -33/06, гражданин может не приходить, чтобы не сказал работник налоговой службы. То же самое касается формы записи показаний.

Если они не будут оформлены согласно правилам, такое свидетельствование не имеет законной силы, и не может привлекаться к делу в качестве доказательств.

Не стоит бояться таких писем и требований, т.к. в большинстве случаев их вопросы касаются НДС или другого недоразумения.

Законодательная база

НК РФ ч.1 ст. 90 содержит компетенцию для вызова или участия свидетелей по сомнительным делам, среди которых могут оказаться контрагенты, руководители, бухгалтера или сотрудники компаний, имеющие связь с подозреваемым нарушителем.

Статьей право к вызову предоставлено на любое физ. лицо, которое может быть полезным в качестве свидетеля. П. 2 ст. 90 содержит перечень граждан, которые имеют право не давать показания по требования.

Это относится к ведущим адвокатскую деятельность, лица, подписавшие договор о несении коммерческой тайны и т.д.

Законом предусмотрен отказ от показаний только, если это не противоречит законодательством РФ. На допрос не могут привлекаться дети, несовершеннолетнего возраста или люди, чье психическое состояние указывает на их неспособность адекватно давать показания и участвовать в деле.

Подпункт 2 ст. 31 НК РФ гласит о праве налогового органа вызывать любое физ. лицо в качестве свидетелей для получения доказательной базы по делу.

Статья 128 налогового кодекса рф и комментарии раскрывают ответственность свидетеля за дачу показаний, и меры наказания при отказе или неявке.

Законом предусмотрены две ситуации, при которых лицо может привлечься к штрафу — неявка или уклонение от требования налоговой службы.

Также, статья предусматривает повышенный штраф для лиц, которые неправомерно отказали в помощи по требованию инспекции или дали ложные показания.

Ст. 51 НК РФ дает право лицам, вызванным для свидетельствования, не давать показаний против себя, своих родственников или друзей. Эти причины могут также стать уважительными, и использоваться для отказа в требовании.

Часть первая норматива

Часть 1 норматива посвящена неявке свидетеля по требованию инспекции при неимении уважительных причин.

Уважительной причиной следует считать те, которые были описаны в ст. 90 НК РФ или ст. 51. При нежелании приходить лицо получит штраф в размере 1 тыс. рублей.

Часть вторая

Статьей предусмотрена иная ситуация, когда свидетель неправомерно себя ведет или явился, но дал заведомо ложные показания.

В таком случае ответственность усугубляется, поэтому штраф за такое действие составит уже 3 тыс. рублей.

Для чего вызывают

Вызов службы может быть связан со многими вопросами, поэтому при получении такого требования не стоит паниковать.

Одной из распространенных ситуаций может быть имение каких либо сомнений по поводу Вашего соседа по бизнесу, контрагента, фирму поставщика, с которой подписан договор и т.д.

Инспектор может знать далеко не все, поэтому и приглашает лиц, которые помогут помочь разобраться в его сомнениях.

Это может быть стандартная проверка информации, отражения отчетности и сопоставления с реальной деятельностью и прибылью компании и многое другое.

Задача свидетеля ответить на вопросы честно и четко, иначе его слова могут не так понять, и он получит штраф по статье за ложные показания.

При посещении налоговой по требованию необходимо не волноваться, и быть готовым к любым вопросам, которые касаются Вашей деятельности или тех лиц, с которыми идет сотрудничество.

Орган может попросить предоставить сведения о какой – либо компании, ее данные, счета, а свидетель обязан их по возможности предоставить, если нет причины отказаться от дачи показаний, основываясь на законодательство.

Основные часто задаваемые вопросы касаются следующего:

- Каким образом, и с какого времени вы стали работать с подозреваемым.

- Откуда Вы его знаете.

- Каким образом происходило сотрудничество.

- Какие лица привлекались при подписании договоров или контрактов.

- Контакты, реквизиты счетов, адрес подозреваемого лица.

- Какие услуги предоставлялись, каким образом, где хранились и т.д.

Ко всем вопросам быть готовым невозможно, однако, чаше всего они носят именно такой характер.

Специфика привлечения лиц

Налоговая служба существует для осуществления постоянного контроля по налогам, поэтому ей постоянно следует не только контролировать, но и удостоверяться в отраженных отчетах, особенно, если они вызывают подозрение или несоответствие.

Поэтому законом дается право вызывать любых лиц, которые могут быть полезны для дачи дополнительной информации.

В основном, вызывают соседние компании, работающие неподалеку, т.к. соседи всегда друг друга хорошо знают.

Иногда для убеждения или подтверждения данных в допросе могут участвовать даже работники подозреваемого лица, ведь они каждый день имеют доступ к информации, и знают что к чему.

Исключение может быть только в том случае, если они подписали договор о неразглашении коммерческой тайны.

Для вызова на свидетельствование должна прийти официальная повестка. Если она была положена в почтовый ящик, лицо имеет полное право игнорировать просьбу, пока ему не вручат лично в руки.

Необходимо обратить внимание на форму документа и соответствие с требованиями. При явке на допрос следует быть честным и отвечать четко на поставленные вопросы.

По итогу, допрашиваемое лицо должно ознакомиться со своими показаниями, и расписаться. Здесь также необходимо обратить внимание на форму протокола, и убедиться в ее законности.

Информация подается на бумагу точно со слов, без преувеличений и лишних искажений. Если в процессе участвует несколько лиц, их присутствие должно быть зафиксировано на бумаге.

В конце, после ознакомления с написанных слов, в подтверждение свидетель ставит личную подпись.

Грозит ли ответственность

Свидетель может быть привлечен к ответственности, если проигнорировал требование явиться для показаний без уважительной причины или дал показания, которые не соответствуют действительности.

Следует знать, что каждое сказанное слово при допросе заносится в протокол, в последствие имеет силу, поэтому если инспектор заметит лицо в дачи ложной информации, свидетель сразу же будет обвинен в правонарушении, и получит штраф по заслугам.

Наказание может носить только административный характер, и никак не пересекается с уголовным кодексом.

Максимум неприятностей, которые можно получить в качестве свидетеля – это максимальный размер штрафа, но не более.

Заинтересованные лица

К заинтересованным лицам согласно законодательству можно отнести тех, кто непосредственно может понести ответственность при проверке его налоговой.

В первую очередь, это руководитель данного предприятия, т.к. он наиболее заинтересован в исходе данного дела, и для пояснения может похлопотать в даче дополнительной информации, фактов, доказательств, отчетов и т.д.

Видео: допрос при налоговой проверке

Вторым таким лицом может выступать главный бухгалтер, т.к. на его плечах абсолютна вся отчетность, финансовые операции и ответственность. В таких случаях используется не допрос, а пояснение.

Таким образом, при неявке ситуация может только усложниться. Налоговой службе могут попросту понадобиться реквизиты организации, с которой Вы сотрудничали, ее адрес, мнение о ней, и т.д.

И хотя это действительно обычное дело, многие граждане очень бояться идти на допрос, и отдают предпочтение заплатить штраф.

Статья 128. Внереализационные доходыНалоговый Кодекс РБ

1. Для целей настоящего Кодекса внереализационными доходами признаются доходы, полученные плательщиком при осуществлении своей деятельности и непосредственно не связанные с производством и реализацией товаров (работ, услуг), имущественных прав.

2. Внереализационные доходы определяются на основании документов бухгалтерского и налогового учета и отражаются в том налоговом периоде, в котором они фактически получены плательщиком, если иное не установлено настоящей статьей (за исключением банков).

Банками внереализационные доходы отражаются в том налоговом периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав с учетом особенностей, установленных настоящей статьей, согласно принципу начисления, применяемому в порядке, установленном Национальным банком Республики Беларусь.

3. В состав внереализационных доходов включаются:

3.1. дивиденды, полученные от источников за пределами Республики Беларусь;

3.2. доходы участника (акционера) организации в денежной или натуральной форме при ликвидации организации, а также доходы, полученные от организации ее участником (акционером) при выходе (исключении) участника из состава участников организации, при отчуждении участником (акционером) доли в уставном фонде (паев, акций) организации в размере, превышающем сумму его взноса (вклада) в уставный фонд, определенную без учета сумм, указанных в подпункте 2.2 пункта 2 статьи 35 настоящего Кодекса, либо фактически произведенных (оплаченных) участником (акционером) расходов на приобретение доли в уставном фонде (паев, акций) организации. При этом размер доходов участника (акционера) и сумма его взноса (вклада) или расходы на приобретение доли в уставном фонде (паев, акций) организации подлежат пересчету в доллары США по официальному курсу, установленному Национальным банком Республики Беларусь соответственно на день получения доходов и на день фактического внесения взноса (вклада), либо фактического осуществления (оплаты) расходов на приобретение доли в уставном фонде (паев, акций) организаций. День получения дохода от отчуждения доли в уставном фонде (паев, акций) организации определяется в соответствии с учетной политикой организации;

3.3. доходы, полученные от организации ее участником (акционером) в денежной или натуральной форме при отчуждении участником (акционером) части доли в уставном фонде (части пая, части акций) организации в размере, превышающем сумму, исчисленную исходя из удельного веса отчуждаемой части доли (части пая, части акций) в доле этого участника в уставном фонде и суммы взноса этого участника (акционера) в уставный фонд организации, определенной без учета сумм, указанных в подпункте 2.2 пункта 2 статьи 35 настоящего Кодекса, либо фактически произведенных (оплаченных) участником (акционером) расходов на приобретение доли в уставном фонде (паев, акций) организации. При этом размер доходов участника (акционера) и сумма его взноса (вклада) или расходы на приобретение доли в уставном фонде (паев, акций) организации подлежат пересчету в доллары США по официальному курсу, установленному Национальным банком Республики Беларусь соответственно на день получения доходов и на день фактического внесения взноса (вклада);

3.4. доходы участника (акционера) организации в денежной или натуральной форме в виде долей (паев, акций) этой же организации, а также в виде увеличения номинальной стоимости паев (акций) за счет собственных источников организации в случае изменения процентной доли участия в уставном фонде организации хотя бы одного из участников (акционеров) более чем на 0,01 процента;

3.5. доходы в виде процентов, полученных за предоставление в пользование денежных средств организации, а также процентов за пользование банком денежными средствами, находящимися на банковском счете;

3.6. суммы неустоек (штрафов, пеней) и других видов санкций, полученных за нарушение условий договоров;

3.7. поступления в счет возмещения организации убытков, в том числе реального ущерба или вреда. Такие доходы отражаются в том налоговом периоде, в котором плательщиком получены денежные средства и (или) имело место возмещение убытков, в том числе реального ущерба или вреда в иной форме (оплата задолженности перед третьими лицами, перевод долга, зачет встречных требований и др.);

3.8. стоимость безвозмездно полученных товаров (работ, услуг), имущественных прав, иных активов, суммы безвозмездно полученных денежных средств;

3.9. суммы, полученные в погашение дебиторской задолженности после истечения сроков исковой давности, а также суммы, поступившие в погашение дебиторской задолженности, невозможной (нереальной) для взыскания. Невозможной (нереальной) для взыскания признается дебиторская задолженность ликвидированных юридических лиц и прекративших деятельность индивидуальных предпринимателей, в отношении которых в Едином государственном регистре юридических лиц и индивидуальных предпринимателей содержится запись об исключении из него юридических лиц и индивидуальных предпринимателей, а также задолженность умерших физических лиц, не являющихся индивидуальными предпринимателями;

3.10. суммы кредиторской задолженности, по которой истекли сроки исковой давности. Такие доходы отражаются в том налоговом периоде, на который приходится день, следующий за днем истечения срока исковой давности;

3.10-1. суммы кредиторской задолженности при ликвидации юридического лица. Такие доходы отражаются в том налоговом периоде, на который приходится день составления ликвидационного баланса (акта проверки, в ходе которой были установлены обстоятельства, являющиеся основанием для ликвидации юридического лица по решению регистрирующего органа, – при ликвидации юридического лица по решению регистрирующего органа в порядке, установленном Президентом Республики Беларусь);

3.10-2. суммы кредиторской задолженности при ликвидации кредитора. Такие доходы отражаются в том налоговом периоде, в котором плательщику стало известно об исключении кредитора из Единого государственного регистра юридических лиц и индивидуальных предпринимателей и (или) о факте смерти физического лица, не являющегося индивидуальным предпринимателем;

3.11. стоимость принятого к учету имущества, оказавшегося в излишке по результатам инвентаризации. Такие доходы отражаются в том налоговом периоде, в котором имущество подлежит оприходованию в бухгалтерском учете организации;

3.12. плата, поступившая за участие в торгах (тендере);

3.13. положительная разница, возникающая между стоимостью имущества, полученного (переданного) в заем, и стоимостью имущества, переданного (полученного) при погашении этого займа. Такие доходы отражаются в том налоговом периоде, в котором имущество подлежит оприходованию в бухгалтерском учете организации;

3.14. суммы налога на добавленную стоимость, ранее включенные в состав внереализационных расходов в связи с отсутствием документов, обосновывающих:

3.14.1. применение ставки налога на добавленную стоимость в размере ноль (0) процентов по истечении ста восьмидесяти календарных дней с даты:

отгрузки товаров (включая произведенные из давальческого сырья и материалов) в государства – члены Таможенного союза в случае последующего поступления таких документов. Такие доходы отражаются в том налоговом периоде, в котором поступили документы, обосновывающие применение ставки налога на добавленную стоимость в размере ноль (0) процентов;

оформления декларации на товары с отметками таможенного органа о выпуске товаров в соответствии с заявленной таможенной процедурой (для плательщиков, осуществляющих декларирование таможенным органам товаров в виде электронного документа, – с даты внесения в информационную систему таможенных органов сведений о выпуске товаров в соответствии с заявленной таможенной процедурой) в случае последующего поступления таких документов. Такие доходы отражаются в том налоговом периоде, в котором поступили документы, обосновывающие применение ставки налога на добавленную стоимость в размере ноль (0) процентов;

проведения торгов по реализации пушно-мехового сырья, вывозимого из Республики Беларусь за пределы Российской Федерации, в случае последующего поступления таких документов. Такие доходы отражаются в том налоговом периоде, в котором поступили документы, обосновывающие применение ставки налога на добавленную стоимость в размере ноль (0) процентов;

3.14.2. освобождение от обложения налогом на добавленную стоимость по истечении ста восьмидесяти календарных дней с даты отгрузки лизингодателю товаров, указанных в подпункте 1.44 пункта 1 статьи 94 настоящего Кодекса, в случае последующего поступления таких документов. Такие доходы отражаются в том налоговом периоде, в котором поступили документы, обосновывающие освобождение от обложения налогом на добавленную стоимость;

3.15. доходы от операций по сдаче в аренду (финансовую аренду (лизинг)) имущества. Такие доходы отражаются в налоговых периодах, определяемых в соответствии с учетной политикой организации.

Доходы от операций по сдаче в аренду (финансовую аренду (лизинг)) определяются в сумме лизинговых платежей, включающих сумму вознаграждения лизингодателя и возмещаемые в соответствии с законодательством расходы лизингодателя, а также в сумме расходов лизингодателя, не включенных в состав лизинговых платежей, но подлежащих возмещению в соответствии с условиями договора;

3.16. стоимость товаров (работ, услуг), имущественных прав, суммы денежных средств, использованных не по целевому назначению, которые получены в рамках иностранной безвозмездной помощи, международной технической помощи, целевого финансирования (за исключением бюджетных средств). Такие доходы отражаются в том налоговом периоде, в котором товары (работы, услуги), имущественные права или денежные средства были использованы не по целевому назначению либо были нарушены условия, на которых предоставлялись соответствующие товары (работы, услуги), имущественные права, денежные средства;

3.17. положительные курсовые разницы, возникающие при переоценке активов и обязательств, стоимость которых выражена в иностранной валюте, определяемые в порядке, установленном законодательством;

3.18. положительные суммовые разницы, возникающие при погашении дебиторской или кредиторской задолженности, в том числе в связи с получением оплаты в сумме, превышающей сумму выручки и (или) внереализационных доходов, определенную в соответствии с пунктом 5 статьи 31 настоящего Кодекса. Такие доходы отражаются в том налоговом периоде, на который приходится день погашения дебиторской или кредиторской задолженности;

3.19. доходы в виде снижения или аннулирования отчислений в резервы, расходы на формирование которых были признаны в предшествующих налоговых периодах в составе внереализационных расходов или в затратах по производству и реализации товаров (работ, услуг), имущественных прав, учитываемых при налогообложении;

3.19-1. доходы, полученные организацией по договору доверительного управления имуществом, в котором она указана в качестве выгодоприобретателя;

3.19-2. средства, поступившие в рамках целевого финансирования из бюджета либо государственных внебюджетных фондов, из бюджета Союзного государства в налоговых периодах, следующих за периодами, в которых расходы, покрытые такими средствами, были учтены при налогообложении;

3.19-3. доходы покупателя (заказчика) в сумме скидок (премий, бонусов), предоставленных продавцом (исполнителем, подрядчиком) к цене (стоимости), указанной в договоре, полученных после выполнения покупателем (заказчиком) условий (в том числе объема покупок или заказов), определенных в договоре в качестве обязательных для получения таких скидок (премий, бонусов);

3.19-4. доходы от продажи иностранной валюты в сумме положительной разницы, образовавшиеся вследствие отклонения курса продажи иностранной валюты от официального курса, установленного Национальным банком Республики Беларусь на дату продажи;

3.19-5. доходы от обмена одного вида иностранной валюты на другой вид иностранной валюты (конверсия иностранной валюты) в виде положительной разницы между суммой, полученной как произведение установленного Национальным банком Республики Беларусь на дату конверсии официального курса приобретенной иностранной валюты и ее количества, и суммой, полученной как произведение установленного Национальным банком Республики Беларусь на дату конверсии официального курса реализованной иностранной валюты и ее количества;

3.20. другие доходы, полученные плательщиком при осуществлении своей деятельности и непосредственно не связанные с производством и реализацией товаров (работ, услуг), имущественных прав.

4. В состав внереализационных доходов не включаются:

4.1. средства, поступающие в рамках целевого финансирования из бюджета либо государственных внебюджетных фондов, из бюджета Союзного государства и использованные по целевому назначению, за исключением средств, указанных в подпункте 3.192 пункта 3 настоящей статьи. При этом расходы организаций, покрытые за счет этих средств, не учитываются при определении облагаемой налогом прибыли;

4.2. у бюджетных организаций, общественных и религиозных организаций (объединений), республиканских государственно-общественных объединений, иных некоммерческих организаций, созданных в соответствии с законодательством:

4.2.1. вступительные, паевые и членские взносы в размерах, предусмотренных уставами (учредительными договорами);

4.2.2. денежные средства, полученные от участников (членов) в порядке предстоящего финансирования и (или) в порядке возмещения расходов на приобретение и (или) выполнение (оказание) работ (услуг) для этих участников (с учетом стоимости товаров, включенной в стоимость указанных работ (услуг), связанных с содержанием и эксплуатацией недвижимого имущества);

4.2.3. стоимость безвозмездно полученных товаров (работ, услуг), имущественных прав, суммы безвозмездно полученных денежных средств при условии использования этих товаров (работ, услуг), имущественных прав, денежных средств по целевому назначению, а в случае, если целевое назначение передающей стороной не определено, – на выполнение задач, определенных уставами и (или) учредительными договорами бюджетных организаций, общественных и религиозных организаций (объединений), республиканских государственно-общественных объединений, иных некоммерческих организаций, созданных в соответствии с законодательством;

4.2.4. доходы в виде процентов от хранения денежных средств, указанных в подпунктах 4.2.1–4.2.3 настоящего пункта, на текущих (расчетных) либо иных банковских счетах;

4.3. исключен;

4.4. средства, полученные плательщиками в порядке долевого участия в строительстве жилья, содержании объектов непроизводственной сферы и использованные по целевому назначению;

4.5. у государственных объединений, являющихся некоммерческими организациями, созданных по решению Президента Республики Беларусь, Совета Министров Республики Беларусь, а также по их поручению (разрешению) республиканскими органами государственного управления либо по решению органов местного управления и самоуправления, – суммы средств, перечисляемые на их содержание из прибыли (дохода), остающейся после налогообложения, государственными и иными юридическими лицами и индивидуальными предпринимателями, входящими в эти государственные объединения, если иное не установлено Президентом Республики Беларусь;

4.6. суммы средств, перечисляемые унитарными предприятиями из прибыли, остающейся после налогообложения, на финансирование содержания аппарата управления потребительских обществ и их союзов;

4.7. средства, поступающие в фонды развития свободных экономических зон;

4.8. дивиденды, полученные плательщиками от белорусских организаций;

4.9. товары (работы, услуги), имущественные права, денежные средства, безвозмездно полученные:

4.9.1. правопреемником (правопреемниками) организации при ее реорганизации;

4.9.2. Республикой Беларусь или ее административно-территориальными единицами, в том числе в лице государственных органов и специально уполномоченных юридических лиц и физических лиц;

4.9.3. республиканскими и коммунальными унитарными предприятиями при безвозмездной передаче находящегося в собственности Республики Беларусь или ее административно-территориальной единицы имущества по решению собственника либо уполномоченного им органа;

4.9.4. при безвозмездной передаче в пределах одного собственника по его решению или решению уполномоченного им органа;

4.9.5. организациями, осуществляющими деятельность по производству продукции растениеводства, животноводства, рыбоводства и пчеловодства, при условии их использования для осуществления деятельности по производству продукции растениеводства, животноводства, рыбоводства и пчеловодства;

4.9.6. в качестве иностранной безвозмездной помощи или международной технической помощи в порядке и на условиях, установленных Президентом Республики Беларусь;

4.10. денежные средства, поступающие с 2006 года юридическим лицам Республики Беларусь в виде грантов и в рамках проектов, предоставляемых (выполняемых) в соответствии с Соглашением о научном сотрудничестве от 3 июля 1995 года;

4.11. стоимость неиспользуемого государственного имущества, находившегося в республиканской и коммунальной собственности, безвозмездно полученного организациями в собственность в соответствии с законодательством;

4.12. в течение срока действия договора доверительного управления имуществом имущество вверителя, переданное доверительному управляющему;

4.13. имущество, принадлежащее на праве собственности вверителю, возвращаемое доверительным управляющим при прекращении доверительного управления, а также доходы, полученные вверителем по договору доверительного управления имуществом, по которым налогообложение произведено вверителем в соответствии с настоящим Кодексом;

4.14. у венчурных организаций, Белинфонда суммы полученных от инновационных организаций доходов в виде процентов за предоставление в пользование денежных средств на финансирование венчурных проектов. Настоящее положение применяется венчурными организациями, Белинфондом в случае, если доля выручки инновационной организации от реализации высокотехнологичных товаров (работ, услуг), относимых к этой категории в соответствии с законодательством, имущественных прав на объекты интеллектуальной собственности, исчисляемой нарастающим итогом с начала года, составляет не менее 50 процентов в общем объеме выручки такой инновационной организации. При невыполнении указанного условия налог на прибыль подлежит внесению в бюджет с уплатой пени в размере, установленном законодательством, за период необоснованного применения льготы по день уплаты налога;

4.15. у эксплуатационных организаций суммы затрат, произведенных при создании объектов инженерной и транспортной инфраструктуры, принятых в государственную собственность при безвозмездной передаче этих объектов инвесторами (заказчиками, застройщиками) в порядке, установленном Президентом Республики Беларусь.

С 2015 г. в Налоговый кодекс Республики Беларусь (далее – НК) были внесены изменения, касающиеся обложения налогом на прибыль возмещения расходов работниками организаций. В частности, в составе внереализационных доходов отражаются поступления в счет возмещения вреда в натуре, убытков, не связанные с нарушением договорных обязательств (подп. 3.7 п. 3 ст. 128 НК). У бухгалтеров возникли вопросы по порядку налогообложения различного рода возмещений, производимых работниками организаций. Наш журнал тоже не обошел вниманием данную проблему, которую мы освещали в рубрике «Вопрос недели» (см. «ГБ», 2015, № 16, с. 7; № 30, с .7). Из разъяснений налоговиков следовало, что стоимость звонков с телефонов организации в личных целях, возмещаемую работниками, следовало облагать налогом на прибыль в составе внереализационных доходов. Прошло время, и налоговики пересмотрели свою позицию на этот счет. О порядке налогообложения различного рода возмещений вы узнаете из приведенного официального разъяснения МНС Республики Беларусь.

Запрос Ассоциации белорусских банков от 05.08.2015 № 01-11/330

<⋅⋅⋅>

С 2015 года согласно подпункту 3.7 пункта 3 статьи 128 НК РБ поступления в счет возмещения вреда в натуре, убытков (в том числе упущенной выгоды), не связанные с нарушением договорных обязательств, отражаются в составе внереализационных доходов в полной сумме.

В этой связи требует разъяснения порядок исчисления налога на прибыль при получении банком сумм возмещений по следующим ситуациям:

– возмещение работниками банка стоимости (части стоимости) оплаченных банком на основании заключенных со сторонними организациями договоров, предметом которых является оказание услуг работникам банка (спортивно-оздоровительных, коммунальных, эксплуатационных, услуг по проживанию работников банка в общежитиях, медицинских услуг (путем оплаты стоимости медицинского страхования));

– возмещение работниками банка уплаченных штрафных санкций, предъявленных банку по причине виновных действий работника;

– возмещение материально ответственными либо виновными лицами (работниками банка) недостач (наличных денег в кассе, товарно-материальных ценностей по результатам ревизии, инвентаризации или порчи имущества банка и пр.);

– возмещение работниками банка стоимости услуг связи личного характера, допущенных при использовании корпоративных средств связи (мобильных и стационарных телефонов);

– возмещение работниками банка, признанными виновными в совершении ДТП, стоимости ремонта служебного автомобиля.

Также для осуществления своей деятельности банки в рамках Указа Президента Республики Беларусь от 25.08.2006 № 534 «О содействии развития экспорта товаров (работ, услуг)» осуществляют страхование экспортных рисков с поддержкой государства, затраты по которому подлежат возмещению кредитополучателем, и банки имеют право на получение страхового возмещения при наступлении страхового случая. Дополнительно при кредитовании субъектов хозяйствования банки оплачивают оценку предметов залога, возмещаемую залогодателем. При принятии мер по возврату кредита банки оплачивают услуги нотариуса за учинение исполнительных надписей в отношении физических лиц, имеющих задолженность по кредитным договорам, подлежащие последующему возмещению должником.

Следует отметить, что банки, руководствуясь нормами законодательства о бухгалтерском учете, производят отражение в бухгалтерском учете вышеперечисленных операций на счетах 6 класса «Расчеты с прочими дебиторами и кредиторами».

На основании вышеизложенного просим разъяснения по каждой, описанной в письме, ситуации:

1) является ли описанная ситуация возмещением вреда в натуре, убытков (в том числе упущенной выгоды);

2) включаются ли суммы возмещения (погашения имеющейся дебиторской задолженности) в состав внереализационных доходов для целей исчисления налога на прибыль;

3) признаются ли суммы, первоначально уплаченные банком, подлежащие возмещению и отраженные банком на счетах 6 класса «Расчеты с прочими дебиторами и кредиторами», в качестве внереализационных расходов для целей исчисления налога на прибыль;

4) в случае необходимости признания внереализационных доходов требуется уточнение, в какой момент банку следует отразить факт возмещения в налоговом учете в качестве внереализационных доходов и/или расходов.

Председатель Ассоциации Г.П. Кухоренко

Ответ МНС Республики Беларусь от 11.09.2015 № 2-2-10/АС-1609

<⋅⋅⋅>

В соответствии со статьей 62 Налогового кодекса Республики Беларусь (далее – Кодекс) налоговым учетом признается осуществление плательщиками (иными обязанными лицами) учета объектов налогообложения и определения налоговой базы по налогам, сборам (пошлинам) путем расчетных корректировок к данным бухгалтерского учета, если иное не установлено налоговым законодательством.

Налоговый учет основывается на данных бухгалтерского учета и (или) на иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

В соответствии с пунктом 1 статьи 128 Кодекса внереализационными доходами признаются доходы, полученные плательщиком при осуществлении своей деятельности и непосредственно не связанные с производством и реализацией товаров (работ, услуг), имущественных прав.

Внереализационными расходами признаются расходы, потери, убытки, произведенные плательщиком для осуществления своей деятельности и непосредственно не связанные с производством и реализацией товаров (работ, услуг), имущественных прав (пункт 1 статьи 129 Кодекса).

Признание внереализационных доходов осуществляется на основании документов бухгалтерского и налогового учета (пункт 2 статьи 128 Кодекса), а внереализационных расходов – на основании документов бухгалтерского учета (при необходимости посредством проведения расчетных корректировок к данным бухгалтерского учета в рамках ведения налогового учета) (пункт 2 статьи 129 Кодекса).

Дата отражения внереализационных доходов определяется плательщиком на дату признания доходов в бухгалтерском учете, а в отношении доходов, по которым в пункте 3 статьи 128 Кодекса указана дата их отражения, – на дату, указанную в пункте 3 статьи 128 Кодекса; внереализационных расходов – на дату признания расходов в бухгалтерском учете, а в отношении расходов, по которым в пункте 3 статьи 129 Кодекса указана дата их отражения, – на дату, указанную в пункте 3 статьи 129 Кодекса.

Согласно пункту 1 статьи 861 Гражданского кодекса Республики Беларусь по договору поручения одна сторона (поверенный) обязуется совершить от имени и за счет другой стороны (доверителя) определенные юридические действия. Права и обязанности по сделке, совершенной поверенным, возникают непосредственно у доверителя.

Следовательно, в ситуациях, когда банк на основании заявления работника производит оплату спортивно-оздоровительных, коммунальных, эксплуатационных услуг, услуг по проживанию работников в общежитиях, медицинских услуг в пользу работника, который, в свою очередь, полностью либо частично компенсирует банку стоимость данных услуг, действия банка при приобретении данных услуг могут быть признаны исполнением поверенным (организацией) поручения доверителя (работника), в связи с чем расходы по приобретению данных услуг и суммы получаемой от работников компенсации при налогообложении прибыли не учитываются.

Если исполнение поверенным поручения доверителя не усматривается, суммы оплаты банком данных услуг подлежат включению в состав внереализационных расходов в соответствии с подпунктом 3.27 пункта 3 статьи 129 Кодекса в пределах суммы поступившего возмещения на дату их фактического осуществления, но не ранее даты поступления возмещения, а поступающие банку суммы возмещения – в состав внереализационных доходов в соответствии с подпунктом 3.20 пункта 3 статьи 128 Кодекса не позднее даты их получения.

При этом также следует учитывать следующее.

В соответствии с подпунктом 3.26 пункта 3 статьи 129 Кодекса в состав внереализационных расходов включаются расходы организаций в виде разницы между суммой расходов на содержание и эксплуатацию находящихся на их балансе домов престарелых и инвалидов, объектов жилищного фонда, образования, здравоохранения, культуры и спорта и суммой доходов, связанных с эксплуатацией указанных объектов, получаемых организациями.

Следовательно, при наличии на балансе банка объектов, перечисленных в подпункте 3.26 пункта 3 статьи 129 Кодекса, и наличии положительной разницы между суммой получаемых банками доходов, связанных с содержанием и эксплуатацией находящихся на их балансе указанных объектов, и суммой расходов на их содержание и эксплуатацию, данное положение подпункта 3.26 применено быть не может, и налогообложение производится в общеустановленном порядке, а именно: плата за пользование предоставляемым в наем жилым помещением и суммы возмещения банку работниками стоимости жилищно-коммунальных услуг в целях исчисления налога на прибыль подлежат включению в состав внереализационных доходов в соответствии с подпунктом 3.20 пункта 3 статьи 128 Кодекса, а суммы оплаты жилищно-коммунальных услуг, понесенные банком и возмещаемые последнему работниками, подлежат включению в состав внереализационных расходов в соответствии с подпунктом 3.27 пункта 3 статьи 129 Кодекса.

В изложенном выше порядке, а именно с применением подпункта 3.20 пункта 3 статьи 128 Кодекса и подпункта 3.27 пункта 3 статьи 129 Кодекса, подлежат учету при налогообложении прибыли:

– суммы уплачиваемых банком страховых взносов и суммы возмещения банку данных страховых взносов кредитополучателем в ситуациях, когда в рамках Указа Президента Республики Беларусь от 25.08.2006 № 534 «О содействии развития экспорта товаров (работ, услуг)» банки осуществляют страхование своих экспортных рисков;

– суммы оплачиваемых банком услуг нотариуса и суммы возмещения банку данных расходов кредитополучателем в ситуациях, когда нотариусом производится учинение исполнительных надписей при принятии мер по возврату кредитов;

– суммы оплачиваемых банком предметов залога и суммы возмещения данных расходов в ситуациях, когда при кредитовании субъектов хозяйствования банки оплачивают оценку предметов залога, возмещаемую залогодателем.

В свою очередь, не компенсируемые работниками расходы банка по оплате путевок на лечение и отдых, экскурсий и путешествий, занятий в секциях, кружках, клубах, посещений культурно-зрелищных и физкультурных (спортивных) мероприятий для личного потребления работников банка на основании подпункта 1.3 пункта 1 статьи 131 Кодекса в состав затрат, учитываемых при налогообложении, не включаются и соответственно не признаются и внереализационными расходами на основании пункта 3 статьи 131 Кодекса.

Согласно действующей с 1 января 2015 года редакции подпункта 3.7 пункта 3 статьи 128 Кодекса в состав внереализационных доходов, учитываемых при налогообложении прибыли, включаются поступления в счет возмещения вреда в натуре, убытков (в том числе упущенной выгоды), за исключением доходов, указанных в подпункте 3.6 статьи 128 Кодекса. Такие доходы отражаются на дату их поступления независимо от способа возмещения вреда в натуре, убытков (включая оплату задолженности перед третьими лицами, зачет встречных требований и иные способы).

Таким образом, с 01.01.2015 г. суммы, поступившие от виновных лиц в порядке возмещения вреда в натуре, убытков, учитываются в составе внереализационных доходов в полном объеме. Включение суммы возмещения в состав внереализационных доходов производится на дату их поступления независимо от способа возмещения.

В целях определения возможности отнесения в состав внереализационных расходов сумм недостач, потерь и (или) порчи имущества необходимо исходить из того, что согласно подпункту 3.14 пункта 3 статьи 129 Кодекса суммы недостач, потерь и (или) порчи имущества, произошедших сверх норм естественной убыли, утвержденных в порядке, установленном законодательством, включаются в состав внереализационных расходов при условии, что виновные лица не были установлены или суд отказал во взыскании данных сумм с виновных лиц, за исключением случаев, когда судом отказано во взыскании по зависящим от организации причинам. Такие расходы отражаются на дату составления документов правоохранительных органов и (или) судов, подтверждающих, что виновные лица не были установлены или суд отказал во взыскании с них.

В соответствии с подпунктом 3.17 пункта 3 статьи 129 Кодекса в состав внереализационных расходов включаются потери и расходы в связи с чрезвычайными обстоятельствами (пожар, авария, стихийное бедствие, дорожно-транспортное происшествие, виновные лица которого не установлены или суд отказал во взыскании с них), включая расходы, связанные с предотвращением или ликвидацией последствий таких чрезвычайных обстоятельств. По общему правилу, установленному пунктом 2 статьи 129 Кодекса, такие расходы учитываются на дату признания соответствующих расходов в бухгалтерском учете.

В случаях, когда виновные лица установлены и от последних поступает (будет поступать) возмещение, положения подпунктов 3.14 и (или) 3.17 пункта 3 статьи 129 Кодекса не применяются.

В таких ситуациях:

– отнесение в состав внереализационных расходов сумм недостач, потерь и (или) порчи имущества осуществляется в соответствии с положениями подпункта 3.27 пункта 3 статьи 129 Кодекса в пределах суммы поступившего возмещения на дату их фактического осуществления, но не ранее даты поступления возмещения ущерба;

– расходы по ремонту транспортных средств, используемых банком в предпринимательской деятельности и поврежденных в связи с ДТП, учитываются при исчислении ншюга на прибыль на основании подпункта 3.27 пункта 3 статьи 129 Кодекса в том отчетном периоде, в котором в составе внереализационных доходов, учитываемых при налогообложении, учтены поступления в счет возмещения указанных расходов и в пределах сумм такого возмещения.

Вышеуказанный порядок, предусматривающий необходимость включения в состав внереализационных доходов по подпункту 3.7 пункта 3 статьи 128 Кодекса сумм полученного возмещения, а в состав внереализационных расходов по подпункту 3.27 пункта 3 статьи 129 Кодекса – сумм понесенных убытков, применим также к случаям возмещения работниками штрафов, наложенных на банковскую организацию и уплаченных в бюджет.

В случаях, когда на основании условий абонентского договора, заключенного банком, выступающим в роли клиента, с компанией, предоставляющей услуги электросвязи стандарта GSM, клиент производит оплату услуг связи в пользу абонентов – физических лиц, которые в свою очередь компенсируют стоимость данных услуг клиенту, стоимость компенсируемых услуг связи и суммы полученной компенсации не являются соответственно расходами и доходами и при налогообложении прибыли не учитываются.

Если же по условиям договора банк выступает в роли абонента и предоставление услуг связи осуществляется абоненту, а работники банка производят возмещение стоимости услуг связи в части их использования в личных (непроизводственных) целях суммы такого возмещения включаются в состав внереализационных доходов на основании подпункта 3.7 пункта 3 статьи 128 Кодекса на дату их поступления, а стоимость услуг связи включается организацией в состав внереализационных расходов на основании подпункта 3.27 пункта 3 статьи 129 Кодекса в том отчетном периоде, в котором в составе внереализационных доходов учтены поступления в счет возмещения указанных расходов и в пределах сумм такого возмещения. Изложенное в полной мере применяется к случаям возмещения работниками стоимости услуг связи личного характера, допущенных при использовании стационарных телефонов.

Расходы по оплате услуг связи, потребляемых физическими лицами в личных целях без их соответствующего возмещения, учету при налогообложении прибыли не подлежат в силу требований пунктов 1 и 3 статьи 131 Кодекса.

Вместе с тем более конкретные выводы о применении норм налогового законодательства в изложенных ситуациях возможно сделать по результатам анализа соответствующих сделок с учетом первичных учетных и иных документов, отражающих суть хозяйственных операций.

Заместитель Министра Э.А. Селицкая

От редакции:

Обращаем внимание, что на сайте nalog.gov.by МНС Республики Беларусь до сих пор содержится ответ специалиста данного министерства во время проведения онлайн-конференции в БелТА, который не совпадает с позицией, изложенной в публикуемом письме. Редакция журнала обратилась в МНС с устной просьбой убрать данный ответ с сайта. Во избежание в дальнейшем разногласий с налоговиками рекомендуем организациям обращаться в налоговые органы по месту своего расположения за получением официальных разъяснений в свой адрес.