Содержание

- Запрашиваемые вами документы

- Проверка контрагента: какие документы потребуют у вас

- Составляем документы при проверке контрагента

- Отчет о проверке продавца через Интернет

- Отчет от 04.08.2009 N 49 о проверке поставщика ООО «Честнеенекуда» с помощью Интернета

- Проверка контрагента

- Запрос в инспекцию продавца

- Запрос сведений у продавца

- * * *

- Если налоговая требует документы о вашем контрагенте: новые правила ответственности с 1 января 2014 года

- За какой срок налоговая может затребовать документы при проверке контрагента?

- 1. Права налоговых органов

- 2. Документы бухгалтерского учета

- 3. Документы налогового учета

- 4. Документы, связанные с уплатой страховых взносов во внебюджетные фонды

- 5. Обязанности Организации

- Политика требований

- Уточнения и пояснения

- Приглашение на заседание

- Ощущаете ли вы ослабление контроля со стороны государства?

- Сообщать инспекции о невозможности представить запрошенные документы нужно по новой форме

- Обновлены правила предоставления документов

- Когда инспекторы вправе требовать документы, и чем грозит неподчинение

- Сроки предоставления документов в ИФНС

- Как представить инспекторам электронные больничные листы

- Как заверить копии для подтверждения расходов

- Минфин подсказал, как сэкономить на переводе иностранной «первички»

- Требование может прийти из любой инспекции, где компания стоит на учете

- При проверке декларации инспекторы вправе истребовать любые документы

- Инспектор сам решает, документы какого периода ему интересны

- Предположительное окончание «камералки» не освобождает от штрафа за непредставление документов

- Реквизиты запрашиваемых документов инспекторы указывать не должны

- Обследовать компанию без налоговой проверки запрещено

- «Камералка» раздела 7 декларации по НДС – не основание требовать документы по необлагаемым операциям

- Главбух не обязан передавать инспекции трудовую биографию сотрудника

- Рецептами продукции с инспекторами можно не делиться

- Суд разоблачил инспекторов, изымающих документы и штрафующих за их непредставление

- Налоговая периодически запрашивает документы о сделках с нашими партнерами, но нас не проверяет. Законно ли это и что инспекция вправе у нас запросить?

- Новые записи:

Запрашиваемые вами документы

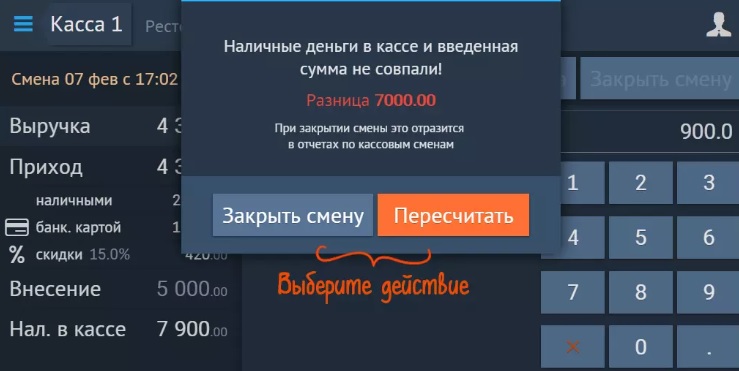

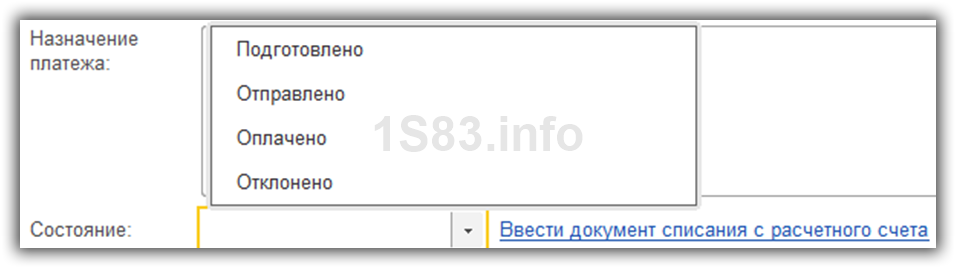

Операция доступна только для документов, которые передаются от клиента в банк.

Проверка корректности заполнения реквизитов может быть выполнена как для отдельного документа из окна данного ЭД, так и сразу для ряда документов, выбранных в форме списка ЭД данного типа (массовая проверка). По результатам проверки, выполненной из окна документа, выводится детальная информация обо всех обнаруженных ошибках, по результатам массовой проверки – только об общем количестве корректных и общем количестве ошибочных документов в числе проверенных.

Для проверки корректности заполнения реквизитов отдельного документа из окна документа:

-

В окне документа нажмите кнопку

панели инструментов окна.

панели инструментов окна. -

Система проверит корректность заполнения полей, после чего:

-

При отсутствии ошибок и замечаний будет выведено сообщение о том, что документ прошел проверки.

-

При наличии ошибок и / или предупреждений будет выведено окно Результаты проверки (см. рис. 2.39), содержащее список предупреждений и сообщений о блокирующих и неблокирующих ошибках.

Примечание Кнопка Сохранить данного окна будет доступна только в том случае, если статус документа позволяет его изменение.

Примечание Блокирующие ошибки, не позволяющие сохранить документ, будут выделены пиктограммами

, ошибки, позволяющие сохранить ЭД в статусе (для редактирования в будущем) – пиктограммами

, ошибки, позволяющие сохранить ЭД в статусе (для редактирования в будущем) – пиктограммами  , некритические замечания, при которых допускается дальнейшая обработка и отправка документа (предупреждения) – пиктограммами

, некритические замечания, при которых допускается дальнейшая обработка и отправка документа (предупреждения) – пиктограммами  .

.В данном окне:

-

Чтобы вернуться к просмотру или редактированию документа для внесения необходимых исправлений (если внесение исправлений допустимо при данном статусе документа):

-

Нажмите кнопку Закрыть.

-

Произойдет возврат к окну документа.

Чтобы сохранить документ с текущими значениями реквизитов для его редактирования в будущем (если статус документа позволяет изменение документа и проверка не выявила блокирующих ошибок):

Нажмите кнопку Сохранить.

Произойдет возврат к списку документов в рабочей области. Сформированный документ появится в списке со статусом (при наличии хотя бы одной неблокирующей ошибки) или «Создан» (при наличии только предупреждений, но не ошибок).

Для проверки корректности заполнения реквизитов одного или нескольких документов из списка документов:

-

В списке документов выберите один или несколько документов для проверки, как описано в инстр.

Проверка контрагента: какие документы потребуют у вас

«Перемещение по спискам и справочникам», разд. «Выбор записей списка».

-

Нажмите кнопку

панели инструментов списка или выберите пункт контекстного меню .

панели инструментов списка или выберите пункт контекстного меню . -

Система проверит корректность заполнения реквизитов выбранных документов, после чего будет выведено сообщение, в котором указывается количество среди выбранных для проверки документов корректных ЭД и количество ЭД с ошибками. Если в числе выбранных для проверки окажутся ЭД, проверке не подлежащие (например, уже исполненные банком) – будет также указано количество ЭД из числа выбранных, которые не проверялись.

-

Нажмите кнопку ОК сообщения.

-

Произойдет возврат к списку документов в рабочей области.

Проверка корректности заполнения реквизитов документов

Составляем документы при проверке контрагента

Из рубрики «Актуальная тема» вы уже узнали, как выглядит процесс сбора документов в досье на продавца. Теперь же мы приведем образцы отдельных отчетов и запросов, необходимых для получения и систематизации информации.

К сведению

О том, как проверить добросовестность продавцов товаров (работ, услуг), читайте на с. 25.

Отчет о проверке продавца через Интернет

По результатам проверки продавца с помощью сайта ФНС и его сайта можно составить отчет, к примеру, по такой форме.

Отдел снабжения

Отчет от 04.08.2009 N 49 о проверке поставщика ООО «Честнеенекуда» с помощью Интернета

—————————————T———————————-¬

¦Показатель ¦Пояснения ¦

+—————————————+———————————-+

¦ Результаты проверки на сайте ФНС России ¦

+—————————————T———————————-+

¦Планируется ли исключение продавца ¦нет ¦

¦из ЕГРЮЛ ¦ ¦

+—————————————+———————————-+

¦Реквизиты продавца на сайте ФНС ¦ ¦

¦России: ¦ ¦

¦- дата регистрации ¦17.08.2004 ¦

¦ +———————————-+

¦- ОГРН ¦1047927038326 ¦

¦ +———————————-+

¦- ИНН/КПП ¦7931256801/793101001 ¦

¦ +———————————-+

¦- адрес местонахождения ¦г. Чистов, ул. Правды, 15 ¦

+—————————————+———————————-+

¦Существует ли строение, адрес которого¦да ¦

¦указан в ЕГРЮЛ ¦ ¦

+—————————————+———————————-+

¦Зарегистрировано ли по адресу из ЕГРЮЛ¦нет ¦

¦10 и более организаций ¦ ¦

+—————————————+———————————-+

¦Дисквалифицирован ли руководитель ¦нет ¦

¦продавца ¦ ¦

+—————————————+———————————-+

¦ Результаты проверки сайта продавца ¦

+—————————————T———————————-+

¦Сайт продавца, его последнее ¦http://www.chestneenekuda.ru ¦

¦обновление ¦31.07.2009 ¦

+—————————————+———————————-+

¦Регистрационные данные домена: ¦ ¦

¦- за кем зарегистрирован/когда/дата ¦ООО «Честнеенекуда»/20.09.2004/ ¦

¦следующего платежа за домен ¦20.09.2010 ¦

+—————————————+———————————-+

¦- совпадает ли телефон лица, ¦(4957) 22-11-33 ¦

¦за которым зарегистрирован домен, ¦совпадает ¦

¦с одним из телефонов продавца +———————————-+

¦- совпадает ли e-mail лица, за которым¦admin@chestneenekuda.ru ¦

¦зарегистрирован домен, с одним ¦совпадает ¦

¦из e-mail продавца ¦ ¦

+—————————————+———————————-+

¦Совпадают ли реквизиты продавца, ¦все реквизиты совпадают ¦

¦указанные на сайте ФНС России, ¦ ¦

¦с реквизитами, указанными на сайте ¦ ¦

¦продавца или в счете продавца ¦ ¦

¦(указать, какие совпадают, а какие ¦ ¦

¦нет) ¦ ¦

+—————————————+———————————-+

¦Сведения о руководителе с сайта ¦Олег Григорьевич Открытый ¦

¦продавца ¦ ¦

+—————————————+———————————-+

¦Указаны ли на сайте продавца иные ¦г. Чистов, ул. Отгрузочная, д. 1, ¦

¦адреса, через которые он ведет ¦к. 3 ¦

¦деятельность. Если да, то какие ¦По данным электронной карты ¦

¦именно и существуют ли строения ¦г. Чистова это складское здание ¦

¦по указанным адресам ¦ ¦

+—————————————+———————————-+

¦ Заключение ¦

+—————————————T———————————-+

¦Оценка продавца по пятибалльной шкале ¦5 ¦

+—————————————+———————————-+

¦Приложения: ¦

¦1. Распечатки страниц с результатами проверки по сервисам сайта ФНС ¦

¦России на 4 листах.

Проверка контрагента

¦

¦2. Распечатка страницы с реквизитами продавца с его сайта на 1 листе. ¦

¦3. Распечатка электронной карты г. Чистова с сервиса ¦

¦http://maps.yandex.ru на 2 листах. ¦

¦4. Копия счета ООО «Честнеенекуда» N 166 от 03.08.2009 ¦

L—————————————————————————

Старший специалист отдела снабжения Внимательный Г.Е. Внимательный

Запрос в инспекцию продавца

Его можно оформить, например, так.

ООО «Доверяй & Проверяй» Руководителю Инспекции ФНС России

г. Кристальный, по г. Темново

ул. Добросовестная, д. 5/2 г. Темново, ул. Пасмурная, д. 17

исх. N 805 от 13.08.2008

о предоставлении сведений

В целях оценки налоговых рисков от сделки с ООО «Многодневка»

(ИНН 0573556801/КПП 054121791), которое состоит на учете в Вашей налоговой

инспекции, просим сообщить, какие нарушения налогового законодательства

совершило ООО «Многодневка» в 2008 и 2009 гг. Отметим, что информация

о налоговых правонарушениях продавца не относится к налоговой тайне

(п. 3, пп. 2 п. 8 ст. 8 Федерального закона от 27.07.2006 N 149-ФЗ; пп. 3

п. 1 ст. 102 НК РФ).

Генеральный директор Опасливый К.С. Опасливый

Печать

ООО «Доверяй &

Проверяй»

Запрос сведений у продавца

Как мы уже сказали, у продавца можно запросить оригиналы и копии некоторых документов. Для этого ему можно направить письмо следующего содержания.

Уважаемый Никодим Николаевич!

Как Вы знаете, в ближайшее время наша организация планирует приобрести у Вашей организации крупную партию товаров. Это означает также, что наша организация получит право на значительную сумму вычета по НДС.

К сожалению, практика налоговых органов такова, что ответственность за действия продавца они возлагают на покупателя. В частности, лишают покупателя вычета, если счет-фактура подписан неуполномоченным лицом.

Добросовестность ООО «Многодневка» и Ваша лично не вызывает у нас никаких сомнений, однако действия налоговых органов вынуждают просить у Вас заверенные копии ряда документов. Они нужны для полной уверенности в том, что в будущем не возникнут проблемы с вычетом НДС, предъявленного нам. Перечень интересующих нас документов таков:

- свидетельство о государственной регистрации юридического лица;

- свидетельство о постановке на учет в налоговом органе;

- решение общего собрания участников организации о назначении руководителя;

- документ, наделяющий полномочиями работника на подпись ваших счетов-фактур.

Также просим Вас отнестись с пониманием к просьбе представить оригиналы перечисленных документов для сверки их с копиями. Будем крайне признательны Вам, если дополнительно Вы дадите нашему специалисту по снабжению Г.Л. Смышленому возможность снять копии Вашего паспорта и паспортов работников, ответственных за подписание счетов-фактур.

Со своей стороны гарантируем, что сохраним в тайне все сведения, которые Вы предоставите.

Для обсуждения подробностей сделки и передачи копий предлагаем встретиться в Вашем офисе в любое удобное для Вас время.

С надеждой на понимание и плодотворное сотрудничество,

Генеральный директор Опасливый К.С. Опасливый

Печать

ООО «Доверяй &

Проверяй»

* * *

Помните, «проявить должную осмотрительность» вовсе не означает, что вам достаточно собрать и оформить как можно больше документов по продавцу. Главное — сделать правильные выводы по итогам проверки, то есть решить, стоит или нет заключать сделку. Иначе трудностей с вычетом НДС (налоговым учетом расходов) не миновать.

А.И.Дыбов

Эксперт по налогообложению

Если налоговая требует документы о вашем контрагенте: новые правила ответственности с 1 января 2014 года

Налоговый контроль – это очень важная и в то же время самая конфликтная часть работы налоговых органов. Прежде всего это касается проверок самого налогоплательщика, но некоторые обязанности, за неисполнение которых предусмотрена налоговая ответственность, могут возникать при этом и у их контрагентов.

Налоговый контроль – это очень важная и в то же время самая конфликтная часть работы налоговых органов. Прежде всего это касается проверок самого налогоплательщика, но некоторые обязанности, за неисполнение которых предусмотрена налоговая ответственность, могут возникать при этом и у их контрагентов.

Речь идет об обязанности налогоплательщика предоставить по требованию налогового органа документы и информацию о его контрагенте (ст. 93.1 НК РФ). Это правило появилось в НК РФ летом 2006 года и вступило в силу с 1 января 2007 года (Федеральный закон от 27 июля 2006 г. № 137-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования»), однако почти семилетний срок его применения не избавил от некоторых двусмысленностей при толковании положений ст. 93.1 НК РФ.

Суть вопроса

В соответствии с п. 1 ст. 93.1 НК РФ должностное лицо инспекции при проведении налоговой проверки вправе истребовать документы или информацию, касающиеся деятельности налогоплательщика, у его контрагента или у иных лиц, располагающих такими документами (информацией). Кроме того, налоговые органы обладают аналогичным правом вне рамок налоговой проверки в отношении документов или информации относительно конкретной сделки (п. 2 ст. 93.1 НК РФ).

В действующей редакции ст. 93.1 НК РФ за неисполнение обязанности по предоставлению документов (информации) или нарушение установленных сроков наступает ответственность по ст. 129.1 НК РФ (п. 6 ст. 93.1 НК РФ).

Проблем на практике несколько, но все их можно объединить в две группы. Первая касается выяснения вопроса о наличии правонарушения в действиях контрагента проверяемого налогоплательщика, а вторая – в квалификации нарушения и определении подлежащей применению нормы, и здесь есть некоторые нюансы.

Дело в том, что ст. 129.1 НК РФ («Неправомерное несообщение сведений налоговому органу») содержит оговорку: ее правила применяются при отсутствии признаков налогового правонарушения, предусмотренного ст. 126 НК РФ («Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля»). Практическая разница заключается в том, что штраф, предусмотренный ст. 129.1 НК РФ, составляет 5 тыс. руб. при первоначальном правонарушении и 20 тыс. руб. – при повторном в течение календарного года, а в соответствии с п. 2 ст. 126 НК РФ размер штрафа, налагаемого на контрагента налогоплательщика, составляет 10 тыс. руб.

Перекликающиеся формулировки обеих статей позволяли налоговым органам (а впоследствии и судам) по-разному подходить к решению вопроса о том, какая именно статья подлежит применению – ст. 129.1 НК РФ или ст. 126 НК РФ. По этому поводу суды выработали две противоположные точки зрения:

- В случае неисполнения контрагентом проверяемого налогоплательщика обязанности предоставить запрашиваемые информацию или документы подлежат применению положения ст. 126 НК РФ (постановление ФАС МО от 22 июля 2011 г. № Ф05-6788/11 по делу №А40-129131/2010). Суды в таких случаях указывали, что имеет место отказ контрагента предоставить имеющиеся у него документы или иное уклонение от исполнения этой обязанности, что как раз подлежит квалификации по п. 2 ст. 126 НК РФ. Некоторые эксперты подчеркивают также, что ст. 126 НК РФ является специальной по отношению к ст. 129.1 НК РФ, и поэтому подлежит применению именно она.

- Статья 126 НК РФ не подлежит применению, а ответственность налагается в соответствии со ст. 129.1 НК РФ (постановление ФАС УО от 13 августа 2009 г. № Ф09-5766/09-С2 по делу А07-20611/2008-А-БЛВ). При этом суды признают, что по объективной стороне правонарушения, предусмотренные п. 1 ст. 129.1 НК РФ и п. 2 ст. 126 НК РФ тождественны, поскольку непредставление сведений о налогоплательщике по запросу налогового органа (п. 2 ст. 126 НК РФ) одновременно означает неправомерное несообщение сведений, которое лицо должно сообщить налоговому органу в силу п. 1 ст. 93.1 НК РФ (п. 1 ст. 129.1 НК РФ).

Аргументы в пользу применения ст. 129.1 НК РФ суды выдвигают следующие:

- поскольку налоговой инспекцией совершались действия в рамках предоставленных ст. 93.1 НК РФ полномочий по истребованию у контрагента документов, касающихся хозяйственной деятельности налогоплательщика, ответственность за их неправомерное несообщение наступает по ст. 129.1 НК РФ, о чем в п. 6 ст. 93.1 НК РФ имеется специальная правовая оговорка (постановление ФАС СКО от 18 мая 2009 г. № А20-957/2008, постановление ФАС ЗСО от 26 января 2009 г. № Ф04-556/2009(20507-А67-49);

- пунктом 6 ст. 93.1 НК РФ прямо предусмотрено, что за непредставление контрагентом сведений о проверяемом налогоплательщике наступает ответственность, предусмотренная ст. 129.1 НК РФ, санкция которой меньше по сравнению с п. 2 ст. 126 НК РФ. В силу п. 7 ст. 3 НК РФ, в соответствии с которым все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика, нарушение следует квалифицировать по п. 1 ст. 129.1 НК РФ (постановление ФАС МО от 4 июня 2013 г. № Ф05-5397/13 по делу № А40-91503/2012);

- поскольку налоговая проверка в отношении контрагента проверяемого налогоплательщика не проводилась, документы были запрошены не в отношении контрагента как налогоплательщика, а отношении третьего лица-контрагента проверяемого налогоплательщика, п. 1 ст. 126 НК РФ применению не подлежит, так как данная норма регулирует отношения между налоговым органом и налогоплательщиком (постановление Пятого арбитражного апелляционного суда от 19 июля 2012 г. № 05АП-5303/12);

- с 1 января 2007 года из НК РФ исключено понятие встречной налоговой проверки, в рамках которой на контрагента налогоплательщика накладывалось наказание по п. 2 ст. 126 НК РФ (постановление Двенадцатого арбитражного апелляционного суда от 24 декабря 2007 г. № 12АП-797/07).

Иногда на основании неверной классификации правонарушения судами нижестоящих инстанций их решения отменялись, даже если фактические обстоятельства при их принятии были установлены верно (постановление ФАС ЗСО от 2 марта 2009 г. № Ф04-622/2009(1275-А75-49)).

Вносим ясность

23 июля 2013 года был принят Федеральный закон № 248-ФЗ, который призван закрепить новые правила привлечения к налоговой ответственности и внести ясность в сложившуюся ситуацию. Положения этого закона, касающиеся истребования документов и сведений у контрагента проверяемого налогоплательщика, вступают в силу с 1 января 2014 года.

Таблица. Правила ответственности за непредоставление информации и документов о контрагенте по требованию налогового органа (с 1 января 2014 года)

|

Правила ответственности |

Отказ от предоставления документов или непредставление их в установленные сроки |

Неправомерное несообщение (несвоевременное сообщение) истребуемой информации |

|

Статья НК РФ, на основании которой налагается штраф |

Статья 126 НК РФ |

Статья 129.1 НК РФ |

|

Субъекты правонарушения |

Организации, ИП, физические лица, не являющиеся ИП |

|

|

Размер штрафа |

|

5 тыс. руб. (20 тыс. руб. – при повторном нарушении в течение календарного года) |

Как видим, поправками была разграничена ответственность в зависимости от объекта запроса налоговой инспекции, а также конкретизирован круг субъектов, на которых может быть наложен штраф в соответствии со ст. 126 НК РФ – напомним, актуальная редакция этой статьи распространяется только на организации. На то, что разница между документами и информацией как истребуемыми объектами имеет значение для квалификации правонарушения, указывали ранее и суды в своих решениях (см., например, постановление ФАС ПО от 17 января 2013 г. № Ф06-10424/12 по делу № А65-10975/2012).

Внимание к деталям

Рассмотрим некоторые спорные ситуации, которые могут возникнуть на практике при истребовании документов и информации о проверяемом налогоплательщике у его контрагента.

1. Вправе ли инспекция затребовать любую информацию о проверяемом налогоплательщике? Суды приходят к выводу, что информация о проверяемом налогоплательщике должна иметь отношение к предмету проверки. Например, если проверяется правильность исчисления и уплаты налогоплательщиком транспортного налога, земельного налога, налога на имущество организаций, НДФЛ, то у его контрагента нельзя требовать платежные поручения, счета-фактуры, товарно-транспортные накладные, товарные накладные, договоры (контракты, соглашения), книги продаж и покупок, акты сверки расчетов с поставщиками (покупателями) и т.д. (постановление ФАС СКО от 6 февраля 2013 г. № Ф08-33/13 по делу № А15-1092/2012).

Об иных важных изменениях бухгалтерского и налогового законодательства читайте в нашем материале «Актуальные налоговые и бухгалтерские изменения с 1 января 2014 года»

2. Какие именно документы имеет право истребовать налоговая? НК РФ никаких строгих правил по поводу перечня документов о налогоплательщике, которые можно истребовать у его контрагента, не содержит. Вместе с тем, суды неоднократно подчеркивали, что документы, единственной целью которых является систематизация и накопление информации, содержащейся в принятых к учету первичных документах, не могут быть истребованы. К таким документам были отнесены карточки бухгалтерских счетов, регистры бухгалтерского учета, выписки из книги покупок и книги продаж и т. п. (постановление ФАС ЗСО от 29 ноября 2011 г. № Ф07-20/11 по делу № А42-1789/2011, постановление ФАС ВСО от 13 августа 2013 г. № Ф02-3644/13 по делу № А10-2526/2012). Как отмечается в судебных решениях, эти документы не могут свидетельствовать о факте совершения хозяйственной операции и возникновении договорных обязательств проверяемого налогоплательщика и не являются документами (информацией), служащими основанием для исчисления и уплаты налогов, а также документами, подтверждающими правильность исчисления и своевременность уплаты налогов.

Кроме того, судьи приходят к выводу о недопустимости истребования книги покупок и книги продаж в полном объеме, а не выписок из них (постановление ФАС ПО от 26 августа 2013 г. № Ф06-7345/13 по делу № А65-25346/2011, постановление ФАС ПО от 16 апреля 2013 г. № Ф06-2639/13 по делу № А65-19324/2012).

3. Может ли налоговая истребовать документы, относящиеся не к проверяемому налогоплательщику, а к какому-то третьему налогоплательщику? Нередко суды дают отрицательный ответ на этот вопрос на том основании, что неисполнение требования о представлении документов, не относящихся к деятельности проверяемого налогоплательщика, не может являться основанием для привлечения лица к налоговой ответственности, предусмотренной п. 1 ст. 129.1 НК РФ (постановление ФАС ВВО от 5 мая 2009 г. по делу № А29-7381/2008, постановление ФАС ВВО от 17 сентября 2013 г. № Ф01-10796/13 по делу № А43-28655/2012). Отказывается в удовлетворении требований и в том случае, если были истребованы документы, подтверждающие приобретение товара, реализованного впоследствии проверяемому налогоплательщику, а на самом деле приобретались не товары, а сырье (постановление ФАС ВВО от 5 апреля 2011 г. № Ф01-1033/11 по делу № А43-10932/2010).

Вместе с тем, встречаются и противоположные решения, в которых суды ссылаются на положения п. 2 ст. 93.1 НК РФ, позволяющие налоговым органам истребовать необходимые документы и информацию по конкретной сделке вне рамок налоговой проверки (постановление Девятнадцатого апелляционного арбитражного суда от 26 октября 2011 № 19АП-4837/11, постановление ФАС ВВО от 16 ноября 2009 г. по делу № А43-12347/2009).

Если же налоговая действует по поручению другой инспекции, в которой зарегистрирован проверяемый налогоплательщик, то запрашивать у его контрагента дополнительные документы сверх указанных в поручении, она не имеет права (постановление ФАС МО от 26 марта 2009 г. № КА-А40/2089-09).

Общий порядок истребования документов или информации у контрагента проверяемого налогоплательщика применяется также в отношении участников консолидированной группы налогоплательщиков (п. 8 ст. 93.1 НК РФ).

4. Какие требования предъявляются к реквизитам истребуемых документов? Контрагенты проверяемого налогоплательщика довольно часто пытаются оспорить привлечение к налоговой ответственности на том основании, что требование инспекции не позволяет с точностью определить, какие именно документы необходимо предоставить. Если не соблюдаются требования ст. 93.1 НК РФ и приказа ФНС России от 25 декабря 2006 г. № САЭ-3-06/892@ «Об утверждении форм документов, применяемых при проведении и оформлении налоговых проверок; оснований и порядка продления срока проведения выездной налоговой проверки; порядка взаимодействия налоговых органов по выполнению поручений об истребовании документов; требований к составлению акта налоговой проверки» (отсутствует полное наименование проверяемого налогоплательщика, не указан перечень истребуемых документов, отсутствуют сведения, позволяющие идентифицировать возможные сделки (стороны, предмет, условия совершения сделок, период, в который они были заключены и исполнены и т.д.) с проверяемым лицом и т. д.), суды, как правило, встают на сторону контрагента проверяемого налогоплательщика (постановление Шестого арбитражного апелляционного суда от 19 ноября 2012 г. № 06АП-4349/12). Примером может служить ситуация, когда налоговый орган требует предоставить документы информацию не по конкретной сделке, а в целом по взаимоотношениям с проверяемым налогоплательщиком, например, за год – объем копий истребуемых документов может достигать в этом случае нескольких тысяч листов (постановление ФАС ВВО от 9 августа 2013 г. № Ф01-10101/13 по делу № А82-12445/2012).

Однако в отношении первичных документов бухгалтерского учета суды делают исключения, указывая, что налоговый орган не располагал информацией о том, какие конкретно первичные документы и когда оформлены налогоплательщиком при осуществлении тех или иных хозяйственных операций, и следовательно, не мог указать в требовании конкретное наименование каждого истребованного документа, их реквизиты и количество (постановление Четвертого арбитражного апелляционного суда от 25 июня 2012 г. № 04АП-1618/12, постановление ФАС ЦО от 7 декабря 2012 г. по делу № А48-865/2012). Кроме того, контрагент проверяемого налогоплательщика не может требовать уточнения мероприятия налогового контроля (периода камеральной налоговой проверки) (постановление Четвертого арбитражного апелляционного суда от 16 декабря 2011 г. № 04АП-4795/11, постановление ФАС ВСО от 14 марта 2013 г. № Ф02-244/13 по делу № А10-2228/2012).

К слову, если складывается противоположная ситуация, когда налогоплательщик допускает несущественные погрешности в оформлении истребованных документов (к примеру, неверно заверяет их копии) и вследствие этого нарушает установленные сроки, то суды принимают решение в его пользу (постановление ФАС ЗСО от 29 ноября 2012 г. № Ф04-5573/12 по делу № А75-10186/2011, постановление ФАС ЗСО от 30 августа 2012 г. № Ф04-4141/12 по делу № А75-10187/2011).

Об обязательном досудебном обжаловании актов и действий налоговых инспекций читайте в материале «Претензионный порядок рассмотрения налоговых споров: когда он станет обязательным для всех?»

5. С какого момента исчисляется срок, предоставленный для направления истребуемых документов и информации? Этот вопрос актуален не столько в случае вручения требования лично под расписку законному или уполномоченному представителю либо в электронном виде, сколько при направлении его заказным письмом. Напомним, в соответствии с абз. 3 п. 4 ст. 31 НК РФ в случаях направления документа налоговым органом по почте заказным письмом датой его получения считается шестой день со дня отправки заказного письма. Контрагенты проверяемого налогоплательщика нередко опираются на эту норму при определении момента отсчета тех пяти дней, в течение которых они должны выполнить требование налогового органа о направлении документов или информации (п. 4 ст. 93.1 НК РФ).

Суды однако чаще всего подчеркивают, что пятидневный срок должен исчисляться с момента фактического получения требования инспекции, а не со дня, когда лицо считается получившим заказное письмо (постановление ФАС ЗСО от 29 апреля 2013 г. № Ф04-1089/13 по делу № А03-13461/2012, постановление Четвертого арбитражного апелляционного суда от 29 июня 2012 г. № 04АП-2238/12). Хотя встречаются и противоположные решения (апелляционное определение судебной коллегии по гражданским делам Верховного суда Удмуртской Республики от 3 июля 2012 г. по делу № 33-2090/12).

ВАС РФ указывает на то, что шестидневный срок предполагаемой даты получения требования о представлении документов (информации), предусмотренный п. 1 ст. 93 НК РФ, представляет собой юридическую презумпцию, подлежащую применению только в тех случаях, когда такое требование фактически не получено или дата его получения не известна (Определение ВАС РФ от 24 мая 2013 г. № ВАС-6231/13 «Об отказе в передаче дела в Президиум Высшего Арбитражного Суда Российской Федерации»).

Вместе с тем, в 2011 году Минфин России дал разъяснение по этому поводу, подчеркнув, что требование о представлении документов, направленное по почте заказным письмом, считается полученным на основании п. 1 ст. 93 НК РФ по истечении шести дней с даты направления заказного письма. При этом указанный срок не ставится в зависимость от фактической даты получения налогоплательщиком данного требования (письмо Минфина России от 6 мая 2011 г. № 03-02-07/1-159).

6. Возможно ли повторное истребование документов, подтверждающих ведение совместной с проверяемым налогоплательщиком деятельности? Первоначально запрет на истребование документов, которые ранее уже предоставлялись в налоговый орган, был установлен в ст. 93 НК РФ и вступил в силу с 1 января 2010 года, но только в рамках проверки правильности исчисления и уплаты налогов самим налогоплательщиком (Федеральный закон от 27 июля 2006 г. № 137-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования»).

Для контрагентов проверяемых налогоплательщиков аналогичное правило в отношении истребуемых документов начало действовать несколько позже, с 1 января 2011 года (Федеральный закон от 27 июля 2010 г. № 229-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с урегулированием задолженности по уплате налогов, сборов, пеней и штрафов и некоторых иных вопросов налогового администрирования»).

7. Можно ли попросить у налогового органа отсрочку исполнения требования о предоставлении документов? Налоговое законодательство не обязывает инспекцию удовлетворять подобное ходатайство, но даже в случае отказа суд может признать контрагента проверяемого налогоплательщика невиновным при наличии объективных препятствий для своевременного направления документов или информации (постановление ФАС УО от 18 июня 2012 г. № Ф09-5281/12 по делу № А71-9114/2011).

Документы по теме:

- Федеральный закон № 248-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации»

- НК РФ

- Федеральный закон от 27 июля 2006 г. № 137-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования»

- Приказ ФНС России от 11 апреля 2012 г. № ММВ-7-6/235@ «О проведении опытной эксплуатации программного обеспечения «Автоматизация процессов истребования документов и контроля сроков их исполнения» (ПИК «Истребование документов»)»

Новости по теме:

- ФНС России разъяснила особенности проведения налогового контроля – ИА «ГАРАНТ», 1 августа 2013 г.

За какой срок налоговая может затребовать документы при проверке контрагента?

ИА ГАРАНТ

В организацию поступил запрос из ИФНС по проверяемому контрагенту на основании ст. 93.1 НК РФ, требуется представить карточки счетов, регистры бухгалтерского учета, договоры, накладные, акты, счета-фактуры, ТТН, таможенные декларации, документы, касающиеся импорта, а также деловую переписку — все документы за период с 01.01.2011 по 31.12.2015.

Обязана ли организация хранить указанные документы (за 2011, 2012, 2013 годы)? Обязана ли организация представить документы за указанный период? Каковы сроки хранения вышеуказанных документов? Имеет ли право ИФНС истребовать деловую переписку?

Рассмотрев вопрос, мы пришли к следующему выводу:

Если установленные законом сроки хранения истребованных налоговым органом документов не истекли, отказ от их предоставления неправомерен.

Налоговый орган, на основании ст. 93.1 НК РФ, имеет право истребовать у Вашей организации (далее — Организация) документы в том числе за периоды с 2011 по 2015 годы.

В Организации в настоящее время должны быть в наличии документы в том числе за период с 01.01.2011 по 31.12.2015. Следовательно, она обязана представить их налоговым органам по их требованию.

Обоснование вывода:

1. Права налоговых органов

Одним из мероприятий налогового контроля, предусмотренного главой 14 НК РФ, является истребование налоговым органом документов (информации) о самом налогоплательщике или о конкретных сделках у его контрагентов или иных лиц. Порядок их истребования установлен ст. 93.1 НК РФ. Должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у контрагента или у иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента), эти документы (информацию).

Как мы поняли из вопроса, у контрагента Организации проводится налоговая проверка. Поэтому в силу п. 1 ст. 93.1 НК РФ налоговый орган может истребовать документы, касающиеся деятельности проверяемого налогоплательщика.

Перечень истребуемых документов (информации), касающихся деятельности проверяемого налогоплательщика, законодателем не ограничен. Согласно официальным разъяснениям, к таким документам относятся любые документы, содержащие необходимую для целей налогового контроля информацию, касающуюся деятельности проверяемого налогоплательщика, а также информацию относительно конкретной сделки (письма Минфина России от 30.09.2014 N ЕД-4-2/19869, от 09.10.2012 N 03-02-07/1-246, от 19.05.2010 N 03-02-07/1-243, от 11.10.2007 N 03-02-07/1-438, ФНС России от 24.08.2015 N АС-4-2/14873, от 30.09.2014 N ЕД-4-2/19869). На отсутствие законодательных ограничений в перечне документов, которые могут быть запрошены у контрагентов налогоплательщика и у иных лиц, располагающих информацией о налогоплательщике, указывают и судьи (смотрите, в частности, постановление Восьмого арбитражного апелляционного суда от 29.11.2012 N 08АП-8080/12).

Уполномоченные органы указывают на то, что ст. 93.1 НК РФ не установлено ограничений по периоду времени, за который могут быть истребованы документы (информация), касающиеся деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента) (смотрите письмо Минфина России от 23.11.2009 N 03-02-07/1-519, а также Вопрос: Ограничен ли период, за который могут быть истребованы документы в рамках ст. 93.1 НК РФ? Правомерно ли истребование при камеральной проверке документов у контрагентов в рамках ст. 93.1 НК РФ за период, превышающий период, за который представлены декларации? (официальный сайт ФНС России, раздел «Часто задаваемые вопросы», май 2013 г.)).

Также разъясняется, что ст. 93.1 НК РФ не установлено, что период, к которому относится истребуемый документ, должен быть равен периоду налоговой проверки проверяемого налогоплательщика (письмо Минфина России от 27.09.2013 N 03-02-07/1/40175). Причем, по мнению судов, контрагент проверяемого налогоплательщика не вправе оценивать относимость истребуемых документов к проверяемому периоду налогоплательщика, поскольку такая оценка находится в компетенции налогового органа, осуществляющего проверку (смотрите, например, постановления ФАС Восточно-Сибирского округа от 03.07.2014 N Ф02-2740/14 по делу N А19-15362/2013, Четвертого арбитражного апелляционного суда от 19.02.2014 N 04АП-5699/13, от 14.10.2013 N 04АП-4483/13, от 14.10.2013 N 04АП-4461/13, от 23.09.2013 N 04АП-4284/13).

Согласно п. 5 ст. 93.1 НК РФ лицо, получившее требование о представлении документов (информации), исполняет его в течение пяти дней со дня получения или в тот же срок сообщает, что не располагает истребуемыми документами (информацией). Если истребуемые документы (информация) не могут быть представлены в указанный срок, налоговый орган по ходатайству лица, у которого истребованы документы, вправе продлить срок представления этих документов (информации) (письмо Минфина России от 18.03.2013 N 03-02-08/20).

Что касается сроков хранения первичных документов, то они по-разному регулируются в бухгалтерском и налоговом законодательстве. Так, пп. 8 п. 1 ст. 23 НК РФ возлагает на налогоплательщика обязанность в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов (смотрите также письмо Минфина России от 02.08.2011 N 03-02-07/1-272). Частью 1 ст. 29 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) установлено, что организации обязаны хранить первичные учетные документы, регистры бухгалтерского учета и бухгалтерскую (финансовую) отчетность в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет после отчетного года.

Поэтому налоговый орган на основании ст. 93.1 НК РФ может истребовать у Организации документы в том числе за периоды с 2011 по 2015 годы.

Отметим, что в соответствии с п. 6 ст. 93.1 НК РФ отказ лица от представления истребуемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную ст. 126 НК РФ.

Вместе с тем действия налогоплательщика, связанные с нарушением порядка и сроков хранения документации, не входят в состав налогового правонарушения, ответственность за совершение которого установлена п. 1 ст. 129.1 НК РФ (постановление Второго арбитражного апелляционного суда от 13.02.2009 N 02АП-234/2009).

Таким образом, если организация не имеет намерения вступать в спор с налоговыми органами, ей следует представить в налоговый орган имеющиеся у нее (в пределах, указанных в Требовании) документы (их копии), а в отношении отсутствующих — сообщить о том, что не располагает ими (например по причине их несоставления налогоплательщиком или неполучения от контрагента, или истечения срока хранения).

2. Документы бухгалтерского учета

Повторим, первичные учетные документы, регистры бухгалтерского учета, бухгалтерская (финансовая) отчетность, аудиторские заключения о ней подлежат хранению экономическим субъектом в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет после отчетного года (ч. 1 ст. 29 Закона N 402-ФЗ). Сроки хранения электронных документов (регистров) устанавливаются в том же порядке, что и для документации, формируемой на бумажных носителях. При этом экономические субъекты должны хранить документы учетной политики, стандарты экономического субъекта, другие документы, связанные с организацией и ведением бухгалтерского учета, в том числе средства, обеспечивающие воспроизведение электронных документов, а также проверку подлинности электронной подписи не менее пяти лет после года, в котором они использовались для составления бухгалтерской (финансовой) отчетности в последний раз (ч. 2 ст. 29 Закона N 402-ФЗ).

При определении конкретных сроков хранения отдельных бухгалтерских документов следует руководствоваться Перечнем типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения, утвержденным приказом Минкультуры России от 25.08.2010 N 558 (далее — Перечень). Данный Перечень разработан и утвержден во исполнение положений ч. 3 ст. 6, ч. 1 ст. 17 Федерального закона от 22.10.2004 N 125-ФЗ «Об архивном деле в Российской Федерации» (далее — Закон N 125-ФЗ).

В соответствии с п. 1.4 Перечня исчисление сроков хранения документов производится с 1 января года, следующего за годом окончания их делопроизводства.

Отметим, что для большинства документов бухгалтерского учета и бухгалтерской отчетности установлен срок хранения — 5 лет. Однако для некоторых документов установлены и меньшие сроки хранения, для других — большие сроки хранения. Кроме того, существуют документы, подлежащие постоянному хранению, например:

-

налоговые декларации (расчеты) юридических лиц по всем видам налогов, декларации и расчеты авансовых платежей по страховым взносам на обязательное пенсионное страхование хранятся 5 лет (п. 392 Перечня);

-

декларации и расчеты авансовых платежей по страховым взносам на обязательное пенсионное страхование хранятся 5 лет, а при отсутствии лицевых счетов или ведомостей начисления заработной платы — 75 лет (п. 395 Перечня);

-

налоговые карточки по учету доходов и налога на доходы физических лиц (форма N 1-НДФЛ), сведения о доходах физических лиц хранятся 5 лет, а при отсутствии лицевых счетов или ведомостей начисления заработной платы — 75 лет (п. 394, п. 396 Перечня);

-

первичные учетные документы и приложения к ним, зафиксировавшие факт совершения хозяйственной операции и явившиеся основанием для бухгалтерских записей (кассовые документы и книги, банковские документы, корешки банковских чековых книжек, ордера, табели, извещения банков и переводные требования, акты о приеме, сдаче, списании имущества и материалов, квитанции, накладные и авансовые отчеты, переписка и др.), хранятся 5 лет при условии проведения проверки (ревизии) (ст. 362 Перечня);

-

переписка о приобретении хозяйственного имущества, канцелярских принадлежностей, железнодорожных и авиабилетов, оплате услуг средств связи и других административно-хозяйственных расходах, о предоставлении мест в гостиницах хранится 1 год (п. 367 Перечня);

-

реестры сведений о доходах физических лиц хранятся 75 лет, как и лицевые карточки, счета работников (п. 397, п. 413 Перечня);

-

документы (протоколы, акты, расчеты, ведомости, заключения) о переоценке основных фондов, определении амортизации основных средств, оценке стоимости имущества организации хранятся постоянно (ст. 429 Перечня);

-

документы (заявки, акты оценки, переписка и др.) по продаже движимого имущества хранятся 10 лет (п. 430 Перечня);

-

расчеты, заключения, справки, переписка к договорам, соглашениям хранятся не менее 5 лет после истечения срока действия договора, соглашения (ст. 455 Перечня);

-

акты о передаче прав на недвижимое имущество и сделок с ним от прежнего к новому правообладателю (с баланса на баланс) хранятся постоянно (ст. 432 Перечня);

-

регистры бухгалтерского (бюджетного) учета (главная книга, журналы — ордера, мемориальные ордера, журналы операций по счетам, оборотные ведомости, накопительные ведомости, разработочные таблицы, реестры, книги (карточки), ведомости, инвентарные списки и др.) — 5 лет (ст. 361 Перечня);

-

документы (акты, сведения, справки, переписка) о взаимных расчетах и перерасчетах между организациями — 5 лет (ст. 366 Перечня);

-

счета-фактуры — 4 года (ст. 368 Перечня);

-

ценовые соглашения между производителями и поставщиками материально-технических ресурсов — 5 лет (ст. 300 Перечня);

-

договоры, соглашения — 5 лет (ст. 436 Перечня);

-

сроки хранения документов, связанных с транспортным обслуживанием, указаны в разделе 10.3 «Транспортное обслуживание, внутренняя связь» Перечня;

-

таможенные декларации (экземпляр участника внешнеэкономической деятельности) — 5 лет (ст. 757 Перечня); спецификации на отгрузку и отправку продукции, материалов (сырья), оборудования — 5 лет (ст. 756 Перечня);

-

документы (заключения, справки, технико-экономические обоснования) о целесообразности закупок импортной продукции и материалов — 10 лет (ст. 506 Перечня);

-

переписка по вопросам импорта — 10-15 лет (ст. 507 Перечня).

3. Документы налогового учета

Подпунктом 8 п. 1 ст. 23 НК РФ установлен четырехлетний срок хранения данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов.

При этом п. 4 ст. 283 и п. 7 ст. 346.18 НК РФ, являющиеся по отношению к пп. 8 п. 1 ст. 23 специальными нормами, обязывают плательщиков, соответственно, налога на прибыль организаций и налога, уплачиваемого в связи с применением УСН с объектом налогообложения «доходы, уменьшенные на величину расходов», хранить документы, подтверждающие объем понесенного убытка, в течение всего периода его погашения. Напомним, что переносить убыток на будущие периоды налогоплательщики могут в течение 10 лет после его получения (п. 2 ст. 283, п. 7 ст. 346.18 НК РФ).

Некоторые расходы для целей налогообложения прибыли учитываются в течение длительного периода, например амортизация основных средств (ОС) и нематериальных активов (НМА), или имеют отложенный характер (учитываются не в периоде их несения, а на момент реализации активов (ст. 268 НК РФ)).

Амортизация представляет собой равномерный учет в течение сроков использования ОС и НМА расходов, формирующих их первоначальную стоимость (ст.ст. 256, 257 НК РФ). Статья 252 НК РФ указывает на возможность учета расходов только при условии их документального подтверждения. В связи с этим Минфин России разъясняет, что срок хранения первичных документов, отражающих формирование первоначальной стоимости амортизируемого имущества, установленный пп. 8 п. 1 ст. 23 НК РФ (4 года), должен исчисляться с момента завершения начисления амортизации в налоговом учете (учет расходов на приобретение такого имущества) (письма Минфина России от 12.02.2016 N 03-03-06/1/7604, от 26.04.2011 N 03-03-06/1/270). То есть для целей налогового учета хранить первичные документы, подтверждающие формирование первоначальной стоимости по амортизируемым ОС и НМА, надо, как минимум, 4 года после их полной амортизации. При этом специалистами финансового ведомства также отмечено, что согласно Перечню документы об определении амортизации ОС хранятся постоянно.

Минфин России, разъясняя порядок применения пп. 8 п. 1 ст. 23 НК РФ, в письме от 30.03.2012 N 03-11-11/104 указывает на то, что течение четырехлетнего срока начинается после отчетного (налогового) периода, в котором документ использовался в последний раз для составления налоговой отчетности, начисления и уплаты налога, подтверждения полученных доходов и произведенных расходов. Аналогичная позиция изложена в постановлении Президиума ВАС РФ от 24.07.2012 N 3546/12.

Данную правовую позицию ВАС РФ необходимо учитывать и при включении в состав расходов:

На момент реализации также учитываются расходы в виде:

-

цены приобретения (создания) прочего имущества, такого, например, как земельные участки, материальные ценности (пп. 2 п. 1 ст. 268 НК РФ);

-

стоимости материально-производственных запасов, прочего имущества в виде излишков, выявленных в ходе инвентаризации, и (или) имущества, полученного безвозмездно, и (или) имущества, полученного при демонтаже или разборке выводимых из эксплуатации ОС, ремонте, модернизации, реконструкции, техническом перевооружении либо частичной ликвидации ОС (пп. 2 п. 1 ст. 268, абзац второй п. 2 ст. 254 НК РФ);

-

цены приобретения имущественных прав и расходов, связанных с их приобретением (пп. 2.1 п. 1 ст. 268 НК РФ);

-

стоимости приобретения покупных товаров.

Следовательно, при определении сроков хранения документов, подтверждающих затраты на приобретение (создание) ОС и НМА, прочего имущества, имущественных прав, покупных товаров, необходимо учитывать положения ст. 268 НК РФ.

Отложенный характер имеют также расходы на приобретение ценных бумаг, так как датой осуществления расходов на приобретение ценных бумаг признается дата их реализации или иного выбытия (пп. 7 п. 7 ст. 272 НК РФ). Поэтому документы, подтверждающие расходы на приобретение ценных бумаг, необходимо хранить в течение сроков, определяемых с учетом положений пп. 7 п. 7 ст. 272 НК РФ (постановления Девятого арбитражного апелляционного суда от 19.03.2013 N 09АП-2671/13, ФАС Московского округа от 19.07.2013 N Ф05-7106/13 по делу N А40-74496/2012).

Счет-фактура, книга покупок и книга продаж применяются исключительно для целей применения налоговых вычетов по НДС и составления налоговой отчетности по налогу на добавленную стоимость. То есть книги продаж и книги покупок являются документами налогового учета.

Формы и порядок ведения книг покупок и книг продаж установлены постановлением Правительства РФ от 26.12.2011 N 1137 (далее — Постановление N 1137). В соответствии с п. 24 Приложения N 4 к Постановлению N 1137 книга покупок и дополнительные листы книги покупок, составленные на бумажном носителе или в электронном виде, хранятся в течение не менее 4 лет с даты последней записи. Аналогичный срок хранения предусмотрен и для книги продаж (п. 22 Приложения N 5 к Постановлению N 1137).

Таким образом, срок хранения книги покупок и книги продаж составляет не менее 4 лет с даты последней записи. Срок хранения счетов-фактур, согласно ст. 368 Перечня, составляет 4 года, что соответствует НК РФ.

Из вышеизложенного можно сделать вывод, что установленный пп. 8 п. 1 ст. 23 НК РФ четырехлетний срок по общему правилу отсчитывается не со дня составления первичного документа, а с первого числа отчетного (налогового) периода, следующего за тем, в котором документ использовался в последний раз для составления налоговой отчетности, начисления и уплаты налогов, подтверждения полученных доходов и произведенных расходов. Например, если исходить из норм налогового законодательства, то договоры должны храниться в течение 4 лет после окончания того года, в котором они прекратили свое действие, и т.п. Вместе с тем Перечнем установлены разные сроки для разных видов договоров (смотрите, например, ст.ст. 85, 123, 125, 159, 172, 191, 337, 340, 365, 407, 436, 826 Перечня и т.д.).

4. Документы, связанные с уплатой страховых взносов во внебюджетные фонды

В силу п. 6 ч. 2 ст. 28 Федерального закона от 24.07.2009 N 212-ФЗ плательщики страховых взносов обязаны обеспечивать сохранность документов, подтверждающих исчисление и уплату сумм страховых взносов, в течение шести лет.

5. Обязанности Организации

Экономические субъекты должны обеспечивать сохранность документов в течение сроков их хранения (ч. 1 ст. 17 Закона N 125-ФЗ). При этом следует обеспечить безопасные условия хранения документов бухгалтерского учета и их защиту от изменений (ч. 3 ст. 29 Закона N 402-ФЗ).

Поскольку, как упоминалось в первом разделе настоящей консультации, период времени, за который налоговым органом могут быть истребованы документы, законодателем не ограничен, можно сделать вывод, что налоговый орган может истребовать документы, которые должны храниться в Организации в соответствии с нормативными актами как по бухгалтерскому, так и по налоговому учету.

С точки зрения налогового законодательства, в Организации должны храниться документы, как минимум, начиная с 2012 года (если более длительные сроки не установлены НК РФ). Исходя из нормативных актов по бухгалтерскому учету еще должны храниться первичные документы начиная с 2011 года (в отдельных случаях — и более ранние). Наконец, документы, связанные с начислением оплаты труда и взносов во внебюджетные фонды, должны быть в наличии начиная с 2010 года (а многие — храниться постоянно).

В целом, можно сделать вывод, что в Организации в настоящее время должны быть в наличии документы за период 01.01.2011 по 31.12.2015. Следовательно, она обязана представить их налоговым органам по их требованию.

Что касается деловой переписки, то сроки ее хранения регламентированы разными пунктами упомянутого выше Перечня и зависят от характера данной переписки. В частности, переписка с другими организациями по основным (профильным) направлениям деятельности должна храниться 5 лет (п. 35 Перечня).

У нас нет сведений о характере истребованной налоговым органом переписки. Полагаем, однако, что речь идет о переписке с контрагентом по вопросам хозяйственной деятельности. В таком случае она должна храниться 5 лет начиная с года, следующего за годом отправки или получения писем. В рассматриваемом случае это охватывает период с 2011 года.

Рекомендуем ознакомиться с материалами:

— Энциклопедия решений. Хранение первичных документов, учетных регистров и бухгалтерской отчетности;

— Энциклопедия решений. Хранение документов налогового учета и отчетности;

— Энциклопедия решений. Уничтожение документов с истекшим сроком хранения.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РКА Буланцов Михаил

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Политика требований

Насколько распространена практика рассылки требований?

Я принимала участие в налоговой конференции и во время своего выступления задала несколько вопросов аудитории. Первый звучал так: кто заметил за последний год возросшее количество требований и уведомлений из налоговой инспекции? Руку подняли почти все. Я задала еще один вопрос: приглашали ли вас на рабочие группы и комиссии? И снова лес рук.

Какие виды требований могут поступить из инспекции и все ли они законные?

Кратко текущую ситуацию можно охарактеризовать так: 80 процентов требований и запросов, поступающих в компании из налоговой инспекции, вне закона. Многие документы не соответствуют форме, предусмотренной приказами самой же ФНС.

Например, я видела запросы, в которых указано сразу несколько ссылок на нормы, при этом не дается пояснений, на основании какой статьи и в связи с чем ревизоры запрашивают пояснения.

Можно ли как-то оценить законность требования?

Нужно разобраться, какие мероприятия налогового контроля проходят в отношении организации и предусмотрены ли они Налоговым кодексом. Исходя из этого можно сделать вывод, законно ли инспекторы требуют, например, пояснения. Если вы получили требование от контролеров, сначала нужно понять, какими именно действиями вашей компании вызван запрос.

Нередко попадаются комментарии, в которых бухгалтеры говорят, что требования формируется автоматически системой АСК НДС-2. Такие запросы тоже выпадают из правового поля?

Это распространенная категория запросов, но они совершенно безопасные. Я рекомендую на такие письма из налоговой инспекции отвечать. Если системой выявлено какое-то расхождение с контрагентом, то запрос на уточнение информации будет выслан автоматически. Но в таком запросе всегда указано, какие именно ошибки обнаружила система. Бухгалтеру в этом случае нужно устранить расхождения с контрагентом первого звена. Это самая безобидная форма запросов. Получение такого документа не означает, что компанией заинтересовалась инспекция.

Читайте также «АСК НДС-2 и запрос пояснений»

Какие еще письма могут прийти из инспекции?

Глобально я бы разделила все требования на два вида. В первом случае ревизоры истребуют документы и информацию. Вторая категория – приглашение на заседание различных рабочих групп.

Уточнения и пояснения

Вы для себя отмечаете, какие требования приходят чаще?

Да, есть наиболее распространенная форма требований – запрос по итогам камеральной проверки. Эти документы от контролеров нужно оценивать, опираясь на статью 88 Налогового кодекса. Обратите внимание: требование должно быть направлено в соответствующий срок, установленный для такого вида проверок. Например, для НДС этот срок составляет два месяца. Если истребуются какие-то документы, то требование должно соответствовать случаям, указанным в статье 88 Налогового кодекса. Там поименованы все причины для запросов. Если в компании прошла обычная камеральная проверка декларации по НДС, где нет ничего специального, а у организации запрашивают документы в рамках камеральной проверки по какому-то контрагенту для подтверждения вычетов, то эта ситуация незаконна, налоговый орган не вправе запрашивать бумаги в рамках такой проверки.

Какие еще статьи НК нарушают инспекторы?

Следующие две ситуации связаны с требованием документов по контрагентам и сделкам. Это пункт 1 статьи 93.1 «Истребование документов по контрагентам в связи с проводимой проверкой контрагента». Статья хорошо сформулирована, в ней четко и понятно сказано, что, во-первых, у контрагента должна быть налоговая проверка, а во-вторых, компания, в которой запрашиваются бумаги, обладает документами по этой компании. По этой статье – большинство нарушений налоговых инспекторов. Они запрашивают документы по цепочке контрагента. То есть в компанию поступает запрос на некое предприятие, которое стоит вторым или третьим, а может и дальше, в цепочке НДС. Бухгалтер, получивший требование, даже не понимает, что это за предприятие, он с ним никогда не работал, соответственно, у него нет и быть не может быть документов по сделке с этой организацией.

А с чем может быть связано получение таких требований, которые очевидно не имеют отношения к проверяемому предприятию?

Один из вариантов, почему такие письма приходят, связан с отработкой цепочек по НДС, когда инспекция должна проанализировать всю цепочку компаний и выявить выгодоприобретателя, к которому потом нужно прийти. В таких случаях, как правило, приходит требование от инспекции вместе с поручением от другой инспекции, зачастую региональной, в котором фигурирует контрагент шестого или даже седьмого звена. Собственно, региональная инспекция и раскручивает всю эту цепочку, но, согласно Налоговому кодексу, она не имеет права рассылать подобные запросы.

Что касается письменных требований, можно ли их игнорировать?

Нет. Мы придерживаемся позиции, что на все пункты, указанные в требовании, нужно отвечать. Если вы промолчите, то как минимум для ревизоров это будет сигналом о том, что с компанией что-то не в порядке. При этом отвечать можно и формально. Например, достаточно будет указать, что компания не может исполнить требование, потому что не очень понимает, что именно запрашивают ревизоры и на основании какого закона требование было направлено. Нередко в запросах инспекторов можно обнаружить ошибки, тогда можно, сославшись на них, также отказаться выполнять требования.

Можете привести пример такой ошибки ревизоров?

Допустим, к требованию может быть не приложено поручение. Если налоговики просят предоставить документы по контрагентам, то поручение обязательно должно быть. Еще один пример формальной ошибки: требование направлено по камеральной проверке, но уже за пределами срока ревизии. Инспекторы нередко забывать указать перечень операций, по которым выявлены ошибки, это тоже повод не отвечать по каждому пункту запроса, а указать на неточности.

Можно ли дать рекомендации бухгалтерам, которые получили требования из налоговой инспекции?

Конечно. Сначала нужно понять, что хотят увидеть контролеры, о какой сделке идет речь, о каком контрагенте. Далее нужно ответить на вопрос, является ли ваш деловой партнер, в отношении которого запрашиваются бумаги, контрагентом первого звена.

Если это так и вы можете объяснить, как вы выбрали эту компанию, как у вас происходили взаимоотношения по сделке, то можно не бояться и смело идти к инспекторам и отвечать на их вопросы.

Если же ревизоры пытаются запросить у вас бумаги или дать пояснения по сделкам с партнерами во втором и третьем звене, то можете посоветовать инспекторам посмотреть статью 54.1 НК РФ, из которой следует, что за сделки далее второго звена предприятия ответственности не несут.

Обратите внимание

Кратко текущую ситуацию можно охарактеризовать так: 80 процентов требований и запросов, поступающих в компании из налоговой инспекции, вне закона. Многие документы не соответствуют форме, предусмотренной приказами самой же ФНС.

То есть на требование можно все-таки не отвечать?

У компании есть возможность в рамках уведомления или требований не отвечать на все вопросы. Но если контролеры все-таки окажутся в вашем офисе с выездной проверкой за три года или тематической ревизией за квартал или два, то они будут задавать те же самые вопросы: как вы узнали о поставщике, как вы удостоверились в способности выполнить обязательства, как вы взаимодействовали друг с другом. И нужно иметь ответ на каждый из этих вопросов. Если ответов нет, то лучше сразу оценить свои налоговые риски и подавать уточенные декларации.

Старая добрая осмотрительность актуальна как никогда…

Да, ее никто не отменял. Вот пример, который не касается темы запросов, но хорошо показывает, насколько инспекторы сегодня информированы. Наш клиент отправил аванс 300 миллионов рублей своему контрагенту. Налоговая инспекция, даже не дожидаясь, пока он заявит суммы к вычету, исключительно на основании размера платежа, попросила дать комментарии по сделке.

Когда я начала изучать историю операции, тут же увидела, что у контрагента массовый директор. Сразу все стало понятно. Инспекторов крайне заинтересовало, на основании чего организация отправила контрагенту с массовым директором аванс на такую сумму.

Приглашение на заседание

Давайте поговорим про приглашения на комиссию. На адрес организации пришло такое письмо. Что нужно делать? Идти или проигнорировать приглашение?

Все зависит от ситуации. Я бы рекомендовала отправлять на разведку юриста, причем не штатного, а налогового. В данной ситуации главной задачей этого специалиста станет получение информации от инспекторов. Скорее всего, появление такого запроса говорит о том, что на компанию есть некий компромат, но может быть и так, что требования необоснованные и обвинения беспочвенные.

Кого обычно приглашают на комиссии? Расскажите, как проходят такие встречи.

Как правило, директора и бухгалтера. На таких встречах инспекцию представляют обычно несколько человек.

Ревизоры говорят примерно следующее: «Мы все вычислили, сознайтесь и покайтесь, вот вам нехороший контрагент, нужно доплатить НДС в бюджет, а не то мы передадим информацию в правоохранительные органы или назначим выездную проверку по НДС».

Звучит весьма угрожающе.

Теряются все! Недавно мы вместе с клиентом получили приглашение на такую встречу. Я уговорила гендиректора не ходить. Мы пошли в инспекцию с исполнительным директором. Инспекторы показали нам систему АСК НДС-2, в которой буквально все красное. Нам задавали много вопросов по сделкам, и надо признать, что все они были очень точными, при этом у налогоплательщика не было ответов. Я не представляю, что будет с неподготовленным, а особенно молодым, начинающим директором или бухгалтером.

Как вы думаете, в 2019 году количество требований будет расти или пик запросов уже миновал?

Я думаю, тенденция в наступившем году сохранится и даже усилится. Такая политика дает хорошие результаты. Зачем налоговым органам отказываться от эффективного инструмента? Бизнес реально приходит и пугается. Я недавно была в инспекции и видела, что происходит с людьми, которые пришли без юриста. Скорее всего, первое, что сделают те люди, которых я видела – подадут «уточненку» и заплатят налоги.

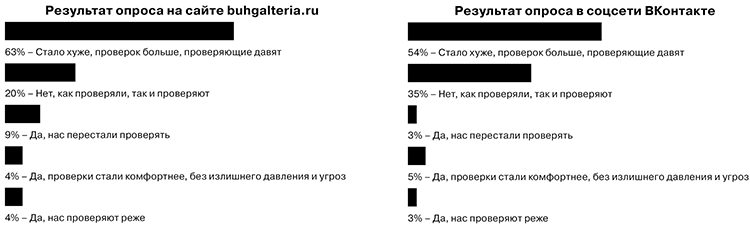

Ощущаете ли вы ослабление контроля со стороны государства?

Сайт Buhgalteria.ru повел опрос на тему проверок. Его результаты показали, что больше всего контрольных мероприятий проводит ФНС. Несмотря на объявленный трехлетний мораторий на плановые проверки, бизнес продолжает «лихорадить» от ревизий, но уже внеплановых.

Некоторое время назад были скорректированы правила подачи документов по требованию налоговых инспекторов, а в июне – и формат уведомления о невозможности их представления. Кроме того, последние сообщения Минфина, ФНС и примеры судебной практики раскрывают новые нюансы удовлетворения профессионального любопытства ИФНС. О том, от какой налоговой может прийти запрос, куда представлять документы, если проверка проводится не в стенах инспекции, и какие бумаги вправе истребовать фискалы, читайте в нашем материале.

Сообщать инспекции о невозможности представить запрошенные документы нужно по новой форме

Налоговая служба с 09.06.2019 обновила бланк уведомления о невозможности представления в установленный срок документов (бумажную форму плюс электронный формат).

Изменение бланка потребовалось из-за введенной Законом от 03.08.2018 № 302-ФЗ нормы, позволяющей не отправлять документы в ИФНС повторно.

О невыполнимости требования проверяющих компания обязана предупредить ИФНС не позднее:

- одного дня, если материалы касаются работы самой организации;

- пяти дней, если контролерам необходима информация о контрагентах.

В бланке предусмотрены три блока для отдельных случаев заполнения:

- первый – для указания конкретной причины продления срока;

- второй – в случае утраты документов или их передачи в аудиторскую организацию;

- третий – если запрошенные документы уже были представлены в ИФНС ранее.

Приказ ФНС РФ от 24.04.2019 № ММВ-7-2/204@ «Об утверждении формы и формата представления уведомления о невозможности представления в установленные сроки документов (информации) в электронной форме»

Примечание редакции:

Подача данного уведомления не может гарантировать продление срока для подачи документации.

Тем не менее в случае отказа проверяющих и наложения штрафа факт его отправки поможет снизить или вовсе отменить санкции.

Обновлены правила предоставления документов

Налоговики обновили формы документов, используемых в контрольных мероприятиях, в том числе бланк требования о представлении пояснений и документов.

Кроме того, скорректированы требования к документам, представляемым в налоговый орган на бумажном носителе. Весь объем бумаг для инспекторов должен быть разделен на части размером не более 150 листов каждая. Каждый такой том отдельно прошивается, нумеруется и заверяется личной подписью лица, подтверждающего подлинность бумаг. Печать компании для их заверения по новым правилам не нужна. Документы более чем на 150 страницах на части не разделяются.

К собранному пакету должно быть приложено сопроводительное письмо с указанием реквизитов требования инспекторов или изложено иное основание для представления бумаг. Письмо должно содержать опись всех документов, либо эта информация должна идти в качестве приложения к нему.

В случае представления документов в электронном виде через ТКС или личный кабинет опись данных, переданных в инспекцию, формируется автоматически. Кроме того, исходя из текста регламента, сопроводительное письмо необходимо составлять только при направлении бумаг по требованию ИФНС.

Добровольное их представление под новое требование не подпадает.

Когда инспекторы вправе требовать документы, и чем грозит неподчинение

Налоговый орган вправе требовать документы:

- необходимые в связи с камеральной или выездной проверкой налогоплательщика (п. 1 ст. 93 НК РФ);

- касающиеся деятельности проверяемого контрагента (п. 1 ст. 93.1 НК РФ);

- относительно конкретной сделки вне рамок проведения налоговых проверок (п. 2 ст. 93.1 НК РФ).

Ответственность за отказ от представления запрошенных документов в отношении собственной деятельности или их непредставление в установленные сроки предусмотрена ст. 126 НК РФ. Мера ответственности – штраф в размере 200 рублей за каждый непредставленный документ.

Иные лица за непредставление документов о налогоплательщике, отказ подать имеющиеся у них документы либо представление документов с заведомо недостоверными сведениями могут быть привлечены к ответственности по п. 2 ст. 126 НК РФ. Сумма штрафа для организаций и ИП – 10 тыс. рублей.

За неправомерное несообщение либо несвоевременное сообщение истребуемой информации (не документов) ответственность наступает в соответствии со ст. 129.1 НК РФ. При первом правонарушении это влечет наложение штрафа в размере 5 тыс. рублей. Повторное деяние в течение календарного года карается штрафом в сумме 20 тыс. рублей.

КоАП РФ также предусмотрены санкции для должностных лиц налогоплательщика, непредставивших инспекторам или исказивших документы и сведения, необходимые для осуществления налогового контроля. Наказание в виде штрафа назначается в соответствии с п.1 ст. 15.6 кодекса и может составить от 300 до 500 рублей.

Кроме того, если налогоплательщик не представил в срок документы, запрашиваемые при проведении налоговой проверки, инспекция может их изъять (п. 4 ст. 93 НК РФ).

Причем фискалы вправе не обращать внимание даже на отказ проверяемого открыть помещения или иные места, где могут находиться подлежащие выемке документы и предметы. Инспектор может сделать это самостоятельно, стараясь без необходимости не повреждать запоры, двери и другие предметы (п. 4 ст. 94 НК РФ).

Еще одно возможное последствие неисполнения требования инспекторов – налоговый орган может определить суммы к уплате в бюджет расчетным путем на основании имеющейся у него информации о предприятии, а также данных об иных аналогичных налогоплательщиках (пп. 7 п. 1 ст. 31 НК РФ). В этом случае налог будет исчислен примерно, и аргументы о недостоверности расчета приниматься не будут (Постановление Президиума ВАС РФ от 22.06.2010 № 5/10). Спор о законности решения ИФНС, по которому инспекторы доначислили компании 21 млн рублей НДС, завершился в пользу проверяющих (Постановление Арбитражного суда Северо-Кавказского округа от 13.03.2019 № Ф08-12102/2018).

Судьи указали, что общество без каких-либо объективных причин не представило первичные документы по требованию инспекции, умышленно противодействуя проведению налогового контроля. При таких обстоятельствах последующая попытка компании представить опровержения доначислений в суде является злоупотребление правом и не может повлечь отмены решения ИФНС, вынесенного по результатам проверки.

Сроки предоставления документов в ИФНС

ТАБЛИЦА: «Сроки предоставления документов в ИФНС»

|

Что предоставляется в ИФНС |

Срок предоставления | С какой даты считать срок | Формат ответа | |

| по ТКС | на бумаге | |||

|

Квитанция о получении сообщения от ИФНС по ТКС |

6 рабочих дней |

День отправки сообщения налоговым органом |

+ |

— |

| Пояснения к декларации по НДС | 5 рабочих дней | День получения требования | + | — |

| Пояснения к иным декларациям | + | + | ||

| Документы (информация), запрошенные в рамках камеральной или выездной проверки |

10 рабочих дней |

День получения требования |

+ |

+ |

| Уведомление о том, что документы, запрашиваемые в рамках камеральной или выездной проверки, ранее уже подавались в ИФНС | ||||

| Уведомление о продлении срока представления документов (информации), запрашиваемых в рамках камеральной или выездной проверки |

1 рабочий день |

День получения требования |

+ |

+ |

| Уведомление об отсутствии документов (информации), запрашиваемых в рамках камеральной или выездной проверки | ||||

| Документы (информация), запрошенные в рамках встречной проверки контрагента или иного лица |

5 рабочих дней |

День получения требования |

+ |

+ |

| Уведомление о том, что документы (информация), запрашиваемые в рамках встречной проверки, ранее уже подавались в ИФНС | ||||

| Уведомление о продлении срока представления документов (информации), запрашиваемых в рамках встречной проверки | ||||

| Уведомление об отсутствии документов (информации), запрашиваемых в рамках встречной проверки | ||||

| Документы (информация), запрошенные вне рамок проверок по конкретной сделке |

10 рабочих дней |

День получения требования |

+ |

+ |

| Уведомление о том, что документы (информация), запрашиваемые вне рамок проверок, ранее уже подавались в ИФНС | ||||

| Уведомление о продлении срока представления документов (информации), запрашиваемых вне рамок проверок | ||||

| Уведомление об отсутствии документов (информации), запрашиваемых вне рамок проверок | ||||

| Копии документов, сведения из которых включены в указанные в п. 15 ст. 165 НК РФ реестры и которые поданы для подтверждения обоснованности применения налоговой ставки 0 процентов и налоговых вычетов |

30 календарных дней |

День получения требования |

+ |

+ |

| Документы по сделкам между взаимозависимыми лицами (контролируемым сделкам) (п. 6 ст. 105.17 НК РФ) | 30 рабочих дней | День получения требования |

+ |

+ |

| Сведения о бенефициарных владельцах (п. 4 правил, утв. Постановлением Правительства от 31.07.2017 № 913) | 5 рабочих дней | День получения запроса | + | + |

| Уведомление о контролируемых иностранных компаниях (п. 8 ст. 25.14 НК РФ) | Устанавливается ИФНС, но не менее 30 рабочих дней | День получения требования | + | + |

| Документы, связанные с исчислением и уплатой НДФЛ, налога на прибыль по ценным бумагам (п. 3 ст. 214.8, п. 3 ст. 310.2 НК РФ) | 3 месяца | День получения требования | + | + |

Как представить инспекторам электронные больничные листы

В ФНС рассказали, как доказать инспекторам, что выплаты сотрудникам производятся в рамках обязательного соцстрахования и поэтому не облагаются страховыми взносами.

В рамках камеральной проверки РСВ налоговая вправе запросить у компании документы ? основания для начисления или неначисления взносов на суммы, отраженные в отчете.

Если ИФНС потребует представить листки нетрудоспособности, чиновники рекомендуют распечатать бумажную копию электронного больничного, выгруженного из реестра ФСС. Документ должен отражать данные, которые работодатель использовал для определения размера страховых пособий. К нему необходимо приложить и расчеты соответствующих выплат.

Представляемые в налоговую бумаги должны быть заверены организацией, прошиты и пронумерованы надлежащим образом. В случае их повторного истребования достаточно вовремя сообщить инспекторам реквизиты документа, к которому были приложены подтверждения и вместе с которым направлены в ИФНС.

Письмо ФНС РФ от 10.07.2019 № БС-4-11/13464@

Как заверить копии для подтверждения расходов

Минфин рассмотрел обращение о порядке заверения копий документов, подтверждающих расходы по УСН-деятельности.

Есть перечень критериев, соблюдение которых позволит признать эти расходы при исчислении налога. Они должны быть обоснованны и документально подтверждены. Под обоснованностью подразумевается экономическая целесообразность затрат. Документальная подтвержденность – это соответствие оформления документа законодательно установленным правилам.

В данном случае речь идет о заверении копии. Согласно пункту 5.26 ГОСТ Р 7.0.97-2016, утвержденному Приказом Росстандарта от 08.12.2016 № 2004-ст, копия будет обеспечена юридической значимостью при наличии следующих реквизитов:

- слова «Верно»;

- «Должность»;

- «Подпись»;

- «Ф.И.О.»;

- «Дата».

Если копия предназначается для передачи в другую компанию, ее требуется дополнить информацией о месте хранения оригинала: «Подлинник документа находится в (наименование организации) в деле № … за … год» — и заверить печатью организации.

Для упрощения процедуры заверения копии допускается использование штампа.

Письмо Минфина РФ от 22.04.2019 № 03-11-11/28986

Минфин подсказал, как сэкономить на переводе иностранной «первички»

Минфин напоминает, что для того, чтобы отразить расходы компании в учете налога на прибыль, суммы надлежащих затрат должны быть подтверждены документами, оформленными в соответствии с российским законодательством, а в случае, если расчет производился за границей – с иностранным деловым оборотом.

Официальное делопроизводство в нашей стране ведется на русском языке, поэтому «первичка», составленная на ином языке, нуждается в переводе, отмечают в министерстве.

Если чаще других в учете встречается типовая форма иностранных документов, чиновники считают достаточным обратиться к переводчику однократно за расшифровкой ее постоянных показателей. В будущем можно будет перевести и обновляющиеся данные бланка, если в этом будет необходимость.

Справочно сообщается, что НК РФ не установлен порядок перевода иностранной «первички».

Письмо Минфина РФ от 29.04.2019 № 03-03-06/1/31506