Земельный налог также как и имущественный является местным налогом, т.е. он платится в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), где он установлен и в котором находится земельный участок.

Содержание

Кто платит земельный налог в 2020 году

Земельный налог должны платить лица, владеющие участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения.

Если же земельные участки находятся у физических лиц на праве безвозмездного срочного пользования или были им переданы по договору аренды, земельный налог платить не нужно.

Ставки земельного налога

Налоговая ставка не может превышать 0,3% от кадастровой стоимости участков:

- занятых жилищным фондом и объектами инженерной инфраструктуры ЖКХ и приобретенных для жилищного строительства, кроме участков, используемых в предпринимательской деятельности (исключение действует с налогового периода 2020 года);

- приобретенных для личного подсобного хозяйства, садоводства, огородничества. С налогового периода 2020 года ставка распространяется на участки этой группы в случае, если они не используются в предпринимательской деятельности;

- с налогового периода 2020 года — земельные участки общего назначения, предназначенные для ведения гражданами садоводства и огородничества либо предназначенные для размещения иного имущества общего пользования.

Ставка налога для остальных участков не должна превышать 1,5% от кадастровой стоимости.

Формула расчета

Обратите внимание! С 2015 года физические лица, в том числе предприниматели, не должны рассчитывать налог на землю самостоятельно. Это обязанность возложена на ИФНС. Уплата производится по налоговому уведомлению.

Земельный налог рассчитывается по следующей формуле:

Земельный налог = Кст x Д x Cт x Кв,

Кст – кадастровая стоимость земельного участка (ее можно узнать на официальном сайте Росреестра или при помощи кадастровой карты).

Д – размер доли в праве на земельный участок.

Ст – налоговая ставка (узнать налоговую ставку в вашем регионе можно на этой странице).

Кв – коэффициент владения земельным участком (применяется только в случае владения земельным участком в течение неполного года).

Льготы по земельному налогу

Некоторые плательщики могут воспользоваться льготами федерального и местного уровня. Если налоговый орган располагает информацией о праве плательщика на льготу, она будет учтена при расчете налога. Но если налогоплательщик заметил при получении уведомления, что льгота не учтена, ему нужно подать в ИФНС заявление по форме из приказа от 14.11.2017 № ММВ-7-21/897@. Заявление предоставляется только один раз — далее льгота действует автоматически.

Федеральные льготы

Не платят налог на землю коренные малочисленные народы Севера, Сибири и Дальнего Востока, а также их общины — в отношении участков, которые используются для сохранения традиционного образа жизни.

При исчислении налога для отдельных категорий плательщиков база уменьшается на стоимость 6 соток площади земельного участка. Льгота действует для инвалидов 1 и 2 группы, Героев СССР и РФ, ветеранов ВОВ, пенсионеров, многодетных родителей, «чернобыльцев». Полный список льготных категорий — в п. 5 ст. 391 НК РФ.

Если участков несколько, льгота по освобождению от налогообложения 6 соток действует только по одному из них. Выбрать, по какому именно, может сам плательщик. Для этого ему нужно подать в любую ИФНС уведомление о выборными земельном участке по форме, утвержденной приказом ФНС от 26.03.2018 N ММВ-7-21/167@.

Местные льготы

Представительные органы муниципальных образований могут своими актами вводить дополнительные льготы для некоторых категорий граждан. Они позволяют не только уменьшить величину необходимого к уплате земельного налога, но и не платить его вовсе.

Для получения информации об установленных льготах по земельному налогу вы можете воспользоваться специальным сервисом на сайте налоговой службы.

Примеры расчета

Пример 1. Расчет земельного налога за полный календарный год

Объект налогообложения

Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка составляет 2 400 385 рублей.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 201 руб. (2 400 385 руб. x 0,3 / 100).

Пример 2. Расчет земельного налога за неполный календарный год

В октябре 2018 года Петров И.А. зарегистрировал права на земельный участок, расположенный в Московской области.

Его кадастровая стоимость составляет 2 400 385 рублей.

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог за три месяца 2018 года в этом случае будет равен: 1 801 руб. (2 400 385 руб. x 0,3 / 100 x 0,25),

где, 0,25 – коэффициент времени владения земельным участком (3 мес. / 12 мес.).

Пример 3. Расчет земельного налога за долю земельного участка

Петрову И.А. принадлежит ¾ земельного участка, расположенного в Московской области.

Его кадастровая стоимость в 2018 году составляет 2 400 385 рублей.

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 5 401 руб. (2 400 385 руб. x ¾ x 0,3 / 100).

Пример 4. Расчет земельного налога с учетом льготы

Ветеран боевых действий Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка в 2018 году равна 2 400 385 рублей.

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 172 руб. ((2 400 385 руб. – 10 000 руб.) x 0,3 / 100),

где, 10 000 руб. – льгота, которая предоставляется Петрову И.А. в связи с тем, что он является ветераном боевых действий.

Налоговое уведомление

Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу места жительства уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2020 году за 2019 год будут направлены жителям России в период с апреля по сентябрь.

В случае обнаружения ошибочных данных в уведомлении необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение, с приложением копий правоустанавливающих документов, необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря следующего года. Например, если земля была куплена в 2018 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2020 года.

Поэтому в случае неполучения уведомления ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на прием можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него земельного участка, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок гражданин будет привлечен к ответственности по п.3 ст. 129.1 НК РФ и оштрафован в размере 20% от неуплаченной суммы налога по тому объекту, по которому он не представил сообщение.

Срок уплаты земельного налога

В 2020 году для всех регионов России установлен единый срок уплаты имущественных налогов – не позднее 1 декабря 2020 года (для уплаты налога за 2019 год).

Обратите внимание, что в случае нарушения сроков оплаты земельного налога, на сумму недоимки будет начислена пеня за каждый календарный день просрочки в размере одной трехсотой от действующей ставки рефинансирования ЦБ РФ. Кроме этого, налоговый орган может направить работодателю должника уведомление о взыскании задолженности за счет заработной платы, а также наложить ограничение на выезд из РФ. Штраф с физических лиц за неуплату налогов не взыскивается.

Оплата земельного налога

Заплатить земельный налог можно при помощи специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

-

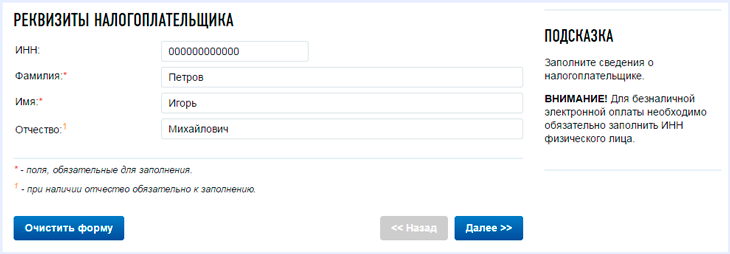

Заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН):

-

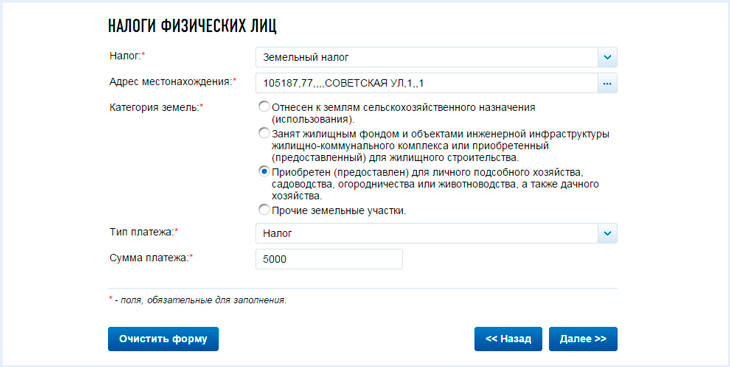

Указать вид оплачиваемого налога, адрес местонахождения, категорию земель, тип платежа (сам налог или пени) и сумму платежа:

-

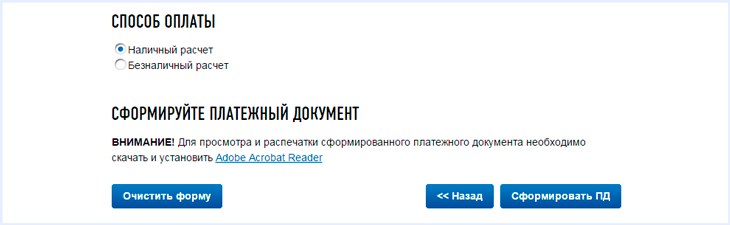

Выбрать способ оплаты. Для оплаты наличными сформируйте платежное поручение (кнопка – «Сформировать ПД»), после этого его можно распечатать и оплатить в филиале любого банка России:

-

Для оплаты безналичным способом выберите одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога:

Как узнать задолженность по налогам

Узнать о наличии задолженности по имеющимся у вас налогам вы можете несколькими способами:

- Лично обратившись в территориальный налоговый орган ФНС по месту жительства.

- Через личный кабинет налогоплательщика на официальном сайте ФНС.

- При помощи специального сервиса на Едином портале государственных услуг.

- Через банк данных на официальном сайте судебных приставов (только для должников, дела которых находятся в исполнительном производстве).

Индекс налогового документа это то же самое, что УИН (уникальный идентификатор начисления).

Имущественные налоги, такие как земельный налог, налог на имущество физических лиц, транспортный налог, мы уплачиваем на основании налогового уведомления.

В таком документе должен быть УИН. Находится он внизу, где красная стрелка.

Платежный документ может быть сформирован с использованием электронного сервиса, размещенного на сайте ФНС России. В этом случае индекс документа присваивается автоматически.

Также налоги физическим лицом могут быть оплачены через любую другую кредитную организацию, которой может быть оформлено полноформатное платежное поручение. В этом случае в поле 22 «Код» указывается «0» или индекс документа, присвоенный налоговым органом, при его наличии у физического лица.

В случае заполнения платежного документа (извещения) по форме № ПД-4сб(налог) физическим лицом в отделении ОАО Сбербанка индекс документа и УИН не указываются. При этом в платежном документе (извещении) обязательно указание ИНН, фамилии, имени, отчества физического лица, а также адреса места жительства или места пребывания (при отсутствии у физического лица места жительства).

В Минфине считают, что при нынешней системе налогообложения бюджет недополучает десятки миллиардов рублей. Нефтяные компании с этим не согласны Фото: Андронов Алексей / ТАСС

Минфин внес в правительство законопроект, который предусматривает изменение налога на дополнительный доход (НДД), пишет «Коммерсантъ» со ссылкой на источники, знакомые с ситуацией. Газета отмечает, что в случае принятия поправок с ряда нефтяных компаний в ближайшие три года в бюджет может дополнительно поступить около 200 млрд руб. Минфин подтвердил внесение проекта.

Суть изменений заключается в том, что если до сих пор НДД позволял уменьшать налогооблагаемую базу на 100% за счет переноса исторических убытков, то теперь этот показатель предлагается снизить до 50%. Помимо этого, речь идет о снижении индексации исторических убытков с 16,3% до 7% и сокращении размера вычитаемых расходов.

Также изменения могут коснуться условий налогообложения для месторождений, которые имели льготы по экспортной пошлине на нефть и могли переходить на НДД добровольно. Для них вместо действующих понижающих коэффициентов к НДПИ в 2021–2023 годах предлагается ввести повышающий коэффициент 1,5.

Как считают в Минфине, подобные меры должны принести в бюджет дополнительно 87,8 млрд руб. в 2021 году и 55,6 млрд руб. в 2022 году. К 2023 году общая сумма может достигнуть 200 млрд руб.

По данным «Коммерсанта», больше всего пострадать от нововведений могут «Газпром нефть» и «Роснефть», месторождения которых подпадают под действующую редакцию НДД. Например, речь идет о Новопортовском месторождении «Газпром нефти». По данным газеты, «Роснефть» предлагает ничего не менять.

Собеседники издания в нефтяной отрасли согласны с тем, что НДД позволил компаниям получить «непредвиденную доходность», однако не считают необходимым что-то кардинально менять. Не исключен вариант, что для поиска компромисса вопрос о корректировке налога может быть вынесен на уровень президента, отмечает издание.

О льготе по налогу на имущество физических лиц

для собственников коммунальных квартир ()

Согласно статье 11-10-2 Закона Санкт-Петербурга от 28.06.1995 №81- 11 «О налоговых льготах» (в редакции Закона Санкт-Петербурга от 29.11.2019 №606-131) право на льготу по налогу на имущество физических лиц имеют физические лица в отношении принадлежащих им долей в праве общей долевой собственности на коммунальные квартиры.

О направлении сводных налоговых уведомлений

Пунктом 2 статьи 11.2 Налогового кодекса Российской Федерации установлено, что налогоплательщики — физические лица, получившие доступ к «Личному кабинету налогоплательщика», получают от налогового органа только в электронной форме через Личный кабинет документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, в том числе налоговые уведомления и требования об уплате налогов.

Для получения налогового уведомления на бумажном носителе налогоплательщики — физические лица, получившие доступ к Личному кабинету, могут направить в любой налоговый орган по своему выбору уведомление о необходимости получения документов на бумажном носителе лично (через представителя), по почте, либо в электронной форме с использованием Личного кабинета налогоплательщика.

О ЛЬГОТЕ ПО ЗЕМЕЛЬНОМУ НАЛОГУ

С 2017 года действует налоговый вычет, уменьшающий земельный налог на величину кадастровой стоимости 600 кв.м. площади земельного участка. Так, если площадь участка составляет не более 6 соток – налог взиматься не будет, а если площадь участка превышает 6 соток – налог будет рассчитан за оставшуюся площадь.

Вычет применяется для категорий лиц, указанных в п. 5 ст. 391 НК РФ (Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с детства, ветераны Великой Отечественной войны и боевых действий и т.д.), а также для всех пенсионеров.

Вычет применятся по одному земельному участку по выбору «льготника» независимо от категории земель, вида разрешенного использования и местоположения земельного участка в пределах территории страны.

Для использования вычета за 2017 год налогоплательщики, имеющие право на вычет, предоставляют заявление о праве на льготы (в случае, если ранее заявление на льготы не подавалось), а также могут обратиться в любой налоговый орган до 1 июля 2018 года с уведомлением о выбранном участке, по которому будет применен вычет (уведомление не является обязательным документом для предоставления вычета). Если такое уведомление не поступит от налогоплательщика, то вычет будет автоматически применен в отношении одного земельного участка с максимальной исчисленной суммой налога.

Предоставление вычета на земельный участок не отменяет права налогоплательщика на получение льготы по земельному налогу, установленной Законом Санкт-Петербурга от 23.11.2012 № 617-105 «О земельном налоге в Санкт-Петербурге».

Заявление о предоставлении налоговой льготы предоставляется по форме, утвержденной Приказом ФНС России от 14.11.2017 №ММВ-7-21/897.

Заявление можно подать в любой налоговый орган по выбору налогоплательщика любым из следующих способов:

— лично (через законного или уполномоченного представителя);

— с помощью электронных сервисов «Обратиться в ФНС России», «Личный кабинет налогоплательщика для физических лиц» на официальном сайте ФНС России nalog.ru;

— по почте;

— через любое отделение Санкт-Петербургского государственного учреждения «Многофункциональный центр предоставления государственных услуг».

С 15 июля 2016 года вступил в силу Федеральный закон № 290-ФЗ «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты Российской Федерации».

Закон предусматривает следующие основные положения:

- Передача информации о расчетах через операторов фискальных данных в ФНС России.

- Возможность осуществления всех регистрационных действий с ККТ и иного юридически значимого документооборота по вопросам применения ККТ через личный кабинет на сайте ФНС России.

- Изготовление кассовых чеков и бланков строгой отчетности исключительно кассовыми аппаратами с возможностью их направления в электронной форме на абонентский номер или электронную почту покупателя. Бланк строгой отчетности приравнен к кассовому чеку.

- Применение кассовых аппаратов при оказании услуг, а также плательщиками единого налога на вмененный доход и патента.

- Применение фискального накопителя (аналог электронной контрольной ленты защищенной) с возможностью его самостоятельной замены 1 раз в 3 года плательщиками ЕНВД и патента, а также сферы услуг. Предельные сроки применения фискального накопителя законом не ограничены.

- Техническое обслуживание не обязательно для регистрации кассового аппарата в ФНС России.

- Экспертиза произведенных кассовых аппаратов и технических средств операторов фискальных данных.

- Поэкземплярный учет ФНС России произведенных кассовых аппаратов и фискальных накопителей в форме реестров.

- Возможность применения ККТ в автономном режиме при определенных условиях.

- Новые формы контрольных мероприятий, возможность запроса в банках информации по счетам в ходе оперативных проверок.

- Плавный и поэтапный переход к новому порядку применения ККТ. Так, с 15 июля 2016 года предусмотрена возможность добровольного перехода на новый порядок, с 1 февраля 2017 года регистрация ККТ будет осуществляться только по новому порядку, а с 1 июля 2017 года старый порядок прекратит свое действие. При этом у предприятий сферы услуг, владельцев торговых автоматов, а также лиц, применяющих патент и ЕНВД, то есть для малого бизнеса, который не был обязан применять ККТ, будет еще целый год для перехода на новый порядок, для них он становится обязательным с 1 июля 2018 года.

ИНФОРМАЦИЯ

о замене сертификатов ключей подписи

Вниманию налогоплательщиков, представляющих налоговую отчетность по телекоммуникационным каналам связи!

С 1 июля 2013 года сдать налоговую и бухгалтерскую отчетность можно будет только с новой усиленной квалифицированной электронной подписью.

В связи с вступлением с 01.07.2013 года в силу Федерального закона от 06.04.2011 года № 63-Ф3 «Об электронной цифровой подписи» необходимо до указанного срока осуществить переход на использование усиленной квалифицированной электронной подписи.

С 1 июля 2013 Федеральный закон от 10.01.2002 № 1-ФЗ «Об электронной цифровой подписи» признается утратившим силу.

Для замены сертификатов ключей подписи, используемых при представлении в налоговые органы электронных документов, в том числе налоговой и бухгалтерской отчетности, на квалифицированные сертификаты ключей проверки электронной подписи, соответствующие требованиям Федерального закона or 06.04.2011года № 63-Ф3 «Об электронной подписи», необходимо срочно обратиться к специализированным операторам связи, осуществляющим деятельность на территории Санкт-Петербурга.

Порядок получения усиленной квалифицированной электронной подписи и перечень документов необходимых для смены сертификата ключей подписи размещен на сайтах специализированных операторов связи.

ИНФОРМАЦИЯ ОБ УПЛАТЕ ИМУЩЕСТВЕННЫХ НАЛОГОВ

«В 2013 году налоговыми органами Санкт-Петербурга в соответствии с налоговым законодательством налогоплательщикам будут направлены в порядке, установленном статьей 52 Налогового кодекса Российской Федерации, налоговые уведомления на уплату имущественных налогов за 2012 год.

Управление ФНС России по Санкт-Петербургу обращает внимание плательщиков налога на имущество физических лиц на:

1. Увеличение налоговой базы для исчисления налога за 2012 год (инвентаризационной стоимости на 01.01.2012) по сравнению с налоговой базой за 2011 год (инвентаризационной стоимостью на 01.01.2011). Данное увеличение произошло в связи с утверждением Постановлением Правительства Санкт-Петербурга от 27.12.2011 №1762 коэффициента удорожания инвентаризационной стоимости объектов недвижимого имущества, по отношению к 2011 году, в размере 6,7%.

2. Увеличение налоговой ставки, которая зависит от размера инвентаризационной стоимости объектов недвижимого имущества. Так, в соответствии с Законом Санкт-Петербурга от 11.11.2003 № 625-93 «Об отдельных вопросах налогообложения в Санкт-Петербурге» (в редакции Закона Санкт-Петербурга от 16.07.2010 № 438-110) для объектов недвижимого имущества:

Сведения о ставках имущественных налогов содержатся в сервисе Федеральной налоговой службы «Имущественные налоги: ставки и льготы» (www.r78nalog.ru).

Информацию об инвентаризационной стоимости объектов недвижимого имущества налогоплательщики могут получить, подключившись к сервису Федеральной налоговой службы «Личный кабинет налогоплательщика для физических лиц».

Данный сервис позволяет налогоплательщику получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, об объектах движимого и недвижимого имущества, контролировать состояние расчетов с бюджетом, получать и распечатывать налоговые уведомления и квитанции на уплату налоговых платежей, оплачивать налоговую задолженность, обращаться в налоговые органы без личного визита в налоговую инспекцию.

Для подключения к указанному сервису Вам необходимо обратиться в любую налоговую инспекцию, за исключением специализированных, с документом, удостоверяющим личность, и свидетельством о постановке на учет физического лица (оригиналом или копией). Вы также можете направить онлайн-заявление на подключение к данному сервису с сайта Управления (www.r78.nalog.ru) для последующей регистрации в сервисе при личном посещении инспекции».

Информация о льготах по уплате имущественных налогов

(налога на имущество физических лиц, транспортного и земельного налогов)

Налогообложение по имущественным налогам и предоставление льгот осуществляется: — по налогу на имущество физических лиц: в соответствии с Законом РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц» (в редакции Федерального закона от 29.06.2012 №96-ФЗ); — по транспортному налогу: в соответствии с главой 28 «Транспортный налог» Налогового кодекса Российской Федерации и Законом Санкт-Петербурга от 04.11.2002 № 487-53 «О транспортном налоге» (в редакции Закона Санкт- Петербурга от 12.11.2012 № 559-94); — по земельному налогу: в соответствии с главой 31 «Земельный налог» Налогового кодекса Российской Федерации, Законом Санкт-Петербурга от 28.11.2005 № 611-86 «О земельном налоге в Санкт-Петербурге и о внесении дополнений в Закон Санкт-Петербурга «О налоговых льготах» (в редакции Закона Санкт-Петербурга от 20.04.2011 № 147-44) и Законом Санкт-Петербурга от 23.11.2012 №617-105 «О земельном налоге в Санкт-Петербурге» (начиная с налогового периода 2013 года). Льготы по уплате налога на имущество физических лиц, транспортного и земельного налогов предоставляются собственникам объектов недвижимого имущества и транспортных средств, находящихся на территории Санкт- Петербурга. Перечень категорий граждан, имеющих право на освобождение от уплаты налога на имущество физических лиц, земельного и транспортного налогов, и документов — оснований для предоставления льгот размещен на сайте Управления ФНС России по Санкт-Петербургу: в рубрике «Электронные услуги» в Интернет-ресурсе «Имущественные налоги: ставки и льготы». Льготы носят заявительный характер, образец заявления на предоставление льготы, приведен ниже. Для получения освобождения от уплаты налога на имущество физических лиц и транспортного и земельного налогов налогоплательщику необходимо обратиться в налоговый орган по мест}’ нахождения недвижимого имущества и транспортных средств с соответствующим заявлением и предъявить копию документа, подтверждающего право на льготу. Заявление и копии документов, подтверждающих право на льготы, можно направить в соответствующую межрайонную инспекцию ФНС России по Санкт- 11етербургу: — по почте заказным письмом (адреса и справочные телефоны межрайонных инспекций Санкт-Петербурга размещены на сайте Управления: www.r78.nalog.ru); — по электронному адресу: www.r78.nalog.ru выбрав в перечне «Инспекции» соответствующий налоговый орган, на подведомственной территории которого находится объект налогообложения; — через отделения Санкт-Петербургского государственного учреждения «Многофункциональный центр предоставления государственных услуг».

ИНФОРМАЦИЯ ДЛЯ НАЛОГОПЛАТЕЛЬЩИКОВ,

изъявивших желание перейти на уплату единого налога на вмененный доход с 01.01.2013 года

В связи с вступлением в силу с 01.01.2013 года Федерального закона от 25.06.2012 года № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее -Федеральный закон от 25.06.2012 № 94-ФЗ) Межрайонная ИФНС России № 9 по Санкт-Петербургу сообщает следующее.

В соответствии со статьей 346.28 Налогового кодекса Российской Федерации в редакции Федерального закона от 25.06.2012 № 94-ФЗ (далее — Кодекс) организации и индивидуальные предприниматели, изъявившие желание перейти на уплату единого налога на вмененный доход (далее — ЕНВД), обязаны встать на учет в качестве налогоплательщиков единого налога в налоговом органе. Организации или индивидуальные предприниматели, изъявившие желание перейти на уплату ЕНВД, подают в налоговые органы в течение пяти дней со дня начала применения системы налогообложения в виде ЕНВД заявление о постановке на учет в качестве налогоплательщика единого налога. Таким образом, с 01.01.2013 налогоплательщиками единого налога являются организации и индивидуальные предприниматели, изъявившие желание применять систему налогообложения в виде ЕНВД и подавшие в налоговый орган заявления о постановке на учет в качестве налогоплательщиков указанного налога. Как разъяснил Минфин России в письме от 27.12.2012 № 03-02-07/2-183 в случае, если организация (индивидуальный предприниматель) состоит на учете в налоговом органе в качестве налогоплательщика ЕНВД до вступления в силу Федерального закона от 25.06.2012 № 94-ФЗ и желает продолжить уплату этого налога, то повторной подачи этим лицом заявления о постановке на учет в налоговом органе в качестве налогоплательщика ЕНВД не требуется. В то же время в случае, если организацией (индивидуальным предпринимателем) применялась система налогообложения в виде ЕНВД, в том числе представлялись в налоговый орган налоговые декларации по ЕНВД, но не было подано заявление о постановке на учет в налоговом органе в качестве налогоплательщика ЕНВД, то при изъявлении этим лицом желания продолжить в 2013 году уплачивать единый налог следует подать заявление о постановке на учет в налоговом органе в качестве налогоплательщика ЕНВД, указав в заявлении дату начала применения системы налогообложения в виде ЕНВД, соответствующую дате начала первого налогового периода, за который представлялась в этот налоговый орган налоговая декларация по ЕНВД. В случае, если указанной организацией (индивидуальным предпринимателем) заявление о постановке на учет в качестве налогоплательщика ЕНВД не будет подано в налоговый орган до представления в 2013 году налоговой декларации по ЕНВД за первый налоговый период, и налоговый орган не будет уведомлен о переходе этого лица на упрощенную систему налогообложения, то эта организация (индивидуальный предприниматель) признается с 2013 года налогоплательщиком, применяющим общий режим налогообложения.

Об уплате земельного налога, транспортного налога

и налога на имущество физических лиц

УВАЖАЕМЫЙ НАЛОГОПЛАТЕЛЬЩИК!

Оплату Вы можете произвести:

— через банки (в наличной и безналичной форме);

— через банкоматы или платежные терминалы Сбербанка России в наличной и безналичной форме (в том числе можно оплатить налоги по индексу платежного документа, который располагается в левом верхнем углу);

— через Интернет с использованием online-сервиса «Узнай свою задолженность» (для налогоплательщиков, имеющих банковские карты Сбербанка России, Газпромбанка, Промсвязьбанка, Петербургского Социального Коммерческого Банка, КИВИ Банка, Судостроительного банка, Банка Таврический, Азиатско- Тихоакеанского Банка).

В случае неуплаты установленного налога Вам будет направлено требование об уплате налога с начислением пени за неуплату налога в установленный срок (Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога).

Если налог на имущество физических лиц, транспортный и земельный налог Вам не был исчислен (по причине отсутствия в налоговом органе сведений о находящемся в собственности физического лица недвижимом имуществе и транспортном средстве), налоговый орган после получения таких сведений от регистрирующих органов вправе произвести перерасчет налога за три года, предшествующих году направления налогового уведомления.

Налоговое уведомление (с платежными документами) будет направлено Вам по адресу Вашего места регистрации. Если налоговое уведомление не получено, следует обратиться в налоговый орган по вопросу получения налогового уведомления и платежного документа для оплаты.

При обнаружении в налоговом уведомлении неточности или недостоверную информацию о земельном участке, транспортном средстве, квартире или иной собственности заполните, пожалуйста, форму Заявления, прилагаемую к налоговому уведомлению. Заявление может быть представлено лично, направлено по почте письмом или на электронный адрес инспекции по месту нахождения объекта налогообложения. Для направления Заявления на электронный адрес инспекции необходимо зайти на Интернет-сайт УФНС России по Санкт-Петербургу по ссылке http://old.nalog.ru/obr/form.php?r=78 , выбрать «Физическое лицо», вложить отсканированное Заявление и отправить. Инспекция проверит указанные Вами сведения, в том числе посредством запроса в регистрирующие органы. В случае подтверждения указанных Вами сведений инспекция сделает перерасчет суммы налога и направит новое налоговое уведомление в Ваш адрес.

ВНИМАНИЮ НАЛОГОПЛАТЕЛЬЩИКОВ,

ПРЕДСТАВЛЯЮЩИХ НАЛОГОВУЮ И БУХГАЛТЕРСКУЮ ОТЧЕТНОСТЬ

В БУМАЖНОМ ВИДЕ!!!

МИ ФНС России №9 по Санкт-Петербургу просит рассмотреть вопрос использования машиноориентированных бланков отчетности с двухмерным штрих-кодом (2-ШК).

Представление документов с двухмерным штрих-кодом позволит пользоваться привычным для Вас способом сдачи налоговой отчетности, и в то же время сократит время обработки указанных документов налоговыми органами. В свою очередь, это позволит свести к минимуму риск возникновения технических ошибок при начислении налогов и оптимизировать процесс расчета налоговых вычетов.

Информация об использовании двухмерного штрих-кодаразмещена на сайтах:

ФНС России http://www.nalog.ru/,

ФГУП ГНИВЦ ФНС России http://www.gnivc.ru/

и в справочно-информационных системах.

На нашем сайте Вы можете узнать свой ИНН или ИНН любого физического лица. Сделать это очень просто, достаточно воспользоваться удобной формой которая транслируется с официального сайта Федеральной налоговой службы России — www.nalog.ru

По любым вопросам относительно ИНН необходимо обращаться по телефону: 8-800-222-2222 (многоканальный) или в свою налоговую инспекцию по адресу

Данный сервис позволяет:

- узнать свой ИНН;

- узнать ИНН физического лица.

Для того, чтобы узнать свой ИНН необходимо:

- заполнить форму запроса о наличии постановки на учет с присвоением ИНН;

- отправить запрос;

- если Вы состоите на учете в налоговых органах с присвоением ИНН, Ваш ИНН появится в строке результата.

Заполнить форму запроса ИНН в отношении самого себя:

Для того, чтобы узнать ИНН физического лица, необходимо:

- заполнить форму запроса на получение информации об ИНН физического лица;

- отправить запрос;

- информация о наличии ИНН у ФЛ, в отношении которого был направлен запрос, будет отражена в строке результата;

- обратиться в инспекцию за получением информации об ИНН физического лица.

При обращении в инспекцию за получением информации об ИНН физического лица необходимо иметь при себе документ, удостоверяющий личность, документ, подтверждающий полномочия представителя, и документ, подтверждающий оплату (размер платы составляет 100 рублей). Для органов государственной власти документ, подтверждающий оплату, не требуется.

Заполнить форму запроса ИНН в отношении другого физического лица:

Чтобы узнать адрес своей налоговой, воспользуйтесь сервисом поиск налоговой по адресу