Рассмотрим, как в программе 1С 8.3 ЗУП 3.1 начисляется и выплачивается компенсация за задержку зарплаты.

Подробнее смотрите в онлайн-курсе «ЗУП 3.1 кадровый и зарплатный учет от А до Я»

Содержание

- Ввод компенсации за задержку зарплаты

- Расчет компенсации за задержку выплаты зарплаты

- Страховые взносы с компенсации за задержку выплаты заработной платы

- Применение калькулятора

- Варианты компенсаций

- Работодатель обязан платить, но не платит

- Последствия пропуска срока

- Обращение в другие инстанции

- Подсудность и подведомственность

- Документы, прилагаемые к заявлению

- Новые записи:

Ввод компенсации за задержку зарплаты

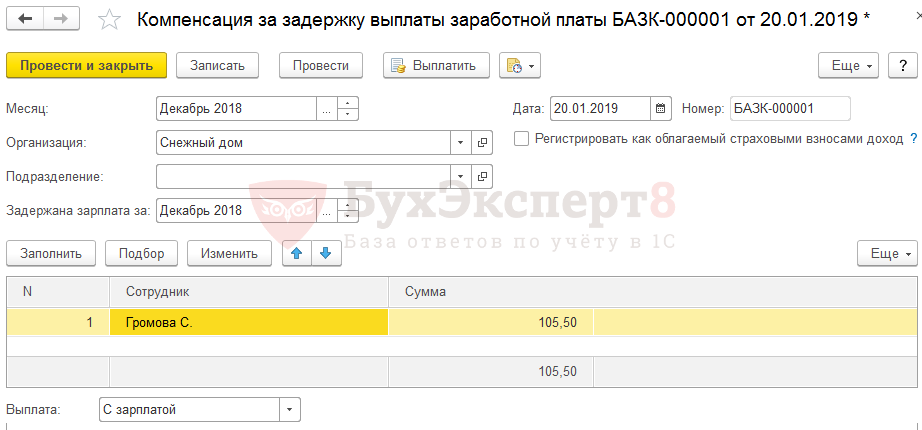

Компенсация за задержку выплаты зарплаты начисляется в 1С 8.3 ЗУП одноименным документом (Выплаты – Компенсация за задержку зарплаты).

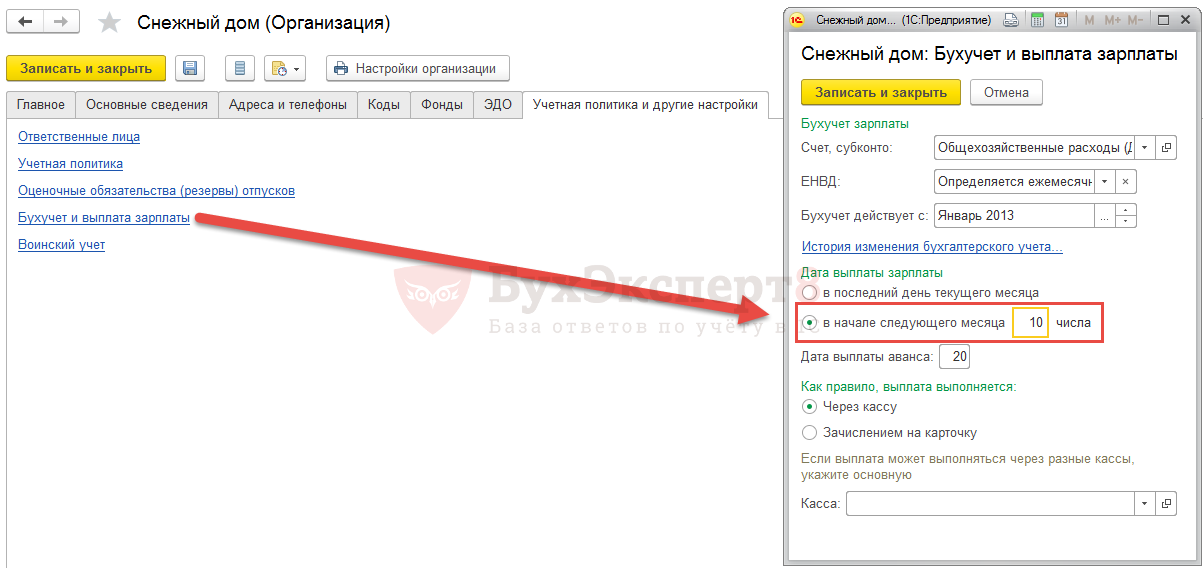

Для корректного расчета компенсации необходимо, чтобы в настройках организации (справочник Организации – вкладка Учетная политика и другие настройки – ссылка Бухучет и выплата зарплаты) была указана корректная дата выплаты зарплаты. Именно на основании этой даты будет определяться, на сколько дней просрочена выплата.

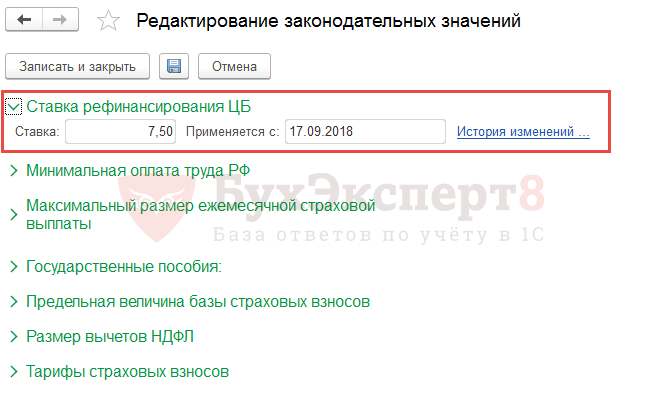

Также для расчета компенсации требуется, чтобы в программе 1С 8.3 ЗУП была загружена актуальная ставка рефинансирования ЦБ, поскольку компенсация должна быть рассчитана в размере не ниже 1/150 действующей ключевой ставки ЦБ РФ от сумм, которые не были выплачены в срок. Проверить текущую ставку в программе можно через сервис Редактирование законодательных значений (Настройка — Сервис):

Расчет компенсации за задержку выплаты зарплаты

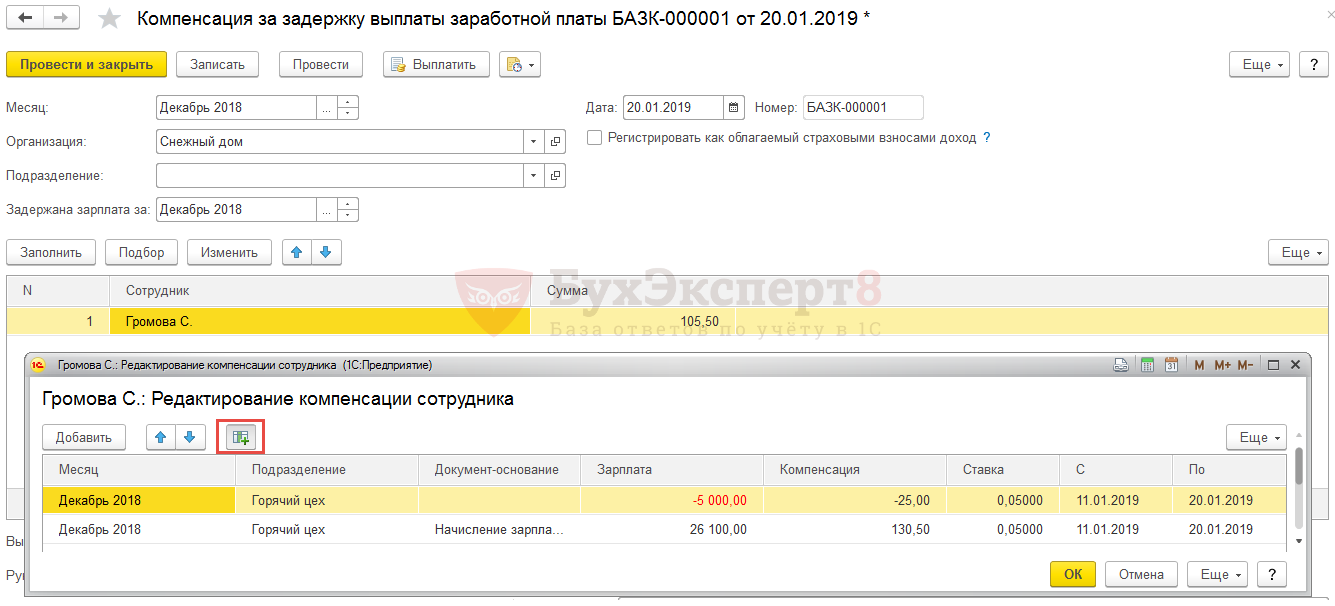

Рассмотрим на примере как рассчитывается компенсация в 1С 8.3 ЗУП.

Сотруднице Громовой С.С. в декабре начислен оклад в сумме 30 000 руб. В декабре был выплачен аванс в размере 5 000 руб., к выплате за декабрь осталось 21 100 руб. = 30 000 – 13% (НДФЛ) — 5 000 (аванс).

Выплата зарплаты обычно выполняется 10 числа следующего месяца, это указано в настройках организации.

Выплата декабрьской зарплаты сотруднице Громовой была задержана до 20.01.2019.

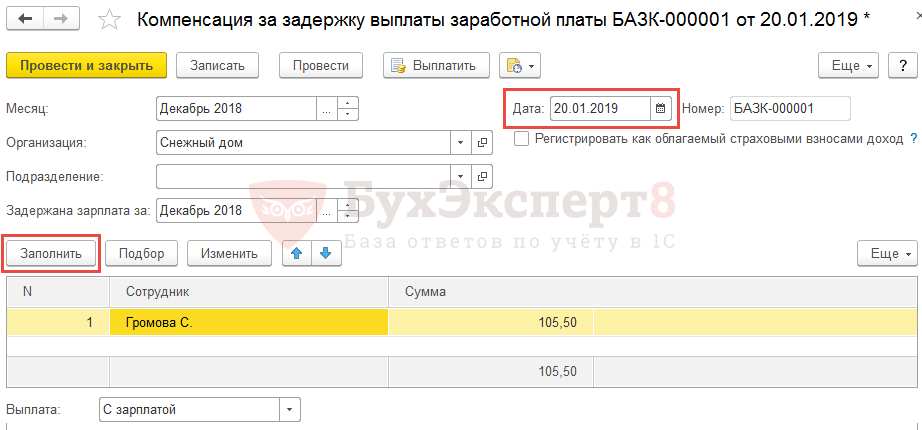

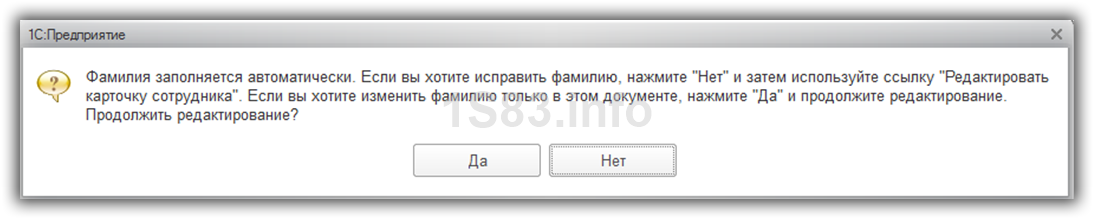

Перед регистрацией выплаты зарплаты вводится документ Компенсация за задержку зарплаты. Необходимо указать дату документа, которая должна быть равна дате, когда выплачивается эта задержанная зарплата (именно на основании этой даты будет рассчитано количество дней задержки), ввести месяц, в котором выплачивается компенсация, а также месяц, за который задерживается заработная плата.

По кнопке Заполнить в документ автоматически загрузятся сотрудники, по которым есть невыплаченные остатки за указанный месяц начисления:

Сумма компенсации составит:

- 21 100 (доход к выплате) * 7,5% (ключевая ставка) * 1/150 * 10 (дней просрочено) = 105,50 руб.

Подробности расчета можно увидеть в самом документе, кликнув по строчке с сотрудником. В появившемся окне необходимо открыть подробности расчета.

В программе 1С ЗУП 3.1 поддерживается автоматический расчет компенсации за задержку выплаты только для заработной платы. Если задержана выплата аванса или, например, отпускных, то сумму компенсации необходимо рассчитать и ввести в документ вручную!

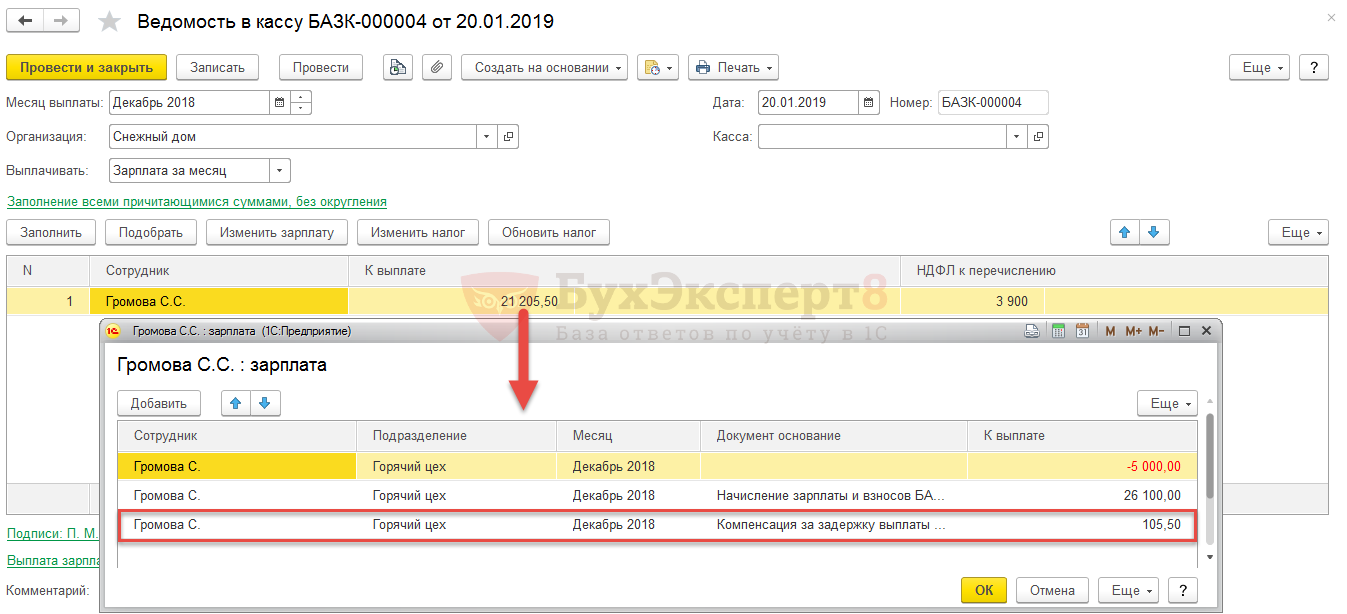

Далее начисленная компенсация за задержку зарплаты 1С 8.3 ЗУП будет учтена при заполнении ведомости на выплату зарплаты сотрудника, т.е. сумма к выплате будет определена уже с учетом начисленной компенсации:

Страховые взносы с компенсации за задержку выплаты заработной платы

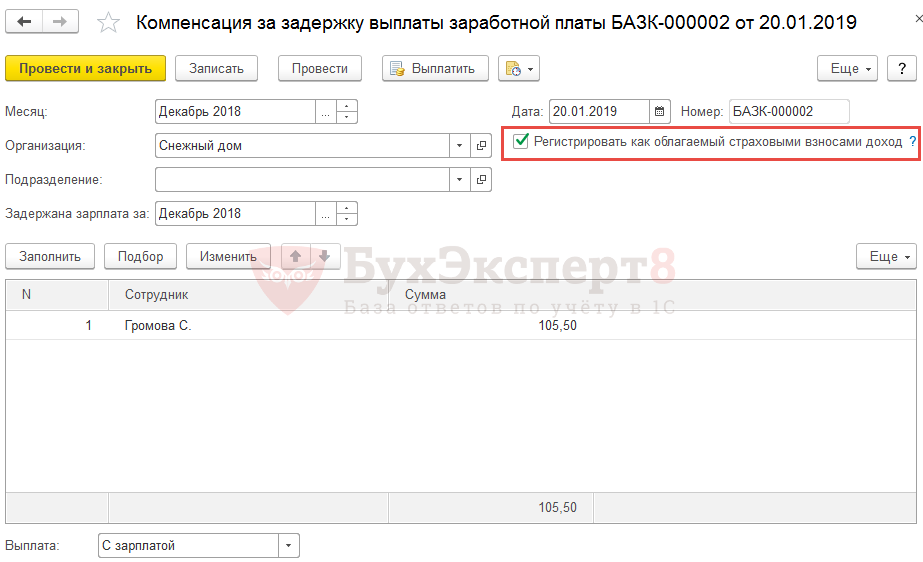

Если требуется чтобы с компенсации были рассчитаны страховые взносы, то в документе Компенсация за задержку зарплаты следует установить флажок Регистрировать как облагаемый страховыми взносами доход.

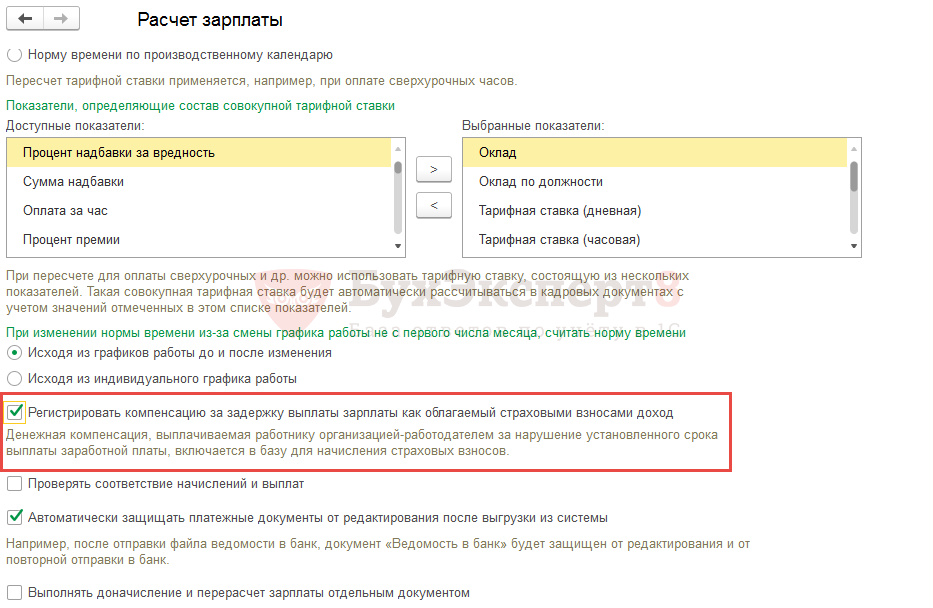

Либо установить единый флажок в настройках расчета зарплаты Регистрировать компенсацию за задержку выплаты зарплаты как облагаемый страховыми взносами доход, тогда во всех вновь создаваемых документах этот флажок будет устанавливаться автоматически.

После проведения документа с установленным флажком Регистрировать как облагаемый страховыми взносами доход, необходимо в документе Начисление зарплаты и взносов пересчитать взносы по сотрудникам из этого документа, чтобы с компенсации рассчитались страховые взносы.

См. также:

- Лайфхаки по 1C: ЗУП 8

- Расчет аванса и зарплаты в ЗУП 3.1 (памятка)

- Начисление и выплата аванса в ЗУП 3.1 — пошаговая инструкция для начинающих

- ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С:Зарплата и Управление Персоналом 3.1

- Начисление зарплаты в 1С ЗУП 3.1: пошаговая инструкция для начинающих

- Лайфхаки по расчету зарплаты (из записи эфира от 28 февраля 2019 г.)

- Как отключить оптимизацию алгоритмов расчета зарплаты в ЗУП 3.1.9 (из записи эфира от 02 апреля 2019 г.)

- Внимание! Ошибки в зарплатных отчетах в ЗУП 3.1.8

- Ошибка проведения начисления зарплаты, если у сотрудника были введены отгулы, в ЗУП 3.1.7.67/87 – способ обхода

- Группировка колонок отчета «Анализ зарплаты сотрудникам» в одну колонку или как получить общую сумму всех премий

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда смотрите материалы по теме:

- Компенсация за задержку выплаты зарплаты

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- Поставить закладку

- Посмотреть закладки

Задержка выплаты заработной платы. ответственность работодателя

Эльвира Хайруллина

Старший юрист

Международная юридическая фирма

Integrites, Казахстан

Данная информация составлена исключительно как общее руководство и не может быть использована как специализированное правовое заключение.

Конституция Республики Казахстан устанавливает, что каждый имеет право на вознаграждение за труд. Согласно Трудовому кодексу Республики Казахстан (далее — Кодекс) работник имеет право на своевременную и в полном объеме выплату ему заработной платы, а работодатель обязан своевременно и в полном размере выплачивать причитающуюся работникам зарплату. Независимо от того, является ли предприятие частным или государственным, законодательством Республики Казахстан предусмотрен единый порядок и сроки выплаты заработной платы. Так, согласно статье 134 Кодекса заработная плата подлежит выплате не реже одного раза в месяц, не позже первой декады (то есть не позднее 10-го числа) следующего месяца. При этом дата выплаты заработной платы должна быть предусмотрена трудовым, коллективным договором. Если день выплаты заработной платы совпадает с выходными или праздничными днями, выплата производится накануне их.

Как правило, зарплата выплачивается работнику в месте выполнения им работы или перечисляется на его банковский счет. В любом случае в установленный день выплаты заработной платы работодатель обязан обеспечить либо возможность получения работником наличных денег в месте выполнения работ (например, в кассе предприятия), либо поступление денежных средств на банковский счет работника. Обязанность работодателя по своевременной выплате зарплаты считается выполненной, если в установленный день ее выплаты работнику обеспечена реальная возможность тем или иным способом получить деньги в свое распоряжение (наличными в кассе, в банкомате, в отделении банка и т.п.). В противном случае возникает задержка выплаты зарплаты.

В случае, если указанная задержка происходит по вине работодателя, законодательство обязывает работодателя выплатить работнику помимо причитающейся зарплаты пеню. При этом пеня начисляется за каждый просроченный календарный день, начиная со следующего дня, когда выплаты должны быть произведены, и заканчивается днем выплаты. Помимо указанного, работник может в судебном порядке потребовать от работодателя возмещения в денежной форме морального вреда, причиненного незаконными действиями работодателя. Моральный вред может проявляться, например, в заболевании работника на нервной почве или в нравственных переживаниях из-за отсутствия дохода в связи с задержкой работодателем зарплаты.

Следует отметить, что возникновение у работодателя обязательств по выплате вышеупомянутой неустойки в пользу работника и возмещению морального вреда, как упомянуто выше, не являются единственными юридическими/возможными последствиями для работодателя в результате задержки им выплаты заработной платы. Задержка выплаты заработной платы является нарушением трудового законодательства Республики Казахстан, влекущим административную и уголовную ответственность. Так, невыплата заработной платы работодателем в полном объеме и в установленные сроки влечет административный штраф в размере:

— 20 месячных расчетных показателей (МРП) — на должностных лиц;

— 40 МРП — для субъектов малого предпринимательства или некоммерческих организаций;

— 60 МРП — для субъектов среднего предпринимательства; и

— 100 МРП — для субъектов крупного предпринимательства.

Аналогичная ответственность установлена и для случая неначисления и невыплаты пени за просрочку за период задержки по вине работодателя.

При повторном совершении вышеуказанных действий размер административного штрафа увеличивается и составляет:

— 40 МРП — для должностных лиц;

— 60 МРП — для субъектов малого предпринимательства или некоммерческих организаций;

— 80 МРП — для субъектов среднего предпринимательства; и

— 120 МРП — для субъектов крупного предпринимательства.

Кроме того, за неоднократную задержку выплаты заработной платы в полном объеме и в установленные сроки в связи с использованием денег на иные цели законодательством предусмотрена уголовная ответственность руководителей. Указанная ответственность может быть установлена в виде:

— штрафа или исправительных работ в размере до 500 МРП;

— привлечения к общественным работам на срок до 300 часов;

— ареста на срок до 90 суток, с лишением или без лишения права занимать определенные должности или заниматься определенной деятельностью на срок до 3 лет.

Сегодня в период экономического кризиса, столкнувшись с финансовыми проблемами, многие могут столкнуться с нарушением обязательств по своевременной выплате заработной платы работникам. При этом, мы понимаем, что такая ситуация может быть вынужденной, когда компании, действительно, становятся неплатежеспособными, а может быть осознанным решением руководства использовать денежные средства на иные цели. Однако необходимо помнить, что прокуратура, государственная инспекция труда, судебные органы, обладая значительным объемом полномочий для контроля за соблюдением трудового законодательства, незамедлительно реагируют на поступающие к ним обращения по вопросам несвоевременной оплаты труда работников и принимают соответствующие меры для наказания виновных лиц. Ярким доказательством этого может служить имевший место факт возбуждения уголовного дела в отношении руководителя одного из казахстанских предприятий, задерживавшего выплату заработной платы в течение длительного срока, и его привлечения к уголовной ответственности.

Подводя итог, резюмируем, что экономический кризис не освобождает работодателя от обязанности своевременно оплачивать труд работников. До задержки выплаты зарплаты рекомендуем работодателям серьезно взвесить все возможные последствия, в том числе вышеизложенные, и учесть меру возможной ответственности за нарушения трудового законодательства.

Заработная плата для многих является единственным действенным стимулом для того чтобы пойти на работу. Но не всегда и не все работодатели могут своевременно выплачивать заработную плату. Причин несвоевременной выплаты множество: неисполнение контрагентами своих обязательств, сезонный спад продаж и наличие признаков банкротства. В любом случае, работодатель должен выплатить компенсацию за задержку заработной платы.

Рассмотрим, какое же наказание предусмотрено для руководства при постоянном задержании выплаты.

Официальная статистика невыплат заработной платы

На 1 июля 2018 года, по сведениям, представленным организациями (не относящимися к субъектам малого предпринимательства), суммарная задолженность по заработной плате по кругу наблюдаемых видов экономической деятельности составила 2802,6 млн руб. и по сравнению с 1 июня 2018 года снизилась на 15,2 млн руб. (на 0,5%).

Просроченная задолженность по заработной плате по источникам финансирования

на 1 июля 2018 года

Задолженность по заработной плате на 1 июля 2018 года имелась перед 45,8 тыс. человек (менее 1% работников по обследуемым видам экономической деятельности), из них 44% – работники обрабатывающих производств, 20% – строительства, 9% – сельского хозяйства, охоты и предоставления услуг в этих областях, лесозаготовок, 8% – транспорта, 6% – добычи полезных ископаемых.

Таким образом, в производственной сфере, строительстве и сельском хозяйстве невыплаты являются существенными.

Порядок расчета компенсации за задержку заработной платы

Сначала необходимо определиться, когда производится выплата компенсации.

Ситуация 1: работодатель не произвел вовремя выплаты, которые причитаются сотруднику. К выплатам относятся любые задержки в выплатах, например, несвоевременное начисление заработной платы, отпускных или премии. Так, работодатель должен произвести выплату отпускных не позднее, чем за три дня до отпуска. В настоящее время некоторые крупные компании используют сотрудничество с расчетными центрами, расположенными в регионах. И если такой региональный расчетный центр не своевременно произвел начисление отпускных, то это также является основанием для начисления компенсации.

Ситуация 2: работодатель вместо трудовых договоров заключает гражданско-правовые договоры с установлением выплат один раз в месяц по акту приема-передачи. Трудовая инспекция признала гражданско-правовой договор трудовым, а следовательно, выплаты должны осуществляться 2 раза в месяц.

Следовательно, необходимо выплатить компенсацию за несвоевременную выплату заработной платы.

Существует несколько вариантов расчета.

1 вариант. Самостоятельный расчет по формуле

Для того чтобы воспользоваться данным вариантом, необходимо воспользоваться определенной формулой:

2 вариант. Расчет по калькулятору

В Интернете можно найти достаточно много калькуляторов, которые позволят в режиме онлайн рассчитать размер выплат.

Соответственно, мы осуществляем расчет, используя такой калькулятор, и получаем результат.

Недостатком такого варианта является необходимость расчета по каждому работнику в отдельности.

3 вариант. Использование бухгалтерских программ

Бухгалтерские программы позволяют быстро произвести расчет компенсации за задержку заработной платы.

Важно помнить, что задолженность образовалась достаточно давно, например, в 2016–2017 годах, то при расчете необходимо использовать ключевую ставку за каждый период.

Приведем размер ставок налогов.

15 июня 2018 года Совет директоров рассмотрел текущие показатели инфляции и другие показатели экономического положения в стране, на основании чего ставка (ключевая) ЦБ РФ на сегодня была сохранена в пределах 7,25%.

Особенности налогообложения НДФЛ и страховыми взносами

Денежная компенсация, выплачиваемая работодателем за просрочку выплаты заработной платы (ст. 236 ТК РФ), не подлежит обложению НДФЛ (п. 3 ст. 217 НК РФ). Аналогичным образом высказался и Минфин.

Согласно ст. 236 Трудового кодекса Российской Федерации при нарушении работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной сто пятидесятой действующей в это время ключевой ставки Банка России от не выплаченных в срок сумм за каждый день задержки, начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно.

Таким образом, денежная компенсация, предусмотренная ст. 236 Трудового кодекса Российской Федерации, освобождается от обложения налогом на доходы физических лиц (Письмо Минфина России от 28.02.2017 №03-04-05/11096).

Размер компенсации может быть увеличен в соответствии с локальным нормативным актом, трудовым или коллективным договором (ст. 236 ТК РФ). И такая компенсация тоже не будет облагаться НДФЛ.

Страховые взносы на компенсацию необходимо начислять.

В соответствии с п. 1 ст. 420 Налогового кодекса объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в пп. 2 п. 1 ст. 419 Налогового кодекса), в частности, в рамках трудовых отношений.

Ст. 422 Налогового кодекса установлен перечень сумм, не подлежащих обложению страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам.

Социальные выплаты, производимые организацией в виде дополнительного пособия по уходу за ребенком до трех лет, оплаты дополнительного дородового отпуска, компенсации работникам стоимости путевок, компенсации за нарушение работодателем установленного срока выплаты заработной платы, оплаты выходных дней за участие в добровольной народной дружине, оплаты нерабочих дней по семейным обстоятельствам, возмещения работникам стоимости медикаментов, оплаты стоимости лечения работников, не поименованы в упомянутом перечне ст. 422 Налогового кодекса и, следовательно, подлежат обложению страховыми взносами в общеустановленном порядке (Письмо Минфина России от 21.03.2017 №03-15-06/16239).

Таким образом, экономия в части налогообложения возможна только в отношении НДФЛ.

Судебная практика

На самом деле в выплатах компенсаций за задержку заработной платы не все так однозначно. Например, могут возникнуть споры в отношении установления суммы компенсации. Это связано с определением суммы выплат, на которую такая компенсация начисляется. Сумма заработной платы, подлежащая выплате, определяется как разница между начисленной за соответствующий период суммой оплаты труда и суммой НДФЛ, исчисленной, удержанной и перечисленной в бюджетную систему РФ налоговым агентом.

Соответственно, расчет компенсации за задержку выплаты заработной платы производится с начисленной работнику суммы, оставшейся после удержания НДФЛ (Апелляционное определение Свердловского областного суда от 2.07.2014 по делу №33-8677/2014). Таким образом, компенсация начисляется на сумму, которая в связи с невыплатой в установленный срок осталась в распоряжении работодателя.

Пленум Верховного Суда РФ в п. 55 Постановления №2 разъясняет следующее. При рассмотрении спора, возникшего в связи с отказом работодателя выплатить работнику проценты (денежную компенсацию) за нарушение срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и других выплат, причитающихся работнику, необходимо иметь в виду, что в соответствии со ст. 236 ТК РФ суд вправе удовлетворить иск независимо от вины работодателя в задержке выплаты указанных сумм.

Если коллективным договором или трудовым договором определен размер процентов, подлежащий уплате работодателем в связи с задержкой выплаты заработной платы либо иных выплат, причитающихся работнику, суд исчисляет сумму денежной компенсации с учетом этого размера при условии, что он не ниже установленного ст. 236 ТК РФ. Начисление процентов в связи с несвоевременной выплатой заработной платы не исключает права работника на индексацию сумм задержанной заработной платы в связи с их обесцениванием вследствие инфляционных процессов.

Моральный вред, причиненный работнику неправомерными действиями или бездействием работодателя, возмещается работнику в денежной форме в размерах, определяемых соглашением сторон трудового договора (ст. 237 ТК РФ).

Понятие морального вреда можно найти в Постановлении Пленума Верховного Суда РФ от 20.12.1994 №10 «Некоторые вопросы применения законодательства о компенсации морального вреда».

Право работника приостановить работу напрямую корреспондирует с его обязанностью сообщить работодателю об этом. Таким образом, работник обязан предупредить работодателя о приостановлении работы в связи с невыплатой ему заработной платы. В противном случае его отсутствие может быть квалифицировано как прогул с соответствующими последствиями.

Например, в Апелляционном определении Верховного суда Республики Дагестан от 7.11.2013 №33-4161/2013 суд встал на сторону работодателя. Довод М. и его представителя о том, что истец не выходил на работу по причине невыплаты ответчиком заработной платы, является неосновательным, поскольку он отсутствовал на работе и до дня выдачи заработной платы (акт об отсутствии на работе от 29.12.2012).

Кроме того, только в соответствии со ст. 142 ТК РФ, согласно которой в случае задержки выплаты заработной платы на срок более 15 дней работник имеет право, известив работодателя в письменной форме, приостановить работу на весь период до выплаты задержанной суммы, М. был вправе приостановить работу. Между тем истец не известил работодателя в письменной форме о приостановлении работы.

Рекомендации работодателям

Естественно, не нужно тянуть с выплатами заработной платы. Поскольку несвоевременная выплата заработной платы может повлечь не только проценты, но и уголовную ответственность руководителя экономического субъекта. Работодатель, допустивший нарушение трудового законодательства, в том числе задержку выплаты заработной платы, может быть привлечен к административной ответственности в соответствии с ч. 1 ст. 5.27 КоАП РФ. В случае частичной невыплаты свыше трех месяцев заработной платы и иных установленных законом выплат работодатель может быть привлечен к уголовной ответственности согласно ч. 1 ст. 145.1 Уголовного кодекса РФ.

Выплачивать компенсацию придется и в случае, если работник приостановил работу в связи с задержкой выплаты заработной платы на срок более 15 дней. Таким образом, не нужно думать, что неработающему сотруднику не нужно выплачивать такую компенсацию.

В случае задержки выплаты заработной платы на срок более 15 дней работник имеет право, известив работодателя в письменной форме, приостановить работу на весь период до выплаты задержанной суммы. Не допускается приостановление работы:

– в периоды введения военного, чрезвычайного положения или особых мер в соответствии с законодательством о чрезвычайном положении;

– в органах и организациях Вооруженных Сил Российской Федерации, других военных, военизированных и иных формированиях и организациях, ведающих вопросами обеспечения обороны страны и безопасности государства, аварийно-спасательных, поисково-спасательных, противопожарных работ, работ по предупреждению или ликвидации стихийных бедствий и чрезвычайных ситуаций, в правоохранительных органах;

– государственными служащими;

– в организациях, непосредственно обслуживающих особо опасные виды производств, оборудования;

– работниками, в трудовые обязанности которых входит выполнение работ, непосредственно связанных с обеспечением жизнедеятельности населения (энергообеспечение, отопление и теплоснабжение, водоснабжение, газоснабжение, связь, станции скорой и неотложной медицинской помощи).

В период приостановления работы работник имеет право в свое рабочее время отсутствовать на рабочем месте (ст. 142 ТК РФ).

Если работник решил не выходить на работу, то важно установить факт выплаты заработной платы. Факт перечисления работодателем суммы задолженности на зарплатную банковскую карту работника без направления в его адрес соответствующего уведомления не порождает у работника обязанности выйти на работу.

Кроме того, при рассмотрении спора в судебном порядке работник может также взыскать с работодателя расходы на представителя и компенсацию морального вреда.

Моральный вред, причиненный работнику неправомерными действиями или бездействием работодателя, возмещается работнику в денежной форме в размерах, определяемых соглашением сторон трудового договора (ст. 237 ТК РФ). Под моральным вредом понимаются нравственные или физические страдания, причиненные действиями (бездействием), посягающими на принадлежащие гражданину от рождения или в силу закона нематериальные блага (жизнь, здоровье, достоинство личности, деловую репутацию, неприкосновенность частной жизни, личную и семейную тайну и т.п.), или нарушающими его личные неимущественные права (право на пользование своим именем, право авторства и другие неимущественные права в соответствии с законами об охране прав на результаты интеллектуальной деятельности), либо нарушающими имущественные права гражданина. Следовательно, целесообразно производить выплату компенсации самостоятельно, что позволит снизить расходы.

Рекомендации работникам

Не нужно продолжать работать и ждать, пока ситуация с невыплатой заработной платы станет критической. В этом случае работник может просто не выйти на работу. Для соблюдения необходимых формальностей нужно написать заявление работодателю.

В силу ч. 5 ст. 142 ТК РФ работник, отсутствовавший в свое рабочее время на рабочем месте в период приостановления работы, обязан выйти на работу не позднее следующего рабочего дня после получения письменного уведомления от работодателя о готовности произвести выплату задержанной заработной платы в день выхода работника на работу.

Кроме того, работник, отсутствующий в свое рабочее время на рабочем месте в период приостановления работы, не обязан ежедневно уточнять факт поступления не выплаченной своевременно заработной платы на его счет в кредитной организации. Иными словами, работник, получающий заработную плату в безналичной форме, может попросту не знать о том, что задолженность по заработной плате работодателем фактически погашена.

Не полагайтесь на расчет компенсации самим работодателем, целесообразно произвести перерасчет и удостовериться, что работодатель произвел расчет правильно.

Сумма выплачиваемой заработной платы не равна окладу, она учитывает все выплаты, которые уплачивает сотрудник в принудительном порядке. Например, это относится к выплате алиментов, присужденных судом выплат.

Естественно, первым делом при невыплате нужно обратиться к работодателю. Возможно, что просто произошла счетная ошибка в отношении именно Вас. Также в соответствии со ст. 352 Трудового кодекса РФ при нарушении трудовых прав работник может осуществлять самозащиту, а может обратиться за защитой своих прав в трудовую инспекцию, прокуратуру или суд.

Калькулятор расчета компенсации за задержку заработной платы нужен всем, кто по тем или иным причинам сталкивается с задержками в выплатах заработной платы. Какова бы ни была причина задержек, статья 236 Трудового кодекса РФ предусматривает выплату работодателем компенсации за каждый день просрочки.

Применение калькулятора

Правила начисления компенсаций, предусмотренных статьей 236 ТК РФ, распространяются не только на заработную плату. Работодатель обязан компенсировать опоздания в любых выплатах, причитающихся работникам в связи с исполнением ими своих трудовых обязанностей, а именно:

- заработной платы;

- пособия при увольнении;

- отпускных;

- компенсаций за вредные условия труда;

- декретных выплат и т.д.

В соответствии с требованиями трудового законодательства, калькулятор производит расчет компенсации, исходя из ключевой ставки, установленной Центральным Банком Российской Федерации на период формирования задолженности.

Ключевая ставка – это постоянно меняющийся показатель. Например, только в течение 2018 года она была изменена четырежды. Калькулятор постоянно отслеживает изменения, вносимые ЦБ РФ, а потому его подсчеты всегда будут точными при условии, что пользователь внесет в него правильный срок задержки выплат.

Компенсация за задержки законодательно установлена в размере 1/150 от ключевой ставки. Расчет будет производиться в соответствии со ставкой, действующей именно в тот период, который вы укажете, и за каждый просроченный день. Период задержки начинается со дня, следующего за днем, в который должна была быть проведена выплата и до дня фактической выплаты. Если в течение этого периода имело место изменение размера ключевой ставки, калькулятор это учтет.

Суммой задолженности будет считаться сумма, фактически причитающаяся к выплате. То есть сумма задолженности будет равна заработной плате за период задержки. При задержке в два месяца зарплаты, равной 25 000 рублей, сумма задолженности будет равна 50 000 рублей.

Варианты компенсаций

Прежде чем начать расчет компенсации, надо обязательно ознакомиться с условиями, записанными в трудовом или коллективном договоре. Вполне возможно, что договоры предусматривают другие ставки по компенсациям. Дело в том, что в статье 236 ГК оговорены минимальные размеры компенсаций, в то время как в трудовом договоре могут быть предусмотрены более высокие проценты.

К сведению: Для работника не имеет никакого значения, в связи с чем произошла задержка выплат. Это может быть болезнь бухгалтера или недобросовестность делового партнера работодателя, то есть задержка может произойти и не по вине работодателя. Но это не освобождает его от обязанности выплатить компенсацию.

Работодатель обязан платить, но не платит

Подсчет причитающейся работнику компенсации иногда носит чисто академический характер, особенно в условиях финансовых проблем у работодателя. То есть работодатель знает, что он должен, но не собирается или не может оплатить задолженность.

В данном случае дорога у работника одна – в суд.

Составить исковое заявление можно самостоятельно, воспользовавшись подсказками Интернета. В требования искового заявления следует включить:

- взыскание чистой задолженности по зарплате;

- взыскание компенсации на основании расчетов калькулятора;

- взыскание морального ущерба (опционально, по желанию).

Очень важно не пропустить срок исковой давности, который по данным категориям исков является укороченным и составляет всего три месяца. Статья 392 ТК РФ определяет начало течения срока давности с момента, когда работник узнал о факте задержки.

Как правило, о факте задержки выплаты работник узнает в день, когда выплата должна была состояться по графику. Однако имеются исключительные случаи, когда сведения доходят с опозданием, например в случае болезни работника, в силу чего он не мог позвонить на работу, не мог уточнить, переведены ли деньги на зарплатную карту, и не контактировал ни с кем из коллег.

Задержка в выплате выходного пособия начинает исчисляться с момента, когда работнику была вручена трудовая книжка. В связи с запланированным Правительством РФ переходом на электронные трудовые книжки, возможно, следует ожидать изменений в ТК в части исчисления срока задержки выплат при увольнении.

Совет! Помните, что ваш работодатель вовсе не собирается играть в суде роль агнца. Не исключено, что он попытается доказать, что вы пропустили срок для подачи иска. Сделать это не так уж и сложно. Например, предоставить свидетельские показания о том, что больного работника известил о задержке зарплаты лично главный бухгалтер. Поэтому лучше всего не затягивать с обращением в суд, тем более что трудовые споры госпошлиной не облагаются.

Последствия пропуска срока

В случае пропуска срока исковой давности дело рассматриваться не будет и судья вынесет решение об отказе в удовлетворении иска без исследования обстоятельств дела.

Поэтому, если случилось так, что срок вы пропустили из лени или по незнанию закона, то до подачи иска в суд озаботьтесь несколькими вещами:

- Подумайте, чем вы можете мотивировать пропуск срока. Для продления срока причина должна быть уважительной – болезнь, уход за больным членом семьи, похороны, свадьба, административный арест и т.д. Но при этом причину придется подтвердить. Как вариант – вспомните о своих хронических болезнях, бегите к врачу, говорите ему, что вам плохо уже два месяца, но вы терпели, и пусть он все это впишет в вашу карту.

- Укажите в исковом заявлении, что просите восстановить пропущенный срок по уважительной причине.

- Приложите к иску документы, подтверждающие уважительные причины пропуска срока. Возможно, суд вам поверит.

Если вы не смогли придумать уважительную причину, то шансов выиграть дело будет мало. Впрочем, подать иск все равно можно. И при этом надеяться, что работодатель не придет в суд и решение вынесут в его отсутствии или что работодатель просто признает ваш иск.

Обращение в другие инстанции

Следует помнить, что взыскать с работодателя деньги может только суд. Вполне возможно, что вам посоветуют обратиться с жалобой в Прокуратуру или в трудовую инспекцию и вполне возможно, что эти органы вам помогут. Однако следует помнить, что:

- Прокуратура и трудовые инспекции – крайне неповоротливые структуры. Срок рассмотрения заявлений граждан там составляет месяц, а пока вы получите ответ, то вполне может пройти и полтора.

- Предписания этих органов не могут обязать работодателя расплатиться с вами.

- Обращение в трудовые инспекции не приостанавливает течение сроков давности. Если предположить, что полтора месяца вы ждали, пока работодатель расплатится добровольно, потом полтора месяца ждали, пока инспекция погрозит пальцем работодателю, то срок обращения в суд вы уже пропустили.

- Суд может признать пропуск срока уважительным в связи с тем, что вы ждали ответа от трудовой инспекции. А может и не признать. Просто помните, что суды завалены работой, и каждый новый иск – это трагедия для судьи. А потому практически любой судья сделает все возможное, чтобы избавиться и от вас, и от вашего иска.

Подсудность и подведомственность

Трудовые споры подведомственны районным судам. Подсудность иска определяется местом дислокации вашего предприятия или организации.

В случае если вас не интересуют вопросы компенсации и морального ущерба и на руках уже имеется расчетный лист, в котором указана сумма причитающихся выплат, то можно обратиться к мировому судье по месту нахождения ответчика с заявлением о выдаче приказа (или исполнительного листа).

Документы, прилагаемые к заявлению

К исковому заявлению потребуется приложить документы свидетельствующие, во-первых, о наличии у вас трудовых отношений с работодателем, а во-вторых, документы, подтверждающие ваши притязания.

Таким образом, в общих чертах список прилагаемых документов должен выглядеть следующим образом:

- Выписка из трудовой книжки, которую можно получить в кадровой службе либо в бухгалтерии предприятия.

- Трудовой договор.

- Расчет процентов, которые вы сможете сделать с помощью калькулятора.

- Опциональные документы, например, свидетельствующие о пропуске срока по уважительной причине или о тратах на услуги адвоката, которые вы просите взыскать с работодателя.

- Копии исковых заявлений из расчета «один для суда, один для ответчика».

Нелишним будет при подаче заявления иметь при себе дополнительный экземпляр, на котором работник суда поставит отметку о приеме.