Содержание

- Когда надо составить корректировочный счёт-фактуру

- Какие бывают корректировочные счета-фактуры

- Как отразить корректировочный счёт-фактуру на уменьшение

- Как отразить корректировочный счёт-фактуру на увеличение

- Как провести корректировочный счёт-фактуру с данными об увеличении и уменьшении стоимости

- Как отразить единый корректировочный счёт-фактуру

- Изменения назрели

- Суть новаций

- Новые записи:

Когда надо составить корректировочный счёт-фактуру

Продавец должен составить корректировочный счёт-фактуру, если договорился с покупателем, что цена и/или количество уже поставленных товаров меняется. Решение нужно закрепить новым договором или допсоглашением (п. 10 ст. 172 НК РФ). После того как подпишете документ об изменении стоимости или количества, у вас есть 5 календарных дней, чтобы составить корректировочный счёт-фактуру (п. 3 ст. 168, п. 10 ст. 172 НК РФ).

Например, ООО «Шелкопряд» договорилось с ООО «Кимоно» об отгрузке партии красных шёлковых шарфов. На приёмке выяснилось, что «Шелкопряд» привёз не 100 шарфов, как было указано в счёте-фактуре, а 120. Компания «Кимоно» решила все их принять и согласовала это с «Шелкопрядом». В благодарность «Шелкопряд» решил сделать «Кимоно» скидку на партию синих шёлковых шарфов, которые отгрузили двумя днями ранее. Таким образом, по одной поставке изменилась цена, по другой — количество товара. В том и другом случае нужно составить корректировочные счета-фактуры.

Другое дело, если бы если «Шелкопряд» неправильно указал в счёте-фактуре налоговую ставку или ошибся в расчётах. Тогда пришлось бы составить не корректировочный, а исправленный счёт-фактуру (п. 7 Правил заполнения счёта-фактуры, Письмо Минфина России от 18.12.2017 № 03-07-11/84472).

Какие бывают корректировочные счета-фактуры

Выделяют три разновидности счетов-фактур:

- корректировочные на уменьшение (при уменьшении цены поставки);

- корректировочные на увеличение (при увеличении цены поставки);

- корректировочные с данными об одновременном изменении цены и (или) количества товаров (работ, услуг, имущественных прав).

Корректировочный счёт-фактуру любого из этих типов можно выставить для одного исходного счёта-фактуры, а можно для нескольких. В последнем случае документ называют единым корректировочным счетом-фактурой (п. 5.2 ст. 169 НК РФ).

Как отразить корректировочный счёт-фактуру на уменьшение

Образец для продавца

Остальные графы заполняются так же, как и для обычных счетов-фактур. В декларации указанный вычет отражается в строке 120 раздела 3.

Образец для покупателя

Остальные графы заполняются так же, как если бы вы отражали обычный счёт-фактуру. В декларации сумма восстановленного налога заносится в строку 080 раздела 3.

Как отразить корректировочный счёт-фактуру на увеличение

Образец для продавца

Остальные графы заполняйте так же, как и для обычных счетов-фактур. В декларации сумма налога отражается в строках 010, 020 или 041 раздела 3.

Образец для покупателя

Остальные графы заполняются так же, как и для обычных счетов-фактур. Сумма налога отражается в декларации в строке 120 раздела 3.

Как провести корректировочный счёт-фактуру с данными об увеличении и уменьшении стоимости

И покупателю, и продавцу нужно отражать данные из корректировочного счёта-фактуры как в книге покупок (раздел 8 декларации), так и в книге продаж (раздел 9 декларации).

Например, продавец будет отражать в книге покупок часть корректировочного счёта-фактуры на уменьшение, а часть — корректировочного счёта-фактуры на увеличение.

Как отразить единый корректировочный счёт-фактуру

Покажем, как продавец отражает единый счет-фактуру на уменьшение.

Татьяна Панфилова, эксперт по НДС, СКБ Контур

Опубликовано 25.09.2018 20:11 Administrator Просмотров: 29240

Представление о том, что книгу покупок заполняет только покупатель, а книгу продаж – только продавец, изменилось в связи с появлением корректировочных счетов-фактур. Смысл законодательной новеллы от 24.10.2013г (Постановление Правительства РФ №952) в том, что изменение сторонами условий договора не является ошибкой и не требует корректировки отчетности прошлых периодов.

Корректировочный счет-фактура составляется в случае, если между сторонами изменились первоначальные договоренности в сторону уменьшения (например, ретроскидки) или увеличения цены договора. Это может быть изменение цены (тарифа) или количества товаров. При этом, реализация товаров (работ, услуг) уже состоялась.

Корректировочный счет-фактура выписывается для конкретного первичного счета-фактуры. Нельзя выставлять корректировочный счет-фактуру для нескольких первичных счетов-фактур.

Документами, подтверждающими изменение первоначальных договоренностей могут быть:

-дополнительное соглашение к договору;

-уведомление;

-акт об установлении расхождения при приеме товара.

Рассмотрим механику отражения корректировочных документов у покупателя.

УМЕНЬШЕНИЕ СТОИМОСТИ ПОКУПКИ

Суть изменений:

Покупатель должен восстановить разницу между суммой НДС, предъявленного к вычету первоначальным счетом-фактурой, и суммой НДС корректировочного счета-фактуры в том периоде, когда документы были получены.

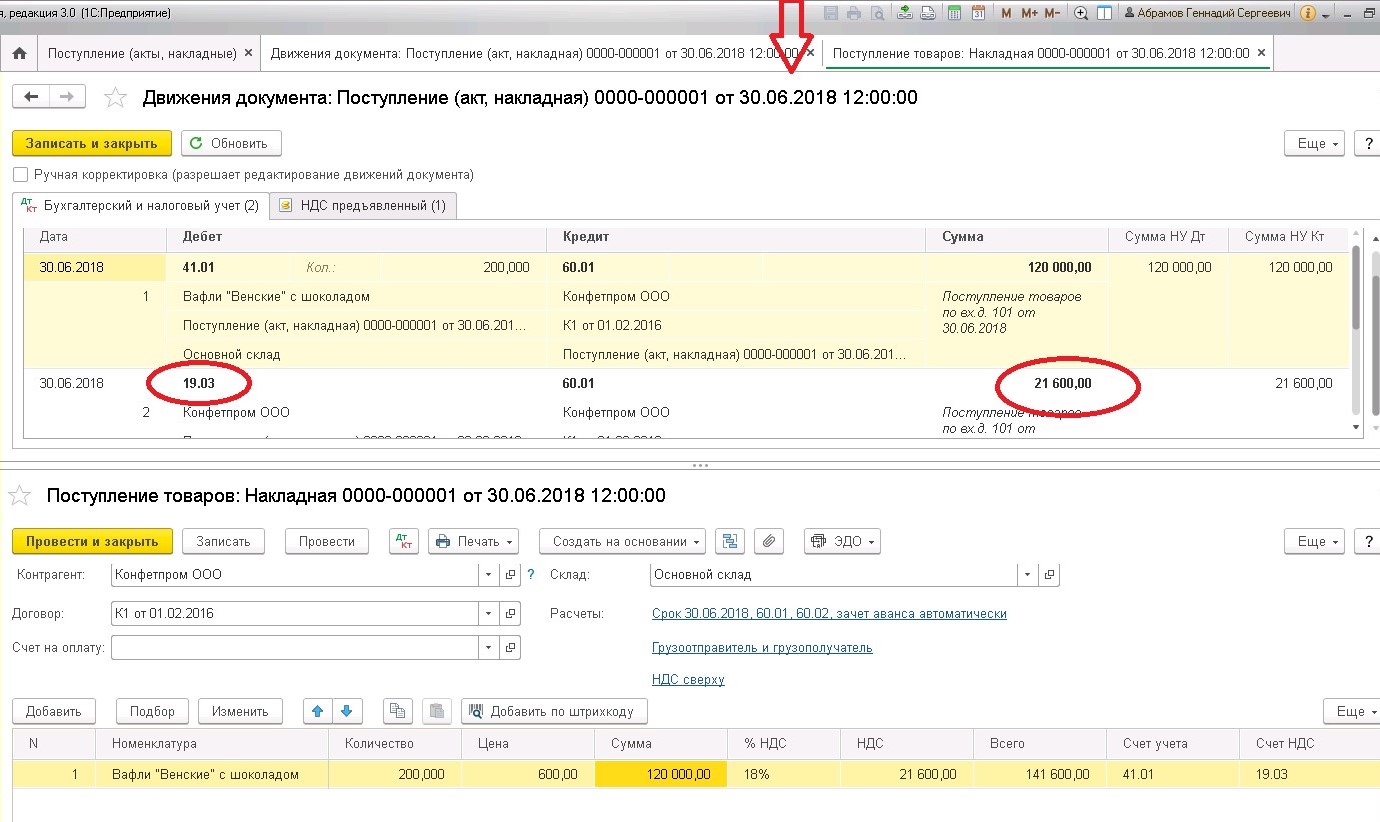

Шаг первый: Поступление товара по договорной цене (в примере — 2 квартал 2018 г).

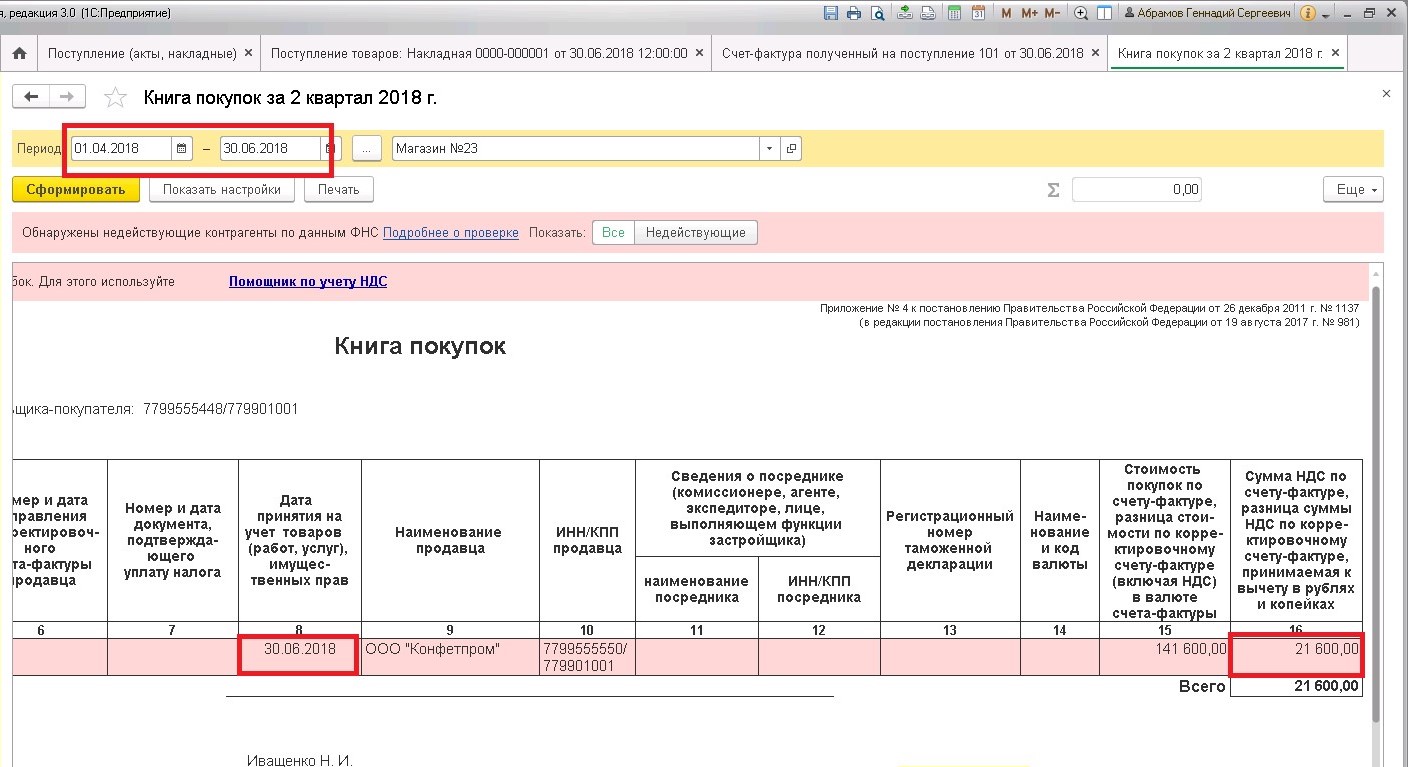

Регистрация счета-фактуры в книге покупок.

Шаг второй. Уменьшение договорной цены товара (в примере — в 3 квартале 2018г.)

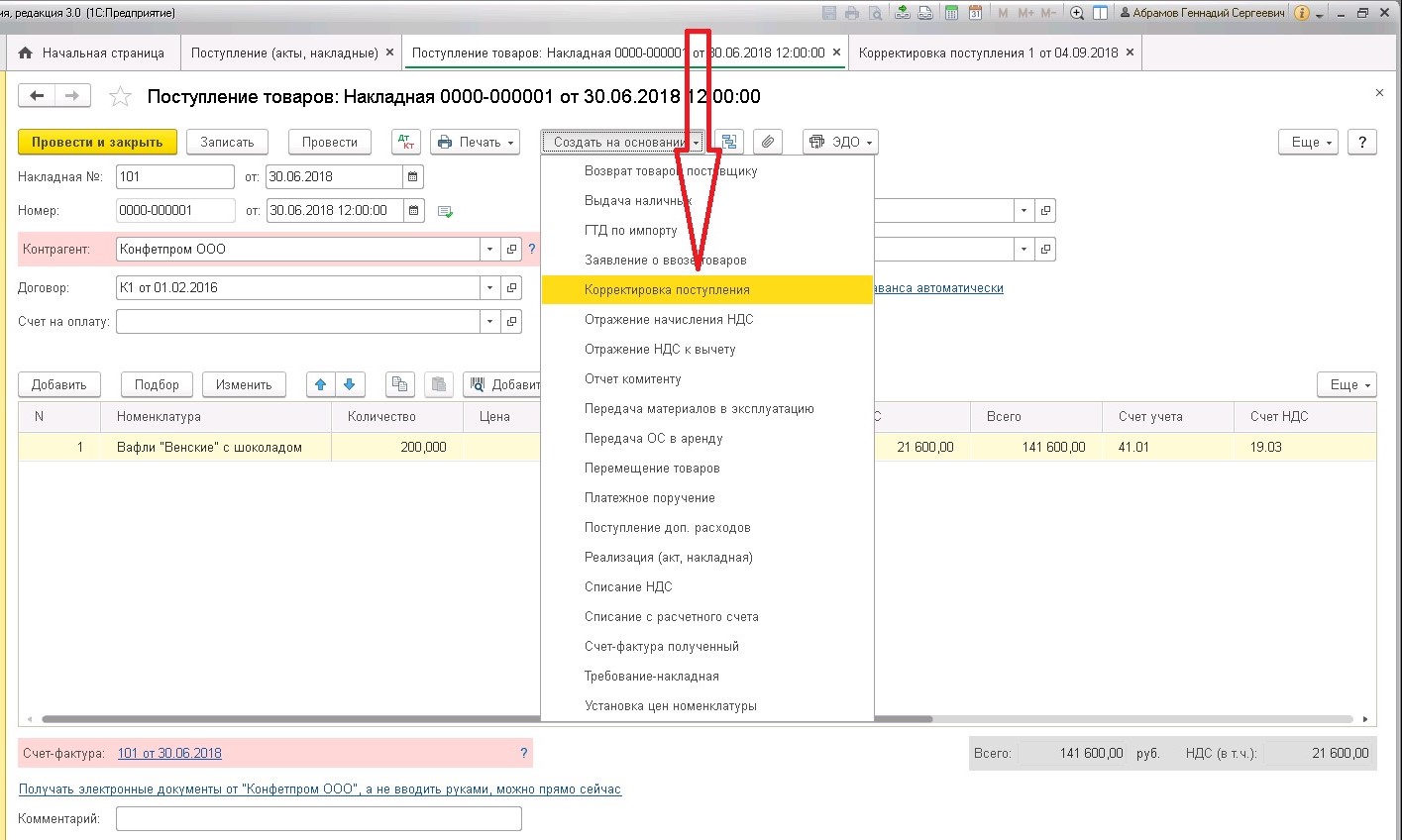

Поступили корректировочные документы поставщика. На основании документа первичного поступления создаем корректировку поступления:

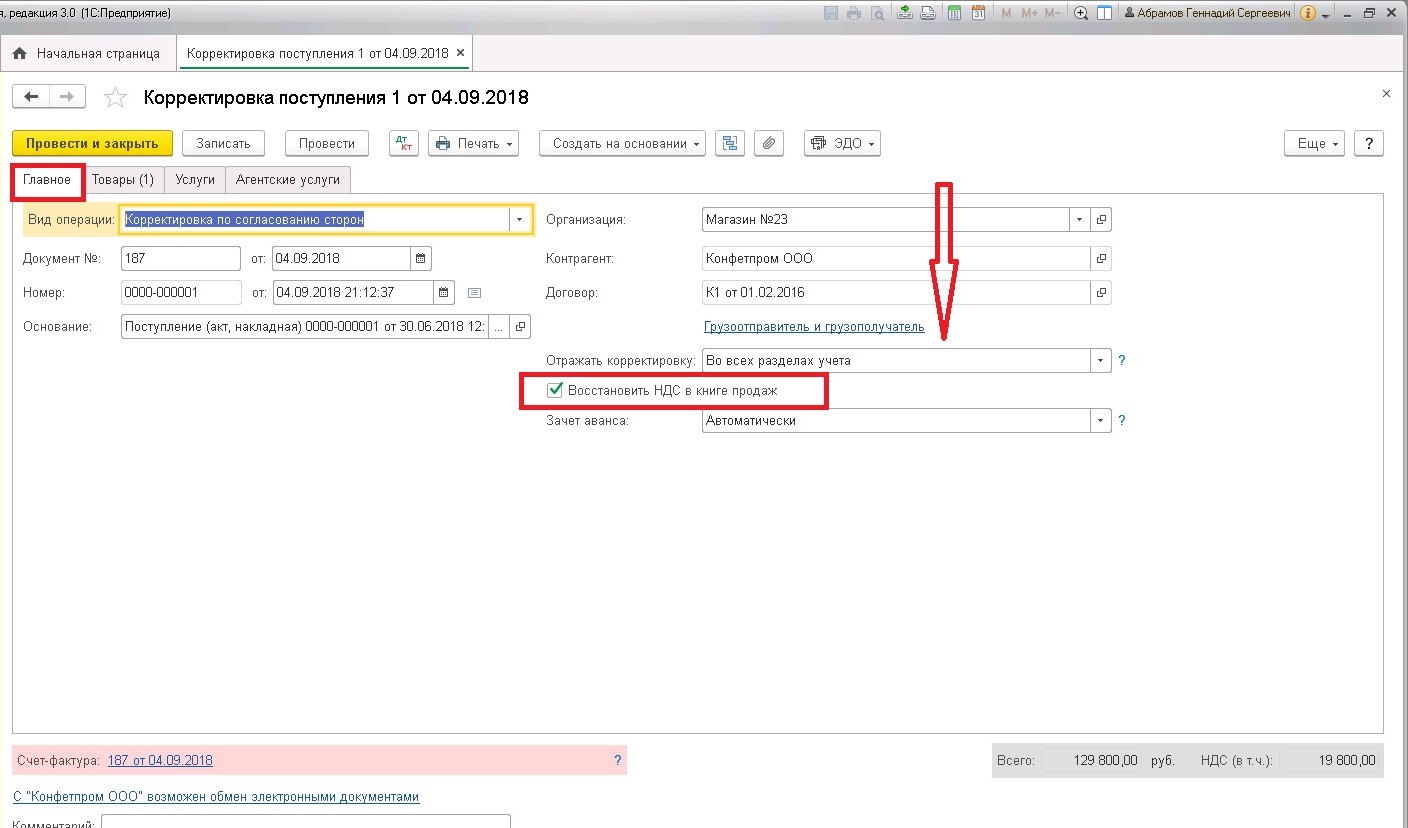

Закладка «Главное» будет выглядеть так:

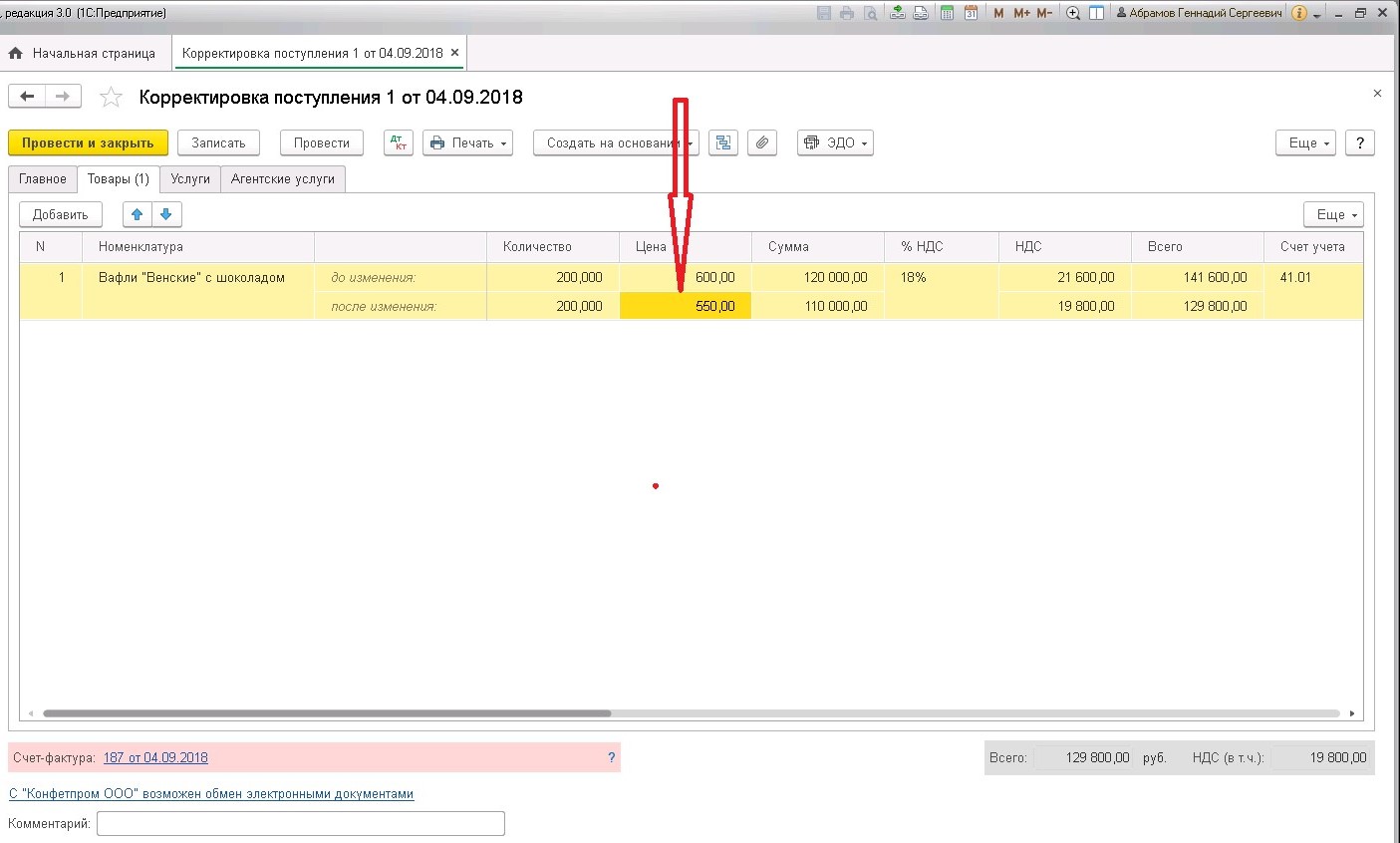

На закладке «Товары» уменьшаем цену (количество) товара согласно коррректирующим документам поставщика:

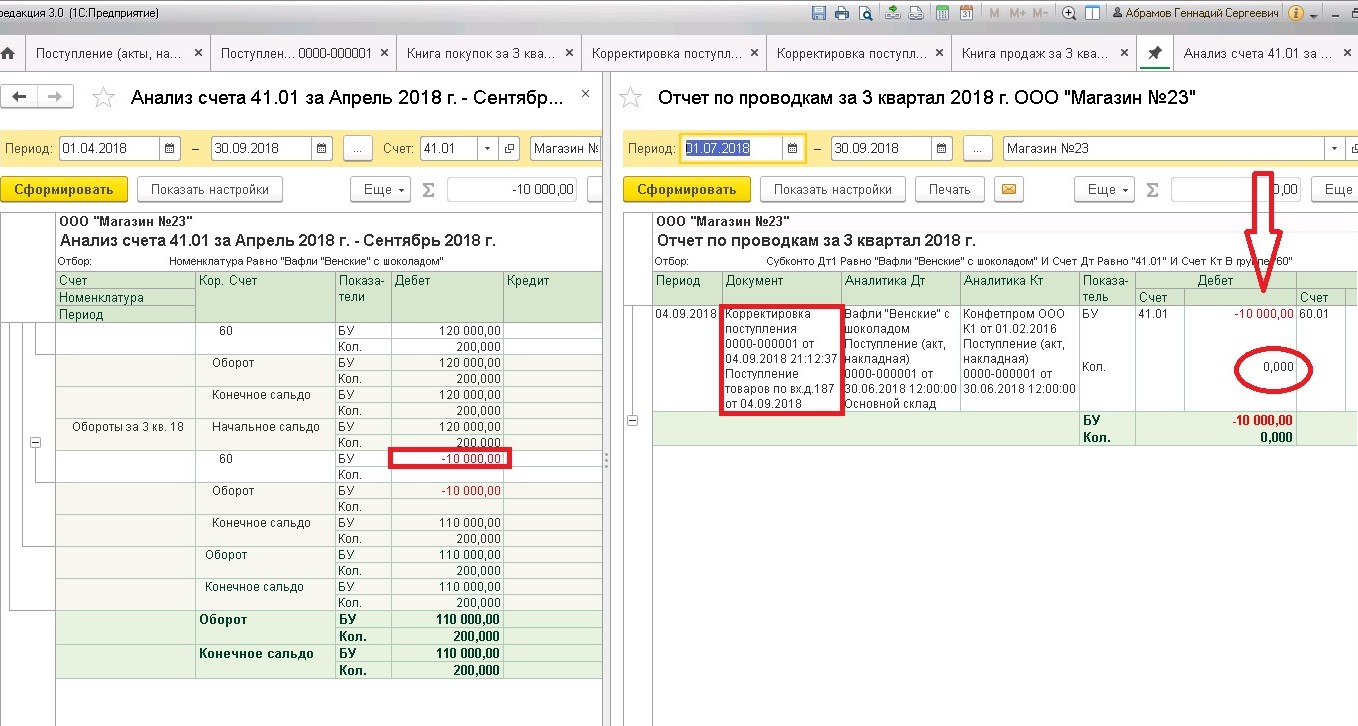

Для проверки формируем анализ счета 41.01. Обратите внимание, в корректировочном документе методом «красное сторно» фиксируется только изменение стоимости т.к. в примере изменилась только цена на товар.

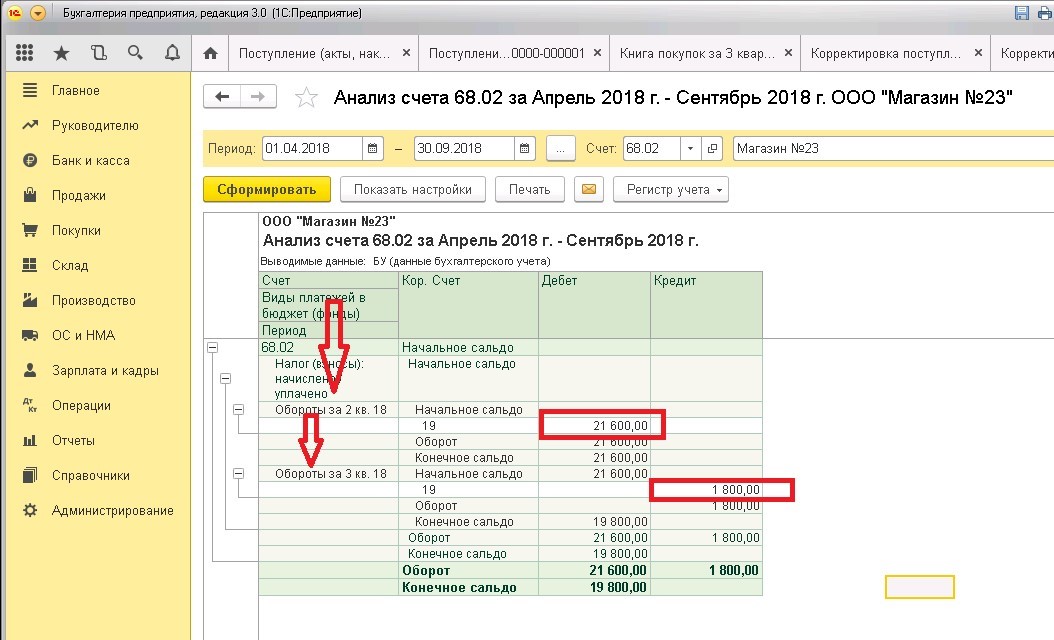

Формирует анализ счета 68.02 «Налог на добавленную стоимость» в поквартальном разрезе:

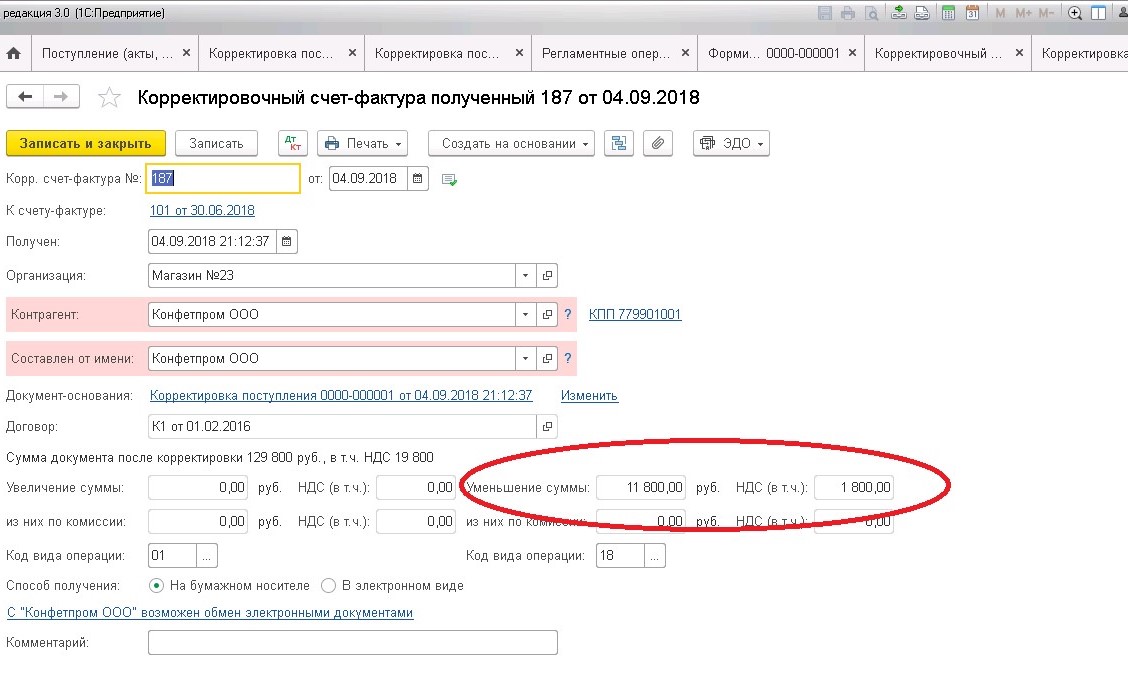

В книге продаж покупателя отражается разница, на которую уменьшена сумма первичного счета-фактуры. Код вида операции – 01.

Давайте посмотрим, как это будет выглядеть в декларации по НДС и в регистрах учета НДС.

Декларация по НДС при поступлении исходных первичных документов:

Формируем «Универсальный отчет»- «Регистр накопления»-«НДС покупки»

Декларация по НДС при поступлении корректирующих первичных документов:

Формируем «Универсальный отчет»- «Регистр накопления»-«НДС продажи»

УВЕЛИЧЕНИЕ СТОИМОСТИ ПОКУПКИ

Суть изменений:

Покупатель в этом случае увеличивает стоимость первоначальной покупки в текущем периоде с отражением в книге покупок корректировочного счета-фактуры.

Поступление корректировочных документов отражаем аналогично. На закладке «Главное» выставлять галочку «Восстановить НДС в книге продаж» не нужно.

Далее формируем запись книги покупок (закладка «Приобретенные ценности»). Код вида операции – 01.

В книге покупок отражается разница, на которую увеличена первоначальная покупка.

Для проверки формируем «Универсальный отчет»- «Регистр накопления»-«НДС покупки:

И декларации по НДС за два периода (первичного и корректирующего поступлений):

Надеемся, теперь «картина мира» учета НДС станет для вас более дружелюбной.

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Минюст России 20 апреля 2016 г. зарегистрировал приказ ФНС России от 14.03.2016 № ММВ-7-3/136@. Им утверждены новые коды видов операций, необходимые для заполнения книги покупок, книги продаж, а также журналов учета полученных и выставленных счетов-фактур. Документ вступит в силу с 1 июля 2016 г.

Изменения назрели

Сейчас коды видов операций по НДС содержатся в приказе ФНС России от 14.02.2012 № ММВ-7-3/83@ (далее — приказ № ММВ-7-3/83@). Изначально этот документ предназначался для заполнения журнала учета полученных и выставленных счетов-фактур.

Постановлением Правительства РФ от 30.07.2014 № 735 в формы и порядок заполнения книги покупок и книги продаж, утвержденные постановлением Правительства РФ от 26.12.2011 № 1137, были внесены изменения. В них была добавлена новая графа 2 «Код вида операций».

Кроме того, с I квартала 2015 г. применяется новая форма декларации по НДС (утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/558@), которая предусматривает перенос из книги продаж и книги покупок такого показателя, как код видов операций, в разделы 8 и 9 декларации.

Но для книги покупок и книги продаж коды видов операций не были утверждены. Более того, к началу 2015 г. приказ № ММВ-7-3/83@ уже не соответствовал реалиям жизни. Дело в том, что с 2012 г. в главу 21 НК РФ было внесено много изменений. И существующие коды подходили далеко не ко всем операциям.

Учитывая изложенное, налоговая служба в письме от 22.01.2015 № ГД-4-3/794@ рекомендовала при заполнении книги покупок и книги продаж использовать коды видов операций, которые предусмотрены для ведения журнала учета полученных и выставленных счетов-фактур, а также предложила 13 новых кодов.

Комментируемый приказ исправил сложившуюся ситуацию на законодательном уровне. Теперь утвержденные им коды видов операций предназначены не только для ведения журнала учета полученных и выставленных счетов-фактур, но и для заполнения книги покупок и книги продаж.

Суть новаций

Отметим, что налоговая служба не просто добавила к имеющимся кодам видов операций новые, но и откорректировала существующие.

Итак, код 01 плательщикам НДС нужно будет использовать при заполнении книги продаж, книги покупок и журнала учета полученных и выставленных счетов-фактур:

-

при отгрузке (передаче) или приобретении товаров (работ, услуг), имущественных прав, а также при составлении или получении единого корректировочного счета-фактуры;

-

при передаче на территории РФ товаров (выполнении работ, оказании услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при расчете налога на прибыль (подп. 2 п. 1 ст. 146 НК РФ). Сейчас по этим операциям используется код 07;

-

при выполнении строительно-монтажных работ для собственного потребления (подп. 3 п. 1 ст. 146 НК РФ). На сегодняшний день для таких операций предусмотрен код 08;

-

при получении сумм, указанных в ст. 162 НК РФ, которые сейчас отражаются с кодом 09;

-

при реализации имущества, подлежащего отражению по стоимости с учетом уплаченного налога (п. 3 ст. 154 НК РФ), сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц, не являющихся налогоплательщиками (п. 4 ст. 154 НК РФ), автомобилей, приобретенных у физических лиц (не являющихся налогоплательщиками) для перепродажи (п. 5.1 ст. 154 НК РФ). Пока по этим операциям используется код 11;

-

по суммам НДС, восстановленным на основании подп. 1 п. 3 ст. 170 НК РФ. Сейчас они показываются с кодом 21, который был введен письмом ФНС России от 22.01.2015 № ГД-4-3/794@;

-

по операциям, облагаемым по ставке 0%. Пока по таким операциям используется код 21, который был введен письмом ФНС России от 22.01.2015 № ГД-4-3/794@;

-

по операциям, осуществляемым на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) или на основе договоров транспортной экспедиции. Сейчас применяется код 04;

-

при возврате налогоплательщиком-покупателем товаров продавцу или получение продавцом от указанного лица товаров. Пока такие операции показываются с кодом 03.

Код 01 не будет применяться по операциям, перечисленным по кодам 06, 10, 13, 14, 15, 16, 27.

Код 02, как и сейчас, будет предназначен для операций по оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав.

Также этот код будет использоваться по оплате (предварительной оплате) в рамках посреднических договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента). Сейчас для посреднических операций используется код 05. Код 02 не будет применяться по операциям, перечисленным по кодам 06 и 28.

Как и прежде, по коду 06 будут отражаться операции, совершаемые налоговыми агентами, перечисленными в ст. 161 НК РФ. Налоговики уточнили, что сюда же включаются операции по приобретению товаров (работ, услуг), имущественных прав на основе договоров поручения, комиссии, агентских договоров, заключенных налоговыми агентами с налогоплательщиком, за исключением операций, указанных в п. 4 и 5 ст. 161 НК РФ.

Не изменился код и для отгрузки (передачи) товаров (выполнения работ, оказания услуг), имущественных прав на безвозмездной основе. Это код 10.

Расширена сфера применения кода 13. Как и сейчас, он будет использоваться при выполнении подрядными организациями (застройщиками, заказчиками, выполняющими функции застройщика, техническими заказчиками) работ при осуществлении капитального строительства, модернизации (реконструкции) объектов недвижимости.

Кроме того, он будет применяться и в случае приобретения этих работ налогоплательщиками-инвесторами, а также при передаче (приобретении) указанными лицами объектов завершенного (незавершенного) капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству (модернизации, реконструкции).

Сейчас передача имущественных прав, перечисленных в п. 1—4 ст. 155 НК РФ, отражается по коду 11. С 1 июля 2016 г. для этих целей будет использоваться код 14.

Новый код 15 введен для комиссионеров (агентов). Он будет применяться при составлении (получении) ими счета-фактуры при реализации (получении) товаров (работ, услуг), имущественных прав от своего имени, в котором отражены данные в отношении собственных товаров (работ, услуг), имущественных прав и данные в отношении товаров (работ, услуг), имущественных прав, реализуемых (приобретаемых) по договору комиссии (агентскому договору).

В отношении кодов 16—28 налоговая служба не стала изобретать велосипед и перенесла с некоторыми дополнениями коды из письма ФНС России от 22.01.2015 № ГД-4-3/794@. Вот какие уточнения внесли налоговики:

-

по коду 16 будет отражаться возврат товаров покупателями, которые освобождены от исполнения обязанностей налогоплательщика по ст. 145 НК РФ, здесь же будет показываться частичный возврат товаров, а также отказ от товаров (работ, услуг) в случае, предусмотренном в абз. 2 п. 5 ст. 171 НК РФ;

-

по коду 21 не будут показываться операции по восстановлению сумм налога, указанные в подп. 1 и 4 п. 3 ст. 170 НК РФ;

-

код 25 будет использоваться при регистрации счетов-фактур в книге покупок в случаях, предусмотренных п. 7 ст. 172 НК РФ;

-

код 26 будет указываться в случае составления продавцом счетов-фактур, первичных учетных документов, иных документов, содержащих суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала) при реализации товаров (работ, услуг), имущественных прав (в том числе в случае изменения стоимости отгруженных товаров (работ, услуг, имущественных прав)) лицам, не являющимся плательщиками НДС или освобожденным по ст. 145 НК РФ. Также этот код будет использоваться при получении от указанных лиц авансов и при регистрации названных документов в книге покупок в случаях, предусмотренных п. 6 и 10 ст. 172 НК РФ.

Комментируемым приказом введены и новые коды видов операций. Это:

-

код 29, который будет применяться при корректировке реализации товаров (работ, услуг), передачи имущественных прав, предприятия в целом как имущественного комплекса на основании п. 6 ст. 105.3 НК РФ. Отметим, что на основании данной нормы в случае применения налогоплательщиком в сделке между взаимозависимыми лицами цен товаров (работ, услуг), не соответствующих рыночным ценам, если указанное несоответствие повлекло занижение сумм одного или нескольких налогов (авансовых платежей) или завышение суммы убытка, налогоплательщик вправе самостоятельно произвести корректировку налоговой базы и сумм соответствующих налогов (убытков);

-

код 30, который будет использоваться при отгрузке товаров, в отношении которых при таможенном декларировании был исчислен НДС в соответствии с абз. 1 подп. 1.1 п. 1 ст. 151 НК РФ;

-

код 31, по которому будут отражаться операции по уплате сумм НДС, исчисленных при таможенном декларировании товаров в случаях, предусмотренных абз. 2 подп. 1.1 п. 1 ст. 151 НК РФ;

-

код 32, который будет использоваться при принятии к вычету сумм НДС, уплаченных или подлежащих уплате в случаях, предусмотренных п. 14 ст. 171 НК РФ. Напомним, что согласно этой норме Кодекса суммы налога, исчисленные налогоплательщиком при ввозе товаров по итогам налогового периода, в котором истек 180-дневный срок с даты выпуска этих товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области, могут быть приняты к вычету после использования этих товаров для осуществления операций, признаваемых объектами налогообложения и подлежащих налогообложению по НДС.