Содержание

- КБК для уплаты ЕНВД в 2019 — 2020 годах для ИП

- Вмененка для ИП

- Расчеты ИП с Пенсионным фондом и ФОМС

- Расчеты ИП по соцстраху

- КБК по налоговым расчетам ИП на ЕНВД

- Итоги

- Образец квитанции на оплату ЕНВД для ИП 2018

- КБК по ЕНВД в 2018 году для юридических лиц и ИП: таблица

- КБК по ЕНВД в 2018 году для ИП с работниками и без: правила и особенности

- Какие реквизиты для уплаты ЕНВД в 2017-2018 годах?

- реквизиты для уплаты пени, штрафов и налога

- Платежное поручение по ЕНВД в 2018 году: образец

- КБК: состав используемых кодов

- КБК по ЕНВД для ИП в 2019 году

- Отчетность (ЕНВД) для ИП в 2019 году

- ЕНВД: сроки уплаты для ИП 2019

- КБК для оплаты единого налога на вмененный доход (ЕНВД)

- Таблица всех КБК по «вмененке»

- Кому и как платить налог

- Сроки оплаты

- Где указать КБК

- КБК для уплаты ЕНВД для ИП и юридических лиц

- КБК для уплаты пени по ЕНВД для ИП и юридических лиц

- Пояснения по КБК для уплаты «вмененки»

- Кто платит налог

- Где указывают КБК

- Таблица значений

- Пример платежки

- Платим ЕНВД без пеней

- Рассчитываем пени по ЕНВД

- ЕНВД-КБК (пени)

- Новые записи:

КБК для уплаты ЕНВД в 2019 — 2020 годах для ИП

Вмененка для ИП

Расчеты ИП с Пенсионным фондом и ФОМС

Расчеты ИП по соцстраху

КБК по налоговым расчетам ИП на ЕНВД

Итоги

Вмененка для ИП

ЕНВД является одним из налоговых спецрежимов, заменяющих расчеты по нескольким основным налогам. На режим ЕНВД (с 2013 года на добровольной основе) могут перейти и юрлица, и ИП. Переход возможен в случае соблюдения условий, изложенных в п. 2 ст. 346.26 НК РФ.

Подробнее об этих условиях читайте .

Основная особенность налога состоит в том, что его сумма зависит не от фактического дохода, а от расчетного. Размер расчетного дохода устанавливается государством и предъявляется (вменяется) плательщику-предпринимателю или организации.

Вмененка освобождает ИП от уплаты основных налогов, уплачиваемых на ОСН (п. 4 ст. 346.26 НК РФ), но не освобождает от уплаты страховых взносов за себя и за работающих у него наемных лиц.

Сумма ЕНВД за квартал направляется в бюджет до 25 числа месяца, следующего за истекшим кварталом. Для правильного зачисления взносов в бюджет в платежках нужно указать КБК.

Про порядок и сроки уплаты ЕНВД читайте .

Расчеты ИП с Пенсионным фондом и ФОМС

В настоящее время платежи на ОПС и ОМС предприниматели перечисляют не в фонды, а в налоговую. Основная особенность при расчетах по пенсионному и медицинскому страхованию для ИП на ЕНВД заключается в том, что кроме взносов за наемных работников ИП еще уплачивают обязательные платежи за себя.

Суммы выплат за себя определяются следующим образом:

- при доходе до 300 000 руб. они являются фиксированными, соответствующими конкретной сумме, которую надо уплатить за год (в 2017 году она зависела от величины МРОТ, установленного на начало года, а на период 2018–2020 годов в НК РФ для каждого года приведены конкретные значения платежей);

- при доходе свыше 300 000 руб. к фиксированному платежу добавляется сумма, рассчитанная как 1% с доходов, превышающих 300 000 руб.

ОБРАТИТЕ ВНИМАНИЕ! Вторая часть расчета (1% с доходов свыше 300 000 руб.) относится только к пенсионным взносам.

Подробнее про взносы ИП читайте .

Ст. 346.32 НК разрешает:

- уменьшить величину ЕНВД к уплате за налоговый период на сумму страховых взносов, уплаченных за себя, причем если ИП без работников, то уменьшение возможно на полную сумму взносов;

- уменьшить величину ЕНВД к уплате на сумму страховых взносов за работников, если у ИП есть работники (в этой ситуации допускается уменьшение подлежащего уплате ЕНВД на величину до 50%);

- применить вычет на расходы по приобретению ККТ.

Подробнее о том, как происходит уменьшение рассчитанного налога на взносы, читайте .

Чтобы использовать право на вычет по страховым взносам, они должны быть фактически уплачены. Для этого тоже понадобится указать верные КБК.

ОБРАТИТЕ ВНИМАНИЕ! Суммы пеней и штрафов по страховым взносам относить в уменьшение вмененного налога нельзя.

Расчеты ИП по соцстраху

У ИП нет обязанности платить за себя на социальное страхование. Но за нанятых работников взносы на социальное страхование уплачиваются им в стандартном порядке. Получателем взносов на страхование от ВНиМ является ФНС.

Поскольку сам индивидуальный предприниматель не является застрахованным лицом, он теряет право на получение пособий ФСС, например, в случае материнства. Также пропадает страховой стаж для расчета страховых выплат в будущем.

Однако ИП может заключить с ФСС договор добровольного страхования.

ОБРАТИТЕ ВНИМАНИЕ! Добровольные платежи на социальное страхование делаются именно в сам ФСС, а не в ИФНС, в отличие от обязательных страховых взносов.

Делая такие перечисления в соцстрах, также нужно ставить верные КБК в платежках.

КБК по налоговым расчетам ИП на ЕНВД

В таблице приведены КБК для 2019-2020 годов, которые могут понадобиться ИП, работающему на вмененке.

ВАЖНО! В 2020 году перечень кодов КБК определяется новым приказом Минфина от 29.11.2019 № 207н, но КБК по ЕНВД он не изменил. Какие КБК поменялись, узнайте .

|

Платеж |

Что оплачивается |

КБК 2019-2020 |

|

ЕНВД |

Сам налог, включая долги и дополнительные расчеты |

182 1 05 02010 02 1000 110 |

|

Пени |

182 1 05 02010 02 2100 110 |

|

|

Штрафы |

182 1 05 02010 02 3000 110 |

|

|

Взносы на ОПС |

Взносы за работников за периоды с 2017 года |

182 1 02 02010 06 1010 160 |

|

Взносы ИП за себя (в 2019-2020 годах для фиксированной части и для 1% с суммы годового дохода сверх 300 000 руб. используется единый КБК) |

182 1 02 02140 06 1110 160 |

|

|

Взносы на ОМС |

Взносы за работников за периоды с 2017 года |

182 1 02 02101 08 1013 160 |

|

Страховые взносы ИП за себя за периоды с 2017 года |

182 1 02 02103 08 1013 160 |

|

|

Взносы по ФСС |

Взносы по временной нетрудоспособности и в связи с материнством за работников за периоды с 2017 года |

182 1 02 02090 07 1010 160 |

|

Взносы по несчастным случаям и травматизму за работников |

393 1 02 02050 07 1000 160 |

|

Итоги

Знание КБК для ЕНВД в 2019-2020 годах поможет ИП не только без ошибок перечислить в бюджет и внебюджетные фонды платежи, но и уменьшить сумму вмененного налога за счет уплаченных страховых взносов. Причем, когда ИП не имеет наемных работников, величина такого уменьшения не ограничивается, т. е. вмененный налог может быть уменьшен до 0.

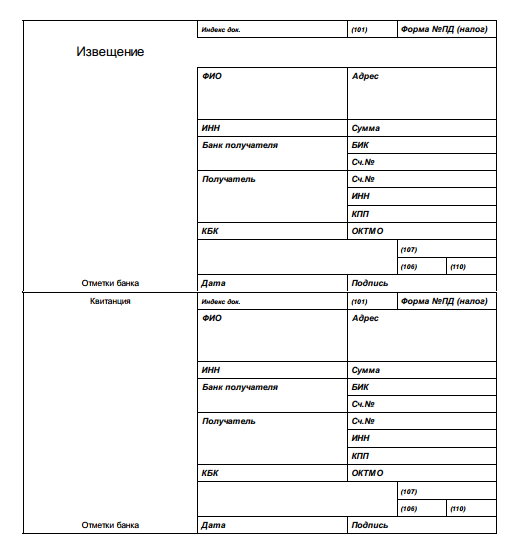

Образец квитанции на оплату ЕНВД для ИП 2018

Индивидуальные предприниматели обязаны уплачивать налоги и сборы в соответствующие бюджеты, в зависимости от выбранной системы налогообложения. В этой статье расскажем, как правильно заполнить квитанцию на уплату ЕНВД в 2018 году.

Правовые основы вопроса

Особенности применения системы налогообложение ЕНВД регламентированы в главе 26.3 НК РФ. Статья 346.28 определяет круг предпринимателей и организаций, которые имеют право применять данную налоговую систему ИП. Это часто небольшие магазинчики, ателье, ремонт обуви, химчистки и многие другие маленькие организации и ИП, которые оказывают бытовые услуги людям.

Отчетным периодом для «вмененки» является квартал. Расплатиться с бюджетом по налоговым обязательствам нужно до 25 числа месяца, который следует за отчетным периодом. То есть за первый квартал 2018 года перечислить единый налог на вмененный доход нужно до 25.04.2018.

Для частных предпринимателей предусмотрено несколько способов уплаты обязательств:

- наличными через кассу банка;

- платежным поручением с расчетного счета ИП;

- на сайте Федеральной налоговой службы;

- через онлайн-терминалы и платежные системы;

- в кассе Почты России.

В любом случае потребуется заполнить квитанцию на оплату ЕНВД для ИП 2018.

Это интересно и полезно: как ИП вести книгу доходов и расходов.

Как заполнить бланк

Трудности в заполнении квитанции ЕНВД 2018 для ИП возникают практически у каждого налогоплательщика. Расскажем, какие реквизиты обязательны для платежного документа, и как правильно его заполнить.

Чтобы рассчитаться с бюджетом, используйте унифицированный бланк документа — форма № ПД (налог). Платежный документ подойдет в качестве квитанции на оплату патента ИП 2018, а также других налоговых обязательств для учреждений и физических лиц.

Обязательные реквизиты для документа:

Обязательные реквизиты для документа:

- Полное наименование организации или фамилия, имя и отчество индивидуального предпринимателя.

- ИНН компании или частника.

- Адрес местонахождения налогоплательщика.

- ОКТМО, который конкретизирует принадлежность плательщика к определенному муниципальному округу.

- Реквизиты получателя. А именно полное наименование территориального отделения налоговой инспекции, наименование банка, номер расчетного счета, БИК, ИНН и КПП банковской организации. Уточнить реквизиты можно в территориальном налоговом органе.

- Платежный период. Напомним, что для уплаты ЕНВД установлен расчетный период — квартал. Крайний срок уплаты — 25 число месяца, следующего за расчетным кварталом.

- Сумма платежа по налоговым обязательствам.

- Код бюджетной классификации:

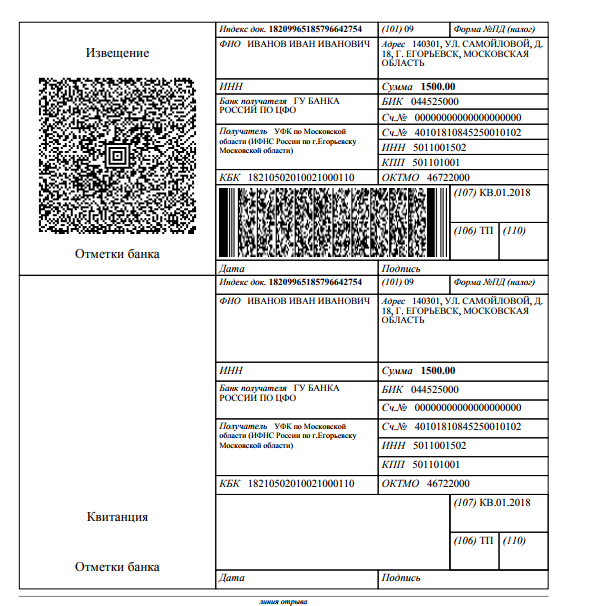

Заполненный документ будет выглядеть так:

Для оплаты пенсионных взносов для ИП 2018 квитанция формы № ПД (налог) также подойдет. В документе следует указать соответствующий код бюджетной классификации.

Чтобы упростить заполнение платежного документа, воспользуйтесь бесплатным сервисом на официальном сайте ФНС. Следуйте подробным подсказкам в правой стороне экрана. Сервис доступен круглосуточно.

КБК по ЕНВД в 2018 году для юридических лиц и ИП: таблица

Какие коды бюджетной классификации (КБК) по ЕНВД определены на 2018 год? Изменились ли КБК по ЕНВД? Утверждены ли новые коды по единому налогу на вмененный налог? В данной статье представлена актуальная таблица с расшифровкой КБК по ЕНВД на 2018 год, а также приведен образец платежного поручения на перечисление единого налога. Таблица может пригодиться юридическим лицам и ИП. Если в платежке указать неверный КБК, надо будет уточнять платеж. Также см. “Изменения по ЕНВД в 2018 году“.

Рассчитанную сумму ЕНВД перечислите в 2018 году бюджет не позднее 25-го числа первого месяца, следующего за истекшим налоговым периодом (кварталом). Это предусмотрено пунктом 1 статьи 346.32 НК РФ. Следовательно, сроки уплаты ЕНВД в 2018 году следующие:

| Сроки уплаты ЕНВД в 2018 году | |

| За IV квартал 2017 года | Не позднее 25.01.2018 |

| За I квартал 2018 года | Не позднее 25.04.2018 |

| За II квартал 2018 года | Не позднее 25.07.2018 |

| За III квартал 2018 года | Не позднее 25.10.2018 |

Также см. «Сроки уплаты ЕНВД в 2018 году».

Куда платить

В 2018 году ЕНВД платите по реквизитам ИФНС, которой подведомственна территория, где ведется «вмененная» деятельность. При этом организация должна быть зарегистрирована ИФНС в качестве плательщика ЕНВД (п. 2 ст. 346.28, п. 3 ст. 346.32 НК РФ). Однако если определенные виды бизнеса, которых данные правила не касается, а именно:

- развозная и разносная торговля;

- размещение рекламы на транспортных средствах;

- оказание услуг по перевозке пассажиров и грузов.

По этим видам бизнеса организации не встают на учет в качестве плательщиков ЕНВД по месту ведения своей деятельности. Поэтому ЕНВД они платят по местонахождению головного офиса.

Код бюджетной классификации для уплаты ЕНВД в 2018 году – 182 1 05 02010 02 1000 110. В платежных поручениях надо ставить этот 20-значный КБК для уплаты ЕНВД за 1 квартал 2018 года и последующие отчетные периоды.

Если кроме налога необходимо заплатить пени или штраф, КБК будут различаться четырьмя знаками с 14 по 17-й. Значения этих кодов следующие:

- для вмененного налога – 1000;

- пени – 2100;

- штраф – 3000.

В итоге таблица с КБК по ЕНВД на 2018 год выглядит так:

Таблица КБК с 2018 года для ООО и ИП

| Вид платежа | Реквизиты КБК |

| Вмененный налог | 182 1 05 02010 02 1000 110 |

| Пени | 182 1 05 02010 02 2100 110 |

| Штраф | 182 1 05 02010 02 3000 110 |

Образец платежного поручения на уплату ЕНВД в 2018 году

КБК на уплату ЕНВД в платежном поручении нужно указывать в поле 104.

Что касается других полей платежного поручения на уплату текущих платежей по ЕНВД в 2018 году, то обратите внимание на следующее:

- в поле 105 «ОКТМО» — ОКТМО муниципального образования, в котором компания или предприниматель состоят на учете в качестве плательщика «вмененного» налога;

- в поле 106 «Основание платежа» – по текущим «вмененным» платежам — «ТП»;

- в поле 107 «Показатель налогового периода» — номер квартала, за который перечисляется ЕНВД. Допустим, «КВ.01.2018»;

- в поле 108 «Номер документа» – по текущим платежам «0»;

- в поле 109 «Дата документа основания платежа» – по текущим платежам — дата подписания декларации по ЕНВД;

- поле 22 «УИН» – заполняют в том случае, если компания (ИП) платит вмененный налог по требованию ИФНС. Тогда этот реквизит будет в требовании налоговиков. Иначе в поле 22 — «0».

- поле 110 «Тип платежа» – не заполняется.

Пример:

ООО «Стелла» вносит ЕНВД за 1 квартал 2018 года. Срок уплаты ЕНВД за 1 квартал – не позднее 25 апреля 2018 года. В поле 104 платежки компания укажет КБК – 182 1 05 02010 02 1000 110. В поле 101 ООО «Стелла» запишет 01, в поле 105 будет ОКТМО, в поле 106 – ТП, в поле 107 – КВ.01.2018. В поле 108 бухгалтер поставит 0, в поле 109 – дата подписания декларации по ЕНВД за 1 квартал 2018 года. В поле 21 –5, в поле 22 – 0.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

КБК по ЕНВД в 2018 году для ИП с работниками и без: правила и особенности

Для индивидуальных предпринимателей использование кодов бюджетной классификации (КБК) необходимо при уплате всех налогов и взносов. Номера кодов устанавливаются в приказах Минфина РФ и довольно часто меняются. В конце 2017 года и в начале текущего года в классификацию бюджетных кодов были внесены очередные изменения. Однако они не затронули КБК для ИП, работающих на ЕНВД.

Что такое КБК и для чего он необходим

КБК (коды бюджетной классификации) используются для упорядочивания платежей в государственный бюджет начиная с 1998 года. Их первоначальная редакция установлена Бюджетным кодексом РФ (№ 145-ФЗ от 31.07.1998).

Бюджетная классификация Российской Федерации является группировкой доходов, расходов и источников финансирования дефицитов бюджетов бюджетной системы Российской Федерации.

Статья 18 Бюджетного кодекса Российской Федерации

КБК используются предпринимателями при заполнении платёжных документов. В частности, эти коды употребляются в платёжном поручении для обозначения налогов, штрафов и социальных отчислений в бюджет. Они определяют назначение и адресата денежного перевода.

Видео: изменения в бюджетной классификации

Структура КБК

Код представляет собой двадцатизначное число, состоящее из четырёх последовательных групп цифр:

- административной;

- определяющей вид доходов;

- служащей для разделения налогов на доходы;

- для обозначения экономической классификации.

Начальная часть, носящая название «Администратор», представляет собой три цифры. Она обозначает государственный орган, принимающий платёж. Например, Федеральная налоговая служба обозначается числом «182», а Пенсионный фонд – «392». Таким образом, все коды, обозначающие платежи ЕНВД, начинаются с числа «182».

Следующая часть называется «Вид доходов». Она объединяет цифры с четвёртой по тринадцатую и делится на пять входящих в неё более мелких сочетаний чисел:

- Группу. Имеет только одну цифру, указывающую на вид доходов. Например, безвозмездные доходы обозначаются цифрой «2», а доходы от предпринимательской деятельности – «3». Исходя из этого, для ИП начальным знаком второй части кода всегда будет цифра «3».

- Подгруппу. Включает две цифры. Здесь указывается вид налога на доходы. Например, налог на прибыль обозначается как «01», налог на имущество – «06», а налог на использование водных ресурсов – «07». Единый налог на вменённый доход обозначается числом «05».

- Статью. Включает две цифры (7–8) кода.

- Подстатью. Она содержит три цифры КБК — 9–11. Эти подразделения уточняют название расчётного документа. Для всех расчётов ИП по ЕНВД, включая налог, пеню и штраф, для обозначения статьи принимается число «02», а для подстатьи — «010», вместе — «02010».

- Элемент. Включает двенадцатую и тринадцатую цифры. Они обозначают уровень бюджета, например:

- федеральный — 01;

- субъект РФ — 02. Для ИП, работающих на ЕНВД, выплата налога, пени и штрафов производится на уровне субъекта РФ и, соответственно, обозначается именно так;

- местный — 03;

- городской округ — 05.

Каждая цифра в КБК имеет своё значение

Каждая цифра в КБК имеет своё значение

Третья часть кода носит название «Программа» и включает четыре цифры, начиная с четырнадцатой и заканчивая семнадцатой. Здесь идёт разделение на виды платежей по уплате налогов (1000), пени (2000), штрафов (3000) и так далее. Внутри каждого вида платежей имеются подвиды, например, код пени по ЕНВД обозначается как «2100».

И наконец, в четвёртой части кода, объединяющей три последних цифры и называемой «Экономическая классификация», уточняется вид платежа с экономической точки зрения. Например, «110» здесь обозначает налоговые доходы, «120» — доходы от собственности, а «140» — платежи, изымаемые в принудительном порядке. Все платежи по ЕНВД связаны с налоговыми доходами, и естественно, что они обозначаются как число «110».

Коды бюджетной классификации для ИП, работающих на ЕНВД

Все ИП делают два вида бюджетных платежей: налоговые и социальные. КБК, применяемые при уплате налогов, пени и штрафов по ним, зависят от системы налогообложения. Код для уплаты ЕНВД будет одинаков и при самостоятельной работе, и при наличии наёмных работников. Только в последнем случае предприниматели платят ещё и НДФЛ за сотрудников (КБК — 182 1 01 02010 01 1000 110). Коды для перечисления страховых взносов являются общими для всех индивидуальных предпринимателей.

Таблица: КБК для оплаты страховых взносов

Таблица: КБК для налоговых платежей по ЕНВД

Правила оформления платёжного поручения

От правильного оформления платёжного поручения зависит не только соблюдение сроков поступления платежа в бюджет, но и сам факт оплаты. Неправильно составленный платёжный документ на уплату ЕНВД может привести к необходимости последующего перечисления сначала пени, а потом и штрафов. Согласно ст. 346.28 НК РФ, ЕНВД оплачивается по реквизитам региональной ИФНС. Что касается КБК, то он указывается в поле «104» платёжки.

Следует отметить, что для каждого платежа, обозначенного соответствующим КБК, выписывается отдельное платёжное поручение, так как в документе может быть только один код.

В поле 104 документа в данном случае ставится КБК 182 1 05 02010 02 1000 110

В поле 104 документа в данном случае ставится КБК 182 1 05 02010 02 1000 110

В платёжных поручениях для перечисления ЕНВД другие поля заполняются следующим образом:

- В поле 105 проставляется код муниципальной единицы по Общероссийскому классификатору территорий муниципальных образований (ОТКМО), на территории которого предприниматель состоит на учёте как плательщик.В поле 105 указывается ОТКМО

- В графе 106 в качестве основания платежа указываются платежи текущего года, обозначаемые аббревиатурой «ТП».В поле 106 проставляется аббревиатура «ТП»

- В поле показателя налогового периода (107) вписывается номер квартала, за который идёт оплата. Например, для второго квартала 2018 года надпись будет выглядеть как «КВ.02.2018».В поле 107 указывается налоговый период

- В поле номера документа (108) проставляется «0».В поле 108 ставится цифра «0»

- В блоке «Дата документа основания платежа» (109) указывается день подписания декларации по ЕНВД.В поле 109 указывается дата подписания декларации по ЕНВД

- Поле 22 имеет два варианта заполнения. Если осуществляются выплаты по требованию ИФНС (например, начисление штрафов и пени по ЕНВД), то здесь проставляется код уникального идентификатора начисления, указанный в требовании ИФНС. А если идёт текущий платёж ЕНВД, то в поле ставится обозначение «0».В случае оплаты очередного налога в поле 22 ставится цифра «0»

- Поле «Тип платежа» (110) у плательщиков ЕНВД остаётся незаполненным.Поле 110 при уплате ЕНВД не заполняется

Действия предпринимателя в случае неправильного заполнения платёжного поручения

При оформлении платёжного поручения иногда возникает неумышленное неправильное написание КБК или иная ошибка. В случае самостоятельного обнаружения такой ошибки предпринимателю необходимо написать заявление и прийти с ним в налоговый орган. Заявление пишется в свободной форме. К нему прикрепляется основание, подтверждающее совершение ошибки, каковым является копия неверно заполненного платёжного поручения.

К заявлению прикладывается копия ошибочно заполненного платёжного поручения

В случае если ошибка в платёжном поручении не привела к нарушению сроков оплаты ЕНВД, никаких штрафных санкций на ИП не накладывается. Если же эти сроки были сорваны, то предприниматель будет вынужден уплатить соответствующую пеню.

Для всех видов бюджетных платежей существуют определённые законодательством КБК. У плательщиков ЕНВД они стандартны, а для социальных платежей используются общие для всех предпринимателей коды. При заполнении платёжного поручения необходимо использовать только актуальные КБК.

Поделитесь с друзьями!

Какие реквизиты для уплаты ЕНВД в 2017-2018 годах?

Реквизиты платежного поручения для оплаты ЕНВД в 2017-2018 годах

Образец платежки по ЕНВД в 2017-2018 годах

Реквизиты платежного поручения для оплаты ЕНВД в 2017-2018 годах

Чтобы надлежащим образом оформить оплату ЕНВД платежкой в 2017-2018 годах, надо придерживаться следующих правил:

- Выбрать надлежащую форму самого платежного поручения (далее также — ПП). В данном случае применяется форма в соответствии с приложением 2 к положению «О правилах осуществления перевода…», утв. Банком России 19.06.2012 № 383-П. Кроме того, в самом упомянутом положении содержатся инструкции по заполнению ПП, применимые и при оформлении платежного поручения ЕНВД 2017-2018 годов.

- Заполнить необходимые поля ПП:

- 101 — статус плательщика: 01 — для юрлица и 09 — для ИП.

- 9 — номер расчетного счета плательщика.

- 12 — корреспондентский счет банка, в котором открыт расчетный счет плательщика налога.

- 24 — назначение платежа. В рассматриваемом случае формулировка может быть такой: «Единый налог на вмененный доход за IV квартал 2017 года» и т. п.

- 104 — КБК. В 2017-2018 годах и для ИП, и для юрлиц указывается 182 1 05 02010 02 1000 110, если речь идет об уплате именно налога ЕНВД. Если же готовится платежное поручение на уплату пени или штрафов, то указывается КБК 182 1 05 02010 02 2100 110 или 182 1 05 02010 02 3000 110 соответственно. Актуальные коды КБК можно найти в приказе Минфина России от 01.07.2013 № 65н в последней редакции. Вместе с тем приведенные в статье конкретные реквизиты для оплаты ЕНВД в 2017-2018 годах могут вновь смениться, поэтому перед отправкой всякого платежа надлежит удостовериться в их правильности.

- 105 — код ОКТМО.

- 106 — для перечисления налога устанавливается значение ТП (т. е. текущие платежи).

- 107 — отчетный период (например, IV квартал 2017 года — КВ.04.2017).

- 108 — номер документа (можно поставить 0).

- 109 и 110 — можно не писать ничего.

Образец платежки по ЕНВД в 2017-2018 годах

Основные правила заполнения платежки по ЕНВД в 2017-2018 годах представлены нами в предыдущем блоке статьи. Также надлежит уточнить в налоговом органе, каковы реквизиты самого территориального подразделения ФНС РФ, в которое должен поступить налог (наименование госоргана, его номер счета и т. д.).

Скачать образец платежки года с примером заполнения можно по ссылке: Образец платежного поручения ЕНВД в 2017-2018 годах.

В дополнение к изложенной информации рекомендуем ознакомиться и с другими материалами нашего сайта, посвященными данной системе налогообложения, например статьями Заявление о применении и переходе на ЕНВД — образец и ЕНВД — федеральный или региональный налог?.

Итак, за основу платежного поручения, с помощью которого оформляется оплата ЕНВД, берется стандартная унифицированная форма ПП. Максимальное внимание надлежит уделить заполнению поля 104, в котором указывается КБК платежа. Данный реквизит периодически меняется, поэтому его необходимо актуализировать перед каждой отправкой платежа.

реквизиты для уплаты пени, штрафов и налога

Коды бюджетной классификации (КБК) были специально введены с целью упорядочить поступление финансов в бюджет государства и их расход. КБК по ЕНВД в 2018 году для ИП нужен для правильного перевода в бюджет налогов, а также для расчетов по долгам и пеням в случае их появления у плательщика. ЕНВД (единый налог на вмененный доход) — это спецрежим, в котором совершенно не важно, какой именно доход получает ИП, так как для налогообложения имеет значение лишь доход, вмененный ему НК РФ.

Необходимо сказать, что в России ЕНВД необходимо уплатить раз в квартал — это ежеквартальная выплата. По действующему законодательству, последний срок его оплаты ограничен 25 числом месяца, который следует за окончанием данного квартала. Это означает, что крайним сроком, когда может уплачиваться единый налог за первый квартал года, является 25-ое апреля и т.д.

Случается так, что последняя возможная дата платежа является выходным, в таком случае ее передвигают на первый предстоящий рабочий день после нее.

Новости о КБК 2018 по ЕНВД для ИП говорили разное, но спешим успокоить всех предпринимателей и юридических лиц — он никак не изменился. Некоторые же КБК все же были изменены в сравнении с прошедшим годом, но плательщиков ЕНВД это не затронуло ни в каком исчислении.

На сегодняшний день КБК для уплаты ЕНВД в 2018 году для ИП — 182 1 05 02010 02 1000 110. Кроме налога сюда же входят разнообразные задолженности и дополнительные расчеты.

Довольно часто встречается ситуация, когда предприниматели каким-либо образом допускают нарушения, из которых наиболее частым является просрочка платежа. В связи с чем возникает нужность уплаты пени или какого-либо штрафа. Для этого имеется свой отдельный КБК для уплаты пени по ЕНВД в 2018 году для ИП — 182 1 05 02010 02 2100 110, и отдельный код для штрафов — 182 1 05 02010 02 3000 110.

| Налог | 182 1 05 02010 02 1000 110 |

| Пени | 182 1 05 02010 02 2100 110 |

| Штрафы | 182 1 05 02010 02 3000 110 |

Данный код нужно непременно указывать в платежных поручениях при оплате налогов, пени, штрафов и процентов. Дополнительно отметим, что в платежке можно отметить лишь один код.

При осуществлении платежей, которые относятся сразу к нескольким КБК, будет необходимо заполнить несколько платежных документов.

Также коды должны указываться в налоговых декларациях:

- по НДС;

- по транспортному налогу.

Это дает возможность сотрудникам налоговой определить на счету предпринимателя или юридического лица долги по некоторым из кодов. Как только от налогоплательщика поступит платеж, отмеченный нужным КБК, долг будет погашен.

При заполнении платежки никто не может застраховаться от ошибок, ведь даже небольшая опечатка или одна неправильно написанная цифра будет считаться неверным действием. В таком случае сильно расстраиваться не нужно, поскольку налогоплательщику достаточно прийти в налоговый орган с заявлением об уточнении платежа. Само заявление пишется в произвольной форме, поскольку закон не настаивает на каком-то конкретном образце заявления. Вместе с заявлением должны быть переданы и подтверждающие ошибку документы (копия неправильно заполненной платежки).

Необходимо отметить, что все эти действия возможны, если подобная ошибка не стала причиной не перечисления указанной суммы Единого налога. Если же это произошло, то плательщику налога придется заплатить не только ЕНВД, но и соответствующую пеню, которая набежала за определенный период.

Реквизиты для уплаты ЕНВД в 2018 году для ИП

Индивидуальным предпринимателям необходимо оплачивать ЕНВД по реквизитам ИФНС, которой подведомственны регионы, где ИП осуществляет свой вид деятельности, будь то Москва или любая другая область (статья 346.28 НК РФ). Организация или предприниматель же обязаны быть зарегистрированы в ИФНС, как плательщики такого режима налогообложения, как единый налог. Неправильно указанные реквизиты в платежках также могут привести к серьезным проблемам, решить которые нужно в самое короткое время.

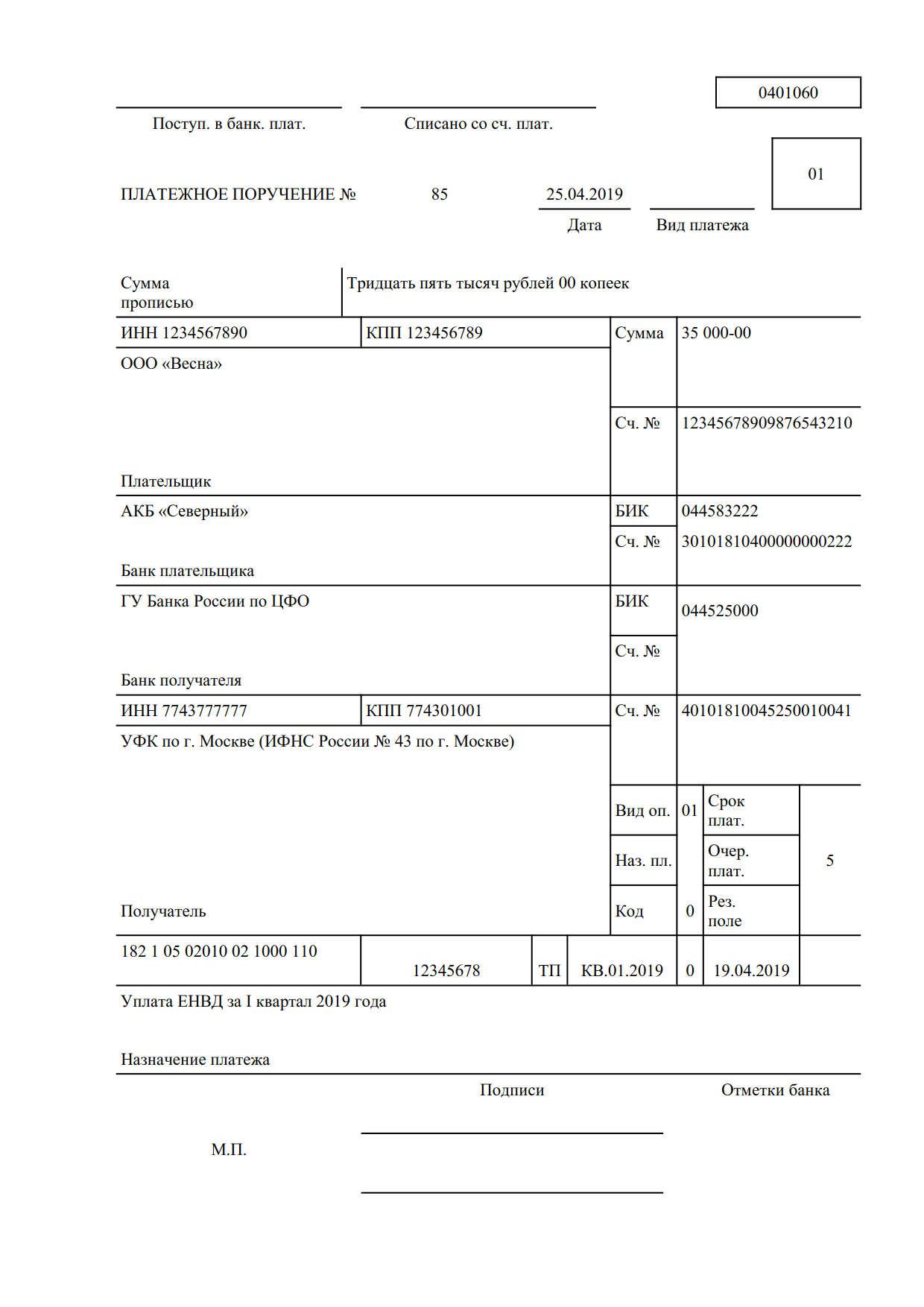

Платежное поручение по ЕНВД в 2018 году: образец

При расчете налога и заполнении платежного поручения по ЕНВД в 2018 году следует учесть, что коэффициент К1 для вмененки не изменился по сравнению с двумя предыдущими годами. Заполнить платежку ЕНВД поможет наглядный образец.

Единый налог на вмененный доход платят компании и индивидуальные предприниматели, которые перевели один или несколько видов бизнеса на данный спецрежим (п. 2 ст. 346.26 НК РФ). Платежные поручения по ЕНВД заполняют по итогам каждого квартала. Приведем образцы.

Образец платежного поручения по ЕНВД в 2018 году для ИП

Образец платежного поручения по ЕНВД для ИП

В поле 8 предприниматель заполняет фамилию, имя, отчество и в скобках — «ИП», а также адрес регистрации по месту жительства или адрес по месту пребывания (если нет места жительства). До и после информации об адресе надо поставить знак «//».

В поле 101 «Статус плательщика» надо поставить код «09» (приложение 5 к приказу Минфина России от 12.11.13 № 107н). При таком статусе обязательно должен быть заполнен ИНН или УИН (поле 22).

При текущих платежах в реквизите «Код» (поле 22) надо поставить «0», при платежах по требованию инспекции — 20-значный номер, если он есть в требовании. Если номера в требовании нет — значение «0».

Поле 110 «Тип платежа» с 28 марта 2016 года в платежках по налогам и взносам не надо заполнять (Указание Банка России от 06.11.15 № 3844-У).

При оплате налога до подачи декларации в поле 109 надо ставить «0». При текущих платежах после сдачи отчетности — дату подписания декларации. При погашении недоимки: без требования инспекции — значение «0», по требованию — дату требования.

В поле 108 предприниматель заполняет номер документа, который является основанием платежа. Для текущих платежей и погашения задолженности надо поставить «0». А при платежах по требованию инспекции — номер требования. В реквизите 10 знаков, их делят точками. Первые два — периодичность платежа (КВ). Следующие два — номер квартала (01 — 04). Последние четыре — год, за который платят налог. При погашении недоимки пишут срок уплаты из требования.

В поле 106 предприниматель записывает значение «ТП» — по текущим платежам. Если погашает задолженность, то ставит «ЗД», а при платежах по требованию инспекции – «ТР».

В поле 105 надо заполнить код ОКТМО. Если налог зачисляется в бюджет субъекта или муниципального образования, этот код 8-значный. Если налог распределяется между поселениями, входящими в состав муниципального образования, надо ставить 11 знаков.

В поле 104 надо поставить код бюджетной классификации, который состоит из 20 знаков. ЕНВД — 182 1 05 02010 02 1000 110.

См. КБК ЕНВД 2018 для ИП и юридических лиц

Образец платежного поручения по ЕНВД в 2018 году для организаций

Компания перечисляет налог четыре раза в год. Каждый раз надо оформлять платежное поручение. Образец можно скачать по ссылке ниже.

Образец платежного поручения по ЕНВД для организаций

Организации, в отличие от ИП, ставят в платежном поручении по ЕНВД статус плательщика «01», так как компания является налогоплательщиком.

В третью очередь банки списывают налоги по поручению налоговой (ст. 855 ГК РФ). То есть, по инкассо. Если же компания платит единый налог сама, то это 5-я очередь. Значит, надо поставить «5».

Остальные поля надо заполнять так же, как описано выше.

Напомним, отправить платежку по ЕНВД надо не позднее 25-го числа первого месяца, следующего за истекшим кварталом (п. 1 ст. 346.32 НК РФ). Например, за 1 квартал 2018 года — не позднее 25 апреля, за 2 квартал — не позднее 25 июля и т.д.

Для группировки в системе учета расходов и доходов бюджетной системы РФ, государство ввело единую классификацию учетных показателей. О понятии «Код бюджетной классификации», применении индивидуальными предпринимателями и юридическими лицами КБК по «вмененному» налогу, расшифровке состава кодов расскажем в сегодняшнем обзоре. Кроме этих ключевых вопросов, мы предложим вам актуальные КБК ЕНВД 2019 для юридических лиц и ИП.

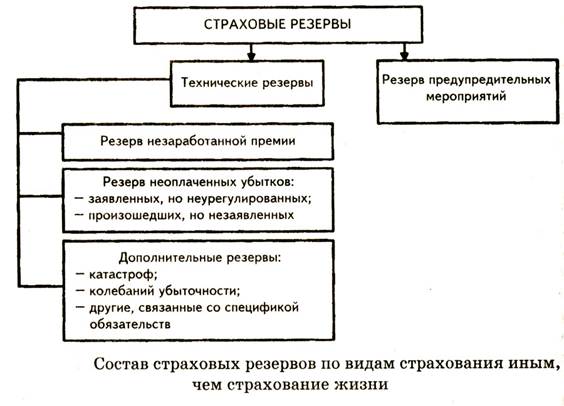

КБК: состав используемых кодов

Код бюджетной классификации – оригинальный двадцатизначный цифровой идентификатор, состав которого содержит указание на основные признаки показателя.

Код состоит из 4 основных информационных блоков, в которых зашифрованы соответствующие сведения, в частности, о получателе платежа. Рассмотрим состав кода бюджетной классификации.

Полное написание кода: «ХХХ Х ХХ ХХХХХ ХХ ХХХХ ХХХ»

Структуру кода составляют 4 информационных блока (некоторые из них имеют внутреннюю структуру):

-

блок 1 – «Администратор», символы с 1-го по 3-й;

-

блок 2 – «Вид доходов», символы с 4-го по 13-й;

-

блок 3 – «Программа», символы с 14-го по 17-й;

-

блок 4 – «Экономическая классификация», символы с 18 по 20-й.

Рассмотрим структуру на примере КБК по ЕНВД. Первый блок – «Администратор». Три первых цифры кода определяют администратора бюджетного платежа. Набор символов «182» означает, что администратор поступлений – налоговая служба.

Цифровое обозначение каждого символа соответствует конкретному показателю поступления в бюджет. Так, в позиции «группа» символом «1» указываются доходы; в позиции «подгруппа» значение «05» указывает, что данное поступление является налогом на доход; в позиции «статья» и «подстатья» указываются сведения, содержащиеся в соответствующих расчетных формах в соответствии со значениями, включенными в классификацию доходов бюджетов РФ. В позиции «элемент» указывается один из семи бюджетных уровней. Так, для федеральных платежей указывается значение «01», для субъектов РФ – «02», для местных – «03», для городских округов – «04» и т.д.

Третий блок «Программа» — четыре разряда (с 14-го по 17-й) указывают на вид платежа. Так, значением «1 000» обозначаются налоги, значением «2 000» – пени, значением «3 000» – штрафы.

Четвертый блок «Экономическая классификация» (три последних разряда кода), обозначенный цифрой «110» указывает на налоговый платеж.

Такая система построения КБК позволяет максимально точно идентифицировать поступления в бюджет.

КБК по ЕНВД для ИП в 2019 году

| КБК | Расшифровка |

|---|---|

| 182 1 05 020 10 02 1000 110 | КБК по ЕНВД |

| 182 1 05 020 10 02 2100 110 | КБК пени ЕНВД 2019 |

| 182 1 05 020 10 02 3000 110 | КБК для уплаты штрафа по ЕНВД |

Отчетность (ЕНВД) для ИП в 2019 году

| Период | Срок сдачи ЕНВД |

|---|---|

| 4 квартал 2018 года | 21 января 2019 года |

| 1 квартал 2019 года | 22 апреля 2019 года |

| 2 квартал 2019 года | 22 июля 2019 года |

| 3 квартал 2019 года | 21 октября 2019 года |

За непредставление налоговой декларации по ЕНВД в 2019 году в установленные сроки предусмотрено начисление штрафа в размере 5% от суммы налога, подлежащего уплате, но не более 30% от данной суммы налога и не менее 1 000 рублей (п. 1 ст. 119 НК РФ).

ЕНВД: сроки уплаты для ИП 2019

Единый налог уплачивается в бюджет ежеквартально не позднее 25-го числа месяца следующего за кварталом (п. 1 ст. 346.32 НК РФ).

| Период | Срок уплаты ЕНВД |

|---|---|

| 4 квартал 2018 года | 25 января 2019 года |

| 1 квартал 2019 года | 25 апреля 2019 года |

| 2 квартал 2019 года | 25 июля 2019 года |

| 3 квартал 2019 года | 25 октября 2019 года |

За неуплату единого налога предусмотрено начисление штрафа в размере 20% от суммы задолженности по налогу (п. 1 ст. 122 НК РФ). Он грозит при неправильном отражении налога в декларации, приведшем к неуплате налога.

КБК для оплаты единого налога на вмененный доход (ЕНВД)

Таблица всех КБК по «вмененке»

Актуальные КБК ЕНВД для юридических лиц и ИП:

|

Наименование платежа |

Основное обязательство |

Для оплаты пеней |

Для погашения штрафов |

|---|---|---|---|

|

Код бюджетной классификации ЕНВД |

182 1 05 02010 02 1000 110 |

182 1 05 02010 02 2100 110 |

182 1 05 02010 02 3000 110 |

Кому и как платить налог

Действующее фискальное законодательство предусматривает для налогоплательщиков переход на специальные режимы налогообложения. Условия спецрежимов довольно выгодные, так как позволяют отказаться от некоторых крупных платежей в пользу одного — обязательного.

«Вмененка», или единый налог на вмененный доход — это сумма фискального платежа, которую налогоплательщик уплачивает в бюджет в любом случае. Размер платежа исчисляется в зависимости от вида деятельности и иных факторов. А вот уровень заработка предпринимателя или доходы организации не имеют никакого значения. Даже если субъект не получил обозначенной суммы дохода, заплатить налог придется в полном объеме. То есть в том размере, который ему рассчитали на определенный период.

Переход на «вмененку» предусмотрен далеко не для всех коммерсантов и организаций. Основные условия и требования к субъектам закреплены в ст. 346.26 НК РФ. Обратите внимание, что региональные власти вправе устанавливать дополнительные условия в части применения этого специального режима налогообложения.

Плательщики, применяющие вмененный доход, отчитываются в ИФНС по специализированной форме декларации. правила заполнения — в статье «Инструкция: заполнение налоговой декларации по вмененке».

Сроки оплаты

Соблюдайте установленные сроки, в противном случае придется платить штрафы и пени в ФНС. Рассчитаться с бюджетом по единому налогу на вмененный доход необходимо не позднее 25 числа месяца, следующего за истекшим отчетным кварталом. Расчеты производите по каждому месту постановки на учет. Актуальные сроки на 2019-2020 годы:

Если опоздать с платежом, то налоговики начислят пени. Напомним, что реквизиты для уплаты ЕНВД пени — 182 1 05 02010 02 2100 110. Они отличаются от кода для оплаты основного налога или штрафов.

Где указать КБК

При заполнении платежного поручения необходимо указать КБК ЕНВД для ИП или организации в зависимости от статуса налогоплательщика. Обратите внимание, что код бюджетной классификации един для всех категорий субъектов. Причем нет никаких различий и зависимостей от организационно-правовых форм плательщиков «вмененки».

Простыми словами, КБК ЕНВД для ООО, АО или НКО точно такой же, что и для индивидуального предпринимателя. Будьте внимательны, законодатели предусмотрели разные коды в зависимости от назначения платежа. Уплачивая основной налог, укажите в платежке 182 1 05 02010 02 1000 110, а если необходимо заплатить пени, то впишите в соответствующее поле КБК ЕНВД для пени в 2019 году — 182 1 05 02010 02 2100 110.

Код бюджетной классификации указывают в 104 поле платежного поручения. Эта графа обязательна при осуществлении расчетов по налоговым платежам и прочим перечислениям в бюджет.

На примере заполнения платежки показали, где и какой указывать КБК ЕНВД за 4 квартал 2019 года.

При составлении платежного поручения реквизиты для оплаты ЕНВД в 2019 году для ООО (налоговая строка платежки) используйте те же. Исключений не предусмотрено.

КБК для уплаты ЕНВД для ИП и юридических лиц

| НАЛОГ | КБК |

|---|---|

| Единый налог на вменённый доход для ИП и юридических лиц | 182 1 05 02010 02 1000 110 |

КБК для уплаты пени по ЕНВД для ИП и юридических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по единому налогу на вменённый доход для ИП и юридических лиц | пени | 182 1 05 02010 02 2100 110 |

| проценты | 182 1 05 02010 02 2200 110 | |

| штрафы | 182 1 05 02010 02 3000 110 | |

Пояснения по КБК для уплаты «вмененки»

Система налогообложения ЕНВД или, как ее называют, «вмененка» – очень удобный способ для многих предпринимателей заменить сразу несколько налоговых сборов единым налогом. ЕНВД предусматривает замену таких отчислений:

- НДФЛ (для индивидуальных предпринимателей);

- налог на прибыль (для юрлиц);

- НДС (на все позиции, кроме экспортных);

- налог на имущество (кроме тех, по которым для уплаты налога оценивается кадастровая стоимость).

Перейти на этот режим уплаты налогов предприниматель имеет право добровольно, если его деятельность есть в списке, предусматривающем эту систему, а численность штата не более 100 человек (за некоторыми исключениями).

Расчет ЕНВД для уплаты

Этот налог предусматривает начисление по единой налоговой ставке в 15%. Он платится ежеквартально, через 5 дней после подачи соответствующей декларации.

ИП, не имеющий сотрудников, может компенсировать ЕНВД полностью за счет фиксированных платежей, которые он производит «за себя» в течение квартала.

ЕНВД-2016

2016 год принес многие позитивные перемены для налогоплательщиков, выбравших именно этот налоговый режим.

- Возможность устанавливать льготную ставку ЕНВД региональными властями (основание – внесение изменений в федеральный закон № 232). Она может составлять от 7,5% до прежних 15%. Каждый вид деятельности предусматривает отдельную ставку. Это самая приятная новость, связанная с изменениями в уплате налогов, поскольку она в некоторых случаях позволяет уменьшить сумму налога вдвое. Мониторьте соответствующую информацию в региональных ФНС.

- Коэффициент-дефлятор К1, растущий каждый год, не стали повышать до 2,083, как собирались, а оставили на уровне 2015 года – 1,798 (на основании приказа Минэкономразвития России № 854 от 18.11.15).

- Предусмотрена новая форма налоговой отчетности: просмотрите новые правила заполнения декларации по ЕНВД (основание – Приказ ФНС России № ММВ-7-3159 от 22.12.2015 г.).

Остальные показатели, связанные с данным налоговым режимом, остались неизменными по сравнению с прошлым годом.

Единый налог на вмененный доход нужно платить, указывая в поле 104 платежного поручения КБК 182 1 05 02010 02 1000 110.

Проценты по этому налогу платятся по КБК 182 1 05 02010 02 2200 110.

Штрафы, начисленные в рамках этой налоговой системы, требуют указания КБК 182 1 05 02010 02 3000 110.

Пени, если налог не был уплачен вовремя, нужно будет перечислить, указав КБК 182 1 05 02010 02 2100 110.

Код бюджетной классификации — специальный цифровой шифр, указываемый при перечислении сумм в бюджет в целях их правильного распределения по статьям в бюджете. КБК ЕНВД 2019 для юридических лиц такие же, как и КБК ЕНВД в 2019 году для ИП, показатель от организационно-правовой формы налогоплательщика в данном случае не зависит. Значение кода необходимо ставить в платежных документах актуальное, в соответствии с действующими законодательными актами, в противном случае финансовая обязанность не будет считаться исполненной. Исправление установленной ошибки возможно, но потребуется взаимодействие с сотрудниками налоговой инспекции.

Кто платит налог

Система налогообложения ЕНВД является льготным режимом по уплате налогов, предусмотренным законодательством для некоторых категорий налогоплательщиков при соблюдении определенных условий и требований. Эта система, ее еще называют «вмененка», позволяет уплачивать вместо целого ряда налогов только один. Соответственно, сокращаются не только затраты, но и отчетность. «Вмененка» заменяет четыре налога:

- НДФЛ (но только для ИП);

- НДС;

- налог на имущество;

- налог на прибыль.

Есть ограничения по освобождению от сборов, они указаны в ст. 346.26 НК РФ .

Чтобы перейти на этот режим, необходимо встать на спецучет. Кроме того, нужно, чтобы вид деятельности субъекта был включен в список из ст. 346.26 НК РФ, численность штата не превышала 100 человек и соблюдены требования по участию в них других организаций.

Где указывают КБК

Значения кодов указывают в платежном поручении о перечислении сбора в поле 104. Это поле необходимо заполнять при осуществлении расчетов с бюджетами. Оно расположено внизу бланка слева, ниже графы «Получатель» и над назначением платежа.

Таблица значений

КБК для оплаты ЕНВД в 2019 году установлены Приказом Минфина № 132н. Его необходимо заполнять при осуществлении расчетов с бюджетом. Значение единое для всех категорий плательщиков: коммерческих и некоммерческих юридических лиц и индивидуальных предпринимателей. Однако при назначении платежа код меняется: КБК «Пени ЕНВД 2019» для юридических лиц установлены иные, чем при совершении основного платежа по налогу (значение также не зависит от организационно-правовой формы субъекта, то есть для ИП установлен тот же показатель).

Таблица. КБК ЕНВД 2019 для ООО, АО, ИП и других организационно-правовых форм налогоплательщика.

| Вид платежа | Основное обязательство | КБК «Пени по ЕНВД» в 2019 году | Штрафные санкции |

| Единый налог на вмененный доход | 182 1 05 02010 02 1000 110 | 182 1 05 02010 02 2100 110 | 182 1 05 02010 02 3000 110 |

Пример платежки

Посмотрите образец платежки ЕНВД за 1 квартал 2019; КБК указывается в поле 104.

При заполнении бланка необходимо учесть, что значения КБК по ЕНВД установлены единые для всех субъектов РФ, тогда как другие реквизиты зависят от местонахождения плательщика и перечислять оплату нужно в налоговую инспекцию, контролирующую территорию, на которой субъект официально поставлен на учет в качестве плательщика сбора по упрощенному режиму. Только занимающиеся грузоперевозками налогоплательщики перечисляют средства в счет уплаты сбора по месту своей регистрации.

Узнать адрес и реквизиты ИФНС можно на официальном сайте ФНС.

Сроки оплаты установлены в ст. 346.32 НК РФ . Он один для всех отчетных периодов (которыми являются кварталы) — до 25 числа месяца, следующего за отчетным кварталом. Таким образом, в 2019 году сроки такие:

- за I квартал — до 25 апреля;

- за II квартал — до 25 июля;

- за III квартал — до 25 октября;

- за IV квартал — до 25 января 2020 года.

В 2019 году ни одна из дат не приходится на выходной день, следовательно, переносов срока не будет. А вот в 2020 году 25 января выпадает на субботу, а значит, срок оплаты переносится на понедельник, 27 января.

Организации и ИП, которые являются плательщиками ЕНВД, должны ежеквартально уплачивать «вмененный» налог. В том случае, если налог уплачен с нарушением сроков, установленных НК РФ, плательщик ЕНВД должен будет уплатить пени (п. 1 ст. 75 НК РФ). О том, на какой КБК нужно перечислять пени по ЕНВД в 2019 году, расскажем в нашей консультации.

Платим ЕНВД без пеней

Чтобы не возникала обязанность по уплате пеней, ЕНВД нужно уплачивать в сроки, установленные ст. 346.32 НК РФ. Делать это нужно ежеквартально. За истекший квартал — не позднее 25-го числа первого месяца следующего квартала (п. 1 ст. 346.32 НК РФ). Когда крайняя дата срока уплаты ЕНВД приходится на выходной или нерабочий праздничный день, уплатить налог можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ). Просрочкой это считаться не будет, а потому и пени не начисляются.

Чтобы избежать пени, ЕНВД за налоговые периоды 2019 года должен быть уплачен в следующие сроки:

Рассчитываем пени по ЕНВД

Пени (П) рассчитываются по формуле (п. 4 ст. 75 НК РФ):

П = З * С * Д

где З – не уплаченная вовремя сумма налога;

С – процентная ставка пени;

Д – количество календарных дней просрочки.

Дни просрочки считаются со дня, следующего за сроком уплаты налога, по день погашения задолженности по налогу включительно.

Процентная ставка пени в зависимости от типа плательщиков ЕНВД и количества дней просрочки определяется так:

| Налогоплательщик ЕНВД | Количество календарных дней просрочки | |

|---|---|---|

| До 30 дней (включительно) | Свыше 30 дней | |

| Организация | 1/300*R | 1/150*R |

| ИП | 1/300*R | |

R – это ставка рефинансирования ЦБР, действующая в соответствующем периоде.

ЕНВД-КБК (пени)

КБК для уплаты пени по ЕНВД в 2019 году не изменился по сравнению с 2018 годом. Уплачивать пени по «вмененному» налогу нужно по следующему КБК: