Инфляция спроса может быть представлена следующим образом. Совокупный спрос, превышающий текущие производственные возможности, вызывает повышение уровня цен. Инфляция, вызванная этим источником, начинается с роста цен на конечные продукты, который постепенно распространяется на факторы производства, причем рост цен на последние не поспевает за ростом цен на первые.

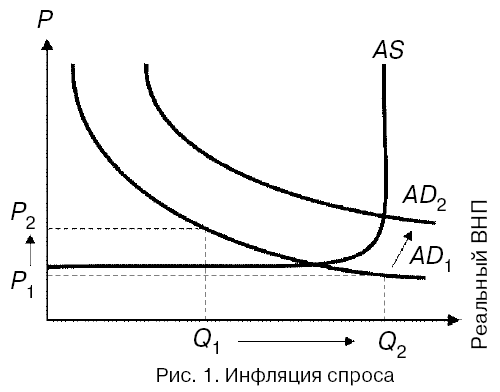

В общем плане инфляция спроса обозначает нарушение равновесия между совокупным спросом и совокупным предложением. Сдвиг кривой совокупного спроса вправо от АD1 к АD2 ведет к росту цен, если экономика находится на промежуточном или классическом отрезках кривой совокупного предложения. Графически инфляция спроса продемонстрирована на рис. 1.

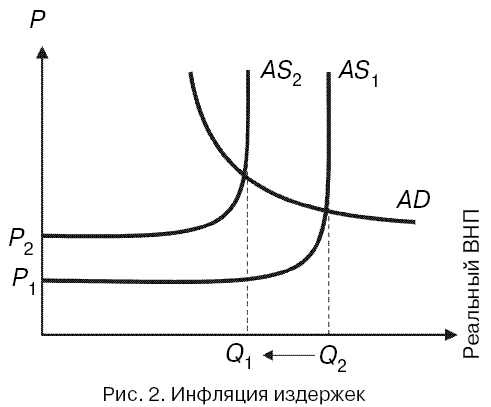

Инфляция издержек (инфляция предложения) возникает в результате роста объема издержек, например, за счет сильного роста зарплаты, несоразмерного с ростом производительности труда. Как видно из графика (рис. 2), такой неблагоприятный шок предложения ведет к росту цен. Смещение кривой совокупного предложения влево (AS1 → AS2) в результате действия указанных причин отражает увеличение издержек на единицу продукции, при возрастании цен (P1 → P2) сокращается реальный объем производства (Q2 → Q1), или реальный ВНП.

Инфляция: сущность, причины, измерение, классификация. Социально-экономические последствия инфляции

- Часть 1

- | 2

- | 3

- | 4

- | 5

- | 6

- | 7

- | 8

Инфляция спроса

Суть инфляции спроса можно объяснить фразой: «Слишком большое количество денег охотятся за слишком малым количеством товаров». Основными причинами инфляции спроса являются:

- Рост спроса со стороны населения, факторами которого выступают рост заработной платы и рост занятости;

- Увеличение инвестиций и рост спроса на капитальные товары во время экономического подъема;

- Рост государственных расходов (рост военных и социальных заказов).

Инфляция предложения

Инфляция предложения означает рост цен, спровоцированный увеличением издержек производства в условиях неполного использования производственных ресурсов. Ее иногда так и называют — инфляцией издержек производства. В последнее время тип инфляции, при котором цены растут при снижении совокупного спроса, часто встречается в мировой практике. Основными причинами инфляции предложения являются:

- Рост заработной платы;

- Удорожание сырья и энергоносителей;

- Монопольная и олигополистическая практика ценообразования;

- Финансовая политика государства.

Повышение издержек на единицу продукции сокращает прибыль и объем продукции, которое производители готовы предложить при существующем уровне цен. В результате уменьшается предложение товаров и услуг и увеличиваются цены.

Общее повышение цен приводит к снижению реальных доходов населения. Требования профсоюзов увеличить номинальную заработную плату трудящихся и государственная политика компенсации денежных потерь от инфляции рождает порочный круг: рост цен вызывает требования повышения доходов населения, увеличение доходов ведет к росту издержек предпринимателей на заработную плату (инфляция предложения) и/или к восстановлению платежеспособного спроса (инфляция спроса).

предыдущая

§ 4 Инфляция и устойчивость денежного обращения

Мы завершаем настоящую главу рассмотрением неравновесия и равновесия в такой жизненно важной области современной экономики, которой является денежное обращение. Под денежным обращением подразумевается непрерывное движение денег, обслуживающих главным образом оборот товаров. Это обращение таит в себе возможность двух прямо противоположных состояний: 1) равенства стоимости товаров и денег и 2) нарушения этого равенства. В связи с этим важно, естественно, сначала определить, каким должно быть равенство, определяющее количество денег для обращения.

В Трудовом кодексе Российской Федерации (статья 2) одним из принципов регулирования трудовых отношений признаются: «свобода труда, включая право на труд, который каждый свободно выбирает или на который свободно соглашается, право распоряжаться своими способностями к труду, выбирать профессию и род деятельности».

Какое количество денег необходимо для обращения

Объективно (независимо от желания людей) необходимая для рыночных сделок масса денег определяется законом денежного обращения. В этом законе выражена взаимосвязь между двумя потоками, которые образуют «кровообращение» национального хозяйства? потока товаров и потока денег. Устойчивой эта взаимосвязь может быть при равенстве этих потоков.

Закон денежного обращения выражает равенство между массой денег и стоимостью всех товаров.

Американский экономист Ирвинг Фишер так выразил в математической форме равенство в денежном обращении?

Д·О = Ц ·Т,

где Д – предложение денег (или масса денег в обращении); О – скорость обращения (сколько раз за данное время денежная единица обслуживает торговые сделки – переходит из рук в руки); Ц – средняя цена типичной торговой сделки; Т – количество продаваемых товаров.

Из данной зависимости можно вывести формулу товарных цен:

Это означает, что при неизменном количестве товаров цены возрастают при инфляции (увеличении количества денег в обращении) и уменьшаются при дефляции (сокращении количества денег).

Сразу же возникает вопрос: кто же или что же обеспечивает выраженное в законе равенство денег и стоимости товаров?

Такое равенство достигалось и достигается совершенно по-разному в эпоху золотого стандарта и на современном этапе. Рассмотрим эти различия подробнее, обратив внимание на поведение покупателей.

В эпоху золотого стандарта указанное равенство обеспечивалось как бы «автоматически». Как правило, в обращении постоянно находилось нужное для торговых сделок количество золотых монет. Когда у покупателей и продавцов появлялось излишнее количество денег, они переходили в разряд сокровищ. Если же деньги вновь требовались для купли-продажи товаров, они поступали в обращение.

Привыкшие к устойчивому денежному обращению покупатели при вздорожании товаров действовали в соответствии с законом цены по массовому спросу (см. гл. 5). Вот та модель поведения покупателей, которая способствовала поддержанию равновесия величин стоимости товаров и денег:

• когда начиналась инфляция цен, люди были уверены, что это временное явление, поэтому переставали покупать вздорожавшие товары;

• излишнюю часть золотых монет население обращало в сокровище;

• в результате уменьшались размеры массового спроса, что, как известно, вело к дефляции – снижению цен.

В эпоху современных денежных средств уже нет прежнего автоматического поддержания равновесия потоков товаров и денег.

Это объясняется прежде всего тем, что нынешние деньги – в отличие от всех товарных эквивалентов – не имеют равную по величине внутренне присущую им стоимость.

Инфляция стала принимать поразительные размеры особенно во время и сразу после мировых войн. Так, в Австрии в 1921–1922 гг. наибольший месячный подъем цен достигал 134 %. Из-за этого в пивных барах посетители заказывали сразу две порции пива, ибо цены росли быстрее, чем пиво выдыхалось.

Поэтому неудивительно, что в условиях инфляции складывалась новая модель поведения покупателей:

• потребители твердо верят в тенденцию роста цен;

• люди сокращают сбережения, которые обесцениваются, и увеличивают спрос (чтобы уменьшить потери от инфляции);

• увеличение размеров массового спроса приводит в действие тот же закон цены по спросу. В результате сами покупатели подталкивают рост цен, что увеличивает их потери от инфляции.

Подъем цен, вызванный увеличением массового спроса, называют инфляцией спроса.

Однако современные «сдвиги» в экономической психологии людей являются, конечно, не первопричиной, а лишь следствием действия тех движущих сил, которые сейчас порождают инфляцию.

Может ли общество обойтись без инфляции

В современных условиях действуют факторы, которые порождают инфляционное вздорожание цен на товары и услуги. Их можно разделить на внутренние и внешние факторы.

К внутренним относятся:

• во многих странах, как правило, государственные расходы превышают доходы. Тогда правительство обычно увеличивает внутренний государственный долг (выпускает ценные бумаги, получает кредиты, за которые затем приходится расплачиваться);

• центральный банк нередко допускает чрезмерную эмиссию (выпуск) денег, чтобы покрывать возрастающие нужды государства;

• банки осуществляют кредитную экспансию (дают кредиты сверх возможности должников возвратить долги);

• монополии, выпускающие основную массу товаров, заинтересованы в повышении цен на свою продукцию и часто добиваются этого;

• оборонные расходы государства обычно ведут к повышению спроса денег;

• увеличение размеров долгосрочных капитальных вложений ведет к тому, что долгое время страна не получает никакой отдачи от затраченных денег.

Существуют и международные факторы инфляции:

• государство увеличивает свой внешний долг (берет взаймы у других стран);

• банки ведут обмен иностранных валют на национальную валюту (это предполагает дополнительный выпуск денег);

• рост цен на средства производства на мировом рынке вызывает увеличение цен на них внутри страны;

• структурные кризисы в мировой экономике, связанные с уменьшением природных ресурсов, ведут к удорожанию факторов производства во всех странах;

• войны между государствами сопровождаются огромной потребностью в деньгах.

Вряд ли нужно доказывать, что в современной экономике невозможно или очень трудно искоренить указанные выше факторы инфляционного роста цен. Стало быть, более реально вести борьбу не столько с причинами обесценения денег, сколько с их последствиями, иначе говоря, сделать инфляцию управляемой, а ее уровень – умеренным (ползучим).

Опыт многих стран доказал эффективность следующих мер антиинфляционной политики государства.

1. Проведение политики регулирования доходов. Имеется в виду сдерживание инфляции издержек. Правительство избегает прямого регулирования уровня заработной платы в негосударственном секторе экономики. Оно использует косвенные методы в виде «социального партнерства» – поиска соглашения работодателей с профессиональными союзами наемных работников путем взаимных уступок.

Например, в Японии ежегодно проводятся переговоры между бизнесменами и профсоюзами о размере заработной платы. Сначала достигается общенациональное соглашение между правительством, союзами предпринимателей и национальными профсоюзами. 3атем на предприятиях договариваются о гибкой системе заработной платы? 25–30 % ее величины выплачивается в виде премий, зависящих от размера прибыли фирмы. Если спрос на выпускаемую продукцию понижается, то уменьшается объем получаемой прибыли, что ведет к снижению уровня оплаты труда. В итоге существенно падает уровень инфляции.

2. Ограничение монополистической деятельности в области ценообразования. В этом случае правительство берет под контроль монополистическое «вздувание» цен.

Например, в Англии управление по телекоммуникациям обязало корпорацию «Бритиш телеком» (имеющую 50 % продаж на рынке) выполнять следующие условия. Темпы роста тарифа на услуги корпорации должны быть на 3 % ниже среднегодового индекса цен в английской экономике.

3. Твердое проведение антиинфляционной политики способствует существенному уменьшению инфляции спроса. Успех в этом деле может прийти только к сильному правительству, которое пользуется доверием большинства населения, правильно прогнозирует ход инфляции, четко ставит антиинфляционные задачи и заблаговременно информирует об этом граждан.

4. Эффективное регулирование количества денег в обращении благодаря умелой денежной политике центрального банка. Об этом будет рассказано в гл. 14, в разделе о денежно-кредитной политике.

Статистические данные, приведенные в гл. 5 (табл. 5.3), показывают, что в высокоразвитых странах благодаря антиинфляционной политике достигнуты умеренные темпы инфляции.

Наконец, чтобы упорядочить и укрепить денежное обращение, государства проводят денежные реформы. Денежные реформы означают переход от одной денежной единицы к другой или частичное изменение денежной системы.

Истории известны следующие виды денежной реформы:

1) переход от одного денежного товара к другому (например, от медных денег к серебряным и от серебряных к золотым);

2) замена ставшей неполноценной и обесцененной монеты полноценной или неразменных денежных знаков разменными;

3) изменение в системе эмиссии денег (так, в 1913 г. в США право выпуска банкнот получили 12 федеральных резервных банков);

4) образование новой денежной системы в связи с государственным переустройством (например, после распада СССР новые национальные государства ввели свои денежные системы);

5) стабилизация, или упорядочение денежного обращения. Оно может осуществляться различными методами.

Наиболее типичны среди них:

• дефляция – уменьшение денежной массы путем изъятия из обращения излишних бумажных денег (так, в России в 1918–1923 гг. из оборота было изъято денежных знаков на 240 миллионов рублей);

• нуллификация – ликвидация старых денежных знаков и выпуск новых бумажных денег в меньшем количестве (проводилась во Франции в 1796–1797 гг. при переходе от обесценившихся бумажных денег к полноценным металлическим деньгам);

• деноминация – изменение нарицательной стоимости денежных знаков с их обменом по определенному соотношению на новые более крупные денежные единицы с одновременным пересчетом (в таком же соотношении) цен, тарифов, заработной платы и т. д.

Как известно, деноминация проводилась в России с 1 января 1998 г. Обращающиеся деньги были заменены на новые в соотношении 1000 рублей старого образца на 1 рубль нового.

В заключение мы можем диагностировать общую причину основных «болезней» макроэкономики. Ею является нарушение равновесия главных параметров (показателей) хозяйства. Эти параметры могут улучшаться под воздействием определенной социально-экономической политики государства. Поэтому в современных условиях приобрело важное значение налаживание эффективного управления национальным хозяйством.

Данный текст является ознакомительным фрагментом.

Читать книгу целиком

Поделитесь на страничке

Следующая глава >

В августе 2020 года уровень инфляции в России составил 3.57% (в годовом исчислении, за последние 12 месяцев), что на 0.21 больше, чем месяцем ранее.

Уровень инфляции в России рассчитывается на основе индекса потребительских цен на товары и услуги, включая все налоги и сборы (т.е. отражает ту цену, которую платит конечный потребитель товаров и услуг).

Индекс потребительских цен в России рассчитывается с 1991 года, при этом методология расчетов, компоненты индекса и их веса периодически изменяются. Это происходит когда товары выходят из оборота или появляются новые, например: видеокассеты, смартфоны.

До 1991 года ни в СССР ни в РСФСР индекс потребительских цен и уровень инфляции не рассчитывались.

Индекс потребительских цен на товары и услуги рассчитывается и публикуется Федеральной службой государственной статистики России (Росстат) в начале месяца, следующего за отчетным — как правило, в четвертый рабочий день месяца.

На сайте также представлены графики и таблицы, показывающие уровень инфляции по месяцам и годам, и калькуляторы инфляции, позволяющие рассчитать уровень инфляции за произвольный период и оценить изменение ценности (покупательской способности) денег со временем.