Содержание

- Как легально снимать деньги с расчетного счета ООО: 5 способов + оформление и налоги

- Можно ли учредителю снять деньги с расчетного счета ООО на личные нужды

- На что ООО может снять деньги с расчетного счета

- Как лучше обналичивать деньги с расчетного счета ООО

- Какие документы нужны для снятия денег с расчетного счета ООО

- Сколько можно снимать наличных с расчетного счета ООО

- Процент за снятие наличных с расчетного счета юридического лица

- Банки с высокими лимитами на снятие наличных для ООО

- Как отчитываться за деньги, снятые с расчетного счета ООО

- Как снять деньги с расчетного счета ООО на ОСНО

- Как снять деньги с расчетного счета ООО на УСН

- Как снять деньги с расчетного счета ООО на ЕНВД

- Как снять деньги с расчётного счёта ООО легально в 2020 году

- Как снять наличность с расчётного счёта на хозяйственные нужды

- Как участнику легально получить прибыль от бизнеса

- Другие легальные способы обналичивания

- Можно ли снимать деньги с расчетного счета ООО — основные моменты

- Способы снятия денег с расчетного счета ИП

- Как снять наличные с расчетного счета ООО

- Может ли ИП снимать деньги с расчетного счета на свои нужды

- Общие вопросы

- Учет расходов на ОСНО

- Перечень расходов ООО на ОСНО

- Какие затраты учесть нельзя

- Признание расходов на ОСНО

- Вывод

- Выгодно ли открывать ООО?

- Финансовая ответственность

- ООО платит налог с дивидендов и с зарплаты директору

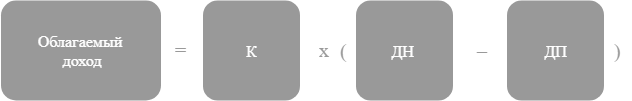

- Рассчитаем доходы ООО и сравним с доходами ИП

- Куда относят хозяйственные расходы

- Хозяйственный инвентарь в бухгалтерском учете — это.

- Что относится к хозяйственным нуждам организации. Хозяйственные расходы

- Компания Ребус

- Хозяйственные нужды

- Хоз расходы

- 18.2. Хозяйственные расходы

- Как учесть хозяйственные расходы

- Что относится к хозяйственным расходам в бухгалтерском учете

- Расходы на хозяйственные нужды: даешь работнику нормальные условия труда!?

- Статья расходов на хозяйственные нужды.

- Новые записи:

Как легально снимать деньги с расчетного счета ООО: 5 способов + оформление и налоги

Можно ли учредителю снять деньги с расчетного счета ООО на личные нужды

По закону, все что находится на р/сч юр. лица, принадлежит предприятию, а не физ. лицам, как в случае с ИП. Поэтому учредителю нельзя взять наличку с р/сч на свои цели. Получить ее можно только в виде распределенной чистой прибыли.

На что ООО может снять деньги с расчетного счета

Законно обналичить деньги с расчетного счетаЧто такое расчетный счет ИП и ООО и зачем он нужен ООО вправе на:

- зарплатные выплаты;

- социальные пособия;

- выплату прибыли учредителям;

- заемные средства;

- командировочные, представительские и хоз. нужды;

- управленческие расходы.

Чтобы не возникло проблем с налоговой, все эти варианты обналичивания денежных средств должны иметь документальное основание.

Рекомендуем прочитать: Где открыть расчетный счет для ИП и ООО: сравнение тарифов и отзывыГде открыть расчетный счет для ИП и ООО в 2020 году: сравнение тарифов и отзывы.

Как снять деньги с расчетного счета ООО на зарплату

С расчетного счета ОООКак открыть расчетный счет для ООО в банке: порядок действий, документы и ТОП банков можно снять деньги на зарплату наличкой или вывести на карту физ. лица. Директор заполняет банковский чек, отдает его операционисту и после проверки чека получает в кассе наличные.

С выплаченной зарплаты удерживается НДФЛ 13%, страховые (30%) и социальные взносы. Ставка последних зависит от вида деятельности.

Выплата дивидендов с расчетного счета ООО

В Уставе должно быть отражено, как часто учредитель может снимать чистую прибыль. Если прибыли нет, то дивиденды не могут быть начислены. Как правило, дивиденды выплачиваются не чаще, чем раз в квартал за минусом налога в 13%. Если учредителей несколько, дивиденды распределяются пропорционально долям уставного капитала.

Как снять деньги с расчетного счета по договору займа

Учредитель может взять займ в своей организации. Для этого нужно оформить договор и прописать в нем, процентный будет займ или нет. От этого зависят последующие налоги. Если займ будет прощен, то он расценивается как получение дохода от ООО с начислением 13% НДФЛ.

По договору займа средства снимаются по банковскому чеку, затем приходуются в кассу и выдаются учредителю по расходному ордеру.

Выдача денег под отчет

Деньги с расчетного счета в банке могут быть сняты под отчет сотрудникам: на командировочные, представительские и иные хоз. цели. Их можно быстро обналичить по чековой книжке. Подотчетный сотрудник должен представить документальный отчет о произведенных расходах.

Как обналичить деньги с расчетного счета ООО через ИП

Учредитель как ИП может осуществлять внешнее управление в ООО по договору. Данная услуга будет оплачиваться отдельно и ежемесячно поступать на счет предпринимателя. С этого счета учредитель как физическое лицо может снимать деньги по своему усмотрению.

Данная схема обналичивания денежных средств порождает множество налоговых споров, а управляющий ИП часто рассматривается как штатный директор. Если и пользоваться ею, то нужно быть готовым ответить на всевозможные вопросы налоговиков. Плюсом в этой ситуации может послужить грамотно составленный договор с ООО и ежемесячное оформление необходимых документов — актов и отчетов о проделанной работе.

Как лучше обналичивать деньги с расчетного счета ООО

Посчитаем, какой из приведенных выше способов будет наиболее выгодным и правильным при обналичивании денег с расчетного счета юр. лица. С целью упрощения расчетов примем следующие условия:

- Зарплата, чистая прибыль, доход управляющего ИП одинаковые — по 75 тыс. в месяц.

- Расчетный период — квартал.

- ООО применяет ОСНО.

- Взносы на травматизм не учитываются.

1. Учредитель работает директором ООО.

2. Учредитель не сотрудник. Он получает дивиденды с ООО.

3. Учредитель является управляющим ИП.

Здесь добавим еще несколько условий:

- ИП применяет УСН «Доходы».

- ИП не имеет наемных сотрудников.

- Доход ИП будем считать за год.

Расчет:

- 75 000 х 12 = 900 000 руб. — годовая плата за управление.

- 900 000 х 0,06 = 54 тыс. руб. — налог по упрощенке.

- 36 238 + 1% х (900 тыс. — 300 тыс.) = 42 238 руб. — личные страх. взносы предпринимателя и 1% пенс. взносов от превышения дохода. Эту сумму ИП может полностью вычесть из начисленного налога.

- 900 000 — 54 000 — 42 238 = 888 838 руб. — чистый годовой доход.

- 888 838 : 4 = 222 059 руб. — квартальный доход учредителя.

4. Учредитель взял займ в ООО.

Если в договоре прописано, что займ является беспроцентным или его ставка крайне низка, придется заплатить 35% НДФЛ. Данная ставка налога будет применяться, если по займу установлены проценты ниже 2/3 ставки ЦБ на момент выдачи. Если ООО простит учредителю займ, то он должен будет отдать в бюджет НДФЛ (13%) с этой суммы.

5. Подотчетные средства.

ООО может выдать деньги под отчет только своим сотрудникам. Деньги выдаются на определенное время, за них нужно будет отчитаться — предоставить документальное подтверждение произведенных расходов. Если документов нет, деньги будут признаны доходом и обложены НДФЛ (13%).

Вывести деньги на представительские расходы без начисления дополнительных налогов можно только в пределах 4% от ФОТ ООО.

Вывод по расчетам:

Согласно расчетам самым выгодным оказалось внешнее управление ИП. Однако, еще раз подчеркнем, этот способ обналичивания довольно рискованный, и выгода может оказаться мнимой. Наиболее безопасным вариантом считается сочетание зарплаты и получение дивидендов. С одной стороны, этот способ более затратный, но с другой — вполне законный и не подвержен налоговым рискам.

Снятие денег в подотчет и на выдачу займа не стоит рассматривать как способ обналичивания денег, так как эти расходы регламентированы и должны быть документально подтверждены. В противном случае они могут быть приравнены к незаконным операциям.

Рекомендуем прочитать: Банки с самым дешевым открытием и обслуживанием расчетного счета для ИП и ОООРейтинг банков с самым дешевым открытием расчетного счета для ИП и ООО.

Какие документы нужны для снятия денег с расчетного счета ООО

Взять наличные с расчетного счета можно по чековой книжке, выданной ООО. Сделать это могут лишь те сотрудники, которые имеют право банковской подписи. На нужную сумму оформляется чек, в нем указываются данные получателя (ФИО, паспортные данные) и на какие цели снимаются деньги.

Затем чек отрывается и отдается с паспортом операционисту. После проверки документов деньги можно получить в кассе.

Сколько можно снимать наличных с расчетного счета ООО

Юридическое лицо вправе снимать наличку с расчетного счета, не нарушая установленных лимитов. Если берутся деньги для выплаты зарплаты, то их сумма должна соответствовать итоговой в платежной ведомости. На хозяйственные нужды можно тратить до 100 000 руб. по договору. На выплату дивидендов деньги снимаются согласно сумме, указанной в протоколе на их распределение.

Если юр. лицо систематически снимает большие суммы, а это от 600 000 руб. в месяц, оно может попасть под пристальное внимание сначала банковской службы безопасности, а потом Росфинмониторинга и налоговых структур. Операции по расчетному счету на время проведения расследования будут приостановлены. Если вскроются факты незаконной обналички, ответственные лица будут привлечены к административной или уголовной ответственности, что зависит от степени тяжести правонарушений.

Процент за снятие наличных с расчетного счета юридического лица

За обналичивание денежных средств с расчетного счета берется определенная комиссия. Ее размер зависит от суммы и целей, на которые снимаются деньги. Если в чеке несколько статей расходов, то за операцию будет начислена единая комиссия, с максимальным размером. Самый маленький процент — от 0,1 до 3 начисляется за снятие наличных на зарплату.

Банк может установить ежемесячный лимит на снятие наличных с пониженным процентом. Если его превысить, будет применяться наиболее высокая ставка.

Рекомендуем прочитать: Рейтинг банков для малого бизнеса с выгодным РКО для ИП и ОООРейтинг банков для малого бизнеса 2020 года с выгодным РКО для ИП и ООО.

Банки с высокими лимитами на снятие наличных для ООО

Мы уже писали 2 статьи, где подобрали и сравнили условия более 20 банков на получение наличных 2 способами: снятие в банкомате и перевод себе на карту физического лица. Вот эти статьи:

Банки с большим лимитом снятия наличных с расчетного счета для ИП и ОООБанки с большим лимитом снятия наличных с расчетного счета для ИП и ООО;

Банки с выгодными лимитами на переводы с ИП и ООО на карту физ. лицаПеревод денег с расчетного счета ИП и ООО на карту физического лица: банки с выгодными тарифами и лимитами и как правильно переводить деньги.

Как отчитываться за деньги, снятые с расчетного счета ООО

Средства, снятые с расчетного счета ООО, сразу приходуются в кассу. Затем они выдаются на указанные в чеке нужды по расходным ордерам. Все операции должны быть документально подтверждены. Как отчитаться за деньги, смотрите в таблице:

| На что сняты деньги | Отчетные документы |

| Зарплата | Платежная ведомость |

| Командировочные | Билеты на перелеты/переезды, чек на гостиницу |

| Хоз. нужды | Чеки, тов. накладные |

| Представительские | Чеки, акты, контракты |

| Дивиденды | Протокол на распределение |

| Займ | Договор займа |

На выдачу зарплаты, дивидендов и займа отчетные документы прикладываются к расходному ордеру, на другие цели — к авансовому отчету.

Как снять деньги с расчетного счета ООО на ОСНО

ООО, применяющая ОСНО, снимает наличку с расчетного счета по чековой книжке только на разрешенные цели, приходует ее в кассу и выдает по расходному ордеру.

Как снять деньги с расчетного счета ООО на УСН

Компания на упрощенке снимает деньги с расчетного счета согласно рассмотренным выше требованиям. Иное для этих ООО законом не предусмотрено.

Как снять деньги с расчетного счета ООО на ЕНВД

ООО на ЕНВД может снять деньги со своего счета, оформив банковский чек должным образом. Наличность расходуется только на те цели, указанные в чеке.

Как снять деньги с расчётного счёта ООО легально в 2020 году

Расчёты организации с контрагентами и работниками в основном проводятся в безналичном порядке, это удобно, просто и не требует оформления кассовых операций. Но в некоторых ситуациях компании нужны именно наличные, поэтому и возникает вопрос — как обналичить деньги с ООО?

Как снять наличность с расчётного счёта на хозяйственные нужды

Если говорить о снятии денежных средств с расчётного счёта ООО на хозяйственную деятельность, то здесь нет никаких проблем. Существует указание Центробанка от 11 марта 2014 г. № 3210-У, в котором расписано, как обналичить средства, соблюдая кассовую дисциплину. Чтобы получить наличные с расчётного счёта юридического лица в кассе банка, директору или главбуху надо заполнить платёжное поручение или чековую книжку. Далее они приходуются в кассу компании по приходному кассовому ордеру (ПКО). При снятии денег с расчётного счёта общества придётся уплатить банковскую комиссию, которая может достигать 2% от суммы.

Когда специфика вашего бизнеса позволяет получать оплату наличностью, необязательно сдавать всю выручку в банк, можно хранить её в кассе или сейфе в пределах самостоятельно установленного лимита на конец рабочего дня.

Деньги предприятия из кассы выдаются по расходному кассовому ордеру, причём, если это именно наличная выручка, то она может расходоваться только на определённые цели (указание ЦБ от 7 октября 2013 г. № 3073-У), такие как:

- зарплата;

- оплата товаров, работ, услуг;

- выдача работникам под отчёт (хозяйственные нужды, командировки и пр.).

Важно: в отличие от индивидуального предпринимателя, собственник общества с ограниченной ответственностью не вправе снять с расчётного счёта или взять из кассы деньги на свои личные нужды. Активы принадлежат обществу, как юридическому лицу, а не учредителям.

Именно поэтому, говоря про обналичивание денежных средств ООО, часто имеют в виду не просто получение наличности для хозяйственных нужд, а вывод денег для передачи их собственнику в личных целях. Вот в этом вопросе и предлагаем разобраться подробнее.

Как участнику легально получить прибыль от бизнеса

- Получение дивидендов. Это единственный ответ на вопрос, как вывести деньги с компании легально. Дивиденды выплачиваются из чистой прибыли общества, которая распределяется между участниками не чаще раза в квартал. Ставка налога на дивиденды для физических лиц в 2019 году здесь такая же, как при выплате зарплаты – 13%. Дивиденды нельзя выплатить сразу из имеющейся наличной выручки, а можно лишь снять со счёта и получить в кассе банка. Проще перевести эту сумму на платёжную карту физлица, чем выдавать наличными.

- Получение зарплаты. Большая часть коммерческих организаций управляется одним из участников. Если фирма успешно работает, то зарплата топ-руководителей может быть очень высокой. Конечно, без налогов и здесь не обойтись. С зарплаты и премий директора удерживается 13% НДФЛ плюс на суммы выплат начисляются страховые взносы – в общем случае 30%. Зарплата может выдаваться из кассы, в том числе из наличной выручки, или переводиться на карту директора.

Как видим, оба способа получить деньги с ООО связаны с выплатой учредителем дополнительных налогов: на дивиденды и зарплату. А до этого доходы организации облагаются согласно выбранному режиму, например, с полученного миллиона рублей выручки фирма на УСН Доходы должна заплатить 6% и только после этого распределять прибыль. Тем не менее, такая ситуация не признается двойным налогообложением, ведь налогом на УСН облагается юридическое лицо, а не его участник.

Другие легальные способы обналичивания

Конечно, естественным будет вопрос — как вывести деньги с компании без дополнительных затрат? Если говорить о законных способах, которые не повлекут ответственность за уклонение от налогов, то их не существует. На практике широко применяются другие варианты распоряжения наличными средствами предприятия, однако их нельзя признать именно выводом денег из бизнеса.

- Выдача подотчётных. Наличные из кассы выдаются только работникам, поэтому учредитель оформляется в штат организации. Полученную наличность он вправе тратить на хозяйственные расходы, командировки, закупку ТМЦ. Все произведённые затраты должны подтверждаться документально и соответствовать целевому назначению. То есть, учредитель распоряжается наличными временно и должен отчитаться за них или вернуть неизрасходованную сумму.

- Оформление беспроцентного займа. Учредитель может получить через ООО беспроцентный заём. Его, разумеется, надо будет вернуть в указанный в договоре срок. Кроме того, учредитель в этом случае получает материальную выгоду в размере той суммы процентов, которую он выплатил, если бы они взимались. Материальная выгода рассчитывается как 2/3 ставки рефинансирования ЦБ РФ, на эту сумму начислят НДФЛ – 35%.

- Оплата представительских расходов. Собственник, если он оформлен в штат, может получить деньги с ООО на представительские расходы: поездки, рестораны, гостиницы и даже на дорогую одежду. Главное – доказать перед налоговой инспекций, что эти расходы действительно имеют деловой, а не развлекательный характер.

- Оказание управленческих услуг своей компании. Этот способ не является запрещённым, но находится под пристальным вниманием налоговых органов. Суть его заключается в том, что учредитель ООО, имея статус индивидуального предпринимателя, заключает гражданско-правовой договор на оказание управленческих услуг своей компании. Как правило, такие ИП работают на УСН Доходы, поэтому со своего вознаграждения управляющий платит всего 6% налога, что в два раза меньше налоговой ставки на дивиденды. Некоторые учредители не видят в этой схеме ничего криминального (ведь прямого запрета в законе на такой вариант нет), поэтому переводят себе в качестве вознаграждения всю прибыль компании. Это гарантированный способ оказаться под подозрением в уклонении от налогов и подмене трудовых отношений гражданско-правовыми. Если вы используете такой вариант, то надо правильно составлять договор на управление и обосновывать размер вознаграждения реальными высокими финансовыми показателями.

Все остальные способы вывода денег со счетов ООО считаются нелегальными. Мы категорически не советуем их использовать в связи с налоговой и уголовной ответственностью за незаконные способы вывода активов.

Можно ли снимать деньги с расчетного счета ООО — основные моменты

Для уменьшения налогов целесообразно одновременно с ООО оформить ИП, причем желательно сделать это на доверенного человека. Механизм следующий – перечисляете требуемую сумму с учетом 6%-го налога на р/ с предпринимателя за какую-либо работу или предоставление услуг, которые он уполномочен предоставлять.

- Ваше личное присутствие в банке со всеми документами, подтверждающими личность и право получения денег (если сумма существенная).

- В день, предшествующий снятию, оформить заказ во избежание ситуации, когда на момент вашего визита в отделении банка физически не окажется запрошенная сумма.

Способы снятия денег с расчетного счета ИП

Как снять деньги с расчетного счета ИП? Для этого существует три основных способа.

Снятие наличных с расчетного счета

Предприниматель, как и юридическое лицо, может снять наличные деньги со счета и пополнить свою кассу. ИП имеет право тратить денежные средства из кассы на личные нужды без ограничений, что предусмотрено п. 6 Указания ЦБ РФ от 07.10.2013г. № 3073-У.

Кроме того, Указание ЦБ РФ от 11.03.2014г. № 3210-У предоставляет предпринимателям право не оформлять кассовые документы и не устанавливать лимит кассы. Для того, чтобы избежать возможных проблем при проверке, нужно не забыть подготовить соответствующий приказ. В противном случае ИП будет считаться «по умолчанию» обязанным оформлять кассовые операции на общих основаниях и может быть оштрафован на сумму до 5000 руб. (ст. 15.1 КоАП РФ).

Но если часто снимать наличные денежные средства, особенно, когда речь идет о крупных суммах, можно попасть под действие федерального закона от 07.08.2001 г. № 115-ФЗ. Этот нормативный акт принят с целью борьбы с «отмыванием» денег, полученных незаконными путями и финансированием терроризма. На его основании банки имеют право блокировать счета юридических лиц и ИП, если проводимые операции покажутся им подозрительными. А регулярное снятие наличных денег – это один из основных критериев «подозрительности» операций. Даже если в дальнейшем удастся доказать банку, что никакого криминала в действиях владельца счета нет, то блокировка счета существенно затруднит деятельность ИП. В этом случае могут возникнуть трудности и при открытии счетов в других банках.

Кроме того, многие банки устанавливают «запретительные» (до 10% и более) комиссии для операций снятия крупных сумм наличных.

Перевод денежных средств на свой личный банковский счет

Это оптимальный способ, которым можно снимать деньги с расчетного счета. Не нужно следить за кассовой дисциплиной и привлекать внимание контролирующих органов операциями с наличными деньгами. Кроме того, банки часто предусматривают возможность для ИП переводить определенную сумму в месяц на свой личный счет без комиссии.

Перевод денежных средств на вклад или депозит

Этот способ, которым можно произвести обналичивание денег через ИП, является вариантом предыдущего. Его удобство зависит от условий вклада, в частности – от того, может ли вкладчик снимать деньги досрочно. Если вклад предусматривает возможность досрочного снятия части суммы без потери процентов, то по сути данный вариант ничем не отличается от перевода на карточку.

При любом способе снятия предпринимателем денежных средств с расчетного счета эти суммы не облагаются налогом на доходы физических лиц. Ведь налоги с этих доходов уже уплачены предпринимателем. Переводя деньги на личную банковскую карту или снимая наличные, ИП как бы «переходит» в статус обычного физического лица и может без ограничений использовать оставшиеся после уплаты налогов средства.

Не следует перечислять денежные средства, предназначенные для личного пользования, на банковские счета других лиц (например, родственников). Такие операции, особенно проводимые регулярно, привлекают внимание контролирующих органов, и к предпринимателю могут быть применены санкции в соответствии с «антиотмывочным» законом № 115-ФЗ. Кроме того, налоговые органы могут признать эти средства доходом получателя и в этом случае с них придется второй раз уплатить НДФЛ.

Как снять наличные с расчетного счета ООО

Компании рассчитываются безналичными переводами — так проще вести бухучет, контролировать бюджет, платить налоги и выдавать зарплату. Услуги подрядчиков и расходы, связанные с бизнесом, компании оплачивают также по безналичному расчету. Тем не менее, иногда приходится снимать деньги с расчетного счета ООО. Например, если компания хочет заплатить гонорар ведущему корпоратива, а у него нет ни карты, ни расчетного счета. Или когда дивиденды выплатить еще нельзя, а деньги нужны срочно.

По закону снимать деньги можно. Главное — тратить наличные на нужды компании. Дело в том, что деньги на расчетном счете ООО не принадлежат учредителю или генеральному директору — это деньги компании, и тратить их можно только на компанию.

Учредитель не может снять деньги с расчетного счета ООО, чтобы заказать дизайн личного сайта, а вот оплатить новый сайт компании может. При этом сайт должен стоить дешевле 100 000 рублей, иначе платежи придется разбивать по нескольким договорам.

Может ли ИП снимать деньги с расчетного счета на свои нужды

Сколько денег может потратить предприниматель на свои нужды? Иногда начинающих предпринимателей такой вопрос заводит в тупик. ИП не является юридическим лицом, следовательно, у ИП нет какого-либо имущества, которое будет определено как имущество для профессиональной деятельности.

ИП может привлекать свои личные вещи (например, автомобиль или компьютер) для работы, а имущество, купленное для работы – дома. То есть, в денежном вопросе разделения на личные и коммерческие средства нет.

Отсюда следует вывод, что снятие наличных с расчетного счета ИП предприниматель может производить по своему усмотрению.

Для выведения денег с расчетного счета у предпринимателя должно быть РКО. Зачастую у таких ИП сделки достаточно крупные, а в штате есть сотрудники. Нельзя забывать, что для того чтобы не было проблем с ИФНС, нужно вовремя уплачивать налоги, взносы, пени и так далее.

Общие вопросы

Наличные деньги юридического лица не могут «висеть в воздухе». Следует установить лимит кассы и только в его пределах принимать средства от финансового учреждения. ООО необходимо вести учет всех наличных поступлений в кассовой книге и оформлять приходными кассовыми ордерами (п.4.1–4.6 Указаний Центробанка от 2014 № 3210).

Обналичивание с р/с не требует согласования с банком или предоставления ему подтверждающих документов. Наличные взаиморасчеты с одним контрагентом действительно по общему правилу ограничены суммой в 100 000 руб. либо ее эквивалентом (Указание Центробанка от 2013 № 3073). Однако за соблюдением кассовой дисциплины с 2012 г. следит только ФНС. Банки к этому отношения не имеют.

Для обналичивания достаточно:

- лично явиться в банк, имея при себе документы, подтверждающие полномочия на получение денег и личность обратившегося;

- иметь при себе финансовый инструмент, позволяющий снимать наличность: чековую книжку или дебетовую платежную карту;

- если сумма существенная (минимальный размер предварительно согласовывается с банком), накануне дня снятия сделать заказ по кассе, поскольку требуемой наличности может физически не оказаться в отделении.

У стартаперов и начинающих предпринимателей часто бывает ситуация, когда надо создать ООО, но до конца не ясно как скоро появится первая прибыль и каков будет её размер. Понятное дело — тратить кучу денег на содержание компании в данной ситуации не хочется. В этой статье я скажу про методику, которая позволит сократить расходы на ООО в год практически до нуля на первое время, да и потом экономить, если вы того захотите. Схема, естественно, проверена на практике.

Раз. Правильно открыться

Выбираем УСН (упрощенную систему налогообложения).При подаче заявления на регистрацию в налоговой даём также и заявление о переходе на УСН.

Два. Выбрать хороший банк.

Нужно выбрать Банк, который будет дешево обходится. Самый дешевый банк у нас в Кемерове – Кольцо урала! В нем, при отсутствии движений денег на счете можно не платить за ежемесячное обслуживание. Аналогичный тариф вы можете поискать в банках в своем городе.

Три. Самая затратная часть бизнеса.

Речь, конечно, о нанятых людях и заработной плате. Нанять человека, конечно нужно, пусть стаж идет. А вот зарплату на первых порах, пока внутри компании нет прибыли, можно выдавать на руки. Делюсь способом не платить минималку: человека можно нанять на работу и тут же отправить в неоплачиваемый отпуск (отпуск без содержания, административный отпуск — названия разные, смысл один).

Следовательно, работникам, нанятым по такой схеме, вы ничего не должны платить, ни минимальной зарплаты (сейчас она – 5554 руб.), ни налогов на нее. Только сдаете отчетность каждый квартал в фонды: пенсионный и социального страхования. Владелец ООО, если он Генеральный директор, тоже может быть отправлен в отпуск.

Четыре. Внесение денег в компанию и уставной капитал.

При создании компании создается уставный капитал. Его можно внести НЕ деньгами, а имуществом (даже айфоном). Если хотите вносить деньгами, то лучше ограничиться небольшой суммой, минимальными 10 000 р для ООО.

Как же в компании появятся деньги, если прибылей нет? Очень просто и без налогов!

Для этого нужно придти в отделение банка, который вы выбрали, сказать, что вы владелец и спросить варианты пополнения счета. Среди них должно быть что-то вроде благотворительной помощи от учредителя. Полученный таким образом подарок от учредителя не нужно включать в налогооблагаемые доходы! Можно сделать и договор займа, в таком случае стороны также не несут ни прибылей, ни доходов. Подробнее можно почитать здесь http://www.glavbukh.ru/art/20852

Когда у вас в компании появятся средства на счету можно нести расходы, платить за аренду, и пр.

Пять. Налоги, пока доходов нет.

Если у вас не было доходов, то налоги платить не нужно, сдаете в налоговую нулевую декларацию. Предприниматель обязан представлять в контролирующие органы отчётность вне зависимости от фактического ведения деятельности. Декларация по УСН подаётся один раз по итогам года до 31 марта следующего за отчётным.

Итог. У вас есть компания, вы в отпуске (на самом пашете как конь), платите за аренду (из денег, внесенных учредителем), платите сотрудникам неофициально — пока нет доходов, вы ничего не должны по налогам и взносам!

Теперь вы знаете какие могут быть расходы на ООО в год. Когда появятся доходы, налоги платить, конечно, будет нужно. Но можно будет и дальше экономить, держа всех в отпуске. Теоретически, чтоб у налоговой не было вопросов откуда доход и кто работает, когда все в отпуске (шанс этого минимален, вы же мелкая рыбешка) можно выпустить ген. директора на день из отпуска и начислить ему за час работы сотню или типо того. Все остальное вывести как дивиденды или через знакомого ИП-шника, знаете же про эту схему? Могу и про нее потом рассказать.

Учет расходов на ОСНО

Перечень расходов ООО на ОСНО

Перечень расходов по налогу на прибыль при ОСНО, которые общество с ограниченной ответственностью вправе учесть при расчете облагаемой базы, делится на 2 группы: связанные с производством и реализацией, и внереализационные.

Затраты, связанные с производством и реализацией, приведены в ст. 253 НК РФ. В этот перечень входят, в частности, следующие виды затрат:

Перечень внереализационных расходов, которые ООО на ОСНО учитывает при расчете налоговой базы, приведен в ст. 265 НК РФ. К ним относятся, например:

- лизинговые платежи;

- проценты по обязательствам;

- затраты на выпуск собственных ценных бумаг и обслуживание приобретенных;

- отрицательные курсовые разницы;

- судебные сборы;

- услуги банков.

Какие затраты можно включить в расходы при ОСНО?

Есть 3 главных критерия, на которые обращают внимание проверяющие (п. 1 ст. 252 НК РФ). Принимаемые расходы должны быть:

- документально подтверждены;

- экономически обоснованы;

- направлены на дальнейшее получение прибыли.

Только при соблюдении всех трех пунктов ООО на ОСНО может учесть эти расходы при расчете налога на прибыль. При этом все расходы должны быть выражены в денежной форме.

Помимо общих перечней затрат в НК РФ есть отдельный список расходов, которые могут быть учтены для уменьшения налоговой базы только в пределах установленных лимитов. К лимитируемым затратам относятся:

| Виды затрат | Лимит | Нормативный акт |

|---|---|---|

| Отдельные виды затрат на рекламу | 1% от выручки за год | пп. 28 п. 1 и п.4 ст. 264 НК РФ |

| Представительские расходы | 4% от затрат на оплату труда за отчетный период | пп. 22 п. 1 и п. 2 ст. 264 НК РФ |

| Потери | В пределах норм естественной убыли | пп. 2 п. 7 ст. 254 НК РФ |

| ДМС, пенсионное страхование | 12% от затрат на оплату труда | п. 16 ч. 2 ст. 255 НК РФ |

| Затраты на организацию санаторно-курортного лечения | Не более 50 тыс. руб. на каждого сотрудника за налоговый период | п. 24.2 ч.2 ст. 255 НК РФ |

| Компенсация за использование личного транспорта | В зависимости от объема двигателя | Постановление Правительства РФ от 08.02.2002 № 92 |

Лимитируемые затраты

Бухгалтерское обслуживание от 1 667 руб./мес

Какие затраты учесть нельзя

Минфин РФ регулярно дает разъяснения по поводу того, как учитывать отдельные виды затрат. В частности, ООО на ОСНО не могут учесть для расчета налога на прибыль:

- Стоимость объекта незавершенного строительства в случае его ликвидации. Эти расходы нельзя учитывать, так как такой объект не является амортизируемым имуществом (письмо от 23.11.2011 № 03-03-06/1/772). Однако, некоторые организации считают по-другому, и есть решения суда в пользу налогоплательщика (АС СЗО РФ от 22.01.2019 № Ф07-16106/2018).

- Затраты, оплаченные за другую организацию (письмо от 08.02.2019 № 03-03-07/7618).

- Налог на добавленную стоимость, который начислен при безвозмездной передаче услуг или товаров. При подсчете налоговой базы такое имущество, а также все затраты, понесенные в этой связи, не учитываются (письмо от 12.11.2018 № 03-07-11/81021);

- Убыток организации от прощения долга. Минфин приравнивает такие потери к безвозмездно переданному имуществу и применяет к ним такой же подход (письмо от 22.05.2018 № 03-03-06/1/34203).

- Затраты на образцы товара (письмо от 22.02.2018 № 03-03-06/1/11485).

- Подарки клиентам фирмы (письмо от 18.09.2017 № 03-03-06/1/59819).

Не получится учесть в расчете налоговой базы при ОСНО и расходы, которые перечислены в статье 270 НК РФ. В ней приведен обширный список, который включает в себя, например, дивиденды, авансы и задатки, различные сверхнормативные выплаты в пользу работников и т.п.

Признание таких расходов налоговики будут трактовать как умышленное занижение облагаемой базы.

Признание расходов на ОСНО

Расходы ООО при общей системе налогообложения можно учесть двумя способами.

Первый из них — метод начисления, который на практике часто называют учетом «по отгрузке». (ст. 272 НК РФ). Это наиболее распространенный вариант учета, так как его могут использовать все организации без ограничений.

При методе начисления затраты принимаются к учету в том периоде, когда они произведены, вне зависимости от перечисления денег.

Второй способ — кассовый метод, или учет «по оплате». Он, напротив, зависит от движения денег, т.к. признание расходов происходит в том периоде, когда была произведена фактическая оплата.

Однако кассовый метод доступен далеко не всем ООО. Согласно п.1 ст. 273 НК РФ, применять кассовый метод могут только те компании, которые:

- за прошедшие 4 квартала получили выручку не более 1 млн руб. в каждом;

- не относятся к кредитным организациям;

- не занимаются добычей углеводородов;

- не являются контролирующими лицами иностранных фирм.

Отличие между двумя методами признания затрат легко понять на примере учета зарплаты.

Пример

Начисленная за октябрь зарплата сотрудника составила 50 тыс. руб. При этом аванс в сумме 20 тыс. руб. выплачен в октябре, а окончательный расчет (30 тыс. руб.) — в ноябре. При использовании метода начисления все 50 тыс. руб. войдут в затраты компании за октябрь. А при кассовом методе в октябре на затраты спишут только 20 тыс. руб., а оставшиеся 30 тыс. руб. войдут в затраты ноября.

Вывод

Расходы, учитываемые при расчете базы по налогу на прибыль на общей системе налогообложения должны быть подтвержденными, экономически обоснованными и направленными на получение дохода.

Большинство ООО должны использовать для учета затрат метод начисления, но отдельные представители микробизнеса имеют право применять кассовый метод.

Для верного расчета налоговой базы ООО на ОСНО следует внимательно изучить положения НК РФ и разъяснения Минфина, чтобы определить, можно ли учитывать те или иные затраты. В противном случае налоговая база будет занижена, что повлечет за собой ненужное внимание со стороны налоговой инспекции.

Чтобы правильно считать налоги, заполнять отчеты, и получать консультации экспертов, зарегистрируйтесь в сервисе «Моё дело». В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 0 нравится Поделиться:

Выгодно ли открывать ООО?

Начинающий предприниматель логично задается вопросом: какая организационно-правовая форма больше подходит для планируемого бизнеса? В этой статье мы рассмотрим ООО с точки зрения финансовой выгоды.

Финансовая ответственность

Считается, что ООО выгоднее ИП уже тем, что предприниматель в случае банкротства отвечает своим личным имуществом, а ООО — только уставным капиталом, который чаще всего составляет 10 000 рублей. Но это не совсем так. Государство предусматривает субсидиарную ответственность для учредителей ООО: при банкротстве они тоже рассчитываются по долгам. Личную собственность удается сохранить, если учредители докажут в суде, что действовали в интересах организации.

Так что риск потерять личное имущество есть и у ИП, и у ООО. Но закон очерчивает границы взысканий в ст. 446 КПК РФ. У должника законодательно нельзя отобрать:

- единственное жилище;

- предметы домашней обстановки, одежду и обувь (кроме предметов роскоши);

- продукты питания и деньги на сумму в размере МРОТ;

- и другие необходимые для жизни вещи.

Все организации, в отличие от ИП, должны вести бухгалтерский учет. Это непростой процесс, и большинство ООО нанимают для этих целей бухгалтера, покупают программное обеспечение или подключаются к сервису, который упростит ведение бухгалтерии. И это тоже влечет финансовые затраты — от 750 рублей в месяц за самостоятельную работу в бухгалтерском сервисе, от 3 000 до 8000 рублей в месяц за бухгалтерские услуги на аутсорсинге и 20 000–40 000 рублей в качестве зарплаты штатному бухгалтеру. Если вы берете бухгалтера в штат, то появляются дополнительные расходы на организацию рабочего места и ежемесячные социальные налоги — около 30 % от зарплаты сотрудника.

Все организации, в отличие от ИП, должны вести бухгалтерский учет. Это непростой процесс, и большинство ООО нанимают для этих целей бухгалтера, покупают программное обеспечение или подключаются к сервису, который упростит ведение бухгалтерии. И это тоже влечет финансовые затраты — от 750 рублей в месяц за самостоятельную работу в бухгалтерском сервисе, от 3 000 до 8000 рублей в месяц за бухгалтерские услуги на аутсорсинге и 20 000–40 000 рублей в качестве зарплаты штатному бухгалтеру. Если вы берете бухгалтера в штат, то появляются дополнительные расходы на организацию рабочего места и ежемесячные социальные налоги — около 30 % от зарплаты сотрудника.

ООО платит налог с дивидендов и с зарплаты директору

ИП может пользоваться доходами своего бизнеса, ни перед кем не отчитываясь. У ООО — обособленное имущество, оно отделено от имущества его учредителей. Чтобы учредители могли пользоваться доходами ООО, нужно либо начислять им зарплату либо выводить дивиденды.

Зарплата облагается НДФЛ (13 % из зарплаты) и страховыми взносами (30 % от заработной платы, которые работодатель платит в фонды из своих средств). Дивиденды можно начислить раз в квартал при наличии бухгалтерской прибыли, они также облагаются НДФЛ 13 %.

Рассчитаем доходы ООО и сравним с доходами ИП

Давайте предположим, что бизнес приносит доход 300 000 рублей в месяц. На предприятии есть три работника (один из них — директор), каждый получает зарплату 40 000 рублей. Предприятие находится на упрощенной системе налогообложения, налогооблагаемая база «Доходы» — 6 %. Аренда и хозяйственные расходы составляют 80 000 в месяц.

Пример 1. Вы работаете как ООО.

Ваши ежемесячные доходы будут формироваться следующим образом:

- зарплата сотрудникам — 120 000 рублей (НДФЛ платится из суммы зарплаты, поэтому дополнительно в расходах его не учитываем);

- страховые взносы по сотрудникам — 120 000 * 30 % = 36 000 рублей;

- аренда и хозяйственные расходы — 80 000 в месяц;

- налог 6 % от 300 000 рублей = 18 000 рублей. ООО имеет право уменьшить его на размер страховых взносов, уплаченных в расчетном периоде за сотрудников, но не более чем на 50 %. Взносы за сотрудников составили 36 000 рублей, мы не можем уменьшить налог на эту сумму, уменьшаем налог на 50 % = 9 000 рублей;

Итого расходов: 120 000 + 36 000 + 80 000 + 9 000 = 245 000 рублей;

Чистый доход предприятия, который остается на расчетном счете ООО: 300 000 — 245 000 рублей = 55 000 рублей.

Если учредитель хочет по итогам квартала вывести все средства в качестве дивидендов, то он должен будет уплатить с них подоходный налог 13 %, и месячный доход по дивидендам составит: 55 000 — 13 % = 47 850 рублей. Помимо дивидендов, учредитель получил чистый доход в виде зарплаты: 40 000 — 13 % = 34 800 рублей. Таким образом, чистый личный доход учредителя ООО в месяц составляет: 47 850 + 34 800 = 82 650 рублей.

Пример 2. Вы работаете как ИП.

Ваши ежемесячные доходы будут формироваться следующим образом:

- зарплата сотрудникам — 80 000 рублей (НДФЛ включен). Зарплата выплачивается уже двум сотрудникам, так как руководитель предприятия — ИП не получает зарплату, но распоряжается всеми доходами;

- страховые взносы по сотрудникам: 80 000 * 30 % = 24 000 рублей;

- страховые взносы за ИП: в 2016 году сумма всех фиксированных платежей составляет 23 153,33 рубля. Тогда в месяц ИП должен уплатить 1 929,45 рубля.При доходах свыше 300 000 рублей в год ИП должен платить еще 1 % налога. Таким образом, при ежемесячном доходе в 300 000 рублей ежемесячные взносы увеличиваются на сумму 300 000 * 1 % = 3 000 рублей;

- аренда и хозяйственные расходы: 80 000 рублей;

- налог 6 % от 300 000 рублей = 18 000 рублей. ИП с сотрдуниками может уменьшить этот налог на размер страховых взносов, уплаченных за себя и сотрудников в расчетном периоде, но не более чем на 50% (ИП без сотрудников, который платит взносы только за себя, может уменьшать налог без ограничений): 18 000 — 24 000 — 1929,45 — 3 000 — мы видим, что ИП вправе уменьшить налог вдвое: 18 000 * 50% = 9 000 рублей;

- итого расходов: 80 000 + 24 000 + 1929, 45 + 3 000 + 80 000 + 9 000 = 197 929,45 рубля;

- чистый ежемесячный доход предприятия, который ИП может использовать в том числе как личный доход, составляет: 300 000 — 197 929,45 = 102 070,55 рубля.

Так мы видим, что одно и то же предприятие, работающее в одинаковых условиях, на одном налоговом режиме, но в разных организационно-правовых формах, приносит своим руководителям неодинаковый личный доход:

Финал расчетов: 82 650 рублей в месяц у ООО против 102 070,55 рубля у ИП

Наш приблизительный расчет показал, что с точки зрения финансовой выгоды ИП выигрывает у ООО. Чтобы понять, как наиболее выгодно организовать бизнес именно в вашей сфере деятельности и вашем регионе, нужно разработать собственный бизнес-план. Затем цифры планового баланса нужно подставить в декларации различных систем налогообложения, учесть разные обязательства для ИП и ООО. Все это поможет выбрать оптимальный налоговый режим и организационно-правовую форму предприятия, а значит — увеличить свою потенциальную прибыль.

Административно-хозяйственные расходы включают следующие статьи затрат основную и дополнительную заработную плату административно-управленческого персонала бурового предприятия (включая заработную плату цехового персонала), отчисления социальному страхованию, расходы на командировки и перемещения, расходы на легковой транспорт и разъезды, почтово-телеграфные, конторские и канцелярские расходы, амортизацию зданий и инвентаря бурового предприятия, отчисления на содержание вышестоящей организации.

В состав накладных расходов входят административно-хозяйственные расходы, расходы по обслуживанию работников строительства, на организацию и производство работ на строительных площадках и прочие накладные расходы. Их определяют в процентом отношении от прямых затрат или основной заработной платы. Различают средние, предельные и единые предельные нормы накладных расходов. Средние нормы при определении сметной стоимости строительства не применяют. Они являются основой для расчета предельных норм. Предельные нормы расходов на общестроительные работы разрабатывают по методическим указаниям Госстроя СССР и дифференцируют по министерствам, ведомствам и главным управлениям (объединениям). Единые предельные нормы накладных расходов (одинаковые для всех исполнителей) устанавливают на монтажные и специальные работы монтаж металлоконструкций, внутренние санитарно-технические работы, подземные горно-капитальные работы, буровзрывные работы, монтаж оборудования, прокладка и монтаж сетей связи, электромонтажные работы и др.

Уменьшение продолжительности строительства приводит к экономии условно-постоянных накладных расходов строительной организации, к которым относятся административно-хозяйственные расходы, износ временных зданий и сооружений, содержание пожарной и сторожевой охраны и другие расходы строительной организации, которые мало зависят от объема выполняемых строительно-монтажных работ данной организацией и относительно постоянны во времени. Экономия от сокращения времени расходования этих средств может быть определена по формуле

Накладные расходы С состоят из административно-хозяйственных расходов, расходов по обслуживанию рабочих, по органи-

Накладные расходы включают четыре группы затрат административно-хозяйственные расходы расходы по обслуживанию рабочих расходы по организации и производству работ прочие накладные расходы.

В соответствии с установленным порядком Н. р. в строительстве, и в частности в бурении нефтяных и газовых скважин, подразделяются на четыре группы административно-хозяйственные расходы, расходы по обслуживанию рабочих, расходы по организации и производству работ (нормализованные расходы) и прочие Н. р. перечень видов затрат, включаемых в состав Н. р., строго регламентирован, и расширять его не разрешается.

В раздел Административно-хозяйственные расходы включаются основная и дополнительная заработная плата управленческого и цехового персонала, начисления на заработную плату по социальному страхованию, затраты на служебные командировки и перемещения административно-хозяйственного персонала, расходы на легковой транспорт и разъезды по служебным делам, содержание и амортизация зданий и инвентаря, отчисления на содержание вышестоящей организации и другие расходы.

К накладным расходам относятся административно-хозяйственные расходы, затраты на обслуживание работников строительства, расходы по организации работ на строительных площадках, прочие накладные расходы.

Административно-хозяйственные расходы состоят из основной и дополнительной заработной платы работников управления инженерно-технических работников, служащих и младшего обслуживающего персонала и других работников аппарата управления социального страхования этих работников расходов на

Значительное влияние на снижение себестоимости строительно-монтажных работ оказывает сокращение сроков строительства. Последнее приводит к уменьшению административно-хозяйственных расходов, затрат по содержанию бытовых помещений, пожар-но-сторожевой охраны, технике безопасности, отоплению и освещению временных зданий и сооружений и др. Размер накладных расходов, зависящих от срока строительства, составляет примерно 50 и 30 % соответственно общестроительных и специализированных строительных организаций.

Строительные организации, кроме расчета задания по снижению себестоимости строительно-монтажных работ, составляют сметы накладных расходов и затрат на производство. При составлении сметы накладных расходов учитываются установленные лимиты накладных и административно-хозяйственных расходов. В свою очередь административно-хозяйственные расходы планируются в соответствии с действующими штатами, окладами и нормами накладных расходов. Определение других путей накладных расходов осуществляется в соответствии с установленными нормами и нормативами.

Административно-хозяйственные расходы 223

Административно-хозяйственные расходы, тыс. руб.

Административно-хозяйственные расходы . . 108,0 115,3 12Г>,0 143.2 150,0

Смету административно-хозяйственных расходов составляют по основному производству и каждому подсобно-вспомогательному цеху. К административно-хозяйственным расходам относятся основная и дополнительная заработная плата руководящих работников, младшего обслуживающего персонала отчисления на социальное страхование, командировочные расходы подъемные и другие расходы, связанные с перемещением работников в другие районы почтово-телеграфные, канцелярские расходы затраты на содержание легкового транспорта, зданий и т. д.

В планах капитального строительства предусматриваются следующие показатели общий объем капитальных вложений по отрасли или предприятию в целом и по каждому отдельному объекту, ввод в действие производственных мощностей, объем строительно-монтажных работ, затраты на приобретение оборудования, инструмента и инвентаря численность, средняя заработная плата, фонд заработной платы и производительность труда работников, занятых на строительно-монтажных работах себестоимость строительно-монтажных работ и задание по ее снижению плановые накопления, норма накладных и административно-хозяйственных расходов.

Административно-хозяйственные расходы — это затраты по содержанию аппарата управления основного и подсобно-вспомогательного производства. Они включают основную и дополнительную заработную плату руководящих инженерно-технических работников, служащих и младшего обслуживающего персонала отчисления на социальное страхование командировочные расходы и др.

Наибольший удельный вес в административно-хозяйственных расходах занимает заработная плата административно-хозяйственного персонала. Размер затрат по заработной плате определяют по утвержденным штатным расписаниям и на основе расчета сумм для премирования административно-хозяйственного персонала в соответствии с действующим положением о премировании.

Затраты по остальным статьям административно-хозяйственных расходов определяют расчетами исходя из утвержденных норм или на основе анализа отчетных данных за предшествующий период с учетом имеющихся возможностей их сокращения. Общий размер этих затрат, как правило, не превышает 30—35 % от всей суммы административно-хозяйственных расходов.

По административно-хозяйственным расходам составляют сводную смету по форме 28-ТП, итоги которой вносят в первый раздел сводной сметы накладных расходов по соответствующим производственным подразделениям.

Расходы генподрядчика, связанные с предоставлением различного рода услуг субподрядчику (административно-хозяйственные расходы, связанные с обеспечением технической документацией и координацией работ, выполняемых субподрядчиком, приемкой от субподрядчика и сдачей заказчику выполненных работ, с решением вопросов материально-технического снабжения предоставление временных сооружений, пожарно-сторожевая охрана на объекте строительства, общие мероприятия но охране труда и технике безопасности при совместном производстве работ и другие затраты генподрядчика, связанные с работой субподрядчика), возмещаются субподрядчиком в виде отчислений генподрядчику в процентах к сметной стоимости выполненных субподрядных работ

Административно-хозяйственные расходы. Заработная плата административно-управленческого и производственно-технического персонала, определяемая по штатному расписанию, со всеми видами надбавок, расходы по служебным командировкам административно-управленческого персонала, прочие административно-хозяйственные расходы (содержание и амортизация конторских зданий и помещений, почтово-телеграфные расходы и т. д.).

В накладных расходах учитываются административно-хозяйственные расходы (содержание руководящего, инженерно-технического персонала и служащих), расходы по обслуживанию рабочих и расходы по организации и производству строительно-монтажных работ.

В ежемесячной ведомости учета накладных расходов они разбиваются на две основные группы административно-хозяйственные расходы и прочие накладные рас-

Административно-хозяйственные расходы анализируются особенно тщательно по отдельным составляющим элементам затрат.

На операционные и административно-хозяйственные расходы, производимые в месте производственной деятельности организации, аванс выдается в размере не более 2-дневной потребности и на срок не более 3 дней после получения денег. Для использования денег на эти цели вне места расположения организации аванс может быть выдан в размере до 10-дневной потребности и на срок до 15 дней. На расходы по служебным командировкам величина аванса выдается по предварительному расчету командировочных расходов с учетом срока командировки и размера оплаты проездных, суточных и квартирных.

Не позднее 3 дней по возвращении из командировки, а по операционным и административно-хозяйственным расходам — в установленные сроки подотчетные лица обязаны представить в бухгалтерию авансовые отчеты об израсходованных суммах и письменный доклад (отчет) о результатах командировки. После проверки отчета бухгалтерией он (авансовый отчет) утверждается руководителем организации.

Накладные расходы, размер которых в незначительной степени зависит или совсем не зависит от объема выполненных работ, называются условно-постоянными. В их состав входят следующие статьи административно-хозяйственные расходы расходы на противопожарную и сторожевую охрану износ временных нетитульных сооружений и приспособлений расходы по охране труда, благоустройству строительных площадок. В общей сумме накладных расходов условно-постоянные затраты составляют около 50—60%.

Форма № АО-1 Авансовый отчет применяется для учета денежных средств, выданных подотчетным лицам на административно-хозяйственные расходы. Составляется в одном экземпляре подотчетным лицом и работником бухгалтерии.

Для банков открываются корреспондентские счета, корреспондентские субсчета и др. В кредитных организациях хозяйствующие субъекты имеют расчетные, текущие, депозитные, аккредитивные, ссудные, валютные, по капитальным вложениям и другие счета. По расчетному счету производятся операции коммерческого характера, на него поступают доходы и производятся расходы хозяйствующего субъекта. Текущий счет используется для финансирования административно-хозяйственных расходов хозяйствующих субъектов, а также на оплату труда работников. Как по расчетному, так и по текущему счетам производятся расчеты, как правило, по основной деятельности хозяйствующих субъектов.

Административн о-х озяйственные расходы. Основная и дополнительная заработная плата административно-управленческого и производственно-технического персонала (буровые мастера, ИТР цехов и участков бурения, прокатных баз и подсобно-вспомогательных цехов) расходы на служебные командировки и перемещения возмещение командировочных расходов— оплата проездных, суточных и квартирных содержание легкового транспорта и разъезды — амортизация и текущий ремонт легковых автомашин, горючее для них подъемные при перемещениях— единовременные пособия, стоимость проезда и провоза багажа, выплачиваемые работникам и членам их семей при переводе их на работу, связанную с переменой места жительства, и т. п. Прочие административно-хозяйственные расходы содержание и амортизация зданий, хозяйственного инвентаря и оборудования административно-хозяйственного и управленческого назначения отчисления на социальное страхование с заработной платы работников административно-управленческого и производственно-технического персонала отчисления на содержание вышестоящей организации канцелярские, типографские, почтовые, телеграфные, телефонные и прочие расходы.

Расчет себестоимости перевозок одиночных труб и секций труб наиболее распространенными транспортными средствами (трубовозами и плетевозами )удобнее всего проводить на основе деления затрат по эксплуатации транспортных средств на условно-постоянную и переменную части расходов. К постоянным расходам (не зависящим от транспортной работы — пробега автомобиля) можно отнести часть административно-хозяйственных расходов, амортизационные отчисления на восстановление и капитальный ремонт мастерских, гаражей и т. п., расходы по их содержанию и прочие расходы.

К накладным, относятся административно-хозяйственные расходы, затраты на охрану труда и технику безопасности, изготовление проектно-сметной документации, износ инструментов и спедодежды и др. Подробный анализ этих затрат необходим для выявления причин изменения себестоимости строительных работ и резервов ее снижения.

Плановый отдел подготовляет перспективные и годовые планы работ управления, разрабатывает оперативные месячные планы и проводит всю работу по низовому планированию на участках, составляет стройфинплан управления с привлечением других отделов, контролирует его выполнение, руководит (совместно с ОТиЗ и бухгалтерией) внедрением хозяйственного расчета на участках и в бригадах, контролирует расходование фонда заработной платы, разрабатывает сметы административно-хозяйственных расходов, ведет оперативный учет и анализ выполнения планов по участкам и управлению в целом, составляет статистическую отчетность и совместно с бухгалтерией и другими отделами отчеты о деятельности управления. Кроме того, плановый отдел при отсутствии в управлении отдела ОТиЗ производит расчеты по существующим системам премирования, разрабатывает штатные расписания.

Заготовительно-комплектовочные расходы (по хранению материалов, содержанию складских помещений, содержанию погрузоч-но-разгрузочных механизмов, баз комплектации, административно-хозяйственные расходы и др.).

Куда относят хозяйственные расходы

Хозяйственный инвентарь в бухгалтерском учете — это.

> > > 14 января 2020 Хозяйственный инвентарь в бухгалтерском учете — это довольно частый объект. Трудно представить организацию, которая хотя бы раз не приобретала инвентарь или хозяйственные принадлежности для своих нужд. И несмотря на это, учет инвентаря по-прежнему вызывает много вопросов.

В нашей статье мы попробуем разобраться, как и в какой последовательности нужно учитывать подобные приобретения. Что может входить в список инструментов, хозяйственного инвентаря и принадлежностей (далее — материальные ценности, МЦ), никем не определено.

Организация сама это регулирует. Обычно в него включаются:

- офисная мебель и техника;

- осветительные приборы;

- бытовые приборы;

- средства, связанные с пожарной безопасностью;

- канцелярские товары;

- инструменты и т. п.

- уборочный инвентарь и материалы;

- средства гигиены;

Приобрести подобные товары возможно как по безналичному расчету, так и через подотчетных лиц. Как учесть покупку материалов через подотчетных лиц, читайте в ст.

. Чтобы организовать бухгалтерский учет, необходимо правильно классифицировать МЦ. Возможны 2 варианта учета инвентаря:

- в составе МПЗ.

- в составе основных средств (ОС);

При любом варианте объекты принимаются к учету по стоимости приобретения, которая складывается из всех связанных с покупкой затрат.

В общем случае НДС в эту сумму не входит.

что включает в себя термин «хозрасходы»?

Постановлением Правительства РФ от 05.08.1992г.

№552 рекомендованы к использованию в практической деятельности на предприятиях машиностроения всех форм собственности и организационно правовых форм

» Методические рекомендации по планированию и учету себестоимости продукции в машиностроении»

. Они действуют и в настоящее время.Пункт 1.26 этих «методических рекомендаций. » определяет группировку затрат по калькуляционным статьям, в т.

ч. и . 12. Общехозяйственные Расходы». П. 1.40. К статье «Общехозяйственные расходы» относятся затраты, связанные с управлением предприятием и организацией производства в целом, а именно:-зарплата аппарата управления и прочего общехозяйственного персонала;-оплата служебных командировок;содержание пожарной, военизированной и сторожевой охраны;амортизация, ремонт и содержание основных средств общехозяйственного назначения;подготовка кадров и организованный набор рабочей силы;-испытания, опыты и исследования; изобретательство и рационализаторство;-охрана труда;-улучшение качества изделий, совершенствование технологии и организации производства;-налоги, сборы, отчисления;-прочие общехозяйственные расходы;-напроизводительные расходы (потери от простоев, недостачи материальных ценностей, потери от недоиспользования деталей и спецоснастки и др.

)Номенклатура общехозяйственных расходов (счет 26) — приложение 8.Навскидку из прил.

81. ЗП аппарата управления -основная и дополнительная+отсисления на соцстрах.4.Прочие расходы по управлению — канцелярские,

Что относится к хозяйственным нуждам организации. Хозяйственные расходы

Под такими расходами обычно понимают затраты на покупку в розничной торговой сети канцелярских или хозяйственных принадлежностей, материалов, бензина на АЗС, оплату мелкого ремонта и т.п. Каких-либо ограничений на суммы, выдаваемые работникам под отчет, законодательство не устанавливает.

Однако, оплачивая расходы, подотчетное лицо действует от имени фирмы. Следовательно, работник, получивший деньги, должен соблюдать предельный размер расчетов наличными между юридическими лицами (не более 60 000 рублей по одной сделке). Выдачу работнику денег под отчет из кассы отразите проводкой: Дебет 71 Кредит 50 Выданы сотруднику денежные средства под отчет.

Если расходы подотчетника носят производственный характер, то все затраты отразите по кредиту счета 71 «Расчеты с подотчетными лицами» и дебету счетов учета расходов или ценностей, которые он купил.

При покупке подотчетными лицами того или иного имущества сделайте в учете запись: Дебет 08 (10, 41) Кредит 71 Оприходовано имущество, приобретенное подотчетным лицом. Если расходы подотчетного лица связаны с нуждами основного (вспомогательного или обслуживающего) производства, то затраты отразите проводкой: Дебет 20 (23, 29) Кредит 71 Списаны расходы подотчетного лица, необходимые для нужд основного (вспомогательного, обслуживающего) производства.

Если деньги выдаются для оплаты расходов, связанных с управленческой деятельностью фирмы, сделайте запись: Дебет 25 (26) Кредит 71 Оплачены подотчетными лицами общепроизводственные (общехозяйственные) расходы.

Компания Ребус

Содержание Инвентарь относят к ОС, если срок его полезного использования — более 12 месяцев, а стоимость — свыше 40 000 руб. (п. 4 ПБУ 6/01). При меньшей стоимости допускается учитывать его в составе МПЗ (п.

5 ПБУ 6/01). При этом стоимостную границу между ОС и МПЗ при указанном выше пределе организация может установить свою. Бухгалтерская проводка Действие, документ Дт 08 Кт 60 (10, 71, 76) Приобретается ОС. Например, как ОС учитывать объекты стоимостью свыше 20 000 руб., а как МПЗ — более дешевые.

Порог стоимости нужно закрепить в учетной политике.

Рассмотрим образец бухгалтерских проводок, которые формируются при поступлении, движении и выбытии ОС. Товарная накладная, форма ОС-1 Дт 19 Кт 60 Выделен НДС. Незначительная часть условно-постоянных затрат (обслуживание скважин, производственно-хозяйственные расходы и др.) обусловлена деятельностью предприятия. Счет 26 Общехозяйственные расходы предназначен для обобщения информации об управленческих и хозяйственных расходах, не связанных непосредственно с производственным процессом.

В учете бухгалтер делает следующие проводки.

3 апреля: Дебет КРБ.2.208.22.560 Кредит КИФ.2.201.04.610 — 2000 руб. — выданы деньги под отчет Ивановой.

5 апреля: Дебет КРБ.2.105.06.340 Кредит КРБ.2.208.22.660 — 2000 руб. — получены канцтовары, приобретенные через сотрудницу. Пример 5. В случае если через подотчетное лицо выплачивались зарплата, компенсации, пенсии, пособия социальной помощи населению, то на их сумму делается проводка: Дебет КРБ.0.302.00.830 Кредит КРБ.

Хозяйственные нужды

Содержание Пенсионная реформа: как изменятся правила назначения страховой, социальной и накопительной пенсий Может ли ИП в конце года уплатить страховые взносы и уменьшить налог по УСН (6%)?

Роструд будет собирать данные о работниках предпенсионного возраста Верховный суд: ИП, не получающий доходов, все равно должен платить взносы «за себя» Надо ли оформлять отдельный путевой лист на каждый день: позиция Минтранса Новый профстандарт «Бухгалтер»: какие требования к профессии он вводит и кто обязан его применять Шесть запретов для «упрощенки»: выводы Верховного суда в пользу налоговиков Как оплачивать работу в выходные дни в мае 2020 года? Новая справка о доходах для работников: когда выдавать, как заполнять, кто должен подписывать Как принять к вычету НДС с аванса?

Зарплата за апрель 2020 года перечислена 30-го апреля: каковы последствия?

Аделия — 100 000 баллов! Сроки выплаты зарплаты за апрель, ошибка в трудовом договоре, доплата за совмещение: обзор новых разъяснений от Роструда Как рассчитать дату увольнения в майские праздники? Трудовой договор: как отразить зарплату при работе на 0,5 ставки?

В каком случае «процентные» доходы ИП на УСН облагаются единым налогом В 1С 3.0 не учитываются налоговые вычеты на детей при исчислении НДФЛ Можно ли выплатить зарплату за апрель 3-го мая?

Хоз расходы

Вопрос: Возможно ли послать средства на хоз. расходы на личную банковскую карточку директора?

Нужен ли какой-то приказ для того?

Если да, какая форма приказа?

И как правильно оформить платежку и что писать в назначении платежа? Нужно ли делать авансовые отчеты в сервисе по этим хоз.

расходам? В какой срок надо отчитаться? Ответ: Перевод денег под отчет на хоз.расходы на банковскую карточку сотрудника (гендиректора) по-хорошему проверяющие не одобряют. И могут признать эти суммы доходом сотрудника, в следствии чего доначислят НДФЛ и страховые?

взносы на такие выплаты в случае налоговой проверки.

Оптимально для таких расходов оформить корпоративную карту. Если пока корпоративной карты у организации нет, то можно перевести деньги на банковскую карту директора на хоз.нужды.

На практике это применяется повсеместно. Для этого нужно оформить приказ на выдачу денег под отчет сотруднику, в котором указать сумму и срок, на который выдаются деньги. При перечисление денег в назначении платежа так и нужно указать «под отчет на хозяйственные расходы». После того, как директор оплатит расходы, он обязан составить авансовый отчет и приложить к нему документы на совершенные расходы.

Срок составления авансового отчета 3 рабочих дня после истечения срока, на который выданы деньги под отчет, указанного в приказе. Отмечу, что пока сотрудник не отчитается за ранее выданные ему деньги под отчет, ему нельзя выдавать следующую сумму под отчет. Последовательность отражения действий в сервисе должна быть такой: 1.

18.2. Хозяйственные расходы

признак фискального режима. Кассовый чек фиксирует факт оплаты и представляет собой упрощенную форму публичного договора купли-продажи или договора о предоставлении услуг. Такая форма договора регулируется Гражданским кодексом.

Наличие кассового чека подразумевает исполнение обязательств по договору купли-продажи (оказания услуги) между покупателем (клиентом) и соответствующим предприятием.

Чеки погашаются одновременно с выдачей товара (оказанием услуг) с помощью штампов или путем надрыва в установленных местах. Выдаваемые покупателям (клиентам) счета, квитанции, товарные чеки и другие документы не освобождают организации от применения контрольно-кассовых машин, за исключением отдельных категорий предприятий (в том числе физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица).

Эти предприятия в силу специфики своей деятельности либо особенностей местонахождения, в части оказания услуг населению, могут осуществлять денежные расчеты без применения контрольно-кассовых машин, но с обязательной выдачей клиентам документа строгой отчетности, приравниваемого к чеку, по формам, утвержденным Минфином РФ по согласованию с Государственной межведомственной экспертной комиссией по контрольно-кассовым машинам. В соответствии со статьей 14.5 Кодекса Российской Федерации об административных правонарушениях от 30.12.2001 № 195-ФЗ (ред. от 25.07.2002) продажа товаров, выполнение работ либо оказание услуг в организациях торговли либо в иных организациях,

Содержание Перечень хозяйственных товаров, по мере заключения договоров с поставщиками, увеличивается.

Стоимость наборов 2000 рублей, в него входят разные категории товаров.

В настоящий момент имеются: БН №1 Ежедневный I БН №2 Ежедневный II БН №3 Ежедневный III БН №4 Здоровье БН №5 Гигиенический БН №6 Косметический БН №7 Продуктовый БН №8 Хозяйственный При желании, можно сформировать свой личной набор. Батарейки Sport Ultra Alkaline пальчиковые на блистере, 4 шт.

Батарейки Sport Ultra Alkaline мизинчиковые на блистере, 4 шт. Батарейки Sport Alkaline LR20 на блистере, 2 шт.

Бумага для выпекания 30см*3м, 1 рулон Полустельки гелевые под ступню, 1 пара Губка для замши, нубука, велюра (большая), 1 шт.

Губка для тефлоновой посуды, 2 шт. Губка для посуды Maxi, 5 шт. Зажигалка с пьезо элементом, 1 шт. Изолента ПВХ 20м синяя, 1 шт. Изолента ПВХ 20м чёрная, 1 шт. Карандаш для чистки утюгов , 1 шт. Карты игральные (колода 36 шт), 1 колода Средство для очистки труб, 1 шт. Крючки самоклеющиеся на липучках, 2 шт.

Лента от мух (гильза) , 1 шт.

Мелок от тараканов, 1 шт. Мешок для мусора 30л 20шт, 1 рулон Мешок для мусора 60л 20шт, 1 рулон Набор для раковины — решётка и пробка, 1 шт. Ножеточка универсальная , 1 шт. Ножницы универсальные, 1 шт. Ножницы кухонные , 1 шт.

Открывашка с пластиковой ручкой, 1 шт.

Как учесть хозяйственные расходы

29 сентября 2011 Автор КакПросто!

К хозяйственным расходам относятся все денежные средства, которые потрачены на приобретение хозяйственных материалов, горюче-смазочных материалов различных запасных частей к оборудованию, канцтоваров и т.д.

При покупке любых товарно-материальных ценностей работник (подотчетное лицо) должен приложить к авансовому отчету товарный и контрольно-кассовый чеки. Статьи по теме:

Что относится к хозяйственным расходам в бухгалтерском учете

На сумму «входного» налога делается такая проводка: Дебет КРБ.0.210.01.560 Кредит КРБ.0.208.00.660 — учтен НДС При расчете налога на прибыль расходы на приобретение за счет средств от приносящей доход деятельности товаров (работ, услуг) через сотрудника можно учесть в уменьшение налогооблагаемой базы.

Но для этого должны быть выполнены такие условия: — расходы, понесенные через сотрудника, должны быть документально подтверждены (авансовым отчетом сотрудника, документами, приложенными к нему); — приобретенное имущество (работы, услуги) должно использоваться в деятельности, направленной на получение дохода.

В зависимости от того, какое имущество (работы, услуги) сотрудник приобрел для организации, его стоимость относится к разным статьям расходов и в разный момент времени. Инфо Вам понадобится

- бланк книги учета доходов и расходов, налоговый кодекс, документы индивидуального предпринимателя, бухгалтерские данные, ручка.

Инструкция 1 В книге учета доходов и расходов индивидуальный предприниматель указывает дату составления документа, отчетный год, за который он будет отчитываться перед налоговой инспекцией. 2 В книге учета необходимо написать наименование предприятия в соответствии с учредительными документами или фамилию, имя, отчество индивидуального предпринимателя в соответствии с документом, удостоверяющим личность.

В соответствующем поле указывается код организации по Общероссийскому классификатору предприятий и организаций, идентификационный номер налогоплательщика и код постановки на учет для предприятий.

Расходы на хозяйственные нужды: даешь работнику нормальные условия труда!?

P , by

- K

Создание нормальных условий труда на рабочих местах – одна из первоочередных задач каждого работодателя.

А значит, придется следить за чистотой в офисе, покупать моющие средства для уборки, мыло и туалетную бумагу и совершать прочие расходы на хозяйственные нужды. Можно ли учитывать такие затраты для целей налогообложения и как отразить приобретение специфических материалов в бухгалтерском учете? При расчете налога на прибыль налогоплательщик может учесть затраты как расходы, уменьшающие налоговую базу, если расходы (п.1 ст.252 НК): — экономически обоснованны; — документально подтверждены; — направлены на получение дохода.

Выполняются ли эти условия для хозяйственных товаров? Затраты на покупку материалов, которые используются для хозяйственных нужд, относятся к материальным расходам (пп.2 п.1 ст.254 НК).

С точки зрения Минфина (письмо от 11.04.2007г.

№03-03-06/1/229) расходы на покупку хозтоваров и бытовой химии (бумажные полотенца, туалетная бумага, чистящие средства, салфетки и т.п.) могут быть отнесены к материальным затратам. С другой стороны расходы на обеспечение нормальных условий труда (предусмотренных законодательством) относятся к прочим расходам, которые связаны с производством и реализацией (пп.7 п.1 ст.264 НК).

При этом расшифровка понятия «нормальные условия труда» в НК отсутствует. Трудовое законодательство также не стоит в стороне от нужд работников.

Хозяйственные нужды. Как отразить в учете расходы на хозяйственные нужды.

Расходы по обычным видам деятельности и управленческие расходы

Подотчетными лицами своевременно были представлены авансовые отчеты.

Согласно авансовому отчету Гордеева Д.Н. хозяйственных материалов было приобретено на сумму 4700 руб.

Согласно приложенным к авансовому отчету Чернецова Д.Н. документам произведенные фактические затраты составили: — суточные — 500 руб.; — билеты по проезду на железнодорожном транспорте — 6500 руб.; — проживание в гостинице — 1400 руб.

Остатки неизрасходованных подотчетных сумм внесены в кассу учреждения.

Отражение данных в бухгалтерском учете представлено в табл.

9. Таблица 9 Содержание операции Дебет Кредит Сумма, руб. Выданы из кассы денежные средства Петрову С.С.

Внимание Вернуться назад на Хозяйственный учетДля обеспечения оперативной деятельности предприятий подотчетными лицами могут быть выданы денежные средства на хозяйственные расходы.

С работниками, которые включены в список постоянных получателей денег на хозяйственно — операционные расходы, должен быть заключен договор о материальной ответственности.

Подотчетным лицам деньги выдаются для закупок товарно-материальных ценностей на рынках, у населения, а также у других юридических лиц.

Хозяйственные расходы подтверждаются квитанциями почтовых отделений, мастерских по ремонту техники или автомобилей, счетами и чеками магазинов, счетами оптовых организаций и квитанциями или чеками, подтверждающими оплату им за канцелярские и хозяйственные принадлежности и др. Подотчетное лицо может приобрести предметы труда. Общий размер этих затрат, как правило, не превышает 30-35 % от всей суммы административно-хозяйственных расходов.

Статья расходов на хозяйственные нужды.

Хозяйственные расходы. Что относится к хозяйственным расходам

счета-фактуры;торгово-закупочные акты;накладные на отпуск товаров;акты выполненных работ, оказанных услуг, с учетом кассовых чеков или корешков приходных ордеров, подтверждающих оплату данного товара.При этом следует знать, что в соответствии с Постановлением Правительства РФ от 30.07.93″№745 денежные расчеты с населением при осуществлении торговых операций или оказании услуг на территории Российской Федерации производятся всеми организациями, предприятиями, учреждениями, их филиалами и другими обособленными подразделениями, а также физическими лицами, осуществляющими предпринимательскую деятельность без образования юридического лица, с обязательным применением контрольно-кассовых машин и что на выдаваемом покупателям (клиентам) чеке или вкладном (подкладном) документе должны отражаться следующие реквизиты:

- наименование организации;идентификационный номер организации — налогоплательщика;заводской номер контрольно-кассовой машины;порядковый номер чека;дата и время покупки (оказания услуги);стоимость покупки (услуги);признак фискального режима.

Кассовый чек фиксирует факт оплаты и представляет собой упрощенную форму публичного договора купли-продажи или договора о предоставлении услуг.