Содержание

- ЕСХН: что нас ждет в 2018 и 2019 годах?

- Плательщики ЕСХН — плательщики НДС

- Порядок применения освобождения от исполнения обязанностей плательщика НДС

- Налоговые ставки для ЕСХН в 2019 году

- Налог на имущество для плательщиков ЕСХН — 2018

- Единый сельхозналог в 2018 году

- По какой форме декларация по ЕСХН за 2018 год представляется в налоговые органы (бланк)

- Какие определены сроки сдачи ЕСХН за 2018 год

- Каковы сроки уплаты ЕСХН за 2018 год и предусмотрена ли ответственность за их нарушение

- Пример расчета сельхозналога за 2018 год

- Итоги

- eshn.jpg

- Изменения, произошедшие в 2018 году

- Кто имеет право применять ЕСХН?

- Как осуществляется переход на ЕСХН?

- Ставка налога и срок уплаты

- Особенности ЕСХН

- Как перейти на уплату сельхозналога

- Отчетность и уплата сельхозналога

- Кто может применять

- Что заменяет

- Как перейти

- Как исчислить налог

- Декларация по ЕСХН

- Санкции

- Что надо знать плательщикам ЕСХН в 2018 году?

- Единый сельскохозяйственный налог: что это за система налогообложения, условия применения, утрата права

- Единый сельскохозяйственный налог: что это за система налогообложения

- Условия применения ЕСХН в 2018 году

- Порядок перехода на единый сельскохозяйственный налог

- Расчет единого сельхозналога

- Отчетность

- Оплата налога

- Утрата права применения налога

- Порядок снятия с учета ЕСХН

- Единый сельскохозяйственный налог (ЕСХН) в 2020 году

- Какие преимущества перехода на ЕСХН в 2020 году

- Кто является плательщиком сельхозналога

- Кто освобождается от налога

- Налоговые ставки и сроки уплаты

- Когда нужно оплачивать сельхозналог?

- Как совмещается ЕСХН с другими налоговыми режимами

- Единый сельскохозяйственный налог (ЕСХН) для компаний и предпринимателей: что это, как перейти, законодательство 2018

- Что такое единый сельскохозяйственный налог (ЕСХН)

- Особенности исчисления ЕСХН

- Сроки уплаты ЕСХН

- Изменения в законодательстве 2018

- Федеральный закон от 07.03.2018 N 51–ФЗ «О внесении изменения в статью 346.8 части второй Налогового кодекса Российской Федерации»

- Переход компаний и ИП на уплату ЕСХН и освобождение от НДС

- Плюсы и минусы ЕСХН

- Как заполнить декларацию по ЕСХН за 2018 год: пошаговая инструкция 2019 + пример заполнения

- Заполнение декларации по ЕСХН — пошаговая инструкция

- Новые записи:

ЕСХН: что нас ждет в 2018 и 2019 годах?

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

В 2017 и 2018 годах были приняты революционные поправки в налоговое законодательство — плательщики ЕСХН становятся плательщиками НДС с 2019 года, а с 2018 года обязаны уплачивать налог на имущество организаций (с учетом некоторых ограничений). Кроме того, Федеральный закон от 07.03.2018 № 51-ФЗ «О внесении изменения в статью 346.8 части второй Налогового кодекса Российской Федерации» расширил полномочия субъектов РФ в части установления дифференцированных налоговых ставок по ЕСХН. Рассмотрим нововведения подробнее.

Плательщики ЕСХН — плательщики НДС

До 01.01.2019

До 01.01.2019 года плательщики ЕСХН не признаются плательщиками НДС на внутреннем рынке, и «входящий» НДС учитывают в расходах на основании пп. 8 п. 2 ст. 346.5 НК РФ. Кроме того, у плательщиков ЕСХН нет права на налоговый вычет «входящего» НДС. Однако, если плательщик ЕСХН выставил контрагенту счет-фактуру с выделенным НДС, то обязан перечислить НДС в бюджет, но права на налоговый вычет у него при этом не возникнет. НДС необходимо перечислить в бюджет не позднее 25-го числа месяца, следующего за кварталом, в котором выставлен счет-фактура. Плательщик ЕСХН обязан это сделать вне зависимости от того поступила к нему оплата от покупателя за товары, работы, услуги или нет.

Помимо этого, у плательщика ЕСХН возникает обязанность представить в электронном виде в ИФНС декларацию по НДС, в следующем составе:

- титульный лист;

- разд. 1 — в строке 030 указывается сумма НДС по всем счетам-фактурам, выставленным за квартал. Строки 040 — 080 не заполняются;

- разд. 12 — заполняется по каждому счету-фактуре, выставленному в течение квартала.

При получении от покупателя оплаты она включается в доходы за вычетом НДС.

- посредником (агентом или комиссионером);

- участником простого товарищества;

- доверительным управляющим.

После 01.01.2019

С 01.01.2019 года плательщики ЕСХН становятся плательщиками НДС, если не воспользуются правом на освобождение от исполнения обязанностей плательщика НДС. Освобождение применяется на основании ст. 145 НК РФ, но для плательщиков ЕСХН в нее внесены и вступают в силу с 2019 года специальные нормы. Такие изменения внесены Федеральным законом от 27.11.2017 № 335-ФЗ.

Применять освобождение от исполнения обязанностей плательщиков НДС лицам, применяющим ЕСХН, надо с осторожностью, ибо не всегда и не всем такая «льгота» выгодна. Например, если контрагент — плательщик НДС, то часть суммы, которую он уплатит поставщику, вправе принять к вычету, а не относить на расходы.

Нередки случаи, когда плательщики НДС отказываются от «сотрудничества» с лицами, которые приняли освобождение от исполнения обязанностей НДС. Кроме того, есть еще один настораживающий факт: если плательщик ЕСХН воспользовался правом на освобождение, он не может отказаться от него в дальнейшем добровольно, только если право на освобождение плательщиком ЕСХН утрачено (п. 4 ст. 145 НК РФ в редакции Закона № 335-ФЗ).

Поэтому, прежде чем воспользоваться правом на освобождение от НДС необходимо провести тщательный анализ возможных последствий для бизнеса.

При переходе на ЕСХН с ОСНО после 01.01.2019 года восстанавливать НДС не придется. Правила восстановления НДС прописаны в п. 3 ст. 170 НК РФ, в котором нет обязанности восстановить НДС при переходе на ЕСХН, а все плательщики НДС подчиняются тем нормам, которые прописаны в гл. 21 НК РФ.

Подробнее о том, как перейти на уплату ЕСХН, и кто может применять данный режим, читайте в нашей статье.

«Входящий» НДС плательщики ЕСХН с 2019 года не вправе будут больше относить на расходы, т.к. отменяется пп. 8 п. 2 ст. 346.5 НК РФ. Данный НДС плательщик ЕСХН или вправе принять к вычету — если товары, работы, услуги используются в операциях, облагаемых НДС, или включить в стоимость товаров, работ, услуг — если используются в операциях, не подлежащих налогообложению НДС.

2018 — 2019 гг. для плательщиков ЕСХН можно назвать переходными. С одной стороны, весь 2018 год есть возможность заняться налоговым планированием и определить для себя насколько актуально освобождение от обязанностей налогоплательщика, с другой стороны, научиться вести налоговой учет по НДС, изучить нормы законодательства, порядок ведения регистров налогового учета по НДС — счета-фактуры, книги покупок и продаж, в некоторых случаях — журнал учета полученных и выставленных счетов-фактур, порядок составления декларации по НДС и уплаты НДС в бюджет.

В такой переходный период может возникнуть ситуация, когда плательщиком ЕСХН на 01.01.2019 года в расходах не учтен «входящий» НДС по приобретенным товарам, работам, услугам. Казалось бы, т.к. с 2019 года плательщики ЕСХН становятся плательщиками НДС, то и вычет НДС возможен. Однако, вычет «входящего» НДС в данном случае будет неправомерен, т.к. данный НДС относится к периоду, когда плательщики ЕСХН не являлись плательщиками НДС. Поэтому, в соответствии с п. 4 ст. 8 Закона № 335-ФЗ НДС: «4. Суммы НДС, предъявленные налогоплательщику, применяющему ЕСХН, при приобретении товаров (работ, услуг), в том числе основных средств и нематериальных активов, либо фактически уплаченные им при ввозе товаров, в том числе основных средств и нематериальных активов, на территорию РФ, которые до дня вступления в силу настоящего Федерального закона не были отнесены к расходам, вычитаемым из налоговой базы при применении системы налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), учитываются в стоимости таких товаров (работ, услуг), в том числе основных средств и нематериальных активов».

Иными словами, законодатель относит такой НДС в том же порядке, как если бы данные товары, работы, услуги, ОС и НМА были приобретены для операций, не подлежащих налогообложению. Согласно Письму МФ РФ от 07.02.2018 № 03-07-11/7258 «налогоплательщик единого сельскохозяйственного налога, признаваемый с 1 января 2019 года плательщиком НДС, суммы налога на добавленную стоимость по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, приобретенным до 1 января 2019 года для строительства объекта недвижимости, вводимого в эксплуатацию после 1 января 2019 года, к вычету не принимает, а включает в стоимость этих товаров (работ, услуг), в том числе основных средств и нематериальных активов».

Порядок применения освобождения от исполнения обязанностей плательщика НДС

Организации и ИП, которые решат воспользоваться правом на освобождение от уплаты НДС, должны будут выполнить одно из условий:

- данные лица переходят на уплату ЕСХН и реализуют право на освобождение от НДС, в одном и том же календарном году

- за предшествующий налоговый период по единому сельскохозяйственному налогу сумма дохода, полученного от реализации товаров (работ, услуг) при осуществлении видов предпринимательской деятельности, в отношении которых применяется система налогообложения ЕСХН, без учета НДС не превысила в совокупности:

- 100 миллионов рублей за 2018 год,

- 90 миллионов рублей за 2019 год,

- 80 миллионов рублей за 2020 год,

- 70 миллионов рублей за 2021 год,

- 60 миллионов рублей за 2022 год и последующие годы.

Чтобы воспользоваться освобождением от уплаты НДС, плательщикам ЕСХН достаточно подать в свою ИФНС налоговое уведомление в письменной форме. Срок представления уведомления — не позднее 20-го числа месяца, начиная с которого используется право на освобождение.

Плательщики ЕСХН, воспользовавшиеся правом на освобождение от НДС, не смогут отказаться от этого освобождения до истечения 12 последовательных календарных месяцев.

Плательщики ЕСХН не вправе добровольно отказаться от права на освобождение от обязанностей плательщика ЕСХН (п. 4 ст. 145 НК РФ). Такими лицами право на освобождение может быть только утрачено, если в течение налогового периода по ЕСХН:

- сумма дохода, полученного от реализации товаров (работ, услуг) при осуществлении видов предпринимательской деятельности, в отношении которых применяется данная система налогообложения, без учета НДС превысит предельный размер дохода за год, в котором он воспользовался правом на освобождение, либо

- им осуществлялась реализация подакцизных товаров.

В этом случае, право считается утраченным начиная с 1-го числа месяца, в котором имело место нарушение правил применения отказа от исполнения обязанностей плательщика НДС. При этом сумма НДС за месяц, в котором было допущено нарушение, подлежит восстановлению и уплате в бюджет в установленном порядке (абз. 3 п. 5 ст. 145 в редакции Закона № 335-ФЗ).

ВАЖНО: Повторно реализовать право на освобождение от уплаты НДС возможности не будет.

Если никаких нарушений правил применения «льготы» не допущено, то по истечении 12 последовательных календарных месяцев не позднее 20-го числа следующего месяца, воспользовавшиеся правом на освобождение от НДС налогоплательщики должны представить в налоговые инспекции документы, подтверждающие сумму выручки от реализации товаров (работ, услуг), и уведомление о продлении использования права на освобождение в течение последующих 12 календарных месяцев или об отказе от использования данного права.

В том случае, если налогоплательщиком не представлены подтверждающие суммы допустимой выручки (либо представлены документы, содержащие недостоверные сведения) документы, НДС подлежит восстановлению. Налог подлежит восстановлению и в случае установления ИФНС фактов несоблюдения ограничений, установленных пунктами 1 — 5 статьи 145 НК РФ. При этом уплачивается в бюджет не только налог, но и штрафы, пени.

Налоговые ставки для ЕСХН в 2019 году

Принят Федеральный закон от 07.03.2018 № 51-ФЗ «О внесении изменения в статью 346.8 части второй Налогового кодекса Российской Федерации», который позволяет субъектам РФ устанавливать дифференцированные налоговые ставки по ЕСХН. Для реализации этого положения, субъекты должны будут принять соответствующий закон. Дифференциация возможна в пределах от 0% до 6% для всех или отдельных категорий налогоплательщиков в зависимости от:

- от видов производимой сельскохозяйственной продукции, а также работ и услуг, указанных в статье 346.2 НК РФ;

- от размера доходов от реализации произведенной сельхозпродукции, включая продукцию ее первичной переработки, произведенную из сельскохозяйственного сырья собственного производства, а также от выполнения работ и оказания услуг, указанных в статье 346.2 НК РФ;

- от места ведения предпринимательской деятельности;

- от средней численности работников.

Закон вступает в силу с 2019 года. Соответственно, субъекты РФ имеют достаточно времени на подготовку и принятие соответствующих законов на подведомственных территориях.

Налог на имущество для плательщиков ЕСХН — 2018

До 01.01.2018 года организации — плательщики ЕСХН полностью освобождались от уплаты налога на имущество организаций, а ИП — плательщики ЕСХН — уплачивают налог на имущество физических лиц только с недвижимости, которая не использовалась в предпринимательской деятельности.

Начиная с 2019 года плательщики ЕСХН освобождаются от налога на имущество только в части имущества, используемого в предпринимательской деятельности:

- при производстве сельхозпродукции;

- при первичной и последующей (промышленной) переработке и реализации этой продукции;

- при оказании услуг сельскохозяйственными товаропроизводителями.

При этом, в НК РФ не уточнено, какое конкретно имущество имеется ввиду, его квалификационные признаки по различным видам сельхоздеятельности и т.п. В силу этого неизбежны споры с налоговиками об установлении имущества, являющегося объектом налогообложения. Безусловно, можно ориентироваться на документы из регистрационной палаты и т.п., однако, даже эти документы не позволят отнести то или иное имущество к облагаемым и необлагаемым объектам. Поэтому, можно рекомендовать до выхода официальных разъяснений, заручиться письменной поддержкой своей ИФНС. Кроме того, такие нововведения требуют ведения раздельного учета облагаемого и необлагаемого имущества.

Методика раздельного учета должна быть прописана в учетной политике в целях налогообложения.

Единый сельхозналог в 2018 году

По какой форме декларация по ЕСХН за 2018 год представляется в налоговые органы (бланк)

- титульный лист с отражением всех данных о хозсубъекте, налоговом органе, налоговом периоде, заверенный подписями уполномоченных лиц;

- раздел 1, где указывается величина налога, которую необходимо уплатить;

- раздел 2 — здесь приводится расчет налоговой базы и самого налога;

- раздел 2.1, предназначенный для расчета величины убытка, на которую налогоплательщик вправе уменьшить базу по налогу;

- раздел 3, являющийся отчетом о целевом использовании средств, которые были получены хозсубъектом на условиях целевого финансирования.

Титульный лист, разделы 1 и 2 включаются в декларацию всеми налогоплательщиками. Разделы 2.1 и 3 оформляются, когда хозсубъект заканчивает год с убытком или получает дополнительное финансирование.

С бланком декларации по ЕСХН за 2018 год наши читатели могут ознакомиться здесь:

Какие определены сроки сдачи ЕСХН за 2018 год

Сельхоздекларация направляется в контролирующие органы только по завершении налогового периода — года. Внутри него никакой другой отчетности по данному налогу не предусмотрено.

Декларация сдается в инспекцию по месту нахождению налогоплательщика не позднее:

- 31 марта года, следующего за истекшим налоговым периодом — по его итогам;

- 25-го числа месяца, следующего за месяцем, в котором хозсубъект прекратил сельхоздеятельность — в случае ее прекращения.

Отчет можно сдать:

- на бумажном носителе, при условии что среднесписочная численность сотрудников за предшествующий период (год или месяц) не превысила 100 человек (в этом случае его можно занести инспекторам лично или отослать Почтой России);

- в электронном виде по ТКС.

ОБРАТИТЕ ВНИМАНИЕ! Если налогоплательщик обязан был представить электронную форму документа, а вместо этого представил бумажную, его ждет наказание в виде двухсотрублевого штрафа по ст. 119.1 НК РФ.

Каковы сроки уплаты ЕСХН за 2018 год и предусмотрена ли ответственность за их нарушение

Единый сельхозналог хозяйствующие субъекты уплачивают дважды в год:

- по окончании первого полугодия вносится авансовый платеж по налогу; конечный срок его уплаты — 25 июля;

- по завершении года перечисляется рассчитанная к уплате сумма налога за минусом уже уплаченного аванса; здесь нужно успеть сделать перевод до 31 марта.

ОБРАТИТЕ ВНИМАНИЕ! В 2019 году 31 марта выпадает на воскресенье, поэтому произвести уплату окончательной суммы налога можно будет до 1 апреля включительно.

Перечисление аванса и самого налога позже установленных законодательством сроков чревато наложением санкций контролирующими органами. Санкции выражаются в виде пеней по ст. 75 НК РФ. Если же неуплату или неполную уплату налога по итогам налогового периода налоговики выявят в ходе проверки, то это уже будет грозить штрафом, рассчитываемым в размере 20 или 40% от суммы не перечисленного в срок налога. Кроме того, возможно привлечение к административной, а в некоторых случаях и к уголовной ответственности.

Пример расчета сельхозналога за 2018 год

Разберем на примере, как безошибочно посчитать налог за 2018 год.

ООО «Березка» с 2015 года осуществляет деятельность в качестве сельхозпроизводителя. За первые три года вся стоимость сельхозтехники была отнесена на расходы по правилам п. 4 ст. 346.5 НК РФ.

В течение 2018 года покупатели перечислили обществу за сельхозпродукцию 1 620 000,00 руб. Также организацией были понесены и оплачены следующие расходы:

- зарплата, включая взносы на обязательное соцстрахование — 650 000 руб.;

- ГСМ и другие материальные расходы — 260 000 руб.;

- взносы на добровольное страхование урожая от засухи — 30 000 руб.;

- арендные платежи — 360 000 руб.;

- канцтовары — 25 000 руб.;

- сертификат качества — 40 000 руб.

За первое полугодие авансовый платеж не был уплачен в бюджет, поскольку сумма расходов была значительно выше величины доходов.

Налог рассчитывается исходя из ставки 6% по формуле:

Налог = (1 620 000,00 — 1 365 000,00) × 6% = 15 300,00

Таким образом, 15 300 руб. необходимо перевести в бюджет до 1 апреля 2019 года.

Итоги

Декларация по сельскохозяйственному налогу сдается на бланке, утвержденном ФНС еще в 2014 году и отредактированном в 2016-м. Срок представления годовой отчетности определен как 31 марта года, следующего за отчетным. Внутригодовые отчетные формы по данному налогу отсутствуют.

Перечислить налог в бюджет нужно по завершении полугодия и затем по завершении года.

Опаздывать со сдачей отчетности и уплатой обязательств не следует, поскольку за это предусмотрены различные санкции со стороны контролирующих органов.

eshn.jpg

Единый сельскохозяйственный налог (ЕСХН) разработан специально для производителей сельхозпродукции. В связи с ростом количества сельхозтоваропроизводителей в стране, российское правительство ввело существенные изменения, касающиеся данного налога. Каков единый сельскохозяйственный налог в 2018 году? Кто сможет применять его? Как перейти на ЕСХН? На эти и другие вопросы ответы – в нашем материале.

Изменения, произошедшие в 2018 году

Новый закон от 27.11.2017 № 335-ФЗ, принятый Госдумой, привнес ряд изменений в порядок уплаты данного налога. Главным нововведением стало то, что с 2018 г. на плательщиков ЕСХН была возложена обязанность уплаты налога на имущество, а с 2019 г. они должны стать плательщиками НДС.

Правила работы с НДС в 2018 г. остаются прежними – плательщики ЕСХН освобождены от его уплаты, а также:

- если НДС принят к вычету до перехода на уплату ЕСХН – его нельзя восстановить;

- НДС, предъявленный после ухода со спецрежима, не подлежит вычету (п. 8 ст 346.3 НК РФ).

С 2019 г. налогоплательщики ЕСХН смогут воспользоваться правом на освобождение от уплаты НДС (при наличии на то оснований) в соответствии с положениями ст. 145 Налогового кодекса РФ.

Обязанность уплачивать имущественный налог также повысила нагрузку на сельхозбизнес. С 2018 г. предприниматели и юрлица, выпускающие сельскохозяйственную продукцию, смогут не платить данный налог только на имущество, используемое непосредственно при производстве, переработке и реализации сельхозпродукции.

Кто имеет право применять ЕСХН?

В соответствии с п. 2.1 ст. 346.2 НК РФ, единый сельскохозяйственный налог в 2018 году могут применять производители сельскохозяйственной продукции, к которым относятся:

- юрлица и ИП, комплексно занимающиеся производством сельхозпродукции, первичной и последующей переработкой и реализацией (если субъект занимается только переработкой сельхозпродукции – он не сможет перейти на ЕСХН), доля доходов от реализации сельхозпродукции в общем доходе которых составляет не менее 70% (в течение года, предшествующего переходу);

- хозсубъекты, оказывающие вспомогательные сельхозуслуги , доля дохода от которых составляет не менее 70% (к таким услугам относится подготовка полей, посев семян, возделывание земли, а также выпас животных, обследование и уход за ними и т.д.);

- сельскохозяйственные кооперативы с соблюдением того же 70-процентного лимита;

- субъекты рыбного хозяйства (при условии, что количество нанятых работников не превышает 300).

Полный перечень продукции, относящейся к сельскохозяйственной, утвержден Постановлением Правительства РФ от 25.07.2006 № 458.

Перейти на ЕСХН не могут организации и предприниматели, которые:

- выпускают подакцизную продукцию;

- занимаются организацией азартных игр;

- относятся к бюджетным, казенным или автономным учреждениям.

Как осуществляется переход на ЕСХН?

Схема перехода на единый сельскохозяйственный налог в 2018 году следующая:

- владелец сельхозбизнеса должен уведомить свою ИФНС о переходе на ЕСХН до 31 декабря года, предшествующего переходу;

- если хозсубъект был создан в 2018 году – он уведомляет ИФНС на протяжении 30 дней со дня регистрации;

- уведомление составляется в свободной форме или по форме № 26.1-1, в нем обязательно надо указать долю дохода от реализации произведенной сельхозпродукции;

- если субъект предпринимательской деятельности уже стал плательщиком ЕСХН – он не сможет добровольно перейти на другой режим на протяжении отчетного года.

Если субъект перестал соответствовать требованиям, которые дают право применять ЕСХН – он обязан сообщить об этом в ИФНС (в течение месяца по окончании налогового периода, т.е. года), и перейти на ОСНО. При этом следует сделать перерасчет всех налогов по общей системе (налог на прибыль или НДФЛ, налог на имущество, НДС) с начала года, в котором утрачено право на ЕСХН.

На сообщение о добровольном переходе на иной налоговый режим с нового года плательщику ЕСХН отводится 15 дней — до 15 января года, в котором планируется переход. Вновь перейти на ЕСХН можно будет только по истечении года.

Ставка налога и срок уплаты

В 2018 году сумма налога, подлежащего уплате в государственный бюджет, рассчитывается по формуле:

ЕСХН = налоговая база × 6%.

Ставка налога является фиксированной и составляет 6%. Под налоговой базой подразумевается сумма всех доходов, полученных от осуществления деятельности за минусом произведенных при этом расходов.

В 2019 году предпринимателей ожидают изменения. В соответствии с законом от 07.03.2018 № 51-ФЗ субъекты РФ получат право устанавливать дифференцированные налоговые ставки ЕСХН. Размер ставки будет исчисляться от 0% до 6%. Для реализации данного нововведения субъектам РФ надо принять соответствующий законопроект.

Ставка налога будет зависеть от:

- вида сельхозпродукции;

- выручки от реализации продукции (выполнения работ);

- средней численности работников;

- места ведения предпринимательской деятельности.

Налоговым периодом для уплаты налога является год, авансовый платеж производится по итогам полугодия. Годовую декларацию за 2018 г. подают до 31 марта 2019г. До этого же времени следует перечислить в государственный бюджет налог по итогам года. Авансовые платежи надо перечислить 25 июля 2018 года.

Сельское хозяйство – достаточно рисковый вид бизнеса. Сельхозпроизводители часто зависят от факторов, не зависящих от них. Это и неблагоприятные природные условия, и вредители сельхозкультур на полях, и инфекционные заболевания поголовья скота и птицы.

Еще одна серьезная проблема производителей сельхозпродукции – это ее сбыт. Прежде чем зерно, крупы, овощи и фрукты, молочная и мясная продукция попадут к потребителю, они должны пройти переработку. Если же сдавать продукцию в виде сырья, то производитель с трудом компенсирует затраты даже на ее выращивание.

При этом обеспечение населения полноценными продуктами питания – это основа жизнедеятельности любого государства. Именно поэтому во многих странах сельхозпроизводители получают гранты, субсидии, дотации и пользуются налоговыми льготами.

В России тоже действуют целевые программы помощи сельхозпроизводителям, особенно для крестьянско-фермерских хозяйств. Кроме того, существует специальный налоговый режим, предназначенный только для аграриев и рыбохозяйственных организаций — единый сельскохозяйственный налог или ЕСХН.

Особенности ЕСХН

ЕСХН для ИП, фермеров и организаций – это вариант льготного налогообложения. Расскажем, что это такое простыми словами, понятными для неспециалистов в учете.

В отличие от общей системы налогообложения, где установлены несколько видов налогов, сельхозпроизводители до 2019 года платили всего один налог — сельскохозяйственный. Плательщики ЕСХН были освобождены от уплаты налога на прибыль, НДФЛ и НДС, кроме того, который уплачивают при ввозе товаров на территорию РФ.

Однако с 1 января 2019 года сельхозпроизводители на ЕСХН стали еще и плательщиками НДС. Правда, от уплаты этого налога можно получить освобождение, если соблюдать условия статьи 145 НК РФ и подать в свою ИФНС соответствующее заявление.

Ставка ЕСХН составляет всего 6% от разницы между доходами и расходами, кроме того, регионы имеют право снижать ее на своей территори до 0%. Для сравнения, ставка налога на прибыль в общем случае намного выше – 20%.

Чтобы работать на таких льготных условиях ЕСХН для ИП и юридических лиц, надо выполнять определенные требования:

- своевременно подать заявление о переходе на единый сельскохозяйственный налог;

- не производить подакцизные товары, например, табачные изделия и алкогольную продукцию;

- не относиться к категории казенных, бюджетных и автономных учреждений;

- не менее 70% всех доходов должны приходиться на доходы от ведения специализированной деятельности — производства аграрной или рыболовецкой продукции, а также оказания услуг производителям по производству такой продукции;

- численность работников рыбохозяйственных организаций и индивидуальных предпринимателей, занятых в сфере рыболовства, не должна превышать 300 человек (для сельского хозяйства такого ограничения по численности работников нет).

В отличие от упрощенной системы налогообложения, ЕСХН для ИП, организаций и фермеров не устанавливает ограничений по лимиту доходов за год.

Кроме того, статья 346.2 Налогового кодекса содержит более подробную характеристику бизнесменов, которые могут перейти на уплату сельхозналога в 2019 году:

- Юридические лица, сельскохозяйственные потребительские кооперативы и ИП, производящие, перерабатывающие и реализующие сельхозпродукцию собственного производства.

- Градо- и поселкообразующие российские рыбохозяйственные организации, если численность работающих в них (с учетом совместно проживающих членов семьи) не менее половины общей численности населения населенного пункта.

- Рыбохозяйственные организации (не относящиеся к градо- и поселкообразующим) и индивидуальные предприниматели, если они занимаются рыболовством на принадлежащих им судах или используют их на основании договоров фрахтования.

- Организации и ИП, оказывающие услуги сельскохозяйственным производителям: подготовка полей, посев, возделывание, выращивание, опрыскивание сельхозкультур, уборка урожая, обработка семян до посева, перегонка и выпас скота, содержание и уход за сельскохозяйственными животными.

Как следует из закона, переработчики сельхозпродукции, не производящие ее, не имеют права перейти на сельскохозяйственный налог в 2019 году. С одной стороны, такой запрет ставит в льготное положение только сельхозпроизводителей, и это справедливо. Но с другой – производители и переработчики сельхозпродукции зависят друг от друга. Возможность быстрой, качественной и недорогой переработки могла бы стимулировать товаропроизводителей на большие объемы производства. В итоге, выиграли бы все.

Как перейти на уплату сельхозналога

Переход на ЕСХН для ИП и юрлиц – это их право, а не обязанность. Сельхозпроизводители и рыбохозяйственные организации могут также работать на упрощенной или общей системе налогообложения.

Но если выполняются все условия льготного сельхозрежима, то, в большинстве случаев, выгоднее все-же перейти на него. Напомним, что ставка ЕСХН составляет всего 6% налоговой базы (доходы за минусом расходов). А для Крыма и Севастополя в 2017-2021 годах ставка может составлять даже 4%.

Срок перехода на ЕСХН для ИП, крестьянско-фермерских хозяйств и организаций аналогичен переходу на упрощенную систему:

- в течение 30 дней после государственной регистрации в любое время года;

- с начала следующего года, если сельхозпроизводитель уже работает на какой-то другой системе налогообложения (в этом случае сообщить о переходе надо до 31 декабря текущего года).

Заявление о переходе на уплату единого сельскохозяйственного налога заполняется на специальном бланке по форме № 26.1-1.

В уведомлении налогоплательщик указывает свои регистрационные данные и срок перехода на сельхозналог – с даты государственной регистрации или с начала нового года. Если сельхозпроизводитель уже какое-то время работал до перехода на спецрежим, то в уведомлении надо также указать долю доходов от реализации собственной продукции.

Заявление подается в налоговую инспекцию по месту прописки индивидуального предпринимателя или по юридическому адресу организации. Подготовьте два экземпляра уведомления и храните свой экземпляр с отметкой ИФНС.

От уплаты сельхозналога можно отказаться только с начала следующего года, для этого надо до 15 января подать форму № 26.1-3. После добровольного отказа от ЕСХН вернуться на него можно лишь после того, как пройдет не меньше одного полного года работы на других системах налогообложения.

Отчетность и уплата сельхозналога

Если получить освобождение о НДС, то на ЕСХН сдается всего одна годовая декларация – до 31 марта года, следующего за отчетным. Кроме того, индивидуальные предприниматели на этом режиме ведут специальную Книгу учета доходов и расходов (приложение № 1 к приказу Минфина от 11.12.2006 № 169н). Организации КУДиР не заполняют, все доходы и расходы они отражают в регистрах бухгалтерского учета.

Налоговым периодом по уплате единого сельскохозяйственного налога является год, поэтому крайняя дата его перечисления в бюджет – 31 марта года, следующего за отчетным.

Кроме того, по итогам полугодия (не позднее 25 июля) надо рассчитать и оплатить авансовый платеж, который учитывается при уплате годового налога. Положительное отличие ЕСХН от упрощенной системы в том, что здесь нет обязанности уплачивать минимальный налог.

Однако, несмотря на малое количество налоговой отчетности, этот льготный режим сложен для учета и вести его без бухгалтера или специализированных программ очень трудно. Проблема здесь заключается в учете расходов, потому что они должны попадать в перечень, указанный в статье 346.5 НК РФ, быть документально подтвержденными и направленными на получение прибыли.

Если же сельхозпроизводитель не получит освобождение от НДС, то без специалиста в учете точно не обойтись. Декларация по этому налогу — одна из самых сложных и объемных, сдается только в электронном виде. Сам налог платится в особом порядке, не похожем на другие платежи. Кроме того, огромное значение имеет подготовка документов, дающих право на зачет входящего НДС. Если не знаяться этим вопросом всерьез, можно получить значительные убытки.

Еще раз кратко повторим все особенности единого сельхозналога в 2019 году:

- Применять ЕСХН могут только крестьянско-фермерские хозяйства, организации и индивидуальные предприниматели, которые сами производят сельхозпродукцию или занимаются рыболовным промыслом (в том числе, выращиванием рыбы). Кроме того, работать на этом режиме могут те, кто оказывает сельхозпроизводителям услуги, связанные с производством продукции. Переработчики и поставщики, которые не производят сельхозпродукцию, а только перерабатывают и продают, не вправе работать на этом льготном режиме.

- Доля доходов от реализации собственной продукции в общих доходах сельхозпроизводителя не должна быть меньше 70%.

- Налоговая ставка ЕСХН составляет всего 6% разницы между доходами и расходами, а на территории Крыма и Севастополя в период с 2017 по 2021 год она может быть снижена до 4%.

- Для перехода на ЕСХН надо своевременно подать уведомление по форме № 26.1-1. Срок подачи документа – 30 дней после госрегистрации или до 31 декабря, если переход планируется с начала нового года.

- С 2019 года плательщики сельхозналога должны платить НДС. Это увеличивает как налоговую нагрузку, так и затраты на ведение учета.

- Налог ЕСХН платят один раз по итогам года (до 31 марта включительно), но не позднее 25 июля надо перечислить авансовый платеж. От уплаты НДС мелкие сельхозпроизводители вправе получить освобождение, если выполняют условия статьи 145 НК РФ.

Единый сельскохозяйственный налог (ЕСХН) — система налогообложения для организаций и предпринимателей сферы сельского хозяйства. Ей посвящена глава 26.1 Налогового кодекса. Система введена для облегчения налоговой нагрузки и является добровольным выбором субъектов сельского хозяйства.

Кто может применять

Налоговая система разработана для сельскохозяйственных производителей. Таковыми могут считаться:

- Организации и предприниматели, удовлетворяющие условиям:

- они производят, осуществляют переработку (первичную и последующую) и реализацию сельскохозяйственной продукции (если организация самостоятельно не производит продукцию сельского хозяйства, а лишь занимается ее переработкой и реализацией, то на ЕСХН она перейти не может);

- в году, который предшествует переходу на ЕСХН, доля доходов от реализации такой продукции в общем доходе должна составлять не менее 70%.

- Организации и предприниматели, оказывающие вспомогательные услуги в области сельского хозяйства (по ОКВЭД). Доля дохода от оказания этих услуг должна составлять не менее 70% в общем объеме дохода. К вспомогательным сельскохозяйственным услугам относится:

- в части растениеводства — подготовка полей, посев, возделывание, выращивание, опрыскивание, обрезка, уборка урожая и так далее;

- в области животноводства — выпас, обследование, перегонка, содержание сельскохозяйственных животных и уход за ними.

- Сельскохозяйственные кооперативы (закон от 8 декабря 1995 года № 193-ФЗ «О сельскохозяйственной кооперации»). Это перерабатывающие, торговые, снабженческие, садовнические, огороднические, животноводческие потребительские кооперативы с долей доходов от этих видов деятельности не менее 70%.

- Субъекты рыбного хозяйства:

- градо- и поселкообразующие рыбохозяйственные организации;

- производственные кооперативы рыбохозяйственной сферы;

- рыбохозяйственные предприятия и ИП (к этой категории сельхозпроизводителей предъявляются особые требования).

Субъекты хозяйственной деятельности не могут применять ЕСХН, если они:

- производят подакцизную продукцию;

- осуществляют деятельность по организации азартных игр;

- являются казенными, бюджетными или автономными учреждениями.

Перечень продукции, которая в целях применения ЕСХН относится к сельскохозяйственной, утвержден постановлением Правительства РФ от 25 июля 2006 года № 458.

Что заменяет

В следующей таблице мы перечислили, какие налоги заменяются ЕСХН для организаций и предпринимателей.

Таблица 1. Какие налоги заменяет ЕСХН

|

Налог |

|

|---|---|

|

Для организаций |

|

| Налог на прибыль организаций | Кроме налога с доходов по дивидендам и некоторым другим операциям |

| Налог на имущество организаций | В части имущества, которое используется для производства и переработки сельхозпродукции, а также оказания услуг сельхозпроизводителям |

| НДС |

За исключением импортного НДС, а также налога по договорам простого товарищества, доверительного управления. Организации на ЕСХН не уплачивают НДС лишь до конца 2018 года (пункт 12 статьи 9 закона 335-ФЗ от 27 ноября 2017 года). |

|

Для предпринимателей |

|

| НДФЛ (за себя) | В отношении деятельности, облагаемой ЕСХН |

| Налог на имущество физлиц | В части имущества, которое используется для производства и переработки сельхозпродукции, а также оказания услуг сельхозпроизводителям |

| НДС |

За исключением импортного НДС, а также налога по договорам простого товарищества, доверительного управления. Предприниматели на ЕСХН не уплачивают НДС лишь до конца 2018 года (пункт 12 статьи 9 закона 335-ФЗ от 27 ноября 2017 года). |

С 2019 года субъекты на ЕСХН начнут платить НДС и смогут принимать входной налог к вычету. Получат они и право на освобождение от НДС при условии, что доход не превышает определенный лимит.

Будучи освобождены от указанных в таблице налогов, субъекты на ЕСХН продолжают исполнять роль налоговых агентов. В частности, они уплачивают НДФЛ за своих сотрудников, а в некоторых случаях — агентский НДС (например, при аренде муниципального имущества).

Как перейти

Основным критерием возможности перехода на ЕСХН служит отнесение субъекта к сельскохозяйственным товаропроизводителям с долей дохода от этой деятельности не менее 70% в общем объеме дохода. Никаких других условий, в том числе по объему выручки или численности работников, не установлено. Исключение — организации и ИП рыбохозяйственной сферы. Для них есть дополнительные условия:

- средняя численность работников за налоговый период не должна превышать 300 человек;

- суда, на которых они осуществляют промысел, должны принадлежать им на праве собственности или на основании договора фрахтования.

Для перехода на ЕСХН в налоговый орган по месту нахождения или по месту жительства подается уведомление. Сделать это нужно до 31 декабря года, предшествующего началу применения режима. Вновь зарегистрированные субъекты могут подать уведомление о переходе на ЕСХН в течение 30 дней с даты постановки на учет. Если в установленные законом сроки уведомление не подано, применять ЕСХН субъект не может.

Для перехода на этот налоговый режим нужно подать уведомление до начала года

Для перехода на этот налоговый режим нужно подать уведомление до начала года

Если же субъект подал уведомление и стал плательщиком ЕСХН, к нему применяются следующие правила:

- Отказаться от режима, то есть перейти на другую налоговую систему, он не сможет до окончания года. Чтобы сменить режим, нужно будет подать в ИФНС уведомление не позднее 15 января.

- Если по окончании года субъект перестает соответствовать условиям, позволяющим ему применять ЕСХН, то право на эту систему он теряет с начала года, в котором это произошло.

- Утративший право на ЕСХН налогоплательщик должен самостоятельно сообщить в ИФНС о том, что переходит на иной налоговый режим. Это нужно сделать в течение 15 дней по истечении налогового периода.

- Вернуться к применению ЕСХН можно будет не раньше, чем через год после того, как право на него было утеряно.

Как исчислить налог

Объектом обложения ЕСХН является разница между доходами и расходами. Что именно включается в доходы и расходы, определено в статье 346.5 НК РФ. Доходы учитываются кассовым методом, то есть признаются на день поступления. Расходы — после их фактической оплаты. Доходы и расходы суммируются с начала года нарастающим итогом.

Если в предыдущих налоговых периодах субъект получил убыток, он может на его сумму уменьшить налоговую базу. Убыток можно переносить на будущие периоды в течение 10 лет.

Когда налоговая база исчислена, к ней применяется налоговая ставка 6%. Возможность изменять ставку в Кодексе предусмотрена лишь для Крыма и Севастополя — там до 2021 года действует ставка 4%.

Уплата налога

Налоговым периодом по ЕСХН является календарный год, отчетным — полугодие. По итогам полугодия налогоплательщики должны рассчитать сумму авансового платежа. Уплачивается аванс в течение 25 дней после окончания отчетного периода, то есть до 25 июля. По окончании года рассчитывается итоговая сумма ЕСХН. Уплатить ее нужно не позднее 31 марта года, следующего за отчетным.

Декларация по ЕСХН

Один раз в год плательщики подают декларацию по ЕСХН в ИФНС по месту регистрации организации или месту жительства ИП. Срок подачи — до 31 марта года, следующего за отчетным. При прекращении деятельности в качестве сельхозпроизводителя декларация подается субъектом не позже 25 числа следующего месяца.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС от 28.07.2014 № ММВ-7-3/384@. Отчет состоит из титульного листа и 4-х разделов:

- Раздел 1. Указывается сумма аванса по ЕСХН, а также сумма налога к доплате либо к уменьшению, рассчитанная по итогам года.

- Раздел 2. Приводится расчет налога.

- Раздел 2.1. Приводится сумма убытка за предыдущие периоды.

- Раздел 3. Отчет о целевом использовании имущества, полученного в рамках благотворительной деятельности, целевого финансирования либо целевых поступлений. Если налогоплательщик в отчетном году не получал такого имущества, в том числе денежных средств, то этот раздел не заполняет.

Титульный лист декларации по ЕСХН

Общие правила заполнения

При заполнении декларации по ЕСХН следует придерживаться таких правил:

- Все листы начиная с титульного, должны быть пронумерованы.

- На каждом листе должны быть указаны ИНН и КПП.

- В каждом поле указывается один показатель. Если его нет, ставится прочерк.

- При ручном заполнении позволено использовать синие, черные и фиолетовые чернила. Следует использовать только заглавные буквы.

- При заполнении на компьютере применяется шрифт Courier New 16 — 18 пунктов.

- Все суммы указываются в рублях, копейки отбрасываются (до 50 к.) либо округляются до полного рубля (более 50 к.).

- Исправления ошибок в декларации не допускается.

- При распечатывании каждая страница должна располагаться на отдельном листе.

- Степлером документы лучше не скреплять.

Особенности декларации по ЕСХН

В следующей таблице собраны правила и особенности заполнения отчета.

Таблица 2. Особенности заполнения разделов декларации по ЕСХН

|

Строка / Графа |

Что указывать |

|---|---|

|

Титульный лист |

|

| Номер корректировки | При первичной сдаче — 0, при повторной — порядковый номер корректировки (1,2,3…) |

| Налоговый период (код) |

|

| Код места представления декларации |

|

| Количество страниц |

|

| Сведения о лице, подписавшем декларацию |

|

|

Раздел 1 |

|

| Строки 001, 003 | Код по ОКТМО. Если код в течение года не менялся, строку 003 заполнять не нужно |

| Строка 002 | Сумма авансового платежа за полугодие |

| Строка 004 | Сумма ЕСХН к доплате. Положительная разница между итоговым налогом за год и авансовым платежом. |

| Строка 005 | Сумма ЕСХН к уменьшению. Отрицательная разница между итоговым налогом за год и авансовым платежом. |

|

Раздел 2 |

|

| Строка 010 | Доход по ЕСХН |

| Строка 020 | Расход по ЕСХН |

| Строка 030 | Положительная разница между доходом и расходом. Если получилась отрицательная сумма, ставится 0 |

| Строка 040 | Сумма убытка за предыдущие годы, принятого к уменьшению базы (не более суммы налоговой базы) |

| Строка 045 | Ставка ЕСХН (6%) |

| Строка 050 | Сумма ЕСХН. Рассчитывается, как разница между налоговой базой и суммой принятого к уменьшению убытка, умноженная на ставку |

|

Раздел 2.1 |

|

| Строка 010 | Общая сумма убытков за предыдущие налоговые периоды, указанные в строках 020-110 |

| Строки 020-110 | Детализация убытков по годам |

| Строка 120 | Сумма убытка за отчетный год |

| Строка 130 | Общая сумма убытков, которые могут быть перенесены на следующие налоговые периоды |

| Строки 140-230 | Детализация строки 130. Суммы убытков по годам, когда они образовались |

|

Раздел 3 |

|

| Графа 1 | Код вида поступлений из Приложения № 5 к Порядку заполнения декларации по ЕСХН |

| Графа 2 | Дата поступления целевых средств (ЦС); |

| Графа 3 | Стоимость ЦС (товаров, имущества, работ, услуг, денежных средств); |

| Графа 4 | Сумма ЦС, которые в течение срока были использованы по назначению |

| Графа 5 | Дата, до которой необходимо использовать ЦС |

| Графа 6 | Сумма ЦС, срок использования которых не истек |

| Графа 7 | Сумма ЦС, которые не использованы либо использованы не по назначению |

Санкции

Если не подать декларацию по ЕСХН в срок, может быть наложен штраф по статье 119 НК РФ в размере 5%-30% от неуплаченной суммы за каждый полный или неполный месяц просрочки. Минимальная сумма штрафа — 1 тыс. рублей.

За неуплату налога грозит наказание по статье 122 НК РФ. Это штраф в размере 20%-40% от суммы неуплаченного налога.

Что надо знать плательщикам ЕСХН в 2018 году?

В завершение прошлого года законодатели внесли ряд нововведений в порядок расчета и уплаты налогов и сборов. Не обошла эта участь и специальных режимов налогообложения. Одним из наиболее важных нововведений стали изменения, коснувшиеся организаций и индивидуальных предпринимателей, которые уплачивают единый сельхозналог. Давайте разберемся в этом вопросе подробнее.

Что будет с плательщиками ЕСХН в 2018 году?

Несмотря на множество изменений, государство пока не обязывает плательщиков ЕСХН уплачивать НДС. В принятом в конце ноября прошлого года 335-ФЗ это «освобождение» пролонгировано до конца 2018 (см. п. 12 ст. 9).

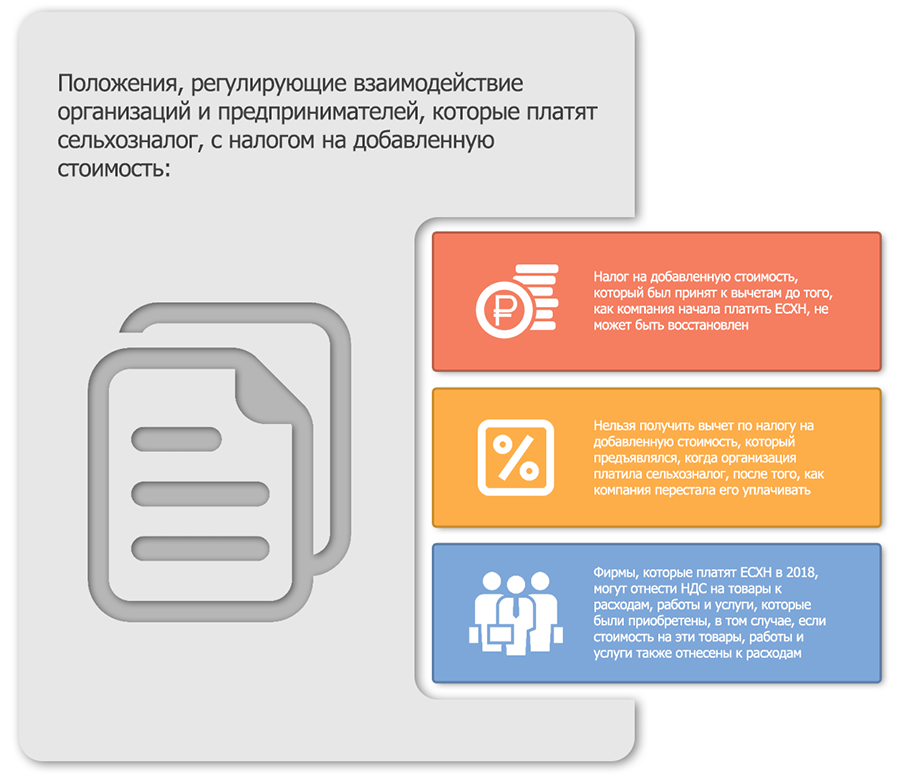

По-прежнему действительны три положения, которые регулируют взаимодействие организаций и предпринимателей, которые платят сельхозналог, с налогом на добавленную стоимость:

- Во-первых, налог на добавленную стоимость, который был принят к вычетам до того, как компания начала платить ЕСХН, не может быть восстановлен;

- Во-вторых, нельзя получить вычет по налогу на добавленную стоимость, который предъявлялся, когда организация платила сельхозналог, после того, как компания перестала его уплачивать;

- В-третьих, фирмы, которые платят ЕСХН в 2018, могут отнести НДС на товары к расходам, работы и услуги, которые были приобретены, в том случае, если стоимость на эти товары, работы и услуги также отнесены к расходам.

ЕСХН и НДС в 2018 году и далее: что будет?

В 2018 году правила особенно не поменяются, а вот с самого начала следующего, то есть 2019 года, фирмы и ИП, которые перешли на ЕСХН, попадут в категорию плательщиков НДС. Более того, восстановление НДС и вычету по этому налогу также будет осуществляться в общем порядке. Возможность относить к категории расходов входные НДС также пропадет, потому что утратили силу пп 8 п 2 ст. 346.5 Налогового кодекса России.

Тем не менее, некоторым плательщикам ЕСХН удастся освободиться от уплаты НДС, но уже в следующем, 2019 году. Это станет возможным в соответствии со ст. 145 Налогового кодекса России, в которой можно узнать детали особых условий. К примеру, чтобы освободиться от уплаты налога на добавленную стоимость, необходимо подать заявление на реализацию этого права в тот же календарный год, когда фирма осуществила переход на ЕСХН.

Кроме того, обратите внимание, что есть установленный лимит по уровню доходов от сельхоз деятельности, который не должен быть превышен в рамках предыдущего налогового периода. Величина этого лимита – 100 миллионов рублей в 2018 году, 90 миллионов рублей и 80 миллионов рублей в 2019 и 2020 гг., соответственно. Дальше он станет еще ниже: 70 миллионов рублей в 2021 году и 60 миллионов с 2022 года.

Если компания или предприниматель, уплачивающие сельхозналог, смогли реализовать свое право на освобождение от НДС, то им необходимо обязательно подать в территориальное отделение ИФНС заполненную форму соответствующего письменного уведомления. Причем необходимо успеть доставить документ в налоговую оперативно – раньше 20-го числа того месяца, в котором организация начнет использовать свои права на неуплату налога на добавленную стоимость.

В соответствии с ЕСХН изменениями в 2018 году, когда компания получила право на освобождение от уплаты НДС, она не сможет просто так от него отказаться. Однако, имейте в виду, что оно может быть утрачено в связи с превышением указанных выше лимитов, а также в связи с продажей подакцизной продукции. Если это произойдет, тогда плательщик ЕСХН лишится освобождения с самого начала этого же месяца. Потребуется восстановление НДС за этот период и его обязательное перечисление в бюджет. В случае сокрытия фактов о превышении или реализации подакцизной продукции, налогоплательщику будут начислены штрафы и пени. Более того, в этом случае станет невозможным повторное получение освобождения от выплаты налога на добавленную стоимость.

Изменения в ЕСХН в 2018: имущественный налог

Если сейчас организации на ЕСХН не платят имущественный налог (на имущество компании), а индивидуальные предприниматели имею освобождение и не платят по налогу на имущество физических лиц, то с нового года ситуация несколько изменится причем не в пользу бизнеса. Так, с 2018 года компании смогут не оплачивать имущественный налог только на те объекты, которые непосредственно используются в деятельности (производство, переработка и продажа). То же касается и индивидуальных предпринимателей.

Если вы хотите получить для работы удобный инструмент с самой актуальной информацией, касающейся налогов и сборов, тогда рекомендуем вам подключение к сервису СБИС Электронная отчетность. При использовании цифровой подписи, которую вы можете оперативно приобрести в нашем Центре ЭЦП, этот инструмент значительно ускорит, оптимизирует процессы подготовки отчетности и расчета налоговых выплат, а также сократит риск ошибки, например, из-за недостоверной информации. Также вам может быть интересен еще один продукт из нашего портфолио — СБИС Электронный документооборот. Он отлично подходит для компаний с большим количеством документов, которыми они обмениваются с внешними контрагентами, между своими филиалами или внутри коллектива.

Остались вопросы? Задайте их нашим менеджерам!

Подписаться:

Единый сельскохозяйственный налог: что это за система налогообложения, условия применения, утрата права

В числе льготных режимов расчета налогов присутствует специальная система, предназначенная для производителей товаров сельского хозяйства. Она устанавливает, что субъекты бизнеса, находящиеся на ней, должны определять и перечислять единый сельскохозяйственный налог. Он предполагает более низкую ставку основного налога, чем другие системы. Также бухгалтерский учет может строиться по упрощенной схеме.

Единый сельскохозяйственный налог: что это за система налогообложения

Единый сельхозналог — это система, которая предполагает использование ее субъектами бизнеса при соблюдении установленных законом критериев. Сам налог заменяет собой налог на прибыль для организаций у компаний и НДФЛ у предпринимателей.

Единый сельхозналог — это система, которая предполагает использование ее субъектами бизнеса при соблюдении установленных законом критериев. Сам налог заменяет собой налог на прибыль для организаций у компаний и НДФЛ у предпринимателей.

В 2018 году субъекты, использующие эту систему, также освобождены от уплаты НДС. Однако начиная с 2019 года это правило меняется — плательщики будут обязаны определять и уплачивать НДС, а также смогут ставить входящий налог на вычет.

НК устанавливает, что можно будет получить освобождение от уплаты налога, но для этого доход должен будет попадать в установленный лимит. На 2018 год он установлен в размере 100 млн. рублей, для 2019 года — 90 млн. рублей и далее по убывающей.

Внимание: с 2018 года субъекты, применяющие систему ЕСХН должны уплачивать налог на имущество. Не будет включаться в базу имущество, которое используется непосредственно в производстве сельхозпродукции.

В связи с введением санкций и существенным ростом производства сельхозпродукции, возможно дальнейшее увеличение налогового бремени на этой системе.

Данную систему могут использовать только те субъекты, которые производят первичную переработку собственной сельхозпродукции, и не доступна для тех, кто занимается вторичной переработкой. Переход на сельхозналог является добровольным.

Внимание: при использовании ЕСХН субъект бизнеса имеет право использовать ЕНВД для иных видов деятельности. Однако при этом обязательно нужно контролировать долю выручки от основной деятельности.

На данной системе возможно получить льготы для уплаты соцвзносов на заработок оформленных работников у компаний и предпринимателей.

Условия применения ЕСХН в 2018 году

Для использования ЕСХН в 2018 году определены несколько критериев, которым должны соответствовать все организации и предприниматели:

- Деятельность происходит в животноводстве, растениеводстве, рыбном хозяйстве;

- Все субъекты, использующие систему, должны заниматься производством сельхозпродукции, а не просто ее переработкой. Доля дохода от производства продукции должна составлять не менее 70% от общего размера;

- Субъект занимается рыболовством, относится к градообразующим предприятиям, численность оформленных у него работником не превышает 300 человек. Также суда, которые используются в данной деятельности могут быть как собственные, так и нанятые по договору фрахта. Доля основного дохода также должны быть выше 70% от общего размера.

- Субъект бизнеса оказывает услуги по подготовке полей, посеву и уборке урожая, выпасу и перегону скота и т. д. Для основной выручки должна быть больше 70% от всей выручки.

- Субъект является сельскохозяйственным кооперативом, который занимается реализацией собственной сельхозпродукции. Доля выручки от основной деятельности должна превышать 70% от общей суммы.

Важно: сельхозналог нельзя использовать тем, кто производит подакцизную продукцию, организовывает азартные игры, является казенным, автономным или бюджетным учреждением.

Порядок перехода на единый сельскохозяйственный налог

Начать применение данной системы можно несколькими способами:

- С 1 января нового года. При этом уведомление необходимо отправить до 31 декабря года, который идет перед годом предполагаемого использования данной системы;

- Подав заявление о переходе на систему при регистрации нового субъекта бизнеса.

Если в момент регистрации субъекта налоговая система не была выбрана, то произвести переход можно еще в срок тридцати дней с момента получения документов о прохождении регистрации. Причем днем начала использование сельхозрежима будет считаться день, в который субъект бизнеса был зарегистрирован. Он указан в выписке из единого реестра ЕГРЮЛ либо ЕГРИП.

Подачу заявления о переходе необходимо производить для компаний — по месту их расположения, а предпринимателей — по адресу прописки.

Решение об использовании режима ЕСХН субъекты бизнеса принимают самостоятельно. Для этого им нужно сопоставить плюсы и минусы всех остальных налоговых систем.

Если применение ЕСХН производится путем перехода с иной налоговой системы, то в заявлении нужно проставить долю выручки от продажи сельхозпродукции в общем объеме поступлений. Данный показатель определяется на основании данных предыдущего года работы.

Внимание: перед тем, как начать использование ЕСХН, субъект бизнеса должен обязательно уведомить об этом налоговый орган. Если это не сделать, то право использования данной системы будет не установлено, и налоговый орган будет считать, что фирма либо ИП находятся на прежней системе.

При переходе на ЕСХН, ее необходимо применять до конца текущего года. Отказываться от ее применения, если все критерии соответствуют установленным законом, запрещено.

Расчет единого сельхозналога

Для того, чтобы рассчитать размер налога, необходимо использовать базу в виде суммы полученных доходов, которые уменьшаются на размер понесенных в этом же периоде расходов. Точный перечень расходов определяется в НК, и в настоящее время включает в себя более 40 позиций.

Для того, чтобы рассчитать размер налога, необходимо использовать базу в виде суммы полученных доходов, которые уменьшаются на размер понесенных в этом же периоде расходов. Точный перечень расходов определяется в НК, и в настоящее время включает в себя более 40 позиций.

Для ЕСХН в настоящее время определена ставка в размере 6%. В Крыму и в Севастополе в 2018 году продолжает действовать ставка 4%. С 2019 года муниципальные власти могут устанавливать дифференцированную ставку по налогу от 0% до 6%, исходя из категории плательщиков.

Для того, чтобы рассчитывать суммы налога, субъект бизнеса должен вести бухучет. Причем это должны делать как компании, так и предприниматели.

Значение доходов и расходов в течение года необходимо фиксировать нарастающим итогом.

Рассмотрим на примере расчет налога.

ООО «Курица» использует систему с сельхозналогом, и применяет ставку 6%. В промежуток с января 2018 года до июля 2018 года оно получило доходы в размере 10 800 000 руб. В то же время, компания подтвердила расходы в размере на 5 450 000 руб. По завершении шести месяцев бухгалтеру необходимо рассчитать авансовый платеж.

Размер платежа составляет (10800000-5450000)х6%=321000 руб.

Данный платеж необходимо выполнить до 25 июля 2018 года.

После этого в промежуток с июля по декабрь 2018 года, ООО «Курица» получило доходы в размере 8 320 000 руб., и вместе с этим осуществило расходы на 6 890 000 руб.

Поскольку расчет необходимо производить нарастающим итогом, то:

(10800000+8320000)-(5450000+6890000)х6%=406800 руб.

Поскольку за первые полгода производилась уплата авансового платежа, то необходимо доплатить следующую сумму:

406800-321000=85800 руб.

Данный налог перечисляется до 31 марта года, который идет за годом расчета. Этот же срок установлен для отправки налоговой декларации.

Отчетность

Применение режима с уплатой ЕСХН предполагает обязанность для его плательщика ежегодно в установленные сроки подавать декларацию, а также в определенное время производить расчет и перечислять в бюджет налоговые платежи.

Данная обязанность возлагается на руководителя компании, бухгалтера или иного представителя, действующих на основании оформленной доверенности.

Декларация по ЕСХН может сдаваться лично инспектору, отправлять по почте, или же через систему документооборота.

Налоговая декларация по единому сельскохозяйственному налогу должна сдаваться единожды, после завершения календарного года до 31 марта следующего года после отчетного.

Однако, если режим использовался по какой-либо причине субъектом хозяйствования не весь отчетный период, то она должна быть направлена в налоговую до 25 числа следующего месяца, после окончания применения ЕСХН.

Налоговая база по этому налогу складывается в совокупности учета полученных доходов и произведенных затрат на данный вид деятельности. Для фиксации этих показателей применяется налоговый регистр — книга учета доходов и расходов.

Она должна быть сшита и пронумерована. Все факты получения дохода и произведения расходов должны отражаться путем фиксации в хронологическом порядке. Основание для создания записи служит первичный документ.

Внимание: при допущении ошибки, их можно исправлять, внося соответствующие коррективы с отметкой об исправлении и визой исполнителя. Если применяется фирменная печать, исправление должно заверяться ею. Ошибочная отметка должна быть аккуратно зачеркнута одной чертой, чтобы была возможность ее прочитать.

Оплата налога

Законодательство предусматривает, что данный налог нужно перечислять в бюджет два раза в год. Первый раз это нужно осуществить по итогам работы за первое полугодие отчетного года в срок не позднее 25 июля. Это считается авансовым платежом.

Второй раз уплату нужно производить уже по итогам работы за год. В этом случае рассчитывается налог в полном объеме, а потом происходит его уменьшение на ранее уплаченную сумму аванса. Полученную сумму субъект должен отправить в бюджет до 31 марта следующего года.

Утрата права применения налога

Все ситуации, когда хозяйственные субъекты, будь то юрлица или предприниматели, утрачивают возможность применения ЕСХН, закреплены нормативными актами.

К ним можно отнести:

- Несоблюдения вида деятельности, по которому используется система ЕСХН, то есть производство, переработка и реализация сельхозпродукции не осуществляется.

- Помимо деятельности по созданию, переработке и продаже сельхозпродукции, компания занимается производством подакцизных товаров или игорным бизнесом.

- Нарушение доли дохода, приходящейся на создание, переработку и продажу сельхозпродукции. Право утрачивается если доля этого дохода становится ниже 70%.

- Число занятых по трудовым договорам в рыболовецких хозяйствах и у предпринимателя превышает 300 человек. В отношении сельхозпроизводителей это ограничение не применяется.

Внимание: как только происходит один из выше перечисленных случаев, организация или компания должны сообщить об этом в налоговую самостоятельно с помощью специального бланка «Сообщение об утрате права на ЕСХН», для которого предусмотрена форма 26.1-2. Для подачи данного документа существует срок 15 дней.

При этом вернуться на данный режим хозяйствующий субъект сможет по истечении года, как им было утрачено данное право. Утрата права на применение ЕСХН приводит к тому, что с начала года нужно пересчитать на новом режиме все налоги по ОСНО — налог на прибыль (НДФЛ для ИП), НДС и самостоятельно произвести их оплату.

Порядок снятия с учета ЕСХН

Для того, чтобы сняться с учета как плательщик ЕСХН, хозяйствующий субъект должен сообщить в ИФНС специальным бланком о своем решении до 15 января следующего года. Сменить данный режим в добровольном порядке он может только с начала года. В этом случае нужно использовать предусмотренный законодательством бланк «Уведомление об отказе от применения ЕСХН» форма 26.1-3.

Внимание: если компания вообще по тем или иным причинам завершает осуществление данной деятельности, то она также должна направить в ИФНС сообщение. Для уведомления ИФНС существует специальный бланк «Уведомление о прекращении деятельности ЕСХН» форма 26-1 -7. Сообщить об этом налогоплательщик должен в течение 15 дней.

Уведомление о снятие с учета или отказа от применения ЕСХН хозяйствующие субъекты направляют в ИФНС по месту своего нахождения – для юрлиц, по месту прописки — для ИП.

Метки: ЕСХННалоговые режимы

Единый сельскохозяйственный налог (ЕСХН) в 2020 году

Деятельность по изготовлению сельскохозяйственной продукции в России на сегодняшний день облагается двумя основными формами налогового исчисления: общей и специальной. Специальная форма налогообложения – он же единый сельскохозяйственный налог (ЕСХН действует исключительно в рамках данной отрасли. В данной статье мы разберем главные особенности его использования: кто может использовать ЕСХН? Чем качественно отличается данная форма от общего способа уплаты налоговых сборов? Как соотносится сельскохозяйственный налог с другими режимами?

Деятельность по изготовлению сельскохозяйственной продукции в России на сегодняшний день облагается двумя основными формами налогового исчисления: общей и специальной. Специальная форма налогообложения – он же единый сельскохозяйственный налог (ЕСХН действует исключительно в рамках данной отрасли. В данной статье мы разберем главные особенности его использования: кто может использовать ЕСХН? Чем качественно отличается данная форма от общего способа уплаты налоговых сборов? Как соотносится сельскохозяйственный налог с другими режимами?

Какие преимущества перехода на ЕСХН в 2020 году

Единый сельскохозяйственный налог (ЕСХН) – это популярная в 2020 году форма налогообложения, которая была разработана и внедрена в отрасль деятельности организаций и частных предприятий, производящих сельхозпродукцию и принадлежащих к сфере растение- и животноводства, сельского и лесного хозяйства. При этом, переходить на ЕСХН имеют возможность лишь те компании, чей совокупный доход от перечисленных выше отраслей деятельности составляет не меньше 70%.

Главные преимущества сельхозналога, который заменяет основные налоги – единым платежом, заключаются в следующем:

-

согласно Ст. 346 Налогового кодекса РФ, индивидуальные предприниматели не должны уплачивать НДФЛ, а также налог на имущество физлиц;

-

юридические лица не платят налог на прибыль и на имущество компании;

-

и юрлицам, и ИП не нужно уплачивать НДС (за исключением – экспортного);

-

единый сельхозналог предполагает упрощенную систему бухгалтерского учета;

-

переходить на ЕСХН можно абсолютно добровольно, точно так же, как и, при потребности, сменить форму налогообложения.

Кто является плательщиком сельхозналога

Использовать форму единого сельхозналога имеют право компании и частные предприниматели, получающие 70% дохода от деятельности в следующих отраслях (Ст.346 НК РФ):

-

производства сельскохозяйственной продукции в области растение- и животноводства;

-

сервиса компаний-товаропроизводителей в сфере растение- и животноводства: услуг, связанных со вспомогательной деятельностью: посева аграрных культур, ухода за садоводческими объектами, сбор урожая, организации фермерских работ и т. д.

-

разведения и вылова рыбы и прочих водных биоресурсов.

Важно! Предприятия, которые занимаются переработкой товаров сельскохозяйственного производства, а также их поставками, не могут быть плательщиками единого налога.

При этом, согласно Ст. 346 Налогового кодекса РФ, плательщики ЕСХН могут также потерять право применять данную форму налогообложения, если в течение календарного года не будут соответствовать признакам сельхозпроизводителя. По законодательному регламенту, они могут снова быть переведены на общую систему налогообложения.

Кто освобождается от налога

Исходя из действия ЕСХН, от уплаты налога на прибыль, имущество, НДФЛ освобождаются юридические лица и индивидуальные предприниматели. Вместе с тем, действие ЕСХН предусматривает своевременную уплату единого налога, а также других сборов, согласно законодательным нормам. И ИП, и организации на ЕСХН обязуются выполнять функции налоговых агентов.

Иные льготы, которые возможны в режиме общей системе налогообложения – в ЕСХН не предусматриваются.

Налоговые ставки и сроки уплаты

Расчет единого сельскохозяйственного налога происходит с применением следующей формулы:

ЕСХН= налоговая база*6%, где под «налоговой базой» следует понимать сумму доходов от деятельности с учетом вычета всех произведенных расходов, выраженных в денежном эквиваленте;

6% – фиксированная налоговая ставка.

Важно заметить и то, что предприниматели также могут уменьшать налоговую базу в том случае, если величина их расходов будет выше доходов. Налоговая база может быть уменьшена на сумму, равнозначную величине убытков, но не больше, чем на 30%.

Когда нужно оплачивать сельхозналог?

Сроки уплаты ЕСХН определяются, исходя из установленных границ налогового и отчетного периода. Налоговым периодом в данной системе считается календарный год, в то время, как отчетным – является полугодие, то есть в календарном году сельхозпредпринимателей их будет два.

Согласно законодательству, и юридические лица, и частные предприниматели должны уплачивать аванс не позднее 25 дней по истечении отчетного периода. В календаре этот период ограничен рамками– с 1 по 25 июля.

Сбор за получение доходов на протяжении целого года рассчитывается и оплачивается по итогу завершения налогового периода, то есть – в следующем году. Крайним сроком оплаты ЕСХН в 2020 году будет 2 апреля.

Несвоевременно поданная отчетность чревата начислением штрафных санкций в размере от 5% до 30% суммы неуплаченного сбора, согласно декларации. Штраф начисляется за каждый месяц со дня просрочки подачи декларации.

Согласно Ст. 122 Налогового кодекса РФ, несвоевременно уплаченный налог влечет финансовые санкции в размере от 20% до 40% от суммы долга.

Как совмещается ЕСХН с другими налоговыми режимами

С какими формами налогообложения возможно совмещение ЕСХН?

Частные предприниматели вправе совмещать единый сельхозналог с патентной системой налогообложения (ПСН) а также с налогообложением вмененного дохода (ЕНВД). Для юридических лиц возможно совмещение исключительно с режимом последнего типа.

Совмещать ЕСХН с какими-либо другими налоговыми режимами – невозможно. На общую систему налогообложения можно лишь уйти полностью.

Важно помнить и то, что использование двух допустимых налоговых режимов на предприятии и в организации обязывает их вести налоговый учет отдельно по каждому из них.

Единый сельскохозяйственный налог (ЕСХН) для компаний и предпринимателей: что это, как перейти, законодательство 2018

Любая хозяйственная деятельность в России подвергается налогообложению. Закон предусматривает два способа обложения налогом: по общему правилу и с применением специальных налоговых режимов.

Общая система обложения налогом предполагает уплату компаниями и предпринимателями:

- НДФЛ — для хозяйствующих лиц зарегистрированных как ИП;

- налога на прибыль;

- налога на добавленную стоимость;

- налога на имущество.

Эта система универсальна и применяется практически ко всем видам предприятий. Но нередко, государство, проанализировав экономическую эффективность той или иной сферы, приходит к выводу о необходимости введения специального налогового режима. Эти меры направлены:

- на повышение продуктивности предприятий;

- привлечения на рынок новых игроков;

- облегчение налогового бремени.

Именно эти задачи призваны решать специальные режимы налогообложения. Для сельскохозяйственных производителей принят единый сельскохозяйственный налог (далее — ЕСХН), который позволяет предприятиям освободиться от уплаты налогов по единой системе. Но получить подобную привилегию не всегда просто для этого нужно соблюсти ряд условий и соответствовать определенным требованиям закона.

Что такое единый сельскохозяйственный налог (ЕСХН)

ЕСХН — специализированный способ исчисления налога для лиц, чья деятельность связана с производством сельскохозяйственной продукции доступная для перехода при условии получения от этой деятельности не менее семидесяти процентов дохода.

Любой сельскохозяйственный производитель, основной доход которого составляет непосредственно реализация соответствующей продукции, может претендовать на право платить налоги в соответствии со специальным режимом ЕСХН. Сельскохозяйственным производителем является компания или индивидуальный предприниматель, производящий и перерабатывающий сельскохозяйственную продукцию, получающий за это прибыль не меньше семидесяти процентов от общего объема годовой выручки.

В свою очередь, сельскохозяйственной продукцией закон признает:

- продукты растениеводства;

- продукты животноводства, в том числе рыбной продукции.

Нельзя признать субъекта производителем сельскохозяйственной продукции, если он является перекупщиком продукта с целью его переработки. Важным условием является именно производство продукции, то есть первичное ее получение.

Производителям рыбной продукции перейти на ЕСХН сложнее, так как они имеют право пользоваться ЕСХН при условии:

- соблюдения процента дохода (70%);

- добычи рыбного продукта с использованием судов, находящихся в собственности;

- штат наемных сотрудников не должен превышать 300 человек.

Недостаточно быть признанным сельскохозяйственным производителем однократно, тот статус должен сохраняться на протяжении всей деятельности, в противном случае наступят определенные законом последствия.

В предусмотренных случаях организация может утратить право на использование ЕСХН:

- ИП или ЮЛ перестал отвечать признакам сельскохозяйственного производителя;

- Хозяйствующий субъект, кроме основного вида деятельности стал организатором азартных игр или производителем подакцизных товаров.

Если право на использование специального налогового режима было утрачено, вновь вернуться к его использованию можно только пропустив один налоговый период, то есть календарный год.

Особенности исчисления ЕСХН

От общей системы упрощенные отличаются ставкой, порядком исчисления, порядком подтверждения и в некоторых случаях особенностями сроков оплаты. Ставка при исчислении налога по системе ЕСХН — 6%.

Исчисление налога по ЕСХН имеет особенности:

- чтобы вычислить налоговую базу необходимо доходы уменьшить на величину расходов;

- если в предыдущих годах имелись убытки налоговую базу можно уменьшить на соответствующую сумму;

- главное: доходы и расходы подсчитываются с нарастающим итогом с начала налогового периода.

Таким образом, хозяйствующее лицо платит налог только с реально заработанных сумм. Это позволяет сельскохозяйственному производителю не уйти в минус при уплате налога. Главное, не забывать о том, что все должно подтверждаться документально. Все финансовые операции следует оформлять в соответствии с предписаниями закона, в ином случае есть шанс столкнуться с проблемами.

Сроки уплаты ЕСХН

Большинство систем налогообложения предусматривает поэтапную систему оплаты с полным отчетом после окончания периода внесения платежей. Предпринимателям и организациям согласно законодательству необходимо оплачивать ЕСХН дважды в год.

- Первый отчетный период приходится на июль. Так, не позднее 25 июля необходимо внести авансовый платеж по ЕСХН.

- Второй отчетный период наступает в марте следующего года. До 31 марта необходимо оплатить остаток налога и сдать отчетность.

Изменения в законодательстве 2018

Наступление 2018 года не принесло плательщикам ЕСХН существенных изменений. Изменения должны случиться в течение года из-за грядущих новелл, о чем будет сказано в дальнейшем.

На сегодняшний день стоит уточнить правила работы с НДС:

- если лицо приняло к вычету НДС до перехода на ЕСХН, восстановлению он не подлежит;

- сумму НДС по приобретенной продукции можно включить в расходы;

- НДС предъявленный в период уплаты ЕСХН не подлежит вычету после ухода со специального режима.

Изменения ждут производителей сельскохозяйственной продукции в 2019 году. Планируется признать сельхозпроизводителей плательщиками НДС, если отсутствуют основания для освобождения в соответствии с налоговым законодательством. Таким основанием является: получение выручки суммой менее двух миллионов рублей в течение трех предшествующих месяцев.

Федеральный закон от 07.03.2018 N 51–ФЗ «О внесении изменения в статью 346.8 части второй Налогового кодекса Российской Федерации»

С марта этого года регионы имеют право самостоятельно устанавливать дифференцированную налоговую ставку для производителей сельскохозяйственной продукции. Закон, подписанный Президентом 7 марта 2018 года, предусматривает разбег ставки от 0 до 6 %.

Для определения размеров ставок будут использовать показатели:

- вид производимой продукции;

- размер дохода;

- место ведения деятельности;

- численность работников на предприятии.

Специалисты позитивно оценивают введение такой возможности для регионов. Они считают, что при добросовестном использовании возможности регулирования ставки в сфере сельского хозяйства, возможно улучшение ситуации в сельском хозяйстве.

Переход компаний и ИП на уплату ЕСХН и освобождение от НДС

Важной особенностью ЕСХН является уведомительный порядок, это существенно проще и удобнее для хозяйствующих субъектов, так как нет необходимости собирать пакет документов и ждать решения компетентного органа.

Перейти на уплату ЕСХН можно после самостоятельного принятия решения и уведомления налогового органа:

- для ИП по месту жительства;

- для ЮЛ по месту нахождения.

Особенность перехода в том, что если вы уже осуществляете деятельность, используя иной налоговый режим, платить ЕСХН вы сможете только с началом нового налогового периода. До завершения текущего, платить придется по старой системе.

Как применять ЕСХН:

- если вы действующее хозяйствующее лицо: подаете уведомление в налоговую до 31 декабря и становитесь плательщиком ЕСХН в новом налоговом периоде;

- если вы только стали на учет как ИП или ЮЛ: в течение 30 дней с момента регистрации подаете уведомление о применении ЕСХН и становитесь плательщиком в текущем периоде.

Переход на ЕСХН позволяет предприятиям и ИП освободиться от уплаты НДС в том числе и на приобретаемые товары. Чтобы компенсировать уплату НДС за приобретенный продукт необходимо включить его в расходы документально подтвердив уплату.

Но для того чтобы освободиться от НДС недостаточно просто перейти на ЕСХН. Как только, вы перешли на упрощенное налогообложение необходимо оповестить налоговую об освобождении от уплаты НДС. Сделать это требуется не позднее 20 числа месяца, с которого вы станете плательщиком ЕСХН. В текущем году лимит на НДС составляет сто миллионов рублей.

Плюсы и минусы ЕСХН

Как любая система налогообложения ЕСХН имеет свои плюсы и минусы.

Среди плюсов можно назвать:

- освобождение от ряда налогов, а значит уменьшение налоговой нагрузки на хозяйствующий субъект;