Авторы письма напоминают, что дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления его на счет налогоплательщика (подп. 1 п. 1 ст. 223 НК РФ). Таким образом, датой фактического получения дохода в виде вознаграждения за выполнение работ (оказание услуг) по договору гражданско-правового характера считается день выплаты дохода. Налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ).

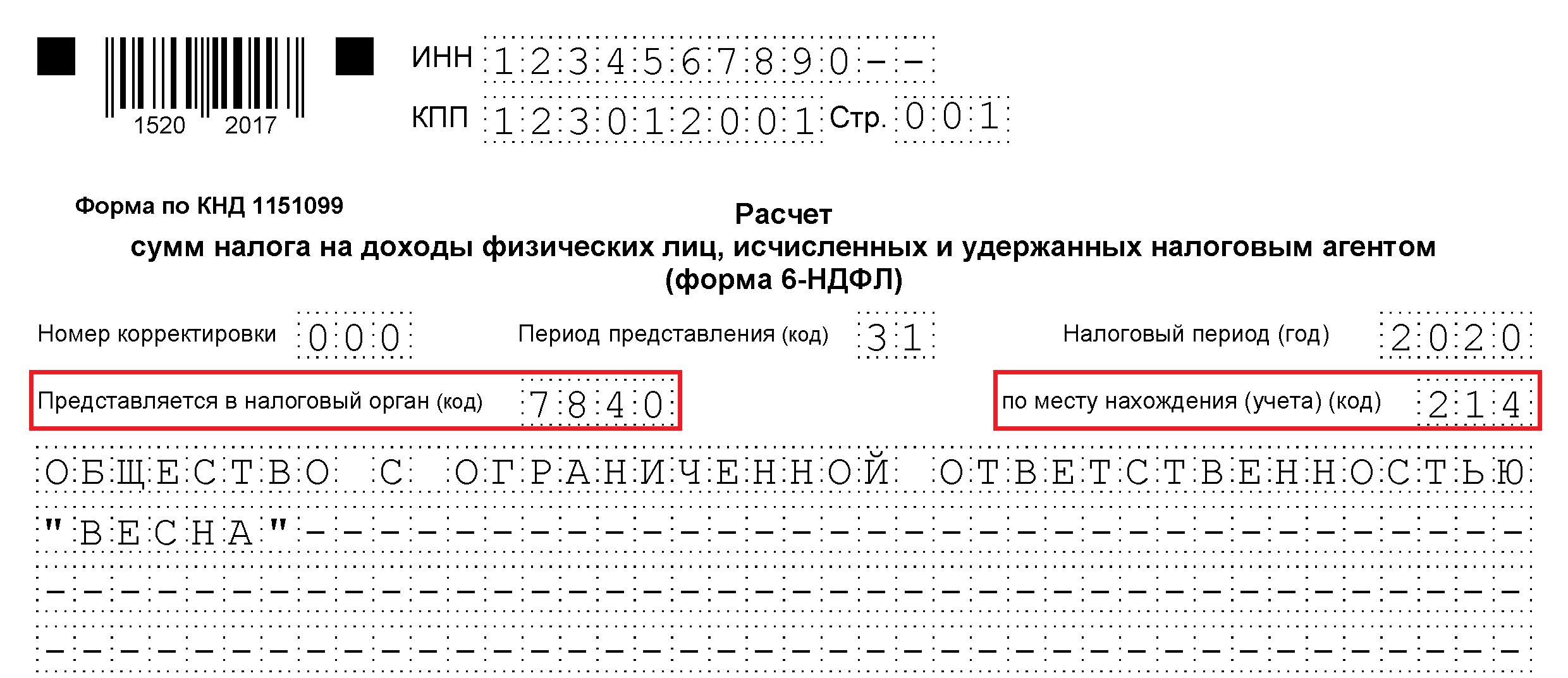

Раздел 1 расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. А в разделе 2 расчета за соответствующий отчетный период показываются те операции, которые произведены за последние три месяца этого отчетного периода.

Исходя из этого, в налоговом управлении делают следующий вывод. Если акт сдачи-приемки работ (услуг) по договору ГПХ подписан, например, в сентябре 2018 года, а вознаграждение физлицу за выполнение работ (оказание услуг) по данному договору выплачено в октябре 2018 года, то данная операция отражается в разделах 1 и 2 расчета 6-НДФЛ за 2018 год.

Напомним, что похожие разъяснения приведены в письме ФНС России от 17.10.16 № БС-3-11/4816@ (см. «ФНС сообщила, как в расчете 6-НДФЛ отразить доход, выплаченный исполнителю по гражданско-правовому договору»).

Источник: Письмо ФНС от 28.12.2018 № БС-4-11/25921@

Ведь приложение № 2 предназначено для расчета суммы взносов на ВНИМ. А выплаты, производимые в рамках ГПД на выполнение работ (оказание услуг), не облагаются взносами на случай временной нетрудоспособности и в связи с материнством. Причем это относится к любым выплатам в пользу исполнителя, в том числе, к сумме компенсации понесенных им при выполнении работ (оказании услуг) расходов.

Обратите внимание, что в разделе 3 «Персонифицированные сведения о застрахованных лицах» расчета нужно отражать сведения о каждом «физике», в пользу которого в отчетном периоде организацией (ИП) были начислены выплаты, в том числе по гражданско-правовым договорам. Просто в последнем случае в строке 180 подраздела 3.1 раздела 3 РСВ, заполняемого в отношении «физика»-исполнителя, следует поставить признак «2», что означает — не является застрахованным лицом (Письмо ФНС от 31.07.2018 № БС-4-11/14783).

Напомним, что сдать РСВ за 2018 год плательщики взносов должны не позднее 30.01.2019.

Содержание

- Договор подряда и страховые взносы в ФСС

- Договор подряда в расчете 4-ФСС

- Итоги

- Отличие ГПД от трудового договора

- Расчет страховых взносов по договорам ГПХ в 2019-2020 годах: особенности

- Исключения из общего правила

- Лимит расходов по уменьшению облагаемой базы по страховым взносам

- Ставки страховых взносов по ГПХ в 2019-2020 годах

- Применение пониженных и дополнительных тарифов взносов по ГПД

- Оплата и отчетность по страховым взносам ГПД в 2019-2020 годах

- Новые записи:

Договор подряда и страховые взносы в ФСС

Договор подряда — разновидность гражданско-правового договора, сторонами которого являются заказчик и подрядчик (исполнитель). Исполнитель по заданию заказчика выполняет разовые работы, результаты которых заказчик обязуется принять и оплатить (п. 1 ст. 702 ГК РФ). При этом подрядчиком может быть как предприятие (ИП), так и физическое лицо.

Если исполнителем является физлицо, то заказчику обязательно нужно начислить страховые взносы на обязательное пенсионное и медицинское страхование и удержать НДФЛ.

Подробности см. в материале «Договор подряда и страховые взносы: нюансы обложения».

При этом в ФСС в отношении взносов на случай временной нетрудоспособности и в связи с материнством такие выплаты являются необлагаемыми. А в части взносов на травматизм вознаграждения облагаются взносами только в том случае, если такая обязанность зафиксирована в договоре подряда. В связи с этим проверяющие ФСС зачастую вступают в судебные разбирательства с заказчиками-компаниями, пытаясь переквалифицировать договор подряда с физлицом в трудовые взаимоотношения с целью взимания недоимки по страховым взносам, а также пеней и штрафов.

Таким образом, выплаты по договору подряда в 4-ФСС не отражаются. Их нужно зафиксировать в отчете только в том случае, если это предусмотрено договором ГПХ.

Как правильно составить подрядный договор и избежать претензий проверяющих, читайте в статье «Как оформить ГПД, чтобы ФСС не доначислил взносы».

Как правильно составить подрядный договор и избежать претензий проверяющих, читайте в статье «Как оформить ГПД, чтобы ФСС не доначислил взносы».

Договор подряда в расчете 4-ФСС

4-ФСС за 2019 год подавайте на бланке, утв. приказом ФСС РФ от 26.09.2016 № 381. В расчете ФСС договор подряда с физлицом отображается в табл. 1, 2 и 5 (при условии, что взносы от несчастных случаев оплачивает заказчик).

Заполняем таблицу 1

Если договором ГПХ не предусмотрено начисление страхвзносов от несчастных случаев, выплаты по договору ГПХ не нужно включать в стр.1 (сумма выплат и вознаграждений) и стр. 2 (выплаты, не подлежащие обложению взносами).

Пример.

ООО «Смайлик» заключило договор ГПД с физлицом Артеменко А.Ю. на выполнение работ по ремонту офиса. Сумма вознаграждения по договору — 30 000 руб. Взносы на травматизм согласно договору ГПХ не начисляются.

Подавая форму 4-ФСС бухгалтер, изучив нашу статью, пришел к выводу, что сведения о доходах Артеменко в таблицу 1 включать не нужно.

Изменим условия предыдущего примера и предположим, что согласно договору ГПХ с вознаграждения Артеменко ООО «Смайлик» уплачивает страховые взносы от несчастных случаев. Тогда сведения о доходах Артеменко нужно включить в таблицы 1, 2 и 5

Изменим условия предыдущего примера и предположим, что согласно договору ГПХ с вознаграждения Артеменко ООО «Смайлик» уплачивает страховые взносы от несчастных случаев. Тогда сведения о доходах Артеменко нужно включить в таблицы 1, 2 и 5

В табл. 1 подрядные вознаграждения необходимо прибавить к начислениям по оплате труда и зафиксировать итог в стр. 1 гр. 3, а также в гр. 4–6 в разбивке трех отчетных месяцев. Сумма фиксируется в том месяце, когда работы были приняты заказчиком по акту приемки.

Заполняем таблицу 2

Как уже отмечалось, взносы на травматизм начисляются заказчиком только при условии, что это зафиксировано договором (п. 1 ст. 20.1, п. 1 ст. 5 закона «Об обязательном соцстраховании от несчастных случаев на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ).

Если такой обязанности нет, то и отражать в 2-й табл. ничего не нужно.

Если же обязанность по уплате таких взносов вменена заказчику, вознаграждение подрядчика записывается в стр. 2 табл. 2 в соответствующих графах.

Итоги

Суммы вознаграждений и взносов в Соцстрах по договору подряда в расчете 4-ФСС не отображаются. Взносы на травматизм начисляются только в том случае, если данное условие зафиксировано в договоре подряда. Если же такая оговорка есть, отчет заполнятся в общем порядке. Сведения о вознаграждениях физлица, работающего по договору ГПХ, включаются в таблицы 1,2 и 5

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Мельникова Юлия пишет: Пока ссылку на закон они не приводят. Объясняют свои требование одним — «у вас был сдан отчет за полугодие, в котором была указана сумма начислений почти 2 млн. рублей по 1-ой строке, (и он действительно так раньше в КАМИНе заполнялся), а теперь вы более чем на 1 млн эту строку уменьшаете.

Корректировки 4-ФСС они не принимают.

Вот и что делать пользователю?

Есть Письмо Фонда социального страхования РФ от 11.06.2015 № 02-09-14/05-8605 — its.1c.ru/docs/letters/fss-2015.06.11-8605.php.

Финансовый департамент Фонда социального страхования Российской Федерации (далее — Фонд) рассмотрел Ваше обращение от 29.05.2015 № С1505/340 по вопросу отражения в графе 5 таблицы 6 «База для начисления страховых взносов» формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (далее — расчет по страховым взносам) сумм выплат и иных вознаграждений, выплачиваемых физическим лицам по договорам гражданско-правового характера, и сообщает.

Форма расчета по страховым взносам и порядок ее заполнения, утверждены приказом Фонда от 26.02.2015 № 59

Уплата страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний производится в соответствии с Федеральным законом от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон 125-ФЗ).

Согласно пункту 1 статьи 5 Закона 125-ФЗ физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если обязанность страхователя уплачивать страховщику страховые взносы установлена в договоре.

Также в соответствии с пунктом 1 статьи 20.1 Закона 125-ФЗ выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, признаются объектом обложения страховыми взносами, если в соответствии с гражданско-правовым договором страхователь обязан уплачивать страховщику страховые взносы.

Таким образом, при установленной в гражданско-правовом договоре обязанности страхователя уплачивать страховщику страховые взносы, суммы выплат и иных вознаграждений, начисляемые страхователями в пользу застрахованных отражаются в графе 3 таблицы 6. При отсутствии данного условия в гражданско-правовом договоре, суммы выплат и иных вознаграждений не отражаются в таблице 6.

В графе 5 таблицы 6, согласно пункту 24.3 порядка заполнения расчета по страховым взносам, отражаются выплаты в пользу работников, на которые не начисляются страховые взносы, в соответствии со статьей 20.2 Закона 125-ФЗ.

Обращаем Ваше внимание, что в перечень сумм, не подлежащих обложению страховыми взносами, указанных в статье 20.2 Закона 125-ФЗ не включены суммы выплат и иных вознаграждений, начисляемых страхователями в пользу застрахованных в рамках гражданско-правовых договоров.

Таким образом, в графе 5 таблицы 6 расчета по страховым взносам не отражаются суммы выплат и иных вознаграждений, выплачиваемых физическим лицам по договорам гражданско-правового характера.

ВрИО руководителя Финансового департамента Е.Ф. Грищенко

Письмо от 15го года, но положения закона 125-ФЗ не изменялись. И, следовательно, данное разъяснение актуально и на сегодняшний момент.

Отличие ГПД от трудового договора

При заключении гражданско-правового договора (ГПД) необходимо внимательно проследить за тем, чтобы его условия исключали даже небольшую возможность отнесения к форме трудового соглашения. В судебной практике такая переквалификация не является редкостью, а последствия ее чреваты не только уплатой административного штрафа, но и доначислением страховых взносов и пеней за их несвоевременную уплату.

ВАЖНО! Трудовые отношения с работником регламентируются Трудовым кодексом РФ, а гражданско-правовые отношения с физическим лицом — гражданским законодательством.

Чтобы избежать возможных проблем, в условиях договора должны быть соблюдены следующие особенности:

1. Предметом ГПД является оказание определенной услуги, выполнение работы или передача имущественных прав, а не исполнение трудовой функции по профессии. Итогом работ должен быть овеществленный результат в виде, например, завершенного проекта, собранного оборудования. Соответственно, и основанием для оплаты является не табель учета рабочего времени, заявление или приказ, а акт выполненных работ (оказанных услуг).

2. Работник по такому договору не является штатным, а значит, к нему не могут предъявляться требования по соблюдению внутреннего распорядка и субординации согласно иерархической структуре компании, а также стандарты установления оклада согласно штатному расписанию. А значит, и в ГПД не будет подобных условий.

3. Порядок оплаты по ГПД определяется соглашением сторон и не регламентируется ТК РФ. Таким образом, выплата вознаграждения возможна только после завершения обусловленных договором работ (их этапов) или передачи прав на имущество, если только в его условиях не указана необходимость совершения предоплаты.

4. В отличие от трудового соглашения такой договор вне зависимости от его предмета, статуса сторон и особых условий всегда имеет конечный срок действия.

5. В случае оказания услуг по ГПД особенное внимание нужно обратить на периодичность их предоставления. Если по договору регулярно будут проходить акты выполненных работ или оказанных услуг на суммы соотносимого размера, это будет считаться явным признаком замаскированных трудовых отношений и привлечет внимание проверяющих.

О ситуациях, в которых суды расценивают ГПД как трудовой, читайте в материале «ГПД с физическим лицом на оказание услуг — риск переквалификации в трудовой».

Расчет страховых взносов по договорам ГПХ в 2019-2020 годах: особенности

Одним из важнейших преимуществ оформления отношений с физическим лицом в гражданско-правовом ключе является возможность сокращения сумм начисляемых страховых взносов, а иногда и полное отсутствие необходимости их начисления.

Чтобы разобраться, какие же выплаты облагаются взносами, а какие нет, необходимо четко определить предмет договора и его соответствие одной из категорий, перечисленных в ст. 420 НК РФ:

|

Предмет договора |

Облагается ли вознаграждение страховыми взносами |

|

Подряд, оказание услуг |

Облагается |

|

Авторские вознаграждения |

Облагается, за вычетом суммы подтвержденных расходов |

|

Отчуждение прав на результаты интеллектуальной деятельности |

Облагается сумма, уменьшенная на сумму подтвержденных расходов |

|

Передача во владение или временное пользование имущества (в т. ч. договоры аренды, дарения) |

Не облагается |

|

Возмещение расходов добровольцев в благотворительных организациях |

Не облагается, за исключением расходов на питание, превышающих размер суточных согласно п. 3 ст. 217 НК РФ |

|

Возмещение расходов на профессиональную подготовку кадров, в т. ч. ученические договоры |

Не облагается |

В случае заключения договора со смешанным предметом, например, предусматривающего как продажу или передачу в пользование имущества, так и услуги, связанной с его передачей, взносы необходимо начислять лишь по той части вознаграждения, которая подлежит обложению. Поэтому в таких ГПД необходимо разграничивать суммы дохода физического лица по облагаемой и необлагаемой частям.

Эксперты КонсультантПлюс подготовили подробные разъяснения о начислении страховых взносов на выплаты по договору аренды ТС с экипажем и без экипажа. Переходите к Готовому решению, получив бесплатный пробный доступ к системе.

Начисление взносов не зависит от того, в каком виде заключен договор ГПХ: на бумаге или электронно.

Когда платить взносы с аванса «физику»-подрядчику, узнайте .

См. также «Возмещаем расходы «физику» по ГПД — платить ли взносы?».

Исключения из общего правила

Главой 34 НК РФ, кроме прочего, предусматривается ряд особенностей в обложении страховыми взносами, касающихся как статуса застрахованного лица, так и вида заключенного с ним договора:

1. Вознаграждения по ГПД вне зависимости от предмета договора не облагаются взносами по страхованию от временной нетрудоспособности или в связи с материнством (подп. 2 п. 3 ст. 422 НК РФ).

2. Суммы начисленных внештатным сотрудникам доходов не облагаются взносами на страхование от несчастных случаев и производственного травматизма, если это прямо не указано в условиях договора.

3. Вознаграждения иностранным гражданам, имеющим статус временно пребывающих, в соответствии с подп. 15 п. 1 ст. 422 НК РФ не облагаются страховыми взносами, если это прямо не предусмотрено федеральными законами о конкретных видах страхования.

4. Доходы по ГПД иностранных граждан, работающих в подразделениях компании за границей РФ, не облагаются страховыми взносами.

О нюансах начисления взносов на доходы иностранцев читайте в материале «Страховые взносы с иностранцев в 2019 — 2020 годах».

5. Если договор ГПХ заключен с физическим лицом в статусе индивидуального предпринимателя, тогда страховые взносы он обязан начислять и платить самостоятельно. Это связано с тем, что в свете ст. 419 НК РФ частные предприниматели выделены в отдельный класс плательщиков.

Об особенностях расчета и уплаты взносов ИП читайте .

Лимит расходов по уменьшению облагаемой базы по страховым взносам

В случае с авторскими вознаграждениями, а также договорами на отчуждение прав на результаты интеллектуальной деятельности, суммы расходов, на которые может быть уменьшена облагаемая база, должны быть подтверждены документально и иметь прямую связь с получением такого дохода (п. 8 ст. 421 НК РФ). Объем неподтвержденных документами расходов лимитирован (п. 9 ст. 412 НК РФ). Лимиты установлены в процентах к начисляемому вознаграждению:

- на создание и исполнение литературных произведений, научных разработок и трудов — 20%;

- на создание музыкальных произведений, не связанных с театральной сферой или с аудиооформлением видеофильмов — 25%;

- на создание художественных, архитектурных, аудиовизуальных произведений, фотографий — 30%;

- на изобретения, открытия и создание промышленных образцов — 30% от суммы дохода физического лица, полученного за первые 2 года использования результатов работ;

- на создание скульптур, декоративной и оформительской графики, а также музыкальных произведений, предназначенных для театральной сферы или кинофильмов, — 40%.

О том, в каких случаях доходы по ГПД не облагаются НДФЛ, читайте .

Ставки страховых взносов по ГПХ в 2019-2020 годах

По установленным ст. 425 НК РФ правилам размер страховых взносов для исчисления с сумм вознаграждения по договорам ГПХ составляет:

- по обязательному пенсионному страхованию — 22% с учетом предельной базы для исчисления и 10% с доходов, превышающих ее;

- по обязательному медицинскому страхованию — 5,1% (предел базы доходов для этих взносов не устанавливается).

Предельная база исчисления страховых взносов по пенсионному страхованию равна:

- в 2019 году — 1 150 000 руб. (постановление Правительства РФ от 28.11.2018 № 1426);

- в 2020 году — 1 292 000 руб. (постановление Правительства РФ от 06.11.2019 № 1407).

Однако величина предельной базы и тарифы, зависящие от нее, перестают играть свою роль, если страхователь имеет право на применение пониженных тарифов по взносам.

Применение пониженных и дополнительных тарифов взносов по ГПД

В ст. 427, 428 НК РФ четко регламентируются случаи, когда плательщик может использовать пониженные тарифы страховых взносов или, наоборот, должен применить дополнительный тариф.

Ситуация с пониженным тарифом в отношении договоров ГПХ довольно проста: если плательщик пользуется правом на снижение страховых взносов для штатных работников, оно имеет право на применение таких же тарифов и по гражданско-правовым договорам.

Обратите внимание! С 2019 года перечень лиц, имеющих право на льготные тарифы по взносам существенно сокращен, в частности, это право утратили большинство упрощенцев. С 2020 года этот перечень уменьшился еще сильнее, в тоже время появились лица, которые могут снизить общий тариф страховых взносов до 15%.

Более сложный анализ предстоит перед принятием решения о начислении дополнительных взносов. Как известно, это касается работ, которые проводятся в опасных и вредных для здоровья условиях труда: законодатель перечисляет профессии, подлежащие обложению дополнительными взносами на пенсионное страхование в п. 1–18 ч. 1 ст. 30 закона «О страховых пенсиях» от 28.12.2013 № 400-ФЗ.

Таким образом, если в соглашении ГПХ предметом являются работы, связанные с выполнением обязанностей по таким профессиям, или в нем прямо указано на то, что работы проводятся в опасных условиях, то и начисление дополнительных взносов необходимо. Такой же подход должен быть соблюден и в случае, когда местом выполнения работ является территория предприятия, которой результатами специальной оценки труда был присвоен определенный класс опасности или вредности.

Однако в ситуации, когда в договоре не указано место проведения работ или формулировка предмета договора расплывчата и прямо не свидетельствует об осуществлении труда в условиях повышенной опасности, предприятие может не начислять дополнительные взносы на страхование. Но, пользуясь такой возможностью, необходимо понимать, что на случай проверки нужно готовиться отстаивать свою позицию в судебных органах.

Оплата и отчетность по страховым взносам ГПД в 2019-2020 годах

В настоящее время отчетность по страховым взносам (за исключением взносов на страхование от несчастных случаев и производственного травматизма, расчет по которым продолжает принимать ФСС) подается в ИФНС. Форма этого расчета является общей для всех взносов, курируемых службой. За 2019 год ЕРСВ сдается по форме, утв. приказом ФНС от 10.10.2016 № ММВ-7-11/551. С отчетности за 1-й квартал 2020 действует новый бланк ЕРСВ — из приказа ФНС от 18.09.2019 № ММВ-7-11/470@. Сдать расчет следует не позднее 30-го числа месяца, следующего за окончанием отчетного квартала/года.

В данном отчете никак не выделяются суммы выплат по ГПД, поэтому главное для бухгалтера — это правильно определить облагаемую и необлагаемую страховыми взносами части выплаченных доходов.

Более подробно о правилах заполнения нового расчета читайте .

Отчетность по застрахованным лицам не ограничивается единой формой расчета, поданной в ФНС. Ежемесячно необходимо подавать в Пенсионный фонд отчет по форме СЗВ-М, в котором должны быть указаны не только все сотрудники, работавшие за отчетный период в организации, но и все физические лица, с которыми были заключены договоры ГПХ.

Кроме прочего, все плательщики обязаны ежегодно до 1 марта года, следующего за отчетным, предоставлять персонифицированные данные о стаже застрахованных лиц в Пенсионный фонд по форме СЗВ-СТАЖ, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п.

Несмотря на очевидную привлекательность использования договоров ГПД из-за возможности начисления страховых взносов на предусматриваемые ими выплаты в меньшем размере, их юридическая составляющая требует аккуратности в формулировках условий договора. Для бухгалтера наличие внештатных работников будет означать необходимость тщательного сбора и изучения подтверждающих возможность неуплаты страховых взносов документов, а также совместную с юристом работу для исключения из договоров ГПХ формулировок, предполагающих негативные последствия для бизнеса.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Скачать расчет

Скачать расчет