ПЕКИН. КАЗИНФОРМ — Объем производства сырой нефти в Китае в июне сократился по сравнению с тем же месяцем прошлого года на 2,3% — до 15,85 млн тонн, сообщает Синьхуа со ссылкой на данные Государственного статистического управления.

За это же время в стране, по данным Госстата, было переработано 49,78 млн тонн сырой нефти, что на 8% больше, чем год назад.

Китай — один из крупнейших покупателей нефти в мире, свыше 60% потребляемой нефти обеспечивает за счет поставок из-за рубежа. Всего 225 млн тонн нефти было поставлено в Китай за первое полугодие 2018 года — это на 5,8% больше, чем годом ранее.

В свою очередь производство природного газа показало рост в июне на 5,6%, до 12,18 млрд куб. м.

Китай намерен к 2020 году довести отечественное производство нефти до 200 млн тонн, а производственную мощность газовой отрасли — до отметки более 360 млрд куб. м.

Нефтегазовому сектору предстоит решить в этой связи серию задач, в частности, ускорить поиск и разведку нефтегазовых месторождений для обеспечения собственных поставок, активизировать строительство трубопроводных сетей и развить экологически чистые альтернативные источники энергии.

Regarding the drilling cost in the oil fields of Western Siberia

А. JANIN, T. JURETCKA, «Design Bureau «TERM» LLC

Обработаны и представлены усредненные данные об удельной стоимости эксплуатационного бурения метра наклонно-направленных (ННС) и горизонтальных (ГС) скважин (руб/м), по «свободной» выборке – из примерно одной сотни утвержденных проектных технологических документов (ПТД) на разработку нефтяных месторождений Западной Сибири за последние три года – 2014, 2015, 2016 гг. Кроме того, обобщены сведения о стоимости работ по реконструкции нефтяных скважин методом забуривания боковых стволов (тыс. руб/БС) – «вертикальных» (БВС) и горизонтальных (БГС). Параллельно сопоставлены тенденции в динамике объемов буровых работ в России и цен на нефть на мировом рынке. Исследование эксклюзивно, ведь какие-либо справочные или обобщающие данные о стоимости бурения в печати встречаются редко, но подобная информация крайне необходима работникам консалтинговых компаний ТЭК, чиновникам, занимающимся вопросами недропользования в регионах, а также представителям государственных органов (ГКЗ, ЦКР, ФАН, Минприроды) для объективной оценки (проверки) обоснованности расчетов эффективности освоения месторождений УВС, представляемых нефтяными компаниями, в т.ч. в процессе выделения объемов трудноизвлекаемых запасов (ТрИЗ) нефти.

О буровых работах в России

Для начала обратимся к общей статистике . В прежние годы (в СССР) нефтяная отрасль характеризовалась значительными ежегодными объемами буровых работ: в 1988г. было пробурено 40,603 млн м, в 1989 г. – 39,612 млн м, в 1990 г. – 33,270 млн м, в 1991 г. (год распада СССР) – 28,717 млн м. Несмотря на значительные достижения России в последние годы в области нефтедобычи, достичь указанных выше цифр по метражу эксплуатационного бурения так и не удалось. В рекордный 2016 г. при добыче нефти по России 547,5 млн т проходка эксплуатационных скважин достигла своего максимального уровня – 24,680 млн м (табл. 1)

Накопленный объем эксплуатационного бурения по России за 32–летний период, с 1985 по 2016 г., составил весьма внушительную величину – 579,5 тыс. пог. км. Указанная суммарная проходка имеет «космические масштабы», т.к. в 1,5 раза превышает расстояние от Земли до Луны.

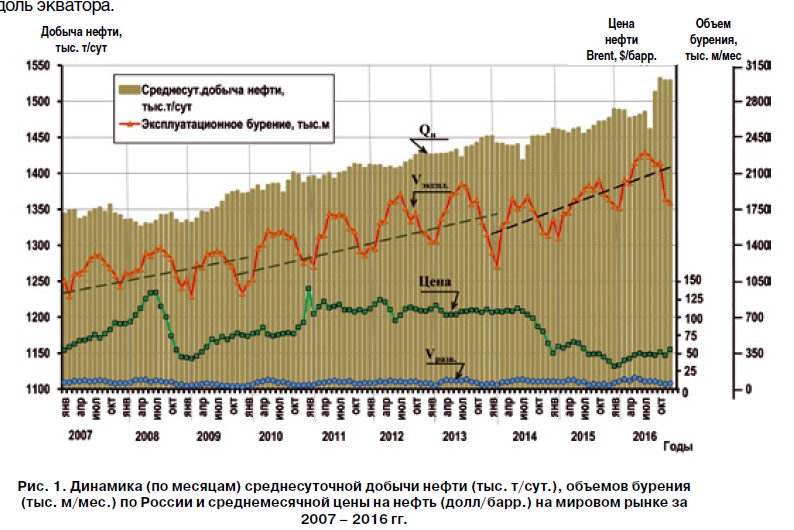

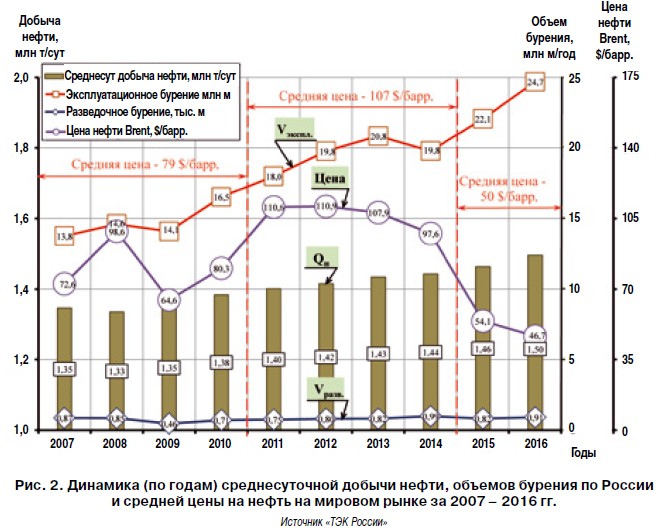

Благодаря активному разбуриванию месторождений УВС и применению более совершенных технологических подходов к скважинной добыче, России за последние 10 лет удалось нарастить годовой отбор нефти (с конденсатом) – с 491,3 млн т (в 2007 г.) до рекордных 547,5 млн т (в 2016 г.), т.е. на 56,2 млн т, или 11,4 %. Объемы эксплуатационного бурения по России за период с 2007 по 2016 гг. увеличились с 13,761 до 24,680 млн м или в 1,8 раза (рис. 1, 2).

Благодаря активному разбуриванию месторождений УВС и применению более совершенных технологических подходов к скважинной добыче, России за последние 10 лет удалось нарастить годовой отбор нефти (с конденсатом) – с 491,3 млн т (в 2007 г.) до рекордных 547,5 млн т (в 2016 г.), т.е. на 56,2 млн т, или 11,4 %. Объемы эксплуатационного бурения по России за период с 2007 по 2016 гг. увеличились с 13,761 до 24,680 млн м или в 1,8 раза (рис. 1, 2).

Справочно отметим, что накопленный объем эксплуатационного бурения по России за 32-летний период, с 1985 по 2016 гг., составил весьма внушительную величину – 579,5 тыс. пог. км. Указанная суммарная проходка имеет «космические масштабы», т.к. в 1,5 раза превышает расстояние от Земли до Луны. Из указанного по России объема – 357,5 тыс. км (62 %) приходится на основной нефтедобывающий регион – ХМАО-Югру. В целом же с начала промышленной добычи нефти (1964 г.) в округе пробурено 440,4 тыс. км эксплуатационных скважин. Указанная величина соответствует примерно 11 виткам окружности Земли вдоль экватора.

Таким образом, объемы эксплуатационного бурения в РФ сейчас весьма значительны, хотя существенно (в разы) уступают проходке на нефтяных месторождениях США (к примеру, еще в 1985 г. в США бурили 110,2 млн м, в т.ч. эксплуатационных скважин – 87,1 млн м, разведочных – 23,1 млн м).

Объемы эксплуатационного бурения в РФ существенно (в разы) уступают проходке на нефтяных месторождениях США (к примеру, еще в 1985 г. в США бурили 110,2 млн м, в т.ч. эксплуатационных скважин – 87,1 млн м, разведочных – 23,1 млн м).

Рынок буровых работ велик не только по объемам проходки, но и по величине капитальных вложений в бурение эксплуатационных скважин. В период строительства социализма в СССР затраты на бурение эксплуатационных скважин (без обустройства) в Западной Сибири оценивались примерно в 40 % от общих капитальных вложений на освоение нефтяных месторождений. По данным журнала «Бурение и нефть» , за 11 месяцев 2016 г. освоение капиталовложений в нефтяной отрасли России составило 700 млрд руб., в т.ч. в эксплуатационное бурение скважин – 320 млрд руб. (или 46 % от общих капитальных вложений), в разведочное бурение – 42,6 млрд руб. (6 %).

Динамика цены на нефть и объемы эксплуатационного бурения в России

Хроника цен на нефть на мировом рынке марки Brent за последние годы следующая:

Хроника цен на нефть на мировом рынке марки Brent за последние годы следующая:

– 4 июля 2008 г. цена на нефть достигла своего исторического максимума – 144 доллара. Однако начавшийся затем мировой финансовый кризис 2008 г. привел (26 декабря) к обвалу цены – до 33,7 долл/барр. Далее, начиная с июня 2009 г. цена нефти начала медленно расти и, в среднем, за год составляла 64,6 долл/барр.;

– в марте – декабре следующего, 2010 г. цена на нефть стабилизировалась на уровне 70 – 80 долл. за барр. В декабре 2010 г. ее рост возобновился. Стоимость нефти до февраля 2012 г. находились на «достойном» уровне – 110 – 113 долл/барр. Достигнув пика в феврале 2012 г., цена начала падать и 1 июня опустилась до отметки – ниже 100 долл. Среднегодовая цена в 2012 г. составила 110,9 долл/барр.;

– в 2013 г. (в апреле и июне) цены кратковременно опускались ниже 100 долл/бар. Среднегодовая цена составила 107,9 долл/барр.;

– в январе – августе 2014 г. средняя цена на нефть марки Brent составляла 107,7 долл/барр., в сентябре началось ее снижение, а 9 октября цена нефти марки Brent опустилась ниже 90 долл/барр.; 12 ноября – до 80 долл/бар. 31 декабря 2014 г. котировки достигли 57,5 долл/барр. Таким образом, в течение 12 месяцев 2014 г. цена на нефть снизилась в два раза;

– 5 января 2015 г. цена упала ниже 50 долл/барр., в феврале она находилась на уровне 55 – 60 долл. Максимальное значение цены за год было зафиксировано 13 мая – 66,3 долл/барр. Нефтяные котировки вновь стали падать во второй половине июля. А 8 декабря 2015 г. цены на торгах впервые опустились ниже 40 долл/барр.;

– 13 января 2016 г. цены впервые с начала кризиса (конец 2008 г.) упали ниже 30 долл. за барр. С середины апреля до конца декабря 2016 г. цены на нефть стабилизировались и подросли. Средняя за год цена составила 49 долл/барр.

Из данных табл. 1, 2, 3 следует, что, невзирая на колебания цен на нефть за последние 10 лет, объемы бурения в России неуклонно росли, и довольно высокими темпами. Так, в период с 2007 по 2016 гг.:

– объем эксплуатационного бурения увеличился в 1,8 раза;

– объем разведочного бурения вырос в 1,1 раза (за 10-летний период на долю разведочного бурения приходилось 4,2 % от общей проходки);

– незначительное (на 5,8 %) снижение объемов бурения по России в 2009 г. связано с мировым экономическим кризисом, который усугубил проблемы нефтяной отрасли. При цене нефти марки Brent (33 долл. за барр.), которая сохранялась на рынке в течение длительного времени, отечественные нефтяные компании не смогли освоить запланированные инвестиции в полном объеме. Кроме того, предприятия столкнулись с дефицитом финансовых ресурсов даже для поддержания текущей деятельности. Ряд небольших компаний временно приостановили добычу нефти;

– небольшое (-4,1 %) снижение объемов бурения в 2014 г. обусловлено введением западных санкций в отношении предприятий российского нефтегазового сектора, запретом западным компаниям поставлять высокотехнологичное оборудование для бурения, добычи нефти, а также снижением мировых цен на нефть – в третьем квартале года.

Тем не менее, несмотря на существенные колебания (в т.ч. значительное падение) цены на нефть на мировом рынке, среднесуточная добыча нефти и годовые объемы проходки по стране неуклонно возрастали (рис. 1, 2, табл. 3). Таким образом, Западу наглядно был продемонстрирован неожиданный «русский феномен» фундаментальной устойчивости российского ТЭК.

Из приведенных данных следует наглядный вывод о том, что в силу значительной временной (3 – 5 лет) инерционности процесса нефтедобычи в России прямая зависимость между ценой нефти на мировом рынке, объемами проходки и текущей добычей нефти не обнаруживается. Аналогично изложенному можно сделать вывод № 2 о том, что попытки чиновников из МПР определить на какую-то конкретную дату реальный объем рентабельных извлекаемых запасов УВС в госбалансе по России, на основе учета только лишь текущих (сложившихся за последний фактический год) цен на нефть, – обречены на неудачу. Не в последнюю очередь это обусловлено постоянно изменяющимся, достаточно гибким законодательством о налогообложении в нефтяной отрасли страны.

Планирование затрат на бурение скважин

Известно, что ранее – в СССР в практике планирования затрат по объектам капитального строительства использовали сборники «УПВС» – укрупненных показателей восстановительной стоимости. В них существовал подраздел № 4 – «Здания и сооружения нефтяной промышленности». В указанных сборниках в качестве базовых были зафиксированы (с учетом территориального коэффициента) удельные стоимостные показатели производства строительных работ в СССР. Среди этих показателей присутствовала и удельная стоимость (руб/м) эксплуатационного бурения по нефтяным, газовым и разведочным скважинам. С целью установления величин удельных затрат в последующие годы применялись соответствующие «повышающие коэффициенты».

Но сейчас использование указанного подхода (с индексацией затрат) в современных условиях (при глубине скважин в Западной Сибири 2500 – 3000 м), по всей видимости, может привести к существенному (до 1,5 раза и более) завышению планируемой стоимости бурения одного метра эксплуатационных скважин, т.е. использование этой методики вряд ли правомерно.

Но сейчас использование указанного подхода (с индексацией затрат) в современных условиях (при глубине скважин в Западной Сибири 2500 – 3000 м), по всей видимости, может привести к существенному (до 1,5 раза и более) завышению планируемой стоимости бурения одного метра эксплуатационных скважин, т.е. использование этой методики вряд ли правомерно.

В силу значительной временной (3 – 5 лет) инерционности процесса нефтедобычи в России прямая зависимость между ценой нефти на мировом рынке, объемами проходки и текущей добычей нефти не обнаруживается.

С учетом указанного для установления неких достоверных усредненных затрат на бурение в рамках региона (в данном случае – Западной Сибири) нами обобщены сведения об удельной стоимости бурения эксплуатационных скважин в период 2014 – 2016 гг. – примерно по одной сотне произвольно выбранных нефтяных месторождений более 20 нефтедобывающих предприятий Западной Сибири (ХМАО, ЯНАО, Томская область и юг Тюменской), приведенные в утвержденных проектных технологических документах на их разработку (табл. 4). Перечень нефтяных компаний, по которым обобщена информация, достаточно представителен:

Перечень нефтяных компаний, по которым обобщена информация, достаточно представителен:

ООО «ЛУКОЙЛ-Западная Сибирь», ПАО «НК «Роснефть», ОАО «Томскнефть» ВНК, ПАО НК «РуссНефть», ООО «Газпромнефть-Хантос», ОАО «Газпромнефть-Ноябрьскнефтегаз», ООО «Заполярнефть», ООО «Газпромнефть-Восток», ОАО «Томскгазпром», АО «НК «Конданефть», ОАО «Негуснефть», компания «КанБайкал Резорсез ИНК», ООО «Юрскнефть», ОАО «Нижневартовское нефтегазодобывающее предприятие», ООО «Тарховское», ООО «Норд-Ост Гео», ООО «Матюшкинская вертикаль», ООО «Томская нефтегазовая компания», ООО «НПТ «ЭСКО», ОАО «Нефтебурсервис».

Перечень, по которому обобщена информация, состоит из 98 нефтяных месторождений Западной Сибири:

Андреевское, Восточно-Каюмовское, Валынтойское, Варынгское, Верхнеларьеганское, Волковское, Воргенское, Восточно-Никольское, Вынгапуровское, Герасимовское, Глухариное, Гун-Еганское, Двуреченское, Ершовое, Западно-Катыльгинское, Западно-Ключевское, Западно-Котухтинское, Западно-Малобалыкское, Западно-Никольское, Западно-Ноябрьское, Западно-Останинское, Западно-Угутское, Западно-Чатылькинское, Западно-Эпасское, Западно-Эргинское, Зимнее, Игольско-Таловое, Карамовское, Катыльгинское, Квартовое, Колотушное, Кондинское, Крапивинское, Красноленинское, Кулгинское, Кулунское, Куль-Еганское, Ломовое, Лонтынь-Яхское, Лорьеганское, Малочерногорское, Малоюганское, им. Малыка, Матюшкинское, Мыльджинское, Налимье, Ново-Аганское, Новогоднее, Новомолодежное, Новоортъягунское, Озерное, Орехово-Ермаковское, Ореховская площадь, Павловское, Пихтовое, Полуденное, Полуньяхское, Польемское, Приграничное, Правдинское, Пылинское, Равенское, Самотлорское, Северное, Северо-Васюганское, Северо-Конитлорское, Северо-Камариное, Северо-Ледовое, Северо-Поточное, Северо-Тамаргинское, Славинское, Смоляное, Солоновское, Спорышевское, Среднемулымьинское, Средненюрольское, Стрежевское, Тагайское, Тамбаевское, Тангинское, Трехозерное, Травяное, Туль-Еганское, Убинское, Урманское, Урненское, Усть-Тегусское, Холмогорское, Центрально-Пылинское, Чатылькинское, Шушминское, Экутальское, Южно-Киняминское, Южно-Мыльджинское, Южно-Тамбаевское, Южно-Табаганское, Южно-Черемшанское, Ярайнерское.

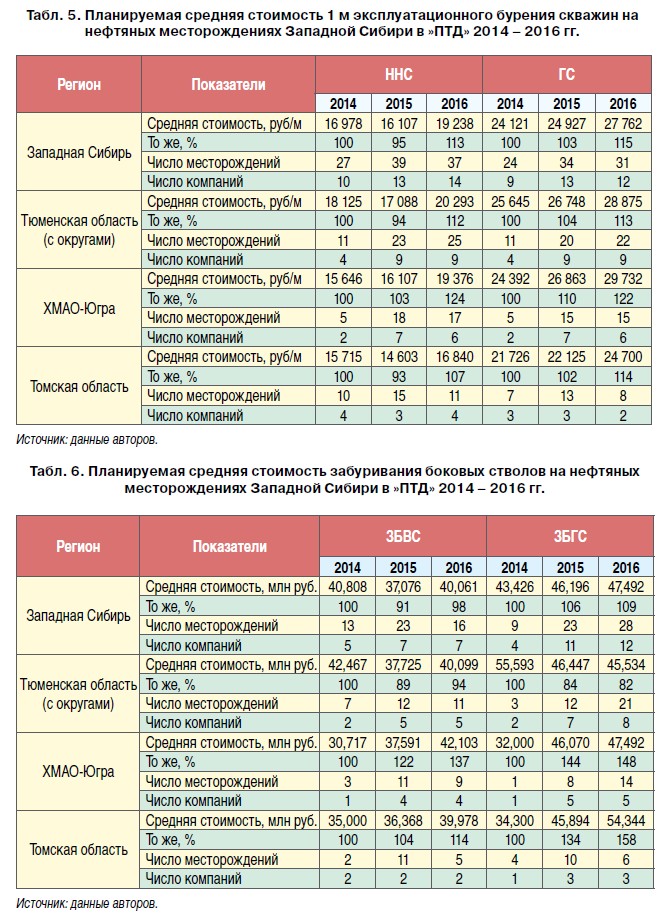

Оценивая репрезентативность сформулированной выборки данных (табл. 5), можно отметить следующее. В целом, совокупность данных по Западной Сибири – достаточная для получения достоверных результатов в части оценки стоимости эксплуатационного бурения, в т.ч. и по годам – с 2014 по 2016 гг. Менее достоверны и требуют уточнения сведения по отдельным регионам. В первую очередь, по ХМАО-Югре (в 2014 г. – для ННС и ГС – по 5 месторождениям), а также по Томской области – по ГС: в 2014 г. – 7 месторождений, в 2016 г. – 8 месторождений.

Средняя стоимость одного ЗБВС по Западной Сибири в среднем за три года составила – 39,3 млн руб., или ∼ 79 % от средней стоимости одной ННС в указанный период.

Что касается средней стоимости одного ЗБГС, то за 2014 – 2016 гг. по Западной Сибири она составила в среднем – 45,7 млн руб., что всего лишь на 16 % дороже, чем ЗБВС, и практически вдвое дешевле, чем бурение одной горизонтальной скважины с длиной горизонтального участка – 600 м.

Несмотря на это, и по указанным регионам определенная «логика» в полученных результатах – имеет место (т.е. последовательный рост стоимости 1 м бурения по годам).

После обработки исходных данных получены следующие основные результаты. По исследуемой выборке из 98 нефтяных месторождений Западной Сибири удельная стоимость эксплуатационного бурения ННС – в период с 2014 по 2016 гг. увеличилась с 16 978 до 19 238 руб/м, или на 13,8 %, составляя в среднем за три года – 17 441 руб/м.

То же по горизонтальным скважинам – увеличение с 24 121 до 27 762 руб/м (т.е. на 15 %), а в среднем за три года – 25 603 руб/м. Соотношение стоимости 1 м бурения по ГС и ННС составляет в среднем за три года ∼ 1,5 раза.

При указанных выше удельных нормативах одна ННС глубиной 2900 м в Западной Сибири в 2014 – 2016 гг. стоила ∼ 50 млн руб., а ГС глубиной ∼ 3500 м ∼ 90 млн руб., соотношение их цен: ГС/ННС – 1,8 раза.

Оценивая выборку данных о стоимости ЗБВС и ЗБГС в целом по Западной Сибири (табл. 6), можно отметить ее достоверность (кроме 2014 г.: ЗБВС – 13 месторождений и ЗБГС – 9 месторождений). По отдельным регионам достоверность данных в табл. 6 меньше, чем в табл. 5, – из-за меньшего количества представленных месторождений. Поэтому по регионам динамика стоимости ЗБВС и ЗБГС в 2014 – 2016 гг. не всегда выглядит логично и требует своего уточнения в дальнейшем.

В итоге получено, что средняя стоимость одного ЗБВС по Западной Сибири в среднем за три года составила – 39,3 млн руб., или ∼ 79 % от средней стоимости одной ННС в указанный период.

Что касается средней стоимости одного ЗБГС, то за 2014 – 2016 гг. по Западной Сибири она составила в среднем – 45,7 млн руб., что всего лишь на 16 % дороже, чем ЗБВС и практически вдвое дешевле, чем бурение одной горизонтальной скважины с длиной горизонтального участка – 600 м.

По исследуемой выборке из 98 нефтяных месторождений Западной Сибири удельная стоимость эксплуатационного бурения ННС – в период с 2014 по 2016 гг. увеличилась с 16 978 до 19 238 руб/м, или на 13,8 %, составляя в среднем за три года – 17 441 руб/м.

То же по горизонтальным скважинам – увеличение с 24 121 до 27 762 руб/м (т.е. на 15 %), а в среднем за три года – 25 603 руб/м. Соотношение стоимости 1 м бурения по ГС и ННС составляет в среднем за три года ∼ 1,5 раза. При указанных выше удельных нормативах одна ННС глубиной 2900 м в Западной Сибири в 2014 – 2016 гг. стоила ∼ 50 млн руб., а ГС глубиной ∼ 3500 м ∼ 90 млн руб., соотношение их цен: ГС/ННС – 1,8 раза.

Выводы

1. Проведено обобщение данных за 2014 – 2016 гг. о стоимости эксплуатационного бурения и забуривания боковых стволов в Западной Сибири (в т.ч. по регионам). Количество рассмотренных месторождений – 98, нефтяных компаний – 21. Репрезентативность обработанного массива данных – удовлетворительная.

2. Установлено, что стоимость 1 м эксплуатационного бурения в Западной Сибири за трехлетний период, с 2014 по 2016 гг., – увеличилась незначительно:

• по ННС – с 16,978 до 19,138 тыс. руб/м (рост +13,3 %), средняя за три года составила 17,441 тыс. руб/м;

• по ГС – с 24,121 до 27,762 тыс. руб/м (рост +15,1 %), средняя за три года – 25,603 тыс. руб/м.

3. Указанный рост стоимости работ меньше, чем накопленный коэффициент инфляции за 2014 – 2016 гг. Соотношение цен бурения 1 м по ГС и ННС составляет примерно 1,5 раза, а »полных» стоимостей бурения скважин ГС/ННС – 1,8 раза.

4. Стоимость работ по забуриванию боковых стволов по Западной Сибири в среднем за три года составила: по ЗБВС – 39,315 млн руб.; по ЗБГС – 45,705 млн руб. Соотношение стоимостей ЗБГС и ЗБВС невелико, в среднем – 1,16.

5. Полученные данные подлежат дальнейшему уточнению, путем увеличения выборки исходных данных, особенно по регионам, составляющим Западную Сибирь (ХМАО-Югра, ЯНАО, юг Тюменской и Томской областей и др.).

Литература

1. Состояние и перспективы развития нефтесервисного рынка России-2016. Сегменты «Бурение», ТКРС, «Геофизика». . URL: https://www2.deloitte.com/content/dam/Deloitte/ru/Documents/energy-resources/Russian /oilservice-market-in-russia-2016-geophysics.pdf (дата обращения: 15.03.2017).

2. Статистика // Бурение и нефть. 2017. № 2. С. 64.

Использованы архивы журналов «Минтоп», «ТЭК России» и «Бурение и нефть» за 2007 – 2016 гг. 1. The state and prospects of Russian oilfield services market development in 2016. Segments «Drilling», TKRS, «Geophysics». . URL: https://www2.deloitte.com/content/dam/Deloitte/ru/Documents/energy-resources/Russian /oilservice-market-in-russia-2016-geophysics.pdf (accessed: 15.03.2017).

За последние десять лет добыча углеводородов в Восточной Сибири и на Дальнем Востоке увеличилась в несколько раз. Ключевыми факторами роста стали льготные условия разработки месторождений, растущий спрос в странах АТР и инвестиции зарубежных компаний. В ближайшие пять лет добыча нефти в восточных регионах России, по оценке экспертов, увеличится на 20—30%, газа — в два раза.

Восточная Сибирь и Дальний Восток в последние годы стали играть важную роль в национальном производстве энергоресурсов, отмечают эксперты Аналитического центра (АЦ) при Правительстве РФ в очередном «Энергетическом бюллетене». Развитие сырьевых проектов сопровождалось строительством экспортной инфраструктуры, ориентированной на страны Азиатско-Тихоокеанского региона (АТР). Ее крупнейшими объектами стали нефтепровод «Восточная Сибирь — Тихий океан» и терминал СПГ в рамках проекта «Сахалин-2».

Рост добычи в восточных регионах страны и на шельфе был обеспечен за счет трех основных факторов. Во-первых, открытие новых крупных месторождений на Востоке и частичное сокращение производства в традиционных регионах нефтедобычи (Урал, Поволжье, Западная Сибирь). Во-вторых, введение льготных условий реализации проектов (НДПИ и экспортной пошлины) и софинансирование со стороны государства. В-третьих, близость к рынкам Азиатско-Тихоокеанского региона (АТР), характеризующимся бурным ростом спроса на нефть и газ. На первоначальном этапе (в 1990-е гг.) положительную роль также сыграло использование соглашений о разделе продукции (СРП) при разработке проектов на шельфе острова Сахалин. В результате их реализации было обеспечено необходимое финансирование и применение иностранных технологий при разработке морских месторождений.

В настоящее время воплощается в жизнь ряд крупных проектов, ввод которых позволит укрепить роль региона в российском нефтегазовом комплексе. При этом основные факторы роста останутся теми же — близость к растущим рынкам сбыта (Китаю, Индии и другим странам АТР) и наличие налоговых льгот.

99% — на экспорт

В прошлом году в регионах Восточной Сибири и Дальнего Востока было добыто 69 млн т нефти и 47 млрд куб. м газа, что составляет 12,6 и 7,3% от национального показателя соответственно. За период 2007—2016 гг. объем добычи нефти увеличился в 4,4 раза, а газа — в пять раз. Столь высокие темпы роста были обеспечены благодаря вводу в строй новых проектов, преимущественно ориентированных на экспорт.

Более 99% добычи нефти и газа на востоке страны обеспечивается четырьмя регионами — Красноярским краем, Иркутской областью, Республикой Саха (Якутия) и Сахалинской областью (вместе с шельфом). При этом существует специализация регионов: преимущественно «нефтяными» являются Республика Саха (Якутия) и Иркутская область, а на остальных территориях нефть и газ занимают примерно одинаковые доли в структуре добычи.

Практически вся добываемая в Восточной Сибири нефть поступает в магистральный нефтепровод «Восточная Сибирь — Тихий океан» (далее — ВСТО), который обеспечивает поставки сырья на Дальний Восток и в Китай. Основными нефтяными месторождениями являются Ванкорское (Красноярский край, «Роснефть») и Верхнечонское (Иркутская область, «Роснефть»), которые в 2016 г. обеспечили около 75% суммарной добычи нефти в регионе.

Основным центром добычи газа на Дальнем Востоке является шельф острова Сахалин (проекты «Сахалин-1» и «Сахалин-2»), а добыча нефти развивается в Якутии. Газ с острова поставляется на экспорт (в сжиженном виде), часть углеводородов идет на внутреннее потребление Сахалинской области и других регионов Дальнего Востока (в том числе по газопроводу «Сахалин — Хабаровск — Владивосток»). Добываемая в Якутии нефть направляется в нефтепровод ВСТО.

Конкуренция растет, объем рынков — тоже

Через пять лет, к 2023 г., добыча нефти в Восточной Сибири и на Дальнем Востоке, по оценке специалистов АЦ, может вырасти на 20—30%, а газа — более чем в два раза.

Сейчас в восточных регионах страны реализуется ряд крупных нефтегазовых проектов, ввод в строй которых запланирован на 2018—2022 гг. Крупнейшими из них являются проекты по освоению газовых месторождений Чаяндинское (Республика Якутия) и Ковыктинское (Иркутская область), которые должны стать основной ресурсной базой для газопровода «Сила Сибири». Их суммарная добыча может достичь 50 млрд куб. м в год. До 21 млрд куб. м газа в год может обеспечить разработка Южно-Киринского месторождения на шельфе Сахалина, однако сроки его реализации могут быть пересмотрены в связи с попаданием в санкционный список. Крупнейшие новые нефтяные проекты расположены в Красноярском крае и Якутии.

«Страны АТР, в частности Китай, остаются основным драйвером роста спроса на российскую нефть и газ за рубежом благодаря старым и новым сделкам, — комментирует ситуацию эксперт АЦ Александр Мартынюк. — Существенный рост поставок сюда наблюдается уже не первый год благодаря достигнутым договоренностям, территориальной близости и появлению необходимой трубопроводной инфраструктуры».

Именно трубопроводная инфраструктура, по словам аналитика, является определенным гарантом и показателем заинтересованности осуществления поставок. «За девять месяцев 2017 г. увеличение поставок в Китай составило 16% по сравнению с январем — сентябрем 2016 г. Поэтому в текущем году эти объемы могут составить около 60 млн т. Если ориентироваться на действующие соглашения, то к середине 2020-х гг. объемы могут приблизиться к 100 млн т», — прогнозирует аналитик.

Вместе с тем, по словам А. Мартынюка, увеличение поставок из России происходит на фоне роста диверсификации импорта нефти Китаем. Среди основных конкурентов на китайском рынке в будущем эксперт выделяет крупных действующих поставщиков из стран Ближнего Востока и Северной Африки. «В текущем году поставки нефти из России в Китай находятся примерно на одном уровне с Саудовской Аравией. Также можно упомянуть Ирак, Иран, Оман, ОАЭ, Анголу и Нигерию», — делает вывод г-н Мартынюк.

В целом же перспективы роста спроса на нефть в странах АТР хорошие благодаря развивающимся странам региона, причем не только Китаю, но и Индии, которая «наступает на пятки» Поднебесной по темпам экономического роста.

Добыча нефти в Восточной Сибири и на Дальнем Востоке в 2016 г., млн т

|

Регион |

Добыча |

|---|---|

|

Красноярский край |

22,4 |

|

Иркутская область |

18,2 |

|

Республика Саха (Якутия) |

10,2 |

|

Сахалинская область |

18,3 |

Добыча газа в Восточной Сибири и на Дальнем Востоке в 2016 г., млрд куб. м

|

Регион |

Добыча |

|---|---|

|

Красноярский край |

11,6 |

|

Иркутская область |

2,4 |

|

Республика Саха (Якутия) |

2,9 |

|

Сахалинская область |

29,6 |

|

Источник: АЦ при Правительстве РФ |

|