Содержание

- 2.1. Требования МСФО к качеству учетной информации

- Вопросы качества информации, формируемой в бухгалтерском финансовом учете

- Уместность

- Надежность

- Сравнимость

- Требования, предъявляемые к бухгалтерской отчетности

- Достоверность бухгалтерской отчетности

- Требования, предъявляемые к достоверности отчетности

- Ошибки в отчетности и ее достоверность

- ТРЕБОВАНИЕ ПОЛНОТЫ

- Новые записи:

2.1. Требования МСФО к качеству учетной информации

Основная цель учетной информации — быть полезной для всех групп пользователей в процессе принятия ими экономических решений. Чтобы информация была полезной, она должна обладать определенными качественными характеристиками.

В соответствии с Принципами выделяют четыре основные качественные характеристики учетной информации, отражаемой в отчетности.

К ним относятся:

понятность,

уместность,

надежность

сопоставимость.

Понятность. Информация является понятной заинтересованным пользователям, если она доступна для их понимания. При этом предполагается, что не любой пользователь может свободно понимать представленную информацию. Здесь имеется ввиду лишь квалифицированный пользователь, имеющий достаточно знаний в области экономики, в частности бухгалтерского учета, аудита и анализа.

Понятность информации основывается на такой характеристике, как существенность. Учетная информация по своему характеру достаточно сложно воспринимается различными пользователями. В случае же, если информация несет в себе избыточные данные, то это может привести к еще большим затруднениям в ее понимании. Следовательно, чтобы учетная информация была понятна для любого заинтересованного пользователя, необходимо исключить из нее избыточные, не существенные данные, а существенные наоборот выделить.

В настоящее время не установлен единый критерий, позволяющий однозначно оценить степень существенности учетной информации как самими составителями, так и заинтересованными пользователями. Обычно на практике счита-

26 ется, что информация является существенной, если ее пропуск или искажение в бухгалтерской (финансовой) отчетности оказали влияние на экономическое решение, принятое на их основе.

Уместность. Информацию можно считать уместной, если она оказывает влияние на экономические решения заинтересованных в ней пользователей, позволяет осуществлять оценку прошлых, настоящих и будущих событий, подтверждает или опровергает прошлые оценки. Важными характеристиками уместности информации является:

ценность для прогнозирования и ценность обратной связи, то есть подтверждения;

своевременность, которая означает, что вся существенная информация своевременно без задержки включена в фи-нансовый отчет и сам финансовый отчет представлен вовремя без задержки.

Надежность (достоверность). Информация считается надежной, когда она представляет собой именно то, что она должна представлять, когда в ней отсутствуют существенные ошибки и искажения. Кроме того, любой заинтересованный пользователь ожидает от полученной информации правдивого отражения результатов финансово-хозяйственной деятельности и финансового положения экономического субъекта. Однако любая учетная информация, а следовательно, и ее результативные показатели подвержены влиянию как человеческого фактора, так и неточностей, свойственных с несовершенством процесса бухгалтерского учета.

В соответствии с Принципами МСФО информация считается надежной, если она удовлетворяет следующим характеристикам;

1) преобладанием экономического содержания над юридической формой

Известно, что юридическая или установленная законо-дательством форма представления экономической информации не всегда правильно отражает экономическую сущность фактов финансово-хозяйственной деятельности.

В междуна-

родной практике принято считать, что не важно, в какой форме будет представлена учетная информация, важно, чтобы она правдиво отражала экономическую сущность всех учитываемых фактов. Таким образом, еще одной функцией надежности учетной информации является преобладание сущности над формой.

В то же время надежность есть ни что иное, как полнота и нейтральность информации.

В том случае, если бухгалтерскую (финансовую) информацию представляют с целью оказания какого либо эффекта, то она не может быть нейтральной, а следовательно, надежной.

Чтобы бухгалтерская (финансовая) информация, пред-ставляемая в отчетности, была надежной, наряду с перечисленными требованиями, она должна наиболее полно отражать результаты финансово-хозяйственной деятельности экономического субъекта. Недостаток или пропуск информации затрудняет процесс принятия экономических решений, делает информацию не надежной.

При формировании бухгалтерской (финансовой) отчетности составителям приходится постоянно сталкиваться с рядом неопределенностей, сопровождающих весь процесс финансово-хозяйственной деятельности экономического субъекта. По это причине составители должны соблюдать определенную степень осторожности в процессе формирования суждений при выполнении различного рода расчетов, требуемых в условиях возникающих неопределенностей. Одним словом, составители должны руководствоваться, так называемым, принципом осмотрительности при подготовке бухгалтерской (финансовой) отчетности.

Сопоставимость. Для увеличения степени полезности учетной информации она должна обладать, наряду с указанными выше характеристиками, таким важным качеством, как сопоставимость.

Заинтересованным пользователям для принятия экономических решений необходимо проводить ряд аналитических процедур, позволяющих определить тенденции развития

28 экономического субъекта. С этой целью используется отчетная информация за ряд лет. Кроме того, на практике, часто возникает необходимость сравнения результативных показателей финансово-хозяйственной деятельности и финансового положения различных экономических субъектов. Однако не следует забывать, что каждый экономический субъект индивидуален. По этой причине измерение и отражение фактов финансово-хозяйственной деятельности, а главное отражение результатов этой деятельности в бухгалтерской (финансовой) отчетности должно осуществляться по единой методике как для самого экономического субъекта, так и для других субъектов.

В связи с вышеизложенным, важным условием сопоставимости результативных показателей является то, что все за-интересованные пользователи должны быть информированы о вариантах учетной политики, применяемой при их формировании, а также любых изменениях в ней и результатах этих изменений.

Достижение и соблюдение указанных выше качественных характеристик бухгалтерской (финансовой) информации играет первостепенное значение в расширении аналитических свойств информационной базы. Но в то же время Принципы МСФО накладывают определенные ограничения на противоречивые требования уместности и надежности представляемой информации.

Так, если информация получена заинтересованными в ней пользователями с определенной степенью задержки чтобы оказать влияние на экономическое решение, то она не может воздействовать на это, уже принятое, решение, а следовательно, такая информация не может быть уместной.

Отсюда своевременность представления информации, есть ничто иное, как определенного рода фактор уместности.

Однако надежность, как характеристика информации, требует определенного временного периода на ее подготовку, то есть необходим анализ каждого факта финансово- хозяйственной деятельности, что определяет некоторую степень задержки в получении результативных показателей, а это, как было указано ранее, влияет на уместность инфор-

мации. По этой причине необходим определенный баланс между уместностью и надежностью.

В то же время известно, что любая информация должна представляться лишь тогда, когда выгода от нее превышает затраты на ее получение.

Критерий соблюдения соотношения выгоды от полученной информации и затрат на ее получение в определенной степени субъективен и несет некоторую степень неопре-деленности. Тем не менее как составители, так и пользователи бухгалтерской (финансовой) отчетности, должны учитывать данное ограничение.

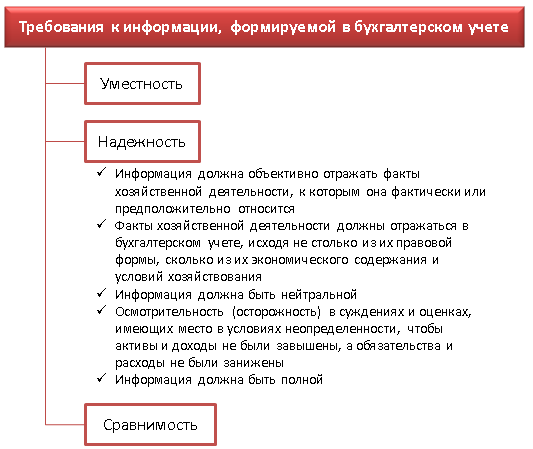

Вопросы качества информации, формируемой в бухгалтерском финансовом учете

В соответствии с п. 6 ПБУ 4/99 «Бухгалтерская отчетность организации» целью бухгалтерской (финансовой) отчетности является достоверное и полное представление информации о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении.

Основным критерием качества информации, формируемой в системе бухгалтерского учета, выступает ее полезность с позиции принятия управленческих решений заинтересованными пользователями.

Пользователей, с точки зрения возможности с наименьшими усилиями с ее помощью достигнуть определенных целей, интересует полезность представленной информации. Поэтому данная информация тем качественнее, т.е. тем полезнее, чем в большей степени она приближает решение задачи. Ведущая роль в решении этих задач принадлежит, прежде всего, бухгалтерскому балансу (форма №1).

В соответствии с Концепцией развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу (Приказ Минфина России от 01.07.2004 №180) одним из направлений дальнейшего развития бухучета и отчетности является повышение качества информации, формируемой в бухучете и отчетности. Рассмотрим положения Концепции бухучета в рыночной экономике России, одобренной Методологическим советом по бухгалтерскому учету при Министерстве финансов Российской Федерации и Президентским советом Института профессиональных бухгалтеров 29 декабря 1997г. В п. 6.1 вышеуказанной концепции раскрываются основные требования к бухгалтерской информации, соблюдение которых делает ее полезной для внешних пользователей, так как особенность требований, определяющих полезность информации, формируемой в бухгалтерском учете для внутренних пользователей, устанавливает руководство организации.

Уместность

Информация уместна, если наличие или отсутствие ее оказывает или способно оказать влияние на решения пользователей, помогая им оценить прошлые, настоящие или будущие события, подтверждая или изменяя ранее сделанные оценки. На уместность информации влияют:

- существенность информации.

Содержание информации, формируемой в бухгалтерском финансовом учете, должно отвечать потребностям ее пользователей. Основной группой внешних пользователей являются собственники, и удовлетворение их информационных потребностей в большей части позволит удовлетворить потребности остальных групп пользователей.

Основными направлениями использования информации, содержащейся в бухгалтерском балансе для собственников, являются:

- управление собственностью;

- принятие инвестиционных решений.

Поэтому основное, что интересует владельцев компаний, – это стоимостная оценка их собственности, т.е. информация о величине:

- собственного капитала организации, максимально приближенной к рыночной стоимости. Поскольку величина собственного капитала рассчитывается как разница между активами организации и ее обязательствами, то пользователям также необходима информация об их величине. Величина активов и обязательств складывается непосредственно из стоимости конкретных активов и обязательств. Следовательно, необходимо представить и структуру активов и обязательств;

- заработанной организацией прибыли.

Из этого следует, что бухгалтерская отчетность должна формировать, прежде всего, именно эту информацию. Чтобы выяснить причины неудовлетворенности содержанием современного бухгалтерского баланса, следует обратиться к основным подходам к его построению.

В процессе эволюции бухгалтерского баланса были выдвинуты две основополагающие концепции: «ликвидность на отчетную дату» и «непрерывно действующее предприятие».

В практике бухгалтерского учета почти всех стран преобладает смешение этих двух концепций, что никак не улучшает информационные качества основной формы бухотчетности. При этом пользователь получает баланс, правильный с формальной точки зрения, но чтение такого баланса (интерпретация данных) просто затруднено. Не вызывает сомнения тот факт, что для всестороннего проведения анализа финансово-хозяйственной деятельности предприятия необходима как статическая, так и динамическая трактовка бухгалтерского баланса, так как обе имеют экономический смысл и прикладное значение. Вместе с тем при формировании показателей бухгалтерского баланса необходимо определить ту часть финансовой информации об организации, которую необходимо предоставить именно внешним пользователям. Для определения требований, предъявляемых к этой форме отчетности, следует исходить из цели ее формирования, определенной нормативными документами.

В связи с этим можно согласиться с утверждением японского бухгалтера И. Ивата (1905-1955) о том, что аудитор в целях защиты кредиторов и потенциальных инвесторов (внешних пользователей) должен подтверждать именно статический баланс. Ведь на основе данных бухгалтерского баланса происходят распределение и перераспределение имущества юридического лица (собственности). Поэтому в основе данных процедур должна лежать оценка сегодняшнего, а не вчерашнего дня.

Также следует добавить, что традиционно финансовая отчетность содержала информацию о прошлых событиях (исторический аспект), а в последнее время наблюдается увеличение потребности в прогнозной информации. Данные на отчетную дату или за прошедший отчетный период могут быть использованы для прогнозирования будущего, но лишь как основа для расчетов и определения тенденций, наблюдавшихся в прошлом и экстраполируемых на будущее. Многие специалисты обращают внимание на то, что пользователям нужна не только информация сегодняшнего, но и завтрашнего дня. Р. Энтони и Дж. Рис считают, что в подавляющем большинстве случаев выводы, связанные с получением информации об организации, будут направлены на действия в отношении предприятия в будущем. Степень же соответствия выводов, сделанных в ходе такого изучения, определяется качеством информационного обеспечения . Другие известные зарубежные ученые отмечают, что «на самом простом уровне учет и отчетность можно охарактеризовать как предоставление людям количественной информации, свидетельствующей об их ресурсах. Иначе говоря, указание таких сведений как: что они имеют; что они имели; как изменилось то, что они имеют; что они могут иметь в будущем» .

Включения все большего объема информации прогнозного характера требуют и МСФО.

Существенной считают информацию, отсутствие или неточность которой может повлиять на решение заинтересованных пользователей. Существенность представляет собой не только количественный критерий. При отсутствии количественной ошибки ошибка в представлении информации (например, краткосрочные обязательства представлены как долгосрочные) также может повлиять на решение пользователя и быть существенной.

Надежность

Информация надежна, если она не содержит существенных ошибок. Для того чтобы считаться надежной, информация должна удовлетворять нижеперечисленным требованиям.

1. Информация должна объективно отражать факты хозяйственной деятельности, к которым она фактически или предположительно относится. Понятие «объективность» для бухгалтерского учета вещь практически недостижимая. До недавних пор общепризнанным являлось мнение, что бухгалтерские данные являются объективными, достоверными и беспристрастными, однозначно трактуемыми и т.п. Это рассматривалось как одно из главных достоинств бухгалтерии, но, по мере продвижения нашей экономики к рынку, бесспорность этого тезиса подвергалась сомнению. Объективность учетной информации является по большей части мифом. Профессор Я.В. Соколов отмечал, что миф о том, что двойная бухгалтерия объективно отражает хозяйственные процессы, с практической точки зрения даже полезен, ибо люди работающие полны энтузиазма. Однако с точки зрения науки этот миф самый опасный, так как создает уверенность в объективности, достоверности и точности бухгалтерских данных . В данном случае речь не идет о каком-то преднамеренном искажении данных. Федеральный закон от 06.12.2011 №402-ФЗ и Положения по бухгалтерскому учету: Приказ Минфина России от 06.10.2008 №106н предоставляют достаточные возможности бухгалтерам влиять на финансовое положение организации. В рамках выбираемой в коммерческой организации учетной политики на усмотрение бухгалтера оставляется решение множества вопросов. Формируя свою учетную политику, организация может:

- выбрать один из предлагаемых нормативными документами вариантов ведения бухгалтерского учета конкретных хозяйственных операций;

- самостоятельно разработать методику бухгалтерского учета отдельных фактов хозяйственной деятельности, если такая методика не установлена нормативными документами;

- применять методику бухгалтерского учета, отличную от предписаний нормативных документов, если, по мнению бухгалтера, содержащаяся в нормативных документах по бухгалтерскому учету методология не позволяет достоверно отразить соответствующие факты хозяйственной жизни.

Например, зачисленный в состав активов объект может по усмотрению бухгалтера быть классифицирован по-разному: как основное средство или как материал. Данная норма связана с возможностью использования стоимостного лимита отнесения объекта к основным средствам. То же самое можно сказать и об используемых способах оценки объектов бухгалтерского учета, где у бухгалтера есть достаточно большая свобода выбора по многим учетным объектам, что позволяет в полной мере применить профессиональное суждение бухгалтера как при выборе способов, так и при их самостоятельной разработке. Получается, что сомнения не вызывает только наличие самих фактов хозяйственной жизни, а вот их оценка и классификация уже относятся непосредственно к компетенции бухгалтера.

Поэтому можно сделать вывод о том, что поскольку учетная политика организации представляет собой осознанное воздействие на форму и содержание бухгалтерского баланса в рамках действующих бухгалтерских принципов и стандартов с целью формирования показателей, соответствующих заранее заданным стратегическим целям развития предприятия, то она является одним из основных средств вуалирования бухгалтерского баланса. Это происходит по следующим направлениям:

- варьирование показателей бухгалтерского баланса с помощью оценок его статей;

- изменение структуры активов и обязательств.

Учетная политика оказывает влияние и на финансовые результаты деятельности организации, которое может быть связано с формированием оценочных резервов путем использования различных способов начисления амортизации основных средств и нематериальных активов, способа расчета себестоимости израсходованных оборотных активов и др. Вуалированию бухгалтерского баланса большое внимание уделено в работах немецкого классика И.Ф. Шера. Поэтому, отмечал профессор Я.В. Соколов, если при проведении анализа учетной информации забывают о том, как были получены эти данные, то результаты анализа превращаются в игру в цифирьки и только.

2. Факты хозяйственной деятельности должны отражаться в бухгалтерском учете, исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования. Этот же принцип говорит о том, что получение информации об экономической характеристике финансового положения организации является для пользователей отчетности более приоритетным по сравнению с владением информацией о его юридических характеристиках. Существуют ситуации, когда юридическое оформление операции не соответствует ее экономическому содержанию. Вообще можно сказать, что это одна из самых сложно реализуемых на практике характеристик, так как при такой ее формулировке на откуп бухгалтера попадает практически все. Возможно, следует ее сформулировать следующим образом: «факты хозяйственной деятельности должны отражаться в бухгалтерском учете, прежде всего исходя из правовой формы. В отдельных случаях следует отдать приоритет экономическому содержанию хозяйственной операции перед ее правовой формой».

3. Информация, предоставляемая заинтересованным пользователям (кроме отчетов специального назначения), должна быть нейтральной, т.е. свободной от односторонности. Информация не является нейтральной, если посредством отбора или формы представления она влияет на решения и оценки заинтересованных пользователей с целью достижения предопределенных результатов или последствий. То есть информация не должна быть нацелена на интересы определенных групп пользователей.

4. При формировании информации в бухгалтерском учете следует придерживаться определенной осмотрительности в суждениях и оценках, имеющих место в условиях неопределенности, таким образом, чтобы активы и доходы не были завышены, а обязательства и расходы не были занижены. На практике этот принцип воплощается посредством создания оценочных резервов: под обесценение материально-производственных запасов, под обесценение финансовых вложений и под обесценение дебиторской задолженности. Каждый из этих резервов создается для того, чтобы уменьшить соответствующую статью в бухгалтерском балансе и, как следствие, финансовый результат деятельности организации (за счет увеличения расходов). Следует отметить, что действующее законодательство достаточно противоречиво и непоследовательно в отношении данного принципа. Можно привести несколько примеров. При безвозмездном поступлении активов регламентировано рыночную стоимость подарка признать сначала доходом будущего периода и включать в расходы отчетного периода в последующих периодах при использовании данного актива. Хотя очевидно, что организация доход в виде безвозмездно полученного актива уже получила. С другой стороны, мы признаем свой доход от продажи активов вне зависимости от того, поступили ли от дебитора реальные активы в счет оплаты или нет. Да и налог на прибыль в бюджет уплачиваем реальными деньгами, хотя от покупателя этих денег возможно еще и не получали. Причем погашение дебиторской задолженности может растянуться на месяцы. А вот при возмещении ущерба материально ответственным лицом мы должны признавать свой доход только при фактическом погашении этим материально ответственным лицом дебиторской задолженности перед организацией (то есть по кассовому методу). Таким образом, получается, что стоимость активов в бухгалтерском балансе не завышать не можем, исходя из этого принципа, а величину дохода и, как следствие, прибыли – можем.

5. Информация, формируемая в бухгалтерском учете, должна быть полной (с учетом ее существенности и сопоставимости затрат на сбор и обработку).

Сравнимость

Пользователи должны иметь возможность:

- сравнивать информацию об организации за разные периоды времени, для того чтобы определить тенденции в ее финансовом положении и финансовых результатах деятельности. Прежде всего поэтому организациям разрешено менять свою учетную политику только в исключительных случаях;

- сопоставлять информацию о разных организациях, чтобы сравнить их финансовое положение, финансовые результаты деятельности и изменения в финансовом положении.

Выполнение этого требования обеспечивается тем, что пользователи должны быть информированы об учетной политике, принятой организацией, любых изменениях в такой политике и влиянии этих изменений на финансовое положение и финансовые результаты деятельности организации. Организация не должна вести учет какого-то факта хозяйственной деятельности тем же образом, что и раньше, если принятая учетная политика не обеспечивает реализацию таких требований, как уместность и надежность, либо существует лучшая альтернатива. Между тем реализация данного требования крайне затруднительна ввиду того, что нужно тщательным образом изучить учетную политику организаций для того, чтобы сравнивать показатели их бухгалтерской финансовой отчетности.

Таким образом, можно сделать вывод о том, что критерии качества информации, формируемой в бухгалтерском финансовом учете для внешних пользователей, нуждаются в серьезной доработке по многим направлениям. При этом российским предприятиям необходима новая концепция бухгалтерской отчетности, которая будет обеспечивать внешних пользователей широким спектром не только фактической, но и прогнозной финансовой информации.

Список литературы: Ткачук Н.В. К. э. н., доцент кафедры бухгалтерского учета и аудита Санкт-Петербургский государственный университет экономики и финансов

Источник: Международный бухгалтерский учет, 2011 №45

Требования, предъявляемые к бухгалтерской отчетности

Бухгалтерская отчетность должна давать достоверное и полное представление об имущественном и финансовом положении организации, а также финансовых результатах ее деятельности. Это сформулировано в таких документах, как Федеральный закон «О бухгалтерском учете», Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской федерации, Положение по бухгалтерскому учету «Бухгалтерская отчетность организации». При этом достоверной считается бухгалтерская отчетность, сформированная и составленная исходя из требований, установленных нормативными актами:

- соблюдение в течение отчетного года принятой учетной политики, отражения хозяйственных операций и оценки имущества и обязательств исходя из порядка, установленного законодательством

- полнота отражения в бухгалтерской отчетности всех фактов хозяйственной деятельности за отчетный год и результатов инвентаризации имущества и обязательств

- тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета

- исправления отчетных данных после утверждения годовых отчетов производятся за отчетный период, в котором обнаружены искажения

- бухгалтерская отчетность составляется по типовым формам, разработанным и утвержденным Минфином РФ

- организации, отчетность которых подлежит обязательной аудиторской проверке, в составе бухгалтерской отчетности представляют итоговую часть аудиторского заключения

- В случае наличия у организации дочерних и зависимых обществ, помимо собственного бухгалтерского отчета составляется также сводная бухгалтерская отчетность, включающая показатели отчетов таких обществ, находящихся на территории РФ и за ее пределами

- бухгалтерская отчетность должна быть составлена на русском языке и в валюте РФ.

Достоверность бухгалтерской отчетности

Одним из основных требований к бухгалтерской отчетности, выдвигаемых действующими нормативными документами, является ее соответствие критерию достоверности. Что означает это понятие, какую бухгалтерскую отчетность можно признать достоверной, и как бухгалтер может установить, является ли достоверной отчетность его организации? Интересно, что руководствуясь этим критерием, бухгалтер в ряде случаев и при наличии определенных условий при формировании отчетности может отступать от требований нормативных актов по бухгалтерскому учету. Рассказывает М.Л. Пятов, к.э.н. (Санкт-Петербургский государственный университет).

Одним из основных требований к бухгалтерской отчетности, выдвигаемых действующими нормативными документами, является ее соответствие критерию достоверности. Что означает это понятие, какую бухгалтерскую отчетность можно признать достоверной, и как бухгалтер может установить, является ли достоверной отчетность его организации? Интересно, что руководствуясь этим критерием, бухгалтер в ряде случаев и при наличии определенных условий при формировании отчетности может отступать от требований нормативных актов по бухгалтерскому учету. Рассказывает М.Л. Пятов, к.э.н. (Санкт-Петербургский государственный университет).

Пунктом 6 ПБУ 4/99 «Бухгалтерская отчетность организации» устанавливается, что бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении.

При этом, согласно ПБУ, достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету.

Означает ли это, что предписания нормативных документов всегда и беспрекословно должны соблюдаться и любой случай их неисполнения делает бухгалтерскую отчетность недостоверной?

Итак, ПБУ фактически устанавливает, что если при составлении отчетности организация соблюдала все правила действующих нормативных документов по бухгалтерскому учету, то отчетность следует признать достоверной и полной.

Однако ниже тот же пункт ПБУ 4/99 содержит предписание, которое существенно уточняет только что сказанное. ПБУ буквально гласит:

Выдержка из документа

«…если при составлении бухгалтерской отчетности применение правил настоящего Положения не позволяет сформировать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении, то организация в исключительных случаях (например, национализация имущества) может допустить отступление от этих правил».

Обратим внимание, национализация имущества приводится в данном определении лишь как пример. Очень важно, что каких бы то ни было осязаемых границ таких исключительных случаев рассматриваемый нормативный документ не приводит. Это означает возможность вменить качество исключительности практически любому факту хозяйственной деятельности, иными словами, любая хозяйственная операция формально может стать основанием для отступления от правил, устанавливаемых нормативными актами.

Здесь бухгалтеру впору и растеряться, так как если он попытается совместить в своем сознании две рассмотренные нормы, то получит примерно следующее.

Достоверной может считаться только и исключительно отчетность, сформированная в соответствии с действующими нормативными документами, но если следование этим нормативным документам не позволяет сформировать достоверную отчетность, в исключительных случаях от них можно отступить, если такое отступление сделает отчетность более достоверной.

Согласитесь, можно и запутаться.

Более того, в том же пункте 6 ПБУ 4/99 бухгалтер может прочесть, что если при составлении бухгалтерской отчетности исходя из правил настоящего Положения организацией выявляется недостаточность данных для формирования полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении, то в бухгалтерскую отчетность организация включает соответствующие дополнительные показатели и пояснения.

То есть не только можно (в исключительных случаях) от предпи-саний нормативных документов отступить, но и свободно включать в бухгалтерскую отчетность соответствующие (чему, практически не понятно) дополнительные показатели и пояснения.

Удивление бухгалтера в данном случае очевидно и объяснимо. В течение многих лет мы привыкли к тому, что должны все делать по инструкции, и отступление от ее предписаний «смерти подобно».

Вместе с тем процесс перехода на Международные стандарты бухгалтерского учета привнес в нашу практику очень важную вещь — определенное поле для принятия бухгалтером решений, являющихся выводом не исключительно из предписаний инструкций, но из собственного профессионального суждения бухгалтера.

Впервые это положение еще в 1996 году было зафиксировано в Федеральном законе «О бухгалтерском учете». Но по причине того, что мы, как правило, часто читаем План счетов, но редко заглядываем в законы, оно осталось практически незамеченным.

Напомним, что согласно пункту 4 статьи 13 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», в пояснительной записке должно сообщаться о фактах неприменения правил бухгалтерского учета в случаях, когда они не позволяют достоверно отразить имущественное состояние и финансовые результаты деятельности организации, с соответствующим обоснованием. В противном случае неприменение правил бухгалтерского учета рассматривается как уклонение от их выполнения и признается нарушением законодательства Российской Федерации о бухгалтерском учете.

Закон, введя данную норму, фактически отнес решение о достоверности отчетности конкретной организации к компетенции профессионального мнения бухгалтера этой организации, обязав при этом раскрывать отличную от заложенной в нормативных документах трактовку фактов хозяйственной деятельности в пояснительной записке к бухгалтерской отчетности.

Дополняя и раскрывая предписания закона № 129-ФЗ, ПБУ 4/99 очерчивает круг случаев, предполагающих возможность такого отступления только исключительными ситуациями, что реализуется на практике, так как вряд ли какой-нибудь бухгалтер возьмется вместо своей текущей работы за изобретение новых способов бухгалтерского учета всех фактов хозяйственной деятельности своей организации.

Практически одновременно с появлением закона «О бухгалтерском учете» в российскую бухгалтерскую практику вошло понятие учетной политики организации.

Выдержка из документа

«…под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и иные соответствующие способы и приемы».

пункт 2 ПБУ 1/98 «Учетная политика организации»

При этом пунктом 8 ПБУ 1/98 устанавливается, что «при формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета осуществляется выбор одного способа из нескольких, допускаемых законодательством и нормативными актами по бухгалтерскому учету».

Если же по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из ПБУ 1/98 и иных положений по бухгалтерского учету.

Таким образом, формируя учетную политику как комплекс методик бухгалтерского учета фактов хозяйственной жизни, организация реализует предписания действующих нормативных документов по четырем направлениям:

1) следует одновариантным предписаниям нормативных документов, не предоставляющим возможность выбора методики учета;

2) выбирает один вариант методики учета из нескольких вариантов, предлагаемых нормативными документами;

3) самостоятельно разрабатывает методику учета фактов хозяйственной жизни, относительно которых нормативные документы не содержат специальных предписаний;

4) руководствуясь пунктом 4 статьи 13 закона «О бухгалтерском учете» разрабатывает методику учета конкретных фактов хозяйственной жизни, отличную от устанавливаемой нормативными актами.

Наличие такого широкого поля деятельности при формировании организацией своей учетной политики означает, что специальные предписания нормативных актов, определяющие методику бухгалтерского учета конкретных фактов хозяйственной жизни, согласно пункту 4 статьи 13 закона «О бухгалтерском учете», фактически носят рекомендательный характер.

Такое положение вещей полностью соответствует центральной идее Международных стандартов финансовой отчетности — приоритету профессионального суждения бухгалтера перед буквой рекомендаций нормативного документа.

Таким образом, достоверной следует считать бухгалтерскую отчетность организации, соответствующую ее учетной политике, положения которой раскрыты, объяснены и обоснованы в пояснительной записке к этой бухгалтерской отчетности. Это означает, что в пояснительной записке должны быть отражены:

- во-первых, выбранные варианты учета из предложенных нормативными документами;

- во-вторых, самостоятельно разработанная организацией методика учета фактов хозяйственной деятельности;

- в-третьих, случаи отступления от предписаний нормативных документов по бухгалтерскому учету в соответствии со статьей 13 закона «О бухгалтерском учете».

Требования, предъявляемые к достоверности отчетности

Пользователи предъявляют к бухгалтерской отчетности определенные требования, поскольку на решения, принимаемые на основе отчетных данных, оказывают непосредственное влияние достоверность и существенность последних.

Достоверность является одной из основных качественных характеристик бухгалтерской отчетности. Согласно Большому бухгалтерскому словарю достоверность бухгалтерской отчетности — требование бухгалтерской отчетности, означающее, что бухгалтерская отчетность должна давать достоверное и полное представление об имущественном и финансовом положении организации, а также о финансовых результатах ее деятельности. Достоверной считается бухгалтерская отчетность, сформированная и составленная исходя из правил, установленных нормативными актами системы нормативного регулирования бухгалтерского учета в Российской Федерации.

Итак, бухгалтерская отчетность не является достоверной, если она в количественном отношении содержит недостаточную информацию, а в качественном отношении — не отвечает разумным ожиданиям фактических и потенциальных пользователей.

Чтобы считаться достоверной, бухгалтерская отчетность должна отражать истинное, соответствующее действительности имущественное положение организации.

Достоверность учетных данных обеспечивается документированием всех хозяйственных операций, правильным осуществлением инвентаризации, стоимостной оценки имущества и обязательств. Документирование хозяйственных операций означает, что все хозяйственные операции, проводимые экономическим субъектом, должны оформляться первичными учетными документами, т.е. должен быть реализован принцип регистрации.

Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка.

Достоверность бухгалтерской информации достигается также с помощью правильной стоимостной оценки имущества и обязательств, в основе которой лежат реальные затраты, выраженные в денежном измерении.

Основные требования к составлению бухгалтерской отчетности

К бухгалтерской отчетности предъявляются следующие требования:

простота и ясность показателей, т.е. показатели этой отчетности должны быть понятными для ее пользователей;

достоверность данных, т.е. отчетность составляется на основании точных и достоверных данных бухгалтерского учета;

соответствие данных синтетического и аналитического учета;

сопоставимость показателей отчетности с плановыми (нормативными) показателями, с показателями прошлого года. Это требование необходимо для анализа финансово-хозяйственной деятельности предприятия.

Для того чтобы бухгалтерская отчетность соответствовала предъявляемым к ней требованиям, при составлении бухгалтерских отчетов должно быть обеспечено соблюдение следующих условий:

полное отражение за отчетный период всех хозяйственных операций и результатов инвентаризации всех производственных ресурсов, готовой продукции и расчетов;

полное совпадение данных синтетического и аналитического учета, а также показателей отчетов и балансов с данными синтетического и аналитического учета;

осуществление записи хозяйственных операций в бухгалтерском учете только на основании надлежаще оформленных оправдательных документов или приравненных к ним технических носителей информации;

правильная оценка статей баланса.

Ошибки в отчетности и ее достоверность

Никто не застрахован от ошибок в отчетности. Они могут быть связаны как с человеческим фактором, невнимательностью сотрудников, так и с преднамеренными действиями. Нельзя не отметить, что недостоверность отчетности может повлиять на планирование и бюджетирование в компании, ввести в заблуждение руководство компании, привести к банкротству, вызвать споры с проверяющими органами. Поэтому очень важно своевременно выявлять ошибки в отчетности.

Как выявить ошибки в отчетности?

Перед тем как приступить к поиску ошибок в отчетности, необходимо проверить сроки сдачи отчетности, так как сдача отчетности с опозданием может привести к штрафам. Также следует визуально проверить заполнение отчетности (определить, все ли листы отчетности заполнены). Особое внимание нужно уделить изменениям в учредительных документах (если таковые имели место).

Ошибки в отчетности можно выявить различными способами:

1. Первой стадией проверки является проверка форм отчетности и подтверждающих документов.

Для выявления ошибок в отчетности проверяются следующие формы (см. табл. 1).

|

Таблица 1. Формы отчетности |

|

|

Бухгалтерские формы |

Налоговые декларации |

|

|

Проверка может осуществляться как с помощью специализированной программы, так и вручную. Логично, что крупные компании используют электронные средства проверки достоверности отчетности, а небольшие компании проверяют правильность арифметического подсчета данных вручную.

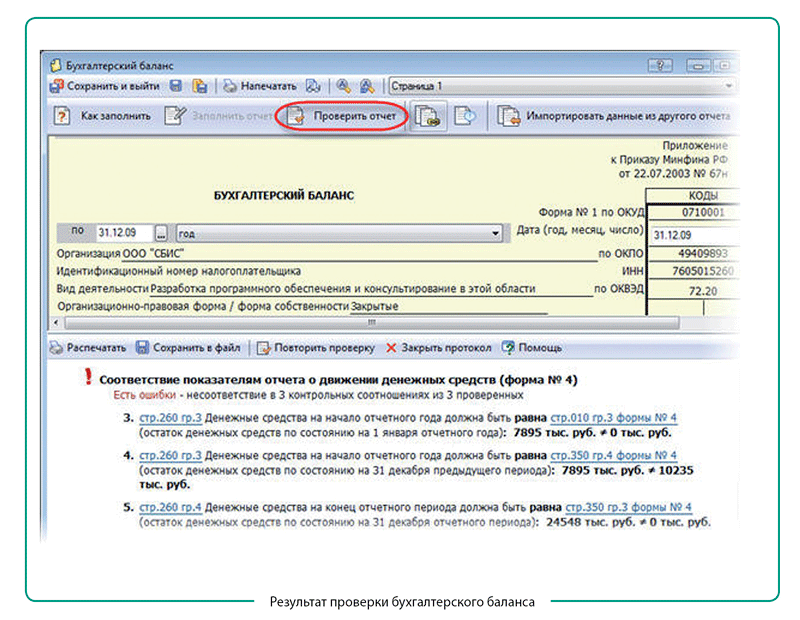

В электронном виде проверка осуществляется программными средствами и выглядит приблизительно так.

Пример

Рассмотрим результат проверки формы № 1 «Бухгалтерский баланс» (см. рисунок).

Ясно, что показатели разных отчетных форм, имеющие один и тот же смысл в едином отчетном периоде, должны быть равны. В частности, показатель «Денежные средства на начало отчетного года» бухгалтерского баланса должен быть равен «Остатку денежных средств по состоянию на 1 января отчетного года» формы № 4 «Отчет о движении денежных средств».

Проверкой обнаружена ошибка! Она требует обязательного внесения исправления.

Далее покажем, как осуществить проверку данных вручную путем проверкиконтрольных соотношений в декларации по НДС (табл. 2).

|

Таблица 2. Проверка данных в декларации по НДС |

|||

| Показатель |

Соотношение |

Показатель |

Выводы, которые должна сделать компания |

|

Сумма НДС, уплаченная налоговым агентом и подлежащая вычету (разд. 3, гр. 4, стр. 310) при условии отражения в разд. 2 по стр. 100 |

≤ |

Сумма налога к уплате по данным налогового агента за прошлый или прошлые налоговые периоды (разд. 2, стр. 090) |

Необоснованный вычет НДС налоговым агентом |

|

Суммы, формирующие налоговую базу (разд. 3, гр. 4, стр. 010 + 020 + 030 + 040 + 050 + 060 + 090 + 100 + 140 + 150 + 160 + 170) |

Равно |

Общая величина налоговой базы (разд. 3, гр. 4, стр. 180) |

Если левая часть равенства больше правой — занижена налоговая база. Если наоборот — имеется арифметическая ошибка |

|

Суммы, формирующие налоговую базу (разд. 3, гр. 4, стр. 010 + 020 + 030 + 040 + 050 + 060 + 090 + 100 + 140 + 150 + 160 + 170) |

Равно |

Общая величина налоговой базы (разд. 3, гр. 6, стр. 180) |

Если левая часть равенства больше правой — занижена налоговая база. Если наоборот — имеется арифметическая ошибка |

Кроме того, необходимо оценить связь деклараций по налогу на прибыль и НДС. Большинство компаний обязано использовать метод начислений при расчете как налога на прибыль, так и НДС. При проверке показатели гр. 4 стр. 010–060, 090 декларации по НДС будут соответствовать показателям стр. 010 листа 02 или стр. 040 Приложения № 1 к листу 02 декларации по налогу на прибыль организаций.

Проверяется обоснованность заявленных налоговых вычетов: наличие документов, которые подтверждают правомерность налогового вычета, правильность применения налоговой льготы.

По НДС проверяют:

- декларации;

- счета-фактуры;

- первичные документы, подтверждающие принятие ценностей (работ, услуг) к учету;

- книгу покупок и книгу продаж;

- журналы учета полученных и выставленных счетов-фактур;

- регистры бухгалтерского учета и т. п.

Данные в указанных выше документах должны совпадать с данными в отчетности (например, легко проверить декларацию с книгами покупок и продаж). Кроме того, данные сверяют с бухгалтерскими расчетами по счету 68 «Расчеты по налогам и сборам» субсчет «НДС», счету 62 «Расчеты с покупателями и заказчиками» субсчет «Авансы полученные», счету 62.

По налогу на прибыль проверяют:

- суммы налога к доплате или уменьшению;

- сумму налога, подлежащую уплате в бюджет;

- расчеты доходов от реализации и внереализационных доходов;

- анализ реализационных и внереализационных расходов.

По страховым взносам проверяются:

- начисления налогов арифметически в соответствии с начисленной заработной платой;

- суммы необлагаемых выплат;

- выплаты по больничным, выплаты по беременности и родам.

По НДФЛ проверке подлежат:

- выплаты резидентам и нерезидентам;

- выплаты по ставке 9 % по дивидендам;

- предоставление налоговых вычетов (например, имущественного вычета).

2. Устанавливается возможность ошибки между статьями активов и пассивов, статьями прибылей и убытков. Так, в соответствии с Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99 (в ред. от 08.11.2010), утвержденным Приказом Минфина России от 06.07.1999 № 43н, не разрешается проведение зачета между статьями. Исключение составляет случай взаимозачета между организациями. Для проведения такого зачета по ст. 410 ГК РФ нужно заявление одной из сторон.

3. Проверяются ошибки, связанные с применением нескольких режимов налогообложения. Такие ошибки могут допустить компании, применяющие ЕНВД и УСН или общую систему налогообложения. Чаще всего в данной ситуации компании неправильно распределяют выручку по видам деятельности или показывают общую выручку. Поэтому при применении двух систем налогообложения нужно отдельно рассмотреть правильность распределения доходов и расходов, а также подтверждающие данные (количество работников, количество автомобилей, количество квадратных метров, применяемых для целей ЕНВД).

4. Неправильное ведение бухгалтерского учета. Например, неверное отнесение на расходы будущих периодов по счету 97 «Расходы будущих периодов» может привести к неточному определению налогооблагаемой базы. Счет 97 в настоящее время не отменен, но перечень расходов, напрямую упоминаемых в нормативно-правовых актах по бухгалтерскому учету, которые могут быть на нем учтены, ограничен. Ранее, до введения новых форм бухгалтерской отчетности (Приказ Минфина России от 02.07.2010 № 66н), расходы будущих периодов (сальдо) отражались в бухгалтерском балансе (форма № 1) по строке «Расходы будущих периодов». Однако во вновь введенных формах отчетности строка «Расходы будущих периодов» отсутствует.

5. К ошибкам также относится неполная отчетность. Типичные нарушения — отсутствие пояснительной записки к бухгалтерской отчетности, ее неправильное или неполное составление. Наличие пояснительной записки предусмотрено п. 2 ст. 13 Федерального закона от 21.11.1996 № 129-ФЗ (в ред. от 28.09.2010) «О бухгалтерском учете». Ее обязаны представлять в составе годовой отчетности все организации, за исключением субъектов малого предпринимательства. Кроме того, в соответствии с законодательством о бухучете в состав отчетности входит аудиторское заключение, которое у многих компаний отсутствует.

В целом хочется порекомендовать компаниям уделять больше внимания вопросам проверки отчетности. Для крупных компаний целесообразно осуществлять как проверку самой отчетности, ее полноты, так и отражения данных в учете.

Какая имеется судебная практика в части достоверности отчетности?

Одно из неприятных последствий ошибок — признание недостоверности отчетности, а следовательно, доначисление налогов, начисление штрафов и пени проверяющими органами. При этом риски существуют и у компаний, не совершающих ошибок в учете. Примером из судебной практики служит Определение ВАС РФ от 14.04.2008 № 4675/08 по делу № А57-6687/2006-13-44-39, в котором суд исследовал вопрос установления стоимости доли. Достоверность бухгалтерской отчетности удалось подтвердить с помощью экспертизы.

Однако в некоторых случаях специальная экспертиза может не понадобиться. Например, в Постановлении ФАС Волго-Вятского округа от 06.12.2010 по делу № А29-2785/2010 указывается, что представленные налоговым органом в материалы дела доказательства не могут с достоверностью свидетельствовать о неотражении в бухгалтерском учете и представленной в налоговый орган отчетности доходов, полученных от оказания бухгалтерских услуг. В этой связи суд удовлетворил требование налогоплательщика об отмене решения о доначислении налога.

Это важно. Многие компании полагают, что достоверность отчетности фактически подтверждается мнением независимого аудитора. Однако на практике это не так. Налоговые органы часто доначисляют налоги вне зависимости от заключения аудиторов о правильности учета. При этом компания, предъявив иск к аудиторской фирме, может также проиграть этот судебный процесс.

В этой связи суд удовлетворил требование налогоплательщика об отмене решения о доначислении налога.

Дело в том, что аудитор не несет ответственности за необнаружение искажений бухгалтерской отчетности в случае, если это не могло повлиять на мнение аудитора относительно достоверности бухгалтерской отчетности в целом. Данное заключение содержится в Постановлении ФАС Волго-Вятского округа от 06.09.2006 по делу № А39-8206/2005-120/17.

Такой вывод содержится и в Постановлении ФАС Восточно-Сибирского округа от 21.12.2006 № А19-16895/06-51-Ф02-7019/06-С1 по делу № А19-16895/06-51. Однако имеется и несколько другой вывод. В состав бухгалтерской отчетности входит аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту, что подтверждается Постановлением ФАС Центрального округа от 31.05.2005 № А35-10877/04-С2.

Это важно. Отчетность должна быть полной и достоверной. Представление аудиторского заключения и пояснительной записки с нарушением установленного законодательством срока является налоговым правонарушением, установленным п. 1 ст. 126 НК РФ.

Проверяющие органы для подтверждения достоверности отчетности могут затребовать:

- заключение аудиторов;

- договоры;

- первичные документы;

- счета-фактуры.

Если документы не подтверждают спорные расходы, они могут быть исключены из затрат. Например, в Постановлении ФАС Восточно-Сибирского округа от 30.06.2009 № А10-3470/2008 суд отказал в признании недействительным решения налогового органа, поскольку представленные заявителем документы не подтверждают спорные расходы по налогу на прибыль и не могут являться основанием для применения спорного вычета по НДС, так как хозяйственные операции общества с поставщиками являются фиктивными. Аналогичный вывод сделан в Постановлении ФАС Восточно-Сибирского округа от 16.06.2009 № А33-4457/2008-Ф02-2643/2009. В данном судебном решении суд отказал в признании незаконным решения налогового органа, поскольку представленные заявителем документы не подтверждают спорные расходы по налогу на прибыль и не могут являться основанием для применения спорного вычета по НДС, так как содержат недостоверные сведения о контрагенте.

В настоящее время сложилась двойственная судебная практика в отношении необходимости проверки достоверности отчетности контрагентов.

Компания, заключающая многомиллионные контракты, должна каким-то образом себя обезопасить, в том числе проверить:

- обороты компании-контрагента;

- наличие оборотных денежных средств;

- размер кредиторской и дебиторской задолженности;

- наличие ошибок в отчетности.

Некоторые суды говорят о том, что компания при выборе контрагента должна проявить должную осмотрительность. Например, в Определении ВАС РФ от 15.07.2011 № ВАС-9588/11 по делу № А44-3015/2010 суд признал, что документы содержат недостоверную информацию. Иной вывод содержится в Постановлении ФАС Поволжского округа от 03.12.2009 по делу № А55-3807/2009, в котором суд указал, что действующее законодательство не предоставляет покупателю товара необходимых полномочий по контролю за надлежащим представлением поставщиком налоговой и бухгалтерской отчетности. В Постановлении ФАС Западно-Сибирского округа от 26.07.2007 № Ф04-4518/2007(36000-А03-25) по делу № А03-11783/2006-31 суд отметил, что непредставление налоговой отчетности контрагентом налогоплательщика и невозможность проведения налоговым органом встречных проверок не являются безусловным основанием для отказа в возмещении сумм НДС, уплаченных налогоплательщиком при приобретении товара.

Обратите внимание. Компаниям при выборе контрагентов необходимо запрашивать у них отчетность для ее проверки.

Если компания имеет множество контрагентов, возмещает большие суммы НДС из бюджета, то целесообразно запросить отчетность и проверить в программе контрольные соотношения, а также убедиться в платежеспособности контрагента.

Таким образом, можно сделать следующие выводы из судебной практики:

- достоверность отчетности может подтвердить независимый эксперт;

- компания может доказать достоверность в случае наличия нарушений при проверке отчетности проверяющими органами;

- аудиторское заключение не является документом, безусловно свидетельствующим об отсутствии ошибок. Вместе с тем предоставление аудиторского заключения и пояснительной запиской обосновывается требованиями законодательства;

- необходимо сохранять соответствующие документы, которые могут подтвердить правомерность включения затрат в отчетность;

- следует проверять контрагентов при совершении крупных сделок и сделок, в которых предусмотрены крупные суммы авансовых платежей.

Нужно отметить, что компании рекомендуется проводить проверку как собственной отчетности, так и отчетности контрагентов при заключении крупных договоров. Обезопасить себя от ошибок возможно различными способами: проверка отчетности с помощью специализированных программ, проверка подтверждающих документов, проверка математических значений в отчетности, а также приглашение независимых аудиторов и специалистов. Если компания уверена в достоверности и правильности отчетности, то возможно подтверждение ее достоверности с помощью экспертизы.

ТРЕБОВАНИЕ ПОЛНОТЫ

Смотреть что такое «ТРЕБОВАНИЕ ПОЛНОТЫ» в других словарях:

-

требование полноты — Бухгалтерский принцип, используемый в отечественной практике и предполагающий необходимость отражения в бухгалтерском учете всех фактов хозяйственной деятельности. Тематики бухгалтерский учет … Справочник технического переводчика

-

Требование полноты — Принцип бухгалтерского учета. Устанавливает обязательность полноты отражения в бухгалтерском учете всех факторов хозяйственной деятельности. п. 7 Положения по бухгалтерскому учету Учетная политика организации ПБУ 1/98, утв. Приказом Минфина РФ от … Словарь: бухгалтерский учет, налоги, хозяйственное право

-

ЛОГИКА ВОПРОСОВ — ЛОГИКА ВОПРОСОВ формальные средства описания отношения “вопрос ответ”. Формальные средства имитации вопросов называют интеррогативами. Примерами интеррогативов являются ли вопросы (“верно ли высказывание Л?”), какой вопросы (“каковы все те х … Философская энциклопедия

-

ПБУ 1/2008 — ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ УЧЕТНАЯ ПОЛИТИКА ОРГАНИЗАЦИИ ПБУ 1/2008 Содержание 1 I. Общие положения 2 II. Формирование учетной политики 3 III. Измен … Бухгалтерская энциклопедия

-

ПБУ 1/98 — ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ «УЧЕТНАЯ ПОЛИТИКА ОРГАНИЗАЦИИ» ПБУ 1/98 ВНИМАНИЕ! Этот нормативный акт ОТМЕНЕН! См. ПБУ 1/2008 Содержание 1 I. Общ … Бухгалтерская энциклопедия

-

Учётная политика — Учётная политика совокупность способов ведения бухгалтерского учёта первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. Основы формирования (выбора и обоснования) … Википедия

-

Предназначение учетной политики организации — учетная политика организации должна обеспечивать: полноту отражения в бухгалтерском учете всех факторов хозяйственной деятельности (требование полноты); своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и… … Энциклопедический словарь-справочник руководителя предприятия

-

ПБУ 1/94 — ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ УЧЕТНАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ (ПБУ 1/94) ВНИМАНИЕ! Этот нормативный акт ОТМЕНЕН! См. ПБУ 1/2008 Утратил силу в связи с изданием Приказа Минфина РФ от 09.12.1998 N 60н. Содержание 1 … Бухгалтерская энциклопедия

-

Непротиворечивость — совместимость, свойство дедуктивной теории (или системы аксиом (См. Аксиома), посредством которых теория задаётся), состоящее в том, что из неё нельзя вывести противоречие, т. е. какие либо два предложения А и ¬ А, каждое из которых… … Большая советская энциклопедия

-

Качество медицинской помощи — К медицинской услуге, имеющей своей целью оказание медицинской помощи пациенту, российским законодательством предъявляется требование полноты осуществления сторонами договора своих обязанностей. Так, пациент должен соответствующим образом… … Википедия

Возникновение новых экономических и правовых взаимоотношений предполагает ориентацию бухгалтерского учёта на общепринятые в мировой практике принципы его ведения.

Принцип — ϶ᴛᴏ основа, исходное, базовое положение бухгалтерского учёта͵ как науки, ĸᴏᴛᴏᴩᴏᴇ предопределяет все вытекающие из него утверждения. Принципы бухгалтерского учёта закреплены в ПБУ 1/98 ʼʼУчётная политика организации. Согласно данному ПБУ принципы подразделяются на базовые и основные.

Базовые принципы (допущения) – это, условия, которые создаются организацией при постановке учёта (п.6 ПБУ 1/98).

Допущения:

имущественная обособленность -имущество и обязательства организации существуют обособленно от имущества и обязательств собственников этой организации и иных организаций;

непрерывность деятельности -организация будет продолжать свою деятельность в обозримом будущем, у нее отсутствуют намерения ликвидации или существенного сокращения деятельности;

последовательность применения учетной политики -выбранная организацией учетная политика будет последовательно применяться от одного отчетного периода к другому;

временная определенность фактов хозяйственной деятельности — факты хозяйственной деятельности относятся к тому отчетному периоду, в котором они имели место независимо от фактического времени поступления или выплаты денежных средств.

Основные принципы (требования) — ϶ᴛᴏ общепринятые принципы ведения учёта͵ вытекающие из действующего законодательства (п.7 ПБУ 1/98).

Требования:

требование полноты – должна быть обеспечена полнота отражения в бухгалтерском учёте всех фактов хозяйственной деятельности. Каждый факт хозяйственной деятельности должен быть зафиксирован в первичном бухгалтерском документе, являющемся подтверждением самого факта совершения хозяйственной операции;

требование своевременности – должно быть обеспечено своевременное отражение фактов хозяйственной деятельности в бухгалтерском учёте и бухгалтерской отчётности;

требование осмотрительности – должна быть обеспечена большая готовность к признанию в бухгалтерском учёте расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов. То есть из всех возможных оценок для активов и доходов применяется наименьшая, для обязательств и расходов – наибольшая оценка, а также доходы не должны отражаться в бухгалтерской отчётности преждевременно;

требование приоритета содержания перед формой –должно быть обеспечено отражение в бухгалтерском учёте фактов хозяйственной деятельности исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования;

требование непротиворечивости — должно соблюдаться тождество данных аналитического учёта оборотам и остаткам по счетам синтетического учёта на последний календарный день каждого месяца;

требование рациональности – должно быть обеспечено рациональное ведение бухгалтерского учёта͵ исходя из условий хозяйственной деятельности и величины организации.

ТРЕБОВАНИЕ — 1. просьба в категорической форме, документе такой просьбой; 2. категорическое распоряжение; 3. документ, служащий основанием для отпуска материалов в производство. Служит также основанием и для списания материалов на складе. Применяется на предприятиях при отпуске материалов со склада в подразделения. Т. бывает односрочное, выписываемое на каждый вид материала в отдельности, и многосрочное — для нескольких наименовании материалов, отпускаемых со склада: 4. см. ЗАЯВКА.

ТРЕБОВАНИЕ, ВСТРЕЧНОЕ — требование должника к кредитору, направленное на прекращение существующего между ними обязательства путем зачета, то есть погашения в том размере, в котором одно требование покрывается другим.

ТРЕБОВАНИЕ, ДОЛГОВОЕ — платежный документ, требующий оплаты задолженности плательщика поставщику.

ТРЕБОВАНИЕ НЕПРОТИВОРЕЧИВОСТИ — бухгалтерский принцип, обуславливающий необходимость тождества данных аналитического учета оборотом и остатком по синтетическим счетам на первое число каждого месяца, показателей бухгалтерской отчетности данным синтетического и аналитического учета, а также показателей бухгалтерской отчетности на начало и конец отчетного периода.

ТРЕБОВАНИЕ ОСМОТРИТЕЛЬНОСТИ (ОСТОРОЖНОСТИ, КОНСЕРВАТИЗМА В ЗАПАДНОЙ ПРАКТИКЕ) — бухгалтерский принцип, отражающий большую готовность к учету потерь (расходов) и пассивов, чем возможных доходов и активов (не допуская скрытых резервов). В западной практике одним из конкретных проявлений данного требования является так называемый асимметричный учет прибылей и убытков, то есть прибыль отражается в учете только после совершения хозяйственных операций, а убыток может отражаться с момента возникновения предположения о его возможности. Для покрытия таких убытков предусматривается создание специальных резервов, например резервов по сомнительным долгам. В отечественной практике тоже предусмотрено образование резервов по сомнительным долгам в коммерческих организациях. Однако они могут создаваться лишь по окончании финансового года на основе проведенной в конце отчетного года инвентаризации непогашенной в установленный срок дебиторской задолженности. В западной практике указанные резервы можно создавать в момент образования сомнительной задолженности. Принципиальное отличие порядка формирования резервов сомнительных долгов в отечественной и зарубежной учетной практике позволяет сделать вывод о том, что требование «осторожности» не используется в полной мере в нашей учетной практике.

ТРЕБОВАНИЕ ПОЛНОТЫ — бухгалтерский принцип, используемый в отечественной практике и предполагающий необходимость отражения в бухгалтерском учете всех фактов хозяйственной деятельности.

ТРЕБОВАНИЕ ПРИОРИТЕТА СОДЕРЖАНИЯ ПЕРЕД ФОРМОЙ — бухгалтерский принцип, означающий, что в бухгалтерском учете факты хозяйственной деятельности должны отражаться исходя не только из их правовой формы, но и экономического содержания фактов и условий хозяйствования. Факт выдачи руководителям коммерческой организации крупных сумм ссуд не является незаконным. Однако, если выдача этих сумм осуществляется в период неустойчивого финансового состояния организации, особенно при задержке выплат начисленной оплаты труда из-за отсутствия денежных средств, то данную хозяйственную операцию следует признать неправомерной.

ТРЕБОВАНИЕ РАЦИОНАЛЬНОСТИ -бухгалтерский принцип, означающий необходимость рационального и экономного ведения бухгалтерского учета исходя из условий хозяйственной деятельности организации.

ТРЕБОВАНИЕ, СОЛИДАРНОЕ — требование в полном объеме, которое предъявляет к должнику любой из солидарных кредиторов. До предъявления требования одним из солидарных кредиторов должник вправе исполнить обязательство любому из них по своему усмотрению. Должник не вправе выдвигать против требования одного из солидарных кредиторов возражения, основанные на таких отношениях должника с другим солидарным кредитором, в которых данный кредитор не участвует. Исполнение требований полностью одному из солидарных кредиторов освобождает должника от исполнения остальным кредиторам.

ТРЕБОВАНИЕ-ПОРУЧЕНИЕ, ПЛАТЕЖНОЕ — расчетный платежный документ, представленный получателем средств в обслуживающий его банк; содержит, с одной стороны, требование получателя денежных средств к их плательщику об уплате положенной суммы, с другой стороны, поручение плательщика своему банку о перечислении данной суммы получателю. Введено в оборот с 1990 г. Обычно с помощью таких документов поставщики, продавцы товаров, исполнители работ и услуг выставляют требования о перечислении денежных средств на их счет со счета тех организаций, предприятий, кому поставлены, проданы товары и для кого выполнены работы и услуги.

ТРЕБОВАНИЯ К БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ — совокупность основополагающих правил составления и условий, предъявляемых к бухгалтерской отчетности. К ним относятся: достоверность, существенность, целостность, последовательность, сопоставимость, соблюдение отчетного периода, правильность оформления.

ТРЕБОВАНИЯ К ВЕДЕНИЮ БУХГАЛТЕРСКОГО УЧЕТА — единые правила по ведению бухгалтерского учета обязательные к исполнению. Организация ведет бухгалтерский учет имущества, обязательств и хозяйственных операций (фактов хозяйственной деятельности) путем двойной записи на взаимосвязанных счетах бухгалтерского учета, включенных в рабочий план счетов бухгалтерского учета. Рабочий план счетов бухгалтерского учета утверждается организацией на основе Плана счетов бухгалтерского учета, утверждаемого Минфином РФ. Бухгалтерский учет имущества, обязательств и хозяйственных операций (фактов хозяйственной деятельности) ведется в валюте РФ — в рублях. Документирование имущества, обязательств и иных фактов хозяйственной деятельности, ведение регистров бухгалтерского учета и бухгалтерской отчетности осуществляются на русском языке. Первичные учетные документы, составленные на иных языках, должны иметь построчный перевод на русский язык. Для ведения бухгалтерского учета в организации формируется учетная политика, предполагающая имущественную обособленность и непрерывность деятельности организации, последовательность применения учетной политики, а также временную определенность фактов хозяйственной деятельности. Учетная политика организации должна отвечать требованиям полноты, осмотрительности, приоритета содержания перед формой, непротиворечивости и рациональности. В бухгалтерском учете организации текущие затраты на производство продукции, выполнение работ и оказание услуг и затраты, связанные с капитальными и финансовыми вложениями, учитываются раздельно.

ТРЕБОВАНИЯ К СОСТАВЛЕНИЯ И ПРЕДСТАВЛЕНИЯ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ — обязательные правила по составлению и представлению бухгалтерской отчетности. Организация должна составлять бухгалтерскую отчетность за месяц, квартал и год нарастающим итогом с начала отчетного года, если иное не установлено законодательством РФ. При этом месячная и квартальная бухгалтерская отчетность является промежуточной. Бухгалтерская отчетность организаций, за исключением бухгалтерской отчетности бюджетных организаций, состоит из: а) бухгалтерского баланса; б) отчета о прибылях и убытках; в) приложений к ним, в частности отчета о движении денежных средств, приложения к бухгалтерскому балансу и иных отчетов, предусмотренных нормативными актами системы нормативного регулирования бухгалтерского учета; г) пояснительной записки: д) аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту. Формы бухгалтерской отчетности организаций, а также инструкции о порядке их заполнения утверждаются Минфином РФ. Бухгалтерская отчетность должна давать достоверное и полное представление об имущественном и финансовом положении организации, об его изменениях, а также финансовых результатах ее деятельности. Бухгалтерская отчетность организации должна включать показатели деятельности филиалов, представительств и иных структурных подразделений, в том числе выделенных на отдельные балансы. Содержание и формы бухгалтерского баланса, отчета о прибылях и убытках, других отчетов и приложений применяются последовательно от одного отчетного периода к другому. В бухгалтерской отчетности данные по числовым показателям приводятся минимум за два года — отчетный и предшествовавший отчетному (кроме отчета, составляемого за первый отчетный год). Если данные за период, предшествовавший отчетному году, несопоставимы с данными за отчетный период, то первые из названных данных подлежат корректировке исходя из правил, установленных нормативными актами. Каждая существенная корректировка должна быть раскрыта в пояснительной записке вместе с указанием ее причин. Бухгалтерская отчетность составляется за отчетный год. Отчетным годом считается период с 1 января по 31 декабря календарного года включительно. Первым отчетным годом для вновь созданной либо реорганизованной организации считается период со дня ее государственной регистрации по 31 декабря включительно, а для организации, вновь созданной после 1 октября (включая 1 октября), — с даты государственной регистрации по 31 декабря следующего года включительно. Данные о фактах хозяйственной деятельности, проведенных до государственной регистрации вновь созданной организации, включаются в ее бухгалтерскую отчетность за первый отчетный год. Для составления бухгалтерской отчетности отчетной датой считается последний календарный день отчетного периода. Бухгалтерская отчетность подписывается руководителем и главным бухгалтером организации. В организациях, где бухгалтерский учет ведется на договорных началах специализированной организацией (централизованной бухгалтерией) или бухгалтером-специалистом, бухгалтерская отчетность подписывается руководителем организации, руководителем специализированной организации (централизованной бухгалтерии) либо специалистом, ведущим бухгалтерский учет. Изменения в бухгалтерской отчетности, относящиеся как к отчетному году, так и к предшествовавшим периодам (после ее утверждения), производятся в отчетности, составляемой за отчетный период, в котором были обнаружены искажения ее данных. В бухгалтерской отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен правилами, установленными нормативными актами.

ТРЕБОВАНИЯ ПОЖАРНОЙ БЕЗОПАСНОСТИ -специальные условия социального и (или) технического характера, установленные в целях обеспечения пожарной безопасности законодательством РФ, нормативными документами или уполномоченным государственным органом; нарушение требований пожарной безопасности -невыполнение или ненадлежащее выполнение требований пожарной безопасности.

ТРЕБОВАНИЯ, РЕЗЕРВНЫЕ см. РЕЗЕРВЫ, ОБЯЗАТЕЛЬНЫЕ.

ТРЕБОВАНИЯ, РЕЗЕРВНЫЕ МИНИМАЛЬНЫЕ -процент отчислений от размера депозитов и других средств банка, который банк обязан оставить у себя в качестве резерва и хранить в центральном банке. То есть в своих финансовых операциях банк может использовать только часть депозитных средств. Норма минимальных резервных требований дифференцируется в каждой стране по видам депозитов, категории банка и закреплена законодательно. Резервные средства, образуя резервные фонды, используются центральным банком для регулирования деятельности коммерческих банков. Минимальные резервы содержатся в центральном банке страны на безналичных и беспроцентных счетах.

ТРЕБОВАТЕЛЬНОСТЬ — взыскательность в категорической форме, строгая обязанность следовать чему-либо. представляющая существенную особенность отношений в системе «руководитель — исполнитель» и основывающаяся на обязательном выполнении определенных функций.

ТРЕВЕЛЕРС-ЧЕК см. ЧЕК, ДОРОЖНЫЙ.

ТРЕЙГЕНДЕР — бухгалтер-ревизор в Германии конца XIX начала XX в. П. Герстнер давал следующую характеристику этой профессии: «Трейгендер не только представитель в юридическом смысле, но и доверенное лицо, друг, советчик, помощник, короче — правая рука. верная рука, которая для нас работает там, где мы сами поручаем или где условия места, времени, личные, хозяйственные, материальные нам мешают самим сделать все и где нам необходимо третье лицо, именно трейгендер».

ТРИПЛИКАТ — третий экземпляр документа. В международной торговле практикуется изготовление товаросопроводительных документов, например, коносаментов, в нескольких экземплярах, причем на первом экземпляре обычно ставится штамп «Оригинал», на втором — «Второй оригинал» или «Дубликат», на третьем — «Третий оригинал» или «Трипликат», на четвертом — «Четвертый оригинал» или «Квадрипликат».

ТРУДОЕМКОСТЬ — затраты живого труда на производство единицы продукции или единицы работ. Нормативная Т. продукции измеряется в нормо-часах. Фактическая Т. продукции исчисляется делением затраченного рабочего времени в человеко-часах или в человеко-днях на общий объем продукции в натуральных или стоимостных измерениях. В зависимости от состава затрат рабочего времени различается Т. технологическая, вспомогательная, управленческая и полная: технологическая — это затраты труда на единицу продукции основных рабочих, занятых на производстве данного вида продукции; вспомогательная — затраты труда на единицу работ вспомогательных рабочих: управленческая — затраты труда на единицу работ пр. категорий персонала: полная Т. включает затраты времени на единицу продукции (работ) всех категорий персонала.

ТРУДОСПОСОБНОСТЬ — способность к труду, зависящая от состояния здоровья работника. Различается Т.: общая (способность к выполнению всякой работы в обычных условиях): профессиональная (способность работать по определенной профессии, должности, в определенных условиях): неполная (способность работать лишь в облегченных условиях, например, при неполном рабочем дне).

ТРУДОУСТРОЙСТВО — система мероприятий, проводимая государственными органами, общественными организациями, а также специализирующимися на оказании данной услуги предприятиями в целях содействия населению в подыскании, направлении и устройстве на работу, в соответствии с призванием, способностями, профессиональной подготовкой, образованием и с учетом общественных потребностей.