Ответ:

Для отражения начисленных дивидендов в программе ЗУП 3.1 воспользуемся одноименным документом в разделе «Зарплата» — см. также, в котором выбираем физическое лицо, проставляем сумму начисленных дивидендов и сумму удержанного НДФЛ. Для отражения начисления НДФЛ необходимо заполнить документ «Отражение зарплаты в регламентированном учете», закладка «Начисленный НДФЛ» с видом операции: для сотрудника организации – НДФЛ с дивидендов работникам, для физического лица, не являющегося сотрудником организации, – НДФЛ с дивидендов. Отражение начисления дивидендов в бухгалтерском учете производится в бухгалтерской программе вручную с помощью документа Операция (раздел Операции – Бухгалтерский учет – Операции, введенные вручную — кнопка Создать — Операция). Регистрация выплаты дивидендов сотрудникам и не сотрудникам организации производится также в бухгалтерской программе. Если выплата дивидендов осуществляется через банк, то выплата отражается документом Платежное поручение (раздел Банк и касса – Банк – Платежные поручения). Если выплата дивидендов осуществляется через кассу организации, то выплата отражается документом Выдача наличных (раздел Банк и касса – Касса – Кассовые документы — кнопка Выдача) с видом операции Прочий расход.

В базе выбираем вкладку «Операции» — «Операции введенные вручную» — «Создать» — «Операция».

По Кт счета 84.01 отражается чистая прибыль, соответственно, при начислении сумму дивидендов мы отражаем по Дт счета 84.01., по Кт указывается счет 75.02 «Расчеты с учредителями», в аналитике указывается то лицо, которому начисляются дивиденды. Ниже оформляем проводкой начисление налога: в Дт указываем счет расчетов с учредителями и нашего Иванова (так как налог удерживается с него) и по Кт выбираем счет 68.01. «НДФЛ».

При начислении дивидендов организации принципиальных отличий нет, только в получателях выбираем организацию и в счете налога указываем 68.34 «Налог на прибыль при исполнении обязанностей налогового агента».

Сумма начисленных дивидендов в операции не будет равна сумме перечислений на карточку физлица или на расчетный счет организации.

Обратите внимание: Это происходит потому, что НДФЛ платится с начисленной суммы. Рассмотрим на примере, который виден на скриншоте: 1 200 000 руб. — сумма начисленных дивидендов, с нее налог 13 % — 156 000 руб., соответственно, сумма дивидендов для перечисления на карточку или расчетный счет составит:

1 200 000 — 156 000 = 1 044 000 руб.

В третьей ситуации, когда организация учредитель имеет более года 50 и более процентов в уставном капитале, мы отражаем только начисление суммы дивидендов, налог не начисляем и не платим. 📌 Реклама

Содержание

Перечисляем дивиденды

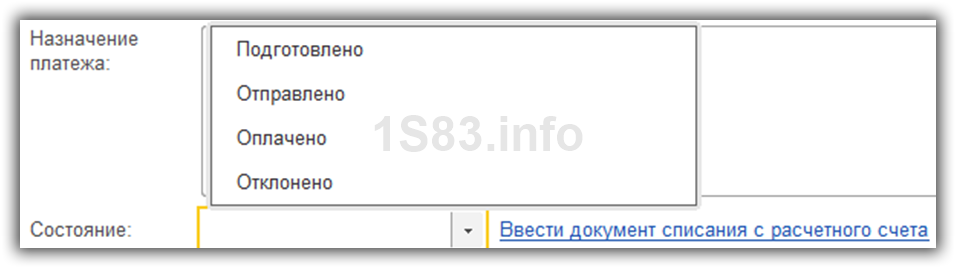

После того, как дивиденды начислены, можно наконец-то порадовать получателей заслуженной суммой. Если сумма начислена физлицу, то перечисление производится на банковскую карточку физлица. Если перечисление производится организации, то на ее расчетный счет. В обоих случаях перечисление оформляется стандартным платежным поручением с примерным назначение платежа: «Дивиденды за …. Согласно протоколу № … от …. Без НДС».

Оплата НДФЛ производится также стандартным платежным поручением по уплате этого налога, с примерным назначением платежа: «Удержан НДФЛ 13 % с дивидендов учредителю … за … год и перечислен в бюджет полностью. Без НДС».

1C:Зарплата и управление персоналом

Под дивидендами, как правило, понимается часть прибыли компании, выплачиваемая акционерам-инвесторам.

Дивиденды могут выдаваться работникам предприятия, а также просто физическим лицам, не работающим на предприятии, но являющимся владельцами акций данного предприятия.

В данной статье мы рассмотрим, как сделать начисление и выплату дивидендов в «1С: Зарплата и Управление Персоналом»

В конфигурации «1С: Зарплата и Управление Персоналом» реализован механизм начисления и выплаты дивидендов, как сотрудникам, так и акционерам не сотрудникам.

Начисление дивидендов осуществляется документом, который находится в меню , подменю .В этом документе дивиденды распределяются по всем акционерам. Также здесь для всех акционеров рассчитывается сумма дивидендов и сумма НДФЛ.

В карточке документа заполняются поля . Подбор сотрудника осуществляется по кнопке . Проставляем количество акций и жмем .

После этого автоматически рассчитываются поля «Начислено», «Вычет по НДФЛ», «НДФЛ».

Начисление дивидендов акционерам-физлицам осуществляется по кнопке добавить.

Факт выплаты регистрируется документом с видом выплаты «Начисленные дивиденды».

Необходимо указать документ основание и нажать кнопку заполнить.

Как видите, начисление и выплата дивидендов в «1С: Зарплата и Управление Персоналом» реализовано очень просто и доступно.

Рассмотрим, как выполняется начисление дивидендов по сотруднику или физическому лицу (например, учредителю) в программе 1С 8.3 ЗУП 3.1.

Подробнее смотрите в онлайн-курсе «ЗУП 3.1 кадровый и зарплатный учет от А до Я»

Начисление дивидендов и НДФЛ с них в 1С:ЗУП 3

В 1С 8.3 ЗУП 3.1 для расчета НДФЛ и отражения данных по дивидендам в отчетности используется документ Дивиденды (Зарплата – См.также – Дивиденды):

Дивиденды могут учитываться как по сотруднику, так и по стороннему физическому лицу (например, учредителю).

Рассмотрим учет по дивидендам на примере.

31 июля Организация начислила и выплатила дивиденды физическому лицу (учредителю) Земляникину А.И. в размере 50 000 руб. и сотруднику – Белоцветикову И.И. – 30 000 руб. Перечисление НДФЛ с дивидендов осуществили в тот же день по платежному поручению № 254.

Для этого в 1С: ЗУП 3.1 зарегистрировали документ Дивиденды, подобрав в табличную часть физическое лицо Земляникина А.И. и сотрудника Белоцветикова И.И. Указали по каждому из получателей дивидендов начисленною ему сумму – 50 000 руб. и 30 000 руб. соответственно. Автоматически рассчитался НДФЛ:

- по Земляникину А.И.: 50 000 (сумма дивидендов) * 13% = 6 500 руб.

- по Белоцветикову И.И.: 30 000 (сумма дивидендов) * 13% = 3 900 руб.

В 1С:ЗУП 3.1 выплата дивидендов не регистрируется. Эта операция проводится в 1С:Бухгалтерии 3.

При проведении документа Дивиденды сумма НДФЛ считается сразу исчисленной, удержанной и перечисленной. Остается только в блоке Перечисление НДФЛ указать реквизиты по платежным документам — № 254 от 31.07.2018:

В документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете) по дивидендам попадает только сумма НДФЛ. При этом по сотруднику в колонке Вид операции подставляется значение НДФЛ с дивидендов работникам, а для физического лица — НДФЛ с дивидендов:

Регистрация информации по дивидендам и НДФЛ с них в 1С:Бухгалтерии 3

Особеннести регистрации информации по дивидендам в 1С:Бухгалтерии 3

Разные виды операций в документе Отражение зарплаты в бухучете требуются для того, чтобы в 1С:Бухгалтерии 3 (далее 1С:БУХ) были сформированы проводки по разным счетам. После синхронизации документ Отражение зарплаты в бухучете попадает в 1С:Бухгалтерии 3 и после установки в нем флажка Отражено в учете и проведении документа появляются проводки:

- для сотрудника: Дт 70 Кт 68.01;

- для физического лица: Дт 75.02 Кт 68.01.

В текущих релизах 1С:Бухгалтерии 3 есть документ Начисление дивидендов (Зарплата и кадры – Начисление дивидендов):

Однако существуют особенности при использовании данного документа. В нем можно указать сумму дивидендов, автоматически рассчитается НДФЛ с них. При проведении будут сформированы проводки:

- Дт 84.01 Кт 75.02 – сумма начисленных дивидендов;

- Дт 75.02 68.01 – сумма НДФЛ с дивидендов.

При этом для сотрудника и для физического лица проводка формируется только по счету 75.02.

Таким образом может получиться, что сумма по НДФЛ с дивидендов появится при проведении документа Отражение зарплаты в бухучете, который «приедет» из 1С:ЗУП 3 и при проведении документа Начисление дивидендов. То есть произойдет «задвоение» проводок по исчисленному НДФЛ.

Варианты решения проблемы «задвоения» проводок по НДФЛ с дивидендов

Чтобы этого избежать можно воспользоваться одним из трех нижеописанных вариантов решения.

Вариант 1: документ Операция — для начисления дивидендов, документ Отражение зарплаты в бухучете — по НДФЛ с дивидендов, документ Начисление дивидендов не использовать

Начислить сумму дивидендов в 1С:БУХ вручную с помощью документа Операция (Операции – Операции, введенные вручную – Операция). Например, в нашем примере по сотруднику Белоцветикову И.И. следует внести проводки на сумму 30 000 руб.:

- Дт 84.01 Кт 70.

По физическому лицу Земляникину А.И. указать проводки на сумму 50 000 руб.:

- Дт 84.01 – Кт 75.02

По документу Отражение зарплаты в бухучете сформируются проводки по НДФЛ с дивидендов:

- Дт 75.02 Кт 68.01 – по физическому лицу Земляникину А.И. на сумму 6 500 руб.

- Дт 70 Кт 68.01 – по сотруднику Белоцветикову И.И. на сумму 3 900 руб.

При этом документ Начисление дивидендов не вносить.

Вариант 2: документ Начисление дивидендов — для начисления дивидендов по физ.лицу, документ Операция — для начисления дивидендов по сотруднику, документ Отражение зарплаты в бухучете — по НДФЛ с дивидендов

В 1С:БУХ в документе Начисление дивидендов следует указать начисленную сумму дивидендов, но очистить в поле НДФЛ сумму.

Так в нашем примере по физическому лицу Земляникину А.И. необходимо в поле Начислено внести сумму дивидендов 50 000 руб., а НДФЛ очистить:

Будут сформированы следующие проводки:

Так как при проведении документа Начисление дивидендов проводки формируются только в корреспонденции со счетом 75.02, то для начисления суммы дивидендов по сотруднику можно внести документ Операция. В нашем примере проводку создаем по сотруднику Белоцветикову И.И. на 30 000 руб.:

По документу Отражение зарплаты в бухучете сформируются проводки по НДФЛ с дивидендов:

- Дт 75.02 Кт 68.01 – по физическому лицу Земляникину А.И. на сумму 6 500 руб.

- Дт 70 Кт 68.01 – по сотруднику Белоцветикову И.И. на сумму 3 900 руб.

Вариант 3: в документе Отражение зарплаты в бухучете убрать НДФЛ с дивидендов, Начисление дивидендов — для начисления дивидендов и НДФЛ по физ.лицу, документ Операция — для начисления дивидендов и НДФЛ по сотруднику

В 1С:ЗУП 3.1 удалить строки из документа Отражение зарплаты в бухучете по НДФЛ с дивидендов по сотруднику и физическому лицу:

В 1С:БУХ заполнить документ Начисление дивидендов по физическому лицу Земляникину А.И., указав в нем сумму дивидендов и НДФЛ с них:

При проведении сформируются проводки:

- Дт 84.01 Кт 75.02 – на сумму дивидендов 50 000 руб.

- Дт 75.02 Кт 68.01 – на сумму НДФЛ с дивидендов 6 500 руб.

Также в 1С:БУХ создать документ Операция по начислению суммы дивидендов и НДФЛ с них по физическому лицу Белоцветикову И.И. со следующими проводками:

- Дт 84.01 Кт 70 – на сумму дивидендов 30 000 руб.

- Дт 70 Кт 68.01 – на сумму НДФЛ с дивидендов 3 900 руб.

Отражение дивидендов по ООО и АО в отчетности

Дивиденды по ООО в отчетности

Дивиденды по ООО – это выплаты доходов учредителям или доходов от участия. В отчетности по 6-НДФЛ и 2-НДФЛ отражаются.

Дивиденды по АО в отчетности

Дивиденды по АО – это доходы по акциям. В этом случае по дивидендам нужно отчитаться в составе Декларации по налогу на прибыль.

Для этого:

1. В ЗУП 3.1:

- в документе Дивиденды устанавливается флажок Включать в Декларацию по прибыли:

- вносится документ Справка по НДФЛ для расчета по налогу на прибыль (Налоги и взносы – Все документы по НДФЛ – Справки по НДФЛ для Расчета по налогу на прибыль) и заполняется по кнопке Заполнить:

- в 2-НДФЛ для передачи в ИФНС (Налоги и взносы – 2-НДФЛ для передачи в ИФНС) данные по таким дивидендам не попадают, при этом в 6-НДФЛ они отражаются;

- если сотрудник обратится за справкой 2-НДФЛ (например, для банка), то при ее формировании суммы по дивидендам с акций должны и попадают в отчет 2-НДФЛ для сотрудников (Налоги и взносы — 2-НДФЛ для сотрудников):

2. В БУХ 3 после синхронизации:

- документ Справка по НДФЛ для расчета по налогу на прибыль «приезжает» из ЗУП 3.1;

- информация по документу автоматически попадает в Приложение N 2 к Декларации по налогу на прибыль.

См. также:

- Как правильно зарегистрировать дивиденды в 1С:ЗУП 3, если настроена синхронизация с 1С:Бухгалтерией

- Кейс №1 Отражение дивидендов в ЗУП 3 при синхронизации с 1С:Бухгалтерия 3 (из записи эфира от 03 сентября 2018 г.)

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда смотрите материалы по теме:

- Учет дивидендов

- Можно ли дивиденды учредителя отнести по месту регистрации обособленного подразделения, в котором он работает?

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Цитата (vesnyyshka):Добрый день!

Подскажите, пожалуйста, в следующем вопросе:

Учет веду в программе 1С:Предприятие 8.3 (8.3.10.2466) Зарплата и Управление Персоналом, редакция 2.5 (2.5.121.1).

Не могу начислить и выплатить дивиденды учредителю (не сотруднику). Подскажите, пожалуйста, каким документом необходимо воспользоваться Цитирую из статьи на сайте ИТС:

Начисление дивидендов и расчет НДФЛ с доходов в виде дивидендов физическим лицам, не являющимся сотрудниками организации (закладка 1С : ЗУ П 2.5 )

Начисление дивидендов и расчет НДФЛ с доходов в виде дивидендов выполняется с помощью документа Начисление дивидендов организации (меню Расчет зарплаты по организациям — Первичные документы — Начисление дивидендов организаций) (рис. 1). Заполнение документа производится аналогично примеру начисления дивидендов и расчета НДФЛ с доходов в виде дивидендов сотрудникам организации, за исключением:

(*) в разделе НДФЛ в поле Дивиденды полученные, вычет по налогу сумму указывать не нужно, т.к. в нашем примере вычет по налогу не предоставляется. При исчислении НДФЛ с дивидендов налоговые вычеты, предусмотренные статьями 218 — 221 НК РФ, не применяются (п. 3 ст. 210 НК РФ);

(*) в табличной части раздела Начисления в колонке Акционер по кнопке Добавить выбираются физические лица из справочника Физические лица (меню Предприятие — Физические лица), которым начисляются дивиденды;

(*) в результате расчета в колонке НДФЛ отражается исчисленная сумма налога: по Красикову И.А. (резидент) по ставке 13% и по Данько Д.В. (нерезидент) — 15%. С 01.01.2015 ставка НДФЛ по дивидендам, полученным физическими лицами-резидентами, составляет 13% (п. 1 ст. 224 НК РФ). Ставка НДФЛ по дивидендам, полученным физическими лицами-нерезидентами, составляет 15% (п. 3 ст. 224 НК РФ).

Рис 1

Выплата начисленных дивидендов

Факт выплаты дивидендов физическим лицам, не являющимся сотрудниками организации регистрируется в бухгалтерской программе. Если выплата дивидендов осуществляется через кассу организации, то эта выплата в бухгалтерской программе отражается расходным кассовым ордером с видом операции Прочий расход.

Регистрация суммы удержанного НДФЛ с доходов в виде дивидендов

Обратите внимание, налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Отразить факт удержания налога необходимо с помощью документа Корректировка учета по НДФЛ, страховым взносам и ЕСН, в котором нужно заполнить закладку НДФЛ удержанный (рис. 2).

1.Меню Расчет зарплаты по организациям — Налоги и взносы — Корректировка учета по НДФЛ, страховым взносам и ЕСН.

Рис. 2

Уплата НДФЛ с дивидендов

Для регистрации факта перечисления НДФЛ с дивидендов используется документ Перечисление НДФЛ в бюджет РФ (меню Расчет зарплаты по организациям — Налоги и взносы — Перечисление НДФЛ в бюджет РФ) (рис. 3).

Если выплачиваются дивиденды от АО, то уплатить НДФЛ необходимо — не позднее одного месяца с даты выплаты дохода (п. 4 ст. 214, п. 9 ст. 226.1 НК РФ). Если выплачиваются дивиденды от ООО, то уплатить НДФЛ нужно – не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ).

Рис. 3

Для проверки корректности начисления дивидендов сформируйте отчет Регистр налогового учета по НДФЛ (меню Расчет зарплаты по организациям — Налоги и взносы — Регистр налогового учета по НДФЛ) (рис. 4).

Рис. 4

Отражение дивидендов в бухгалтерском учете

Отражение начисления дивидендов и НДФЛ с доходов в виде дивидендов учредителям (акционерам) данной организации, не являющимся сотрудниками организации, производится следующими проводками в бухгалтерском учете:

•Дт 84.01 Кт 75.02 — на сумму начисленных дивидендов;

•Дт 75.02 Кт 68.01 — на сумму удержанного НДФЛ.