Содержание

- Отчет 6-НДФЛ в 1С: как сформировать

- Отчет 6-НДФЛ: общие понятия

- Отчет 6-НДФЛ в 1С: как сформировать пошагово

- Как заполнить титульный лист отчета 6-НДФЛ

- Дата подписания отчета 6-НДФЛ

- Особенности заполнения первого раздела отчета 6-НДФЛ

- Корректировка отчета 6-НДФЛ в 1С

- Кто и когда сдает 6-НДФЛ

- Как заполнить

- Как формируются данные 6-НДФЛ в 1С 8.3 ЗУП

- Отчеты для проверки

- Примеры заполнения

- 6-НДФЛ в «1С:Зарплата и управление персоналом 8»

- Заполнение титульного листа 6-НДФЛ

- Заполнение раздела 1 формы 6-НДФЛ

- Заполнение раздела 2

- Заполняем 6-НДФЛ в «1С:Зарплата и управление персоналом 8»: примеры

- Порядок формирования 6-НДФЛ в программе 1С

- Кто сдает форму 6-НДФЛ

- Формирование 6-НДФЛ в «1С: ЗУП» («Зарплата и управление персоналом»)

- Где найти и как заполнить 6-НДФЛ в «1С 8»

- Нюансы по 6-НДФЛ в «1С 7»

- Итоги

- 14 возможных ошибок при подготовке к 6-НДФЛ в 1С:Бухгалтерия 8, ред 3

- Методика выплаты

- На что обращать внимание в картинках

- Новые записи:

Отчет 6-НДФЛ в 1С: как сформировать

Отчет 6-НДФЛ предложен налоговиками к заполнению субъектами хозяйствования для отражения НДФЛ, рассчитанного и удержанного работодателями для перечисления в бюджет. В статье рассмотрим, как сформировать отчет 6-НДФЛ в 1С.

Отчет 6-НДФЛ: общие понятия

Шестая форма по подоходному содержит в себе свод данных по всем физлицам, что заработали средства у своего налогового агента, по налоговым вычетам, суммы удержанных налогов и всего прочего, что может влиять на исчисление налогового перечисления в казну.

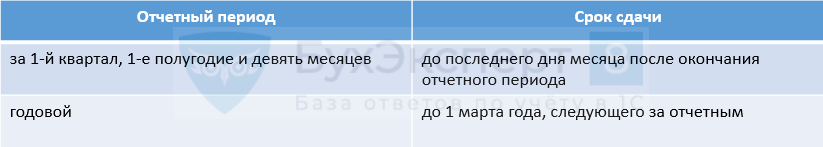

Крайним сроком к сдаче годовой формы является до начала апреля, следующего года после отчетного. Информация в форме накапливается и сдается регулятору нарастающим итогом за каждый квартал. Подробнее о датах подачи 6-НДФЛ в 2020 году – в инфографике ниже:

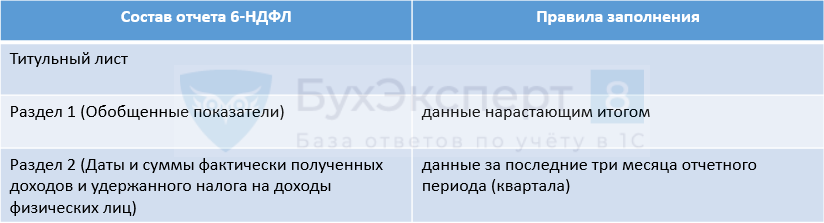

Сама форма отчета унифицирована и утверждена регулятором. Отчет включает в себя две части:

- Общие показатели.

- Даты и суммы полученных доходов по факту и удержанного подоходного.

Ниже рассмотрим основные требования к заполнению формы:

- Общая информация. В основу отчета идут сведения про учтенный доход, уплаченный физлицам от налогового агента, все положенные вычеты, уплаченные налоги по данным регистров налогового учета

- Доходы. Пользователю 1С необходимо отразить в отчет весь полученный физлицом доход за отчетный период.

- Вычеты. В отчете должны быть отражено право на налоговые вычеты всех возможных вариантов, а также фактическое их предоставление.

- Сумма НДФЛ. Отчет содержит расчет и величина перечисленного подоходного на казначейские счета.

Отчет 6-НДФЛ в 1С: как сформировать пошагово

Данные в отчет машина заполняет самостоятельно при условии корректного введения в учетные регистры исходной информации.

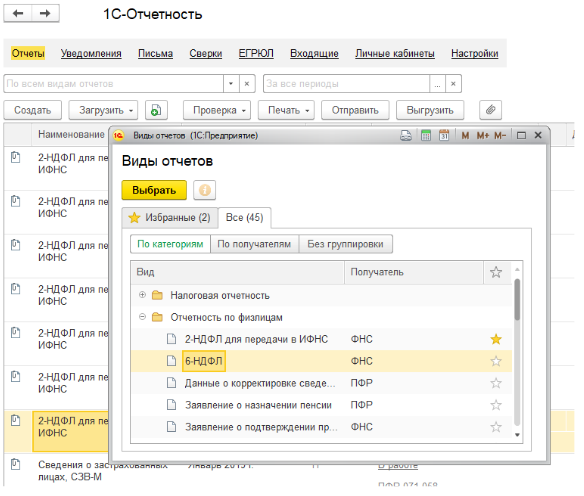

Дабы начать работу по составлению регламентированного отчета 6-НДФЛ в 1С стоит найти специальный для этого функционал. Он размещается в поле отчетности и справок в 1С-Отчетности.Далее предлагается пошаговый алгоритм Ваших дальнейших действий, чтобы процесс занял у Вас минимум временных затрат и был максимально корректен.

Шаг 1 – Опцией создания задайте машине выведение на экран нового рабочего окна.

Шаг 2 – В перечне видов отчетов выберите нужный по нажатии на одноименную команду.

Шаг 3 – В открывшемся окне пропишите следующую информацию:

- название нужной компании при условии, что машина сопровождает учетные процедуры по нескольким таким;

- сроки составления отчетной формы;

- завершите этап нажатием на создание.

Бывают случаи наличия в компании филиалов, которые идут в составе компании и не имеют своего отдельного баланса. В такой ситуации материнской компании нужно подготовить отчет отдельно в разрезе всех филиалов и направлять их в тот орган ФНС, где фактически они расположены.

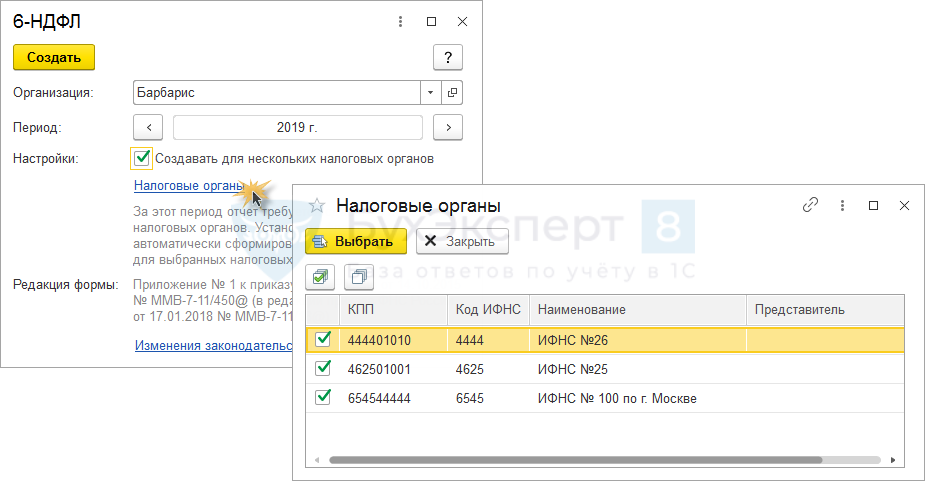

Шаг 4 – Чтобы Вы имели возможность сделать исчисления одновременно по всем имеющимся налоговым органам, где зарегистрированы филиалы Вашей фирмы, воспользуйтесь переключателем создания для нескольких налоговых органов. Затем перейдите по ссылке налоговых органов и помечайте по списку галочками именно те, где зарегистрированы подразделения и тем самым куда будет направлена составленная форма отчета. Дальнейшее действие состоит в выборе и создании полей. Машина понимает Ваши процедуры как призыв к формированию отдельных исчислений по каждому филиалу для конкретного налогового органа. Рекомендуется не полагаться на авторасчет и все-таки перепроверить цифры, выданные машиной по каждой строчке.

Шаг 5 – Далее потребуется проставить кодировку, куда пойдет отчет регулятору. Она указывается в титуле в ячейке по месту нахождения (учета) (код). Все отечественные компании проставляют здесь 220-ю позицию.

Шаг 6 – Отдельный экземпляр расчета по форме 6-НДФЛ для главного офиса компании и всех ее филиалов создается при условии, что такое создание в автоматическом режиме не задано. Так, Вы выбираете в ячейке представляется в налоговый орган (код) нужный вариант регистрацию в налоговой и далее формируете исчисление по команде заполнения.

|

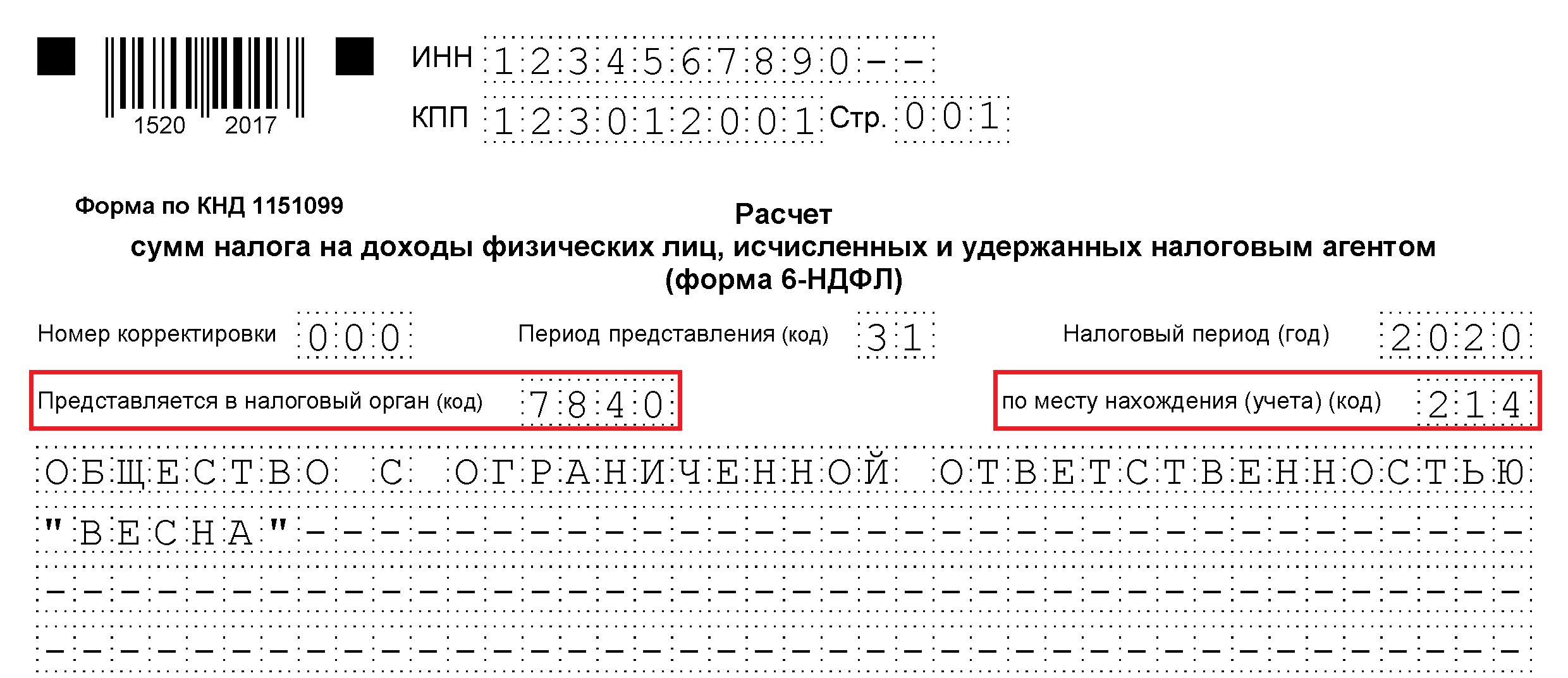

Как заполнить титульный лист отчета 6-НДФЛ

Заполнение формы требует от пользователя внимательности, но при этом не создает неудобств и крайних сложностей в работе. Вверху укажите в поле КПП причину, по которой взята на учет Ваша компания или ее филиал в виде кода по месту регистрации в органе ФНС. ИНН предполагает добавление сведений по налоговому агенту.

Машина по регламенту имеет настройки первичного расчета для отчета, что означает подачу формы для проверки регулятору впервые в этом отчетном периоде. Поэтому в номере корректировки прописан нулевой код.

Знайте, что срок представления (код) и налоговый период (год) машина задает сама в автоматическом режиме, подтягивая его из начальной формы. Позиция предоставления в налоговый орган (код) предполагает указание кодировки в виде четырехзначного числа того органа ФНС, где поставлена на учет Ваша компания и куда Вы регулярно отправляете все отчеты. Поле места нахождения (учета) (тоже имеется ввиду код) прописываете все прочие места направления просчетов налоговым агентом.

Позиция кода по ОКТМО предполагает сообщение машине кодировки муниципального образования, где фактически размещена Ваша фирма со всеми филиалами.

Все вышеперечисленные сведения по фирме и ее подразделениям, состоящим на отдельном балансе, прописываются в справочнике организаций в разделе общих настроечных параметров компании. Все прочее подтягивается из справочника организации, как:

- инициалы налогового агента;

- его контактные данные;

- наименование компании.

Может случиться так, что в отчете останутся пустые поля и Вы не имеете технической возможности прописать их в ручном режиме. Об этом машина информирует пользователя желтой заливкой ячеек. Это говорит лишь об одном, что изначально машине не заданы первоначальные параметры, чтобы она втянула их в 6-НДФЛ. Исправить сложившуюся ситуацию возможно посредством занесения в учетные регистры информативных сведений и обновить данные через функционал.

Дата подписания отчета 6-НДФЛ

Дата подписи отчета – это явный параметр и автоматом машина тянет ту дату, что указана в Вашем ПК. То календарное число, что приписано в титульном листе главным образом напрямую влияет на автозаполнение исчислений по алгоритму формы, заданному разработчиками. Имеется ввиду 080-я строка первого раздела отчетной формы, информирующая пользователя о размере подоходного, не удержанного налоговым агентом

Подтягивается подобная информация из учетных регистров машины включительно на число подписания Вашего отчета.

Читайте также статью ⇒ “6-НДФЛ при закрытии ИП“.

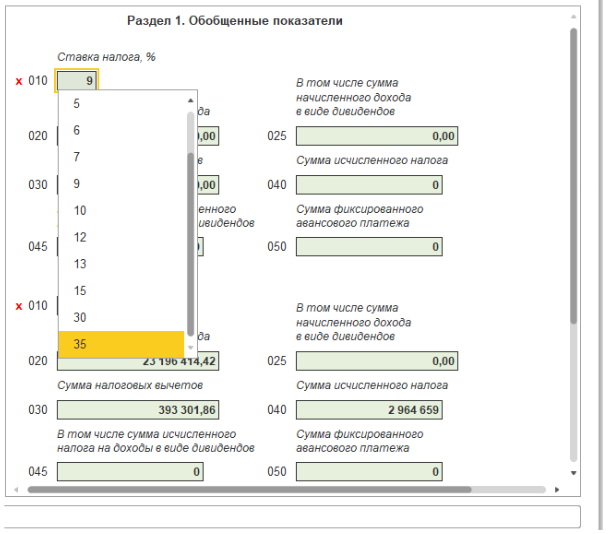

Особенности заполнения первого раздела отчета 6-НДФЛ

Этот раздел отчета свидетельствует про общие показатели по доходам всех физлиц, а также просчитанному и уплаченному с него подоходному с начала года по накопительному принципу с применением установленного на законодательном уровне размера отчислений. В ситуации, когда имело место перечисление подоходного в казну одной и той же компанией, но по разным процентным ставкам, то первый раздел стоит заполнять построчно для каждой такой процентовки, помимо позиций 060-090.

Пользователь обязан помнить, что суммы уплаченного заработка подлежат обложению подоходным частичным образом или же в полном объеме. Все необлагаемые доходы, перечисленные в НК РФ сюда добавлять не следует.

Число полученного заработка по факту за выполненную работу физлицом, то есть имеющий кодировку налога 2000, 2530, все прочие материальной выгоды, будет относиться к последнему числу месяца, когда работодатель начислил подобный заработок. По все прочим видам доходов будет проставлена календарная дата, которая предполагает такую выплату, указанных в бухгалтерских документах их исчисления.

По таким датам полученного заработка Вы вправе определить нужные месяц налогового периода и сам отчетный период для занесения в него полученного физлицом заработка. Это требование полностью схоже с оформлением справок по форме 2-НДФЛ.

К примеру, можно привести случай налогообложения доходов по 35-процентной ставке как материальную выгоду от экономии за пользование заемными средствами. К подобной процентовке никакой налоговый вычет применить нельзя и в результате чего в 020-й строке Вы прописываете размер начисленного Вами дохода, а по строке 040-й занесите величину исчисленного подоходного налога.

Читайте также статью ⇒ “Сроки сдачи 6-НДФЛ в 2020 году“.

Корректировка отчета 6-НДФЛ в 1С

Первый отчетный раздел позволяет пользователю некую свободу действий в виде удаления или дополнительного занесения блока строчек 010-050-х. Посредством одноименного функционала Вы можете осуществить данную опцию.

Убрать ненужные строки Вы вправе при нажатии на крест, помеченный красным цветом рядом с 010-й строчкой. Также у Вас есть возможность в ручном режиме приписать заработок, облагаемый по налогу в соглашении дабы исключить случаи двойного налогообложения. Итоги раздела по налоговым ставкам Вы увидите в полях 060 – 090. Все, что Вам по каким-либо причинам не ясно, Вы вправе расшифровать для своего понимания при использовании одноименного функционала.

Читайте также статью ⇒ “6-НДФЛ при ликвидации ООО“.

В данной статье рассмотрим:

- кем и в какие сроки сдается отчет 6-НДФЛ;

- из каких разделов состоит 6-НДФЛ и по каким правилам каждый из них заполняется;

- как заполняется 6-НДФЛ в 1С 8.3 ЗУП.

Кто и когда сдает 6-НДФЛ

Все налоговые агенты сдают 6-НДФЛ.

Установлены следующие сроки подачи отчета:

Составляющие отчета 6-НДФЛ:

6-НДФЛ передается электронно. В бумажном виде отчет можно сдать, если численность до 10 человек.

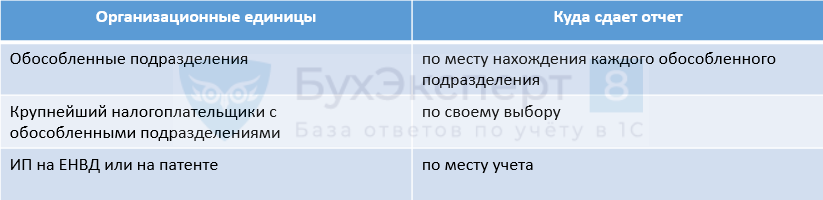

Место сдачи отчета 6-НДФЛ определяет в зависимости от того, какая организационная единица сдает отчет:

С 2020 г. если несколько обособок находятся на территории одного муниципального образования, то можно назначить одно «ответственное» подразделение, которое будет сдавать отчет за всех. Предварительно только необходимо уведомить об этом ИФНС по соответствующей форме.

Настройки по выбору «ответственного» подразделения в ЗУП 3 см. — Возможность выбора «ответственного» подразделения для сдачи отчетности на территории одного муниципального образования

В отчет 6-НДФЛ попадают данные по рассчитанному и удержанному НДФЛ. Информации по перечисленному НДФЛ в отчете нет.

Как заполнить

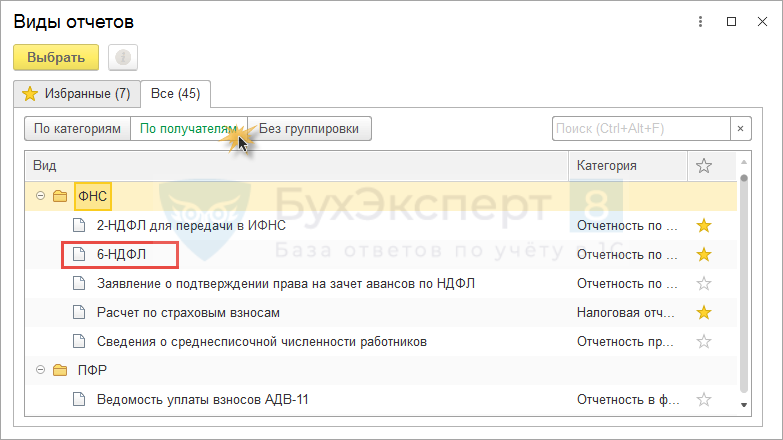

Отчет 6-НДФЛ в 1С 8.3 ЗУП создается в сервисе 1С-Отчетность (Отчетность, справки – 1С-Отчетность). В форме Видов отчетов можно переключатель установить в положение По получателям и в разделе ФНС выбрать отчет 6-НДФЛ:

Если имеется несколько обособок, то можно сформировать сразу несколько отчетов. Для чего после выбора периода сдачи отчета и организации следует установить галочку Создавать для нескольких налоговых органов и перейти по ссылке Налоговые органы. В новом окне можно галочками отметить нужные ИФНС для формирования отчета 6-НДФЛ:

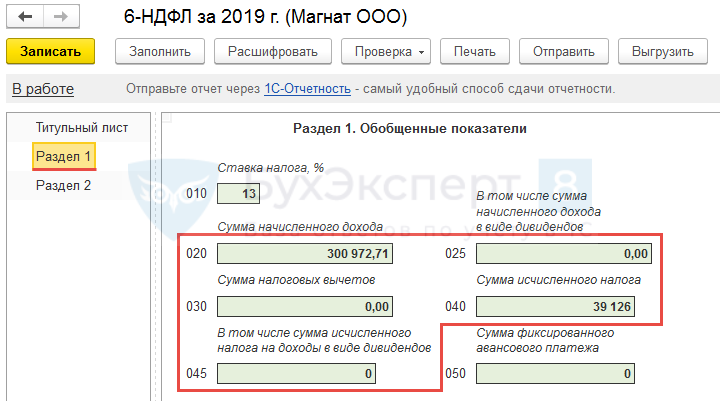

Раздел 1

В Раздел 1 (Обобщенные показатели) показатели попадают нарастающим итогом. Здесь отражаются данные по суммам рассчитанного дохода и по НДФЛ: исчисленному, удержанному, не удержанному и возвращенному.

В строки с 020-045 суммы включаются по дате, когда доход фактически получен:

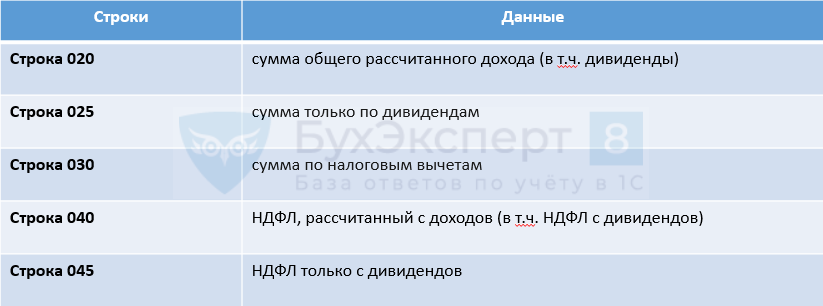

Строки включают в себя следующие значения:

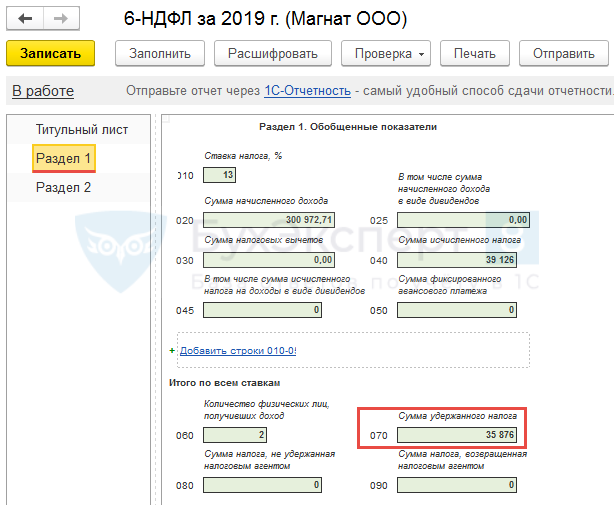

В строке 070 отражается НДФЛ, который был удержан до последнего дня квартала, который включается в отчет 6-НДФЛ:

В строке 080 необходимо отражать сумму НДФЛ, которую до конца года невозможно будет удержать с работника:

Как пример такой ситуации — это выдача после даты увольнения натурального дохода работнику, который был уволен. В сложившихся обстоятельствах у бывшего сотрудника нет выплачиваемых доходов, а значит нет возможности удержать рассчитанный НДФЛ.

Чтобы 080 строки содержала корректные данные важно обращать внимание на Дату подписи отчета на Титульном листе:

Она должна быть больше или равна дате выплаты зарплаты за последний месяц, входящий в отчетный период. Если все выплачено на дату, указанную на Титульном листе, то в 6-НДФЛ автоматически строка 080 в 1С 8.3. ЗУП будет нулевой.

Строка 090 предназначена для отражения возвращенного НДФЛ, который до этого был излишне удержан с работника:

Раздел 2

В Разделе 2 (Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц) – выводятся блоки с размерами выплаченных доходов и соответствующе удержанным НДФЛ за последний отчетный квартал.

Блоки, состоящие из строк, содержат следующую информацию:

Дата в строке 120 — это план, а не факт по перечислению НДФЛ. Сумма НДФЛ, которая реально перечислена в бюджет и фактическая дата его отправки в 6-НДФЛ не отражается.

Попадание блоков по вышеописанным данным в Разделе 2 отчета 6-НДФЛ за конкретный период зависит от даты крайнего срока перечисления налога (строки 120). К какому периоду относится эта дата, в отчет за такой период и попадет блок с перечисленными данными.

Вид дохода определяет:

- дату, когда доход фактически получен

- дату удержания НДФЛ и срок его перечисления

Приведенные в таблице данные как раз демонстрируют эту зависимость:

Например, суммы по отпуску выплачены работнику 20.06.2019 г. По общему правилу НДФЛ с отпускных может перечисляться до последнего числа месяца, в котором они выплачены. Однако 30.06.2019 г. приходится на выходной день, поэтому срок перечисления отодвигается на следующий после выходного рабочий день. Получается, что срок перечисления (т.е. строка 120) – это 01.07.2019 г., уже относится к следующему отчетному периоду.

Поэтому данные в отчете 6-НДФЛ по периодам распределяются следующим образом:

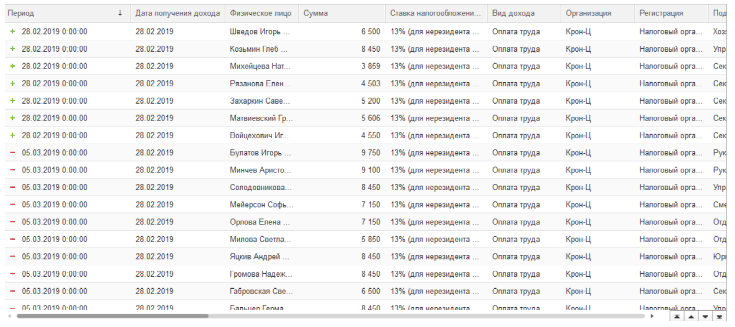

Как формируются данные 6-НДФЛ в 1С 8.3 ЗУП

Учет НДФЛ в 1С 8.3 ЗУП ведется по следующим регистрам:

В 1С 8.3 ЗУП документами, которыми производится начисление доходов (Отпуск, Больничный лист, Премия, Начисление зарплаты и взносов и т.д.), регистрируется доход и рассчитанный с него НДФЛ. При этом информация попадает в регистры следующим образом:

При проведении Ведомостей… в колонке НДФЛ к перечислению регистрируется сумма удержанного НДФЛ.

Эти данные при проведении документа попадают в такие регистры:

Отчеты для проверки

Отчеты для проверки данных, попавших в отчет 6-НДФЛ, расположены в 1С 8.3 ЗУП в разделе Налоги и взносы – Отчеты по налогам и взносам:

Вот часть из них:

Примеры заполнения

Перейдем к рассмотрению заполнения отчета 6-НДФЛ в 1С 8.3 ЗУП на ряде ситуаций.

Пример 1. Зарплата в 6-НДФЛ

За декабрь 2019 г. начислена зарплата в сумме – 25 000 руб. и выплачивается она 10 января 2020 г. Ведомостью в кассу. С нее исчислен и удержан НДФЛ в сумме – 3 250 руб.:

Дата, когда доход по зарплате получен фактически – это последнее число месяца его начисления. Поэтому зарплатный доход – 25 000 руб. и НДФЛ с него – 3 250 руб. окажутся годовом 6-НДФЛ в Разделе 1 в строках 020 и 040 соответственно.

По причине того, выдаваться декабрьская зарплата будет в 2020 г. (10.01.2020 г.), то и НДФЛ будет удерживаться уже в 2020 г. Поэтому в строку 070 в Раздел 1 за 2019 г. не попадет НДФЛ, удержанный с зарплаты:

Заполнение Раздела 2 будет произведено так, как указано в таблице:

Из-за того, что плановый срок перечисления (строка 120) попадает на 1 квартал 2020 г., то блок декабрьской зарплатой и НДФЛ с нее, отразится в Раздел 2 отчета 6-НДФЛ за 1 кв. 2020 г.

Пример 2. Отпускные в 6-НДФЛ

В июне 2019 г. документом Отпуск сотруднику рассчитаны отпускные в сумме 4 778,20 руб. и НДФЛ с них – 621 руб.:

Выплата начисленного происходит 20.06.2019 г. отдельной Ведомостью в кассу:

Дата, когда получен доход по отпускным, соответствует дате их выплаты. Поэтому отпускные (4 778,20 руб.) и исчисленный с них НДФЛ (621 руб.) попадут в полугодовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

По причине того, что удержание НДФЛ с отпускных наступает в момент их выплаты (20.06.2019 г.), то эта сумма также отразится в полугодовом отчете 6-НДФЛ в строке 070 Раздела 1.

Заполнение Раздела 2 по отпускным и НДФЛ с них будет произведено так, как указано в таблице:

Из-за того, что планируемый срок перечисления (строка 120) приходится на 3 квартал 2019 г., то блок с отпускными и удержанным с них НДФЛ попадет в Раздел 2 отчета 6-НДФЛ за 9 месяцев 2019 г.

Пример 3. Разовая премия в 6-НДФЛ

В ноябре 2019 г. за этот же месяц документом Премия сотруднику Ёлкину Д.М. рассчитана Премия разовая в сумме 1 000 руб. и НДФЛ с нее – 130 руб.:

10.12.2019 г. заодно с заработной платой за ноябрь 2019 г. произведена выплата премии:

и удержан НДФЛ с нее – 130 руб.:

Для последующей правильной регистрации даты получения дохода для Премии разовой следует перед ее начислением проверить, что в ее параметрах на вкладке Налоги, взносы, бухучет в качестве НДФЛ выбран код 2002, а для поля Категория дохода установлено – Прочие доходы от трудовой деятельности:

В коде НДФЛ 2002 (Налоги и взносы – Виды доходов НДФЛ) должен быть взведен флажок Соответствует оплате труда:

Только в этом случае в качестве даты получения дохода для Премии разовой будет регистрироваться дата ее выплаты.

По причине того, что дата, когда фактически получен доход в виде Премии разовой – это даты ее выплаты (10.12.2019 г.), то сумма премии – 1 000 руб. и НДФЛ с нее – 130 руб. попадут в годовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

НДФЛ с премии будет удерживаться в момент ее выплаты (10.12.2019 г.). Следовательно, эта сумма также отразится в годовом отчете 6-НДФЛ в строке 070 Раздела 1.

В Разделе 2 происходит заполнение блоков по премии по нижеописанным правилам:

По причине того, что плановый срок перечисления НДФЛ (строка 120) приходится на последний квартал 2019 г., то блок с выплаченной Премией разовой и удержанным с нее НДФЛ попадет в годовой отчет 6-НДФЛ в Раздел 2.

См. также видео: Порядок заполнения Раздела 2 в 6-НДФЛ и срок уплаты НДФЛ с доначисленных отпусков и больничных листов

См. также:

- Анализ НДФЛ по датам получения доходов

- Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

- Как с 2020 года меняются сроки сдачи 6-НДФЛ и 2-НДФЛ

- Как отразить в 6-НДФЛ перерасчет зарплаты после получения от работника больничного ─ примеры от ФНС

- РСВ и 6-НДФЛ будут проверять по-новому — ФНС внесла поправки в контрольные соотношения

- ФНС рассказала, как заполнить 6-НДФЛ при реорганизации компании с начала квартала

- Как в 6-НДФЛ отразить ситуацию, когда вычет «съел» сумму по больничному листу? (из записи эфира 11.07.2019 г.)

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда смотрите материалы по теме:

- Заполнение 6-НДФЛ и 2-НДФЛ в 1С на примерах

- Перерасчеты в отчетности по НДФЛ

- Как проверить заполнение 6-НДФЛ

- Сведения о невозможности удержания НДФЛ

- Как найти разницу сумм в 6-НДФЛ и РСВ

- Как найти ошибки по НДФЛ

- Как проверить корректно ли составлена отчетность

- Нюансы заполнения 6-НДФЛ в условиях нового механизма автоматического учета доходов по дате выплаты

- Как настроить сдачу отчетности по НДФЛ с 2020 года через «ответственное» подразделение?

- Почему в 6-НДФЛ в Раздел 2 компенсация отпуска и отпускные попадают в разные отчетные периоды при одновременной их выплате?

- Почему в отчете 6-НДФЛ в Разделе 2 могут появляться пустые строки со ставкой налога 9% и как их убрать?

- Как должна отразиться в отчетах 6-НДФЛ и 2-НДФЛ премия за 2018 год, которая частично выплачена в Декабре 2018 и частично в Январе 2019?

- Зачет излишне удержанного НДФЛ

- Как возвращенная сумма НДФЛ влияет на данные отчетов 6-НДФЛ и 2-НДФЛ?

- Почему в первый раздел 6-НДФЛ попадают не все доходы?

- Как зарегистрировать доначисление отпускных для корректного отражения в 6-НДФЛ?

- Дата удержания НДФЛ в 6-НДФЛ: можно ли использовать не дату ведомости из 1С:ЗУП,а дату соответствующего кассового/банковского документа из 1С:Бухгалтерии?

- Как настроить ведение учета по НДФЛ в разрезе обособленных подразделений?

- Должна ли отражаться в 6-НДФЛ материальная помощь до 4000 руб.?

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

6-НДФЛ в «1С:Зарплата и управление персоналом 8»

Игорь Бронников, системный инженер отдела интенсивного роста компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», апрель 2019 г.

Тем, кто впервые готовит отчет по форме 6-НДФЛ, пригодится подробная инструкция, как сделать это в программе «1С:Зарплата и управление персоналом 8», ред. 3.

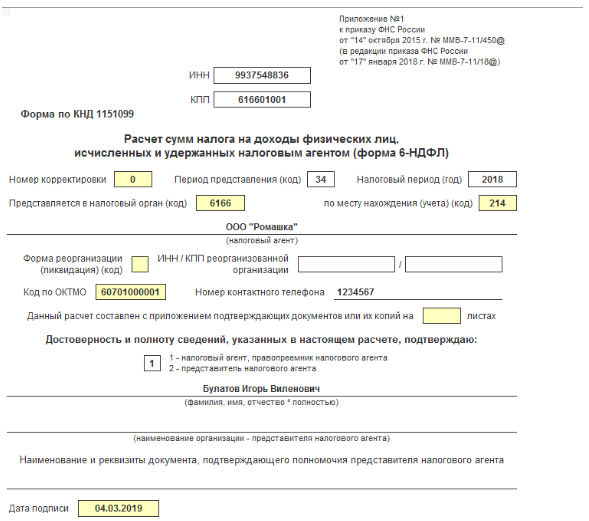

Заполнение титульного листа 6-НДФЛ

Чтобы создать в программе «1С:Зарплата и управление персоналом 8», ред. 3, регламентированный отчет 6-НДФЛ, нам потребуется перейти в раздел «Отчетность, справки» – «1С-Отчетность» –»Создать» – «Виды отчетов» и выбрать в разделе «Отчетность по физлицам» – «6-НДФЛ».

Начнем с титульного раздела этого отчета. Здесь заполняются поля с запретом на редактирование, такие как: «ИНН», «КПП», «Период представления (код)», «Налоговый период (год)», и полей с возможностью редактирования, они подсвечены желтым цветом: «Номер корректировки», «Предоставляется в налоговый орган (код)», «по месту нахождения (учета) (код)», «Код по ОКТМО».

Данные для этого раздела берутся программой из справочника «Организации» (раздел «Настройка» – «Предприятие» – «Организации»).

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (ячейки, невыделенные желтым цветом), это означает, что в базе не введены соответствующие данные. Тогда следует добавить нужные сведения в справочники, а в отчете в правом верхнем углу нажать на кнопку «Еще» – «Обновить».

Отдельно стоит выделить поле «Дата подписи», в котором указывается дата подписи отчета (по умолчанию это текущая дата компьютера).

Если на дату заполнение отчета остался неудержанный налог, то программа подтянет эту сумму в строку 080 раздела 1 6-НДФЛ.

Заполнение раздела 1 формы 6-НДФЛ

В этом разделе указывается обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если у нас есть выплаты физическим лицам в налоговом периоде, облагаемые по разным ставкам, то раздел 1 программа заполнит для каждой из ставок налога.

В разделе 1 указывается:

-

В строке 010 – ставка налога. Кликнув на ячейку, мы можем выбрать нужную нам ставку;

-

В строке 020 – нарастающим итогом отражаются начисленные доходы

В случае если заработная плата либо командировочные начислены были в марте, но выплачены в апреле, то в отчет за I квартал такие доходы сотрудника попадут, т.к. согласно этим видам выплат датой фактического получения дохода является дата начисления (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@). С больничными, отпускными и прочими выплатами ситуация иная. По их видам выплат дата фактического получения дохода – это дата выплаты. По этой причине, если они были начислены в конце марта, однако выплачены в апреле, в отчет за I квартал они никак не войдут, а отразятся в 6-НДФЛ за полугодие.

Проанализировать суммы по НДФЛ помогут регистры записей. Что это такое? По сути, ведение учета в «1С» – это запись документов. Каждый документ имеет результат, например, записывает суммы по начислениям. Эти результаты можно посмотреть с помощью отчетов, которые могут суммировать результаты по документам и показывать пользователю итог. Однако документов обычно много, поэтому документы записывают свои результаты («движения») в специальные таблицы – регистры «1С», которые сами суммируют результаты, чтобы отчет просто отобразил заранее посчитанные итоги.

Регистр «1С» – это таблица, такая же, как в Excel, каждый документ пишет в регистр «1С» одну или несколько строк своих движений (результатов) с каким-либо знаком – плюс или минус. Это значит, что итого регистра «1С» изменилось на соответствующее число.

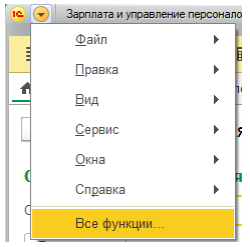

Чтобы открыть регистры записей, отвечающих за отражение сумм НДФЛ, нам потребуется:

Первый вариант: зайти в «Начисления зарплаты и взносов» — «Еще» — «Движение документа». В поле «Выводить только» выбираем два регистра «Расчеты налогоплательщиков с бюджетом по НДФЛ» и «Учет доходов для исчисления НДФЛ».

Второй вариант: «Все функции — «Регистры накопления» — выбираем поочередно «Расчеты налогоплательщиков с бюджетом по НДФЛ» и «Учет доходов для исчисления НДФЛ».

-

В разделе 1 сумма вычетов по доходам из строки 020 отражается в строке 030. Например, профессиональные, стандартные, имущественные, социальные.

Чтобы узнать, какие вычеты применялись в том или ином месяце и к какому доходу они относятся, нам потребуется отчет «Анализ НДФЛ по месяцам». В нем наглядно продемонстрированы примененные вычеты. Отчет находится в разделе «Налоги и взносы» – «Отчеты по налогу и взносам» – «Анализ НДФЛ по месяцам».

-

В строке 040 указывается общая сумма исчисленного НДФЛ по доходам, которые отражены в 020 строчке, за минусом вычетов.

-

В строке 050 указывается общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога.

В раздел 1 можно вручную добавлять или удалять блок строк 010-050. Для добавления еще одного блока нужно кликнуть на ссылку «Добавить строки 010-050», для удаления данного блока, нажмите на красный крестик, расположенный около строки 010.

Кроме строк 020 — 050 в первом разделе еще есть строки 070 — 090. Они заполняются не по дате получения дохода.

Заполнение раздела 2

В разделе 2 указываются:

-

В строке 100 – дата фактического получения доходов, отраженных по строке 130. К примеру, для зарплаты – это последний день месяца, за который она начислена, для других доходов – дата выплаты (рис.8).

-

В строке 110 – дата удержания налога. Обычно совпадает со строкой 100.

В программе удержание налога производится при проведении ведомостей («Ведомость в банк», «Ведомость в кассу», «Ведомость перечислений на счета»). Сумма удержанного налога рассчитывается автоматически при заполнении документа на выплату зарплаты и отражается в отдельной колонке табличной части. Дата удержания налога в программе будет отображаться датой документа на выплату. Просмотреть развернутые данные можно с помощью двойного клика мыши на ячейку с суммой удержанного налога.

-

В строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога.

Больше всего вопросов, связанные с включением данных в строку 120, связано как раз с выплатой дохода в дни, предшествующие выходным или праздничным. Большинство организаций выдают разные дополнительные выплаты к государственным праздникам, а зарплату — в конце рабочей недели, перед выходными.

Соответственно, здесь работает общая норма ст. 6.1 НК РФ: если выплаты, специально не отмеченные в абз. 2 п. 6. ст. 226 НК, произведены в последний рабочий день перед нерабочими, то крайний срок перечисления НДФЛ в бюджет должен наступить не позднее первого буднего дня после нерабочих. Что и следует отразить в строке 120 в 6-НДФЛ. Если же этот день перейдет на следующий отчетный период, то и вся группа относящихся к нему строк попадет уже в следующий отчет.

Предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется предельный срок перечисления налога.

Согласно контрольным соотношениям (письмо ФНС от 10.03.2016 № БС-4-11/3852@) для показателей формы расчета строка 120 будет сверяться с реальной датой уплаты суммы НДФЛ из строки 140 по данным карточки расчетов с бюджетом налогового агента, которая ведется в налоговом органе на основании данных о поступивших платежах по НДФЛ. Причем сверяться будет не сумма, а дата.

Если дата по строке 120 будет меньше даты уплаты суммы НДФЛ по строке 140, то это может указывать на нарушение срока перечисления удержанной суммы НДФЛ. В «1С» для анализа нарушения срока уплаты налога можно воспользоваться отчетом «Контроль сроков уплаты НДФЛ» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»). Отчет показывает суммы удержанного налога не на дату удержания, а на дату крайнего срока перечисления. Это позволяет сформировать отчет так, чтобы он был похож на оборотно-сальдовую ведомость, и при этом положительное сальдо означало бы просроченный платеж.

-

Вся сумма доходов до того, как из нее удержали НДФЛ, указывается в строке 130.

-

В строке 140 указывается обобщенная сумма удержанного налога в указанную в строке 110 дату.

Сведения о полученном доходе и удержанном налоге с этих доходов, по которым одновременно совпадают три даты (дата фактического получения дохода, дата удержания налога и срок перечисления налога), суммируются и указываются в одном блоке строк 100 – 140. Если не совпадает хотя бы одна из дат, то доход и удержанный налог с него отражаются отдельно, то есть создается отдельный блок строк 100– 140. К примеру, в один день были выплачены пособие по временной нетрудоспособности и материальная помощь. Строки 110 –140 заполняются отдельно в отношении материальной помощи и отдельно в отношении пособия, так как данные виды доходов имеют разные сроки перечисления налога.

В программе с помощью отчета «Проверка разд. 2 6-НДФЛ» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам») можно проверить правильность заполнения раздела 2, сформированного расчета. Отчет проводит проверку по данным учета с разделом 2 и контролирует сроки уплаты налога.

Тем, кто впервые готовит отчет по форме 6-НДФЛ, пригодится подробная инструкция, как сделать это в программе «1С:Зарплата и управление персоналом 8», ред. 3.

Заполняем 6-НДФЛ в «1С:Зарплата и управление персоналом 8»: примеры

Тем, кто впервые готовит отчет по форме 6-НДФЛ, пригодится подробная инструкция, как сделать это в программе «1С:Зарплата и управление персоналом 8», ред. 3. Приводим примеры 2019 года.

Материалы газеты «Прогрессивный бухгалтер», апрель 2019.

Игорь Бронников, системный инженер отдела интенсивного роста компании «ГЭНДАЛЬФ».

Порядок формирования 6-НДФЛ в программе 1С

Кто сдает форму 6-НДФЛ

Формирование 6-НДФЛ в «1С: ЗУП» («Зарплата и управление персоналом»)

Где найти и как заполнить 6-НДФЛ в «1С 8»

Нюансы по 6-НДФЛ в «1С 7»

Итоги

Кто сдает форму 6-НДФЛ

Закон «О внесении изменений в НК РФ» от 02.05.2015 № 113-ФЗ установил для налоговых агентов, выплачивающих доходы физическим лицам, обязанность ежеквартально отчитываться в ИФНС о суммах налога, удержанного с таких доходов (п. 2 ст. 230 НК РФ в редакции закона № 113-ФЗ).

Данным нормативным актом был предусмотрен и порядок утверждения форм отчетности, возложенного на ФНС России. В итоге ФНС России был выпущен приказ от 14.10.2015 № ММВ-7-11/450@, которым для российских налогоплательщиков была введена форма 6-НДФЛ, обязательная к применению с 01.01.2016.

Формирование 6-НДФЛ в «1С: ЗУП» («Зарплата и управление персоналом»)

Специалисты — разработчики «1С» оперативно отреагировали на изменения в законодательстве и дополнили релизы новой формой отчетности. Как и все остальные формы налоговых отчетов в «1С», по истечении отчетного периода 6-НДФЛ можно заполнить автоматически, программными средствами. Рассмотрим этот процесс на примере «1С: ЗУП» (3.0).

Для формирования 6-НДФЛ в 1С: ЗУП в главном меню «Отчетность. Справки» следует выбрать «1С — Отчетность», затем пункт «Создать» и в выпадающем меню «6-НДФЛ».

В появившемся окне для заполнения 6-НДФЛ следует выбрать организацию и указать период, за который формируется отчет.

ОБРАТИТЕ ВНИМАНИЕ! Под заполняемыми полями в окне 6-НДФЛ будет видна информация о редакции формы, которую заполнит программа. В дальнейшем в случае изменений для создания корректного отчета нужно будет отслеживать и правильную редакцию формы.

Нажимаем Enter и попадаем на страницу формы. Проверяем данные (помимо информации об организации и периода, будут видны также тип отчета (первичный или корректирующий), дата подписания и т. п.). Затем нажимаем «Заполнить», и «1С» переносит данные из регистров начисления НДФЛ за отчетный период в форму. Проект отчета готов!

Осталось его проверить. Вручную это можно сделать, сформировав в той же «1С» расчетную ведомость за тот же период. При корректном заполнении отчета показатели строк 020 «Сумма начисленного дохода» и 040 «Сумма исчисленного налога» в 6-НДФЛ должны совпадать с итогами по графам «Всего начислено» и «Всего удержано» в расчетных ведомостях за тот же период.

Исправление ошибок для формирования 6-НДФЛ — это отдельный обширный вопрос. В этой статье мы не будем останавливаться на нем подробно. Отметим только, что если при сверке с расчетной ведомостью обнаружены расхождения, то в проекте 6-НДФЛ доступна функция расшифровки строк. Для этого ставим курсор на нужную строку (например, 020) и либо дважды кликаем на нее левой кнопкой мыши, либо 1 раз нажимаем правую кнопку мыши и в выпадающем меню выбираем «Расшифровать». Получившуюся расшифровку удобно сверять с расчетной ведомостью на предмет выявления отличий.

Об отправке отчета в ФНС по электронным каналам связи читайте в статье «Можно ли заполнить форму 6-НДФЛ онлайн?».

Где найти и как заполнить 6-НДФЛ в «1С 8»

Стандартное место 6-НДФЛ в 1С 8 такое: «Отчеты» — «Регламентированные отчеты» —»6-НДФЛ». Иногда отчет может вдруг потеряться, тогда искать его следует тоже в «Регламентированных отчетах», но в общем «Справочнике отчетов». В справочнике следует установить галочку напротив 6-НДФЛ и в верхнем меню нажать «Восстановить». Отчет вернется на обычное место.

Алгоритм создания и заполнения нового отчета аналогичен описанному выше для «1С: ЗУП».

Нюансы по 6-НДФЛ в «1С 7»

Изначально вообще не планировалось выпускать обновления к «семерке», чтобы стимулировать пользователей переходить на «восьмерку».

В результате в «семерке» 6-НДФЛ автоматически не формируется. То есть там есть форма отчета и возможность его выгрузки, есть внесенные в общие регистры данные по выплатам и удержаниям, но заполнять и проверять их нужно вручную, соотносясь с разъяснениями ФНС по заполнению 6-НДФЛ, изложенными, в том числе в письмах от 12.02.2016 № БС-3-11/553@ и от 25.02.2016 № БС-4-11/3058@.

Как вести налоговый регистр для заполнения 6-НДФЛ, узнайте в статье «Образец заполнения налогового регистра для 6-НДФЛ».

Итоги

Форма 6-НДФЛ в 1С формируется автоматически, за исключением устаревающих версий «1С 7». Процесс автоматического формирования несложен. Главное, чтобы в программу перед этим были верно внесены данные о доходах физлиц за отчетный период и суммах удержанного НДФЛ.

14 возможных ошибок при подготовке к 6-НДФЛ в 1С:Бухгалтерия 8, ред 3

18.02.2019 Обзор подготовлен на релизе 3.0.67.74, но уже как минимум год конфигурация начисляет и выплачивает зарплату и НДФЛ именно таким способом. Поэтому с помощью этих секретов я исправила уже несколько баз за 2018 год для того, чтобы в 2019 году автоматически формировать 6-НДФЛ из 1С:Бухгалтерия 8, ред 3 и проверить вручную подготовленную отчетность за 2018 год.

В 1С:Бухгалтерия 8, редакция 3 правильный отчет 6-НДФЛ можно сформировать в автоматическом режиме.

Если не хотите тратить много времени на создание 6-НДФЛ и, затем 2-НДФЛ, то готовьтесь к этому отчету всякий раз при выплате зарплаты, а это 2 раза в месяц , в соответствии с российским законодательством.

Рецепт простой. Выполняйте правила по которым работает подсистема учета НДФЛ в 1С:Бухгалтерия 8, ред.3 и каждый раз при выплате зарплаты проверяете отчет «Подготовка к 6-НДФЛ». Каждая строка отчета соответствует строке в регламентированном отчете 6-НДФЛ с удобным дополнением-расшифровкой по сотрудникам.

Я подготовила сводные правила на что обращать внимание при начислении и выплаты зарплаты, чтобы отчет 6-НДФЛ получился правильным.

Методика выплаты

1. При выплате межрасчетных начислений до аванса — отпуска, больничные. Указываем что документ — Выплата зарплаты за текущий месяц и по кнопке Заполнить должна заполнится правильная сумма.

2.При выплате отпускных или больничных после аванса нужно явно Добавить сотрудника и убрать строчку, связанную с выплатой аванса.

3.Помним последовательность проведения и заполнения документов Начисление (зарплаты, отпуска, больничного)-Ведомость к выплате-Выписка или РКО.

4.При выплате авансом всей суммы, начисленной за текущий месяц руками вносим в ведомость к выплате документ начисления зарплаты и налог.

5.При одновременной выплате одному сотруднику за месяц через банк и кассу суммы налога нужно корректировать вручную, так как программа не увидит правильного распределения сумм.

7. Не копируйте документы выплаты, а создавайте новые.

8. Если в документе Выплата зарплаты на аванс точка стоит на авансе, а все равно выходят ошибки, то переставьте точку на Выплата зарплаты, удалите налог НФДЛ (он должен удерживаться только при выплате зарплаты), уберите ссылку на документ начисления зарплаты и после этого верните точку на «аванс».

9. Сначала ведомость на выплату, затем Выписка по банку или Расходный кассовый ордер. если захотите переделать-отмените проведение списания денег, после этого заполняйте Ведомость на выплату.

10. Если вы исправляете предыдущий период- отменяйте все до сегодняшнего дня документы выплаты. И проводите последовательно, хоть за весь прошедший год, ведомость на выплату, документ списания денег, ведомость на выплату, документ списания денег и т.д.

11. Начисленный НДФЛ формируется документом начисление зарплаты и если все правильно начислилось, то не нужно его перепроводить при исправлениях. Проверяйте как начисляется НДФЛ с премий — если начисление премии пошло двумя строчками — откорректируйте, чтобы было одной строчкой.

12. Удержанный НДФЛ формируется с помощью документа Ведомость к выплате+ Выписка или РКО

13. Перечисленный НДФЛ формируется с помощью документа Списание с расчетного счета с видом операции Перечисление налог и с выбранным налогом «НДФЛ при исполнении обязанностей налогового агента». Нужно чтобы этот налог был в программе автоматически установленный, не нужно его создавать самим. Иначе будут ошибки. На картинке ниже будет показано как узнать что правильно оформляете Перечисление НДЛФ. В документе можно руками указать чей налог перечисляется или автоматически при проведении.

14. Если налога начислено не было, то при перечислении НДФЛ в бюджет автоматически НЕ сработает распределение по сотрудникам. Исправьте вручную через гиперссылку «Разбить по сотрудникам».

На что обращать внимание в картинках

Перечисленный НДФЛ

Ведомость на выплату и удержанный НДФЛ

Очень полезны при корректировках НДФЛ и при проверках правильности учета НДФЛ следующие отчеты:

Заходим в раздел Зарплата и кадры — Отчеты по зарплате

Следующие отчеты:

Настройка отчета для примера

С наилучшими пожеланиями в сдаче отчетности по НДФЛ,

Юшина Александра.