Содержание

- Уплата 1% с доходов более 300000 рублей

- Взносы на пенсионное и медицинское страхование в 2020 году

- Взносы ИП в ПФР с доходов более 300 000 рублей

- Уплата 1% на пенсионное страхование для ИП в 2020 году за 2019 год

- КБК для уплаты 1 процента на пенсионное страхование в 2020 году

- Уменьшение авансового платежа по ЕНВД и УСН на 1%

- Тоже может быть полезно:

- Информация полезна? Расскажите друзьям и коллегам

- ОтменитьДобавить комментарий

- В этой статье мы рассмотрим вопросы про 1%, который будем платить по итогам 2019 года

- Так что там с 1% при доходе более, чем 300 тысяч рублей в год? Мне нужно его платить?

- Возникает понятное опасение, что если у ИП был серьезный доход за 2019 год, то взнос в ПФР может достичь огромных значений…

- Почему 1% нужно оплатить до 1 июля, если раньше платили до 1 апреля?

- Имеет ли смысл оплатить 1% за 2019 год до 1 апреля 2020 года?

- Можно ли платить 1% в течение года?

- КБК?

- Можно ли уменьшать налог по УСН на этот 1%?

- У меня получилась большая сумма по 1%… можно ее оплатить частями? Например, часть в 1 квартале, часть во втором…

- Я ИП на УСН “Доходы”. Например, УСН 6%. Можно ли мне учитывать расходы?

- Я работаю на УСН “Доходы минус Расходы”. От какой суммы мне считать 1%? Можно учитывать расходы?

- А что если у меня ЕНВД? Как считается доход?

- А как считать 1% тем, у кого патент? Какой у меня доход?

- А что если у меня УСН+Патент или УСН + ЕНВД и.т.д?

- Как считать взносы, если ИП работал неполный год?

- ИП с сотрудниками тоже платят 1%?

- Как лучше платить налоги и взносы? Со счета ИП в банке? Или наличными, по квитанции?

- Где взять квитанции, если нет бухгалтерской программы?

- А если мой доход за 2019 год меньше, чем 300 000 рублей?

- А если у меня вообще не было дохода за 2019 год и я на УСН?

- Советую прочитать:

- С чего все началось

- А что Минфин?

- Суды

- А что ПФР?

- Новые правила расчета 1% налога с дохода более 300 тыс. руб. Калькулятор онлайн

- Решение суда

- Правительство объявило о снижении личных взносов ИП за себя

- Как считать взносы ИП по новой формуле

- Платим 1% взносов

- Что это за взносы

- Что считают доходом

- Как рассчитать взнос

- Куда и как платить

- Как не платить

- Что будет, если не заплачу

- Новые записи:

Уплата 1% с доходов более 300000 рублей

Фиксированная часть взносов на пенсионное и медицинское страхование за 2019 год должна быть уплачена до 31 декабря 2019 года, соответственно за 2020 год уплата взносов должна произойти в срок до 31.12.2020. Взносы в фонды в фиксированном размере должны быть уплачены всеми индивидуальными предпринимателями, вне зависимости от применяемого режима налогообложения, размера полученных доходов и от того, велась финансово-хозяйственная деятельность, или нет.

Мнение ведомств по этому вопросу уже менялось, поэтому многие бизнесмены в России, чтобы не отслеживать изменения законодательства и прочие важные моменты самостоятельно, используют удобный онлайн-сервис. С его помощью можно существенно минимизировать риски и экономить время.

Взносы на пенсионное и медицинское страхование в 2020 году

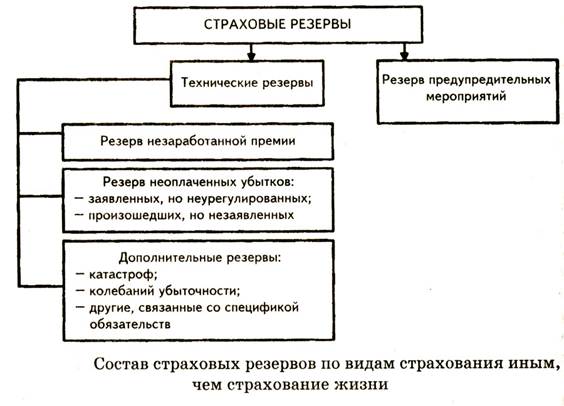

Напомним, что фиксированные взносы на обязательное пенсионное страхование до 2018 года рассчитывались по следующей формуле:

МРОТ на начало года X Тариф страховых взносов (26%) X 12.

С 2018 года правительство РФ приняло решение повысить МРОТ до прожиточного минимума и установить МРОТ с 1 января 2018 года в размере 9 489 рублей. При такой величине МРОТ, фиксированные взносы, рассчитанные по прежним правилам (ст.430 НК РФ), должны были существенно увеличиться. Для того чтобы радикально не увеличивать налоговую нагрузку на предпринимателей, руководство страны определило, что:

![]()

С 2018 года фиксированные взносы перестали быть привязаны к МРОТ, установленному на 1 января. Решением правительства РФ установлена не расчетная, а строго фиксированная сумма на уплату обязательных взносов пенсионного страхования в 2019 году — 29 354 рублей, в 2020 году — 32 448 рублей.

Помимо этого до 1 июля 2019 года за 2018 год индивидуальным предпринимателям, годовой доход которых превысил 300 000 рублей, нужно было уплатить 1% от суммы превышения. На 2020 год срок уплаты дополнительного взноса на пенсионное страхование за 2019 год остается прежним – до 1 июля 2020 года.

Срок уплаты 1 процента на пенсионное страхование за 2019 год – до 01.07.2020. Перечислять их нужно в ИНФС. Причем уплачивать взнос можно по частям, равномерно распределяя финансовую нагрузку.

КБК для этого платежа: 182 1 02 02140 06 1110 160.

Все актуальные КБК 2020 года опубликованы на этой странице.

На медицинское страхование в 2020 году уплачиваются взносы только в фиксированном размере. Взносы на медицинское страхование с доходов свыше 300 000 рублей рассчитывать и уплачивать не нужно.

![]()

Для уплаты фиксированных медицинских взносов ИП в 2020 году, так же как и в случае с пенсионными взносами, учитывать размер МРОТ не надо. Правительство определило конкретный размер медицинских взносов. В 2019 году он составляет 6 884 рублей; в 2020 году — 8 426 рублей.

Напомним, размер МРОТ в 2019 году составляет 11 280 рублей; в 2020 году — 12 130 рублей. Но, как сказано выше, на размер страховых взносов он за периоды 2019 и 2020 годов не влияет.

Фиксированные взносы за 2019 год

|

Получатель взносов |

КБК (2019 год) |

Сумма фиксированных платежей за 2019 год |

|

ИФНС на обязательное пенсионное страхование в фиксированном размере |

182 1 02 02140 06 1110 160 |

29 354 рублей |

|

ИФНС на обязательное медицинское страхование |

182 1 02 02103 08 1013 160 |

6 884 рубля |

|

Итого: 36 238 рублей |

Фиксированные взносы за 2020 год

|

Получатель взносов |

КБК (2020 год) |

Сумма фиксированных платежей за 2020 год |

|

ИФНС на обязательное пенсионное страхование в фиксированном размере |

182 1 02 02140 06 1110 160 |

32 448 рублей |

|

ИФНС на обязательное медицинское страхование |

182 1 02 02103 08 1013 160 |

8 426 рублей |

|

Итого: 40 874 рублей |

Больше информации о фиксированных платежах на пенсионное и медицинское страхование в 2020 году вы найдете в этом материале.

Взносы ИП в ПФР с доходов более 300 000 рублей

В случае если доходы индивидуального предпринимателя за расчетный период более 300 000 рублей, то кроме фиксированных платежей на пенсионное и медицинское страхование в размере 36 238 рублей в 2019 году и 40 874 рубля в 2020 году. ИП должен уплатить на пенсионное страхование расчетную часть страховых взносов, которая составляет 1% (от суммы превышения). Основанием до 2017 года основанием являлся п. 1.1. ст. 14. Федерального закона от 24 июля 2009 г. № 212-ФЗ в редакции Федерального закона от 23.07.2013 N 237-ФЗ. С 2017 года ФЗ 212 утратил силу, но данное положение законодатель закрепил в п.1 ст. 430 НК РФ.

![]()

Действующее законодательство РФ предусматривает ограничение суммы страховых взносов на пенсионное страхование. Их размер не может быть больше, чем произведение восьмикратного размера фиксированного взноса на пенсионное страхование, установленного НК РФ. В 2019 году размер предельной суммы пенсионных взносов составляет 234 832 рублей; а в 2020 году он вырастет до 259 584 рублей.

Если общий доход предпринимателя за квартал превышает 300 000 рублей, то можно сразу оплатить 1% в ИФНС. Это позволит равномерно распределить нагрузку в течение года. Но можно оплатить 1% и до 1 июля в следующем году.

Уплата 1% на пенсионное страхование для ИП в 2020 году за 2019 год

Обратите внимание на то, что при оплате рассматриваемого платежа в прошлые годы налогоплательщики на Общей системе налогообложения (ОСНО), а также предприниматели, применявшие Упрощенную систему налогообложения («доходы минус расходы» 15%), при расчете доходов для страховых взносов не принимали в учет величину расходов.

Начиная с 1 января 2017 года, расчет 1 % для ИП на ОСНО изменился. Теперь ИП на ОСНО при расчете 1% на пенсионное страхование используют норму закона, указанную в пп. 1 п. 9 ст. 430 НК РФ. Данная норма определяет доходы для ОСНО в соответствии со ст 210 НК РФ. Т.е. как разницу между доходами и профессиональными вычетами. Поэтому ИП на ОСНО будут определять 1% не от доходов, а от разницы между доходами и расходами. 25.10.2016 года Минфин РФ своим письмом № БС-19-11/160@ подтвердил правомочность такого расчета. В 2019 и 2020 году данное правило продолжает свое действие.

В случае если ИП применяет несколько режимов налогообложения одновременно, то доходы от его предпринимательской деятельности суммируются.

КБК для уплаты 1 процента на пенсионное страхование в 2020 году

![]()

В 2020 году за 2019 год перечислять страховые взносы в ПФР с доходов, превышающих 300 000 рублей, при оплате 1% необходимо на следующий КБК — 182 1 02 02140 06 1110 160, указывая реквизиты ИФНС.

Рассмотрим на примерах, как происходит уплата 1% с доходов более 300 000 рублей в 2019 и 2020 году на разных налоговых системах.

ИП на УСН 6% (Доходы) и 1% от превышения в 2020 году

Индивидуальный предприниматель, работающий на УСН 6% (Доходы), который получил доход свыше 300 000 рублей, кроме фиксированных взносов на пенсионное страхование за 2018 год (26 545 рублей 00 копеек) до 1 июля 2019 года должен оплатить 1% от суммы превышения.

Сумму к оплате нужно рассчитать по формуле:

(Доход – 300 000) х 1 %

Предположим, что ИП на УСН 6% без наемных работников заработал 700 000 рублей за 2018 год. Ему необходимо перечислить на пенсионное страхование:

26 545 рублей (фиксированный платеж) + (700 000 — 300 000) x 1% = 30 545 рублей.

Таким образом, ИП на УСН 6% до 31 декабря 2018 года оплачивает обязательное пенсионное страхование в размере 26 545 рублей, а до 1 июля 2019 года — 1% от суммы, превышающей 300 000 рублей — 4 000 рублей. Общая сумма, которую ИП должен уплатить, составляет 30 545 рублей.

Также следует поступить и в 2020 году, с учетом увеличения размера фиксированных страховых взносов.

ИП на УСН 15% («Доходы минус расходы») и 1% от превышения в 2020 году

Уплата ИП 1 процента на обязательное пенсионное страхование в этом случае несколько отличается. Индивидуальный предприниматель, который применяет УСН 15%, для расчета берет не разницу «доходы минус расходы», а всю заработанную сумму за 2018 год. То есть общий размер дохода ИП уменьшать на расходную часть не нужно. Несмотря на то, что для ОСНО такое правило расчета 1% было в 2017 году изменено в лучшую сторону, о чем написано в данной статье выше, для УСН (доходы минус расходы)в целях расчета 1% берутся доходы в соответствии со ст. 346.15 НК.

Минфин РФ своим письмом № 03-15-05/63068 от 04.09.2018 в очередной раз подтвердил эту норму, подчеркивая, что для изменения действующего подхода по определению величины страховых взносов для ИП на УСН необходимо внесение изменений в Налоговый кодекс.

ИП на ЕНВД и 1% от превышения в 2020 году

Для расчета 1% от суммы превышения лимита в 300 000 рублей, предприниматели, которые работают на Едином налоге на вмененный доход (ЕНВД) берут в учет вмененный доход, а не реальный размер полученной прибыли.

Напомним, что вмененный доход для ИП на ЕНВД определяется на основании статьи 346.29 НК РФ и рассчитывается по следующей формуле:

ВД = БД X сумму ФП X К1 X К2, где:

ВД — вмененный доход;

БД — базовая доходность;

ФП — физический показатель;

К1 и К2 — корректирующие коэффициенты.

Для определения годового дохода ИП на ЕНВД необходимо сложить вмененные доходы по декларациям (1–4 квартал).

Если вы работаете на ЕНВД, не забудьте ознакомиться с изменениями в ЕНВД для ИП в 2019 году.

ИП на ПСН и 1% от превышения в 2020 году

1% для ИП на Патентной системе налогообложения рассчитывается от потенциально возможного дохода по патенту. Если патент куплен на несколько месяцев, то потенциальный доход рассчитывают пропорционально количеству месяцев, на который патент был приобретен.

Как выполняется уплата 1% в на пенсионное страхование для ИП в 2020 году (на обязательное пенсионное страхование), рассмотрим расчет на примере индивидуального предпринимателя на ПСН, который оказывает парикмахерские услуги в городе Севастополе и имеет 14 наемных работников. Данный ИП приобрел патент сроком на 12 месяцев. В патенте указывается, что размер потенциально возможного дохода составляет 1 760 000 рублей. Независимо от фактического дохода, расчет ведется от потенциально возможного дохода, рассчитанного в патенте. Рассчитаем, сколько он должен уплатить на пенсионное страхование, кроме фиксированных взносов.

Для расчета нужно от размера потенциально возможного дохода отнять 300 000 рублей и умножить на 1%, то есть:

(1 760 000 — 300 000) X 1% = 14 600 рублей.

Таким образом, ИП должен заплатить взносы на обязательное пенсионное и медицинское страхование в размере 36 238 рублей (фиксированные взносы на пенсионное и медицинское страхование до 31 декабря 2019 года) + 14 600 (1% от превышения лимита 300 000 рублей до 1 июля 2020 года) = 46 985 рублей.

Уменьшение авансового платежа по ЕНВД и УСН на 1%

Авансовый платеж по ЕНВД и УСН можно уменьшить на 1% от суммы превышения лимита 300 000 рублей, если дополнительный взнос был сделан в том периоде, за который рассчитывается налог.

То есть, если дополнительный взнос за предшествующий 2019 год был оплачен 30 марта 2020 года, то индивидуальный предприниматель вправе уменьшить авансовый платеж по УСН или ЕНВД за первый квартал 2020 года, а не за 4 квартал предыдущего года для ЕНВД или не за весь 2019 год для УСН.

Предприниматели, применяющие УСН и ЕНВД, не имеющие наемных работников, могут уменьшить налог по ЕНВД или УСН на всю сумму обязательных взносов. ИП на ЕНВД или на УСН с наемными работниками уменьшает налоги на сумму уплаченных взносов, но не более чем на 50%.

Материал отредактирован в соответствии с изменениями законодательства 03.09.2019

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

![]()

ОтменитьДобавить комментарий

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

![]()

Добрый день, уважаемые ИП!

Скоро ИП массово начнут платить 1% от суммы, превышающей 300 000 рублей годового дохода, по итогам 2019 года. Особенно спешат =) в этом вопросе ИП на УСН для того, чтобы сразу сделать налоговый вычет из аванса по УСН за 1 квартал 2020 года.

А значит, у ИП опять появится много вопросов о том, как правильно посчитать этот 1%, куда платить, на какие КБК, и так далее и так далее…

Поэтому, чтобы не объяснять каждому комментатору к прошлым статьям, написал отдельную заметку в виде “Вопрос/Ответ”.

В этой статье мы рассмотрим вопросы про 1%, который будем платить по итогам 2019 года

Напомню, что оплатить этот 1 процент за 2019 год необходимо до 1-го июля 2020-го.

Причем, лучше не откладывать платеж до самого последнего дня. Для тех, кто не знает (или забыл) сколько нужно было платить на обязательное пенсионное и медицинское страхование в 2019 году “за себя”, даю ссылки на две статьи с полным раскладом:

- И снова про обязательные взносы ИП «за себя» в 2019 году

- Пора платить взносы ИП “за себя” за 2019 год: несколько подсказок

Так что там с 1% при доходе более, чем 300 тысяч рублей в год? Мне нужно его платить?

И еще раз повторюсь, что если не знаете, что за 1% такой загадочный, то еще раз рекомендую прочитать статью, о которой говорил выше.

Рассмотрим конкретный пример:

Например, доход ИП на УСН 6% без сотрудников за полный 2019 год составил 600 000 рублей. Ему следует заплатить на пенсионное страхование “за себя”:

29 354 руб. + (600 000 – 300 000)*1% руб. = 29 354 + 3 000 = 32 354 рублей.

- Причем, 29354 рублей нужно было оплатить до 31 декабря 2019 года

- А 3000 рублей, которые получились в нашем примере, необходимо оплатить до 1-го июля 2020 года.

Разумеется, не забываем, что наш ИП еще должен оплатить взносы на обязательное медицинское страхование «за себя» (см. статью выше).

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Возникает понятное опасение, что если у ИП был серьезный доход за 2019 год, то взнос в ПФР может достичь огромных значений…

Есть ограничение сверху по обязательному взносу на пенсионное страхование. Дело в том, что максимальная сумма страховых взносов на пенсионное страхование за 2019 году ограничена предельной величиной.

Она рассчитывается по следующей формуле:

29354*8= 234 832 руб.

Кстати, обратите внимание, что начиная с 2018 года, МРОТ больше НЕ влияет на размер обязательных взносов ИП “за себя”.

Почему 1% нужно оплатить до 1 июля, если раньше платили до 1 апреля?

Дело в том, что срок оплаты 1% от суммы, превышающей 300 000 рублей годового дохода ИП, перенесен. Я писал об этом важном изменении отдельную новость:

- О переносе оплаты взносов при доходе более, чем 300 000 рублей в год с 1 апреля на 1 июля

Имеет ли смысл оплатить 1% за 2019 год до 1 апреля 2020 года?

Разумеется, особенно для ИП на УСН, чтобы сразу сделать налоговый вычет из аванса по УСН за первый квартал 2020 года.

Можно ли платить 1% в течение года?

Да, можно. Например, если за первый квартал Ваш доход превысил 300 тысяч рублей, то можно смело платить 1% поверх обязательных квартальных взносов. Таким образом, нагрузка равномерно распределяется в течение года. Многие ИП так делают.

КБК?

- На пенсионное страхование «за себя» 18210202140061110160

- На медицинское страхование “за себя” 18210202103081013160

- По итогам 2019 года для 1% от суммы, превышающей 300 000 отдельного КБК не предусмотрено и он совпадает с КБК по взносам на пенсионное страхование.

Можно ли уменьшать налог по УСН на этот 1%?

Да, можно. Но обращаю ваше внимание, что такой вычет можно сделать только в том случае, если этот доп.взнос сделан в периоде, за который считается налог.

- Например, если я заплачу доп.взнос в 1% до 31 марта 2020 года, то я имею право уменьшить авансовый платеж по УСН за первый квартал 2020 года.

- Если заплачу, например, в мае, то уменьшу налог по УСН за 6 месяцев 2020 года.

На моем блоге есть калькулятор для ИП на УСН без сотрудников, можете самостоятельно посчитать:

У меня получилась большая сумма по 1%… можно ее оплатить частями? Например, часть в 1 квартале, часть во втором…

Да, можно. Главное, чтобы все было оплачено до 1 июля 2020 года (по итогам 2019-го).

Я ИП на УСН “Доходы”. Например, УСН 6%. Можно ли мне учитывать расходы?

Нет, нельзя.

Я работаю на УСН “Доходы минус Расходы”. От какой суммы мне считать 1%? Можно учитывать расходы?

Есть много постановлений Верховного Суда, когда конкретным ИП на УСН «доходы минус расходы» разрешали учитывать расходы при расчете 1% взноса на пенсионное страхование. Подчеркну, что конкретным ИП разрешали учитывать расходы, а не вообще всем ИП на УСН “доходы минус расходы”.

Но никаких изменений в Налоговый Кодекс не было внесено по этому вопросу. Также было уже много писем из МинФина и ФНС, в которых эти ведомства придерживаются прежней позиции: ИП на УСН не может учитывать расходы при расчете 1% доп.взноса в ПФР.

Повторяться не буду, много раз рассказывал про эту ситуацию в отдельной рубрике: https://dmitry-robionek.ru/category/fiksirovannye-vznosy

Давно обсуждается возможность внесения правок в НК РФ, о чем рассказывал здесь:

И снова про 1% на ОПС при доходе свыше 300 000 рублей в год для ИП на УСН «доходы минус расходы»

Как быстро эта инициатива будет оформлена в виде поправок в НК РФ – мне неизвестно. Как будут новости по этому вопросу, то напишу. Следите за обновлениями блога, так как я отслеживаю эту тему.

А что если у меня ЕНВД? Как считается доход?

В этом случае доход нужно считать исходя из того, что доход ИП на ЕНВД приравнивается к вмененному доходу.

А как считать 1% тем, у кого патент? Какой у меня доход?

Аналогично ЕНВД. Будете считать 1% исходя из того, что Ваш доход равен потенциально возможному доходу. Понятно, что часто патент покупается на несколько месяцев, а не на год. В этом случае будем считать потенциальный доход пропорционально количеству месяцев, на который его купили.

А что если у меня УСН+Патент или УСН + ЕНВД и.т.д?

Необходимо суммировать доход по каждой системе налогообложения для расчета 1% от суммы, превышающей 300 000 рублей годового дохода.

Как считать взносы, если ИП работал неполный год?

Я всегда призывал и буду призывать использовать бухгалтерские программы для ИП. Но если хотите перепроверить свои расчеты или программы, то попробуйте мои калькуляторы:

- Калькулятор фиксированных взносов ИП «за себя» на 2019 год

- Калькулятор фиксированных взносов ИП «за себя» на 2020 год

ИП с сотрудниками тоже платят 1%?

Да, платить нужно.

Как лучше платить налоги и взносы? Со счета ИП в банке? Или наличными, по квитанции?

Рекомендую платить налоги и взносы только со счета ИП в банке (если он есть, конечно). Сейчас банки внимательно следят платежами по налогам и взносам. И могут заблокировать счет тем ИП, у которых платежи по налогам и взносам меньше, чем 0.9 % от дебетового оборота по счету ИП. Как правило, смотрят обороты за квартал.

Если же счет у ИП в банке нет, то можно платить наличными. Только квитанции не теряйте =)

Где взять квитанции, если нет бухгалтерской программы?

В таких случаях советую использовать только официальный сервис ФНС “Заплати налоги”

А если мой доход за 2019 год меньше, чем 300 000 рублей?

Просто не платите этот 1%.

А если у меня вообще не было дохода за 2019 год и я на УСН?

Значит, не платите этот 1%.

Но в ЛЮБОМ случае нужно было платить обязательные взносы в ПФР и ФФОМС “за себя” в 2019 году (кроме 6 категорий ИП, которые могут временно не платить обязательные взносы).

Также учтите, что для ИП, которые стали самозанятыми в 2019 году и платят НПД (но при этом не закрыли ИП) ситуация другая, .

Надеюсь, я ответил на наиболее частые вопросы по этой теме.

Советую прочитать:

- И снова про обязательные взносы ИП «за себя» в 2019 году

- Так на какие КБК платить взносы ИП “за себя” за 2019 год?

- На какие КБК платить взносы ИП «за себя» в 2020 году?

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку «Подписаться!», Вы даете , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

Об авторе

Дмитрий Робионек

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Уже несколько лет ИП на УСН с объектом «доходы минус расходы» пытаются отстоять свое право на расчет фиксированных взносов с учетом расходов. Налоговики держат оборону и без боя не сдаются.

Но неужели эта крепость пала, причем с фланга? ПФР приятно удивил бухгалтеров.

С чего все началось

Положениями подпункта 1 пункта 1 статьи 430 НК установлен дифференцированный подход к определению размера страховых взносов на ОПС за себя для ИП исходя из их дохода.

Если доход ИП в расчетном периоде превышает 300 000 руб., то такой ИП, помимо фиксированного размера страховых взносов, доплачивает на свое пенсионное страхование 1% с суммы дохода, превышающего 300 000 руб., но до установленной предельной величины.

В конце 2016 года вышло Постановление Конституционного Суда РФ от 30.11.2016 № 27-П в котором говорится, что для определения размера страховых взносов на ОПС, подлежащих уплате ИП на ОСНО, его доход подлежит уменьшению на величину фактически произведенных им и документально подтвержденных расходов, непосредственно связанных с извлечением дохода.

Позже Верховный Суд РФ в Определении от 18.04.2017 № 304-КГ16-16937 сделал вывод о том, что принцип определения объекта налогообложения плательщиками НДФЛ аналогичен принципу определения объекта налогообложения для плательщиков, применяющих УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

А что Минфин?

Однако у Минфина есть своя позиция на этот счет — у ИП на УСН при расчете фиксированного взноса расходы не учитываются. Порядки определения доходов в целях уплаты страховых взносов ИП на УСН, и ИП на ОСНО, не тождественны, так как Налоговый кодекс прямо указывает индивидуальному предпринимателю, применяющему УСН, на необходимость определения доходов только в соответствии со статьей 346.15 НК.

Это мнение Минфин выражал неоднократно — например, в письмах:

- № 03-15-07/8369 от 12.02.2018;

- № 03-15-05/26049 от 18.04.2018;

- № 03-15-05/63068 от 04.09.2018;

- № 03-15-05/578 от 14.01.2019.

Более того, вышеуказанную позицию Минфина поддержал Верховный Суд РФ в своем решении от 08.06.2018 № АКПИ18-273.

Суды

Предприниматели на УСН не оставляют надежды отстоять свою позицию и судятся с налоговиками. ФНС осуществляет оперативный мониторинг судебной практики по этому вопросу. Об этом сообщается в письме ФНС от 21.01.2019 № БС-4-11/799@.

Пока перевес на стороне бизнесменов. К началу этого года 40 дел выиграли ИП, а ИФНС всего 17. Всего, по данным налоговой службы в судах рассматривается около 200 дел по этому поводу.

ФНС обеспокоена ситуацией, поскольку «разрешение данной категории судебных споров в пользу плательщиков страховых взносов повлечет потенциальные потери бюджета Пенсионного фонда Российской Федерации, федерального бюджета Российской Федерации».

Фискалы не сдаются без боя и отказываются добровольно пересчитывать взносы и возвращать предпринимателям переплату.

А что ПФР?

На фоне судебных процессов по этому вопросу и настырной позиции фискалов, как гром среди ясного неба прозвучал телефонный звонок из ПФР.

«Пенсионщики» сами позвонили бухгалтеру с предложением вернуть деньги предпринимателю, так как ПФР пересчитал ему взносы с учетом расходов за 2016 год. При этом данный ИП применяет УСН с объектом «доходы минус расходы».

Об этом рассказала участница группы «Красный уголок бухгалтера» на Фейсбуке. Бухгалтер в легком недоумении. Ведь ей даже не пришлось вести борьбу за расчет с учетом расходов. ПФР сам добровольно согласился вернуть деньги.

Граждане дорогие, согрупники любимые, что делается то)))

Позвонили сейчас с Пенсионного фонда по ИПшнику. Чего спрашивают вы не идете деньги возвращать. Какие такие деньги? А оказывается, в 2016 году было постановление конституционного суда о том, что 1% с превышения 300 тысяч, платят не с доходов, а с базы, которая получилась доходы минус расходы. И образовалась у нас по этому поводу переплата большая. Приходите, говорят, отдадим взад.

Это я отстала от жизни? Или действительно можно так было?

— пишет Юлия

В связи с тем, что администрирование взносов с 2017 года делегировано налоговой службе, ПФР готов вернуть деньги только за 2016 год, а для возврата за 2017 и 2018 отсылает предпринимателя в ИФНС.

Между тем коллеги, которые прошли этот путь возврата переплаченных из-за другой методики расчета взносов в ПФР, отмечают, что процесс это небыстрый. Ждать возврата приходится почти год с момента подачи заявления.

Новые правила расчета 1% налога с дохода более 300 тыс. руб. Калькулятор онлайн

Недавним постановлением Арбитражного суда Западно-Сибирского округа N А70-14009/2018 от 19 июня 2019 г. законодательство встало на сторону предпринимателей и разрешило учитывать расходы, выплачиваемые на личные страховые взносы. Исходя из данного постановления, предприниматель на упрощенке, при вычислении взносов на личное страхование, может уменьшать доходы на величину расходов.

Недавним постановлением Арбитражного суда Западно-Сибирского округа N А70-14009/2018 от 19 июня 2019 г. законодательство встало на сторону предпринимателей и разрешило учитывать расходы, выплачиваемые на личные страховые взносы. Исходя из данного постановления, предприниматель на упрощенке, при вычислении взносов на личное страхование, может уменьшать доходы на величину расходов.

Решение суда

В постановлении Суд указал, что ИП на УСН с объектом налогообложения «доходы минус расходы» может считать взносы на личное страхование по тарифу 1 процент с учетом расходов. Ранее предпринимателю, даже имеющие в текущем году убытки, приходилось выплачивать 1% с суммы, превышающей 300 тыс. руб.

Минфин настаивал, что упрощенцы уменьшать доходы на расходы не могут. Это подтверждается последними письмами Минфина N 03-15-07/8369 от 12.02.2018 и N 03-15-06/34428 от 21.05.2018. ФНС, основываясь на этих документах, в своем письме N ГД-4-11/3541@ от 21.02.2018 к региональным отделениям рекомендовало тоже считать взнос исходя из доходов. В том случае, если предприниматель уменьшал взнос на сумму расходов, ИФНС присылало требование о доплате.

Но необходимо отметить, что при таком расчете предпринимателю придется защищать свою позицию в суде. Дело в том, что инспекторы ИФНС, по-прежнему, ориентируются на позицию Минфина, а не на постановления судов. Но все же велика вероятность того, что ИП выиграет судебное дело. Ведь мнение по расчету взносов с доходов, уменьшенных на величину расходов, поддерживают не только региональные суды, но и Верховный и Конституционный суд.

Правительство объявило о снижении личных взносов ИП за себя

Принимая во внимание решение судов, Правительство решило законодательно утвердить расчет взносов ИП за минусом расходов. Минфину поручено рассмотреть возможность изменения порядка исчисления страховых взносов для ИП находящихся на УСН по формуле 1% от суммы «доходы – расходы». Данная формула сэкономит предпринимателям личные средства.

Взносы всех предпринимателей в ПФ РФ за себя вносятся двумя платежами:

- Фиксированной суммой (29 354 руб. за 2019 год).

- Суммой с доходов, превышающих 300 000 рублей в размере 1%.

Если предложение Правительства примут, то в формулу расчета второго платежа предпринимателей будет внесена поправка. Раньше взносы считали исходя только только из доходов, а по новой формуле – с учетом расходов. Выгоду новой формулы рассмотрим на конкретном примере.

Как считать взносы ИП по новой формуле

Итак, возьмем к примеру ИП, который за 2019 год получил доходов 10 млн. руб. и 4 млн. руб. расходов. Произведем расчеты страховых взносов…

по старым правилам

Фиксированный платеж в Пенсионный фонд РФ за 2019 год составляет 29 354 руб. Данная сумма неизменна для всех предпринимателей.

Подсчитываем платеж на основании вышеуказанных данных:

(10 000 000 — 300 000) * 1% = 97 000 руб.

Суммируем эти два платежа:

29 354 руб. + 97 000 руб. = 126 354 руб.

Из расчетов следует, что предпринимателю необходимо заплатить пенсионных взносов за 2019 год 126 354 руб.

по новым правилам

Фиксированный платеж в Пенсионный фонд РФ за 2019 год составляет 29 354 руб. Данная сумма неизменна для всех предпринимателей.

Подсчитываем платеж на основании вышеуказанных данных по новой формуле Правительства:

(10 000 000 — 300 000 — 4 000 000) x 1% = 57 000 руб.

Суммируем эти два платежа:

29 354 руб. + 57 000 руб. = 86 354 руб.

Из расчетов следует, что предпринимателю необходимо заплатить пенсионных взносов за 2019 год 86 354 руб.

Значит расчет по новой формуле выгодней на 40 000 руб. (126 354 руб. — 86 354 руб.).

Калькулятор 1% взноса с дохода, превышающего 300 тыс.руб.

* Необходимо отметить, что при расчете по новым правилам предпринимателю придется защищать свою позицию в суде. Дело в том, что инспекторы ИФНС, по-прежнему, ориентируются на позицию Минфина, а не на постановления судов. Но все же велика вероятность того, что ИП выиграет судебное дело. Ведь мнение по расчету взносов с доходов, уменьшенных на величину расходов, поддерживают не только региональные суды, но и Верховный и Конституционный суд.

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта usn-rf.ru по указанным проблемам

Платим 1% взносов

Что это за взносы

Индивидуальные предприниматели платят налоги и взносы. Налоги идут в бюджет, а взносы — в Пенсионный фонд и Фонд медицинского страхования. Эти взносы называют страховыми. Они нужны, чтобы бесплатно сходить к врачу по медполису и получать пенсию в старости.

Сумма взносов фиксированная. Раньше она зависела от минимального размера оплаты труда, а теперь — нет. В этом году она повысилась: в 2018 году платили 32 385 рублей, а в 2019 году нужно заплатить 36 238 рублей.

Эта сумма распределяется так:

- в Пенсионный фонд — 29 354 рублей;

- в Фонд медицинского страхования — 6884 рублей.

Но это еще не всё. Если годовой доход превысил 300 000 рублей, надо заплатить 1% с этой суммы.

Хорошая новость в том, что взносами можно погасить налог ИП. В некоторых случаях полностью. Об этом дальше.

Что считают доходом

На упрощенке 6% доходом считается всё, что вы получаете наличкой или на расчетный счет. Деньги, которые пришли на счет— ваш доход, с него надо платить налог. Налог не платят:

- с пополнений личными деньгами,

- займов;

- залогов;

- безвозмездной денежной помощи от родственников;

- кредитов, займов, залогов или банковских гарантий;

- денег за возврат от поставщиков;

- возвратов от поставщиков или налоговой, если заплатил слишком много;

- грантов или целевого финансирования.

Допустим, за год от клиентов пришло 600 000 рублей, а еще 20 000 рублей предприниматель вносил на свой счет сам, когда не хватало на покупку материалов. Платить налог всё равно нужно с 600 000 рублей.

За 2016 год пришло 521 276,78 рублей — скриншот из личного кабинета клиента Модульбанка

Если вы принимаете наличные, вы должны пробить кассовый чек или выписать бланк строгой отчетности. Сумма в чеке или в бланке — ваш доход для налога.

Как рассчитать взнос

Дополнительные взносы считают по формуле: (Доход ИП − 300 000)*1%.

Весь доход ИП за год — 600 000 рублей.

Взносы к выплате 3 000 рублей: (600 000 − 300 000)*1%.

Эту сумму нужно заплатить до 1 июля.

Куда и как платить

Чтобы оплатить дополнительные взносы, заполните платежку в личном кабинете банка или квитанцию для оплаты в банке.

182 1 02 2 140 06 1110 160 — КБК для дополнительных взносов за 2017 год

Раньше взносы переводили напрямую в фонды, а с 2017 года — в налоговую. Поэтому изменились реквизиты и КБК — коды бюджетной классификации. Взносы за 2016 год платили по одним КБК, а за 2017 и дальше — нужно платить по другим. Если запутаться и заплатить не туда, можно нарваться на пени и штрафы.

КБК для оплаты дополнительных взносов за 2016 год — 182 1 02 2 140 06 1200 160, а за 2017 год и следующие годы — 182 1 02 2 140 06 1110 160.

Как действовать:

- Рассчитать сумму взноса.

- Зайти на сайт налоговой и по шагам заполнить данные. Система подскажет реквизиты.

- Для оплаты наличными сервис сформирует квитанцию, для оплаты через расчетный счет — платежку. Платежка с правильным КБК будет выглядеть вот так:

Сервис налоговой удобен тем, что уже не запутаешься в КБК, реквизитах. Нужно вбить только свой ИНН, имя и адрес.

Всё, что нужно для бизнеса

Дело Модульбанка — это издание о бизнесе. Мы рассказываем обо всём, что нужно знать российскому предпринимателю: какие вышли новые законы, как проходить проверки в разных инстанциях, как не получить штрафов.

Подписывайтесь, чтобы не пропустить!

Присылаем письма 2-3 раза в неделю. Подписываясь, вы соглашаетесь с политикой конфиденциальности.

Как не платить

Если вы платили налог и взносы каждый квартал, вы можете сэкономить.

Кроме страховых взносов предприниматели платят налог. В нашем случае — 6% с доходов ИП. Хорошая новость, что этот налог можно погасить за счет взносов. Если предприниматель работает без сотрудников в штате, он уменьшает налог на всю сумму страховых взносов. ИП с сотрудники, можно понизить налог до 50%, не больше.

Вот, как это работает:

Весь доход ИП за год — 600 000 рублей. Сотрудников нет.

Налог за год 36 000 рублей: 600 000*6%

Фиксированные взносы за 2018 год: 32 385 рублей;

Дополнительные страховые взносы — 3000 рублей: (600 000 − 300 000)*1%.

ИП уменьшает налог на страховые взносы: 36 000 − 32 385 − 3 000.

Выходит, что оплатить нужно не 36 000 рублей, а 615 рублей.

ИП платят налог каждый квартал. Они уменьшают налог на взносы, которые оплатили в квартале: из суммы налога за первый квартал вычитают взносы, которые оплатили в первом квартале, с 1 января по 31 марта.

За первый квартал 2018 налог предпринимателя 5000 рублей.

В этом же квартале он заплатил часть страховых взносов 3000 рублей.

Налог к оплате — 2000 рублей: 5000 − 3000.

В конце года может оказаться, что налог и вовсе не надо платить. Страховые взносы уменьшили его и в итоге получился ноль. Но до этого вы уже весь год платили налог каждый квартал, поэтому в налоговой получилась переплата.

За 2018 год предприниматель заработал 370 000 рублей. Его налог — 22 200 рублей.

Налог он платит поквартально: 3400, 7500, 8900, 2400 рублей.

Фиксированные взносы за год — 32 385 рублей.

Они уменьшили налог полностью: 22 200 − 32 385 = −10 185 рублей.

Предприниматель мог бы не платить налог за этот год, если бы перечислял взносы, но оплатил 22 200 рублей, потому что не знал, что взносы в конце года уменьшат налог. Чтобы вернуть переплату, он может подать заявление, и налоговая вернет деньги в течение месяца со дня получения заявления. Налоговая возвращает переплаты только за последние три года.

Дополнительные взносы он оплатил в следующем году: (370 000 − 300 000)*1%=700 рублей. Они уменьшат налог 2019 года.

В 2019 году нужно заработать 603 967 рублей, чтобы фиксированные взносы полностью погасили налог. Лучше всего оплатить взносы целиком в первом же квартале. Тогда не придется каждый квартал платить налог, его будут погашать оплаченные взносы. А если заработаете больше 603 967 рублей, доплатите оставшийся налог до 30 апреля 2020 года.

Фиксированные взносы в 2019 году — 36 238 рублей. Их предприниматель платит целиком в первом квартале, а потом в каждом месяце вычитает из налога.

В первом квартале 2019 года ИП заработал 100 000 рублей, налог — 6000 рублей. Это укладывается в сумму взносов, налог пока не платим.

Во втором квартале доход — 200 000 рублей, налог — 12 000 рублей, а вместе с первым кварталом 18 000 рублей. Опять укладываемся и не платим.

В третьем квартале доход — 100 000 рублей, налог — 6000 рублей, а вместе с первым и вторым кварталом 24 000 рублей. Снова уложились в сумму взносов, платить налог в третьем квартале не нужно.

В четвертом квартале ИП заработал 250 000 рублей, налог — 15 000 рублей, весь налог за год — 39 000 рублей. Это больше взносов, считаем, сколько должны в налоговую: 39 000 − 36 238 = 2762 рубля.

Всего за год предприниматель заработал 650 000 рублей, значит его дополнительный взнос: (650 000 — 300 000)*1% = 3500 рублей. Это за 2019 год, но заплатит эти деньги до июля 2020. На эту сумму можно уменьшить налог в 2020 году.

В целом правило такое: платите взносы в том периоде, за который хотите уменьшить налог. Если вы весь прошлый год не платили взносы, а планировали заплатить один раз в апреле, уменьшить налог не получится.

Что будет, если не заплачу

Оплатить дополнительную часть взносов нужно до 1 июля. За неуплату налоговая начисляет пени — 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Сейчас ставка рефинансирования — 7,75%, значит пени — 0,0258%. Пени начисляются с задолженности. Ставка рефинансирования часто меняется, уточняйте на сайте Центробанка.

За 3000 рублей долга по дополнительным взносам, каждый день будет начисляться пени в 77,4 копеек. За месяц накапает 23,22 рублей долга. Это налоговая задолженность.

Налоговая списывает задолженность с расчетного счета. Если денег на счете не окажется, передает дело судебным приставам, и задолженность из налоговой превращается в судебную. Индивидуальные предприниматели отвечают за долги личным имуществом, поэтому приставы могут списать деньги с личных счетов.

Кроме задолженности приставы могут потребовать штраф. Он придет, если ошибиться в расчетах и занизить сумму:

- 20% от неуплаченной суммы взносов за неумышленное нарушение, если обсчитаться;

- 40% от неуплаченной суммы — за умышленное, например, если специально занизить доход.

Поэтому лучше платите взносы вовремя и считайте их правильно, чтобы не пришлось общаться с приставами.